Премиальные: на что бухгалтеру нужно обратить внимание

За выслугу лет, особые трудовые заслуги либо к праздникам, памятным датам и т. п. наниматель вправе на свое усмотрение выдавать работникам поощрительные (поздравительные) премии. Выплаты производятся на основании приказа за подписью руководителя компании. С этой целью используются типовые шаблоны № Т–11 (для одного сотрудника) и № Т–11а (для нескольких сотрудников). Допускается разработка собственных бланков подобных приказов в компании, но с учетом требований ФЗ № 402 от 6.12.2011, ст. 9. Читайте более подробно статью: → Форма Т-11 и Т-11а. Приказ о премировании работников в 2021.

Учитываются также прописанные правила и положения о порядке премирования в локальных актах и трудовых договорах компании. Преимущественно этот факт вносит ясность и прозрачность по основаниям применения премирования и позволяет избегать трудовых споров. Любые изменения (недостающие сведения либо условия) вносятся в трудовой договор отдельным соглашением сторон. При этом правовое регулирование по части премиальных осуществляется согласно Налоговому и Трудовому кодексам РФ.

| Кодексы РФ | Статьи | Краткое описание |

| Трудовой | 191 | поощрения за труд; |

| 135 | установление зарплаты, включая систему премирования | |

| Налоговый | 255 | включение премиальных в расходы на зарплату; |

| 324.1 | учет расходов на образование резерва для платежей за выслугу лет, отпусков; | |

| 270 (п. 21-22) | не учитываемые при налогообложении затраты |

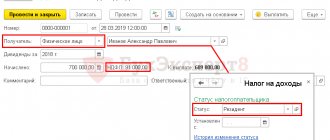

Сведения о поощрениях могут заноситься в трудовую книжку работников. Выплаты денежных премий оформляются и производятся посредством форм № Т-49, формы № Т-53 (расчетно-платежный документ), № КО-2 (РКО — расходный кассовый ордер) и безналичным порядком.

Какими документами оформляются премии

Документальное оформление таких выплат зависит от источника их финансирования. Дело в том, что премии непроизводственного характера могут быть выданы либо за счет нераспределенной прибыли, либо из доходов, полученных от текущей деятельности организации. Рассмотрим каждый из этих случаев.

Распределять средства, оставшиеся после налогообложения, вправе только собственники организации. На это указывают ст.28 Федерального закона от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью» и пп.11 п.1 ст.48 Федерального закона от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах».

https://www.youtube.com/watch?v=https:tv.youtube.com

Если же собственники компании не зафиксировали решение о выплате премий в протоколе, то нельзя говорить о том, что была выплата за счет нераспределенной прибыли. Поэтому если премия оформлена лишь приказом руководителя, то это однозначно текущие расходы предприятия.

Сам приказ на выплату премий составляется в произвольной форме. Можно также использовать и типовые бланки N Т-11 и N Т-11а. Но в любом случае в приказе должны быть указаны фамилии премируемых работников, причина выплаты и сумма.

На оформление премий нужно обратить особое внимание. А все потому, что от имеющихся документов зависит порядок, согласно которому премии отражаются в учете.

Налогообложение и бухгалтерский учет премий сотрудникам

Специфику налогообложения премиальных поощрений во многом определяет их вид. Вознаграждения за особые производственные результаты включаются в зарплату (расходы по обычной деятельности), могут быть как разового, так и регулярного характера (ежемесячные, поквартальные, за год). Их относят на себестоимость. У нанимателя появляется обязанность выплачивать такие премии, поскольку их предусматривает система оплаты.

Непроизводственные поощрения назначаются как разовые выплаты, не являются частью зарплаты, за отчетный период учитываются в прочих расходах. Подобные поощрения выплачиваются только по распределению руководителя организации. При выплате премиальных из фондового источника на основании решения собственника их относят к нераспределенной (либо накопленной, аккумулированной) прибыли предшествующих лет.

Таким образом, производственные премиальные выплачиваются по договорам (коллективным, трудовым), связаны с расходами на производство и реализацию. Они экономически обоснованы и подразумевают получение дохода. И наоборот, поощрения непроизводственного характера не связаны с исполнением трудовых обязанностей работников и налоговыми расходами не учитываются. Согласно Налоговому кодексу России, ст. 270, п.21 они не учитываются при исчислении прибыли в расходах.

Независимо от режима налогообложения со всех видов премиальных, выплаченных из чистой прибыли, высчитываются:

- НДФЛ (13% — для налоговых ррезидентов России);

- страховые платежи (ФСС — 2,0%, ПФР — 22%, ФФОМС — 5,1%, от несчастных случаев — 0,2%).

⊕ Тарифы по страховым взносам на 2021 год

Налогоплательщиками здесь выступают физлица (ИП и граждане, резиденты РФ). Это работающие лица, которые имеют доход. Получаемые премиальные являются частью этого дохода по месту трудовой деятельности.

Исключения представлены перечнем Налогового кодекса РФ статьи 217 (п. 6, 7). Сюда входят премии за выдающиеся достижения в сфере культуры, науки, техники, искусства и т. д., а также высшим должностным лицам. Эти виды доходов не облагаются налогами.

Капитальные вложения при покупке основных средств

Поскольку капитальные вложения (покупка основных средств) связаны с большими тратами, то собственники часто распоряжаются их оплачивать за счет специального фонда, созданного из нераспределенной прибыли. Например, за счет фонда производственного развития.

Важно, что покупку основных средств необходимо отражать в обычном порядке — через бухгалтерские счета 08 (07) и 01. При этом не имеет значения, за счет каких источников компания оплатила капитальные вложения (за счет специального фонда или нет).

https://www.youtube.com/watch?v=ytaboutru

Если капитальные вложения (покупку имущества) компания оплачивает за счет специальных фондов, то делайте еще и внутреннюю проводку по счету 84, чтобы показать использование средств.

В чем часто ошибаются. Отражают покупку основных средств за счет нераспределенной прибыли минуя счета 08 (07) и 01. Не амортизируют такие активы ни в бухгалтерском, ни в налоговом учете.

Как отразить в бухучете. Купленные основные средства учитывайте по общим правилам ПБУ 6/01. То есть первоначальную стоимость собирайте на счете 08. А после ввода в эксплуатацию делайте проводку по дебету счета 01 и кредиту счета 08.

Кроме того, стоит завести отдельные субсчета, где компания будет отражать операции за счет средств специального фонда (по аналогии с расходами на премии).

Пример 3: Компания приобрела основное средство за счет специального фонда

На общем собрании участников ООО «Метеор» по итогам 2013 года собственники приняли решение создать за счет нераспределенной прибыли специальный фонд производственного развития. За счет него участники планируют покупать новое производственное оборудование. Размер созданного фонда — 1 млн руб.

Предлагаем ознакомиться: Трудовой договор без записи в трудовую книжку

За счет фонда ООО приобрело в июне 2014 года станок стоимостью 590 000 руб., в том числе НДС — 90 000 руб. В том же месяце компания ввела станок в эксплуатацию. Бухгалтер сделал в учете по счетам такие записи:

Дебет 84 субсчет «Нераспределенная прибыль прошлых лет» Кредит 84 субсчет «Созданный фонд производственного развития» — 1 000 000 руб. — за счет чистой прибыли создан фонд производственного развития;

Дебет 08 Кредит 60 — 500 000 руб. (590 000 – 90 000) — отражена стоимость нового станка;

Дебет 19 Кредит 60 — 90 000 руб. — отражен входной НДС;

Дебет 60 Кредит 51 — 590 000 руб. — оплачен станок поставщику;

Дебет 84 субсчет «Созданный фонд производственного развития» Кредит 84 субсчет «Использованный фонд производственного развития» — 590 000 руб. — отражено использование специального фонда;

Дебет 01 Кредит 08 — 500 000 руб. — введено имущество в эксплуатацию;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 — 90 000 руб. — принят к вычету НДС.

Как отразить в налоговом учете. Не важно, за счет каких средств компания оплачивает расходы на капитальные вложения. В любом случае надо определиться, является имущество амортизируемым или нет. Так, основные средства стоимостью не более 40 000 руб. можно списать единовременно в материальные расходы (ст. 254 НК РФ). А более дорогое имущество необходимо амортизировать.

Когда еще надо сделать проводки по счету 84

В бухгалтерском законодательстве предусмотрено еще несколько ситуаций, когда необходимо использовать счет 84 «Нераспределенная прибыль (непокрытый убыток)».

1. При исправлении существенных ошибок в бухгалтерском учете, найденных после утверждения бухгалтерской отчетности. В этом случае делают записи в текущем периоде. Например, по дебету счета 84 и кредиту счета 70 (найдена неучтенная заработная плата).

2. При списании сумм дооценки основного средства, если компания его продает. При выбытии основного средства, которое ранее переоценивалось, суммы дооценки списывают со счета 83 «Добавочный капитал» на счет 84 (п. 15 ПБУ 6/01).

3. При увеличении или уменьшении уставного капитала за счет нераспределенной прибыли. В этом случае надо сделать проводку по дебету счета 84 и кредиту счета 80 (увеличение уставного капитала) или обратную запись (уменьшение капитала).

Главное, о чем важно помнить

1 Годовые и промежуточные дивиденды (доходы от участия) начисляют на основании решения общего собрания собственников компании.

2 Расходы на капитальные вложения и премии за счет специальных фондов отражают на счетах в общем порядке.

Дополнительно про бухотчетность

Статьи: «Доходы, которые инспекторы точно проверят в вашей декларации по прибыли» («Главбух» № 3, 2014); «Самые важные требования к бухгалтерской отчетности за 2013 год» («Главбух» № 3, 2014).

Документ: ПБУ 10/99 «Расходы организации».

Тест Общее собрание участников ООО «Вега» приняло решение распределить чистую прибыль по итогам 2013 года между всеми собственниками пропорционально их долям. Надо ли бухгалтерии делать какие-нибудь проводки на основании решения общего собрания участников? Нет, записи по счетам надо будет сделать на дату выплаты доходов. Да, надо сделать запись по дебету счета 99 и кредиту счета 75. Да, надо сделать запись по дебету счета 84 и кредиту счета 75. Участники ООО могут распределить чистую прибыль по итогам года пропорционально своим долям в компании. Тогда в учете на основании решения собственников надо сделать запись по дебету счета 84 и кредиту счета 75. Это четко следует из Инструкции по применению Плана счетов по бухгалтерскому учету (утверждена приказом Минфина России от 31 октября 2000 г. № 94н).

Учет премиальных при ОСНО и УСН в налоговых расходах

При включении премиальных в налоговые расходы при УСН и ОСН следует руководствоваться НК РФ ст. 255 (о расходах на оплату труда) и 346.6 (про порядок определения расходов). С учетом требований законодательства налоговую базу на прибыль и единому налогу уменьшают на затраты по премиальным, выплачиваемым сотрудникам.

Такой вариант возможен тогда, когда работнику назначаются премиальные производственного характера, а сам факт премирования предусмотрен коллективным и трудовым договором. Премиальное вознаграждение обязательно оформляется приказом согласно установленной форме. Тем не менее, если в роли источника премиальных выплат указывается прибыль при фактическом убытке, то подобные вознаграждения в расходах по части налогообложения не учитывают.

Резервирование на вознаграждение за выслугу лет

Компания-налогоплательщик с целью размеренного учета налогообложения вправе сформировать резервный запас будущих затрат на отпуска, вознаграждения за выслугу лет и по результатам труда за год (НК РФ, ст. 324.1). С этой целью компания поначалу обязана:

- зафиксировать выбранный способ резервирования в учетной политике;

- установить максимальную величину и ежемесячный процент отчислений для резерва.

Расходы на образование резервирования причисляют к счетам учетных расходов по оплате труда. Отчисления в уже созданный резерв производятся во всех случаях одинаково. Расчетные сведения о зачислениях (их размере) за каждый месяц в сформированный резерв отражаются налогоплательщиком специальной сметой.

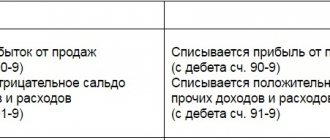

По итогам налогового периода производится инвентаризация резерва. Если по результатам окажется, что часть резервной суммы не использована, то эта неиспользованная резервная часть причисляется к внереализационным доходам по налогу на прибыль. Но если зачисленных средств из резерва будет недостаточно, то неначисленная часть резервной суммы относится к расходам по налогу на прибыль для вознаграждений за год (на последний день года). Бухгалтерия в обоих вариантах показывает все операции контировками:

- ДТ 20 (23 и др.), КТ 96 — отчисления в сформированный резерв;

- ДТ 96, КТ 70 — перечисления за выслугу лет сотрудникам;

- ДТ 20 (23 и пр.), КТ 96 — восстановление неиспользованной резервной суммы / включение недостаточной (нехватающей) резервной суммы в расходы.

Компания впоследствии может отказаться от формирования такого резервирования. Тогда остаточная сумма по состоянию на 31.12 в год его начисления причисляется к внереализационным доходам текущего периода.

Чем опасны ошибки в учете расходов из нераспределенной прибыли

Если неверно отразить операции на счетах, то инспекторы могут оштрафовать компанию на 10 000 или 30 000 руб. (ст. 120 НК РФ). Дело в том, что любые погрешности на счетах инспекторы могут расценить как грубые ошибки в учете доходов и расходов. Но это еще не все.

Например, списание в состав налоговых расходов дивидендов или премий из специального фонда приведет к завышению прибыли и недоимке. Более того, если отразить премии или капитальные вложения из специальных фондов минуя расходные счета, то будут завышены нераспределенная прибыль текущего года и сумма дивидендов. В этом случае возможны претензии со стороны аудиторов.