Ставка налога

После 01 января 2015 года отчислять НДФЛ с дивидендов нужно в размере 13 процентов (до 01.01.2015 он был меньше – всего 9%). Причем независимо от периода их распределения. Но на практике можно встретить и особенные случаи расчета и уплаты подоходного налога с таких доходов.

Основываясь на пункте 1 статьи 224 НК РФ, НДФЛ с дивидендов в 2018 году для тех лиц, которые пребывали в РФ на момент их выплаты минимум 183 дня в течение года – то есть для резидентов – составляет 13%. Хотя, что касается нерезидентов, то налог для данной категории составляет 15%.

Компания определяет налоговый статус своего участника или акционера на момент любой из выплат по дивидендам. То есть, лицо может в течение года стать нерезидентом или все же резидентом РФ. По итогам 12-месячного периода фирма выясняет точный налоговый статус получателя дивидендов и определяет соответствующую для него налоговую ставку. Имейте в виду: в случае изменения статуса лица НДФЛ пересчитывают как за полный налоговый период.

Ставка НДФЛ с дивидендов

До 2015 года налог с дивидендов удерживать нужно было в размере 9%. С начала 2015 года ставка НДФЛ увеличилась, причем независимо от того, в какой период выплаты учредителям распределяются. Ставка налога с дивидендов зависит от того статуса, в котором находится получатель учредительских выплат. Если он является резидентом РФ, то применять следует ставку 13%, если получатель резидентом не является, то ставка равна 15%. Исключение действует только на соглашения об избежании налогообложения в двойном размере, заключенными с иностранными государствами. Определять к какому статусу относится получатель учредительской выплаты нужно на момент ее распределения.

Важно! Для резидентов РФ ставка НДФЛ с дивидендов составляет 13%, для нерезидентов – 15%.

Облагать или нет

С любого дохода физлица, в том числе с дивидендов ему, в казну нужно перечислять процент от выданной суммы.

Дата перечисления дивидендных доходов – это день их выплаты независимо от того, как они были получены – через кассу организации, с ее расчетного счета или деньги выданы наличными. Именно поэтому налог с дивидендов необходимо удерживать в день их перечисления.

Некоторых волнует вопрос – облагаются ли дивиденды НДФЛ, если они получены в натуральной форме. Так вот: если они выданы физлицу в любой форме, ставка налоговых отчислений составляет 13%. Поэтому налог имеет место независимо от того, как был получен такой доход от участия в бизнесе.

Куда платить

Оплачивать НДФЛ необходимо на момент перечисления дивидендов. Но встречаются случаи, когда компания стоит на налоговом учете в инспекции одного города, а долю прибыли перечисляет своему учредителю совсем в другую местность. То есть, по месту его проживания. В этой ситуации возникает вопрос, где платить подоходный налог с дивидендов?

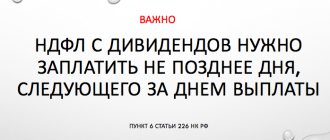

Важно знать, что оплата налога не зависит от того, где проживает или зарегистрирован получатель части прибыли от бизнеса. Компания в обязательном порядке должна перечислять НДФЛ с полученных лицом дивидендов по месту той инспекции, где стоит на учете она. Делают это в день перечисления дивидендов или на следующие сутки на основании пункта 6 статьи 226 НК РФ.

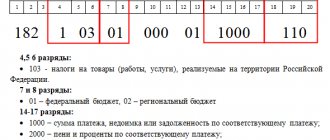

Подоходный налог с дивидендов перечисляют на обычный для НДФЛ КБК – 182 1 0100 110.

Срок перечисления НДФЛ с дивидендов в 2021 году

Срок для оплаты НДФЛ с учредительских выплат зависит от того, к какой организационно-правовой форме относится организация, производящая выплаты.

Для ООО установлено следующее правило по определению срока уплаты НДФЛ: перечислить налог нужно не позднее дня, который следует за днем выплаты дивидендов. При этом не имеет значение откуда были выданы деньги, из кассы или перечислены на карту учредителя. Дивиденды, кстати, могут быть перечислены даже третьему лицу, которого указал учредитель.

Перечислять НДФЛ организация должна по месту своего учета, независимо от того, где состоит на учете получатель дивидендов.

Важно! КБК для уплат НДФЛ с дивидендов тот же, что и для уплаты подоходного налога с других доходов. КБК 182 1 0100 110.

Рассмотрим на примере:

Предположим организация выплатила одному из участников дивиденды 10 апреля 2021 года. НДФЛ с этой выплаты перечислить нужно в тот же день или на следующий, то есть 11 апреля 2021 года. Если же выплата произойдет в пятницу 13 апреля 2021 года, то перечислить НДФЛ нужно не позднее 16 апреля 2021 года. Такое правило действует для ООО. В отношении АО правила установлены другие. Налог с дивидендов по акциям российской компании оплачивается в бюджет в срок до 1 месяца с момента выплаты.

Сведем сроки по оплате НДФЛ с дивидендов в 2021 году в таблицу (нажмите для раскрытия)

| Юридическое лицо | Срок для уплаты НДФЛ с дивидендов |

| ООО | Крайний срок для уплаты НДФЛ – следующий день после выплаты дивидендов |

| АО | НДФЛ оплачивается в срок до 1 месяца с момента выплаты дивидендов |

Важно! Если крайний срок для оплаты НДФЛ с дивидендов приходится на выходной или праздничный день, то он переносится на ближайший к нему рабочий день.

Расчет дохода

Для того чтобы рассчитать НДФЛ резидента, нужно использовать общую ставку налога, которая актуальна в день получения дохода. Если это 2021 год, то дивиденды в справке 2-НДФЛ рассчитывают по ставке 13%.

Встречаются случаи, когда акционер/участник бизнеса не смог получить свои деньги в результате ошибок в реквизитах, поэтому дивидендный доход в такой ситуации у него отсутствует.

Если компания получила свои дивиденды от бизнеса в другой организации, то для расчетов используют также формулу из п. 5 ст. 275 НК РФ.

В этом случае вначале определяют долю дивидендов отдельного лица, для чего сумму выплаты на его счет делят на все начисленные дивиденды. Далее необходимо вычислить разницу между дивидендами, которые человек получил в прошлом году, текущем периоде и суммой всех распределяемых дивидендов. То есть, первый показатель умножают на второй и на процентную ставку налога.

Подоходный налог с нерезидентов РФ: когда применяются другие ставки

Согласно п. 3 ст. 224 НК РФ ставка налога на доходы нерезидентов составляет 30%.

Перечислим все возможные случаи, когда ставка НДФЛ для нерезидентов будет составлять отличную от 30% величину:

- Налоговая ставка равна 15%, если любые физические лица, которые не признаны резидентами РФ, получали доходы в виде дивидендов как участники российских компаний (п. 3 ст. 224 НК РФ).

- Налоговая ставка равна 13%, если доходы получены от трудовой деятельности в РФ следующими категориями нерезидентов:

- иностранцами, работающими по патенту (п. 3 ст. 224, ст. 227.1 НК РФ);

- иностранцами, являющимися высококвалифицированными специалистами (п. 3 ст. 224 НК РФ);

Не все доходы высококвалифицированных иностранцев облагаются по ставке 13%. Подробнее об этом – в материале «По какой ставке НДФЛ облагаются доходы высококвалифицированного иностранного сотрудника?».

- соотечественниками, ранее работавшими за рубежом и ныне являющимися участниками госпрограммы по их добровольному переселению в Россию, а также членами их семей (п. 3 ст. 224 НК РФ);

- гражданами зарубежных стран или не имеющими гражданства, если они признаны беженцами или им предоставлено временное убежище в РФ (п. 3 ст. 224 НК РФ);

- членами экипажей тех судов, которые приписаны к портам РФ и ходят под ее флагами (п. 3 ст. 224 НК РФ);

- иностранцами, если их страны входят в Евразийский экономический союз (ст. 73 Договора о ЕАЭС от 29.05.2014, который вступил в силу с 1 января 2015 года). Важный нюанс по этой категории лиц — здесь.

КонсультантПлюс разъясняет: Если работник является резидентом другой страны, обязательно изучите соглашение об избежании двойного налогообложения, заключенное между этой станой и РФ. Например, иностранный гражданин предоставляет российской организации за вознаграждение право использования своего литературного произведения на территории РФ. Автор — налоговый резидент Республики Кипр. Налоговым резидентом РФ автор не является. Вознаграждение за право использования произведения является доходом от источника в РФ и по правилам Налогового кодекса РФ должно облагаться НДФЛ (пп. 3 п. 1 ст. 208 НК РФ, п. 2 ст. 209 НК РФ). Однако… Читайте продолжение примера, получив пробный доступ к системе К+. Это бесплатно.

Отдельно следует указать, что на нерезидентов распространяется тот же принцип, что и на резидентов: доходы, освобожденные от налогообложения для отечественных налогоплательщиков, не нужно облагать НДФЛ. Подробнее об этом — в письме Минфина России от 29.10.2012 № 03-04-05/4-1226.

Кто является нерезидентом в целях исчисления НДФЛ объяснили эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите к Готовому решению.

О том, как подтверждается резидентство, читайте в статье «Запущен сервис для подтверждения статуса налогового резидента РФ».

Нюансы выплат

Допустим, компания перевела дивиденды по акциям своим участникам и уплатила НДФЛ. Однако деньги вернулись из-за изменения реквизитов акционеров. Тогда фактически суммы дохода она вынуждена переводить им по второму разу. Это значит, что перечислять налог заново не нужно.

Если акционеру не поступили деньги в результате ошибок с реквизитами, то его фактический доход отсутствует. НДФЛ, который ранее был перечислен в бюджет, имеет статус переплаты, которую необходимо вернуть. Если же имело место последующее перечисление ему дивидендов, то налог удерживают и оплачивают заново. Но позиция Минфина такова, что компания может не возвращать переплату, так как ее можно засчитать при втором заходе, даже не составляя специальное заявление.

Отсрочка налога

У организации есть право отложить уплату НДФЛ с дивидендов учредителю, если она имеет к этому лицу встречное требование. Например, если учредитель не возвращает долг или не оплатил товар. Поэтому все встречные долги нужно зачесть. И если долг учредителя больше или равен сумме дивидендов, то компания вправе не передавать ему средства от дивидендов. Она как бы берет отсрочку от уплаты НДФЛ с таких доходов.

О том, что учредитель получил доход, с которого не получилось уплатить дивидендный налог, необходимо сообщить в налоговую инспекцию и ему самому не позже 1 марта следующего года. Далее участник или акционер самостоятельно сдает декларацию о доходах, по которой оплатит налог не позже 15 июля последующего года.

Налог на дивиденды юридических лиц

При выплате дохода участникам-юридическим лицам уплачивается ННП.

Ставка указанного платежа зависит от статуса юридического лица-получателя средств: иностранная компания или нет и ее доли в уставном капитале организации, выплатившей дивиденды.

Таблица № 2. Ставка ННП при выплате дохода участникам-юридическим лицам

| Статус юридического лица | Налоговая ставка |

| Российская организация | 13% |

| Российская организация, имеющая более 50% доли в уставном капитале компании, выплатившей доход* | 0% |

| Иностранная организация | 15% (или иная ставка, установленная международным договором) |

* Срок владения указанной долей в уставном капиталекомпании, выплачивающей дивиденды, не должен быть менее 365 дней на момент принятия решения о выплате средств участнику

ННП должен быть перечислен не позднее дня перечисления средств участнику-юридическому лицу.

Таблица № 3. КБК на уплату дивидендов участнику-юридическому лицу

| Получатель средств | КБК |

| Российская компания | 182 1 0100 110 |

| Иностранная компания | 182 1 0100 110 |

Выплаченные участникам средства необходимо отразить в декларации по ННП (Лист 03).

Срок сдачи указанной отчетности зависит от порядка уплаты авансовых платежей по ННП.

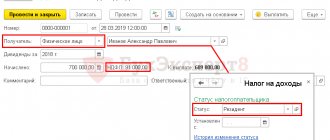

Как отразить в справке 2-НДФЛ

В справку о доходах помимо дивидендов включают все сведения о доходах физического лица за истекший год и суммах налога за данный период. Как отразить дивиденды в справке о доходах?

Эти данные отражают по установленному коду этого дохода 1010. Он же использовался и ранее.

ПРИМЕР

На конец 2021 года принято решение выплатить дивиденды. Однако до 1 января 2021 года соответствующие суммы не поступили на счета получателей.

В данной ситуации справка 2-НДФЛ за 2021 год будет без дивидендов. Доход от них нужно показать в справке за тот период, когда дивиденды были фактически выплачены. То есть уже за 2018-й год.

Кроме того, общие суммы выплаченных дивидендов и взятого с них НДФЛ необходимо отражать в ежеквартальном расчете по форме 6-НДФЛ.

Подробнее об этом см. “Дивиденды в 6-НДФЛ: заполняем образец расчёта“.

Читать также

17.06.2019

Выплата дивидендов нерезиденту: пошаговая инструкция

Гражданин со статусом нерезидента РФ может быть участником либо учредителем организации. При выплате дивидендов нерезиденту РФ бухгалтеру следует руководствоваться общими принципами расчета и начисления. При выплате дивиденды нерезидента подлежат налогообложению НДФЛ по ставке 15%.

Как рассчитать и выплатить дивиденды нерезиденту и какие документы для этого потребуются – рассмотрим в пошаговой инструкции ниже:

Шаг #1 – Расчет прибыли

На первом этапе необходимо рассчитать прибыль организации к распределению путем определения разницы между активами и обязательствами. Напомним, что распределению подлежит исключительно чистая прибыль предприятия, то есть после уплаты всех налогов и сборов.

Шаг #2 – Решение о распределении прибыли

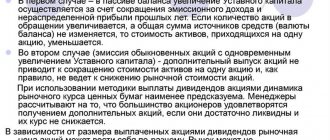

Основанием для распределения чистой прибыль в счет выплаты дивидендов участникам (акционерам) является соответствующего решения правления организации. Как правило, данное решение принимается по итогам календарного года на основании годовой финансовой отчетности. При этом, за организацией закреплено законодательное право распределять прибыль в счет дивидендов ежеквартально, но не чаще.

Решение оформляется в письменном виде за подписью всех участников (акционеров), а также главы правления. Прибыль может быть направлена в счет выплаты дивидендов как полностью, так и частично. К примеру, по решению правления 70% прибыль может быть направлено на выплату дивидендов, остаток (30%) – инвестировано в развитие бизнеса путем закупки нового оборудования и расширения производственной линии.

Законом предусмотрены следующие случаи, при которых выплата дивидендов не производится:

| № п/п | Условия | Описание |

| 1 | Задолженность участников по уставному капиталу | Прибыль может быть направлена в счет выплаты дивидендов при условии, что все участники (акционеры) погасили задолженность доли в уставном капитале. В случае, если хотя бы у одного участника имеется задолженность (в любом размере и виде), выплата дивидендов не производится. |

| 2 | Признаки банкротства организации | Выплата дивидендов запрещена в отношении организаций с признаками банкротства (согласно ст. 3 закона №127-ФЗ от 26.10.2002 года). Также дивиденды не выплачиваются в случае, если такая выплата может привести к банкротству предприятия. |

| 3 | Уставный капитал превышает чистые активы | Если размер чистых активов (строка 300 Активы + строка 640 Доходы будущих периодов – строки 590 и 690 Обязательства) составляет менее размера уставного капитала, дивиденды акционерами и участникам не выплачиваются. |

Шаг #3 – Расчет дивидендов для нерезидента

Сумма дивидендов для нерезидента рассчитывается в общем порядке – на основании доли участия в уставном капитале. Предприятие не вправе распределять прибыль в счет оплаты дивидендов только в отношении некоторых участников (например, учредителей), а для остальных участников формировать задолженность по дивидендам.

Выплата производится в строгом соответствии с долей участия каждого акционера.

Рассмотрим пример. На основании решения правления ООО «Фаза Плюс» от 17.01.2021 года, 50% чистой прибыли, полученной организацией по итогам 2021 года, направляется на выплату дивидендов.

Чистая прибыль ООО «Фаза Плюс» составила 840.320 руб., таким образом в счет дивидендов будет направлена сумма 420.160 руб.

Участниками ООО «Фаза Плюс» являются:

- Петухов – доля в уставном капитале 42%;

- Серпухов – доля в уставном капитале 48%;

- Молотов – доля в уставном капитале 10%.

В 2021 году Молотов (гражданин РФ) находился на территории РФ суммировано 110 дней, остальное время он пребывал на Канарских островах. В связи с этим Молотов признан нерезидентом РФ.

Расчет дивидендов для каждого участника к начислению осуществляется в следующем порядке:

| Участник ООО | Петухов | Серпухов | Молотов (нерезидент) |

| Доля в уставном капитале | 42% | 48% | 10% |

| Расчет дивидендов к начислению | 420.160 руб. * 42% = 176.467,20 руб. | 420.160 руб. * 48% = 201.676,80 руб. | 420.160 руб. * 10% =42.016 руб. |

Как видим, резидентность участника ООО не влияет на порядок расчета дивидендов к начислению.