Увольнение сотрудника, согласно ТК РФ (ст. 140), сопровождается полным расчетом с ним. Все причитающиеся суммы должны быть выплачены в день увольнения. Однако в отношении премиальных выплат всегда возникает много вопросов. В момент увольнения размер премии может быть еще не определен. Как рассчитать в таком случае увольнительные? Обязательно ли выплачивать премию сотруднику, который не собирается больше работать в организации? Премия – поощрительная выплата. Есть ли смысл применять ее данном случае? Как избежать нарушения закона и санкций контролирующих органов?

Вопрос: Правомерно ли в положение об оплате труда организации включить условие о том, что уволившимся по собственному желанию работникам премия за текущий период начисляется по усмотрению руководителя? Посмотреть ответ

Общие вопросы премирования увольняющихся сотрудников

Формы оплаты труда в организации, система этой оплаты (СОТ) могут включать в себя не только выплаты собственно за исполнение сотрудниками их обязанностей, но и носить поощрительный, премирующий характер. Выплата премий регулируется общероссийским законодательством и локальными нормативными актами, касающимися трудовых отношений (ЛНА).

Трудовой кодекс не рассматривает подробно вопросы премирования, указывая лишь, что в случае спорных ситуаций работодатель должен выплатить сотруднику не оспариваемую им сумму. Во избежание проблемных моментов премии и их выплата подробно описываются в нормативных документах организации. Порядок начисления и выплаты премий в организации прописывают:

- в коллективном договоре;

- в трудовом договоре (соглашении) с сотрудником;

- в Положении об оплате труда;

- в приказах и распоряжениях об индивидуальном премировании отдельных сотрудников.

Целесообразно порядок премирования отразить в индивидуальном соглашении сторон, одновременно прописав подробные условия таких выплат в колдоговоре или Положении.

Все премиальные суммы, причитающиеся сотруднику согласно нормативным документам, должны быть выплачены при увольнении оного. Суммы начисленных премий включаются в размеры увольнительных выплат (например, компенсации за неиспользованный отпуск), согласно действующему правительственному Постановлению №922 от 24-12-07 г. о среднем заработке. Согласно ФЗ №272 и последующим разъяснениям Минтруда (см. Письмо №14-1/В-800 от 23-08-16 г.), выплата премий должна быть завершена не позднее 15-го числа после периода, за который она начислена, а ЛНА должны содержать соответствующую формулировку по срокам.

Как оформить выплату премии работнику после его увольнения?

Какие выплаты должны дать уволенному сотруднику?

После увольнения уволенному сотруднику положены такие выплаты:

- зарплата за фактические отработанные дни (ст. 139 ТК РФ);

- компенсация за неиспользованный отпуск (ст. 127 ТК РФ);

- выходное пособие (ст. 178 ТК РФ);

- премия (в зависимости от наличия в трудовом договоре или локальном нормативном акте предприятия пункта о премировании).

Выдача всех необходимых документов (трудовая книжка, расчетный лист, справка о зарплате, справки об уплаченных налогах и взносах) и окончательный расчет проводятся работодателем в день увольнения работника.

Некоторые недобросовестные работодатели могут отказывать сотрудникам в положенных по закону выплатах при расторжении ТД. Читайте о том, что делать, если не выдают зарплату, и как оформить письменное требование и подать иск о ее взыскании, рассчитывать ли на нее при увольнении по статье, как быть, если не выплатили компенсацию за неиспользованный отпуск, а также какая компенсация положена за задержку выплат.

Учет премии

Бухгалтерский учет премии увольняемому сотруднику ведется на счетах учета зарплаты, прочих расчетов и корреспондирующих с ними. Начисление премии делается на дебете производственных и аналогичных счетов: Д 20, 23, 25, 26, 44 и др. К 70,76. Выплата производится обычным порядком, через кассу или банк: Д 70, 76 К 50,51.

Годовые и квартальные премии облагаются НДФЛ (ст. 208-1 НК РФ) и отражаются проводкой: Дт 70, 76 Кт 68/НДФЛ.

На заметку! Существует ст. 217-7 НК РФ, содержащая упоминание необлагаемых премий (например, за выдающиеся заслуги в науке или культурной деятельности), кроме того, не облагаются и премиальные размером 4000 рублей и менее, указанные в ст. 217-28 НК РФ.

Включение премиальных выплат, не прописанных в ЛНА, в расчет налога на прибыль, на уменьшение базы, является незаконным (ст. 270-21 НК РФ). Премии облагаются страховыми начислениями, согласно ст. 420 НК РФ, ст. 20.1-1 ФЗ №125 от 24-07-98 г. Затраты по ним фиксируются стандартно: Дт 20, 23, и др. К69 (по субсчетам учета).

Судебная практика

Красноглинский районный суд рассмотрел иск от истца Белугиной И.А., которая заявляла, что при увольнении от нанимателя с ней не был произведен полный расчет. Претензия истицы заключалась в том, что, уволившись 14 февраля 2021 года, она получила в день расчета лишь заработную плату и компенсацию за неиспользованный отпуск, а полагающаяся премия за четвертый квартал 2021 года ей не была начислена. На этом основании она требовала не только зачисления премиального поощрения, но и пеню за просрочку платежа.

Ответчик представил Положение о премировании, в котором четко прописывается процедура выдачи квартальных бонусов. В соответствии с Положением поощрения за прошедший квартал начисляются до середины второго месяца, следующего после окончания квартала. А перечисление средств производится до конца следующего квартала. Таким образом, сроки по выплате премии не были нарушены, а потому исковые требования в части начисления пени отклонены.

Решение от 24 мая 2021 г. по делу № 2-850/2017

Сотрудник увольняется, а размер премии еще не определен

Если размер премии известен к моменту увольнения, проблем у бухгалтера по расчетам не возникает, он включает ее в расчет увольнительных сумм. Если к моменту увольнения размер премиальных не определен, следует произвести перерасчет позже и скорректировать причитающуюся бывшему работнику сумму. Обязательно произвести дополнительную выплату, зафиксировав ее получение работником любым законным способом. Иначе велика вероятность обращения его в суд. Сроки выплаты премий сотрудникам после их увольнения необходимо прописать ЛНА (ст. 8 ТК РФ) – Положении об ОТ, о премиях и др. Указанная позиция содержится в Письмах Минфина, например, №03-03-04/1/294 от 25-10-05 г., рекомендациях Разгулина С.В., государственного советника 3 класса, арбитражной судебной практике.

Как облагается премия работнику, выплаченная после увольнения?

Основания для увольнения и премирование

Трудовые отношения прекращаются не только по инициативе работника. Все законные основания для увольнения поименованы в ТК РФ. Как влияет причина увольнительной на премирование бывших сотрудников?

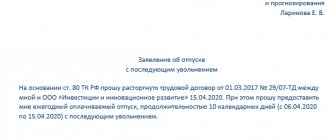

По собственной инициативе

Никаких исключений не предусмотрено. Денежная премия при увольнении по собственному желанию начисляется по трем ключевым правилам:

- Работодатель гарантировал премирование в локальном акте.

- Период премирования отработан (полностью или частично).

- Запланированные показатели выполнены, а результаты труда достигнуты.

Если обязательные условия не соблюдены, то у нанимателя есть полное право не включать бывшего подчиненного в приказ о выплате премиальных и выплачивать премиальные деньги сотруднику, который не выполнил план перед увольнением.

Не обязательно премировать сотрудника за 2 квартал года, если в течение периода он пребывал на больничном, а потом уволился. А вот годовая премия при увольнении такому специалисту положена. В расчет следует взять отработанное время за 1 квартал года. Но опять же при условии, что такая выплата прописана в положении по оплате труда.

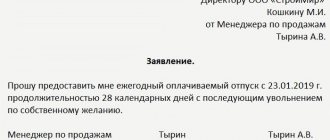

По соглашению сторон

При расторжении трудового договора по соглашению сторон рекомендовано указать перечень премиальных выплат, причитающихся работнику. Сумма определяется по договоренности. Если подчиненному положена квартальная премия при увольнении, но он увольняется до окончания расчетного квартала, выплата отражается в дополнительном соглашении и начисляется вместе с окончательным расчетом.

Если работник указал в соглашении о расторжении трудового договора, что не имеет материальных претензий к нанимателю и премия не была прописана в перечне причитающихся выплат, то работодатель не обязан премировать сотрудника после увольнительной.

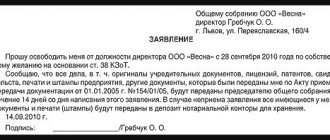

По инициативе нанимателя

Основанием для расторжения договора по воле нанимателя является нарушение подчиненным трудовой дисциплины. В такой ситуации вопрос о премировании стоит особенно остро. Согласитесь, никак не увязываются понятия: премирование, слава, почет, увольнение по статье.

Обратимся к определению премиальных выплат. Это стимулирующая доплата за добросовестное выполнение трудовых обязанностей и функций. При нарушении трудовой дисциплины речи о добросовестном труде и быть не может. Казалось бы, все предельно просто. Но это не так.

Напомним, что наниматель вправе прописать в локальных нормативах основания для лишения премирования (например, нарушение трудовой дисциплины). Следовательно, работодатель не выплатил премию при увольнении по статье законно. Но если такового условия в положении нет, нет и основания для отказа.

Допустим, такая ситуация: кочегар Иванов А.П. отработал в ООО «ПРИМЕР» период с 01.01.2020 по 31.03.2020. За систематические прогулы уволен по пп. «а» п. 6 ч. 1 ст. 81 ТК РФ.

По нормам положения об оплате труда в ООО «ПРИМЕР» предусмотрена ежеквартальная премия за фактически отработанное время. Никаких условий о лишении премии за дисциплинарные проступки в положении не предусмотрено. Нет и условия о запрете премирования сотрудника после увольнения. Следовательно, компания обязана начислить и выплатить премию кочегару Иванову за 1 квартал 2021 года.

Ошибки и последствия

Возникающие в процессе расчета премиальных ошибки можно условно подразделить на 3 категории:

- арифметические;

- возникающие вследствие неверного применения установленных правил расчета;

- касающиеся налогового учета.

О последних уже говорилось: они возникают, например, если не зафиксированную законным образом премию включают в расчет базы по налогу на прибыль с целью уменьшить его. Такие действия рассматриваются ИФНС как повод применения штрафов и санкций при проверке расчетов.

Счетные ошибки ведут к неверной выплате бывшему сотруднику денежных средств при расчете. Заниженный размер премии можно пересчитать и произвести выплату дополнительно, в то время как завышенная сумма выплаченной премии представляет собой проблему для организации, поскольку может решаться в суде. Согласно ст. 137 ТК РФ, излишне выплаченную сумму у сотрудника можно удержать, однако указанный гражданин сотрудником фактически не является. К тому же уже упомянутая ст. 140 ТК РФ говорит о возможности работником оспорить выплаченные суммы. Целесообразно, таким образом, досудебное решение указанного спора.

Ошибки иного характера, помимо арифметических, завышающие выплаты уволенному работнику премиальных, решаются только за счет средств организации (ГК РФ, ст. 1109). Суд в любом случае будет на стороне уволенного гражданина.

Вопрос: Учитываются ли для целей налога на прибыль расходы на выплату премии уволенному работнику, если приказ о назначении премии издан и подписан после увольнения? Посмотреть ответ

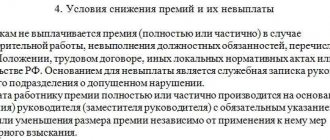

Премировать уволенного или нет

Разрабатывая и утверждая положение о премиях, работодатель вправе установить особые условия назначения выплат. В зависимости от формулировки нормативных положений о премировании определяют, можно ли начислить премию уволенному сотруднику в той или иной ситуации (а они бывают разными).

Обратитесь к локальным актам:

| Нюанс | Вариант 1. Платим премиальные | Вариант 2. Не платим |

| Формулировка о премировании: как прописано в локальном акте работодателя | Премиальная выплата представляет собой гарантированную часть заработной платы. Целью премирования является денежное поощрение персонала за добросовестный труд, за выполнение производственных показателей, за достижение результатов труда как отдельного сотрудника, так и всего коллектива. | Премиальная выплата не является гарантированной систематической выплатой, не входит в число обязательных выплат. Целью премирования является стимулирование стабильности кадрового состава учреждения, предотвращение текучести кадров. Работодатель производит премирование по итогам работы за период только тех работников, которые на момент принятия решения о поощрении состоят в трудовых отношениях, а не тех, которые состояли в трудовых отношениях в периоде премирования. |

| Что делать после увольнения: платить или нет | Платить, даже после прекращения трудового договора. | Не платить после расторжения трудового договора. |

| Особые условия | Денежная премия уволенному сотруднику положена только при выполнении установленных показателей, достижении результатов труда. Если оснований для стимулирования нет, то премиальные не выплачиваются. Например, работник в отчетном периоде перед увольнением не выполнил план. | Не предусмотрены. |

| Ответственность | За невыполнение норм, прописанных в локальных актах, работодателю положены меры административной ответственности по ст. 5.27 КоАП РФ. | Никаких санкций в отношении нанимателя не предусмотрено, если не выплатили премию при увольнении подчиненного. |

Но есть и исключения из правил. Работодатель вправе распорядиться о выплате премиальных уже бывшему подчиненному. Даже если в организации отсутствует положение о премировании. Например, издать приказ о разовом поощрении. Хотя такие ситуации встречаются крайне редко.

Обратите внимание, что разовое премирование не всегда допускается учесть при налогообложении в качестве расходов на оплату труда.

Можно ли не выплачивать премию при увольнении

Все основания, по которым выплачивается премия, должны быть прописаны в локальных актах, согласованных между собой. При наличии размытых формулировок, противоречий возникновение конфликта, в случае отказа выплатить премию увольняющемуся работнику, неизбежно. Так, формулировка: «Руководитель имеет право выплачивать сотрудникам стимулирующие выплаты – премии» не является обязывающей к выплате, а фраза «Руководитель должен выплачивать премии» фиксирует обязательность таких выплат.

Случаи лишения премии в ЛНА также должны быть четко прописаны. С нормативными актами по труду, принятыми в организации, должен быть ознакомлен каждый сотрудник. Согласие в обязательном порядке должно быть зафиксировано его подписью.

Невыплата премии, прописанной в ЛНА, увольняемому сотруднику на основании дисциплинарного взыскания не рекомендуется. При обращении в суд, скорее всего, такое решение руководства организации будет признано незаконным.

На заметку! Срок обращения в суд – 3 месяца с момента, когда работнику стало известно о нарушении его прав, т.е. со дня получения им расчетных сумм от организации.

Выплачивается ли премия при расторжении трудового договора

Получение премии не всегда означает, что к человеку пришла заслуженная слава и почет. Чаще всего бонус является приятным регулярным или единовременным дополнением к окладу рядового работника. Которому, по статье 140 Трудового кодекса РФ, в случае досрочного расторжения или окончания действия трудового договора следует выплатить все причитающиеся платежи: заработную плату и возможные компенсации. Ответ на вопрос, можно ли выплатить премию после увольнения работника, во многом зависит от решения работодателя и регулируется внутренними нормативными актами и другими документами организации. По ст. 135 ТК РФ, такими документами являются:

- положение об оплате труда работников, в тексте которого прописывается возможность получения сотрудниками поощрений;

- коллективное соглашение;

- трудовой договор, устанавливающий поощрения в индивидуальном порядке;

- положение о премировании сотрудников. Установление единых норм стимулирующих выплат для всех компаний-работодателей невозможно, поэтому каждая организация разрабатывает и прописывает собственную систему поощрений в подобных положениях.

В последнем документе специально оговариваются условия, при которых дают бонус, каким образом осуществляется выплата премии при увольнении по собственному желанию, а в какой ситуации человек лишается права на ее получение. Каждый сотрудник организации при трудоустройстве знакомится с этим положением под подпись.

Главное

- Премия уволенному сотруднику должна быть выплачена в подавляющем большинстве случаев. Невыплата премии должна быть зафиксирована в локальных актах организации, касающихся трудовых отношений, иначе вероятны судебные споры с бывшим сотрудником, не в пользу организации.

- Ошибки, допущенные в сторону завышения выплат уволенному, можно исправить за счет бывшего сотрудника, только если они имеют характер арифметических, в судебном порядке.

- Квартальные и годовые премии облагаются НДФЛ, страховыми взносами и включаются в расчет по налогу на прибыль, только если они прописаны в ЛНА.

- Проводки, отражающие премиальные выплаты, делаются по аналогии с учетом заработной платы.

Денежные выплаты при увольнении

Процедура расторжения трудовых отношений строго регламентирована. В общих случаях, когда инициатором стал наниматель или сам работник, увольнение производится в соответствии со строго установленным порядком. ТК РФ предусматривает, что в независимости от того, кто инициировал прекращение трудового сотрудничества, наниматель обязан произвести полный расчет с работником. Под полным расчетом понимается не только начисление обязательных сумм, но и удержание положенных денег. Данная процедура законна, так как после расторжения договора стороны прекращают всякие правовые отношения и доказать факт невыплат или переплат можно только в судебном порядке.

При расторжении трудового соглашения работодатель должен:

- Начислить;- заработную плату за отработанный период, включая обязательные доплаты,- премию, положенную по контракту,- компенсацию за дни неиспользованного отпуска.

- Вычесть из общих насчитанных сумм:- подоходный налог в размере 13%,- суммы, удерживаемые по исполнительным листам, не более установленногоежемесячного размера,- средства за спецодежду, если работник утратил ее или не желает возвращать,- иные деньги, удерживаемые по заявлению работника с его заработной платы.

Разность между начисленными средствами и удержанными должна быть выдана увольняемому на руки или перечислена на банковскую карту не позднее дня его увольнения.

Годовое премирование и налоги

Годовые премии будут уменьшать базу для обложения налогом на прибыль, если их выплата прописана в трудовом соглашении. Премии облагаются взносами во внебюджетные фонды. Процент отчислений будет зависеть от даты начисления годового вознаграждения и величины налогооблагаемой базы. Взносы в фонды с годовых премий указаны в таблице.

| Фонд | Предельная облагаемая база | % отчислений в зависимости от даты начисления | |

| По 31 декабря текущего года (налоговая база превышена) | Следующий год (в рамках налогооблагаемой суммы) | ||

| ФСС | 718 000 | 0 | 2,9% |

| ПФР | 796 000 | 10% | 22% |

| ФФОМС | 0 | 5,1% | 5,1% |

| Итого | Х | 15,1% | 32% |

Из таблицы видно, что начислять премию концом года экономнее, чем в следующем году при условии, что имеет место превышение налогооблагаемой базы.

Ошибки при расчете и начислении, ответственность работодателя

При выплате премии сотруднику после увольнения ему могут выплатить как меньше, так и больше средств, чем полагается. Как правило, это происходит по причине выполнения неправильных расчетов со стороны бухгалтерии.

Если работник получил сумму меньше положенной, работодатель может сделать еще одну выплату. Однако при этом страховка и налог будут проходить в двух выплатах.

Если компания выплатила лишние средства, и сотрудник не желает их возвращать, восстановить справедливость можно только через суд. В этом случае придется доказывать ошибку, совершенную бухгалтером в расчетах.

Если же ситуация противоположная, и работодатель вовсе отказывается от выплаты полагающейся премии после увольнения, он должен помнить об ответственности, которую он может понести за неуплату (согласно 1 и 2 части статьи 5.27 КоАП РФ).

Мнение эксперта

Ирина Васильева

Эксперт по гражданскому праву

Перед тем как идти в суд, работнику целесообразно постараться решить вопрос мирным путем.