Кто сдает

Отчет по косвенным налогам не входит в перечень обязательной отчетности для всех налогоплательщиков. Предоставлять декларацию надлежит ограниченному кругу лиц. Вот кто сдает НДС по косвенным налогам:

- импортеры из стран Евразийского экономического союза — юридические лица и индивидуальные предприниматели;

- плательщики косвенных налогов — налога на добавленную стоимость и акцизов.

В Евразийский союз входят Россия, Белоруссия, Казахстан, Киргизия и Армения. Если вы — представитель отечественного бизнеса и импортируете товары одной из этих стран, то вы обязаны подавать отчет по косвенным налогам. НДС на ввозимые товары уплачивается по ставкам, принятым в Российской Федерации (10%, 20%).

Кто сдает декларацию по косвенным налогам

Отечественные компании и предприниматели, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

- приняли импортные товары на учет;

- настало время лизингового платежа.

Сроки сдачи

Подают декларацию по НДС только в том месяце, когда осуществлялись операции по импорту. Если налогоплательщик в текущем месяце приходовал ввозимую продукцию или перечислял лизинговый трансферт, предусмотренный договором, то отчет надлежит предоставить в контролирующие органы. Этим условием и определяются сроки сдачи декларации по косвенным налогам 2021 года. Если вы работаете с импортными товарами в текущем месяце, отчитайтесь до 20 числа следующего месяца. В тех случаях, когда месяц безоперационный, подавать декларацию нет необходимости.

Несоблюдение установленных сроков приведет к санкциями. Если вы опоздали с декларацией по косвенным налогам, то придется заплатить штраф. Размер взыскания — не меньше 1000 рублей и не больше 5% от задекларированного налогового платежа.

Что представляют собой косвенные налоги?

Косвенные налоги не включаются в издержки компании, а прибавляются к цене реализации продукции. Т.е. организация их платит не из собственных средств, а за счет денег, полученных от покупателя. Таким образом, фактически налог оплачивается потребителем, а продавец выступает лишь посредником между ним и бюджетом.

К косвенным налогам относятся НДС и акцизы. Порядок и сроки уплаты косвенных налогов по операциям на территории РФ регулируется главами 21 и 22 НК РФ.

НДС начисляют на свои товары и услуги:

- Российские ИП и юрлица, которые работают на общей системе налогообложения:

- при реализации товаров на территории России;

- импорте товаров;

- экспорте товаров — в предусмотренных законом случаях.

- Российские ИП и юрлица, работающие на спецрежимах:

- при реализации товаров на территории России — в предусмотренных законом случаях;

- импорте товаров;

- продаже товаров за границу — в предусмотренных законом случаях.

Отдельные правила уплаты НДС установлены для налоговых агентов — хозяйствующих субъектов, уплачивающих НДС за своих контрагентов.

Акцизы платят ИП и юрлица на всех системах налогообложения при реализации внутри России, импорте и в предусмотренных законом случаях экспорте за рубеж подакцизных товаров.

Особый механизм взимания НДС и акцизов предусмотрен при внешнеторговых сделках в рамках ЕАЭС (приложения 18 к договору о ЕАЭС от 29.05.2014).

Рассмотрим подробнее порядок и сроки уплаты косвенных налогов в различных правоотношениях.

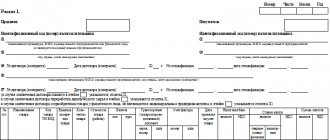

Какой бланк использовать

В 2021 году подается налоговая декларация по косвенным налогам по форме КНД 1151088, утвержденная Приказом ФНС России № СА-7-3/[email protected] от 27.09.2017. Этот норматив закрепляет нововведения не только в формате бланка (Приложение № 1), но и в правилах его заполнения (Приложение № 2). В остальных приложениях прописывается порядок кодировки импортных продуктов.

Как подать налоговую декларацию

Декларацию по косвенному налогу можно подать лично, отправить заказным письмом или воспользоваться формой для электронного оформления документа.

Если декларация подается лично, тогда датой ее получения является визит налогоплательщика в налоговые органы. Если документ отправляется почтой, датой подачи декларации является дата отправки письма. В том случае, когда декларация предоставляется в электронном виде, датой ее получения налоговым инспектором является дата получения квитанции о приеме документа.

Статьи по теме:

- Земельный налог для организаций 2021, ставка земельного налога

- Как заполнить декларацию по водному налогу в 2021 году

- Как заполнить налоговую декларацию по транспортному налогу в 2021 году

- Упрощенка (УСН) 2021: доходы минус расходы, последние изменения

- Изменения страховых взносов в 2021 году

- НДС при экспорте товара в 2021 году

- Налоги с фонда оплаты труда в 2021 году, налогообложение ФОТ

- Налоги с дивидендов в 2021 году

Как правильно заполнить

Правила заполнения декларации по акцизам и НДС аналогичны тем, что применяются в отношении других налоговых регистров:

- в отчете заполняются только те разделы, которые напрямую касаются деятельности налогоплательщика, и по которым были осуществлены фактические операции;

- во всех незаполненных полях ставятся прочерки;

- фальсификация сведений запрещена;

- исправления на бумаге, использование корректора, выход за границы ячеек, порча страниц скрепляющими инструментами не допускается;

- декларация заверяется руководителем или иным ответственным лицом, которому доверено вести отчетность.

Сам отчет по косвенным налогам состоит из титульного листа и трех разделов. Лицевую часть и первый раздел заполняют все налогоплательщики акцизов. Информация в остальных блоках формируется по мере необходимости. Актуальный пример заполнения декларации по косвенным налогам 2021 года поможет специалистам корректно отчитаться в контролирующие органы и избежать санкций за предоставление неполной или недостоверной информации.

Содержание налоговой декларации

Декларация по данному виду налога состоит из четырех страниц. Титульный лист и Раздел 1 должен заполнить каждый налогоплательщик, принявший импортируемый товар. В Разделе 1 указывается сумма налога, подлежащая к уплате.

Раздел 2, в котором указывается сумма акциза в отношении подакцизных товаров, заполняется только если налогоплательщик осуществил соответствующие действия, то есть, ввез или принял подакцизные товары. Также в этом случае заполняется и приложение к документу, в котором осуществляется расчет налоговой базы по подакцизным товарам.

Как и куда сдавать

Отчет направляется в Федеральную налоговую службу. Подают бланк в инстанцию по месту постановки на учет или по месту нахождения (в таком случае на титульном листе указывают код 400). Заполненная и проверенная декларация по косвенным налогам подается одновременно с пакетом документов, удостоверяющих факт осуществления импортных операций. Вот какие бланки предоставляют вместе с результирующим отчетом:

- выписка с расчетного счета, подтверждающая движение денежных средств;

- соглашение между импортером и поставщиком;

- все товарно-транспортные регистры (накладные, счета-фактуры);

- агентский или поручительский договор;

- заявление по косвенным налогам в 2021 году;

- заявление о перечислении в бюджет НДС и акцизов;

- иные документы по требованию ИФНС.

Декларацию предоставляют в электронной форме. Все сопроводительные бланки направляются в инспекцию в отсканированном виде. Если инспектор потребует бланки для сверки, придется довезти в отделение ИФНС оригиналы документов, легализующих ввоз товаров.

Заполнение раздела 2 декларации

Раздел 2 включает в себя показатели сумм акциза, подлежащих уплате в бюджет, по данным налогоплательщика. При его заполнении необходимо отразить ИНН и КПП налогоплательщика, а также порядковый номер страницы.

По строке 010 отражается код ОКАТО.

По строке 020 — соответствующий КБК, на который зачисляется сумма акциза. При заполнении стр. 030 указывается общая сумма акциза, подлежащая уплате в бюджет. Если налогоплательщик осуществляет расчет сумм акциза по нескольким видам подакцизных товаров, суммы акциза по которым подлежат зачислению на разные КБК, количество листов разд. 2 должно соответствовать количеству КБК.

В графе 040 отмечается код вида подакцизного товара в соответствии со Справочником кодов видов подакцизных товаров (СКПТ), в гр. 050 — код единицы измерения налоговой базы в соответствии с Общероссийским классификатором единиц измерения (ОКЕИ). В графе 060 отражается налоговая база, определяемая в соответствии с п. 4 ст. 2 Протокола, согласно которому налоговой базой для обложения акцизами является объем, количество (иные показатели) импортированных подакцизных товаров в натуральном выражении, в отношении которых установлены твердые (специфические) ставки акцизов, либо стоимость импортированных подакцизных товаров, в отношении которых установлены адвалорные ставки акцизов.

Справочник кодов видов подакцизных товаров (СКПТ) к Приказу Минфина России от 07.07.2010 N 69н не утвержден. До его утверждения рекомендуем руководствоваться Справочником кодов подакцизных товаров (СКПТ), указанным в Приложении N 3 к Порядку заполнения налоговой декларации по косвенным налогам (налогу на добавленную стоимость и акцизам) при ввозе товаров на территорию Российской Федерации с территории Республики Беларусь, утв. Приказом Минфина России от 27.11.2006 N 153н.

Справочник единиц измерения налоговой базы подакцизных товаров (ОКЕИ) к Приказу от 07.07.2010 N 69н не утвержден. До его утверждения рекомендуем руководствоваться Справочником единиц измерения налоговой базы подакцизных товаров, указанным в Приложении N 4 к Порядку заполнения налоговой декларации по косвенным налогам.

Налоговая база для исчисления акцизов определяется на дату принятия на учет налогоплательщиком импортированных подакцизных товаров (но не позднее срока, установленного законодательством государства — члена Таможенного союза, на территорию которого импортированы подакцизные товары).

Объем импортированных подакцизных товаров отражается:

— в литрах по этиловому спирту, спиртосодержащей продукции, алкогольной продукции и пиву. По этиловому спирту, спиртосодержащей продукции и алкогольной продукции налоговая база (объем ввезенной продукции) отражается в пересчете на безводный этиловый спирт.

Пересчет налоговой базы на безводный этиловый спирт производится в Приложении к декларации;

— в лошадиных силах (1 л. с. = 0,75 кВт) по легковым автомобилям и мотоциклам. Для определения мощности двигателя в лошадиных силах следует значение указанного показателя в киловаттах разделить на 0,75. Общая мощность двигателей легковых автомобилей и мотоциклов по каждому виду подакцизных товаров определяется в Приложении к декларации;

— в тоннах по нефтепродуктам.

Количество строк в гр. 040, 050, 060 должно соответствовать количеству видов подакцизных товаров, рассчитанные суммы акциза по которым зачисляются на один КБК, указанный по стр. 020.

Косвенные налоги при импортных операциях

Ввоз ценностей на территорию таможенного союза РФ выступает поводом для вычисления и уплаты косвенных налогов. Платить нужно той стране, чей таможенный орган выпускает ТМЦ:

- При импорте товарных ценностей из стран, не входящих в список участников таможенного союза, добавляемый налог надлежит платить в РФ, так как выпуск будет выполнен российским таможенным органом, в этот орган и перечисляется налог;

- При импорте ценностей из государств ЕАЭС налог должен перечисляться в налоговую, где стоит на учете собственник ценностей (покупатель). В ЕАЭС входят Белоруссия, РФ, Казахстан, Кыргызстан, Армения. Налоговые обязательства в отношении уплаты НДС предусмотрены для всех лиц, независимо от применяемого ими режима налогообложения и наличия освобождения от уплаты (исключения перечислены в 6-м пункте ст.72 Договора о ЕАЭС).

Порядок уплаты

Обязанность по перечислению добавленного налога ложится на декларанта товаров, то есть покупателя.

Для принятия правильного решения относительно необходимости перечисления налога с ввозимых ценностей, его величины и места уплаты, нужно определиться со следующими моментами:

- Есть ли освобождение от НДС у импортируемых товаров;

- Какая таможенная процедура используется в отношении ввозимых ценностей;

- Какую ставку НДС нужно применить;

- По какой формуле рассчитать налог к перечислению.

НДС при торговых операциях внутри России: порядок и сроки уплаты

ИП и юрлица на ОСН платят НДС до 25-го числа каждого из 3 месяцев, идущих за отчетным кварталом, в котором на территории России были произведены торговые операции, облагаемые данным налогом (то есть реализация товаров, облагаемых НДС). При этом в каждом из 3 месяцев за отчетным кварталом в бюджет перечисляется 1/3 от исчисленного НДС за квартал (п. 1 ст. 174 НК РФ).

Например, если за 1 квартал 2021 года фирма исчислила НДС в сумме 150 000 руб., то она должна уплатить:

- до 27.04.2020 — 50 000 руб.;

- 25.05.2020 — 50 000 руб.;

- 25.06.2020 — 50 000 руб.

О том, как заполнить и сдать декларацию по НДС читайте в нашем материале.

ИП и юрлица на спецрежимах платят НДС, только если по своей инициативе сформируют для российского контрагента счет-фактуру с выделенным налогом либо универсальный передаточный документ с признаком 1. Уплата налога осуществляется в срок до 25-го числа месяца, идущего за кварталом, в котором был выдан счет-фактура. При этом исчисленный НДС уплачивается в бюджет в полной сумме, которая не делится на 3.

Рассмотрим теперь порядок уплаты косвенного налога, представленного НДС, при импорте товаров, работ и услуг в Россию.