Квартальная «имущественная» отчетность

Для квартальной отчетности по налогу на имущество предусмотрен бланк расчета по авансовому платежу, утвержденный приказом ФНС России от 31.03.2017 № ММВ-7-21/

Расчет состоит из:

- Титульного листа;

- Раздела 1 «Сумма налога, подлежащая уплате в бюджет»;

- Раздела 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства»;

- Раздела 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости»;

- Раздела 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость».

Но пригодится он (расчет) не всем организациям.

Дело в том, что внутригодовые «имущественные» расчеты обязательны только в том случае, если региональные власти предусмотрели такую систему в своих НПА. Отсутствие упоминания об отчетных периодах в региональном законе избавляет организацию от необходимости сдачи расчета. Поэтому еще до того, как вы приступите к оформлению расчета, загляните в региональный закон, посвященный налогу на имущество.

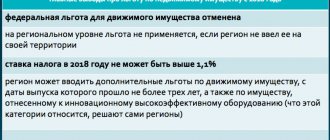

Сделать это необходимо и тем компаниям, которые знают о квартальной «имущественной» обязанности, но давно не освежали нюансы регионального законодательства. Вполне вероятно, что там появилась новая информация, способная оказать влияние на величину квартального «имущественного» аванса. Ведь после отмены федеральной льготы по движимому имуществу регионам передали право на установление льгот по движимому имуществу. Все нюансы они должны предусмотреть в региональном «имущественном» законодательстве.

С 01.01.2018 движимое имущество III и последующих амортизационных групп (т. е. со сроком полезного использования свыше 3 лет), которое принято на учет с 01.01.2013, льготируется только в том случае, если соответствующая льгота установлена субъектом РФ (п. 1 ст. 381.1 НК РФ).

Если такая льгота не будет установлена, налог на имущество по этому движимому имуществу придется платить. По какой ставке – укажет региональный закон, но в любом случае – не выше 1,1% в 2018 году (п. 3.3 ст. 380 НК РФ в ред., действ. с 01.01.2018).

ВАЖНО! Не перепутайте — нужно представлять не квартальную декларацию по налогу на имущество, а авансовый расчет. Срок его сдачи — не позже 30 дней с окончания квартала (п. 2 ст. 386 НК РФ).

Расчеты авансовых платежей по налогу на имущество в 2021 году сдаются в следующие сроки:

- за 1 квартал 2021 г. – 03.05.2018 (с учетом переноса);

- полугодие 2021 г. – 30.07.2018;

- 9 месяцев 2021 г. – 30.10.2018.

Декларация по налогу на имущество за 2021 год сдается не позднее 1 апреля 2021 года.

Общие положения

Обязанность по уплате имущественного налога закреплена за всеми организациями, на балансе которых числятся налогооблагаемые объекты имущества. Данное фискальное обязательство относится к региональным сборам. Это означает, что конкретный размер налоговой ставки, периодичность уплаты регламентируется властями субъекта. Региональные власти утверждают сроки, когда сдается декларация по налогу на имущество.

Также органы исполнительной власти региона вправе дополнить или сократить перечень льгот (необлагаемого имущества), предусмотреть дополнительные привилегии и послабления для отдельных категорий налогоплательщиков.

Налоговая декларация на имущество: основные критерии формирования

| Критерий | Пояснения |

| Бланк | Актуальный бланк декларации утвержден Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected] (КНД 1152026). Новую форму следовало применять при формировании отчетности за 2021 год. |

| Кто сдает декларацию по налогу на имущество | Все юридические лица, имеющие на балансе налогооблагаемые объекты имущества. Отметим, что к таким объектам с недавнего времени относят не только недвижимость, но и движимое имущество. |

| Срок сдачи декларации по налогу на имущество | Один раз в год, не позднее 30 марта года, следующего за отчетным. За 2021 год последний срок сдачи отчетности — 01.04.2019, так как 30.03.2019 выпадает на выходной день (суббота). ВАЖНО! Если в регионе предусмотрены авансовые платежи, то организации придется сдавать промежуточные расчеты (квартальные, ежемесячные), в зависимости от норм регионального законодательства. |

| Формат отчетности | Если в компании среднесписочная численность за прошедший календарный год составила 100 и более человек, то направить отчет в ФНС придется в электронном виде. Аналогичное условие действует и для организаций вновь созданных, в штате которых числятся более 100 человек. Остальные предприятия и фирмы вправе самостоятельно определять формат предоставления отчетности: на бумаге или электронно. Стоит отметить, что электронный формат сдачи отчета является преимущественным. |

Место и срок сдачи расчета: соблюдаем правила

Разобраться с этими вопросами поможет пример:

По окончании 1 квартала 2021 года ООО «Танго», ООО «Резерв» и ПАО «Концерн ТТМ» сдали квартальные расчеты по «имущественным» авансовым платежам:

- ООО «Танго» — отправило 17.04.2018 четыре бумажных расчета (по головной компании и трем филиалам);

- ООО «Резерв» — отчиталось 15.05.2018 по «имущественному» авансу одним расчетом в электронной форме;

- ПАО «Концерн» подготовило 9 расчетов и представило 19.04.2018 в ИНФС по месту учета головного офиса и каждого из обособленных подразделений, наделенных имуществом.

Сведения о компаниях приведены в таблице:

| Наименование | Среднесписочная численность за 2021 год, чел. | Количество обособленных подразделений с имуществом, имеющих отдельный баланс | Дополнительные сведения | |

| В пределах региона, где зарегистрирована головная компания | За пределами региона | |||

| ООО «Танго» | 0 | 2 | 1 | Начало деятельности ─ март 2021 года (численность сотрудников — 101 чел.) |

| ООО «Резерв» | 12 | — | — | Микропредприятие |

| ПАО «Концерн ТТМ» | 1 399 | 5 | 3 | Крупнейший налогоплательщик с 2021 года |

Все компании совершили ошибки при сдаче налоговых расчетов по налогу на имущество:

- ООО «Танго» отчиталось на бумаге, хотя среднесписочная численность превысила 100 чел. (п. 3 ст. 80 НК РФ). Для вновь образованной компании этот показатель берется на момент начала деятельности.

- Для ООО «Резерв» бумажный расчет не мог стать поводом для штрафа — при численности не более 100 чел. ему доступны оба способа сдачи отчета (и электронный, и бумажный). Но расчет был представлен с опозданием (позднее установленной в п. 2 ст. 386 НК РФ даты — 30 календарных дней после отчетного квартала).

- ПАО «Концерн ТТМ» вместо 9 расчетов в разные ИФНС обязано сдать один расчет в инспекцию по крупнейшим налогоплательщикам (п. 1 ст. 386 НК РФ).

Кроме того, у ООО «Танго» имелась возможность облегчить отчетные процедуры, сократив число представляемых расчетов по обособленным подразделениям, расположенным в одном регионе (письмо ФНС от 13.09.2017 № БС-4-21/). Необходимость в подаче нескольких расчетов отпадает у таких компаний, если до начала налогового периода с налоговиками согласована возможность сдачи одного «имущественного» расчета и определен адресат его получения.

Как видим, при представлении расчета по налогу на имущество в 2018 году нужно соблюсти ряд важных нюансов: сроки, место и формат сдачи.

Читать также

27.10.2017

Налоговая декларация по налогу на имущество организаций за 2018 год когда подается?

С 2021 г. введены новые отчетные периоды: квартал, полугодие, 9 мес. Любая ООО, другие организации, которые платят такой налог, обязана сдавать декларацию. Ее форма, правила, порядок заполнения указываются в Приказе № ММВ-7-11/895 — это документ, изданный ФНС в 2011 г. Сроки подачи, уплаты — не позже 30 марта, когда есть отчетные периоды, а вместе с тем авансовый платеж, то в течении 30 дней после окончания периода. Отчетность предоставляется по месту нахождения всех российских компаний,. Для иностранных — там, где они поставлены на учет, также может производиться по месту нахождения самой недвижимости, а крупнейшими налогоплательщиками — там, где они стоят на учете.

Что грозит несвоевременное предоставление отчетных форм

Если организация не соблюдает срок предоставления декларации по налогу на имущество, то ей грозит ответственность в соответствии со статьями 119 и 119.1 НК РФ в виде штрафа:

- 200 руб. — за несоблюдение электронной формы подачи отчетности;

- 5 % от неуплаченной суммы исчисленного платежа в бюджет на основании непредоставленной отчетности, но не менее 1000 руб. и не более 30 % от указанной суммы.

Кроме того, при несдаче налоговой декларации ИФНС имеет право заблокировать операции на банковских счетах компании до момента предоставления отчета в инспекцию (п. 3 ст. 76 НК РФ ). Происходит блокировка, если просрочка составила более 10 дней.

Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected] была утверждена форма декларации по налогу на имущество 2021. Впервые все плательщики налога на имущество отчитывались по ней за 2021 год. По ней же в ее первоначальной редакции нужно отчитаться и по итогам 2021 года (Письмо ФНС от 22.11.2018 N БС-3-21/[email protected]).

Читать дальше: Могут ли сократить сотрудника в декретном отпуске

А какой срок сдачи декларации по налогу на имущество за 2018 год? Декларацию по налогу на имущество за 2021 год необходимо представить в срок не позднее 1 апреля 2021 года, поскольку 30.03.2019 — это суббота (п. 3 ст. 386, п. 7 ст. 6.1 НК РФ).

Отчетность при наличии двух баз (среднегодовая и кадастровая стоимость)

Расчет величины налога на имущество может осуществляться от двух принципиально разных налоговых баз (ст. 375 НК РФ):

- среднегодовой стоимости имущества, образующего все основные средства юрлица, за исключением земли, необлагаемых объектов и объектов с базой налогообложения в виде кадастровой стоимости;

Как определить остаточную стоимость ОС см.

- кадастровой стоимости, применяемой к объектам недвижимости определенного вида (п. 1 ст. 378.2 НК РФ), прошедшим кадастровую оценку и закрепленным как объект, подлежащий обложению по «кадастровым» правилам, в регионе (пп. 2 и 7 ст. 378.2 НК РФ).

По каким объектам недвижимости имущественный налог рассчитывается из кадастровой стоимости узнайте .

Налоговые периоды у обеих баз одинаковы и равны году. Рассчитать налог за год по каждой из баз следует в полном размере (п. 1 ст. 382 НК РФ), но итоговая сумма к уплате определится с учетом начисленных в течение года авансов (п. 2 ст. 382 НК РФ).

Декларацию, несмотря на возможность одновременного наличия двух разных баз, составляют единую, но соответствующие расчеты приводят в разных разделах:

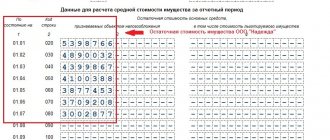

- по среднегодовой стоимости имущества за год — в разделе 2;

- по кадастровой стоимости — в разделе 3, причем количество листов в нем равно количеству объектов, имеющих такую базу.

Чем определяется необходимость составления нескольких деклараций для одного и того же плательщика налога, смотрите в этой публикации.

Бухгалтерская отчетность за 2021 году в ФНС и Росстат

| Что в составе бухгалтерской отчетности | Куда сдаем | Срок сдачи |

| Бухгалтерская отчетность: — Бухгалтерский баланс — Отчет о финансовых результатах — Отчет об изменениях капитала — Отчет о движении денежных средств — Отчет о целевом использовании средств — Пояснения к бухгалтерскому балансу и отчету о финансовых результатах | В ФНС и Росстат | ООО сдают в ФНС и в Росстат годовую бухгалтерскую отчетность: баланс, отчета о прибылях и убытках и приложения к ним. Крайний срок сдать бухгалтерскую отчетность за 2021 год – до 01 апреля 2019 года *. |

*Если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.