Классификация методов учета затрат на производство и калькулирования себестоимости

Для начала определим, что может дать правильное построение методики учета затрат (далее — УЗ), кому это нужно и для чего.

Можно определить следующие приоритеты управленческого УЗ:

- проверка правильности течения производственного цикла;

- сбор информации о затратах для их анализа и поиска путей оптимизации;

- принятие решений менеджментом по прочим вопросам управления затратами.

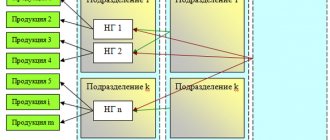

Объекты УЗ и калькулирования себестоимости чаще всего отличаются. Первый из них — это основание, по которому проводится сортировка затрат. Объектом УЗ может быть место их возникновения, центр ответственности, вид или группа продукции, вид ресурсов. Вторым выступает вид продукции (работы, услуги), полуфабрикатов, продукция на разных стадиях готовности. Чтобы разграничить понятие УЗ и понятие калькулирования себестоимости, предлагаем рассмотреть схему.

Последовательность отражения и подсчета затрат и себестоимости состоит из УЗ (шаги 1–5) и калькуляционного учета (шаги 4–6). Эти шаги взаимоувязаны, и их выполнение предоставляет данные для управления затратами. На данный момент в литературе по управленческому учету описано большое количество методов учета затрат и калькулирования себестоимости продукции. Для них пока не создано единой общеутвержденной систематизации. Все эти методы были разработаны для решения разных управленческих задач и зачастую классифицируются по следующим признакам:

1. По объектам УЗ:

- попроцессный,

- попередельный,

- позаказный.

О попроцессном методе будет рассказано ниже, а о попередельном и позаказном читайте статьи нашего сайта:

- «Попередельный метод учета затрат — сущность и особенности»;

- «Позаказный метод учета затрат и калькулирования себестоимости».

2. По полноте УЗ:

- система полных затрат,

- система неполных (частичных) затрат.

3. По оперативности УЗ и контроля:

- метод фактических затрат,

- метод нормативных затрат.

Некоторые методы утрачивают свою актуальность из-за несостоятельности представления полной и корректной информации о затратах и себестоимости. Таким примером является котловой метод.

Котловой метод учета затрат

Разработка и внедрение методов учета затрат и калькулирования себестоимости продукции проходили постепенно. Первоначально затраты учитывались котловым методом. Главная особенность этого метода в том, что все затраты, независимо от их вида, места, в котором возникли, или другого признака, учитываются в едином регистре в течение всего периода. В итоге получается общая сумма затрат предприятия за период, которую невозможно корректно или хотя бы близко к действительности распределить по видам изготавливаемой продукции. Себестоимость отдельного вида изготавливаемой продукции рассчитывается путем распределения всех котловых затрат относительно какой-либо базы, например плановой себестоимости. В итоге значение себестоимости получается очень приблизительным. Такой учет не дает данных, позволяющих контролировать затраты, искать пути их оптимизации и решать другие управленческие вопросы. На данный момент котловой метод калькулирования затрат также в ходу, но применяется редко. Он актуален для производств, где нет нужды в аналитическом учете, например с единственным продуктом на выходе (угледобывающая промышленность, малые предприятия с единственным видом продукции).

Важные особенности имеет не только бухгалтерский учет затрат на производство, но и отражение незавершенки в декларации по прибыли. А для этого важно правильно организовать налоговый учет незавершенного производства и готовой продукции. Как правильно это сделать детально рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

1. Положение о бухгалтерском учете и отчетности в Российской Федерации (утверждено приказом Министерства финансов Российской Федерации от 26 декабря 1994 г. № 170).

2. План счетов бухгалтерского учета финансовохозяйственной деятельности предприятий и Инструкция по его применению (утверждены приказом Министерства финансов СССР от 1 ноября 1991 г. № 56 и рекомендованы для применения на территории Российской Федерации письмом Министерства экономики и финансов РСФСР от 19 декабря 1991 г. № 185; с изменениями, утвержденными приказами Министерства финансов Российской Федерации от 28 декабря 1994 г. № 173 и от 28 июля 1995 г. № 81).

3. Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли (утверждено постановлением Правительства Российской Федерацяи от 5 августа 1992 г. № 552; с изменениями и дополнениями, утвержденными Правительством Российской Федерации от 1 июля 1995 г. №661 и от 20 ноября 1995 г. № 1133).

4. Основные положения по планированию, учету и калькулированию себестоимости продукции на промышленных предприятиях (утверждены Госпланом СССР, Минфином СССР, Госкомцен СССР, ЦСУ СССР 20 июля 1970 г.).

5. Типовые методические рекомендации по планированию и учету себестоимости строительных работ (утверждены Госстроем Российской Федерации 30 ноября 1993 г. № 714/187 по согласованию с Министерством экономики Российской Федерации и Министерством финансов Российской Федерации; направлены финорганам пияьмом Министерства финансов Российской Федерации от 30 декабря 1993 г. № 161).

6. Отраслевые методические рекомендации (инструкции) по планированию, учету и калькулированию себестоимости продукции (работ, услуг).

7. Методические рекомендации по планированию, учету и калькулированию себестоимости продукции (работ, услуг) в сельском хозяйстве (утверждены Министерством сельского хозяйства Российской Федерации 11 марта 1993 г. № 211/473).

8. Особенности состава затрат по отраслям промышленности утвержденные соответствующими министерствами и ведомствами и согласованные с Министерством финансов и Министерством экономики Российской Федерации.

9. Методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания (утверждены приказом Комитета Российской Федерации по торговле от 20 апреля 1995 г. № 155/322).

10. «О внесении изменений в письмо Министерства [финансов Российской Федерации от 8 августа 1994 г. №103 «Об уточнении норм расходов на прием и обслуживание иностранных делегаций и отдельных лиц». Письмо Министерства [финансов Российской Федерации от 27 октября 1995 г. №118.

11. «О внесении изменений в письмо Министерства финансов Российской Федерации от 27 июля 1992 г. № 61 «Об изменении норм возмещения командировочных расходов с учетом изменения индекса цен». Письмо Министерства финансов Российской Федерации от 27 октября 1995 г. №117.

12. «О нормах возмещения расходов при краткосрочных загранкомандировках». Письмо Министерства финансов Российской Федерации от 26 апреля 1993 г. № 52 «О внесении изменений в письмо Министерства финансов Российской Федерации от 6 октября 1992 г. № 94 «Нормы и нормативы на представительские расходы, расходы на рекламу и на подготовку и переподготовку кадров на договорной основе с учебными заведениями, регулирующие размер отнесения этих расходов на себестоимость продукции (работ, услуг), и порядок их применения». Письмо Министерства финансов Российской Федерации от 29 апреля 1994 г. № 56.

13. «О типовых формах квартальной бухгалтерской отчетности и указаниях по их заполнению в 1995 году». Приказ Министерства (финансов Российской Федерации от 20 декабря 1994 г. № 168.

14. «О годовой бухгалтерской отчетности организаций за 1995 год». Приказ Министерства финансов Российской Федерации от 19 октября 1995 г. № 115. Приложения 1, 2, 3 к приказу Министерства (финансов Российской Федерации от 19 октября 1995 г № 115.

15. «О порядке исчисления и уплаты налога па добавленную стоимость». Инструкция Государственной налоговой службы Российской Федерации от 11 оятября 1995 r. № 39.

16. «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций». Инструкция Государственной налоговой службы Российской Федерации от 10 августа 1995 г. № 37.

Организация учета затрат на производство продукции основана на следующих принципах: неизменность принятой методологии учета затрат на производство и калькулирования себестоимости продукции в течение года; полнота отражения в учете всех хозяйственных операций; правильное отнесение расходов и доходов к отчетным периодам; разграничение в учете текущих затрат на производство и капитальные вложения; регламентация состава себестоимости продукции.

Одно из основных условий получения достоверной информации о себестоимости продукции четкое определение состава производственных затрат.

В нашей стране состав себестоимости продукции регламентируется государством. Основные принципы формирования этого состава определены в Законе РФ «О налоге на прибыль предприятий и организаций» и конкретизированы в Положении о составе затрат с изменениями и дополнениями, внесенными в это Положение, четко определившими издержки, относимые на себестоимость продукции (работ, услуг) и затраты, производимые за счет соответствующих источников финансирования (прибыли организации, фондов специального назначения, целевого финансирования и целевых поступлений и др.).

Регламентирующая роль государства по отношению к себестоимости продукции проявляется также в установлении норм амортизации основных средств, тарифов отчислений на социальные нужды, в некоторые виды дорожных фондов и др.

На основе Положения о составе затрат министерства, ведомства, межотраслевые государственные объединения, концерны и др. разрабатывают отраслевые положения о составе затрат и методические рекомендации по вопросам планирования, учета и калькулирования себестоимости продукции (работ, услуг ) для подведомственных предприятий. Следует отметить, что изменения и дополнения, внесенные в Положение о составе затрат Правительством РФ 1 июля 1995 г., определили новые подходы государства к формированию себестоимости продукции. До 1 июля 1995 г. многие расходы включались в себестоимость продукции в пределах установленных государством нормативов (командировочные расходы, расходы на рекламу, представительские расходы и др.), а превышение по указанным расходам относили на уменьшение чистой прибыли организаций. Вследствие такого подхода организации не имели реальных показателей себестоимости, что затрудняло и управление себестоимостью.

С 1 июля 1995 г. нормируемые государством расходы относятся на себестоимость продукции в сумме фактических расходов, а корректировка указанных затрат с учетом утвержденных в установленном порядке лимитов, норм и нормативов осуществляется для целей налогообложения. Изменение подходов государства к сформированию себестоимости продукции позволяет теперь организациям исчислять реальные показатели себестоимости продукции (работ, услуг),

Для организации бухгалтерского учета производственных затрат большое значение имеет выбор номенклатуры синтетических и аналитических счетов производства и объектов калькуляции.

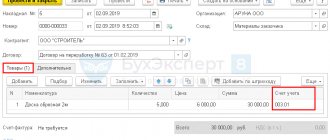

На крупных и средних организациях для учета затрат на производство продукции применяют счета 20 «Основное производство», 23 «Вспомогательные производства», собирательпораспределительные счета: 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Потери от брака», 31 «Расходы будущих периодов», 36 «Выполненные этапы по незавершенным работам», 37 «Выпуск продукции (работ, Основное производство» и 23 «Вспомогательные производства» списывают фактическую себестоимость выпущенной продукции (работ, услуг). Сальдо этих счетов характеризует величину затрат на незавершенное производство.

На малых организациях для учета затрат на производство используют, как правило, счета 20 «Основное производство», 26 «Общехозяйственные расходы», 31 «Расходы будущих периодов» или только счет 20.

Новым планом счетов не предусматривается использование счета 24 «Расходы по содержанию и эксплуатации машин и оборудования». Затраты, учитываемые на этом счете, в новом плане счетов отражаются на счете 25 «Общепроизводственные расходы».

Новым планом счетов дополнительно введены счета 36 «Выполненные этаны по незавершенным работам» и 37 «Выпуск продукции (работ, услуг)».

Счет 36 целесообразно использовать в организациях, осуществляющих работы долгосрочного характера (строительных, проектных и др.), в которых расчеты осуществляются не в целом за законченные и сданные работы, а по отдельным этапам работ. Счет 37 используется по необходимости и предназначен для учета выполненной продукции (работ, услуг) и выявления отклонений [фактической производственной себестоимости продукции (работ, услуг) от нормативной или плановой себестоимости. Использование данного счета позволяет исключить трудоемкие расчеты по определению отклонений фактической себестоимости от плановой по готовой, отгруженной и реализованной продукции.

Ниже приведены основные хозяйственные операции по счетам издержек производства и показан порядок отражения хозяйственных операций на счетах бухгалтерского учета.

Хозяйственные операции за месяц в руб.

1. Отпущены материалы 600000

В том числе:

на производство продукции 500 000

на цеховые нужды 50 000

на общехозяйственные нужды 40 000

на затаривание и упаковку продукции 10 000

2. Начислена,заработная плата 100000

В том числе:

рабочим основного производства 80 000

персоналу цехов 10000

персоналу заводоуправления 8 000

работникам по реализации продукции 2 000

3. Начислено в фонд социального страхования, 40 000

Пенсионный фонд, Государственный фонд занятости

населения и фонды обязательного медицинского страхования

4. Начислена амортизация по основным средствам 60 000

В том числе:

по основным средствам цехов 40 000

по основным средствам заводоуправления 20 000

5. Списаны общепроизводственные расходы 104000

6. Списаны общехозяйственные расходы 71200

7. Оприходовано готовой продукции по фактической себестоимости 687 200

8. Отгружена покупателю продукция в сумме 1 000 000

9. Поступили платежи за реализованную продукцию 1 000 000

10. Списана фактическая себестоимость отгруженной продукции 687 200

11. Списаны коммерческие расходы 12800

12. Списан финансовый результат реализации продукции 300000

Объекты калькуляции отдельные изделия, группы изделий, полуфабрикаты, работы и услуги, себестоимость которых определяется. Аналитический учет затрат на производство ведется, как правило, по объектам калькуляции. Разрешается открывать аналитические счета не на каждый объект, а на их группу.

Для каждого объекта необходимо правильно выбрать калькуляционную единицу, в качестве которых применяют в основном натуральные (тонны, метры и др.) и условнонатуральные единицы, исчисленные с помощью коэффициентов (тысяча условных банок консервов и др.). Калькуляционные единицы могут не совпадать с учетной натуральной единицей. На перерабатывающих организациях, например, учетной единицей является 1 кг продукции, а калькуляционной единицей 1 т или 1 ц. Применение укрупненных калькуляционных единиц упрощает составление плановых и отчетных калькуляций.

Нормативный метод учета затрат и калькулирования себестоимости

Сутью нормативного метода учета является предшествующий расчет нормативных затрат по выбранным объектам, а также попутное определение отклонений фактических затрат от нормативных в процессе выпуска продукции. По каждому виду изделия составляется нормативная калькуляция, где указаны нормы расхода материалов, зарплаты и прочих статей. Учет ведется так, чтобы была возможность разбить текущие затраты на нормативные и отклонения. Данные по отклонениям позволяют находить причины несоответствия нормам, находить виновников или недочеты в технологическом процессе.

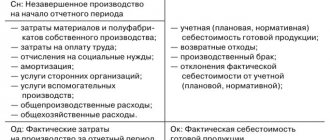

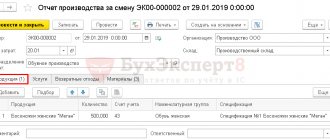

В бухгалтерском учете затраты также отражаются по нормам и отклонениям, как правило с использованием счета 40. На схеме изображен принцип учета по нормам. Фактическая себестоимость списывается в дебет счета 40 со счетов УЗ на производство, а нормативная отражается по кредиту в корреспонденции со счетами 43, 90. При экономии делается сторнировочная запись Дт 90 Кт 40, а при перерасходе дополнительная запись Дт 90 Кт 40 на сумму отклонений.

Прямые и косвенные затраты в бухгалтерском учете

Из всех затрат на изготовление продукции складывается ее себестоимость. На счете 20 сосредоточены почти все расходы производственного характера, которые можно отнести к прямым. Счет основного производства по дебету корреспондирует со счетами 02, 10, 23, 25, 26, 60, 69, 70 по кредиту. Чтобы определить себестоимость изделия определенного вида, к счету 20 открывайте аналитические счета по отдельным видам изделий и затрат. Это упростит процедуру формирования себестоимости по видам.

Косвенные затраты содержатся на счетах 25 и 26. Для составления проводок по кредиту применяются те же корреспонденции, что и для прямых затрат. Не забывайте, что относить косвенные расходы напрямую на себестоимость одного изделия нельзя. Выберите обоснованную базу распределения и отметьте свой выбор в учетной политике.

Итоги

Для результативного использования методов учета затрат и калькулирования себестоимости продукции организация должна детально проанализировать свои процессы, определить актуальные управленческие задачи, обозначить объекты УЗ и в итоге выбрать один или несколько методов. Трудозатратность методов учета затрат и калькулирования себестоимости продукции компенсируется получением детальной информации, которая помогает в решении насущных вопросов.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.