Проводки у принимающей стороны при передаче ОС в безвозмездное пользование

В п. 23. Методических указаний по учету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н (далее — приказ 91н), указано, что основные средства, поступающие в организацию, отражаются в учете по первоначальной стоимости. Одним из вариантов поступления данных активов на предприятие является их безвозмездное получение от других учреждений. Для таких ОС первоначальной стоимостью является рыночная цена на дату их отражения на счетах фирмы (п. 29 Методических указаний).

Затраты, связанные с безвозмездным поступлением ОС, аккумулируются на счете 08, составляется проводка:

Дт 08 Кт 98.

Дополнительные издержки (расходы на доставку или приведение ОС в рабочее состояние) тоже включают в дебет счета 08:

Дт 08 Кт 60 (10, 23, 26, 76).

ВАЖНО! Безвозмездная передача основных фондов у дарителя облагается НДС. А вот организация, получающая ОС, не может данный налог принять к возмещению и не отражает информацию о нем в учете. Подробности см. в материале «Уплачивается ли НДС при безвозмездной передаче имущества?».

НДС по дополнительным расходам отражают на счетах:

Дт 19 Кт 60.

Ввод объекта в эксплуатацию отражается корреспонденцией:

Дт 01 Кт 08.

Так как активы, полученные безвозмездно, признаются прочими доходами, по мере начисления амортизации их стоимость списывают в кредит 91. При этом делается две бухгалтерские записи — одна отражает сумму начисленного износа, вторая — величину доходов будущих периодов, включаемых в прочие доходы:

Дт 20 Кт 02;

Дт 98 Кт 91.

О нюансах учета безвозмездно полученного имущества читайте в типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Чтобы подробнее узнать об операциях с ОС, читайте статью «Учет основных средств — бухгалтерские проводки».

Бухгалтерский учет имущества, переданного в безвозмездное пользование

БУХГАЛТЕРСКИЙ УЧЕТ ИМУЩЕСТВА, ПЕРЕДАННОГО В БЕЗВОЗМЕЗДНОЕ ПОЛЬЗОВАНИЕ, У ССУДОДАТЕЛЯПри передаче организацией — собственником по договору безвозмездного пользования (ссуды) объектов основных средств или иного имущества, данные объекты или иное имущество будет продолжаться числиться на его бухгалтерском балансе.В соответствии с действующим Планом счетов бухгалтерского учета финансово- хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению», принадлежащие организации основные средства (в том числе находящиеся в аренде или безвозмездном пользовании) учитываются на счете 01 «Основные средства».Безвозмездно переданное в пользование имущество подлежит обособленному учету у передающей стороны. Таким образом, имущество, безвозмездно переданное в пользование другой стороне, подлежит учету у ссудодателя на счете 01 «Основные средства» субсчет «Основное средство, переданное в безвозмездное пользование» и 02 «Амортизация основных средств» субсчет «Амортизация основных средств, переданных в безвозмездное пользование».Передающая сторона в целях бухгалтерского учета должна будет сделать следующие проводки:Корреспонденция счетовСодержание операцииДебетКредит01-201-1Отражена передача основных средств по договору ссуды (акт приема передачи основного средства, инвентарная карточка учета основного средства)02-102-2Отражена сумма амортизации по переданному объекту основных средств91-202-2Начислена амортизация по переданному по договору безвозмездного пользования основных средств01-1 «Основные средства»;01-2 «Основные средства, переданные в безвозмездное пользование»;02-1 «Амортизация основных средств»;02-2 «Амортизация основных средств, переданных в безвозмездное пользование».Аналитический учет ведется отдельно по каждому инвентарному объекту основных средств.

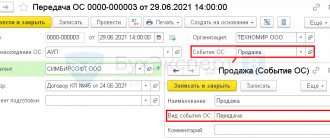

Как передать другой организации безвозмездно основные средства

С 1 января 2022 г. действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Они утверждены Приказом Минфина России от 17.09.2020 N 204н. Одновременно утрачивают силу ПБУ 6/01 и Методические указания по бухгалтерскому учету основных средств. Начать применять Стандарты можно и раньше.

Безвозмездная передача ОС является их выбытием. Поэтому записи на счетах бухгалтерского учета начинаются со списания первоначальной стоимости и амортизации:

Дт 01-2 Кт 01-1;

Дт 02 Кт 01-2.

В п. 86 приказа 91н указано, что доходы и расходы, связанные с любым выбытием ОС, отражаются на счете 91. Так как остаточная стоимость относится к расходам организации, то ее относят в дебет 91 счета:

Дт 91 Кт 01-2.

При безвозмездной передаче ОС, так же как и при получении, могут появиться дополнительные расходы. Они отражаются проводкой:

Дт 91 Кт 60 (76).

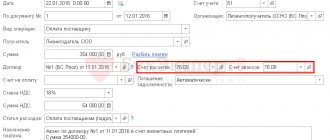

После этого составляют проводку, отражающую НДС по дополнительным расходам:

Дт 19 Кт 60 (76).

Так как НДС в данном случае относят к расходам, не учитывающимся в целях налогообложения прибыли, составляется бухгалтерская запись:

Дт 91 Кт 19.

Передача ОС на безвозмездной основе изначально предполагает начисление НДС у передающей стороны (такая передача считается реализацией по нормам ст. 146 НК РФ, за исключением случаев, перечисленных в этой же статье особо):

Дт 91 Кт 68.

В результате образовавшиеся на счете 91 расходы списываются в убытки предприятия. Составляется бухгалтерская запись:

Дт 99 Кт 91.

Так как остаточную стоимость и дополнительные расходы не получится учесть при расчете налога на прибыль, возникает постоянное налоговое обязательство, которое отражается:

Дт 99 Кт 68.

Как учитываются безвозмездные операции в целях налога на прибыль, детально разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Проводки в бюджете, если основные средства были переданы на безвозмездной основе

Также как и частные фирмы, бюджетные организации в рамках своей правоспособности могут передавать безвозмездно ОС либо быть их получателями.

В бюджете основным нормативно-правовым актом, регулирующим правильность оформления безвозмездной передачи ОС на счетах бухгалтерского учета, является приказ Минфина России от 01.12.2010 № 157н. Кроме того, в зависимости от типа организации, применяют еще 3 нормативных документа: приказ Минфина России от 23.12.2010 № 183н — для автономных учреждений, приказ Минфина России от 16.12.2010 № 174н — для бюджетных организаций, приказ Минфина России от 06.12.2010 № 162н — для казенных предприятий.

Об особенностях ведения бюджетного учета ОС см. в материале «Бюджетный учет основных средств в 2021 — 2021 годах (нюансы)».

В казенных и бюджетных организациях при поступлении ОС безвозмездно, необходимо учитывать, какой бюджетный распорядитель у того учреждения, которое передает активы. Таким образом, будет меняться только кредит счета в бухгалтерской записи:

- если у организаций один и тот же распорядитель средств — 030404310,

- если разные распорядители — 040110180,

- прочие поступления — 040110100.

По дебету в такой проводке всегда будут использоваться соответствующие субсчета счета 010100000.

Выбытие ОС в связи с безвозмездной передачей в бюджетных и казенных организациях отражается:

Дт 030404310 (040120200) Кт 010100000.

Так как автономные учреждения не имеют распорядителей средств, то безвозмездное поступление ОС возможно либо от учредителей, либо от сторонних организаций. Порядок отражения операций по безвозмездному поступлению и выбытию ОС на счетах таких организаций указан в приказе 183н.

Законодательством предусмотрены случаи, когда безвозмездная передача ОС не является объектом налогообложения НДС:

1. Если основные средства были переданы некоммерческой организации и они будут использованы для осуществления основной деятельности, отраженной в уставе учреждения .

2. При передаче ОС органам власти и местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям.

В остальных случаях передающая сторона начисляет НДС.

Кроме начисления НДС, при безвозмездной передаче ОС важным вопросом является их включение в состав доходов, влияющих на налогооблагаемую базу по налогу на прибыль. Так, при передаче в рамках одного уровня бюджета и при межбюджетной передаче не учитываются доходы от безвозмездно поступивших ОС.

Если активы были получены не от учреждений бюджетной системы, то следует обратить внимание на то, поступили они в качестве пожертвования или же по договору дарения. Потому что в соответствии с подп. 1 п. 2 ст. 251 НК РФ, от налогообложения прибыли освобождаются только поступления в форме пожертвования. Если имущество получено по договору дарения, его рыночная стоимость включается в состав внереализационных доходов (подп. 1 п. 4 ст. 271 НК РФ).

Бухгалтерский учет имущества, переданного в безвозмездное пользование

БУХГАЛТЕРСКИЙ УЧЕТ ИМУЩЕСТВА, ПЕРЕДАННОГО В БЕЗВОЗМЕЗДНОЕ ПОЛЬЗОВАНИЕ, У ССУДОДАТЕЛЯПри передаче организацией — собственником по договору безвозмездного пользования (ссуды) объектов основных средств или иного имущества, данные объекты или иное имущество будет продолжаться числиться на его бухгалтерском балансе.В соответствии с действующим Планом счетов бухгалтерского учета финансово- хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению», принадлежащие организации основные средства (в том числе находящиеся в аренде или безвозмездном пользовании) учитываются на счете 01 «Основные средства».Безвозмездно переданное в пользование имущество подлежит обособленному учету у передающей стороны.

Таким образом, имущество, безвозмездно переданное в пользование другой стороне, подлежит учету у ссудодателя на счете 01 «Основные средства» субсчет «Основное средство, переданное в безвозмездное пользование» и 02 «Амортизация основных средств» субсчет «Амортизация основных средств, переданных в безвозмездное пользование».Передающая сторона в целях бухгалтерского учета должна будет сделать следующие проводки:Корреспонденция счетовСодержание операцииДебетКредит01-201-1Отражена передача основных средств по договору ссуды (акт приема передачи основного средства, инвентарная карточка учета основного средства)02-102-2Отражена сумма амортизации по переданному объекту основных средств91-202-2Начислена амортизация по переданному по договору безвозмездного пользования основных средств01-1 «Основные средства»; 01-2 «Основные средства, переданные в безвозмездное пользование»; 02-1 «Амортизация основных средств»; 02-2 «Амортизация основных средств, переданных в безвозмездное пользование».

Итоги

Безвозмездная передача объектов ОС является поступлением активов, если организация является их получателем. При этом составляется корреспонденция, итогом которой является включение суммы полученных основных средств в доходы предприятия.

Если же, наоборот, организация передает кому-то актив, то для нее это будет выбытием, которое впоследствии отразится на счетах как убыток организации.

Учет безвозмездных поступлений в бюджетной сфере отличается от учета других предприятий и регламентируется своими НПА.

Источники:

- методические указания по учету ОС, утв. приказом Минфина РФ от 13.10.2003 № 91н

- план счетов, утв. приказом Минфина России от 01.12.2010 № 157н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.