Пошаговая инструкция

29 июня Организация осуществила реализацию автомобиля Nissan Teana покупателю ООО «Симбирсофт» по цене 240 000 руб. (в т. ч. НДС 20%). В этот же день автомобиль Nissan Teana был снят с учета в ГИБДД.

Амортизация в бухгалтерском учете и для целей налогообложения прибыли начислялась линейным способом. Амортизационная премия по реализованному ОС применялась в размере 30%.

Остаточная стоимость основного средства (БУ = 440 000 руб., НУ = 308 000 руб.) превысила выручку от реализации.

Стороны сделки не являются взаимозависимыми лицами.

Реализация производится до истечения 5 лет с момента ввода в эксплуатацию автомобиля.

Оставшийся срок его полезного использования — 11 месяцев.

02 июля поступила оплата от покупателя на расчетный счет в размере 240 000 руб.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация ОС | |||||||

| 29 июня | 62.01 | 91.01 | 240 000 | 240 000 | 200 000 | Выручка от реализации ОС | Передача ОС |

| 26 | 02.01 | 40 000 | 28 000 | 28 000 | Начисление амортизации за последний месяц | ||

| 02.01 | 01.09 | 560 000 | 392 000 | 392 000 | Списание накопленной амортизации | ||

| 01.09 | 01.01 | 1 000 000 | 700 000 | 700 000 | Списание первоначальной стоимости ОС | ||

| 91.02 | 01.09 | 440 000 | 308 000 | 308 000 | Списание остаточной стоимости ОС | ||

| 91.02 | 68.02 | 40 000 | Начисление НДС с выручки | ||||

| Выставление СФ на отгрузку покупателю | |||||||

| 29 июня | — | — | 240 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 40 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Снятие с регистрационного учета авто | |||||||

| 29 июня | — | — | — | Снятие авто с учета в ГИБДД | Регистр сведений Регистрация транспортных средств — Снятие с регистрационного учета | ||

| Отражение в НУ суммы убытка от реализации ОС | |||||||

| 29 июня | 97.21 | 91.09 | — | 108 000 | 108 000 | Перенос суммы убытка от реализации ОС на оставшийся СПИ (НУ) | Операция, введенная вручную — Операция |

| Поступление оплаты от покупателя | |||||||

| 02 июля | 51 | 62.01 | 240 000 | 240 000 | Поступление оплаты от покупателя | Поступление на расчетный счет — Оплата от покупателя | |

| Учет ежемесячной суммы убытка в составе косвенных расходов по НУ | |||||||

| 31 июля | 91.02 | 97.21 | — | 9 818,18 | 9 818,18 | Учет ежемесячной суммы убытка в составе косвенных расходов (НУ) | Закрытие месяца — Списание расходов будущих периодов |

Начало примера смотрите в публикациях:

- Приобретение авто

- Принятие к учету ОС с амортизационной премией

Налоговый учет убытка от реализации амортизируемого имущества

К амортизируемому имуществу относятся основные средства и нематериальные активы.

Выбытие амортизируемого имущества может произойти в связи с его: реализацией (продажей, меной); безвозмездной передачей; внесением в уставный капитал другой организации; списанием в связи с моральным или физическим износом или ликвидацией в связи с аварией или другими чрезвычайными происшествиями; списанием в связи с недостачей или хищением; передачей при реорганизации.

Положениями ст. 323 НК РФ установлено, что доходы и расходы по амортизируемому имуществу учитываются отдельно по каждому объекту. Также пообъектно на основании данных аналитического учета определяется прибыль (убыток) от реализации основных средств и нематериальных активов.

Убыток от реализации амортизируемого имущества исчисляется в порядке, установленном п. 3 ст. 268 НК РФ. Так, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от реализации, разница между этими величинами признается убытком налогоплательщика. Сумму этого убытка организация должна определять на дату совершения операции (ст. 323 НК РФ).

Убыток по операциям с амортизируемым имуществом в целях налогообложения прибыли переносится на будущее по правилам п. 3 ст. 268 НК РФ: убыток включается организацией в состав прочих расходов равными долями в течение срока, исчисленного как разница (в месяцах) между сроком полезного использования названного имущества и фактическим сроком его эксплуатации до момента реализации.

Списание убытка начинается с месяца, следующего за месяцем, в котором произошла реализация объекта амортизируемого имущества. Это связано с тем, что в месяце реализации амортизация по такому имуществу еще будет начисляться (п. 5 ст. 259.1 НК РФ).

Организация должна учитывать убыток от реализации амортизируемого имущества равномерно согласно правилам п. 3 ст. 268 НК РФ и в случае, когда это имущество реализуется не самой организацией-налогоплательщиком, а судебным приставом-исполнителем в ходе исполнительного производства (Письмо ФНС России от 17.08.2005 N 02-1-08/[email protected], Постановление ФАС Поволжского округа от 16.02.2006 по делу N А49-5694/05-304А/08).

Убыток, полученный организацией при реализации амортизируемого имущества, используемого в деятельности объектов обслуживающих производств и хозяйств (ОПХ), является убытком, связанным с реализацией имущества, а не убытком, полученным в результате деятельности объектов обслуживающих производств и хозяйств. Поэтому при учете убытка от реализации амортизируемого имущества ОПХ следует также руководствоваться п. 3 ст. 268 НК РФ, а не положениями ст. 275.1 НК РФ, регулирующей деятельность, связанную с использованием объектов обслуживающих производств и хозяйств (Постановление Девятого арбитражного апелляционного суда от 03.08.2010 N 09АП-16266/2010 по делу N А40-13306/10-76-26/ПО).

Организацией может быть реализовано основное средство, в отношении которого была применена амортизационная премия. Если реализация произойдет до истечения пяти лет с момента введения в эксплуатацию основного средства, в отношении которого была применена амортизационная премия, то сумма амортизационной премии в соответствии с абз. 4 п. 9 ст. 258 НК РФ подлежит восстановлению и включению в налоговую базу по налогу на прибыль в том отчетном (налоговом) периоде, в котором реализуется основное средство. Это правило применяется к основным средствам, введенным в эксплуатацию начиная с 1 января 2008 г.

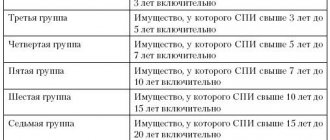

На расчет срока, необходимого для списания убытка от продажи недоамортизированного основного средства, влияют повышающие и понижающие коэффициенты амортизации (повышающие коэффициенты не выше 2 — для объектов, работающих в агрессивной среде или при повышенной сменности, и не выше 3 — для предметов лизинга (п. п. 1 и 2 ст. 259.3 НК РФ)). Применение к нормам амортизации объектов амортизируемого имущества повышающих или понижающих коэффициентов влечет за собой изменение срока полезного использования таких объектов: при применении повышающих коэффициентов — уменьшение, а при применении понижающих коэффициентов — увеличение (п. 13 ст. 258 НК РФ).

Например, при реализации легковых автомобилей и пассажирских микроавтобусов, при амортизации которых применялся понижающий коэффициент 0,5, полученный убыток должен включаться в расходы равномерно в течение срока, который исчисляется как разница между сроком полезного использования, скорректированным на коэффициент 0,5, и фактическим сроком эксплуатации транспортного средства до даты его реализации (Письма Минфина России от 20.04.2009 N 03-03-06/1/262, от 02.04.2008 N 03-03-06/2/34 и др.).

При определении фактического срока эксплуатации объекта амортизируемого имущества, исходя из которого исчисляется период списания убытка, не учитывается период нахождения данного объекта на консервации свыше трех месяцев. Согласно п. 3 ст. 256 НК РФ такое основное средство исключается из состава амортизируемого имущества, а после расконсервации срок полезного использования продлевается на период нахождения объекта основных средств на консервации.

Убыток от реализации амортизируемого имущества, которое фактически используется дольше установленного срока полезного использования, учитывается единовременно (Письмо Минфина России от 27.12.2005 N 03-03-04/1/454).

Чтобы правильно определить срок списания убытка по конкретному объекту амортизируемого имущества, организация должна в аналитическом учете отражать следующую информацию:

наименование объектов, реализованных с убытком;

количество месяцев, в течение которых убыток может быть включен в состав прочих расходов;

сумму расходов, приходящуюся на каждый месяц.

В отличие от налогового учета в бухгалтерском учете сумма убытка от реализации амортизируемого имущества относится к расходам текущего периода и включается в прочие расходы единовременно в том месяце, когда произошла реализация. Поэтому на сумму убытка, который будет учтен для целей налогообложения в следующих отчетных периодах, в бухгалтерском учете организации-продавца на дату реализации амортизируемого имущества образуется вычитаемая временная разница. Она приводит к образованию отложенного налогового актива.

Пример 1. ООО «Коммерсант» в феврале продало основное средство. Убыток от этой операции составил 240 000 руб. Оставшийся срок эксплуатации проданного основного средства — 12 мес. В бухгалтерском учете сумма убытка отнесена к расходам февраля единовременно. В налоговом учете ежемесячно в течение 12 месяцев будет включаться в расходы по 20 000 руб. (240 000 руб. : 12 мес.). В феврале возникновение отложенного налогового актива в бухгалтерском учете отражено бухгалтерской записью:

Д-т 09 «Отложенные налоговые активы»; К-т 68, субсчет «Расчеты по налогу на прибыль» — 48 000 руб. (240 000 руб. x 20%).

В налоговом учете начиная с марта ежемесячно до полного погашения будет списываться часть убытка в размере 20 000 руб. Одновременно в бухгалтерском учете будет списываться отложенный налоговый актив:

Д-т 68, субсчет «Расчеты по налогу на прибыль»; К-т 09 — 4000 руб. (20 000 руб. x 20%) — погашена часть отложенного налогового актива.

Данные об убытке, полученном при реализации амортизируемого имущества, и о сумме, которая включается в расходы в целях налогообложения прибыли в конкретном отчетном (налоговом) периоде, отражаются в декларации по налогу на прибыль организаций. Форма декларации, по которой следует отчитаться за 2010 г., и Порядок ее заполнения утверждены Приказом ФНС России от 15.12.2010 N ММВ-7-3/[email protected], зарегистрированным в Минюсте России 2 февраля 2011 г. Для отражения убытка от реализации амортизируемого имущества в декларации организация должна заполнить лист 02, а также Приложения N N 1, 2 и 3 к листу 02. Заполнение декларации необходимо начинать с Приложения N 3 к листу 02.

В Приложении N 3 к листу 02 заполняются строки 010 — 060 и 340 — 360.

В строке 010 Приложения N 3 к листу 02 указывается общее количество объектов амортизируемого имущества, которые организация реализовала в отчетном (налоговом) периоде, а в строке 020 — число объектов, реализованных с убытком. В строке 030 отражается общая сумма выручки от реализации амортизируемого имущества, а по строке 040 — остаточная стоимость такого имущества и расходы, связанные с его реализацией.

Строки 010 — 030 Приложения N 3 к листу 02 заполняются в отношении всех объектов амортизируемого имущества, реализованных в отчетном (налоговом) периоде, включая основные средства, реализованные с прибылью.

По строкам 050 и 060 Приложения N 3 к листу 02 отдельно показываются сумма прибыли и сумма убытка, полученные от реализации амортизируемого имущества.

Показатели строк 030, 040 и 060 отражаются соответственно в строках 340, 350 и 360 Приложения N 3 к листу 02. В свою очередь показатели этих строк используются при заполнении листа 02, а также Приложений N N 1 и 2 к листу 02. Показатель строки 340 Приложения N 3 к листу 02 указывается в строке 030 Приложения N 1 к листу 02, показатель строки 350 — в строке 080 Приложения N 2 к листу 02, а показатель строки 360 — в строке 050 листа 02 «Убытки».

При расчете прибыли по строке 060 «Итого прибыль (убыток)» листа 02 данные строки 050 складываются с доходами, т.е. убыток от реализации амортизируемого имущества, показанный по строке 050, учитывается со знаком «плюс». В результате такого действия убыток, полученный от реализации амортизируемого имущества, единовременно в целях налогообложения прибыли не учитывается. Часть убытка от реализации амортизируемого имущества, которая признана в налоговом учете, отражается по строке 100 Приложения N 2 «Сумма убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода» и в составе строки 130 Приложения N 2 к листу 02.

Пример 2. ООО «Коммерсант» в ноябре 2010 г. реализовало станок с ЧПУ за 354 000 руб. (в том числе НДС — 54 000 руб.). По данным налогового учета организации первоначальная стоимость основного средства равна 1 550 000 руб., сумма начисленной амортизации — 1 310 000 руб. Остаточная стоимость станка с ЧПУ на момент продажи — 240 000 руб. (1 550 000 руб. — 1 310 000 руб.). Расходы, связанные с реализацией данного основного средства, составили 5000 руб. (без учета НДС). Срок полезного использования станка с ЧПУ для целей налогового учета — 48 мес. Фактический срок его эксплуатации по ноябрь 2010 г. включительно — 38 мес. От реализации станка с ЧПУ ООО «Коммерсант» получило убыток в сумме 55 000 руб. (354 000 руб. — 54 000 руб. — 240 000 руб. — 5000 руб.).

В целях налогообложения прибыли убыток от реализации станка с ЧПУ учитывается равномерно в течение 10 мес. (48 мес. — 38 мес.). Величина убытка, признаваемого в налоговом учете ежемесячно, составляет 5500 руб. (55 000 руб. : 10 мес.). Сумма убытка включается в прочие расходы начиная с декабря 2010 г.

В декларации по налогу на прибыль за 2010 г. организация должна отразить данные убытка.

Реализация ОС

Нормативное регулирование

Реализацией признается передача права собственности на товар (в т.ч. и на ОС) на возмездной основе (ст. 39 НК РФ). При этом организации должны учесть доходы и расходы, связанные с приобретением и продажами.

Доходы:

- В БУ выручка от реализации ОС относится к прочим доходам и отражается по кредиту счета 91.01 «Прочие доходы» (п. 31 ПБУ 6/01, п. 7 ПБУ 9/99, план счетов 1С). Доходы признаются в момент перехода права собственности на основное средство (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации ОС без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата перехода права собственности на ОС (п. 1 ст. 39 НК РФ, п. 3 ст. 271 НК РФ).

Расходы:

- В БУ это остаточная стоимость ОС и расходы, связанные с его реализацией (демонтаж, транспортировка, оценка и др.)(п. 5, п. 9 ПБУ 10/99). Расходы в БУ отражаются по дебету счета 91.02 «Прочие расходы» (п. 31 ПБУ 6/01, п. 11 ПБУ 10/99, план счетов 1С).

- В НУ в сумму расходов, уменьшающих доходы от реализации, также, как и в БУ, включают остаточную стоимость ОС и расходы, связанные с его реализацией (ст. 249 НК РФ, пп. 1 п. 1 ст. 268 НК РФ).

Если осуществляется реализация ОС, в отношении которого ранее применялась амортизационная премия, то премию необходимо восстановить, если:

- объект реализуется лицу, являющемуся взаимозависимым с налогоплательщиком, ранее, чем по истечении 5 лет с момента ввода в эксплуатацию.

НДС

Реализация ОС подлежит обложению налогом на добавленную стоимость на дату отгрузки (передачи) ОС (п. 3 ст. 38 НК РФ, п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ, ст. 147 НК РФ).

Датой отгрузки ОС признается (пп. 1 п. 1, п. 16 ст. 167 НК РФ):

- дата составления акта приема-передачи (например, ОС-1) — для движимого имущества;

- дата передачи покупателю по акту приема-передачи, независимо от даты государственной регистрации перехода права собственности, — для недвижимого имущества.

Особенности исчисления налоговой базы и применяемая ставка НДС зависят от того, как учитывался входящий НДС при приобретении ОС:

- НДС не включался в стоимость ОС (п. 1 ст. 154 НК РФ): налоговая база — договорная стоимость реализуемого ОС;

- ставка НДС — 20%.

- налоговая база — прибыль от реализации ОС, представляющая разницу между договорной стоимостью реализуемого ОС и его остаточной стоимостью;

При реализации ОС восстанавливать НДС, принятый к вычету при покупке, не надо, даже если ОС продано с убытком (п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 15.01.2015 N 03-07-11/422).

Сумма начисленного НДС отражается по Дт 91.02 «Прочие расходы» в корреспонденции с Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

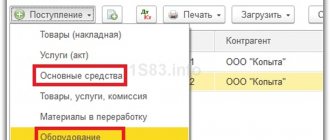

Реализация ОС оформляется документом Передача ОС в разделе ОС и НМА — Выбытие основных средств — Передача ОС.

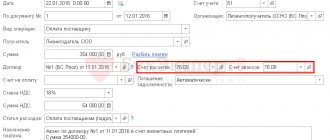

В шапке документа указывается:

- Событие ОС — описание события по передаче ОС. В нашем примере — Продажа, имеющая Вид события ОС — Передача;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты по договору ведутся в рублях PDF. В результате выбора такого договора в документе Передача ОС автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками»;

- Счет авансов — 62.02 «Расчеты по авансам полученным».

В случае необходимости счета расчетов с покупателем можно поправить в документе вручную или настроить автоматическое подставление других счетов расчетов с контрагентом.

На вкладке Основные средства указывается:

- Основное средство — реализуемое ОС, выбирается из справочника Основные средства;

- Счет доходов — 91.01 «Прочие доходы»;

- Субконто — аналитическая статья учета прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы, Вид статьи — Реализация основных средств;

- Счет НДС — 91.02 «Прочие расходы»;

- Счет расходов — 91.02 «Прочие расходы». Для аналитического учета по счету учета прочих расходов будет подставляться то же Субконто, что и для прочих доходов.

Проводки по документу

Документ формирует проводки:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС;

- Дт Кт 02.01 — начисление амортизации за месяц выбытия ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости для определения остаточной стоимости;

Контроль

Расчет ежемесячной суммы амортизации:

Расчет финансового результата:

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа реализации ОС и форму инвентарной карточки для учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк можно распечатать по кнопке Печать — Акт о приеме передачи ОС (ОС-1) документа Передача ОС. PDF

На основании данного акта производится запись о выбытии в инвентарной карточке реализованного ОС, которая прилагается к акту о приеме и передачи ОС (п. 81 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Бланк можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) справочника Основные средства. PDF

Декларация по налогу на прибыль

Начиная с декларации за полугодие убыток от продажи ОС будет отражаться в Приложении 3 к Листу 02: PDF

- стр. 010 — количество выбывших ОС;

- стр. 020 — количество выбывших ОС с убытком;

- стр. 030 — выручка от реализации ОС;

- стр. 040 — остаточная стоимость ОС;

- стр. 060 — убыток от реализации ОС.

Налог на прибыль организаций

Выручка от реализации объекта ОС, определяемая исходя из договорной цены ОС (без учета НДС), признается доходом от реализации на дату перехода права собственности на объект ОС к покупателю (пп. 1, абз. 5 п. 1 ст. 248, п. п. 1, 2 ст. 249, п. 3 ст. 271 НК РФ ).

Доходы от реализации объекта ОС организация вправе уменьшить на остаточную стоимость данного объекта, определяемую в соответствии с п. 1 ст. 257 НК РФ (пп. 1 п. 1 ст. 268 НК РФ).

В данном случае остаточная стоимость проданного объекта ОС превышает выручку от его реализации, следовательно, организация получила убыток от реализации объекта ОС в размере 80 000 руб. (767 000 руб. — 117 000 руб. — 730 000 руб.).

[B=63]

Полученный убыток включается в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации (п. 3 ст. 268, ст. 323 НК РФ). Следовательно, в данном случае убыток признается в течение 73 месяцев (85 мес. — 12 мес.) в сумме 1095,89 руб. (80 000 руб. / 73 мес.) ежемесячно начиная с месяца, следующего за месяцем передачи объекта ОС покупателю.

Выставление СФ на отгрузку покупателю

Организация обязана выставить счет-фактуру в течение 5 календарных дней с даты отгрузки и зарегистрировать его в книге продаж (п. 3 ст. 168 НК РФ).

Выставить счет-фактуру покупателю можно по кнопке Выписать счет-фактуру документа Передача ОС. PDF

Данные счета-фактуры автоматически заполняются на основании документа Передача ОС.

- Код вида операции — «Реализация товаров, работ и услуг и операции, приравненные к ней».

Документальное оформление

Распечатать форму заполненного счета-фактуры можно по кнопке Печать издокумента Счет-фактура выданный или документа Передача ОС. PDF

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС сумма начисленного НДС отражается:

В Разделе 3 стр. 010 «Реализация (передача на территории РФ…)»: PDF

- сумма выручки по реализации, без НДС;

- сумма начисленного НДС;

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный. Код вида операции «».

Снятие с регистрационного учета авто

При реализации транспортного средства необходимо снять автомобиль с регистрационного учета в ГИБДД. С момента снятия с учета взимание транспортного налога прекращается.

Если транспортное средство снято с учета в течение года, то авансовый платеж по транспортному налогу исчисляется с учетом коэффициента владения (п. 3 ст. 362 НК РФ).

Снятие автомобиля с учета в ГИБДД оформляется в регистре сведений Регистрация транспортных средств вид операции Снятие с регистрационного учета в разделе Справочники — Налоги — Транспортный налог.

В регистре указывается:

- Основное средство — транспортное средство, снимаемое с учета;

- Дата — дата его снятия с учета в ГИБДД.

Реализация основных средств с убытком

ООО на общей системе налогообложения. Собираемся продать основные средства, приобретенные в 2002 году. В бухгалтерском и налоговом учете амортизация начисляется одинаково. Реализация будет с убытком.

Как отразить эти операции в учете?

Бухгалтерский учет выбытия основных средств осуществляется в соответствии с ПБУ 6/01 «Учет основных средств»

, утвержденным приказом Минфина РФ от 30.03.2001 г. № 26н,

Методическими указаниями по бухгалтерскому учету основных средств

, утвержденными приказом Минфина РФ от 13.10.2003 г. № 91н.

Списание стоимости объекта основных средств отражается в бухгалтерском учете, как правило, на субсчете учета выбытия основных средств

, открываемом к счету учета основных средств.

При этом в дебет указанного субсчета списывается первоначальная (восстановительная) стоимость

объекта основных средств в корреспонденции с соответствующим субсчетом счета учета основных средств, а в кредит указанного субсчета –

сумма начисленной амортизации

за срок полезного использования в организации данного объекта в корреспонденции с дебетом счета учета амортизации.

По окончании процедуры выбытия остаточная стоимость

объекта основных средств

списывается с кредита субсчета учета выбытия

основных средств в

дебет счета прибылей и убытков в качестве операционных расходов

.

Доходы и расходы от выбытия объекта основных средств подлежат зачислению на счет прибылей и убытков в качестве операционных доходов и расходов и отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся.

ДЕБЕТ 62 КРЕДИТ 91-1

– выручка от продажи объекта основных средств;

ДЕБЕТ 01, субсчет «Выбытие основных средств» КРЕДИТ 01

– первоначальная стоимость выбывающего объекта основных средств;

ДЕБЕТ 02 КРЕДИТ 01, субсчет «Выбытие основных средств»

– сумма начисленной амортизации;

ДЕБЕТ 91-2 КРЕДИТ 01, субсчет «Выбытие основных средств»

– списана остаточная стоимость выбывшего объекта основных средств.

Убыток от продажи основного средства отражается по дебету счета 99

в корреспонденции с кредитом

счета 91

субсчет «Сальдо прочих доходов и расходов» заключительными оборотами месяца.

Согласно ст. 268 НК РФ

в целях налогообложения прибыли доходы от реализации основных средств уменьшаются на остаточную стоимость амортизируемого имущества.

В соответствии со ст. 257 НК РФ остаточная стоимость основных средств, введенных в эксплуатацию после 01.01.2002 г.

, определяется как разница между первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации.

Если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации

, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения.

Полученный убыток включается в состав прочих расходов

налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Срок определяется в месяцах и исчисляется в виде разницы между количеством месяцев срока полезного использования этого имущества и количеством месяцев эксплуатации имущества до момента его реализации, включая месяц, в котором имущество было реализовано.

В приложении № 2 к Листу 02 декларации по налогу на прибыль

организаций, утвержденной приказом МНС РФ от 11.11.2003 г. № БГ-3-02/614 (в ред. от 03.06.2004 г.)

по строке 090

указывается убыток от реализации амортизируемого имущества в части, относящейся к прочим расходам текущего периода.

Поскольку при реализации основного средства с убытком сумма убытка в целях налогообложения не принимается в месяце реализации основного средства, образуется вычитаемая временная разница

, которая приводит к образованию

отложенного налога на прибыль

.

Согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль»

, утвержденному приказом Минфина РФ от 19.11.2002 г. № 114н, та часть отложенного налога на прибыль, которая должна уменьшать сумму налога на прибыль, подлежащую уплате в бюджет в следующем за отчетным или в последующих отчетных периодах,

признается отложенным налоговым активом

.

Отложенный налоговый актив

рассчитывается как произведение вычитаемой временной разницы на ставку налога на прибыль.

Отложенный налоговый актив отражается по дебету счета 09 «Отложенные налоговые активы»

и кредиту

счета 68

.

При погашении в последующих отчетных периодах убытка (вычитаемой временной разницы) будет уменьшаться и отложенный налоговый актив.

Суммы, на которые уменьшаются или полностью погашаются в текущем отчетном периоде отложенные налоговые активы, отражаются в бухгалтерском учете по кредиту счета 09

в корреспонденции со

счетом 68

.

Соответственно, будет уменьшаться сумма текущего налога на прибыль

(налога, подлежащего уплате в бюджет).

Отражение в НУ суммы убытка от реализации ОС

Если остаточная стоимость ОС с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, то разница между этими величинами признается убытком.

Убыток от реализации ОС по НУ не может быть полностью учтен в момент реализации ОС. Он включается в состав косвенных (прочих) расходов равными долями в течение оставшегося срока полезного использования ОС, определяемого как разница между установленным сроком полезного использования ОС и фактическим сроком его эксплуатации до момента реализации (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 31 ПБУ 6/01).

Определение суммы убытка

Сумму убытка, подлежащую равномерному списанию в НУ, можно определить с помощью отчета Регистр информации о финансовых результатах от реализации ОС и НМА в разделе Отчеты — Налог на прибыль — Регистры налогового учета — Регистр формирования отчетных данных — Финансовые результаты от реализации ОС и НМА.

Отражение в НУ суммы убытка от реализации ОС

Типового документа для отражения в НУ операции учета суммы убытка от реализации ОС в 1С нет.

Поэтому предлагаем убыток от реализации ОС по НУ отразить проводкой Дт 97.21 Кт 91.09:

- по дебету счета 97.21 — отражается перенос убытка на будущее для автоматического включения убытка в состав прочих расходов равными долями в течение оставшегося срока полезного использования ОС;

- по кредиту счета 91.09 — исключается убыток из расходов текущего периода в НУ.

Данная операция отражается с помощью документа Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

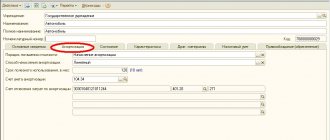

В документе указывается:

- Дата — дата реализации ОС;

- Сумма — не указывается, т.к. в БУ убыток признавался единовременно при оформлении документа Передача ОС.

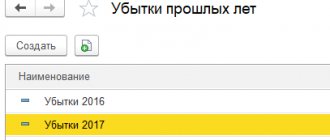

В справочнике Расходы будущих периодов указываются параметры признания убытка от реализации ОС в НУ:

- Вид для НУ — Убытки от реализации амортизируемого имущества;

- Сумма — 108 000, т.е. сумма убытка по НУ;

Сумма в справочнике Расходы будущих периодов указывается только справочно. Для расчета ежемесячной суммы убытка используется сумма, указанная по счету 97.21, т.е. Сумма НУ Дт документа Операция, введенная вручную.

- Признание расходов — По месяцам;

- Период списания с по — период, в течение которого убыток будет учитываться в прочих расходах по НУ. Задается начиная с месяца, следующего за реализацией, оканчивается последним месяцем СПИ по ОС.

Контроль

Расходы

В налоговом учете в уменьшение доходов, облагаемых налогом на прибыль, принимается:

- остаточная налоговая стоимость объекта, которая отражается при проведении документа «Передача ОС» в дебете счета 91.02.1 «Расходы, связанные с реализацией основных средств»;

- сумма расходов, непосредственно связанных с реализацией (согласно п. 1 ст. 268 НК РФ: расходов по хранению, упаковке, обслуживанию, транспортировке.

Эти суммы отражаются при проведении документов в программе и ручных операций в дебете счета 91.02.1 «Расходы, связанные с реализацией основных средств». При этом следует выбирать статью прочих доходов и расходов с видом «Доходы (расходы), связанные с реализацией основных средств».

Согласно пункту 31 ПБУ 6/01 в уменьшение операционных доходов принимается остаточная стоимость амортизируемого имущества и всех расходов от его выбытия.

В результате разница между кредитовым оборотом счета 91.01.1 и дебетовым оборотом счета 91.02.1 по каждому основному средству и по статьям прочих доходов и расходов с видом «Доходы (расходы), связанные с реализацией основных средств» покажет финансовый результат о реализации каждого амортизируемого объекта.

Если в результате продажи некоторых основных средств получен убыток, то он принимается в целях налогообложения в особом порядке, установленном пунктом 3 статьи 268 НК РФ.

Для того чтобы списать сумму убытка в налоговом учете на счет учета расходов будущих периодов рекомендуем воспользоваться документом «Операция», в котором создадим проводки по кредиту счета 91.09 «Расходы, связанные с реализацией основных средств» и дебету счета 97.03 «Отрицательный результат от реализации амортизируемого имущества» по каждому основному средству.

В новом элементе справочника «Расходы будущих периодов» реквизиты заполняются следующим образом:

- «Вид РБП» — «Отрицательный результат от реализации амортизируемого имущества»;

- «Способ признания расходов» — по месяцам;

- «Сумма» — сумма убытка;

- «Начало списания» — дата начала месяца, следующего за месяцем передачи объекта;

- «Окончание списания» — дата окончания месяца окончания амортизации этого объекта в том случае, если бы объект не был реализован;

- «Счет» — 91.02 «Прочие расходы»;

- «Счет (НУ)» — 91.02.П «Прочие расходы»;

- «Субконто БУ (НУ)» — статья прочих доходов и расходов с видом «Доходы (расходы), связанные с реализацией основных средств».

Временные разницы в оценке расходов будущих периодов и внереализационных расходов также отражаются операцией с проводкой по виду учета ВР с кредита счета 91.02.П в дебет счета 97.03 на сумму убытка с минусом.

При проведении регламентной операции «Списание РБП» убытки от реализации основных средств будут равномерно включены в состав прочих расходов текущего периода. Эти расходы будут включены в отчет «Регистр учета прочих расходов текущего периода» с видом «Убыток от реализации амортизируемого имущества» и в стр. 100 прил. 02 листа 02 «Сумма убытка от реализации амортизируемого имущества, относящаяся к расходам текущего (налогового) периода».

Поступление оплаты от покупателя

В момент реализации ОС была отражена дебиторская задолженность покупателя по Дт 62.01 «Расчеты с покупателями и заказчиками». При поступлении оплаты от покупателя дебиторская задолженность погашается и формируется проводка Дт Кт 62.01 (план счетов 1С).

Поступление оплаты от покупателя оформляется документом Поступление на расчетный счет вид операции Оплата от покупателя на основании документа Передача ОС по кнопке Создать на основании — Поступление на расчетный счет.

Документ Поступление на расчетный счет вид операции Оплата от покупателя можно:

- ввести через раздел Банк и касса – Банк – Банковские выписки –кнопка Поступление;

- загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

В документе указывается:

- от — дата оплаты покупателя, согласно выписке банка;

- По документу № от — номер и дата платежного поручения покупателя, согласно выписке банка.

- Плательщик — покупатель, который перечислил оплату;

- Сумма — сумма оплаты в руб., согласно выписке банка;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

- Статья доходов — статья движения денежных средств. В нашем примере реализуются ОС, поэтому Статья доходов указывается с Видом движения — Выручка от продажи внеоборотных активов (кроме финансовых вложений).

Выбор Статьи доходов в документе оплаты от покупателя необходим для автоматического заполнения Отчета о движении денежных средств.

Проводки по документу

Документ формируем проводки:

- Дт Кт 62.01 – поступление оплаты от покупателя.

Учет ежемесячной суммы убытка в составе косвенных расходов по НУ

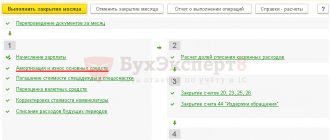

Ежемесячно до тех пор, пока убыток не будет списан в полном объеме, в меню процедуры Закрытие месяца регламентная операция Списание расходов будущих периодов.

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 97.21 — признание в текущем месяце ежемесячной суммы убытка по НУ.

Контроль

Расчет части суммы убытка в НУ, включаемой ежемесячно в состав прочих расходов, определяется путем деления всей суммы неучтенного убытка в НУ на оставшийся срок полезного использования.

Декларация по налогу на прибыль

Начиная с декларации за полугодие ежемесячная сумма списываемого убытка отражается в составе косвенных (прочих) расходов: PDF

- Лист 02 Приложение N 2 стр. 100 «Сумма убытка от реализации амортизируемого имущества».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Отражение в налоговой отчетности

В декларации по налогу на прибыль сумма текущих расходов от убытка по реализации ОС отражается в стр. 100 «Сумма убытка от реализации амортизируемого имущества, относящаяся к расходам текущего периода отчетного (налогового периода)»:

Также данные расходы можно проанализировать с помощью отчета «Регистр учета прочих расходов текущего периода» с видом «Убыток от реализации амортизируемого имущества»:

Бухгалтерский и налоговый интерфейс – Налоговый учет – Регистры формирования отчетных данных – Регистр учета прочих и косвенных расходов текущего периода