Вводная информация

Начиная с января 2021 года, малоценные основные средства в бухгалтерском и налоговом учете отражаются по-разному.

Вести налоговый и бухгалтерский учет основных средств по новым правилам

В налоговом учете применяется новая редакция пункта 1 статьи 257 НК РФ, согласно которой основными средствами признаются средства труда первоначальной стоимостью свыше 100 тысяч рублей. Соответственно, более дешевые объекты не относятся к ОС, и их стоимость списывается в текущие расходы. Напомним, что данное разграничение применяется в отношении имущества, которое введено в эксплуатацию 1 января 2021 года и позже (см. «Изменения в НК РФ: увеличена стоимость амортизируемого имущества и основных средств, а для уплаты квартальных авансов по налогу на прибыль введен новый лимит выручки»).

Правила бухучета разрешают отражать основные средства, первоначальная стоимость которых не превышает установленного лимита, в составе материально-производственных запасов. Величина лимита составляет 40 тысяч рублей (п. 5 ПБУ 6/01 «Учет основных средств»). Это значит, что объекты до 40 тысяч рублей можно принять к учету одним из двух способов: либо как основные средства, либо как МПЗ. Что же касается имущества стоимостью 40 тысяч рублей и более, то для него выбора нет — оно в любом случае отражается в качестве основного средства.

Для наглядности мы сопоставили в таблице правила, по которым с 2016 года следует учитывать ОС в налоговом и бухгалтерском учете.

Как соотносятся правила учета основных средств, действующие в НУ и в БУ

| Первоначальная стоимость объекта | Как отразить в налоговом учете | Как отразить в бухгалтерском учете |

| до 40 000 руб. | списать на текущие расходы при вводе в эксплуатацию | организация вправе выбрать один из двух способов: — включить в состав МПЗ и списать на текущие расходы при вводе в эксплуатацию; — включить в состав ОС и амортизировать |

| от 40 000 руб. до 100 000 руб. включительно | списать на текущие расходы при вводе в эксплуатацию | включить в состав ОС и амортизировать |

| свыше 100 000 руб. | включить в состав ОС и амортизировать | включить в состав ОС и амортизировать |

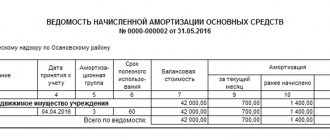

Начисление амортизации основных средств в 2021 году

С начала января текущего года (с 1 числа) вступили в силу новые правила и нормы проводки амортизации основных средств (изменения в ФЗ РФ №150 от середины прошлого 2015 года). Теперь проводка АОС доступна только на объекты превышающие 100 тыс. рублей. Если сумма ниже указанной величины, они списываются в качестве материалов сразу при приеме. При условии меньшей суммы, но установленного СПИ свыше одного года (12 мес.), то возможность стандартной нормы проводки в качестве АОС выбранным способом допускается.

Ускоренная: пример расчета

Налоговый Кодекс (НК РФ) дает возможность некоторым налогоплательщикам воспользоваться коэффициентом ускоренной амортизации. Такой способ проводки актуален для таких отраслей, как например, научно-техническая деятельность. Это позволяет ускорять процесс списания (перенос износа) с целью более частого обновления фондов. Существует два вида коэффициентов ускорения: 2 и 3. Но последний не может быть применен при лизинге.

Если по характеристике объекта возможно использование обоих повышающих коэффициента основных средств, то для проводки может быть применен только один из них, при этом выбор может быть сделан самим предприятием (обычно выбирается максимальный).

Когда появляются временные разницы

В отношении каждого объекта, который в бухгалтерском учете отражается иначе, нежели в налоговом, необходимо показать разницу. Такое требование установлено в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

В данном случае разница будет временной, потому что по окончании срока полезного использования первоначальная стоимость объекта окажется списанной как в НУ, так и в БУ. Следовательно, расхождения между обоими видами учета со временем сведутся к нулю (подробнее об этом читайте в статье «Как применять на практике ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»»).

Это относится ко всем без исключения основным средствам, первоначальная стоимость которых попадает в диапазон от 40 тысяч рублей до 100 тысяч рублей включительно. Также временные разницы появляются в случае, если в бухучете компании объекты стоимостью менее 40 тысяч рублей отражаются в составе основных средств, а не в составе МПЗ.

Какие проводки нужно создать

Так как при отражении малоценного ОС в налоговом учете первоначальная стоимость списывается сразу, а в бухгалтерском учете постепенно через амортизацию, «налоговая» прибыль оказывается меньше, чем «бухгалтерская». Значит, временная разница является налогооблагаемой. Возникает отложенное налоговое обязательство (ОНО), которое показывают по дебету счета 68 и кредиту счета 77. Величина ОНО равна налогооблагаемой временной разнице, умноженной на ставку налога на прибыль (20%).

Сдать через интернет декларацию по налогу на прибыль по новой форме

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет. Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68. Величина ОНА равна вычитаемой временной разнице, умноженной на ставку налога на прибыль.

Пример 1

В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 86 400 руб. и сроком полезного использования 4 года (что составляет 48 месяцев). В этом же месяце объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации. Бухгалтер определил, что годовая норма амортизации составляет 25% (100%: 4 года). Соответственно, годовая сумма амортизационных отчислений равна 21 600 руб.(86 400 руб. х 25%), а ежемесячная — 1 800 руб.(21 600 руб.: 12 мес.).

В феврале 2021 года бухгалтер сделал проводку: ДЕБЕТ 01 КРЕДИТ 08 – 86 400 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 86 400 руб.

Бухгалтер сделал проводку: ДЕБЕТ 68 КРЕДИТ 77 – 17 280 руб.(86 400 х 20%) — отражено ОНО.

В период с марта 2021 года по февраль 2023 года (всего 48 месяцев) бухгалтер ежемесячно начисляет амортизацию и делает проводку: ДЕБЕТ 44 КРЕДИТ 02 – 1 800 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 1 800 руб. В связи с этим ежемесячно делается проводка: ДЕБЕТ 77 КРЕДИТ 68 – 360 руб.(1 800 руб. х 20%) — погашено ОНО.

По истечении срока полезного использования ОНО оказывается полностью погашенным.

Малоценное имущество: налоговый учёт

Малоценное имущество: налоговый учёт.

В налоговом учёте к амортизируемому имуществу и основным средствам относится имущество, которое находится у организации на праве собственности (если иное не предусмотрено главой 25 НК РФ), используется ею для извлечения дохода, срок по-лезного использования которого более 12 месяцев и первоначальная стоимость более 100 000 руб.

При этом первоначальная стоимость такого имущества определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за вычетом НДС и акцизов, кро-ме случаев, предусмотренных НК РФ.

К СВЕДЕНИЮ! Новый стоимостной критерий применяется к объектам, введённым в эксплуатацию с 1 января 2016 года (до 2021 года минимальная первоначальная стоимость амортизируемого имущества составляла более 40 000 руб.). Если первоначальная стоимость приобретённого имущества сроком полезного пользования более 12 месяцев окажется 100 000 руб. и менее, такое имущество является НЕамортизируемым. Поэтому затраты на приобретение такой «малоценки» и доведение её до состояния, пригодного к использованию, могут быть учтены в составе материальных расходов при исчислении налога на прибыль на дату введения её в эксплуатацию. Напомним, что в целях налого- обложения прибыли расходами признаются обосно — ванные и документально подтверждённые затраты, произведённые организацией для осуществления деятельности, направленной на получение дохода. Расходы на приобретение неамортизируемого имущества подтверждаются первичными документами, составленными в соответствии с законодательством Российской Федерации, то есть Законом «О бухучёте» или документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, то есть так же как и в бухгалтерском учёте. Но налоговые регистры по учёту таких расходов во многих случаях будут отличаться от бухгалтерских.

О ВОЗМОЖНОСТИ СБЛИЖЕНИЯ БУХГАЛТЕРСКОГО И НАЛОГОВОГО УЧЁТА «МАЛОЦЕНКИ» У ПЛАТЕЛЬЩИКОВ НАЛОГА НА ПРИБЫЛЬ

Как мы выяснили, в налоговом учёте «малоценка» – это имущество, которое не является амортизируемым, но служит более 12 месяцев. Таким имуществом с 1 января 2021 года признаётся имущество с первоначальной стоимостью 100 000 руб. и менее.

В бухгалтерском учёте малоценным считается иму — щество стоимостью менее лимита, установленного организацией. Изменять стоимостной критерий для признания имущества амортизируемым в налоговом учёте нельзя. А в бухгалтерском учёте стоимостной лимит для признания актива в составе МПЗ не может превышать 40 000 руб. (поскольку большинство организаций применяют максимальный размер лимита, далее «лимитом, установленным в учётной политике» мы будем называть 40 000 руб.). Поэтому при приобре — тении «долгосрочного» имущества первоначальной стоимостью более 40 000 руб., но не превышающей 100 000 руб. (назовём его «налоговой малоценкой»), у налогоплательщика возникает разница между бух — галтерским и налоговым учётом: в бухгалтерском учёте числится основное средство и соответственно оформляется карточка учёта ОС, а в налоговом учёте такое имущество к амортизируемому не относится, поэтому учитывается как материальные расходы на приобретение МПЗ. В налоговом учёте стоимость «налоговой малоценки» может быть учтена в расходах единовременно, а в бухгалтерском учёте – только через начисление амортизации. Можно ли избежать данных расхождений?

С 1 января 2015 года налогоплательщики вправе самостоятельно определять порядок списания материальных расходов на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и иного имущества, не являющегося амортизируемым, включая мало-ценное. Такие затраты можно списывать постепенно в течение более одного отчётного периода с учётом срока использования конкретного вида имущества или иных экономически обоснованных показателей.По сути, законодатели позволили амортизировать «малоценку» в налоговом учёте, то есть затраты на приобретение неамортизируемого имущества можно признавать в расходах в тех же суммах, что и в бухгалтерском. Только в бухгалтерском учёте – через механизм амортизации, а в налоговом – путём равномерного списания её стоимости в течение всего срока эксплуатации. Но такой порядок учёта расходов должен быть оговорён в учётной политике. Причем НК РФ не запрещает установить особый порядок учёта расходов только в отношении определённой группы «малоценки», например, признавать расходы на не-амортизируемое имущество стоимостью свыше 40 000 руб. до 100 000 руб. включительно в составе материальных расходов равномерно, а до 40 000 руб. – единовременно. Многие эксперты давали именно такие рекомендации по составлению учётной политики налогоплательщикам. Однако Минфин в своём Письме от 20.05.2016 № 03-03-06/1/29124 разъяснил, что глава 25 НК РФ не предусматривает положений о возможности списания материальных расходов разными способами в зависимости от сто-имости соответствующего имущества. Из данного письма можно сделать вывод, что активы стоимостью до 100 000 руб. можно списывать в налоговом учёте либо единовременно, либо равномерно. По мнению автора, данная позиция не бесспорна. Как мы уже упоминали, пп. 3 п. 1 ст. 254 НК РФ не содержит запрета на установление различного порядка учёта материальных расходов на приобретение неаморти — зируемого имущества в отношении различных стоимостных групп такого имущества. Данная норма даёт налогоплательщику право разработать порядок учёта неамортизируемого имущества самостоятельно. Однако, велика вероятность, что данную позицию придётся отстаивать в судебном порядке. Рассмотрим на примере порядок учёта расходов на приобретение «налоговой малоценки» для налого — плательщиков, не готовых к спорам с налоговыми органами.

ПРИМЕР. Организация приобрела в январе 2016 года для менеджера офиса ноутбук стоимостью 50 000 руб. (без НДС) и сроком полезного использования 25 месяцев. Определим сумму материальных расхо — дов по списанию ноутбука в бухгалтерском и налого — вом учёте за I квартал 2021 года при условии, что ноут — бук введён в эксплуатацию также в январе 2021 года.

ВАРИАНТ 1 («по старинке»). В соответствии с учётной политикой организации в целях бухучёта ноутбук учитывается в качестве основных средств и расходы на него погашаются путём начисления амортизации. Организация применяет линейный метод амортизации. В налоговом учёте ма — териальные расходы признаются в полной сумме по мере ввода ноутбука в эксплуатацию.

БУХГАЛТЕРСКИЙ УЧЁТ. Начисление амортизации по объекту ОС начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учёту, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учёта. В бухгалтерском учёте начисление амортизации по данному ноутбуку отражается ежемесячно по кредиту счёта 02 «Амортизация основных средств» в корреспонденции со счетами учёта затрат на производство (расходов на продажу), в данном случае со счётом 26 «Общехозяйственные расходы». Начиная с 1 февраля .2016 года организация будет отражать начисление амортизации в сумме 2 000 руб. каждый месяц (50 000 руб.: 25 мес.). Соответственно, сумма амортизационных отчислений за I квартал 2016 года, по данным бухучёта, соста — вит 4 000 руб.

НАЛОГОВЫЙ УЧЁТ. Поскольку первоначальная стоимость ноутбука не более 100 000 руб., затраты на его приобретение налогоплательщик включит в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию и отнесёт к косвенным расходам. В налоговом учёте материальные расходы за I квартал 2021 года отражены в сумме 50 000 руб.

РАЗНИЦЫ. Поскольку порядок признания расходов на приобретение ноутбука в налоговом и бухгалтерском учёте различается, у организаций, применяющих ПБУ 18/02, на момент ввода «налоговой малоценки» в эксплуатацию возникает налогооблагаемая времен — ная разница (НВР) в сумме 48 000 руб. (50 000 руб. – 2 000 руб.) . Поэтому организация должна отразить отложенное налоговое обязательство в сумме 9 600 руб. (48 000 руб. x 20 %) : Дебет сч. 68 «Расчёты по налогам и сборам» субсчёт «Налог на прибыль организаций» Кредит сч. 77 «Отло — женные налоговые обязательства». По мере начисления амортизации в бухгалтерском учёте указанные НВР и ОНО будут уменьшаться (погашаться), что отражается обратными записями по счетам 68 и 77 16 . На дату начисления амортизации начиная с марта 2021 года организация будет ежемесячно делать проводку по уменьшению ОНО в сумме 400 руб. (2 000 руб. x 20 %):

Дебет сч. 77 «Отложенные налоговые обязательства» Кредит сч. 68 «Расчёты по налогам и сборам» субсчёт «Налог на прибыль организаций». Основанием для записей является бухгалтерская справка-расчёт.

«МАЛОЦЕНКА» У «УПРОЩЕНЦА»

Пп. 1 п. 1 ст. 346.16 Налогового кодекса РФ позволяет «упрощенцам» с объектом налогообложения «Доходы минус расходы» учитывать при расчёте налога, в том числе расходы по приобретению основных средств.Критерии основного средства в целях применения «упрощёнки» те же, что и для налога на прибыль, то есть первоначальная стоимость основных средств, введённых в эксплуатацию с 1 января 2021 года и позднее, должна быть более 100 000 руб.

Расходы на приобретение (сооружение, изготовление) «налоговых» основных средств в период применения упрощённой системы налогообложения, а также расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, произведённых в указанном периоде, учитываются в составе расходов с момента ввода этих основных средств в эксплуатацию.

Расходы на приобретение неамортизируемого имущества признаются в расходах «упрощенца» на дату их оплаты, не дожидаясь их ввода в эксплуа-тацию. При этом, тот факт, что в бухгалтерском учёте актив признан ОС, значения не имеет.

Таким образом, если организация, применяющая УСН, отражает операции в бухгалтерском учёте в об-щеустановленном порядке (по методу начисления), то порядок отражения расходов на приобретение «малоценки» в бухгалтерском и налоговом учёте почти всегда будет различаться.

РЕМОНТ И КАПИТАЛЬНОЕ ИЗМЕНЕНИЕ МАЛОЦЕННОГО ИМУЩЕСТВА

Проведение работ, в том числе замена частей, направленных на поддержание малоценного имущества в рабочем состоянии, признаётся текущим ремонтом таких объектов.

Прямой нормы, в которой бы говорилось о расходах на ремонт имущества, не относящегося к амортизируемому, в НК РФ нет. По мнению Минфина РФ, такие расходы можно учесть в целях налогообложения прибыли как прочие, связанные с производством и реализацией, в размере фактических затрат и признать в отчётном периоде их осуществления. Данная позиция обоснована, поскольку ст. 270 НК РФ содержит закрытый перечень расходов, не учитываемых в целях налогообложения. Расходы, связанные с поддержанием в исправном состоянии неамортизируемого имущества, в этом перечне не упомянуты.

Таким образом, организация вправе учесть расходы на текущий ремонт малоценного имущества единовременно в составе прочих расходов, если такие расходы документально подтверждены и экономически оправданы.

Что касается капитальных изменений неамортизируемого имущества, например модернизации или реконструкции, то данное имущество не относится к основным средствам, для которых в таком случае предусмотрено увеличение первоначальной стоимости.

Расходы на капитальные изменения неамортизируемого имущества уменьшают базу по налогу на прибыль как прочие расходы и в полном объёме включаются в расходы текущего налогового (отчётного) периода. Поэтому, если организация модернизирует «налоговую малоценку», учитываемую в бухгалтерском учёте в качестве основных средств, порядок учёта таких расходов будет различаться.

В бухгалтерском учёте расходы на модернизацию увеличат первоначальную стоимость ОС и будут погашаться в составе амортизации, а в налоговом учёте затраты на модернизацию неамортизируемого имущества будут включены в расходы единовременно, даже если затраты на приобретение самого имущества в соответствии с учётной политикой организации учитывались в налоговом учёте равномерно исходя из срока его полезного использования.

Если налогоплательщик применяет УСН, то признать расходы на модернизацию или ремонт неамортизируемого имущества довольно сложно. Дело в том, что перечень расходов при «упрощёнке» закрытый. И он не содержит такие затраты. В нём предусмотрены только расходы на обслуживание ККТ.

В целом учёт малоценного имущества несложен. Главное своевременно отразить правила его учёта в учётной политике организации в целях налогообложения и следовать им.

Автор: Елена Антаненкова