Простая система бухучета для микропредприятий

Ситуация: как вести бухучет по простой системе, без использования метода двойной записи. Организация является микропредприятием?

Записывайте каждый факт хозяйственной жизни, то есть сумму операции или сделки, в специально разработанном регистре (п. 6 Рекомендаций, утвержденных решением Президентского совета НП «Институт профессиональных бухгалтеров и аудиторов России» от 25 апреля 2013 г. № 4/13). Делать при этом бухгалтерские проводки не нужно.

Пункт 6.1 ПБУ 1/2008 предоставляет организациям, имеющим статус микропредприятий, право вести бухучет по простой системе, без использования метода двойной записи. Однако в настоящее время четкая методика для этого нигде не прописана.

Также нет и специальных регистров для ведения бухучета по простой системе. Поэтому организация может самостоятельно утвердить методику учета и разработать нужные регистры. За основу можно взять, например:

- книгу учета доходов и расходов – при упрощенке;

- книгу (журнал) учета фактов хозяйственной жизни по форме № К-2МП;

- книгу учета доходов и расходов – для предпринимателей.

Главное, предусмотреть в своей форме все необходимые реквизиты, установленные пунктом 4 статьи 10 Закона от 6 декабря 2011 г. № 402-ФЗ. И пусть такой регистр утвердит руководитель организации (п. 5 ст. 10 Закона от 6 декабря 2011 г. № 402-ФЗ). Аналогичные разъяснения содержатся в пункте 6 Рекомендаций, утвержденных решением Президентского совета НП «Институт профессиональных бухгалтеров и аудиторов России» от 25 апреля 2013 г. № 4/13.

Бухгалтерский баланс заполняйте, взяв данные из таких регистров, а также результаты полной инвентаризации имущества и обязательств организации.

Микропредприятие вправе начислять амортизацию:

- один раз в году (при составлении годовой бухгалтерской отчетности);

- при возникновении необходимости определения остаточной стоимости основных средств и нематериальных активов (например, при составлении бухгалтерского баланса, определении чистых активов при выходе участника из состава собственников (учредителей), при необходимости представления бухгалтерской отчетности для оформления кредита и т. п.).

Выбранный вариант нужно предусмотреть в учетной политике.

Об этом сказано в пунктах 45–46 Рекомендаций, утвержденных решением Президентского совета НП «Институт профессиональных бухгалтеров и аудиторов России» от 25 апреля 2013 г. № 4/13.

Ситуация: должны ли субъекты малого предпринимательства руководствоваться приказом Минфина России от 21 декабря 1998 г. № 64н?

Малые предприятия вправе использовать этот нормативный акт в части, не противоречащей действующему законодательству.

В своей деятельности малое предприятие должно руководствоваться всеми действующими нормативными документами. Исключение – те акты, в которых прямо предусмотрено право таких организаций эти документы не применять. Типовые рекомендации, утвержденные приказом Минфина России от 21 декабря 1998 г. № 64н, действуют и сейчас. Поэтому их можно использовать в части, не противоречащей Закону от 6 декабря 2011 г. № 402-ФЗ, положениям по бухгалтерскому учету, Плану счетов и Инструкции по его применению.

Это следует из пунктов 3 и 9 Положения по ведению бухгалтерского учета и отчетности.

Процедуры и алгоритмы, без которых обходится упрощенный бухучет

У СМП есть право отказаться от следующих норм общепринятого бухучета:

- забыть о методе начисления и определять доходы и расходы кассовым методом;

- применять упрощенную систему учетных регистров;

- отказаться от ведения счетов 09 и 77, предназначенных для учета отложенных налоговых активов и обязательств (не вести учет постоянных и временных разниц);

- применять один синтетический счет вместо группы счетов (например, счет 20 «Основное производство» вместо счетов 23, 25 и 26);

- не формировать резервы;

- не применять отдельные ПБУ (к примеру, для строительных СМП — ПБУ 2/2008 «Учет договоров строительного подряда», утвержденное приказом Минфина России от 24.10.2008 № 116н);

- не переоценивать ОС и НМА, не отражать обесценение НМА и финвложений в бухучете;

- признавать коммерческие и управленческие расходы в себестоимости продукции (товаров, работ, услуг) полностью в отчетном году их признания в качестве расходов по обычным видам деятельности;

- все расходы по займам признавать прочими (без включения в стоимость инвестиционного актива).

Упрощенный бухучет имеют право применять организации на УСН. Как организовать бухгалтерский учет при данном спецрежиме, читайте в материале «Порядок ведения бухгалтерского учета при УСН (2020)».

Помимо учетных послаблений СМП вправе облегчить свои затраты и при формировании отчетности:

- сократить объем отчетов, заполняя только баланс и отчет о финансовых результатах;

- отказаться от детализации показателей по статьям, обобщая их по группам;

- раскрывать информацию в меньшем объеме, не сообщая о связанных сторонах, о прекращаемой деятельности и др.;

- исправлять существенные ошибки в периоде их обнаружения, не применяя ретроспекции.

При этом бухучет малого предприятия должен быть организован таким образом, чтобы его отчетность была достоверной и полезной для ее пользователей, отражая правдиво во всех существенных аспектах финансовое положение предприятия и финансовые результаты работы.

План счетов

Малое предприятие может сократить количество синтетических счетов в своем рабочем плане счетов по сравнению с общим Планом счетов. Например, можно группировать данные на обобщенных синтетических счетах так, как показано в таблице:

| Данные, которые можно сгруппировать | Где отражают по общему Плану счетов | Где можно отразить в учете малых предприятий |

| Производственные запасы | счета 07, 10, 11, 15, 16 | счет 10 «Материалы» |

| Затраты, связанные с производством и продажей продукции (работ, услуг) | счета 20, 21, 23, 25, 26, 28, 29, 44 | счет 20 «Основное производство» |

| Готовая продукция и товары, | счета 41, 43, 45 | счет 41 «Товары» |

| Дебиторская и кредиторская задолженность | счета 62, 71, 73, 75, 76, 79 | счет 76 «Расчеты с разными дебиторами и кредиторами» |

| Денежные средства в банках | счета 51, 52, 55, 57, | счет 51 «Расчетные счета» |

| Капитал | счета 80, 81, 82, 83 | счет 80 «Уставный капитал» |

| Финансовые результаты | счета 90, 91, 99 | счет 99 «Прибыли и убытки» |

Остальные счета применяйте в общеустановленном порядке по правилам, установленным для общего плана счетов.

Об этом сказано в пункте 13 Типовых рекомендаций, утвержденных приказом Минфина России от 21 декабря 1998 г. № 64н и пунктах 3, 3.1 и 3.2 информационного сообщения Минфина России № ПЗ-3/2012, пунктах 9–23 Рекомендаций, утвержденных решением Президентского совета НП «Институт профессиональных бухгалтеров и аудиторов России» от 25 апреля 2013 г. № 4/13.

Учетная политика

Учетную политику малого предприятия надо составить и утвердить по общим правилам. В ней закрепить выбранные способы ведения бухучета.

При этом малые предприятия в отличие от остальных вправе также выбрать:

- метод признания в бухучете доходов и расходов в соответствии с ПБУ 9/99 и ПБУ 10/99;

- порядок признания расходов по займам в соответствии с ПБУ 15/2008;

- порядок исправления существенных ошибок в бухучете в соответствии с ПБУ 22/2010;

- порядок отражения в отчетности последствий изменившейся учетной политики в соответствии с ПБУ 1/2008.

А микропредприятия и некоммерческие организации вправе решить, как они будут вести бухучет: без применения двойной записи или же в общем порядке, используя бухгалтерские проводки.

Такой порядок предусмотрен частью 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ, пунктом 6.1 ПБУ 1/2008 и подтверждается пунктом 4 Рекомендаций, утвержденных решением Президентского совета НП «Институт профессиональных бухгалтеров и аудиторов России» от 25 апреля 2013 г. № 4/13.

Информация об учетной политике в отчетности

Информацию об учетной политике малые предприятия должны раскрывать в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах. В них же нужно расшифровать все изменения в учетной политике, которые будут применяться в следующем году (п. 25 ПБУ 1/2008).

По общему правилу последствия изменений учетной политики нужно отразить в бухгалтерской отчетности ретроспективно. То есть исправить данные бухгалтерской отчетности за весь период перерасчета.

Однако малые предприятия вправе отражать изменения учетной политики в бухгалтерской отчетности перспективно. Это означает, что новый способ ведения бухучета они применяют уже в текущем и будущем периодах. Исправлять же отчетность за предыдущие годы не придется. Такое право предоставлено пунктом 15.1 ПБУ 1/2008 и частью 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

Учетная политика СМП и ее содержание

Бухгалтерская и налоговая учетная политика

Способы ведения учета определяются в учетной политике организации, которая утверждается приказом руководителя (п. 8 Положения по бухгалтерскому учету «Учетная политика организации», утв. приказом Минфина РФ от 06.10.2008 № 106н, далее — ПБУ 1/2008). Этот документ регулируется 2 группами норм:

- ст. 8 закона № 402-ФЗ, ПБУ 1/2008 и другими нормативными актами Минфина РФ — бухгалтерская учетная политика, закрепляющая способы бухучета;

- ст. 11, 313 НК РФ — учетная политика для целей налогообложения, определяющая избранные из числа допустимых варианты учета показателей, необходимых для исчисления налогов (определения налоговой базы).

Регламентация по документальному оформлению отсутствует. Это может быть единый документ или 2 документа. Налоговая политика может быть приложением к бухгалтерской. Ее параметры в виде выбора опций вносятся в компьютерную программу бухучета, если она применяется организацией.

Утверждение и изменение учетной политики

Учетная политика применяется с момента создания организации, в т. ч. если утверждена позднее этого момента. Предельный срок для утверждения — 90 дней со дня госрегистрации юрлица (в т. ч. созданного путем реорганизации, п. 9 ПБУ 1/2008).

Этот документ необязательно утверждать ежегодно. Относительно сроков введения изменений существует двоякая регламентация:

- Коррективы методического характера, которые вносятся организацией по своему усмотрению, вступают в силу со следующего отчетного периода (с 1 января следующего года).

- Изменения, связанные с открытием новых подразделений, изменением законодательства должны вноситься оперативно — с начала работы подразделения, вступления изменений в законную силу (п. 6 ст. 313 НК РФ, письмо Минфина РФ от 03.07.2018 № 03-03-06/1/45756).

Согласно п. 15 ПБУ 1/2008 после существенных корректировок учетной политики отражение фактов хозяйственной жизни проводится ретроспективно, т. е. с момента их возникновения, насколько это возможно с точки зрения надежности результата.

Если в деятельности организации возникают новые явления хозяйственной деятельности, требующие адекватной фиксации, введение новых приемов учета для этого не считается изменением учетной политики (п. 10 ПБУ 1/2008). Соответственно, на такие нововведения требования по срокам внесения корректив не распространяются, они вводятся по мере необходимости.

Содержание бухгалтерской учетной политики СМП

Учетная политика должна утвердить организационные и технические параметры учета:

- Вариант ведения учета:

- полный — с использованием регистров бухучета (журнально-ордерная или мемориально-ордерная форма);

- упрощенный вариант — с применением ведомостей;

- простую форму (для микропредприятий) — без регистров и двойной записи, с применением Книги (журнала) учета фактов хозяйственной деятельности (см. приложение 1 к Рекомендациям).

Упрощение не должно влиять на достоверность учета.

- План счетов. Его разрешается сократить путем объединения данных нескольких близких счетов (п. 3 информации Минфина РФ «Об упрощенной системе…» от 29.06.2016 № ПЗ-3/2016).

- Формы первичных документов, которые должны по реквизитам соответствовать ст. 313 НК РФ. Для использования в электронном документообороте ФНС РФ рекомендует форматы, утв. приказами ФНС РФ от 30.11.2015 № ММВ-7-10/[email protected], от 24.03.2016 № ММВ-7-15/[email protected]

- Выбор методов и способов учета (формирование себестоимости, схемы учета затрат и др.), порядок проведения контрольных процедур и т. д. (п. 4 ПБУ 1/2008).

- Выбор варианта бухгалтерской отчетности (полный или упрощенный).

Из перечисленных категорий документации только для отчетности предусмотрена обязательная бумажная форма (п. 8 ст. 13 закона № 402-ФЗ), для других видов возможна электронная.

Учетная политика для целей налогообложения

Все документы бухучета могут служить доказательствами при налоговых проверках. Основу исчисления налогов составляют первичные учетные документы, требования к реквизитам которых одинаковы для всех субъектов хозяйственной деятельности.

В отличие от бухучета, налоговый учет имеет целью показать формирование налоговой базы, методику и результаты исчисления и уплаты налогов, в т. ч. по сложным моментам, которые в законодательстве не отражены.

Как правило, налоговая учетная политика включает 3 основных раздела:

- Принципы построения учета (последовательность, непрерывность и др.), с отражением отраслевых особенностей.

- Избранные способы и методы ведения налогового учета (в частности, перечень прямых и косвенных расходов для исчисления налога на прибыль, абз. 10 п. 1 ст. 318 НК РФ, письмо Минфина РФ от 21.02.2018 № 03-07-07/11012), создание резервов на отпуска и сомнительные долги и др.).

- Формы налоговых регистров, отвечающие установленным ст. 313 НК РФ требованиям к реквизитам (наименование, период (дата) составления, измерители и др.).

Если учет ведется программными средствами, зачастую разработчики предлагают готовую форму приказа об учетной политике, где нужно только выбрать нужные параметры, которые будут отражаться в программе. При этом реализуется возможность подписания всех необходимых документов электронной подписью.

Признание доходов и расходов

По общему правилу выручка от продажи готовой продукции (работ, услуг) в бухучете признается только в том случае, если выполнены следующие условия:

- есть договор или другой документ, который дает организации право получить выручку;

- сумму выручки можно определить;

- организация получила плату за отгруженную продукцию, либо сомнений в том, что она ее получит, нет. Например, у организации есть документы (договор, накладная, гарантийное письмо и т. д.), на основании которых она может потребовать оплатить готовую продукцию (работы, услуги);

- право собственности на готовую продукцию (результаты выполненных работ) перешло к покупателю (потребителю), услуги уже оказаны;

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Если хотя бы одно из перечисленных условий не выполняется, то по общему правилу в бухучете надо признать не выручку, а кредиторскую задолженность. Аванс, полученный в счет будущих поставок, выручкой также не является.

Такие правила установлены пунктами 3 и 12 ПБУ 9/99.

Вместе с тем, малые предприятия вправе не признавать выручку вплоть до поступления оплаты от покупателей (заказчиков). То есть применять кассовый метод бухучета доходов и расходов. Такие организации не ждут, пока право собственности на продукцию (товар) перейдет от организации к покупателю. Значит, полученные авансы также нужно включать в доходы. При этом все остальные условия для признания выручки должны выполняться.

Если организация признает выручку кассовым методом, то расходы нужно принимать по мере погашения задолженности (п. 18 ПБУ 10/99, ч. 4 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ). Между тем на финансовый результат такие суммы влияют в общем порядке – с привязкой к полученным доходам (п. 19 ПБУ 10/99). Будьте внимательны: выданные авансы в момент выдачи отражать в расходах нельзя. Необходимо дождаться, пока контрагент исполнит свои обязательства, то есть отработает аванс.

Пример, как признавать в бухучете доходы и расходы малому предприятию

ООО «Альфа» является малым предприятием и занимается оказанием консалтинговых услуг. В марте стоимость , составила 118 000 руб. (в т. ч. НДС – 18 000 руб.). . 25 марта был подписан акт об оказании начислила НДС.

Себестоимость услуг составила 70 000 руб., в том числе:

- зарплата – 35 000 руб.;

- страховые взносы – 11 970 руб.;

- аренда – 23 030 руб. (без НДС).

31 марта «Гермес» оплатил услуги частично – в сумме 60 000 руб. Оставшуюся сумму (58 000 руб.) покупатель перечислил 17 апреля.

Учетной политикой «Альфы» предусмотрено, что выручка определяется по мере поступления денег от покупателей, расходы признаются по мере оплаты и уменьшают финансовый результат текущего периода (п. 7 ПБУ 1/2008, п. 12 ПБУ 9/99, п. 18 и 19 ПБУ 10/99).

Расходы «Альфа» оплатила следующим образом:

- сумма арендной платы перечислена арендодателю 28 марта;

- зарплата выдана и НДФЛ перечислен в бюджет 31 марта;

- страховые взносы, начисленные с зарплаты, перечислены в фонды 15 апреля.

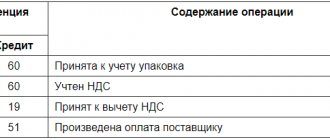

В учете бухгалтер «Альфы» сделал такие проводки.

25 марта:

Дебет 76 субсчет «Расчеты по НДС» Кредит 68 субсчет «Расчеты по НДС» – 18 000 руб. (118 000 руб. × 18/118) – начислен НДС с реализации услуг.

28 марта:

Дебет 76 Кредит 51 – 23 030 руб. – оплачены расходы на аренду;

Дебет 20 Кредит 76 – 23 030 руб. – отражены расходы на аренду.

31 марта:

Дебет 20 Кредит 70 – 35 000 руб. – отражены расходы на оплату труда;

Дебет 70 Кредит 68 «Расчеты по НДФЛ» – 4550 руб. – удержан НДФЛ;

Дебет 68 субсчет «Расчеты по НДФЛ» Кредит 51 – 4550 руб. – перечислен НДФЛ в бюджет;

Дебет 70 Кредит 50 – 30 450 руб. – выдана зарплата;

Дебет 51 Кредит 62 субсчет «Расчеты по выполненным работам (оказанным услугам)» – 60 000 руб. – получена оплата от покупателя;

Дебет 62 субсчет «Расчеты по выполненным работам (оказанным услугам)» Кредит 90-1 – 60 000 руб. – отражена выручка от реализации услуг;

Дебет 90-3 Кредит 76 субсчет «Расчеты по НДС» – 9153 руб. (60 000 руб. × 18/118) – начислен НДС с реализации услуг;

Дебет 90-2 Кредит 20 – 58 030 руб. (23 030 руб. + 35 000 руб.) – списаны расходы на аренду и расходы на оплату труда.

15 апреля:

Дебет 69 Кредит 51 – 11 970 руб. – перечислены страховые взносы в фонды;

Дебет 20 Кредит 69 – 11 970 руб. – отражены расходы на уплату страховых взносов.

17 апреля:

Дебет 51 Кредит 62 субсчет «Расчеты по выполненным работам (оказанным услугам)» – 58 000 руб. – получена оплата от покупателя;

Дебет 62 субсчет «Расчеты по выполненным работам (оказанным услугам)» Кредит 90-1 – 58 000 руб. – отражена выручка от реализации услуг;

Дебет 90-3 Кредит 76 субсчет «Расчеты по НДС» – 8847 руб. (58 000 руб. × 18/118) – начислен НДС с реализации услуг;

Дебет 90-2 Кредит 20 – 11 970 руб. – списаны расходы на уплату страховых взносов.

Учет материально-производственных запасов

Начнем с изменений, которые коснулись ПБУ 5/01 «Учет материально-производственных запасов».

Малые предприятия получили возможность принимать к учету материально-производственные запасы (МПЗ) по цене поставщика. Все иные затраты, непосредственно связанные с приобретением МПЗ, теперь разрешено включать в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

ПРИМЕР 1. ОЦЕНИВАЕМ МПЗ

Торговая закупила товары на сумму 100 000 руб. и затратила на их доставку 7000 руб. По общеустановленным правилам товары надлежит приходовать по фактической себестоимости, составляющей 107 000 руб. (100 000 + 7 000). Но на основании новых упрощенных правил бухгалтер «Паруса» сделал такие записи:

ДЕБЕТ 41 КРЕДИТ 60

— 100 000 руб. – оприходованы товары;

ДЕБЕТ 44 КРЕДИТ 76

— 7000 руб. – отнесены на расходы затраты на доставку товаров.

Принятый упрощенный порядок оценки МПЗ распространяется на все их виды. Применять для одних видов (например, материалов) упрощенный порядок, а для других (например, товаров) – общеустановленный, неправомерно. Следующая новелла, воистину революционная, состоит в том, что микропредприятиям разрешено списывать на финансовые результаты принятые к учету МПЗ, не дожидаясь их фактического использования в деятельности.

ПРИМЕР 2. СПИСАНИЕ МПЗ НА МИКРОПРЕДПРИЯТИИ

Производственная является микропредприятием. При закупке партии сырья у поставщика на сумму 50 000 руб. затрачено на консультационные услуги 2000 руб. По упрощенным правилам учетные записи этих операций выглядят так:

а) на дату затрат –ДЕБЕТ 20 КРЕДИТ 60

— 50 000 руб. – оприходовано сырье;

ДЕБЕТ 20 КРЕДИТ 76

— 2000 руб. – списаны на расходы затраты на услуги консультанта;

б) в конце календарного месяца (вне связи с расходованием материалов в производстве) –ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 20

— 52 000 руб. (50 000 + 2000) – списаны на себестоимость продаж затраты на сырье.

Такой способ приведет к тому, что в бухгалтерском учете и в бухгалтерской отчетности микропредприятия не будут формироваться остатки МПЗ – сырья, материалов, покупных товаров и незавершенного производства. А такой вид МПЗ, как готовая продукция, вообще не возникнет. Его просто «не из чего» формировать.

Подобный метод учета затрат известен как «котловый», он не предполагает ведения аналитического учета.

А как вести учет продаж?

ПРИМЕР 3. ОТРАЖАЕМ ПРОДАЖИ

Воспользуемся условиями примера 2. Предположим, сырье приобретено в марте 2021 года. В этом месяце продаж у «Вымпела» не было. В апреле реализована готовая продукция на сумму 20 000 руб. Бухгалтер сделает записи:

в марте –ДЕБЕТ 99 ДЕБЕТ 90 субсчет «Себестоимость продаж»

— 52 000 руб. – отнесены на финансовый результат расходы месяца;

в апреле –ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка»

— 20 000 руб. – признана выручка.

Читайте также «Снижение стоимости МПЗ. На что обратить внимание?»

В результате такой учетной политики оперативный контроль за МПЗ будет утрачен. Управленческий учет придется вести обособленно. Между тем упрощенный бухучет обладает важным преимуществом.

Вспомним, что микропредприятия вправе признавать выручку по мере поступления денежных средств (п. 12 ПБУ 9/99 «Доходы организации»), а расходы – после осуществления погашения задолженности (п. 18 ПБУ 10/99 «Расходы организации»). Теперь представьте, что по движения денежных средств в марте – апреле 2021 г. не было: сырье не оплачено, деньги от покупателя не поступали. Примеры 2 и 3 относятся к учетной политике по методу начисления (абз. 5 п. 5 ПБУ 1/2008 «Учетная политика организации»). Если же «Вымпел» примет решение вести бухучет кассовым методом, то в условиях примеров 2 и 3 не возникнет вообще никаких фактов хозяйственной жизни (п. 8 ст. 3 Федерального закона «О бухгалтерском учете»).

На первый взгляд, это экзотика. Однако в условиях применения упрощенной системы налогообложения у «Вымпела» не будет записей и в налоговом учете (пп. 2 п. 2 ст. 346.17 НК РФ). Ведь в основе УСН лежит именно кассовый метод (абз. 1 п. 1 ст. 346.17 НК РФ). В итоге расхождений между налоговым и бухгалтерским учетом у «Вымпела» не возникнет.

Таким образом, упрощенный порядок списания сырья и материалов привлекателен для производственных микропредприятий на УСН. Для торговых операций внедрять упрощенный порядок смысла нет, поскольку в налоговом учете стоимость товаров относится на расходы по мере реализации указанных товаров (подп. 2 п. 2 ст. 346.17 НК РФ).

Помните: вы вправе установить применение упрощенного порядка списания для МПЗ лишь одного вида – скажем, для сырья или материалов. При этом товары вы будете списывать по общеустановленным правилам – по мере реализации.Внесено еще одно упрощение, весьма удобное для бухгалтерий. Минфин России разрешил списывать на расходы затраты на приобретение МПЗ, предназначенных для управленческих нужд, в полной сумме по мере их приобретения. На практике это означает, что бухгалтерам больше не придется вести обременительный контроль за расходованием канцтоваров.

ПРИМЕР 4. УЧИТЫВАЕМ «УПРАВЛЕНЧЕСКИЕ» МПЗ

Малое предприятие «Паритет» приобрело бумагу для офисных целей в объеме годовой потребности на сумму 30 000 руб. Вместо того, чтобы приходовать бумагу, а затем ее постепенно списывать, бухгалтер «Паритета» вправе сделать единственную запись:

ДЕБЕТ 26 КРЕДИТ 60

— 30 000 руб. – списана бумага для принтеров.

И последнее облегчение работы по учету МПЗ на малых предприятиях – упразднена обязанность ежегодной переоценки запасов по текущей рыночной стоимости в случае ее снижения. Иными словами, создавать резервы под снижение стоимости материальных ценностей (п. 25 ПБУ 5/01) теперь необязательно. Впрочем, до последнего времени такие резервы формировали редкие энтузиасты.

Учет процентов по кредитам и займам

Если малое предприятие приобрело, соорудило или изготовило основные средства за счет заемных средств, то проценты по ним можно учесть на свое усмотрение:

- либо в составе прочих расходов;

- либо в составе первоначальной стоимости основного средства.

По общему правилу проценты по заемным средствам (целевым кредитам) строго увеличивают первоначальную стоимость основного средства, когда одновременно выполняются следующие условия:

- имущество является инвестиционным активом;

- проценты начислены до того, как основное средство было приобретено, сооружено и (или) создано;

- проценты начислены до начала использования инвестиционного актива в деятельности, если работы по его приобретению, сооружению и (или) созданию не завершены.

Во всех остальных случаях проценты учитывают в составе прочих расходов (раздел II ПБУ 15/2008).

Однако, если организация относится к субъектам малого предпринимательства, все проценты по кредитам и займам она может включать в состав прочих расходов. Этот порядок касается процентов и по тем кредитам и займам, которые привлечены для покупки, сооружения или создания инвестиционных активов. Такой порядок установлен в пункте 7 ПБУ 15/2008 и части 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

Статус СМП, бухучет, баланс и порядок его заполнения: правовое регулирование

Субъект малого предпринимательства (СМП) — юридическое лицо или индивидуальный предприниматель (ИП), соответствующий критериям, предусмотренным ст. 4 закона «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ (далее — закон № 209) и принятым в соответствии с ним постановлением Правительства РФ «О предельных значениях дохода…» от 04.04.2016 № 265:

- численность работников — не более 100 человек;

- годовой доход — не более 800 млн руб. и т. д.

Более подробно об этом рассказывается в статье «Кто относится к субъектам малого и среднего предпринимательства — критерии».

ФНС РФ, руководствуясь сданной отчетностью, вносит СМП в общедоступный Единый реестр субъектов малого и среднего предпринимательства (МСП). Наличие статуса СМП подтверждается бумажной или электронной выпиской из него (см. подробнее в статье «Выписка из реестра субъектов малого предпринимательства»).

СМП обязаны вести как бухучет (ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ, далее — закон № 402-ФЗ), так и налоговый учет (ст. 313 Налогового кодекса). Они могут избрать как общий порядок, так и упрощенный и простой варианты ведения бухучета. Кроме того, существует упрощенный баланс субъектов малого предпринимательства и порядок его заполнения, которые регламентированы актами Минфина РФ и ФНС РФ (электронные форматы).

Важнейшие аспекты бухучета закрепляются в организационных документах, которыми определяются порядок его ведения и возложение соответствующих обязанностей. Далее рассмотрим варианты организации бухучета для СМП исходя из его задач.

Исправление ошибок учета

Исправлять ошибки в учете малых предприятий проще, чем в остальных организациях. Так, по общему правилу существенные ошибки, найденные после утверждения годовой отчетности, исправляют в текущем периоде с использованием счета 84 «Нераспределенная прибыль (непокрытый убыток)» (подп. 1 п. 9 ПБУ 22/2010). А в текущей отчетности приходится пересчитывать сопоставимые показатели прошлых периодов, то есть использовать так называемый ретроспективный метод (подп. 2 п. 9 ПБУ 22/2010).

Однако малые предприятия вправе исправлять даже существенные ошибки прошлого года, выявленные после утверждения бухгалтерской отчетности, иначе. А именно в текущем периоде с использованием счета 91 «Прочие доходы и расходы» и, что важно, без ретроспективного пересчета (абз. 4 подп. 2 п. 9 ПБУ 22/2010, ч. 4 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 22 Рекомендаций, утвержденных решением Президентского совета НП «Институт профессиональных бухгалтеров и аудиторов России» от 25 апреля 2013 г. № 4/13). То есть действовать по аналогии с правилами, предусмотренными для исправления несущественных ошибок.

Дополнительно см. Как исправить ошибки в Бухгалтерском учете

Пример, как исправлять в бухучете и отчетности существенную ошибку (излишне отраженный расход) малому предприятию. Ошибка допущена в прошлом году, отчетность за который подписана и утверждена

ООО «Альфа» является малым предприятием. В марте 2021 года после утверждения отчетности за 2015 год бухгалтер «Альфы» выявил ошибку, допущенную в I квартале 2015 года. В учете была отражена стоимость работ, выполненных подрядчиком в марте 2015 года на сумму 50 000 руб. (без НДС). Фактически же в акте указана сумма 40 000 руб. (без НДС). Работы подрядчика были оплачены в полном объеме (40 000 руб.) в марте 2015 года. Таким образом, по состоянию на 31 декабря 2015 года в учете «Альфы» сформировалась кредиторская задолженность в размере излишне списанных расходов – 10 000 руб.

Поскольку отчетность за 2015 год уже утверждена, исправления в нее не вносятся. Ошибка корректируется в бухучете текущего года, а в налоговом учете не отражается. Но поскольку «Альфа» не применяет ПБУ 18/02, постоянные разницы в бухучете не отражаются.

В учетной политике «Альфы» прописано, что существенные ошибки прошлых лет, выявленные после утверждения бухгалтерской отчетности, следует исправлять без ретроспективного пересчета и списывать в прочие доходы и расходы.

Излишне списанные расходы бухгалтер отразил в учете следующим образом.

Март 2021 года:

Дебет 60 Кредит 91-1 – 10 000 руб. – отражена стоимость работ подрядчика, ошибочно отнесенная на расходы в I квартале 2015 года.

Единый налог на вменённый доход (ЕНВД)

Налоги для субъектов малого предпринимательства значительно изменилось в 2013 году. С этого года, а также и теперь, переход на единый налог на вмененный доход стал добровольным. Также подвергся изменению и расчет ЕНВД – теперь он рассчитывается, начиная со дня постановки на учет, исходя из количества дней, которые были отработаны фактически в данном месяце.

Рассчитывается он по формуле, куда входит величина базовой доходности, установленная субъектом федерации, коэффициенты, которые зависят от специфики работы предприятия и ставка налога. Быстро посчитать и оплатить налог помогут онлайн сервисы.

Предельный расчет количества наемного персонала рассчитывается не как ранее, а от средней численности рабочей силы. Число работников, как и ранее должно быть не более 100.

Преимущества ЕНВД

Налогообложение деятельности предприятия по ЕНВД имеет следующие преимущества:

- освобождению от уплаты следующих налогов:

- на прибыль (юридические лица);

- на доходы физических лиц (индивидуальные предприниматели);

- на имущество;

- на добавленную стоимость.

Как уже было отмечено ранее, по вышеуказанным налогам требуется ведение достаточно сложного бухгалтерского и налогового учета. Соответственно, замена указанного ряда налоговых выплат намного упрощает ведение учета и сокращает документооборот.

- несложность расчета налога;

- фиксированная сумма налога;

- налог, который не зависит от реальной выручки предприятия, позволяет легально вести бизнес с различными оборотами без страха перед налоговыми органами;

- легкость ведения простота учета доходов и расходов.

Недостатки ЕВНД

Особенности сбора налогов с субъектов малого предпринимательства включают возможность совмещения разных режимом налогообложения и эта, казалось бы, благоприятная возможность, при ЕНВД оборачивается значительным недостатком.

В этом случае многопрофильные предприятия обязаны вести по всем видам деятельности раздельный учет, что значительно увеличивает трудозатраты, так как требуется более детальный учет аналитики. Соответственно и увеличивается число уплачиваемых в бюджет налогов.

К недостаткам данного режима можно отнести и следующие:

- обязательная уплата фиксированной суммы, при отсутствии необходимой выручки может принести убыток предприятию;

- налогообложение малого бизнеса в России несовершенно, поэтому наблюдается путаница в исчислении ЕНВД в регионах.

Переоценка ОС и НМА

Для целей бухучета малое предприятие вправе:

- не проводить переоценку основных средств и нематериальных активов (п. 15 ПБУ 6/01 и п. 17 ПБУ 14/2007);

- не отражать обесценение нематериальных активов (п. 22 ПБУ 14/2007);

- не отражать обесценение финансовых вложений, если рассчитать его трудно (п. 6 ПБУ 1/2008).

Аналогичные разъяснения есть в пунктах 7–10 информации Минфина России от 3 июня 2015 г. № ПЗ-3/2015, пунктах 7–10 информационного сообщения Минфина России от 20 февраля 2013 г. № ПЗ-3/2012.