Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

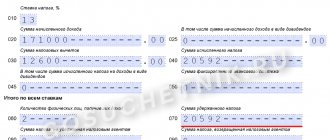

В 6-НДФЛ строка 070 «Сумма удержанного налога» входит в раздел 1. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета.

Расшифровка содержания строки 070 дана в приказе ФНС России от 14.10.2015 № ММВ-7-11/[email protected] Предписывается:

- отражать в указанной строке общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

Показатель в строке 070 является сборным и не только потому, что отчет 6-НДФЛ обобщает показатели по всем сотрудникам, но еще и в силу того, что в нем должны отразиться все суммы налога, удержанного при выплате. Напомним, что дата начисления и удержания налога совпадает далеко не всегда. Например, налог с зарплаты начисляется последним днем месяца, а удерживается при ее фактической выдаче. В т. ч. это может происходить по частям, если выплата осуществляется частями.

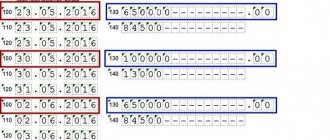

Для расчета цифры, отражаемой в строке 070, потребуется просуммировать все данные, попадающие в строку 140 раздела 2 нарастающим итогом с начала каждого отчетного периода. Т. е. для отчета:

- за 1 квартал строка 070 сложится из сумм строк 140, отраженных в разделе 2 этого же отчета;

- полугодие – из сумм строк 140, отраженных в разделе 2 отчета за полугодие, и суммы, показанной в строке 070 отчета за 1 квартал;

- 9 месяцев – из сумм строк 140, отраженных в разделе 2 отчета за 9 месяцев, и суммы, показанной в строке 070 отчета за полугодие;

- год – из сумм строк 140, отраженных в разделе 2 отчета за год, и суммы, показанной в строке 070 отчета за 9 месяцев.

Однако для данных, попадающих на границу периодов, рассчитанную таким образом сумму нужно скорректировать с учетом того, что фактические выплаты с удержанием налога с них могли быть сделаны в одном периоде, а срок, установленный для уплаты налога с них, из-за совпадения с выходным днем переходит на следующий период. В подобной ситуации строки 020, 040 и 070 в разделе 1 должны быть заполнены в периоде фактической выплаты, а в раздел 2 данные, относящиеся к этой операции, попадут уже в следующем отчетном периоде.

Подробнее о таких ситуациях читайте в публикациях:

- «6-НДФЛ и 2-НДФЛ: как показать январские отпускные, выданные 30 декабря?;

- «Декабрьские больничные в 6-НДФЛ: в каком периоде показывать?.

Напомним, что раздел 1 отчета 6-НДФЛ заполняется нарастающим итогом, а раздел 2 содержит данные только по последнему кварталу периода отчета.

О том, как отразить в расчете 6-НДФЛ премии, подарки, отпускные и др. различные выплаты, смотрите в Готовом решении от КонсультантПлюс. Пробный онлайн доступ к К+ получите бесплатно прямо сейчас.

О принципах заполнения 6-НДФЛ читайте в материале «Отчет по форме 6-НДФЛ за год — пример заполнения».

Напоминаем, что срок сдачи 6-НДФЛ за год сократили на месяц. Отчитаться за 2021 год нужно не позднее 01.03.2021. Подробности см. в материале «Сократили срок дачи 6-НДФЛ и 2-НДФЛ».

Как заполняется строка 040 в 6-НДФЛ за 2021 год

Раздел 1 предназначен для обобщенных показателей за весь период. В стр. 040 6-НДФЛ налоговые агенты показывают сумму исчисленного налога за отчетный/налоговый период по всем физическим лицам, начиная с 1 января текущего года. Заполняется она по данным налоговых регистров.

Строка 040 напрямую связана с начисленными доходами и применяемой ставкой налога. Поэтому, если ставки налога на доходы физлиц применялись разные – нужно заполнить несколько страниц Раздела 1, по их количеству.

Пример 1. Заполнение нескольких разделов 1

В ООО «Мост» в 2021 году были начислены доходы всему персоналу в размере 2640000 рублей. Один из сотрудников является нерезидентом, его годовая зарплата 480000 рублей. Так как ставки налога применялись разные (13% для резидентов и 30% для нерезидентов), нужно заполнить два первых раздела формы.

1-ую страницу Раздела 1 бухгалтер ООО «Мост» заполнил так:

- стр. 010 — 13 – ставка налога для резидентов;

- стр. 020 – 2 160 000,00 – начисленный доход сотрудников-резидентов (2 640 000 – 480 000 = 2 160 000);

- стр. 040 – 280 800 – рассчитанная сумма налога, 13% от дохода (2 160 000 х 13% = 280 800).

2-ая страница Раздела 1 была заполнена следующим образом:

- стр. 010 — 30 – ставка налога для нерезидентов;

- стр. 020 – 480 000,00 – зарплата нерезидента;

- стр. 040 – 14 4000 — исчисленный налог с дохода сотрудника-нерезидента (480 000 х 30% = 280 800).

При этом итоговые показатели по строкам 060-090 суммировано по всем ставкам нужно заполнять только на первой странице раздела 1.

Нюанс 1: округление налога для записи в строке 070

Строка 070 заполняется в полных рублях и не содержит ячеек для записи получившихся при расчете налога копеек (как это предусмотрено для строк 020, 025, 030, 130). Данное обстоятельство объясняется требованиями п. 6 ст. 52 НК РФ, предписывающего округлять НДФЛ при расчете до полных рублей с соблюдением правила: отбрасывать копейки можно только в 1 случае: если их значение меньше 50.

С ориентиром на это правило рассчитывается величина удерживаемого при выплате дохода налога, попадающего в строки 140 раздела 2. Т. е. там он уже будет показан в полных рублях. Соответственно, при суммировании таких цифр итог получится тоже в полных рублях.

Подробнее о процедуре начисления НДФЛ читайте в статьях:

- «Расчет НДФЛ (подоходного налога): порядок и формула»;

- «Начислен НДФЛ (бухгалтерская проводка)».

Погрешность строки 040 в 6-НДФЛ

В некоторых случаях числовое значение стр. 040 может отличаться от указанного итога в приведенном в предыдущем примере контрольном равенстве.

Контрольными соотношениями допускается отклонение цифр в стр. 040 из-за арифметической погрешности. Налог считается в целых рублях, поэтому возникают неточности. При расчете налога сумма более 50 копеек округляется до целого рубля, а менее – отбрасывается. Так как сведения в отчет заносятся из регистров, то итог может отличаться как в меньшую, так и в большую сторону. Допустимым считается отклонение до 1 рубля на каждое физлицо.

Проверяется допустимое значение так:

стр. 060 х 1 руб. х количество строк 100,

причем число строк 100 учитывается в целом за текущий год.

Пример 3. Отклонение из-за округлений

ИП Щеголев начислил своим 12 работникам за 1 квартал 2019 заработную плату в размере 157815 рублей. Стандартных вычетов предоставлено 8400 рублей. Исчисленный НДФЛ, указанный в стр. 040 формы 6-НДФЛ по данным налоговых регистров – 19 418 рублей. По строкам 100 отчета было показано 4 выплаты.

Проверка контрольного соотношения: (157 815 – 8400) х 13% = 19424.

19424≠19418, равенство не выполняется, разница составила: 19 424 – 19 418 = 6 рублей.

Считаем допустимую погрешность: 12 чел. х 1 руб. х 4 строки = 48 рублей.

Так как 6 руб. находится в диапазоне допустимой погрешности (6 < 48), то значение стр. 040 является допустимым.

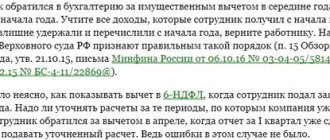

Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

Данные, отражаемые в строке 070 6-НДФЛ и строке 040 (НДФЛ рассчитанный), совпадают крайне редко, поскольку основную часть выплат составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал).

К примеру, отчет 6-НДФЛ за год в строке 040 содержит данные о зарплате, начисленной за декабрь. В строку же 070 рассчитанный с нее налог войдет только в момент выплаты зарплаты. Для декабрьского заработка это событие произойдет уже в следующем месяце — январе. Для 6-НДФЛ это уже другой отчетный период.

Суммы налога, отраженные по строкам 070 и 040, могут совпасть, если, например:

- заработок регулярно выдается работникам в последний день месяца, за который он начислен, при этом происходит совпадение дат начисления и выплаты дохода / исчисления, удержания и уплаты НДФЛ;

- в отчетном периоде выплачивались только доходы, начисляемые в момент выплаты, и ситуаций, вынуждающих к переносу дат на другой отчетный период, не возникло.

Об особенностях отражения в 6-НДФЛ авансов по зарплате, читайте в материале «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами. Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140. Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Нюанс 3: взаимосвязь строк 070 и 080 отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 070 в отчете 6-НДФЛ будет задействована строка 080, предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Разъяснения налоговиков по заполнению строк 070 и 080 смотрите в публикациях:

- «Годовой 6-НДФЛ не сойдется со справками 2-НДФЛ по сумме удержанного налога»;

- «Новые пояснения ФНС к строке 080 формы 6-НДФЛ».

Важные нюансы

Равенство показателей по исчисленному и удержанному налогу не является обязательным. Если в 6-НДФЛ сумма удержанного налога больше исчисленного, это не считается ошибкой. Обоснованием такой позиции выступает письмо, изданное ФНС 16.05.2016 г. под № БС-4-11/8609. Причина несовпадений итоговых величин в разных походах к определению даты образования у налогового агента начисленного налога и удержанного.

При возникновении вопросов по разнице в показателях у контролирующего органа налоговым агентом составляется пояснительная записка. Когда в 6-НДФЛ сумма исчисленного налога меньше удержанного или наоборот, бухгалтер должен перепроверить правильность заполнения формы. При условии, что ошибки не были выявлены, необходимо подготовить документальное обоснование причин несоответствия.

Читать также

14.09.2016

Итоги

Строка 070 в отчете 6-НДФЛ находится в разделе 1 и используется для отражения общей суммы удержанного за отчетный период НДФЛ. Рассчитывают эту сумму путем суммирования значений, попавших за весь отчетный период в строки 140 раздела 2, с корректировкой ее для ситуаций, возникающих на границе периодов (когда выплата дохода и удержание налога попадают в 1 период, а срок уплаты НДФЛ – в другой). Если в течение года удержать НДФЛ из выплаченного физлицу дохода не удалось, то сумма налога, относящаяся к такому доходу, вместо строки 070 попадет в строку 080.

Источники:

- Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Строка 070 в контрольных соотношениях

Еще необходимо обратить внимание на письмо от 10 марта 2021 года № БС-4-11/[email protected] «О направлении контрольных соотношений» Минфина и ФНС.

Если строка 070 — строка 090 больше, чем перечислено НДФЛ с начала налогового периода, то складывается вывод, что не перечислена сумма налога в бюджет. Тем самым компания привлекает к себе внимание ФНС. А это внимание влечет следующие последствия:

- в соответствии с п.3 ст.88 НК РФ будет направлено письменное уведомление ФНС с требованием в течение пяти дней представить документы и пояснения или представить соответствующие исправления.

- в случае рассмотрения представленных документов и пояснений установлен факт нарушения, то формируется акт проверки согласно ст.100 НК РФ.