Позиция официальных ведомств

Неясность в начислениях была обусловлена тем, что в нормативных документах нет понятия «нерабочих дней». Соответственно, не оговаривалось, нужно ли учитывать выплаты за этот период в расчете среднего заработка или нет. До официального письма Минтруда № 14-1/В-585, выпущенного 18.05.2020 г., на сайте Роструда разъяснялось, что нерабочие дни из расчетного периода не исключаются, а произведенные выплаты учитываются при начислениях отпускных. Однако позже чиновники пришли к единому противоположному мнению:

- зарплата за время нерабочих оплачиваемых дней не должна участвовать в расчетах среднего заработка;

- расчетный период уменьшается на нерабочие оплачиваемые дни.

Такое решение Минтруд объясняет тем, что оплата нерабочего периода – это иные случаи освобождения от работы с сохранением зарплаты, исключаемые из расчета, согласно пп. «е» п. 5 «Положения о порядке расчета средней зарплаты» (утв. Постановлением Правительства № 922 от 24.12.2007). Таким образом, работодатели, ранее воспользовавшиеся методикой Роструда, столкнутся с необходимостью перерасчета отпускных за 2021 г.

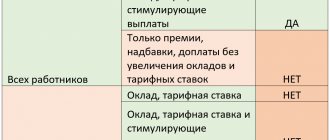

Шпаргалка по начислению зарплаты, отпускных и больничных

Общий порядок начисления оплаты за ежегодный отпуск предусматривает, что средняя зарплата для отпускных рассчитывается за последние двенадцать месяцев путем деления общего дохода за этот срок на сумму отработанных дней. Существуют случаи, когда необходимо сделать пересчет выплат по разным причинам, которые иногда не зависят от работодателя.

Как правило, вопрос о пересчете возникает в следующих случаях:

- выплата годовой премии в следующем месяце;

- изменение окладов;

- отзыв из ежегодного оплачиваемого отпуска;

- болезнь работника при нахождении его на отдыхе;

- увольнение сотрудника;

- счетная ошибка.

Это важно знать: Отпуск за ненормированный рабочий день в полиции (МВД)

Если работник сам выяснил, что отпускные ему были начислены неправильно, либо бухгалтер заметил совершенную ошибку, то нужно произвести перерасчет без заявления трудящегося.

Рекомендованный порядок расчета

Сам алгоритм начисления не изменился. Этапы расчета состоят из следующих шагов:

- определяется количество календарных дней в расчетном периоде (РП), то есть, за 12 календарных месяцев предшествующие месяцу начала отпуска. При этом вычитаются исключаемые дни (например, отпуск за свой счет, командировка, простой, временная нетрудоспособность и т.д.). Если месяц отработан полностью, в расчете применяется среднемесячное число календарных дней — 29,3 (ст. 139 ТК РФ), по неполностью отработанным месяцам оплачиваемые дни рассчитывают пропорционально;

- суммируются учитываемые доходы (не включаются суммы, не относящиеся к вознаграждению за труд, или рассчитанные по среднему заработку);

- определяется среднедневной заработок делением суммы доходов на число дней в РП;

- количество дней отпуска умножается на среднедневной заработок – получается сумма отпускных.

При выплате бухгалтерия удерживает из отпускных выплат НДФЛ.

Единственное новое правило, которое нужно учитывать, если работодатель решит руководствоваться мнением Минтруда – исключить из расчета среднего заработка дни и выплаты, приходящиеся на нерабочий период с 30 марта по 8 мая 2021г.

Пример перерасчета отпускных за апрель 2021 г.

Оклад слесаря Смирнова 18 000 руб. 30 и 31 марта Смирнов, как и все сотрудники компании, не работал. Весь период с 1 апреля 2021 по 31 марта 2021 г. заработок начислялся ему в полном объеме (в том числе – за нерабочие дни 30 и 31 марта). В апреле 2021 Смирнов уходит в отпуск на 28 дней.

Как в компании были начислены отпускные сотруднику изначально (по методике Роструда):

- зарплата за РП: 18 000 х 12 мес. =216 000 руб.;

- среднедневной заработок: 216 000 / 12 мес. / 29,3 = 614,33 руб.;

- отпускные: 614,33 х 28 дн. = 17 201,24 руб.;

- удержан НДФЛ 13%: 17201,24 х 13% = 2236 руб.;

- Смирнову выдана сумма отпускных на руки: 17 201,24 – 2236 =14 965,24 руб.

В мае бухгалтерии пришлось сделать перерасчет отпускных за апрель после выхода разъяснений Минтруда:

- из РП исключены нерабочие дни – 30 и 31 марта, соответственно, число календарных дней для расчета средней зарплаты изменится:

29,3 х 11 мес. + 29,3 /31 день (календарные дни в марте) х 29 дн. (отработанные Смирновым в марте 2021 г.) = 349,7 дней;

- учитываемая зарплата уменьшится на сумму за 2 нерабочих дня:

18 000 х 11 мес + 18 000 / 21 раб. дн. марта х 19 отраб. дн. в марте = 214 285,71руб.;

- среднедневной заработок Смирнова составит:

214 285, 71руб. / 349,7 = 612,77 руб.

- отпускные сотрудника: 612,77 х 28 = 17 157,56 руб.;

- НДФЛ с пересчитанных отпускных уменьшится: 17 157,56 руб. х 13% = 2230 руб. (т.е. излишне удержаны 6 руб.);

- на руки сотрудник должен был получить: 17 157,56 – 2230 = 14 927,56 руб.

Таким образом, отпускные у Смирнова стали меньше: вместо 14 927,56 руб. он получил 14 965,24 руб. Переплата составила: 14 965,24 – 14 927,56 = 37,68 руб.

В результате перерасчета отпускных за апрель, май, июнь 2021 г. сумма может не только уменьшиться, но и увеличиться. Это произойдет, если начисления за март, апрель, май (именно за нерабочий период) стали меньше, например, из-за отсутствия премий. Поэтому однозначно сказать, кто выиграет в итоге — сотрудник или компания, невозможно. Размер начислений зависит от каждого конкретного случая. Как произвести исправление ошибок в случае неправильно начисленных отпускных, мы рассказывали ранее в нашей статье.

Приказ о перерасчете заработной платы

Унифицированной формы приказа о перерасчете в большую сторону не имеется, но стандартно в таком документе содержится:

- название организации, если приказ оформляется не на фирменном бланке;

- дата и номер приказа;

- краткое изложение ситуации, основание издания приказа;

- поручение бухгалтеру или другому ответственному лицу совершить перерасчет;

- Ф. И. О. генерального директора, его подпись.

Если перерасчет производится в меньшую сторону, нужно обратить внимание на следующие моменты:

- Уменьшать размер зарплаты можно только в строго определенных законом ситуациях.

- Уменьшение зарплаты совершается путем удержаний за неотработанный аванс, командировочные, дни отпуска, по причине счетной ошибки (ч. 2 ст. 137 ТК РФ).

- Должно быть получено письменное согласие работника на удержания из зарплаты.

- Если по вине работника произошло невыполнение нормы труда или простой, сначала должно быть получено заключение комиссии по трудовым спорам, которым подтверждаются эти факты.

- Если на предприятии планируются организационные мероприятия, вследствие чего ЗП будет уменьшена, то за 2 месяца до их начала должно быть проведено уведомление всех работников со сбором их подписей.

Предлагаем для ознакомления образец приказа на удержание из зарплаты, т. к. эта ситуация наиболее часто встречается в работе предприятия: Образец приказа об удержании из зарплаты.

Кому не нужен перерасчет отпускных за апрель, май, июнь

Перерасчет не потребуется компаниям и ИП, продолжившим работу в период самоизоляции 30 марта – 8 мая 2021 г. Ведь сотрудники получали заработную плату, эти дни фактически отработаны полностью, соответственно, отпускные начислены верно.

Отпуск без перерасчета отпускных также будет у работников, трудившихся в период самоизоляции удаленно.

Работодатель может не делать перерасчет, если не затронуты интересы работников – то есть в том случае, когда отпускные получились больше, чем при исключении нерабочего периода. Однако в этом случае могут возникнуть риски неправомерного учета расходов в налогооблагаемой базе по налогу на прибыль или по УСН «доходы минус расходы».

Общие правила исправления ошибок в отпускных

Правила исправления ошибок и порядок раскрытия информации о них в бухгалтерском учете и отчетности установлены в ПБУ 22/2010 (утв. приказом Минфина от 28.06.2010 № 63н).

Согласно пункту 2 указанного стандарта неточности в вычислениях квалифицируются как неправильное отражение (неотражение) фактов хозяйственной деятельности, то есть как ошибка.

Ошибки могут быть существенными и несущественными. Определяется это тем, как ошибка повлияла на общие показатели отчетов, в которые попала.

Перекос показателей, связанный с ошибкой в начислении отпускных 1 или 2 работникам вряд ли следует рассматривать как существенную ошибку.

Для несущественных ошибок ПБУ 22/2010 предусматривает такой порядок исправления:

- Ошибку необходимо исправить (внести верные записи в бухучет) в том месяце, когда она была выявлена.

- Прибыль или убыток, возникшие в результате исправления ошибки, нужно отразить в составе прочих доходов или расходов того же периода (в котором исправили).

Как повлияет перерасчет отпускных на НДФЛ

Доплата по отпускным облагается НДФЛ в общем порядке. Налог взимается с разницы между ранее начисленной суммой и суммой перерасчета.

Пример

С 12 по 31 мая 2021 г. в компании для всех сотрудников продлены нерабочие оплачиваемые дни, т.к. в регионе ведения деятельности режим самоизоляции продлили до конца мая. У инженера Михайлова по графику отпусков ежегодный отпуск начинается с 1 июня 2021 г. Отпускные ему начислили заранее в сумме 25 260 руб. При перечислении был удержан НДФЛ 13% — 3284 руб. На руки Михайлов получил 21 976 руб.

Исходя из разъяснений Минтруда, компания произвела перерасчет отпускных за июнь 2021, исключив оплачиваемый нерабочий период. В итоге сумма отпускных инженера увеличилась и составила 26 120 руб.

Сумма к доплате: 26 120 – 25 260 = 860 руб. Ее было решено перечислить сотруднику на карту. При выплате компания удержала НДФЛ 13% с учетом ранее удержанного налога:

26 120 х 13% — 3284 = 112 руб.

В результате перерасчета отпускных за июнь Михайлов дополнительно получил 748 руб. (860 -112). Налог компания перечислила 29.05.2020 общей суммой: 3284 + 112 = 3396 руб.

Срок перечисления НДФЛ по отпускным — последнее число месяца, в котором они выплачены работнику (п. 6 ст. 226 НК РФ). Поэтому, при перечислении налога в платежном документе указывается месяц, когда компания выплачивает доплату. Например, если при перерасчете отпускных за май компания доплатила разницу сотруднику в июне, налог с этой разницы необходимо перечислить до конца июня.

Сложнее с уменьшением суммы отпускных. В таком случае возникает переплата — как по отпускным, так и по НДФЛ. Учесть ее можно при удержании излишне выплаченных средств у сотрудника, что допускается делать только при письменном согласии (заявлении) работника. Переплату по НДФЛ можно либо вернуть сотруднику по его заявлению, либо зачесть в счет будущих периодов.

Как написать?

Написать заявление на выплату или перерасчет отпускных, а также в случае задержки пособия, необходимо на чистом листе формата А4.

Сделать это можно вручную или набрать текст на компьютере. В данном случае не имеет большого значения цвет пасты, поэтому допускается как синий, так и черный. Также четко не определено, прописными или печатными буквами должен быть заполнен документ. Шрифт и размер печатного варианта также не важен.

В конце заявления обязательно должна стоять дата и подпись сотрудника.

Образец

Заявление на выплату отпускных, образец которого вы можете увидеть ниже, заполняется достаточно просто. Оно пишется на имя руководителя компании, ФИО и должность которого указывается в шапке заявления. После этого пишется имя сотрудника, планирующего уйти в отпуск.

Текст самого заявления должен включать в себя сроки оплачиваемого отдыха.

В тех случаях, когда произошла задержка отпускных, работник перед обращением в трудовую инспекцию также должен сначала написать заявление на имя работодателя.

В нем он должен уведомить о нарушении его права на оплачиваемый отдых, а также указать возможные последствия, то есть обращение в вышестоящие инстанции, если проблема не будет устранена в ближайшее время.

Образец заявления на отпуск здесь,

образец заявления в Трудовую инспекцию о нарушении прав здесь.