Что такое налоговый вычет на детей в 2021 году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов, как воспользоваться налоговыми льготами на детей — все эти аспекты урегулированы налоговым законодательством.

Налоговый вычет на детей: что это такое и кто имеет право на вычет в 2021 году

Порядок и суммы предоставления налогового вычета на детей регламентируются статьей 218 Налогового кодекса РФ. Подробную информацию о том, что такое налоговые вычеты, вы можете прочитать в смотреть с. Применительно к вычетам на ребенка — это сумма, с которой не удерживается 13% подоходного налога (НДФЛ).

Если у супругов есть по ребенку от предыдущих браков, то общий малыш будет считаться третьим.

Стандартный налоговый вычет на детей в 2021 г. производится на каждого ребенка:

- в возрасте до 18 лет;

- на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет. Сумма возврата – не более 12 000 рублей.

Право на возврат денег утрачивается в следующих случаях:

- совершеннолетие (или окончание учебного заведения в возрасте после 24 лет);

- официальный брак ребенка;

- его смерть.

Получить налоговый вычет на детей в 2021 г. имеет право каждый из родителей, в том числе приемные, а также опекуны и попечители.

Льготы по налогам на доходы физических лиц

Изменится порядок отсчёта срока, когда необходимо уплачивать подоходный налог при продаже жилья, если его гражданин приобрел квартир напрямую у застройщика.

Обязанность по уплате НДФЛ возникает, если недвижимость была выставлена на продажу раньше, чем прошло пять лет с того дня, как она была приобретена. Те граждане, которые приобрели жилье по договору долевого участия в строительстве, пятилетний срок отсчитывают со дня, когда они осуществили процедуру регистрации своей собственности.

Теперь этот порядок будет корректироваться: пять лет будут фиксироваться уже со дня полной оплаты жилья, а не с даты регистрации — то есть у владельцев недвижимости в новостройках будет возможность раньше освободиться от НДФЛ при перепродаже своего жилья.

Точно такое же правило будет действовать и для купивших квартиры в новостройках по договору уступки прав требования.

Суммы и коды вычетов на детей в 2021 году

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 350 000 рублей.

Предусмотрены следующие суммы:

- на первого ребенка (код 114) составляет 1 400 рублей;

- если двое детей (код 115) – 1 400 рублей;

- на третьего ребенка (код 116) и последующих – 3 000 рублей;

- если у ребенка инвалидность в 2021 г. (код 117) – 12 000 рублей для родителей и усыновителей и 6 000 рублей для опекунов, попечителей и приемных родителей.

Указанные суммы в рублях – это не сумма, которую вы можете вернуть, а сумма, с которой не удерживается 13% налога.

Например, если у гражданина РФ трое детей до 18-ти лет, сумма льготы для него составит (1 400 + 1 400 + 3 000) * 0,13 = 754 р. ежемесячно. В таком же размере одновременно имеет право получать вычет второй родитель (опекун). Но если он имеет доход, облагаемый налогом.

Посмотрим на примере:

В январе 2021 года зарплата Ивановой составила 35 тыс.руб. При наличии двух здоровых несовершеннолетних детей она имеет право на вычет в размере 2,8 тыс. руб. (по 1,4 тыс.руб. – на каждого ребенка).

С январской зарплаты Ивановой удержат 13% НДФЛ 4186 руб. Рассчитывается по следующей формуле: 35000 (оклад) минус 2800 (налоговый вычет)*13%.

Если бы Иванова не имела детей, то 13% удерживали бы с полного оклада: 35000*13% = 4550 руб.

Таким образом, сэкономить удалось 364 руб.

Кто может получить налоговые льготы?

Льготы по НДФЛ могут получать разные категории лиц.

К первым можно отнести тех, кто имеет право на личный вычет. Если человек имеет удостоверение участника боевых действий, то у него есть право на ежемесячный вычет в размере пятисот рублей. Это означает, что именно эта сумма не будет облагаться тринадцатью процентами. К этой группе можно отнести и инвалидов второй и первой группы.

Вторая группа имеет право на льготы по НДФЛ на детей. Причем не имеет значения, одинокий родитель или нет. Меняется только суммы вычета, а не сам факт получения. Также стоит отметить, что в НДФЛ 2017 года произошли изменения. Изменились суммы, которые полагаются опекунам и родителям детей-инвалидов. Первые получают шесть тысяч вычета, в то время как родители имеют право на двенадцать.

Необходимые документы для получения налогового вычета на детей

Обычно работодатель самостоятельно подает необходимые данные в налоговую службу для оформления вычета на детей сотрудника. В этом случае с указанных сумм не будет удерживаться налог. А чтобы получить налоговый вычет на детей в 2021 году, необходимо предоставить работодателю пакет бумаг.

Понадобятся следующие документы:

- свидетельство о рождении на каждого ребенка;

- справку по форме 2-НДФЛ с прошлого места работы за текущий год;

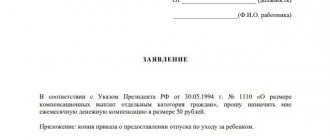

- заявление на предоставление стандартного налогового вычета на ребенка (детей);

- на детей в возрасте 18-24 года — справку из учебного заведения;

- справку об инвалидности (при необходимости).

В 2021 году подать декларацию в налоговую нельзя. Детский вычет теперь делает исключительно работодатель. Однако в случае, если он не предоставил вычет либо предоставил в размере меньше положенного, за их получением по-прежнему можно обратиться в налоговый орган (см. п. 4 ст. 218 НК РФ).

Важно! Если заявитель работает официально в нескольких местах, то льгота предоставляется только у одного работодателя.

Коды и документация

Для назначения вычета гражданину нужно обратиться к своему работодателю. В случае если, например, ]ликвидирована[/anchor], то необходимо посетить налоговую по месту регистрации. Для оформления льготы потребуется заявление. Составить его можно в свободной форме, набрать текст на компьютере или написать от руки.

Оно должно включать необходимую информацию:

- название организации, куда подается бумага;

- ФИО и должность лица, которому адресовано заявление (руководитель компании, начальник ИФНС);

- дата назначения вычета;

- ссылка на законодательную норму, дающую право на льготу;

- список прилагаемых документов;

- дата составления заявления, подпись и расшифровка.

Перечень бумаг на вычет может отличаться в зависимости от места их приема.

Обычно требуются документы:

- бумага о рождении (усыновлении) отпрыска;

- справка об инвалидности (при необходимости);

- бумага из учебного заведения, если ребенок старше 18 лет;

- документ о браке (при наличии).

Единственному родителю для подтверждения своего статуса потребуются:

- бумага о кончине второго родителя;

- выписка из судебного решения о признании супруга безвестно отсутствующим;

- документ, подтверждающий факт бракосочетания (паспорт или свидетельство);

- правка или свидетельство о появлении малыша на свет.

Всем видам детских вычетов присвоены определенные коды.

Их перечень на 2021 год приведен в таблице:

| Код | Сумма вычета | Условие | Получатели |

| 126/127/128 | 1400/1400/3000 | На 1-го, 2-го, 3-го отпрыска до 18 лет или учащегося-очника до 24 лет | Каждый из родителей (усыновителей) |

| 129 | 12000 | На отпрыска-инвалида до 18 лет или студента-очника с инвалидностью I, II групп до 24 лет | |

| 130/131/132 | 1400/1400/3000 | На 1-го, 2-го, 3-го отпрыска до 18 лет или студента-очника до 24 лет | Каждый опекун, попечитель, приемный родитель |

| 133 | 6000 | На отпрыска-инвалида до 18 лет или студента-очника с инвалидностью I, II групп до 24 лет | |

| 134/136/138 | 2800/2800/6000 | Вдвойне на 1-го, 2-го, 3-го несовершеннолетнего ребенка или учащегося-очника до 24 лет | Родитель (усыновитель)-одиночка |

| 135/137/139 | Единственный опекун, попечитель, приемный родитель | ||

| 140 | 24000 | Вдвойне на отпрыска-инвалида до 18 лет или студента-очника с инвалидностью I, II групп до 24 лет | Родитель (усыновитель)-одиночка |

| 141 | 12000 | Единственный опекун, приемный родитель | |

| 142/144/146 | 2800/2800/6000 | Вдвойне на 1-го, 2-го, 3-го отпрыска до 18 лет или учащегося-очника до 24 лет | Один из родителей при наличии заявления об отказе от второго |

| 143/145/147 | Один из опекунов, приемных родителей при отказе второго | ||

| 148 | 24000 | Вдвойне на отпрыска-инвалида до совершеннолетия или студента-очника с инвалидностью I, II групп до 24 лет | Один из родителей при наличии заявления об отказе от второго |

| 149 | 12000 | Один из опекунов, приемных родителей при отказе второго |

Таблица льгот по НДФЛ в 2021 году

Предоставление двойного вычета на ребенка

Вычет на ребенка может предоставляться в двойном размере матери-одиночке или одному из родителей (усыновителей) по их выбору. При втором варианте необходимо заявление об отказе одного из родителей.

Отказаться от льготы в пользу другого родителя не смогут:

- официально нетрудоустроенные;

- зарегистрированные в качестве безработных в центре занятости;

- находящиеся в декретном отпуске.

Обязательным условием является наличие дохода, облагаемого НДФЛ, у родителя, передающего право на вычет.

С начала 2013 года справку о доходах по форме 2-НДФЛ необходимо работодателю предоставлять ежемесячно, если вычет получаете в двойном размере.

Следовательно, для получения двойного вычета список документов дополняется:

- заявление на предоставление вычета в двойном размере;

- заявление другого родителя (если таковой имеется) об отказе от детского вычета;

- справка о доходах по форме 2-НДФЛ отказавшегося родителя (ежемесячно).

Важно! Лимит в 350 тысяч при двойном вычете не удваивается.

Обратите внимание на следующую статью: Когда можно получить двойной налоговый вычет на ребенка?

FAQ по оформлению стандартного налогового вычета на детей в 2021 году:

Работодатель вправе предоставить вычет на ребенка с начала года независимо от месяца, в котором подано заявление на его получение и собраны все необходимые документы.

Размер налоговых вычетов следует определять, исходя из общего количества детей налогоплательщика, включая тех, на которых налоговые вычеты не предоставляют. Это касается не только родных детей, но и находящиеся в опеке или на попечении, усыновленных, падчериц и пасынков.

Важно! При расчете среднедушевого дохода на каждого члена семьи, например, для получения пособия на первенца, доходы учитываются целиком (до применения налогового вычета).

Если родители разведены или состоят в гражданском браке

Если между родителями ребенка брак не заключен, то второму родителю вычет получить возможно при предоставлении документа, подтверждающего нахождение ребенка на обеспечении налогоплательщика.

Например, это может быть:

- справка о регистрации ребенка по месту жительства этого родителя;

- нотариальное соглашение родителей об уплате алиментов;

- копия решения суда, в котором есть пояснение, с кем проживает ребенок.

Вычет на ребенка в двойном размере единственному родителю

Законодательством не определено понятие «единственный родитель». Однако, как отмечает Минфин, родитель не является единственным в случае, если между родителями ребенка не зарегистрирован брак.

Отсутствие второго родителя у ребенка может быть подтверждено одним из следующих документов:

- свидетельство о рождении, в котором указан один родитель;

- справка ЗАГСа о том, что второй родитель вписан в свидетельство о рождении со слов матери (форма 25);

- свидетельство о смерти второго родителя;

- решение суда о признании второго родителя пропавшим без вести.

Нюансы исчисления и оформления

Налоговый вычет на ребенка-инвалида в 2021 году суммируется. Это означает, что родители смогут получить стандартный вычет по инвалидности (от 6 до 12 000 рублей). Плюс детский вычет в зависимости от того, каким по счету малыш с ограниченными возможностями появился в семье – первым, вторым, третьим или последующим.

Таким образом, размер вычета возрастает на сумму от 1,4 до 3 тыс.руб.

Если у ребенка 1 или 2 группа инвалидности, то получать льготы родители могут до тех пор, пока сыну или дочери не исполнится 24 года (при 3 группе – до 18 лет).

Важно напомнить о следующих нюансах:

- Для расчета берутся последние 12 месяцев. Нно если работник трудоустроился не в начале года, то учитывается его облагаемый НДФЛ доход с прежнего места работы.

- Если с полученной выплаты налог удерживался частично, то берется только та часть, с которой производились налоговые отчисления. Так, при выдаче матпомощи в размере 10 тыс.руб., только 6 тыс. облагается НДФЛ. Поэтому для расчета следует взять не десять, а шесть тысяч.

- При внутреннем совмещении считается совокупный доход по всем должностям. При внешнем – только доход по основному месту работы.

- Если доход превысил допустимый лимит в 350 тысяч, это отличный повод отказаться в пользу другого родителя.

Оформляется вычет непосредственно у работодателя. Но в случае непредоставления вычета работодателем или предоставления его в меньшем размере, налогоплательщик вправе самостоятельно обратиться в налоговый орган для оформления (пересчета) выплат.

Какие изменения планируются в новом году

В перспективах у правительства несколько новшеств. Но будут ли они реализованы, пока неизвестно.

Среди них:

- десятикратное увеличение максимального размера налогового вычета в 10 раз для многодетных семей;

- при зарплате менее 30 тыс.руб. – полное освобождение от НДФЛ

Сумма налогового вычета на детей в 2021 году может колебаться от 1400 до 12 тысяч рублей в зависимости от здоровья ребенка и его очередности появления в семье. И хотя около 2 лет назад депутаты хотели рассмотреть дополнительные льготы по стандартному возврату части налога для многодетных и малоимущих семей, вопрос до сих пор находится в подвешенном состоянии.

Льготы по НДФЛ ветеранам

Ветераны боевых действий могут претендовать на следующие виды льгот в отношении подоходного налога:

- Стандартный вычет 500 руб. – предоставляется в отношении каждого месяца независимо от годового дохода;

- Освобождение от НДФЛ полученных подарков различного характера, финансовой поддержки (в пределах 10000 руб. в год);

- Освобождение от НДФЛ выплаты, которая назначена ветерану в получение ежемесячно.

Какие нужны документы для получения вычета 500 руб.:

- Личное заявление;

- Удостоверение ветерана.