Обязательные реквизиты

Число обязательных реквизитов чека достаточно велико – около 30 наименований, и законодатель постоянно дополняет этот список.

Содержание данных кассового чека (реквизитов кассового чека) определяется двумя основными документами:

- ФЗ-54 от 22/05/03 г.

- приказом ФНС №ММВ-7-20/[email protected] от 21/03/17 г.

В них перечислены основные реквизиты кассового чека, форма их представления, вид. Порядок расположения реквизитов в чеке законодательством не устанавливается.

Обычно информация располагается компактно, отдельными частями, в соответствии с логикой и содержанием данных:

- Данные о продавце-владельце ККТ – в этой части кассового чека дается наименование юрлица, его ИНН либо аналогичные данные ИП.

- Данные о ККТ: ее рег. номер в ФНС, заводской номер экземпляра модели фискального накопителя. В этот блок включаются обычно адрес, место расчетов – адрес нахождения кассы и наименование магазина либо наименование и адрес торгового сайта фирмы в интернете, если речь идет об интернет-магазине.

- Данные о чеке. Кроме наименования документа сюда включаются дата и время, когда чек пробили через ККТ, номер смены, номер чека в рамках этой смены. Далее указывается номер по порядку фискального документа. Здесь машина считает не только чеки, но и всю фискальную документацию, хранящуюся в памяти фискального накопителя. Обязательно указать систему налогообложения. Касса может быть настроена на несколько налоговых режимов, но указывать в одном чеке несколько операций по разным режимам НО нельзя. Кроме того, указывается адрес сайта для проверки данных покупателем, фискальный признак документа — контрольная величина, подтверждающая правильность введенных данных, электронная почта продавца, с которой он будет отправлять электронные чеки по запросу покупателей.

- Данные о кассире: его ФИО, должность, ИНН при наличии. Если торговля происходит без продавца (через интернет или специальные торговые аппараты), реквизит не применяется.

- Данные о товаре (работе, услуге). Здесь указываются цена, количество, сумма, наименование предмета платежа. Здесь же указываются скидки, наценки, налоговая ставка НДС. Если уплачивался аванс, наименование не проставляется. Наименование и количество не указывают также ИП, применяющие любую систему НО, кроме ОСНО, и не занимающиеся реализацией подакцизной продукции (до 1/02/2021). Указывают страну происхождения и номер ТД (для импортных товаров), если расчете участвуют не физлица, а юлица и(или) ИП.

- Код товара. Несмотря на то что этот реквизит является обязательным (Пост. Прав-ва №174 от 21/02/19), он содержится не в каждом кассовом чеке. Реквизит обязателен к применению только в случае продажи товара, подлежащего обязательной маркировке в соответствии с законодательством РФ. Пример: табачные изделия. С 1/07/2019 г. коды маркировки наносятся на каждую пачку, до 1/07/2020 г. основная немаркированная масса табачных изделий, выпущенная ранее, должна быть реализована. По некоторым видам возможна продажа без маркировки и до 1/07/2021 г.(Пост. Прав-ва №224 от 28/02/19 г.).

- Данные о продаже. Указывается и способ расчета – наличные или безналичные средства, уплаченная сумма, характер расчета – приход, расход, возврат прихода, расхода. Учитывается сумма НДС, при наличии ОСНО – по каждому товару отдельно. Если сумма чека оплачивается частично наличными, частично безналичными деньгами, это тоже указывается. Если товар подакцизный, указывают акциз.

- Данные о покупателе. Покупатель имеет право затребовать электронный чек, тогда в документ должен быть внесен его е-майл, телефонный номер. Подобная ситуация может возникнуть и при покупках в интернете. Для юрлиц и ИП обязательно внести в документ наименование (ФИО) и ИНН.

- QR-код. Удобен для мгновенного считывания информации с чека.

Часть реквизитов чека, например, фискальный признак сообщения (ФПС) в чеке не указывается. Этот реквизит генерируется тех. средством и присваивается хранящимся в фискальном накопителе чекам, которые передаются затем ОФД.

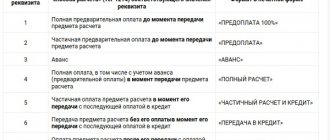

Кстати говоря! Чем сложнее формат фискальных данных, тем больше сведений может сгенерировать ККТ в чеке. Начиная с формата 1.05 можно указывать сведения о предмете сделки: товар, работа, услуга, выигрыш и пр., способ расчета: например, аванс, полный расчет, предоплата.

Оформление кассового чека

Кассовый чек должен быть читабельным. Он печатается на специальной ленте. Под каждого ИП и тип контрольно-кассового аппарата создаются свои настройки, которые включают в себя основные реквизиты фискального документа.

Кроме этого есть дополнительная информация, которая может быть нанесена на чек. В основном она размещается сверху документа. В ней прописывают приветствие к клиенту, благодарность за выбор торговой точки, последние новости, акционные предложения или другую подобную информацию.

Наименование организации, а именно ИП, на чеке может быть дополнено информацией с адресом либо телефоном предпринимателя. Это допускается по желанию владельца аппарата. В основном теле данного фискального документа прописывается тип операции:

- продажа;

- возврат;

- сторно и другие.

Также в данном блоке прописывается название товарных единиц, их количество и стоимость. Заканчивается секция продуктов продажи итоговой строкой, где вносится информация об общей сумме, оплате и сдаче. Также после этих пунктов прописывают ФИР кассира, дата и время покупки.

Последняя часть в основном всегда показывает регистрационный данные ИП, заводской номер чекового аппарата, фискальный режим.

Параметры чека настраиваются для каждой ККМ. Если в процессе работы происходят сбои и некоторые реквизиты данного фискального документа отображаются плохо или отсутствуют, то необходимо приостановить деятельность до момента налаживания корректной работы ККМ.

Как расшифровываются в чеке фискальные данные

Смысл большинства реквизитов покупателю интуитивно понятен, но часть, относящаяся к фискальным данным, требует пояснения. Рассмотрим некоторые реквизиты кассового чека и их значение более пристально.

Напомним, что фискальными данными, согласно ФЗ-54, являются сведения о расчетах продавца и покупателя, хранящиеся в фискальной памяти и передаваемые в режиме онлайн-кассы в ФНС, а также сведения о кассовой технике, обслуживающей эти расчеты:

- РН ККТ — регистрационный номер контрольно-кассовой техники. Он присваивается при регистрации в ФНС.

- ЗН ККТ — заводской номер кассовой техники. Этот реквизит вводят на этапе настройки оборудования.

- ФН № — номер фискального накопителя (заводской). Вносится в настройки до начала эксплуатации кассы. Выводится автоматически.

- ФД № — номер фискального чека по порядку. Его присваивает кассовый аппарат в автоматическом режиме.

- ФП, ФПД — фискальный признак документа. Он проставляется на основании регистрационных данных торгующей организации в ФНС: ИНН, даты регистрации, рег. номера ККТ, заводского номера ККТ; ИНН ОФД (оператора фискальных данных), кроме того – порядкового номера ФД.

- Адрес сайта ОФД, адрес сайта для проверки ФПД, адрес сайта ФНС. По этому адресу проверяют законность торговой операции, которая фиксируется через оператора фискальных данных, т.е. проверяется чек. Как правило, здесь указывается сайт налоговой службы.

- QR — двухмерный код. Предназначен для проверки закодированных реквизитов чека, быстро считывается с помощью устройств обработки изображений, настроенных соответствующим образом. ФНС разработана специальная программа, работающая с QR-кодом.

Для электронного чека обязательны:

- Номер версии ФФД — в настоящее время используются две версии формата фискальных данных: 1.05 и 1.1.

- Код ФФД — код формы фискального документа. Для чека это цифра 3, для коррекционного кассового чека — 31.

Чек ККМ: главный документ проведения операции

Уже не первый год в стране существует норма, которая устанавливает обязательное наличие контрольно-кассовой машины у всех объектов предпринимательской деятельности. После каждой операции продажи товара ИП должно оформлять кассовый чек. Именно этот документ является подтверждением открытой деятельности. На его основе проводится проверка кассовой дисциплины ИП, а также соблюдение всех фискальных норм, установленных законодательством РФ. За непробитый кассовый чек предполагается наказание предпринимателя в виде штрафа.

Чек, который выдает

контрольно—кассовыйаппарат, — это фискальный документ, который печатается на специальной ленте и должен иметь набор обязательных реквизитов

. К последним относятся:

- название ИП согласно документов о регистрации;

- идентификационный налоговый номер налогоплательщика-ИП;

- заводской номер, который был присвоен контрольно-кассовому аппарату на заводе-изготовителе;

- порядковый номер;

- дата совершения покупки;

- время проведения операции, отображенной в чеке;

- цена покупки или оказываемой услуги;

- тип фискального режима.

Все эти параметры могут быть указаны на данном фискальном документе во время выдачи в произвольном порядке. То есть, нет единой структуры чека контрольно-кассовой машины. Главное, чтобы были указаны обязательные реквизиты.

Дополнительные реквизиты

Кроме указанных выше, владелец ККТ может отображать в кассовом чеке любую корректную информацию дополнительно. ФЗ-54 никаких ограничений на этот счет не содержит.

Чаще всего в дополнительный блок кассового чека включается:

- рекламное объявление компании, текстовое или (и) графическое;

- данные о спецпредложениях, акциях, розыгрыше ценных призов;

- ссылка на интернет-ресурс, где покупатель может получить дополнительную информацию о компании, товарах и акциях.

Размещение дополнительных реквизитов, как правило, оправдано экономически – за счет большого охвата покупателей подобной рекламой.

Виды

Существует два вида кассовых чеков: фискальные и нефискальные. На первый взгляд можно сказать, что различия между ними минимальны, так как оба они выдаются при покупке, но все-таки небольшая разница есть:

- Фискальный чек — это документ, который обязательно должен быть пропущен через ККМ, при этом он должен содержать:

- Название документа.

- Система налогообложения (СНО).

- Точные дата и время совершения покупки.

- Номер чека за смену.

- Регистрационный (РН) и заводской номера (ЗН) кассового аппарата.

- Номер фискального накопителя.

- Список купленных товаров и услуг, с указанной ценой и количеством.

- Ставка НДС для каждого товара или услуги.

- Итоговая сумма покупки и вид расчета (наличный или безналичный).

- Ф.И.О. продавца.

- Электронный адрес отправителя и адрес сайта налоговой службы.

- Номер фискального документа (ФД) и фискального признака (ФП).

- Код быстрого реагирования для электронной версии чека.

Название организации и ее адрес с индексом, ИНН.

Пример того, как выглядит фискальный чек (с фискальным признаком документа):

На сайте https://check.ofd.ru или в мобильном приложении «Проверка кассового чека» можно проверить подлинность выданного чека.

Расходы, заверенные нефискальным документом нельзя учесть.

Главное отличие двух чеков состоит в наличии фискального признака, выдаваемый только тем кассовым аппаратом, который прошел регистрацию в налоговой. Все выбитые им чеки хранятся в фискальной памяти аппарата и изменить, обнулить содержимое кассовой машины продавец не вправе.

Фискальные чеки следует передавать в ФНС, а нефискальные в передаче не нуждаются и выдаются только покупателю. Налоговая инспекция тщательно следит за выдачей фискальных бланков, потому что со всей поступающей наличности платится налог на прибыль.

Индивидуальных предпринимателей и компаний обязуют предоставлять фискальные чеки, если они применяют упрощенную или основную систему налогообложения. Они используют кассовый метод, при котором доходы и расходы признаются только после того как денежные средства покинули или поступили в кассу или на расчетный счет. Поэтому для того чтобы отчитаться о своей деятельности необходимы чеки.

Если продажа товара или услуги произведена без выдачи фискального чека, то на основании ч.6 ст. 14.5 КоАП РФ с юридического лица взимается штраф в размере от 5 до 10 тысяч рублей или выносится предупреждение. Для должностного лица сумма штрафа от 1,5 до 2 тысяч рублей.

Фискальный признак документа (ФП или ФПД) — что это значит?

В кассовом чеке можно обнаружить такие сокращения как:

- ФД.

- ФП.

- ФН.

Что это такое?

- ФД — фискальный документ. Это информация, представленная в виде кассового чека, бланка строгой отчетности или подобных по установленным форматам.

- Фискальный признак документа (ФП или ФПД) — последовательность, состоящая из 10 цифр. Формируется десятизначный шифр с помощью специального прибора — фискального накопителя (ФН) и с помощью ключа фискального признака для контроля подлинности фискальных данных.

- ФН — фискальный накопитель — программно-аппаратное шифровальное средство защиты данных. Оно содержит ключи ФП, обеспечивает образование ФП, запись фискальных данных и их хранение, проверку ФП, расшифровку и распознавание ФД.

Что относят к таким бумагам?

К основным фискальным документам относят…

Кассовые

Они формируются в соответствии с Федеральным Законом «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» от 22.05.2003 № 54 ФЗ.

Выдаются в бумажном или электронном видах, но при этом в Федеральную налоговую службу передаются именно электронные данные оплаты, потому что файл чека хранится в фискальном накопителе.

Есть два способа передать чек в ФНС:

- Первый — когда в налоговую отправляется электронный чек. С помощью интернета при взаимодействии с оператором фискальных данных электронный чек сдается в ФНС. Это и означает, что такое процедура фискализации. Все обладатели онлайн-касс должны заключить договор с оператором фискальных данных (ОФД).

- Второй — когда налоговой предоставляют доступ к файлу чека в накопителе. Предполагается, что ФНС сама считает все необходимые данные с принесенного накопителя (письмо ФНС РФ от 16.02.2018 № АС-4-20/[email protected]). Такой метод передачи данных используется в том случае, если передать их с кассы не представляется возможным.

Бланки строгой отчетности

Применение бланков строгой отчетности (БСО) регламентировано тк же ФЗ-54. Разница между такими бланками и кассовыми чеками незначительная, так как алгоритм их фискализации не различается.

Отличие в том, что БСО выдается только при оказании услуг, в то время как кассовый чек выдается и при продаже товаров, и при оказании услуг. Рационально применять бланк строгой отчетности в тех случаях, когда хозяйствующий субъект опасается, что во время проверки налоговый инспектор может отнести его деятельность к продажам.

Даже если субъект действительно занимается только оказанием услуг, доказать обратное будет сложно и придется менять систему налогообложения.

Товарные

Товарный чек составляется в соответствии с рекомендациями Министерства финансов (письма от 16.08.2017 № 03-01-15/52653 и от 06.05.2015 №03-11-06/2/26028. Встречается реже, но ранее его использовали постоянно в качестве подтверждения покупки. Чаще всего подтверждение производится по кассовому чеку, но если по каким-то причинам кассовый чек не могут выдать, то взамен выпишут товарный.

Например, в декабре 2021 года произошел массовый сбой онлайн-касс и многие крупнейшие магазины не могли воспользоваться кассовым аппаратом и соответственно выдать чек необходимого вида, поэтому пришлось прибегнуть к товарным чекам. Они выполняли роль фискальных документов, и при проверке налоговая служба имела полное право попросить их копии.

Независимо от того, работают ли кассовые машины или нет, товарный чек — фискальный документ, так как он оформляется в двух экземплярах, один из которых находится в бухгалтерии и может быть потребован ФНС во время проверки.

Коротко

- Информация, содержащаяся в кассовом чеке, согласно действующему законодательству, должна давать покупателю полное представление о торговой точке, товаре, приобретенном им, понесенных расходах и об обслуживающем его продавце.

- Кроме того, данные чека позволяют проверить законность торговой операции с помощью современных технологий, интернет-ресурсов, получить электронный чек на почту в сети и распечатать его по своему усмотрению.

- В кассовом чеке также содержатся исчерпывающие фискальные данные, передаваемые в ФНС, о торговой операции и о технике, фирме (ОФД), обслуживающей информационный обмен с фискальным органом.

- Закон позволяет включать в кассовый чек любую дополнительную информацию, стимулирующую продажи владельца ККТ.

Проверка кассовых чеков ККМ

Чековый аппарат должен использоваться в работе всеми ИП, которые применяют, как способ оплаты наличные средства. После каждой операции обязательно должен быть распечатан кассовый чек. Выдачи данных фискальных документов проверяются налоговыми органами. На непробитый чек налагается штраф.

Проверка выдачи фискальных документов имеет несколько видов:

- обычная — плановая проверка согласно ранее составленному налоговиками графику;

- челночная – проверка выдачи кассовых чеков несколько раз в день одного и того же ИП;

- перекрестная – проверка проводится органами фискальной политики из других районов;

- рейдовые – комплексная проверка несколькими структурами государственной власти.

Главными целями проведения таких контрольных действий ИП является соблюдения ими норм законодательных актов о контрольно-кассовых машинах и оформлении соответствующей документации, а также полноты оприходования выручки.

Проверка проводится методом наблюдения, контрольных закупок, просмотра документов. Все данные, полученные в ходе контрольных действий дают возможность выявить нарушения либо их отсутствие.

Требования к реквизитам

На набор реквизитов для конкретного фискального напрямую влияет примеряемый формат документа (ФФД 1.05 или 1.1), а также формат чека (электронный или бумажный). Любой реквизит документа должен быть легко различимым, читабельным, как минимум, полгода с момента выдачи (для бумажного формата). Допустимо дополнять реквизиты кассового документа пользователю онлайн-кассы в зависимости от особенностей той сферы деятельности, в которой проводятся кассовые операции. Кроме того, есть перечень дополнительных реквизитов, которые указываются в чеке, выдаваемом компании либо индивидуальному предпринимателю. В целом, в статье 4.7 ФЗ №-54 указаны все обязательные реквизиты кассового чека, их обозначения. Эти требования обязательны к выполнению. В обратном случае нарушитель столкнётся с привлечением к административной ответственности.

Оцените, насколько полезна была информация в статье?

Контакты для связи с Taxcom

Как и другие компании в сфере торговли, Taxcom имеет несколько различных типов связи. Вы можете использовать их как клиент, нуждающийся в услугах или покупатель, пришедший за разъяснениями.

- Для связи с техническим отделом используйте номер: 0;

- Онлайн-кассы: 0;

- Техническая поддержка по общим вопросам: 0 (800) 250 73 45;

- Официальная группа в ВКонтакте: https://vk.com/taxcom;

- Официальная группа в Facebook: https://www.facebook.com/taxcom;

- Напишите на адрес электронной почты

Если вы хотите получить быстрый и развёрнутый ответ на свой вопрос, воспользуйтесь формой обратной связи на странице https://taxcom.ru/tekhpodderzhka/. Под строкой для ввода вопроса нажмите на ссылку «Написать письмо». В открывшейся форме введите идентификационный номер (если есть) компании, ФИО, телефон, почту. И создайте текстовое обращение. Ответ следует ожидать на адрес E-mail, который вы указали в форме.