ОФД что же это?

Новое законодательство «54-ФЗ» определяет обязательное требование к кассовым аппаратам – передача электронной версии фискальных чеков в ОФД. Трансляция осуществляется с помощью онлайн-кассы и фискального накопителя (ФН), о выборе которого рассказано в статье по ссылке.

ОФД – это организация, которая осуществляет функцию сбора и хранения фискальных данных и имеет на это соответствующие лицензии. После совершения продажи касса в автоматическом режиме формирует фискальный чек и направляет его ОФД. В свою очередь ОФД проводит проверку фискального признака и высылает подтверждение о получении данных клиенту. Далее ОФД осуществляет обработку и передачу информации в федеральную налоговую службу России (ФНС).

Иными словами, ОФД выступает информационным посредником между ФНС и бизнесом. Передача данных напрямую невозможна, это обозначено в законодательстве.

Что такое фискализация

Термин «фискализация» может пониматься по-разному. Распространены 3 варианта его трактовки:

- Когда под фискализацией понимается процедура, при которой управомоченный государственный орган (Федеральная налоговая служба) в установленном порядке получает сведения о выручке (и расходах) хозяйствующего субъекта и использует их затем в рамках осуществления деятельности в интересах государственной казны.

Так, в общем случае данные сведения впоследствии используются в рамках налогового контроля (при проверке деклараций) или иным способом, который предусмотрен регламентами работы ФНС и дополняет налоговый контроль.

[adsp-pro-1]

В данном случае понятие «фискализации» мы вправе соотнести с термином «фискальный» — то есть, имеющий отношение к деятельности государственного органа, связанной с обеспечением интересов бюджета, казны. ФНС собирает налоги (контролирует их уплату) — и, соответственно, сопоставляет их с выручкой (или расходами) хозяйствующего субъекта, что влияют на его налоговую базу. Данное сопоставление осуществляется в интересах казны — оно «фискальное». Поэтому, образует «фискализацию» в рассматриваемой трактовке.

На практике такая фискализация может быть осуществлена по выручке:

- полученной только на кассе, на которой применяется контрольно-кассовая техника (в соответствии с Законом № 54-ФЗ);

- полученной только на кассе, на которой не применяется ККТ (как вариант, благодаря исключениям, прописанным в Законе № 54-ФЗ);

- полученной только за счет поступлений на расчетный счет (или иной безналичный ресурс для расчетов);

- полученной и на кассе (того или иного типа), и за счет поступлений на расчетный счет (и на альтернативные ему ресурсы при безналичных расчетах).

То же — и по расходам, которые могут фиксироваться тем или иным образом. Получается, что фискализация в рассматриваемой трактовке может пониматься очень широко — в том числе как процедура, не имеющая отношение к контролю над кассовыми операциями вообще. Если даже ФНС не смотрит на «кассы», то она продолжает выполнять — при контроле выручки и расходов, фискальную функцию, а значит проводит фискализацию.

- Когда под фискализацией понимается осуществляемая в установленном порядке техническая процедура активации (введения в эксплуатацию) контрольно-кассовой техники, что оснащена фискальными аппаратными компонентами — то есть, технического средства, с помощью которого производится процедура по пункту 1 (в разновидности, когда выручка и расходы фискализируются по кассе с ККМ).

В случае с современными кассами речь будет идти о фискальных накопителях (ФН) — высокотехнологичных устройствах, которые обеспечивают хранение данных в защищенном режиме (когда их нельзя видоизменить без нарушения целостности работы накопителя). Ранее использовалась фискальная память с ЭКЛЗ, до нее — иные технические средства, которые подлежали вводу в эксплуатацию в установленном порядке.

Понятие фискализации как процедуры ввода ККМ в эксплуатацию (которая может называться по-разному — например, как «активация фискального режима») закреплено в ряде нормативных актов. Например — в Технических требованиям к фискальной памяти ККМ (утверждены Решением ГМЭК от 23.06.1995, протокол № 5/21-95). В Законе № 54-ФЗ подобного соответствия нет, но содержание данного акта по существу позволяет говорить о том, что законодатель предусматривает фискализацию как такую процедуру — схожую с той, что проводилась в периоды применения указанных Технических требований (и сопутствующих им документов, что регламентируют использование ККТ).

[adsp-pro-4]

Таким образом, с одной стороны, правомерно говорить о том, что фискализация по закону — это строго ввод ККТ в эксплуатацию. С другой — это определение закреплено в нормативах, которые:

- не имеют статуса федерального закона или постановления Правительства;

- не применяются в полной мере современными торговыми предприятиями — в силу специфики инновационных онлайн-касс (и практического нахождения их в юрисдикции иных нормативных актов — в том числе на уровне федеральных законов).

В свою очередь, в федеральных законах ничего не сказано о том, что фискализация — это только ввод ККТ в эксплуатацию. Поэтому, правомерно не ограничиваться закрепленной в ряде технических нормативов трактовкой — и понимать термин «фискализация» шире.

- Когда под фискализацией понимаются формирование и обработка кассового чека — основного носителя данных о выручке (расходах) хозяйствующего субъекта в порядке, предусмотренном законом — аналогично, в рамках процедуры по пункту 1 (опять же, по кассе с ККМ).

Так или иначе, все 3 приведенные трактовки связаны между собой. Для проведения «фискализации» выручки (по кассе с ККМ) нужна «фискализация» ККМ и чека. В свою очередь, вторая и третья процедуры в принципе проводятся ради первой (и обязательно, таким образом, предваряют ее).

Рассмотрим то, каким образом осуществляются приведенные сценарии фискализации на практике.

Платежей (выручки и расходов)

Итак, первая трактовка фискализации соответствует процедуре, при которой ФНС получает сведения о платежах (выручке и расходах), что образовались вследствие осуществления хозяйствующим субъектом тех или иных расчетов по кассе или вне ее.

В случае с фискализацией по кассе с ККМ эти сведения налоговики получают:

- В общем случае — принимая данные о платежах на кассе через интернет.

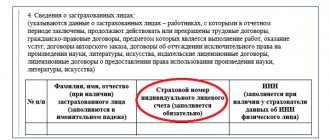

Посредником между ФНС и хозяйствующим субъектом выступает специализированная организация — Оператор фискальных данных. С ним у предприятия должен быть заключен договор. Кассы, стоящие на предприятии, должны быть в установленном порядке подключены к серверам ОФД.

- В случае невозможности получения данных через интернет — получая в установленном порядке доступ к фискальным накопителям, которые стоят на кассах хозяйствующего субъекта.

Такой сценарий возможен, если предприятие вправе использовать кассы в режиме без передачи фискальных данных. Такое право появляется у хозяйствующих субъектов, расположенных в отдаленных от сетей связи местностях. Таковыми признаются населенные пункты с численностью населения не более 10 тыс. человек (приказ Минкомсвязи России от 05.12.2016 № 616 — ССЫЛКА).

[adsp-pro-6]

Предполагается, таким образом, что торговое предприятие будет использовать кассу, соответствующую требованиям Закона № 54-ФЗ — то есть, оснащенную фискальным накопителем, но без договора с ОФД (поскольку технически подключение к серверам Оператора осуществляться не будет). Как следствие, данные с накопителя передаются в ФНС без использования интернета в установленном порядке.

Так, в соответствии с пунктом 14 статьи 4.2 (ССЫЛКА) предприятие, владеющее кассой, в случае ее перерегистрации в связи с заменой фискального накопителя (или снятия ККМ с регистрации) обязаны осуществить:

- считывание фискальных документов, что записаны в накопитель;

- передать в ФНС эти документы — наряду с заявлением о регистрации (перерегистрации) ККМ (или снятии кассы с регистрации).

На практике «осуществление считывания» может быть произведено в представительстве ФНС: фискальный накопитель нужно отнести туда, и работники ведомства сами считают нужные данные с устройства (письмо ФНС России от 16.02.2018 № АС-4-20/[email protected] — ССЫЛКА). Поскольку заявление на перерегистрацию в данном случае будет, скорее всего, бумажным — то визит в ФНС, так или иначе, предполагается, и схему со считыванием силами ее работников можно рассматривать в качестве основной.

Важный нюанс: не следует путать статус указанных отдаленных от сетей связи населенных пунктов с теми, что соответствуют критерию труднодоступных — в соответствии с пунктом 3 статьи 2 Закона № 54-ФЗ — ССЫЛКА. Хозяйствующие субъекты, расположенные в труднодоступных местностях, вправе не использовать ККТ в принципе — и, соответственно, не попадают под фискализацию выручки, полученной на кассе с ККМ. Их выручку (и расходы) ФНС «фискализирует» иными способами — вне юрисдикции Закона № 54-ФЗ.

На практике фискализация по кассе без ККМ осуществляется в рамках различных мероприятий налогового контроля, при которых проверяющие, как правило, смотрят:

- документы, альтернативные кассовым чекам ККМ (товарные чеки, БСО);

- кассовые ордера (приходные, расходные);

- кассовые книги и прочие дополняющие их документы.

Отдельная процедура — фискализация выручки, отраженной на расчетном счете хозяйствующего субъекта. Она предполагает получение проверяющими доступа к данному счету либо направление в их адрес документации, отражающей операции по счету (выписок, квитанций) — в соответствии с запросами ФНС в рамках проверок. Но эта процедура в принципе не имеет отношения к организации работы касс хозяйствующим субъектом — хотя и выступает частью «фискализации» (понимаемой в широком смысле).

Кассового аппарата

Следующая интерпретация понятия фискализации соответствует технической процедуре, при которой ККМ с фискальным накопителем — по которой ФНС будет получать данные о выручке и расходах (онлайн или офлайн — в зависимости от режима пользования кассой), в установленном порядке вводится в эксплуатацию.

Советуем посмотреть эту полезную статью о том, как производится фискализация кассы на примере ККТ Атол — ССЫЛКА.

В общем случае фискализация онлайн-кассы осуществляется в рамках более масштабной процедуры — регистрации ККМ в ФНС. Данная процедура проводится по следующему алгоритму:

- Хозяйствующий субъект заключает договор с ОФД (условимся, что он ведет деятельность на территории, что не относится к отдаленным от сетей связи).

- Хозяйствующий субъект регистрируется в Личном Кабинете на сайте ФНС (если до того не зарегистрирован).

- Хозяйствующий субъект оформляет квалифицированную ЭЦП, что подходит для документооборота с ФНС (если ее еще нет).

Отметим, что если имеется подпись для налоговой отчетности, то в общем случае она подойдет.

- Сертификат ЭЦП в установленном порядке интегрируется с аккаунтом хозяйствующего субъекта на сайте ФНС.

- Онлайн-касса (если их несколько, то в отношении каждой нужно производить аналогичную процедуру) подключаются к компьютеру, с которого осуществляется выход на сайт ФНС.

- Осуществляется регистрация каждой ККМ в ФНС.

В этих целях в ФНС направляется заявление на регистрацию по установленной форме. Если онлайн-касса используется в режиме с передачей данных (то есть, при наличии контракта с ОФД), то заявление подается через Личный кабинет хозяйствующего субъекта на сайте Налоговой службы.

[adsp-pro-9]

Нужно войти в ЛК, затем выбрать «Учет ККТ». Далее — нажать на «заполнить параметры вручную», после чего — ввести требуемые сведения. В их числе — модель ККМ и накопителя, их заводские номера. Также необходимо указать наименование ОФД.

После ввода всех данных нужно нажать на «Подписать и отправить». В течение нескольких минут регистрационный номер ККМ, присвоенный Налоговой службой, должен отобразиться в разделе «Учет ККТ».

- Осуществляется активация накопителя — собственно, его фискализация (по существу — «фискализация» самой кассы, поскольку накопитель правомерно рассматривать ее ключевым аппаратным компонентом), на каждой ККМ.

Для этого задействуется программа от производителя ККМ. То, как установить ее и запустить, необходимо узнавать у конкретного поставщика кассы. В программе нужно указать ряд ключевых сведений — которые затем будут прописаны к подключенной к компьютеру кассе. В их числе — регистрационный номер. Только при условии его наличия фискализация накопителя будет возможна.

Видео — фискализация кассы Эвотор 5:

По завершении активации накопителя «фискализированная» ККМ напечатает тестовый кассовый чек. Его реквизиты пригодятся на завершающем этапе регистрации кассового аппарата в ФНС. Чтобы его начать, нужно зайти в раздел «Учет ККТ» в ЛК, а затем — нажать на ссылку «РН ККТ».

На открывшей странице будет пункт «Завершение регистрации». Нужно выбрать его, а затем указать в открывшемся окне требуемые реквизиты тестового чека. Также потребуется указать его номер — 1. По завершении ввода данных нажать на «Подписать» и отправить.

После ККМ будет считаться введенной в эксплуатацию в соответствии с установленными законом алгоритмами взаимодействия хозяйствующего субъекта и ФНС.

Видео — фискализация ККТ семейства Атол:

На практике эти алгоритмы, как правило, дополняет ряд иных — связанных с обеспечением функционирования онлайн-кассы в режиме обмена данными с ОФД. В этих целях касса, зарегистрированная в ФНС, подлежит интеграции с серверами Оператора. Данная процедура осуществляется в соответствии с правилами конкретного ОФД — необходимо узнать о них у самого оператора.

Отметим, что у многих ОФД (например, ЗДЕСЬ) есть готовые интерфейсы для регистрации ККТ в ФНС. Или же — есть услуга по осуществлению такой регистрации. О специфике применения обоих механизмов, позволяющих зарегистрировать кассы в ФНС — то есть, фискализировать их с точки зрения обеспечения ввода ККТ в эксплуатацию, также следует узнавать при непосредственном взаимодействии с представителями Оператора фискальных данных.

Чека онлайн-кассы

«Фискализация» как процедура сбора данных о выручке на кассе (при условии предварительной фискализации — как этапа введения ККМ в эксплуатацию) на практике осуществляется в рамках «фискализации» как установленного порядка создания и обработки кассового чека.

Кассовый чек может быть:

- бумажным;

- электронным.

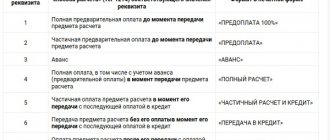

При расчетах в обычном магазине в бумажном виде формируется обязательно, в электронном — по желанию покупателя. При расчетах в интернете — только в электронном. Обе разновидности чека должны включать реквизиты, предусмотренные:

- положениями статьи 4.7 Закона № 54-ФЗ (ССЫЛКА);

- Форматами фискальных документов, что утверждены приказом ФНС России от 21.03.2017 № ММВ-7-20/[email protected] (ССЫЛКА).

Кассовый чек — основной носитель сведений о выручке (расходах), которые интересны ФНС. И именно он, а не какой-либо другой документ, передается из ОФД налоговикам. Для этого и используются унифицированные форматы — так, чтобы отправленный чек был полностью распознан получателем, а до того — сформирован на кассе так, чтобы его можно было передать Оператору при условии его последующего корректного распознавания.

Таким образом, фискализацию кассового чека по сути составляют 3 процедуры:

- создание чека в соответствии с ФФД (и требованиями Закона № 54-ФЗ по реквизитам);

- передачу чека (соответствующего ФФД) в ОФД;

- передачу чека в ФНС.

Отметим, что в рамках обмена данными между хозяйствующим субъектом, ОФД и ФНС может осуществляться оборот, в принципе, довольно широкого спектра фискальных документов (чек — лишь частный их случай). Например — отчетов о закрытии и открытии смены. Но, так или иначе, именно чек — основной источник данных для ФНС по выручке. Именно его «фискализация» — обязательное условие «фискализации» как процедуры, направленной на обеспечение интересов государственной казны.

[adsp-pro-10]

Электронные копии чеков во всех случаях хранятся на серверах ФНС (как правило, и ОФД тоже). Доступ к ним при необходимости может осуществить любой заинтересованный человек — если у него на руках есть ключевые идентификаторы оригинального чека. Во всех случаях они зашифрованы в QR-коде, что размещается на рассматриваемом фискальном документе (и считается одним из обязательных его реквизитах).

Если есть изображение QR-кода (как вариант, сфотографированное камерой смартфона), то по нему можно загрузить полноценный электронный чек из базы данных ФНС с помощью приложения «Проверка кассового чека» (читайте подробнее как выполняется проверка чека по QR-коду).

Если нет возможности загрузить электронный чек по QR-коду, то его можно проверить на подлинность по другим реквизитам — используя, в свою очередь, ресурсы от ОФД. Как правило в их число входят (на примере сервиса проверки чеков ОФД.ру — ССЫЛКА):

- номер фискального накопителя;

- фискальный номер документа;

- фискальный признак документа.

Все они доступны на оригинальном чеке.

В случае, если заинтересованное лицо — например, покупатель товара, обнаружит, что полученный им в магазине чек не прошел проверку — то он может сообщить об этом в ФНС. Как результат — такой человек станет одним из субъектов процедуры фискализации чека.

Что необходимо для работы с ОФД?

Заключить договор на обработку фискальных данных с ОФД можно в любой момент, но для начала полноценной работы Вам необходимо убедиться, что вы выполнили следующие условия:

- Торговая точка обеспечена доступом в сеть интернет;

- Кассовая техника обновлена в соответствии с текущим законодательством (онлайн-касса с ФН);

- Ваша касса зарегистрирована в налоговой, для этого вы можете воспользоваться квалифицированной электронной цифровой подписью (КЭП) и личным кабинетом налогоплательщика;

- Данные в личном кабинете ОФД полностью заполнены, лицевой счет пополнен.

Если Вы выполнили все условия смело можно активировать ККТ в личном кабинете ОФД! Наши специалисты помогут Вам провести регистрацию кассы и заключить договор с ОФД.

Программное обеспечение для онлайн-касс

Теперь о вопросе программного обеспечения для автоматизации на базе онлайн-касс. Если уж приходится автоматизироваться с нуля, то имеет смысл делать это грамотно и с возможностью масштабирования системы. Сейчас выбор таких программных продуктов и сервисов очень большой, и разброс цен более-менее вменяемой системы от 1000 руб. в месяц за облачные сервисы, до десятков тысяч рублей за полноценные кассовые программы для локального сервера. Но в этой статье мы говорим даже не о необходимости такого ПО, а о налоговом вычете, который иссяк у нас уже на этапе покупки кассы с ФНом и годового контракта с ОФД, поэтому на этом и остановимся.

Схема работы ОФД

Разберем процесс с самого начала – момента продажи товара или оказанию услуги покупателю. Покупатель приобретает набор товаров в точке продаж. Кассир осуществляет сканирование штрих-кода товара с помощью сканера, либо производит ручной ввод, в зависимости от комплектации кассы. Программное обеспечение кассы формирует чек, а ФН осуществляет подпись чека фискальным признаком (ФП). После этого информация с ФН автоматически отправляется в ОФД.

ОФД осуществляет проверку чека и обратную отправку квитанции с ФП на онлайн-кассу. Завершающим этапом является регистрация ФП в ФН Вашей кассы. Все это проходит в автоматическом режиме и не отнимает Ваше время. Дальнейшая работа с данными и передача их в ФНС – работа ОФД. В свою очередь, вы в момент продажи выдаете чек, соответствующий новым требованиям, своему клиенту.

Формат Фискальных Данных (ФФД)

Формат фискальных данных (ФФД) — утвержденный законом алгоритм, в соответствии с которым на фискальном документе, формируемом онлайн-кассой, размещаются различные реквизиты (отражающие содержание той или иной кассовой операции, проведенной на устройстве). Форматы фискальных данных разработаны для того, чтобы все участники обмена информацией о фискальных операциях осуществляли это в едином формате.

Надо сказать, что разговор об этих форматах, и насколько сырой была первая версия 1.0 в момент выхода закона — это целая история. Даже по прошествии года и запуска новой версии ФНа 1.1, у бизнеса (да и у нас, софтовиков) остается масса вопросов. Всё еще наблюдается костыльность решения и оторванность законопроектников и нормативщиков от реалей бизнеса. Но эта уже тема для отдельной статьи.

Здесь мы кратко сфокусируемся на главном. Итак, сейчас есть три вида ФНов, и они имеют различный срок использования, разрешенный государством:

- ФФД версия 1.0 — начальная, срок использования ограничен до 1.01.2019г

- ФФД версия 1.05 — переходная, срок не ограничен

- ФФД версия 1.1 — финальная, срок не ограничен

Переход с версии 1.0 на версию 1.05 возможен без замены ФНа. Переход с версий 1.0 и 1.05 на версию 1.1 возможен лишь с заменой ФНа.

Отличия версий заключаются в перечнях реквизитов, которые в соответствии с тем или иным форматом должны включаться в состав фискального документа, а также в порядке включения соответствующих реквизитов в состав фискального документа. Подробнее о форматах фискальных данных, нюансах перехода с версии на версию, аспектах оформления кассовых операций и связанных с этим сложностях, мы поговорим в следующей статье.

Наши рекомендации предпринимателям

В заключении хотелось бы заметить, что потенциал российского рынка онлайн-касс, которые в соответствии с законом должны будут выдавать электронные чеки, оценивался в 2021 году в 1,3-1,5 миллиона штук (по данным открытых источников, по факту в первую волну ФЗ-54 было модернизировано лишь 1,0 миллион касс). Мы и наши коллеги по бизнесу, продавцы ККТ и автоматизаторы, ещё помним истерию и дефицит первой волны, с которым столкнулся рынок (когда ФНы стоимостью 7-8 тыс. рублей продавали на Авито по 50 тыс.руб. и прочие ужасы). По аналитическим оценкам, в 2021 году планируется ввод в эксплуатацию до 3,5 миллиона онлайн-касс. И здесь мы просто помолчим.

Основная и главная рекомендация предпринимателям — не ждать до последнего момента! Не стоит сейчас заниматься дискуссиями на тему «как тяжела жизнь бизнесмена» или надеяться «авось, пронесет». Не пронесет. Это законодательная неизбежность, и штрафы предусмотрены крайне жестокие. Даже если государство сделает послабления бизнесу в момент пиковых нагрузок переавтоматизации рынка, как это было в первой волне в связи с дефицитом (разрешали отсрочить внедрение, если на руках уже был договор на поставку ККТ), то в любом случае установить онлайн-кассу придется в 2021 году.

Уже сейчас, нужно подобрать себе решение для автоматизации. Приобрести кассу с ФН. При покупке онлайн-кассы обязательно следует обратить внимание на модель ФНа, точнее на версию формата фискальных данных (ФФД).

На сколько будет проста процедура получения налогового вычета, спрогнозировать сложно. На данный момент мы можем сказать лишь, что существует Письмо ФНС от 20.02.2018 № СД-4-3/3375 о порядке получения вычета для ЕНВД.

На данный момент в текущей форме налоговой декларации не предусмотрено получение вычета за ККТ, и разрабатывается новая форма налоговой декларации (планируемый срок вступления — апрель 2018).

Мы искренне желаем нашим российским бизнес-мореплавателям не захлебнуться в цунами глобальной переавтоматизации, вовремя успеть решить этот вопрос для своего предприятия, ведь за волной введения закона обязательно последует не менее масштабная волна контроля и санкций. Будьте готовы, автоматизируйтесь грамотно.

Как выбрать ККМ для ИП

Выбор онлайн-кассы в первую очередь зависит от вида деятельности. Особенности бизнес-процессов нередко требуют использования мобильных ККТ или кассовой техники с высокой пропускной способностью. Остановимся на подходящих типах онлайн-касс в зависимости от вида деятельности ИП.

Выездная торговля и курьерские услуги

Для торговли вне стационарной точки и при предоставлении курьерских услуг подходят кассы автономного типа. Их особенности заключаются в следующем:

- компактные размеры – онлайн-кассы помещаются в карман или отделение сумки, поэтому всегда под рукой для проведения финансовых операций;

- работа без проводов – устройства оснащаются мощными аккумуляторами;

- высокий уровень защиты от влаги и морозов, что позволяет использовать технику при любых погодных условиях;

- беспроводное подключение к сети – через Wi-Fi, 2G/3G или по Bluetooth, что обеспечивает беспрепятственную передачу данных в ОФД.

Выбирая мобильную кассу, изучите базовый функционал, особенности ввода номенклатуры. Учтите, что скорость печати чеков у мобильных устройств невысокая. С весами, ПК и сканером штрихкодов техника не интегрируется. Номенклатуру придется вводить вручную.

Популярные модели автономного типа:

- Меркурий 185 Ф;

- ПТК Iras 900 K;

- Элвес МФ;

- Атол 15;

- Пионер 114Ф.

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Вендинговый бизнес

Вендинговая деятельность предполагает автоматизированную торговлю. При выборе ККТ обратите внимание на совместимость с используемым бизнес-оборудованием. Некоторые торговые автоматы не поддерживают онлайн-кассы или для интеграции нужны определенные модели ККТ.

Рекомендуемые кассовые аппараты для вендингового бизнеса:

- PAY ONLINE 01-ФА;

- Казначей-ФА;

- Искра Прим 21 ФА;

- Умка 01-ФА.

Представленные модели в режиме реального времени передают информацию о размере выручки и количестве реализованной продукции, упрощая ведение бухгалтерского учета. Дополнительно онлайн-кассы поддерживают настройку уведомлений – получайте оповещения об остатках товара, неисправностях вендингового аппарата.

Стационарная торговля

Если торговая точка уже оснащена кассовым терминалом или ПК, докупите фискальный регистратор. Оборудование отвечает за печать чеков, отправку данных оператору. Подключение к торговому компьютеру происходит по Wi-Fi или через интерфейс USB. Аппарат отличается высокой скоростью печати, поэтому подходит даже для торговых точек с большой пропускной способностью.

Популярные модели фискальных регистраторов для магазинов:

- Атол FPrint 22ПТК;

- Кассир 57Ф;

- Атол 77Ф;

- Штрих М 01Ф;

- Меркурий ФС.

Для торговых точек также подходят смарт-терминалы. В одном корпусе «умных ККТ» – планшет, фискальный накопитель, принтер для печати чеков. Установлена ОС и большое количество торговых программ, упрощающих ведение бухгалтерии. Конструкция предусматривает большой набор интерфейсов для подключения весов, сканера для считывания маркировки, банковского терминала и других устройств. «Умная» техника настраивается для передачи данных в ЕГАИС, что актуально при реализации алкогольной продукции.

Подходящие смарт-терминалы для магазинов — «Эвотор» в модификациях , 7.2, и Алко.

Интернет-магазин

При выборе онлайн-кассы для интернет-магазина учитывается специфика ведения деятельности. Если через сайт принимаются заявки, но расчеты проходят в пункте выдачи товара – ставьте смарт-терминал. Когда интернет-магазин полностью автоматизирован и покупатели сразу оплачивают товары банковской картой, через электронные платежные системы и другими способами, выбирайте кассу с поддержкой интеграции с CMS.

Подходящие модели для онлайн-торговли:

- Эвотор 5;

- Эвотор 10;

- Кассир 57Ф;

- Дримкас Ф.

Заведения общепита

Для заведений общепита подойдет оборудование с поддержкой УТМ, функцией отложенного чека, возможностью подключения денежного ящика, весов, других устройств для максимальной автоматизации обслуживания клиентов. Поэтому лучше выбирать смарт-терминалы из серии «Эвотор», рекомендуемые также для специализированных магазинов, бутиков.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес.

Оставьте заявку и получите консультацию в течение 5 минут.

Как могут наказать за нарушение 54-ФЗ

Наличие кассы без интернета и отсутствие передающихся данных в налоговую через оператора влечет за собой наложение санкций. Конечно, все штрафы будут применены только в случае, когда сотрудник ФНС поймает магазин на неверной торговле.

Половина компаний даже не в курсе изменений в законодательстве и ничего еще не меняли. Работают по старым правилам. Большинство покупателей не знают, что имеют право на получение электронного чека.

Ответственность будет зависеть от формы организации. Для должностных лиц:

- Если нет ККТ – 10000 рублей.

- Повторно выявлено отсутствие – дисквалификация на срок от 1 до 2 лет.

- Касса не соответствует требованиям – от 1500 до 3000 рублей.

- В ФНС не поступают данные или приходят с большой задержкой – от 1500 до 3000 рублей.

- Не выдается печатный или электронный чек – 2000 рублей за каждый.

Санкции для ИП и юридических лиц одинаковые:

- Нет ККТ – 30000 рублей.

- Если второй и последующий раз будет обнаружено отсутствие, то в качестве наказания требуется приостановить деятельность на 90 суток.

- Касса не соответствует требованиям или информация в ФНС приходит не по правилам – от 5000 до 10000 рублей.

- Не печатаются квитанции – 10000 рублей за каждый проступок.