Кто платит

Обязанность по уплате и исчислению авансовых траншей по налогу на прибыль ложится на всех экономических субъектов, которые выбрали ОСНО как основной режим налогообложения. Простыми словами, кто платит авансы по налогу на прибыль, — те же организации, которые не имеют права перейти на льготные (упрощенные) СНО.

В зависимости от категории налогоплательщика, чиновники определили три способа начисления авансовых сумм.

Способ 1. Ежеквартально. Таким способом вправе воспользоваться только следующие категории субъектов:

- коммерческие компании, выручка которых за предшествующие 4 квартала не превысила сумму в 15 миллионов рублей за каждый из кварталов. Либо выручка не превысила 60 миллионов рублей за предшествующие 12 месяцев;

- учреждения бюджетной сферы. Важно учесть, что библиотеки, театры, музеи, концертные организации исключены из этого перечня;

- иностранные компании, которые осуществляют свою деятельность на территории России через постоянные представительства;

- выгодоприобретатели по договорам доверительного управления;

- экономические субъекты, участвующие в простых товариществах, но только в отношении доходов, полученных от участия в простых товариществах;

- иные категории предпринимателей и организаций, поименованные в пункте 3 статьи 286 НК РФ.

Способ 2. Ежемесячно с доплатой за квартал. Таким вариантом расчетов авансовых выплат с ИФНС пользуются все остальные экономические субъекты, которые не попали в вышеуказанный перечень (п. 3 ст. 286 НК РФ). Например, компания платит ежемесячно авансы по налогу на прибыль, если выручка превысила в 2021 году 60 миллионов либо за предшествующие 4 квартала превысила 15 миллионов рублей в каждом из четырех периодов.

Способ 3. Ежемесячно, исходя из фактической прибыли. Такой расчет вправе применить любая организация на ОСНО. Для перехода на эту систему расчетов с бюджетом придется подать заявление в территориальное отделение ИФНС.

Теперь рассмотрим, как рассчитать авансы по налогу на прибыль и уплатить их в бюджет по каждому варианту расчетов.

Суть понятия

Современные трудовые, налоговые и гражданско-правовые отношения невозможно реализовать без передачи между сторонами авансовых сумм. В зависимости от отрасли применения, это понятие приобретает различные отличительные характеристики. Во избежание путаницы юридических последствий, аванс всегда следует отделять от остальных разновидностей частичной предоплаты, закрепленных действующими нормативными правовыми актами.

Основные характеристики аванса:

- Представлен материальной ценностью

- Предшествует осуществлению самого обязательства, однако не гарантирует его выполнения

- Является частью основного будущего платежа, оговоренного между сторонами

Использование указанного вида частичной предоплаты в различных разделах права (налоговое, таможенное, гражданское, трудовое) наделяет его функциями, присущими каждой из отраслей.

Платим раз в квартал

Если ваша компания вправе исчислять и уплачивать ежеквартальные авансовые платежи по налогу на прибыль в 2021 году, то при осуществлении расчетов следует учитывать характерные особенности.

Для начала необходимо определить размер налогового обязательства за отчетный период. Подсчет проводите по формуле:

где:

- АПотч.пр. — это авансовое перечисление денег за отчетный период времени;

- НБотч.пр. — налоговая база, исчисленная нарастающим итогом за период;

- Ст — ставка налога, предусмотренная НК РФ.

Теперь исчисляем размер авансового платежа к перечислению в государственный бюджет:

где:

- АП к уп. — сумма денежных средств, обязательных к уплате в ИФНС в счет аванса налога на прибыль в 2021 году за квартал;

- АПотч.пр. — сумма авансового перечисления за отчетный период, исчисленный нарастающим итогом;

- АПпредш.пр. — уплаченные авансы за предшествующие кварталы в рамках одного отчетного периода.

Таким образом, налог, подлежащий уплате в бюджет, уменьшается на уплаченные авансовые суммы. Если итогом деятельности компании за год стал убыток, то транш за 4 квартал года нулевой.

Используйте бесплатно инструкции КонсультантПлюс, чтобы правильно заполнить платежки по налоговым платежам. Бланки и образцы прилагаются.

Что такое авансовый платеж

Прежде чем приступить к подробному разбору схем начисления авансовых платежей, определим само это понятие. Авансовым платежом называют предварительную налоговую выплату в предусмотренный НК РФ период. Просрочка авансовой оплаты влечет за собой начисление пени.

Внимание! Следует помнить о том, что несвоевременный взнос налоговых авансов не может служить основанием для серьезных административных санкций, таких, к примеру, как наложение штрафов, поскольку подобная просрочка не относится к нарушениям Закона о налогах и сборах.

Пример расчета поквартальных платежей

Условия, по которым проводим расчет авансов по налогу на прибыль, следующие: ООО «PPT.ru» — на ОСНО. Налогооблагаемая база за 9 месяцев 2021 года — 9 000 000 рублей. Сумма авансов, уплаченных за 1 полугодие 2021 г., — 1 200 000 рублей.

Считаем общую сумму:

АПотч.пр. = 9 000 000 × 20% = 1 800 000 руб.

Исчисляем АП к уп. = 1 800 000 – 1 200 000 = 600 000 рублей.

Как показывает пример расчета авансовых платежей по налогу на прибыль, ООО «PPT.ru» обязано перечислить в ИФНС транш за 3 квартал в сумме 600 000 рублей.

Кто может применять упрощенную систему налогообложения

На эту систему налогообложения могут перейти организации и индивидуальные предприниматели. Для этого, нужно попасть под определенные условия, а именно:

- среднесписочная численность сотрудников не должна превышать 100 человек;

- лимит доходов организации или индивидуального предпринимателя не должен превышать 150 000 000 рублей;

- остаточная стоимость основных средств также не должна превышать 150 000 000 рублей;

- доля участия других лиц в уставном капитале организации не должна превышать 25%.

При этом есть целый перечень условий, которые исключают применение упрощенной системы налогообложения. Этот перечень приведен в статье 346.12 Налогового Кодекса РФ. Абсолютно все требования должны соблюдаться. Несоблюдение хотя бы одного требования, ведет к отмене этого режима налогообложения.

Как считать ежемесячные платежи

Если экономический субъект не отвечает требованиям п. 3 ст. 286 НК РФ, то помимо ежеквартальных расчетов, придется платить ежемесячные авансы. Они уменьшают итоговую сумму к уплате в бюджет аналогичным образом.

Порядок, как рассчитать авансовые платежи по налогу на прибыль помесячно, не изменился:

- Помесячный транш первого квартала года равен помесячному платежу 4 кв. предшествующего года. Например, январский авансовый налог 2021 года равен помесячному траншу в 4 кв. 2021 г.

- Перечисления во втором квартале аналогичны 1/3 от суммы уплаченного авансирования за 1 квартал. То есть выплата за апрель или май 2021 года равна 1/3 от аванса за 1 кв. 2021 г.

- Месячные транши за 3 квартал определяются как 1/3 от разницы аванса за полугодие и 1 квартала. Например, сумма за июль 2021 г. рассчитывается по формуле: (АП за 1 полугодие – АП за 1 кв. 2020) / 3.

- Помесячный расчет за 4 кв. исчисляют аналогично третьему кварталу: расчет авансовых траншей (к примеру, за октябрь или ноябрь 2020) определяется как разница авансов за 9 месяцев и 1 полугодия, разделенная на три.

Применять порядок расчетов обязаны все компании, которые не попали в перечень п. 3 ст. 286 НК РФ. Например, предприятие, выручка которого за предшествующие 4 квартала превысила в среднем 15 миллионов рублей (или более 60 млн руб. за предшествующие 12 месяцев). Организация обязана самостоятельно перейти на помесячную оплату.

ВАЖНО!

ФНС не обязана уведомлять налогоплательщиков о правильном порядке расчета авансовых перечислений. Если компания утрачивает право на ежеквартальные транши, то специального уведомления от ФНС о переходе на помесячные платы не поступит. Аналогично компания не получит никаких писем, если у нее появится возможность платить фискальные обязательства поквартально.

Способ 1-й. Оглядываясь на предыдущий квартал

Начнем со способа, когда авансовые платежи исчисляются исходя из ставки налога и прибыли, рассчитанной нарастающим итогом с начала года до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа (абз. 2 — 5 п. 2 ст. 286 НК РФ). Напомним, что отчетными периодами по налогу признаются I квартал, полугодие и девять месяцев календарного года (п. 2 ст. 285 НК РФ). Иными словами, авансовый платеж (АП) уплачивается по итогам I квартала, полугодия и девяти месяцев плюс ежемесячные авансовые платежи (ЕАП) внутри каждого квартала. При этом АП рассчитывается исходя из фактически полученной прибыли, а ЕАП — из предполагаемой, размер которой определяется по итогам предыдущего квартала.

| Период | Сумма ЕАП, подлежащего уплате |

| В I квартале | Сумма ЕАП, подлежащего уплате в IV квартале предыдущего налогового периода |

| Во II квартале | 1/3 суммы АП по итогам I квартала |

| В III квартале | 1/3 x (АП по итогам полугодия — АП по итогам I квартала) |

| В IV квартале | 1/3 x (АП по итогам девяти месяцев — АП по итогам полугодия) |

Если рассчитанная таким образом сумма ежемесячного авансового платежа отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются. Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Обратите внимание! По срокам уплаты ежемесячные авансовые платежи распределяются равными долями в размере 1/3 суммы платежа на квартал. Если сумма платежа не делится по трем срокам уплаты без остатка, то остаток прибавляется к ежемесячному авансовому платежу по последнему сроку уплаты.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ). Декларацию по налогу на прибыль (Ее форма и Порядок ее заполнения утверждены Приказом ФНС России от 15.12.2010 N ММВ-7-3/[email protected]) нужно представить в налоговую инспекцию не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ) (Если 28-е число приходится на день, признаваемый выходным и (или) нерабочим праздничным днем, то в соответствии с п. 7 ст. 6.1 НК РФ срок уплаты переносится на ближайший следующий за ним рабочий день) — не позднее 28 апреля, 28 июля, 28 октября.

При заполнении листа 02 «Расчет налога на прибыль организаций» декларации необходимо учесть следующие особенности (п. 5.11 Порядка заполнения декларации). Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за отчетным периодом, за который представлена декларация, указывается по строкам 290 — 310 (В декларации за налоговый период строки 290 — 310 не заполняются).

Сумма платежей по строке 290 определяется как разница между суммой исчисленного налога на прибыль за отчетный период, отраженной по строке 180, и суммой исчисленного налога на прибыль, указанной по такой же строке листа 02 декларации за предыдущий отчетный период. Например, в декларации за девять месяцев по строке 290 указывается сумма ежемесячных авансовых платежей на IV квартал, исчисленная как разность строки 180 декларации за девять месяцев и строки 180 декларации за полугодие. В этом же размере уплачиваются авансовые платежи в I квартале следующего налогового периода. В декларации за I квартал по строке 290 указывается сумма ежемесячных авансовых платежей, подлежащих уплате во II квартале. Сумма ежемесячных авансовых платежей будет равна сумме исчисленного налога по строке 180 декларации за I квартал. По строкам 300 и 310 указываются суммы ежемесячных авансовых платежей в федеральный бюджет и бюджет субъекта РФ, которые рассчитываются аналогично показателю по строке 290.

Пример 1. По данным налогового учета ООО «Сатурн» в 2011 г. получило прибыль: — за I квартал — 315 000 руб.; — за полугодие — 540 000 руб.; — за 9 месяцев — 1 125 000 руб.; — за год — 1 800 000 руб. Ставка налога равна 20%, в том числе в федеральный бюджет — 2%, в бюджет субъекта РФ — 18% (ст. 284 НК РФ). К уплате в бюджет по итогам отчетного (налогового) периода причитается: — за I квартал — 63 000 руб.; — за полугодие — 108 000 руб.; — за 9 месяцев — 225 000 руб.; — за год — 360 000 руб. Рассчитаем и отразим в таблице размер ежемесячных авансовых платежей организации за 2011 г. (В декларации за девять месяцев 2010 г. по строке 290 указана сумма ежемесячных авансовых платежей IV квартала в размере 27 000 руб. В этом же размере уплачиваются авансовые платежи в I квартале 2011 г.)

(руб.)

| Показатели листа 02 декларации | Код строки | I квартал | Полугодие | Девять месяцев | Год |

| Сумма исчисленного налога на прибыль: | 180 | 63 000 | 108 000 | 225 000 | 360 000 |

| — в федеральный бюджет | 190 | 6 300 | 10 800 | 22 500 | 36 000 |

| — в бюджет субъекта РФ | 200 | 56 700 | 97 200 | 202 500 | 324 000 |

| Сумма начисленных авансовых платежей за отчетный (налоговый) период: | 210 | 27 000 | 126 000 <*> | 153 000 <*> | 342 000 <*> |

| — в федеральный бюджет | 220 | 2 700 | 12 600 | 15 300 | 34 200 |

| — в бюджет субъекта РФ | 230 | 24 300 | 113 400 | 137 700 | 307 800 |

| Сумма налога на прибыль к доплате: | |||||

| — в федеральный бюджет | 270 | 3 600 | 7 200 | 1 800 | |

| — в бюджет субъекта РФ | 271 | 32 400 | 64 800 | 16 200 | |

| Сумма налога на прибыль к уменьшению: | |||||

| — в федеральный бюджет | 280 | — | 1 800 | ||

| — в бюджет субъекта РФ | 281 | — | 16 200 | ||

| Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за текущим отчетным периодом: | 290 | 63 000 | 45 000 <**> | 117 000 <**> | |

| — в федеральный бюджет | 300 | 6 300 | 4 500 | 11 700 | |

| — в бюджет субъекта РФ | 310 | 56 700 | 40 500 | 105 300 |

——————————— <*> Сумма показателей строк 180 и 290 декларации за предыдущий отчетный период (63 000 + 63 000 = 126 000, 108 000 + 45 000 = 153 000, 225 000 + 117 000 = 342 000). <**> Разность показателей строки 180 деклараций за текущий и предыдущий отчетные периоды0 = 45 000, 225 000 — 108 000 = 117 000).

Как следует из таблицы, организация должна была произвести платежи в следующие сроки:

(руб.)

| Сроки (с учетом выходных дней) | Ежемесячные авансовые платежи | Налог по итогам отчетного периода к доплате (+), к уменьшению (-) | ||||

| Всего | Федеральный бюджет | Бюджет субъекта РФ | Всего | Федеральный бюджет | Бюджет субъекта РФ | |

| 28.01.2011 | 9 000 | 900 | 8 100 | |||

| 28.02.2011 | 9 000 | 900 | 8 100 | |||

| 28.03.2011 | 9 000 | 900 | 8 100 | |||

| 28.04.2011 | 21 000 | 2 100 | 18 900 | 36 000 | 3 600 | 32 400 |

| 30.05.2011 | 21 000 | 2 100 | 18 900 | |||

| 28.06.2011 | 21 000 | 2 100 | 18 900 | |||

| 28.07.2011 | 15 000 | 1 500 | 13 500 | -18 000 | -1 800 | -16 200 |

| 29.08.2011 | 15 000 | 1 500 | 13 500 | |||

| 28.09.2011 | 15 000 | 1 500 | 13 500 | |||

| 28.10.2011 | 39 000 | 3 900 | 35 100 | 72 000 | 7 200 | 64 800 |

| 28.11.2011 | 39 000 | 3 900 | 35 100 | |||

| 28.12.2011 | 39 000 | 3 900 | 35 100 | |||

| Всего | 252 000 | 25 200 | 226 800 | 90 000 | 9 000 | 81 000 |

Авансовые платежи в I квартале 2012 г. уплачиваются в том же размере, что и в IV квартале предыдущего налогового периода, то есть равняются показателю строки 290 декларации за девять месяцев. Они составляют 117 000 руб.

В данном примере по итогам полугодия у организации образовалась переплата по налогу на прибыль, которая подлежит зачету в счет предстоящих платежей по этому или иным налогам, погашения недоимки и пеней или возврату организации в порядке, установленном ст. 78 НК РФ. При этом правила зачета распространяются и на авансовые платежи (п. 14 ст. 78 НК РФ). Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), ему целесообразнее зачесть переплату в счет предстоящих платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция в течение 10 дней со дня получения заявления от организации или со дня подписания акта совместной сверки (п. 4 ст. 78 НК РФ). В соответствии с п. 9 ст. 78 НК РФ налоговый орган обязан в письменной форме сообщить налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в осуществлении зачета в течение пяти дней со дня принятия соответствующего решения. Совершенно очевидно, что о возникшей переплате налоговый орган «узнает» из декларации. Поэтому, чтобы не затягивать проведение зачета, заявление целесообразнее подавать вместе с налоговой декларацией. Отметим, что к первому сроку уплаты авансового платежа организация не успеет получить решение о зачете (иначе ей пришлось бы сдавать декларацию в первые дни после окончания отчетного периода, что на практике маловероятно). Поэтому в первый срок налогоплательщик должен перечислить всю сумму авансового платежа (если он этого не сделает, то ему грозит начисление пени), а во второй срок (имея на руках решение о зачете) сумму авансового платежа можно уже корректировать.

Применительно к примеру 1 это будет выглядеть следующим образом.

(руб.)

| Сроки (с учетом выходных дней) | Ежемесячные авансовые платежи | ||

| Всего | Федеральный бюджет | Бюджет субъекта РФ | |

| 28.07.2011 | 15 000 | 1 500 | 13 500 |

| 29.08.2011 | 0 | 0 | 0 |

| 28.09.2011 | 12 000 | 1 200 | 10 800 |

Итак, мы рассмотрели способ уплаты ежемесячных авансовых платежей. Отметим, что для организаций, прибыль которых в течение года «скачет» (например, вследствие сезонного характера их деятельности), такой способ нецелесообразен. Налоговый кодекс предусматривает возможность перехода на уплату авансовых платежей по итогам каждого месяца исходя из фактически полученной прибыли. Об этом и пойдет речь далее.

Как рассчитать авансы по фактическим показателям

Если организация приняла решение платить в бюджет по фактическим показателям полученной прибыли, придется подать соответствующее заявление в инспекцию. Такой формат взаимодействия с бюджетом подойдет для экономических субъектов, деятельность которых носит сезонный характер.

В таком случае расчет ежемесячных авансовых платежей проводится исходя из фактической прибыли за отчетный месяц. Причем организации придется сдавать ежемесячные декларации.

Отчетными периодами признаются месяц, два месяца, три и так далее. Сумма к уплате в бюджет исчисляется как налогооблагаемая база, помноженная на ставку обязательства. Сумма аванса исчисляется как разница между начисленным платежом и уже уплаченным.

Как поступить с переплатой

Нередко результатом деятельности за отчетный период является убыток: за определенное время доходы компании значительно меньше затрат. К примеру, ООО «PPT.ru» в 1 кв. 2021 г. произвело оплату авансовых платежей по налогу в сумме 300 000 руб. В течение 2 кв. 2020 г. сумма помесячных перечислений в бюджет составила тоже 300 000 руб. А вот сумма налогового обязательства к уплате за 1 полугодие 2021 г., исчисленная нарастающим итогом, составила всего 450 000 рублей. Следовательно, за ООО «PPT.ru» теперь числится переплата авансовых платежей по налогу на прибыль на сумму 150 000 рублей. Ее используют либо для зачета в счет иных платежей, либо подают заявление на возврат.

Пример платежа за поставку товаров

Покупатель приобретает товар на условиях внесения Поставщику частичной (полной) предоплаты.

Порядок внесения оплаты:

50% от полной суммы стоимости товара – в течении 5-ти дней с момента подписания настоящего соглашения- остаток от суммы (50%) – в момент фактического получения товара

Поставка осуществляется в течении 7 рабочих дней с момента внесения Покупателем на счет Поставщика авансового платежа в размере 50% от стоимости товара.

Помимо представленных положений стороны вправе указать пункт об использовании наличного или безналичного расчета.

Сроки уплаты

По действующему фискальному законодательству (ст. 287 НК РФ), оплата авансовых платежей по налогу на прибыль производится не позднее установленных сроков. В противном случае налогоплательщика накажут. Последние даты перечисления средств в казну зависят от способа исчисления.

Актуальная таблица расчета по авансовым платежам по налогу на прибыль в 2021 году (сроки уплаты):

| Способ расчета | Последний срок перечисления | Примечание |

| Поквартально | Не позднее 28-го числа первого месяца, следующего за отчетным кварталом | Если последний срок оплаты выпадает на нерабочий, праздничный или выходной день, то дата переносится на первый рабочий день |

| Ежемесячно с квартальной доплатой | Не позднее 28-го числа каждого месяца этого отчетного периода | |

| Ежемесячно по фактическим показателям | Не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налогового обязательства |

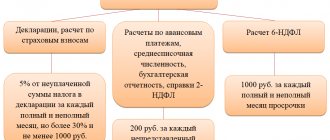

Ответственность за неуплату авансовых платежей

Согласно Налоговому Кодексу РФ, если были нарушены сроки уплаты авансовых платежей или были уплачены неполные суммы авансовых платежей, образуется недоимка. На недоимку начисляется пеня. Согласно пункту 4 статьи 75 Налогового Кодекса РФ пеня составляет 1/300 ставки рефинансирования Центробанка России за каждый просроченный календарный день. При этом для индивидуальных предпринимателей пеня равна 1/300 ставки рефинансирования в любом случае. Для организаций же пеня равна 1/300 ставки рефинансирования в том случае, если просрочка меньше 30 календарных дней, а если просрочка больше 30 календарных дней, то начиная с 31 календарного дня, пеня считается, исходя из 1/150 ставки рефинансирования. Согласно разъяснениям ФНС России от 28 декабря 2009 года, пени рассчитываются, начиная со дня, который следует за последним днем оплаты и заканчивается днем, когда недоимку уплачивают в бюджет. Ставка рефинансирования Центробанка России берется та, которая действует на период просрочки, соответственно, если она меняется, то необходимо рассчитывать ее отдельно по каждому периоду.

В случае с авансовыми платежами оплачивается только пеня, штрафы в отношении авансов не предусмотрены.