Налог на прибыль рассчитывают все организации на ОСНО. Кодекс предусматривает два типа отчетных периодов (ст. 285 НК РФ), т. е. периодичность представления декларации по налогу на прибыль:

- раз в месяц;

- раз в квартал.

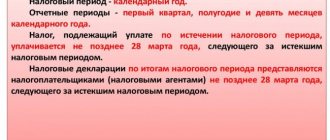

Налог на прибыль рассчитывается нарастающим итогом с начала года. Если компания отчитывается раз в квартал, то декларации нужно представлять по итогам I квартала, полугодия, 9 месяцев и года. Соответственно, в 2021 году отчетными датами будут: 29.03.2021 (за 2020 год), 28.04.2021, 28.07.2021, 28.10.2021 и 28.03.2022.

Организации, которые рассчитывают налог по фактической прибыли каждый месяц, ежемесячно сдают декларации не позднее 28-го числа каждого месяца.

Небольшие компании со среднесписочной численностью работников до 100 человек могут сдать декларацию на бумаге, остальным придется отчитаться в электронном формате (п. 3 ст. 80 НК РФ).

Сдайте декларацию по налогу на прибыль бесплатно через Контур.Экстерн в рамках «Тест-драйва»!

Попробовать

Порядок заполнения

Согласно Порядку заполнения налогоплательщики обязательно представляют в составе декларации следующие листы:

- титульный лист (лист 01);

- подраздел 1.1 раздела 1;

- лист 02;

- приложения № 1 и № 2 к листу 02.

Остальные листы и приложения заполняются при наличии определенных показателей.

Рассмотрим заполнение обязательных разделов.

Раздел 1

Сумму налога, которую нужно заплатить в бюджет, отражают в разделе 1.

Подраздел 1.1 заполняется в обязательном порядке. Здесь показываются суммы налога на прибыль и авансовых платежей, подлежащих уплате за отчетный период. Данные берутся из строк 270–281 листа 02 декларации. Налог к доплате или к уменьшению показывается с учетом авансовых платежей.

Если компания в I квартале в федеральный бюджет заплатила 5 000 рублей, а налог на прибыль в этот бюджет за полугодие равен 8 000 рублей, по итогам полугодия нужно доплатить 3 000 рублей (8 000 — 5 000). То есть по строке 040 подраздела 1.1 нужно указать сумму 3 000 рублей.

Подраздел 1.2 подлежит заполнению организациями, уплачивающими авансовые платежи каждый месяц исходя из прибыли за предыдущий квартал или фактической прибыли. В годовой декларации этого раздела быть не должно.

По строкам 120–140 и 220–240 отражается третья часть сумм, указанных по строкам 300–310 и 330–340 листа 02.

Если компания платит налог на прибыль с процентов и дивидендов, заполняется подраздел 1.3.

Заполнение декларации по налогу на прибыль при наличии обособленного подразделения

Опубликовано 23.07.2019 23:59 Автор: Administrator В этой статье мы хотим дать вам шпаргалку по заполнению Приложения №5 к листу 02 декларации по налогу на прибыль. Что нужно учесть при работе с декларацией в данном случае? Рассмотрим порядок расчета основных показателей, а также разберем небольшой практический пример.

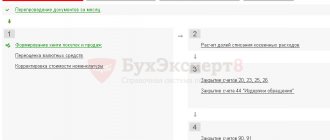

Заполняя декларацию при наличии обособленного подразделения, необходимо:

— заполнить основные разделы декларации и дополнительно Приложение №5 к листу 02 по головному подразделению, то есть по организации в целом,

— заполнить необходимое количество Приложений №5 (по количеству обособленных подразделений в организации, включая закрытые в течение года),

— отправить декларацию, включая все Приложения №5 по обособленным подразделениям, в ИФНС по месту учета головной организации и только необходимые разделы для ОП.

Состав декларации одного обособленного подразделения выглядит так:

Титульный лист

указываете код ОП — КПП; куда подается декларация — код ИФНС по месту регистрации ОП; по месту нахождения обособленного подразделения ставите код «220» полное наименование ОП прописываете

Раздел 1.1, заполняя графы

040 и 050 ставятся прочерки, так как ОП платит налог в бюджет субъекта РФ 070 –данные из стр. 100 Прил. №5 листа 02 80 –данные из стр. 110 Прил. №5 листа 02 Раздел 1.2

необходим при исчислении и уплате ежемесячных авансовых платежей в течение квартала графы 120, 130, 140 — ставятся прочерки, так как ОП платит налог в бюджет субъекта РФ графы 220, 230, 240 — отражаются показатели 1/3 суммы стр. 120 Прил. №5 листа 02 В отчете за год, данный раздел не заполняется (порядок заполнения декларации п. 1.1)

Приложение N 5 Листа 02 по обособленному подразделению

В самой форме есть подсказки заполнения, по графе «Расчет составлен (код)» — ставите показатель «2», если заполняете прил. ОП — ставите показатель «3», если заполняете прил. по закрытому ОП КПП – проставляется код по ОП

Чтобы заполнить остальные строки, надо вычислить долю налоговой базы. Исчислить налог в бюджет субъекта РФ в целом по организации и по каждому подразделению.

Доля прибыли (стр. 040 Приложения 5) рассчитывается по итогам отчетного и налогового периода по формуле (п. 2 ст. 288 НК РФ):

| Доля прибыли ОП = ( | Удельный вес среднесписочнойчисленности работников ОП или расходов на оплату труда ОП | + | Удельный вес остаточной стоимости амортизируемого имущества соответствующего ОП | ) /2 |

Организация сама закрепляет в учетной политике показатель, который будет использовать: рассчитывать среднесписочную численность работников ОП или расходы на оплату труда, не изменять его в течение отчетного (налогового) периода.

1) Исчисляем среднесписочную численность работников ОП, для этого:

| СреднеСписочнаяЧисленность работников ОП__________________ СреднеСписочнаяЧисленность работников по организации в целом | *100% |

2) Исчисляем расходы на оплату труда ОП, для этого:

| Сумму расходов на оплату труда ОП___________ Расходы на оплату труда в целом по организации | *100% |

3) Исчисляем удельный вес остаточной стоимости имущества ОП в остаточной стоимости имущества всей организации (в соответствии с п. 1 ст. 257, п.3 ст. 256 НК РФ):

| Средняя ст-ть амортизируемых ОС, используемых ОП Средняя ст-ть амортизируемых ОС всей организации | *100% — |

Средняя стоимость считается по данным НУ (п. 4 ст. 376 НК РФ)

За отчетный период = (Сумма остаточной стоимости ОС на 1 января + на 1 февраля + … + Остаточная стоимость ОС на 1-е число последнего месяца отчетного периода + Остаточная стоимость ОС на 1-е число месяца, следующего за отчетным периодом), деленная на количество месяцев в отчетном периоде + 1 (т.е. 4 (это квартал), 7 (это полугодие) или 10 (это 9 месяцев).

За налоговый период (год) = (Сумма остаточной стоимости ОС на 1 января + на 1 февраля + … + Остаточная стоимость ОС на 31 декабря), деленная на количество месяцев в отчетном периоде + 1 (т.е. 13 (это за налоговый период)).

В том случае, если обособленное подразделение образовано в течение года, то остаточную стоимость его основных средств необходимо рассчитывать по тем же формулам. А за месяцы, когда ОП еще не было образовано, остаточная стоимость его ОС в расчете получается равной нулю.

Пример:

ООО «Ромашка» состоит на учете в г. Москве и открыло в 2015г. одно обособленное подразделение в Московской области

В учетной политике закреплен для расчета показатель «Среднесписочная численность работников».

За I квартал 2021 г. прибыль в целом по организации составила 1 017 174 руб. (стр. 100 Листа 02). Ставка налога на прибыль в бюджет субъекта по данному региону составляет 17%.

Удельный вес среднесписочной численности работников ОП = 83,78%

| ГП | ОП | всего | УВ (31/37*100) |

| 6 | 31 | 37 | 83,78 |

Удельный вес остаточной стоимости амортизируемого имущества обособленного подразделения = 100%

Так как в ОП находится все имущество, то берем показатель за 100%

Доля прибыли ОП за I квартал 2021г. составляет = 91,89% (83,78+100)/2

Сумма налога на прибыль по ОП за I квартал (стр. 070 Прил. 5)= 158896 руб. (база (стр. 030 равна 1017174*стр. 040 равна 91,89%*ставку 17%):

Доля прибыли ГП за I квартал 2021г. составляет = 8,11% (100-91,89)

Сумма налога на прибыль по ОП за I квартал (стр. 070 Прил. 5)= 14024 руб. (база (стр. 030 равна 1017174*стр. 040 равна 8,11%*ставку 17%):

Если вы оплачиваете ежемесячные авансы по налогу, то сумма налога распределяется в течение квартала равными долями. Ежемесячный платеж равен 1/3 авансового платежа, исчисленного по итогам предыдущего квартала. По итогам отчетного периода нужно расс

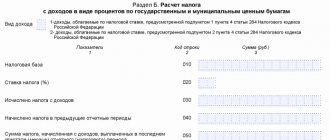

Лист 02

Налоговая база определяется как разница между доходами и расходами организации, которые находят свое отражение в листе 02 налоговой декларации.

Подробная расшифровка доходов и расходов отражается в приложениях к листу 02. В самом же листе показываются общие суммы доходов и расходов, налоговая база и исчисленный налог.

В строке 110 отражаются убытки прошлых лет, перенесенные на текущий период.

Ставка налога на прибыль (строки 140–170) в 2017-2020 годах составляет 20 %: 3 % — федеральный бюджет, 17 % — бюджеты субъектов РФ (ст. 284 НК РФ).

Смотреть подробное заполнение листа 02

Строка 210 листа 02: пример расчета суммы для заполнения

Отдельного рассмотрения требует вопрос заполнения на листе 02 строки 210 декларации по прибыли за год.

В ней показываются суммы авансов, начисленные за налоговый период. Источники данных для определения величины авансов будут различаться, а в одной из ситуаций потребуется сделать дополнительный расчет. От чего же зависит значение, показываемое в листе 02 декларации по налогу на прибыль по строке 210 за год? Роль здесь играют 2 момента:

- выбранная налогоплательщиком периодичность начисления авансов (ежемесячная от фактической прибыли или ежеквартальная);

- применение налогоплательщиком, имеющим среднеквартальный доход не выше 15 млн руб., предоставляемого ему п. 3 ст. 286 НК РФ права на уплату авансов только по итогам завершающихся ежеквартально отчетных периодов.

ВНИМАНИЕ! В отчетных периодах 2021 года лимит по доходам увеличен до 25 млн руб. в квартал. Останется ли он таким дальше, смотрите здесь.

О том, какие расчеты в части платежей приходится делать налогоплательщикам, не использующим это право, читайте в материале «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Использование права на уплату авансов только по итогам ежеквартального расчета по существу равнозначно оплате авансов от фактической прибыли за исчисляемые поквартально налоговые периоды. Начисления тех сумм, которые будут представлять собой платежи, осуществляемые в следующем за отчетным периодом квартале, при применении этого права не происходит. Аналогичные последствия имеет помесячный расчет авансов от фактической прибыли. То есть для того, чтобы узнать, какую сумму следует отразить в строке 210 листа 02 за год при использовании каждого из этих расчетов, достаточно посмотреть величину, указанную в строке 180 этого же листа декларации за последний отчетный период:

- за 9 месяцев, если используется право на уплату авансов только по итогам завершающихся ежеквартально отчетных периодов;

- за 11 месяцев, если расчет авансов осуществляется помесячно от фактической прибыли.

Но в ситуации, когда налогоплательщик в подаваемой ежеквартально промежуточной отчетности заполняет и строки 290–340, ему понадобится сделать вычисление суммы, вносимой в строку 210 листа 02 за год. Сложить здесь нужно значение, указанное в строке 180 листа 02 декларации за 9 месяцев, и сумму, отраженную в этом же листе по строке 290.

Покажем, как формируется цифра в строке 210 листа 02 в декларации по прибыли за год на примере ее заполнения.

Предположим, что в декларации по прибыли за 9 месяцев организация в листе 02 по строке 180 показала 180 000 руб. налога, а по строке 290 этого же листа (в качестве авансов, подлежащих помесячной уплате в течение 4 квартала) — сумму 20 000 руб.

При таких данных в годовой декларации по прибыли цифра в строке 210 листа 02 будет равна 180 000 руб. + 20 000 руб. = 200 000 руб.

Еще о заполнении строки 210 читайте в статье «Как заполнить строку 210 в декларации по налогу на прибыль».

См. также:

- «Как заполняется строка 220 листа 02 декларации по налогу на прибыль?»;

- «Как рассчитать строку 290 листа 02 декларации по налогу на прибыль?».

Полный пример заполнения декларации по налогу на прибыль за 2021 год можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Приложение № 1 к листу 02

В данном приложении отражаются все доходы по данным налогового учета, включая внереализационные.

Итоговая сумма полученных доходов записывается в строку 040, которая затем дублируется в строке 010 листа 02.

Внереализационные доходы отражаются отдельно от доходов с продажи товаров или услуг (работ). При этом некоторые виды внереализационных доходов выделяются в отдельные строчки, например доходы в виде безвозмездно полученного имущества (строка 103).

Смотреть детальное заполнение приложения № 1

Приложение № 2 к листу 02

Данное приложение содержит информацию о расходах компании, в том числе о внереализационных.

Условно расходы, которые присутствуют в деятельности почти любого предприятия, можно разделить на три блока:

- прямые расходы (строки 010–030);

- косвенные расходы (строки 040–055);

- внереализационные расходы (строки 200–206).

Если организация работает по кассовому методу, строки 010–030 не заполняются.

Отдельными строками отражаются расходы, касающиеся оборота ценных бумаг, имущественных прав и т.д.

Суммы убытков показываются в строках 090–110 приложения № 2.

Отдельно выделяется сумма начисленной амортизации (строка 131).

В строке 205 показывают суммы штрафных санкций и пени за неисполнение условий договоров.

Обратите внимание, что штрафы контролирующих органов за нарушение учета или несвоевременную уплату налогов в строке 205 не отражаются.

Смотреть детальное заполнение приложения № 2