Необходимость российских компаний в рабочих руках достаточно эффективно решает возможность пригласить на работу граждан рядом расположенных государств. Особо выгодные условия здесь не предоставляются, но при этом не создаются сложные препятствия. Именно по этой причине в компаниях и на предприятиях все чаще можно встретить работников с загранпаспортом. Найти и принять данную категорию сотрудников просто. Но на этом ничего не заканчивается. Работодатель должен платить за таких сотрудников определенные налоги. Именно об этом и пойдет речь в данной статье.

Законные положения

Трудовая деятельность граждан иных стран не считается произволом. Она имеет вполне законные обоснования. В 114-ФЗ от 15.08.1996 прописаны правила проезда через границы России. Здесь указано, что после приезда без официального разрешения, приглашения или визы, человек должен прописать цель трудоустройства в миграционной карте. Если же иностранец въезжает по одной из виз, ему потребуется получить приглашение или сама виза должна быть специальной – рабочей.

Еще одним важным законом считается No 115-ФЗ от 25.07.2002. В данном положении прописана информация об иностранцах и их статусе. Одновременно с этим здесь можно изучить особенности трудоустройства в российском хозяйстве.

Права иностранных граждан

В соответствии с пунктом 1 статьи 5 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Федеральный закон № 125-ФЗ) обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат:

— физические лица, выполняющие работу на основании трудового договора, заключенного со страхователем;

— физические лица, выполняющие работу на основании гражданско-правового договора, предметом которого являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

— физические лица, осужденные к лишению свободы и привлекаемые к труду страхователем.

Действие настоящего закона распространяется как на граждан Российской Федерации, так и на иностранных граждан и лиц без гражданства, если иное не предусмотрено федеральными законами или международными договорами Российской Федерации.

При наступлении страхового случая обеспечение по страхованию осуществляется:

1) в виде пособия по временной нетрудоспособности, назначаемого в связи со страховым случаем и выплачиваемого за счет средств на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

2) в виде страховых выплат:

единовременной страховой выплаты застрахованному либо лицам, имеющим право на получение такой выплаты в случае его смерти;

ежемесячных страховых выплат застрахованному либо лицам, имеющим право на получение таких выплат в случае его смерти;

3) в виде оплаты дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией застрахованного при наличии прямых последствий страхового случая

Страховой случай — подтвержденный в установленном порядке факт повреждения здоровья или смерти застрахованного вследствие несчастного случая на производстве или профессионального заболевания, который влечет возникновение обязательства страховщика осуществлять обеспечение по страхованию (ст. 3 Федерального закона № 125-ФЗ)

Порядок осуществления обеспечения по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний лиц, имеющих право на его получение и выехавших на постоянное место жительства за пределы Российской Федерации определён Постановлением Правительства Российской Федерации от 17.07.2000 № 529.

В соответствии с частью 1 статьи 2 Закона № 255-ФЗ обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством наравне с гражданами Российской Федерации подлежат иностранные граждане и лица без гражданства, постоянно или временно проживающие на территории Российской Федерации, а также иностранные граждане и лица без гражданства, временно пребывающие в Российской Федерации и работающие по трудовым договорам.

Следует отметить, что право на получение всех видов пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством(пособие по временной нетрудоспособности, пособие по беременности и родам, единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за ребенком, социальное пособие на погребение) имеют только постоянно или временно проживающие на территории Российской Федерации иностранные граждане, а также временно пребывающие в Российской Федерации граждане стран Евразийского экономического союза (далее – ЕАЭС), без каких-либо ограничений.

Одновременно с этим, частью 4.1 статьи 2 Закон № 255-ФЗ установлено, что временно пребывающие (за исключением граждан стран ЕАЭС) на территории Российской Федерации иностранные граждане имеют право на получение только пособия по временной нетрудоспособности и при условии уплаты за них работодателями страховых взносов в Фонд социального страхования Российской Федерации за период не менее шести месяцев, предшествующих месяцу наступления временной нетрудоспособности.

Часто задаваемые вопросы:

Вопрос: Могу ли я рассчитывать на пособие по временной нетрудоспособности в случае, если я работаю по патенту, но трудовой договор со мной не заключен?

Ответ:

Нормами статьи 2 Закона № 255-ФЗ установлено, что обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат лица, работающие по трудовым договорам. Право на обеспечение пособием по временной нетрудоспособности возникнет только в том случае, если будет заключен трудовой договор и работодатель будет платить страховые взносы в Фонд социального страхования Российской Федерации;

Вопрос: Я-гражданка Украины, работала по патенту (являюсь временно пребывающей на территории РФ), на данный момент нахожусь в отпуске по беременности и родам, и через месяц у меня будет готово разрешение на временное проживание. Подскажите пожалуйста — смогу ли я претендовать на пособие по беременности и родам в данной ситуации с момента получения статуса временно проживающей?

Ответ:

Право на обеспечение пособиями по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии с Законом № 255-ФЗ Вы приобретете по страховым случаям, которые наступят после даты получения Вами разрешения на временное проживание на территории Российской Федерации. Так как в данной ситуации беременность и роды наступили до момента получения Вами разрешение на временное проживание, права на указанное пособие Вы не имеете.

Вопрос: Я являюсь гражданкой Узбекистана, получила разрешение на временное проживание на территории Российской Федерации, буду ли я иметь право на единовременное пособие при рождении ребенка?

Ответ

: Если Вы работаете по трудовому договору и у Вас есть разрешение на временное проживание на территории Российской Федерации, то Вы имеете право на получение единовременного пособия при рождении ребенка (статья 2 Закона № 255-ФЗ).

Вопрос: Я гражданка Украины, получившая временное убежище на территории Российской Федерации, на данный момент оформляю разрешение на временное проживание. Официально трудоустроена в РФ. На данный момент нахожусь на 5 месяце беременности. Подскажите — на какие пособия я буду иметь право, если получу разрешение на временное проживание?

Ответ:

Если Вы работаете по трудовому договору и получите разрешение на временное проживание в Российской Федерации до получения листка нетрудоспособности по беременности и родам, то Вы будете иметь право на пособие по беременности и родам и единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности. Независимо от наличия больничного листка Вы также имеете право на единовременное пособие при рождении ребенка и ежемесячное пособие по уходу за ребенком.

Вопрос: Подлежат ли иностранные граждане регистрации в качестве страхователей в Фонде социального страхования Российской Федерации?

Ответ: В соответствии со статьей 13 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» иностранный гражданин, зарегистрированный в Российской Федерации в качестве индивидуального предпринимателя, может выступать в качестве работодателя.

На основании статьи 6 Закона № 125-ФЗ Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон № 125-ФЗ) регистрации в качестве страхователей подлежат физические лица, заключившие трудовой договор с работником, или гражданско-правовой договор, условиями которого предусмотрена обязанность страхователя по уплате страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее -гражданско-правовой договор).

Одновременно с регистрацией в качестве страхователей по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в соответствии с Законом № 125-ФЗ физические лица, заключившие трудовой договор с работником, регистрируются по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (статья 2.3 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Таким образом, если физическое лицо, в том числе иностранный гражданин, зарегистрированный в Российской Федерации в качестве индивидуального предпринимателя, применяет труд наемных работников, то такое лицо обязанно по регистрироваться в качестве страхователя, а также исчислять и своевременно уплачивать страховые взносы в Фонд социального страхования Российской Федерации.

Вопрос: Какие документы необходимо представить иностранному гражданину, применяющему наемный труд, для регистрации в качестве страхователя в Фонде социального страхования Российской Федерации?

Ответ: В соответствии со статьей 13 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» иностранный гражданин, зарегистрированный в Российской Федерации в качестве индивидуального предпринимателя, может выступать в качестве работодателя.

В соответствии со статьей 6 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон № 125-ФЗ) физическим лицам, в том числе иностранным гражданам, зарегистрированным в Российской Федерации в качестве индивидуальных предпринимателей, необходимо зарегистрироваться в качестве страхователя в территориальном органе Фонда по месту своего жительства в срок не позднее 30 календарных дней со дня заключения трудового (гражданско-правового) договора с первым из принимаемых работников.

Статьей 26.28 Закона № 125-ФЗ установлены меры ответственности страхователя за неисполнение или ненадлежащее исполнение возложенных на него обязанностей по своевременной регистрации в качестве страхователя в Фонде.

Регистрация в качестве страхователя — физического лица, в том числе иностранного гражданина, зарегистрированного в Российской Федерации в качестве индивидуального предпринимателя, заключившего трудовой (гражданско-правовой) договор с работником, осуществляется на основании заявления о регистрации, форма которого предусмотрена соответственно Административным регламентом Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей — физических лиц, заключивших трудовой договор с работником, утвержденным приказом Фонда от 22.04.2019 № 215 (далее — Регламент № 215), и Административным регламентом Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей — физических лиц, обязанных уплачивать страховые взносы в связи с заключением гражданско-правового договора, утвержденным приказом Фонда от 22.04.2019 № 214 (далее — Регламент № 214).

Одновременно с заявлением о регистрации индивидуальный предприниматель-работодатель представляет копии следующих документов:

— трудовых книжек принятых работников или трудовых договоров, заключенных с работниками (подпункт «а» пункта 15 Регламента № 215);

— гражданско-правовых договоров с физическими лицами, при наличии в них условий о том, что страхователь обязан уплачивать страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за указанных лиц (подпункт «а» пункта 15 Регламента № 214).

На основании заявления о регистрации и копий документов территориальный орган Фонда в срок, не превышающий трех рабочих дней со дня получения последнего из необходимых для регистрации страхователя документа, осуществляет его регистрацию в качестве страхователя.

Вопрос: Могут ли иностранные граждане добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством?

Ответ: В соответствии с частью 3 статьи 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон № 255-ФЗ) физические лица, в том числе иностранные граждане, зарегистрированные в Российской Федерации в качестве индивидуальных предпринимателей, подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в случае, если они добровольно вступили в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (далее — правоотношения по обязательному социальному страхованию) и уплачивают за себя страховые взносы в соответствии со статьей 4.5 Закона

№ 255-ФЗ.

Форма заявления о вступлении в правоотношения по обязательному социальному страхованию предусмотрена Административным регламентом Фонда социального страхования Российской Федерации по предоставлению государственной услуги по регистрации и снятию с регистрационного учета лиц, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, утвержденным приказом Фонда от 22.04.2019 № 216.

С учетом положений статьи 4.5 Закона № 255-ФЗ лица, добровольно вступившие в правоотношения по обязательному социальному страхованию, приобретают право на получение страхового обеспечения в следующем календарном году при условии уплаты ими страховых взносов не позднее 31 декабря текущего года начиная с года подачи заявления о добровольном вступлении в данные правоотношения.

Вопрос: По какому тарифу начисляются страховые взносы по двум видам обязательного социального страхования на выплаты иностранным гражданам, работающим в России?

Ответ: 1. Порядок начисления страховых взносов от несчастных случаев на производстве и профессиональных заболеваний регулируется Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее -Закон № 125-ФЗ).

Пунктом 2 статьи 5 Закона № 125-ФЗ установлено, что действие данного Федерального закона распространяется, в частности, на иностранных граждан и лиц без гражданства, если иное не предусмотрено федеральными законами или международными договорами Российской Федерации. Следовательно, иностранные граждане, независимо от их миграционного статуса, также подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

В соответствии со статьей 20.1 Закона № 125-ФЗ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

Таким образом, иностранный гражданин является застрахованным лицом с момента заключения соответствующего договора с работодателем.

Страховые взносы начисляются по тарифу, установленному страхователю — работодателю на текущий год в зависимости от основного вида деятельности, осуществляемой работодателем.

2. В соответствии со статьей 420 Налогового кодекса Российской Федерации (далее — НК РФ) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, в том числе, иностранных граждан, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Статьей 425 НК РФ установлены тарифы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (далее — ВНиМ).

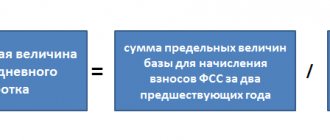

Страховые взносы на обязательное социальное страхование на случай ВНиМ начисляются в пределах установленной предельной величины базы:

— по тарифу 1,8% в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»);

— по тарифу 2,9% в отношении выплат и иных вознаграждений в пользу иностранных граждан всех категорий (включая высококвалифицированных специалистов), являющихся гражданами государств — членов ЕАЭС (Беларусь, Казахстан, Армения, Киргизия).

Алгоритм трудоустройства

Общий порядок действий при трудоустройстве на работу существенно разнится в прямой зависимости от ситуации. Имеют значение такие обстоятельства, как:

- Полученный официальный статус;

- Время приезда.

Оптимальным вариантом будет принять на работу граждан, имеющих РВП, ВНЖ или тех, кто получил статус беженца. Еще одним подходящим кандидатом может выступать человек из стран ЕАЭС. С данной категорией граждан достаточно просто подписывается договор. В течение трех рабочих дней информация о таких сотрудниках передается по специальным инстанциям, которые осуществляют контроль за трудоустройством.

Чтобы принять на работу физических лиц, которые являются подданными «визовых» стран, нужно получить специальное разрешение на привлечение таких специалистов. Полученное приглашение присылается соискателю, после чего ему потребуется оказать помощь в процессе оформления визы.

Трудоустройство граждан, проживающих в безвизовых странах, сопровождается меньшими хлопотами. Они сами получают необходимые документы, среди которых особого внимания заслуживает патент.

Ставки НДФЛ для иностранцев

Ставка налога с доходов, поступивших в пользу иностранного гражданина из российских источников, составляет 30%.

На практике используются следующие ставки:

| Категория | Размер ставки |

| Налоговые резиденты | 13% со всех доходов |

| Иностранные граждане со статусом беженца, с РВП, из стран ЕАЭС | 13% с заработной платы, 15% – с дивидендов |

| Дивиденды юридического лица РФ, учредителем которого является подданный другого государства, постоянно проживающий на своей родине | уменьшат на 15%, а все остальные доходы на 30% |

Если статус иностранного работника меняется в течение календарного года с нерезидента на резидента, то ранее удержанный НДФЛ будет пересчитан по льготной ставке в 13%.

Оформление трудового соглашения

Установленные законодательные нормативы не освобождают от необходимости соблюдать требования современного ТК РФ. Приглашенные сотрудники также не лишаются социальной защиты.

Договора, которые заключаются с иностранцами, обязательно оформляются с отсылкой на то, что установленные положения не должны ухудшать общие условия работы сотрудника.

Важно! Вне зависимости от гражданства, требования ТК РФ должны соблюдаться в обязательном порядке.

Это напрямую касается законных условий в процессе подписания трудовых договоров срочного характера. Как показала судебная практика, работодателю лучше заключать договора, которые не имеют ограничения по времени.

Отчисления за иностранцев

Каждый руководитель организации и крупных предприятий отлично понимает, что после принятия на работу иностранца, на него возлагаются обязанности по уплате определенных налогов.

Гражданство в подобной ситуации не имеет значения. Важно, какие отчисления ему требуется платить, когда перечислять необходимые суммы и какие задействовать ставки.

Вопрос, напрямую связанный с отчислением необходимых сумм, считается очень важным. Причина в том, что налогообложение российского сотрудника и иностранца различается. К зарплате русского гражданина применяются равные ставки в любом месте проживания. Что касается иностранцев, здесь отчисления зависят от статуса и от времени пребывания в стране.

Основные ставки по налогообложению представлены в данной таблице:

| Вид отчисления | Статус работника | Резидент/с разрешением на проживание | Нерезидент/временно пребывающий в РФ |

| НДФЛ | Приглашенные из визовых стран | 13% с пересчетом ранее уплаченных 30% | 30% |

| Высококвалифицированные специалисты (ВКС) | 13% | 13% | |

| Приезжие из стран по безвизовому режиму | 13% с вычетом за оплату патента | 13% | |

| Граждане стран ЕАЭС | 13% | 13% | |

| ПФУ | Все иностранные сотрудники (кроме ВКС) | 22% | 22% |

| ВКС | 22% | 0% | |

| ОМС | Все иностранные сотрудники (кроме ВКС) | 5,1% с полисом ДМС | 0% (с полисом ДМС) |

| ФСС | Все иностранные сотрудники (кроме ВКС) | 2,9% | 1,8% |

| ВКС | 2,9% | 0% |

Каждый руководитель предприятия в процессе принятия иностранцев, должен понимать, с даты оформления несет законную ответственность за каждого. Одновременно с этим он становится их официальным налоговым агентом.

Затраты, связанные с оплатой труда, заключаются не только из той части, что перечисляется работнику. Существуют иные установленные законом отчисления.

Стандартный порядок уплаты налогов и страховых взносов

Не каждому иностранцу суждено устроиться на работу в России. Более того, само пребывание в стране может оказаться под большим вопросом. Дело в том, что миграционное законодательство чётко классифицирует иностранцев и диктует порядок их нахождения в РФ.

- Первая категория – зарубежные гости, временно пребывающие в России. К ним не предъявляется особых требований по поводу оформления разрешительных документов: представителей закона устроит наличие миграционной карты. На таких условиях мигранты могут находиться в РФ не более 90 суток в каждом полугодии, причём если срок их пребывания составит более 7 дней, они обязаны встать на миграционный учёт. Если же иностранный гражданин предполагает прожить в России больше 90 дней, он плавно переместится в следующую категорию, к представителям которой предъявляются более жёсткие требования.

- Вторая категория – иностранцы, временно проживающие в России. Отличаются от первых не только периодом пребывания, но и обязанностью получить разрешение на временное проживание (далее – РВП). Этот документ избавит от звания нелегала и претензий со стороны миграционных органов.

- Третья категория – иностранцы, постоянно поживающие в России. В эту группу человек попадает тогда, когда у него на руках окажется столь желанный для многих документ – вид на жительство (далее – ВНЖ). Считается, что обладатели ВНЖ – это без пяти минут граждане РФ. Впрочем, часто так и бывает: за получением ВНЖ следует ходатайство о вступлении в российское гражданство.

Бытует мнение, что наличие ВНЖ сильно упрощает процесс поиска работы. В этом есть доля правды: так уж сложилось, что доверия намного больше к тем иностранцам, кто постоянно проживает в РФ. Но это не отменяет жёсткой конкуренции и, увы, не отпугивает других соискателей.

Законодательство не запрещает заключить трудовой договор и с мигрантом, у которого нет ВНЖ, но есть РВП. По большому счёту работодателю всё равно, к какой из вышеперечисленных категорий относится потенциальный сотрудник. По крайней мере с точки зрения расчётов с бюджетом ничего не изменится: страховые взносы с временно проживающих иностранцев в 2021 году производятся в том же порядке, что и раньше, исчисление и уплата подоходного налога по-прежнему обязательна.

Правда, с НДФЛ всё немного сложнее. Ставка этого налога не всегда равна привычным 13 %, в некоторых случаях её размер корректируется. Например, ставка может меняться в зависимости от того, является ли иностранец налоговым резидентом РФ, принадлежит ли к особым категориям граждан и так далее. Работодателю крайне желательно знать обо всех этих нюансах, чтобы правильно исчислять, удерживать и уплачивать в бюджет налоги с зарплаты иностранцев.

Взносы в ФСС

Специальные в страховые фонды регулируются . Здесь прописано, что каждый приезжий на территорию РФ страхуется с первого дня своего пребывания. Соискателям подобную страховку в состоянии обеспечить находящийся на руках полис ДМС. В нем предусмотрены также вероятные несчастные случаи.

Как только работодатель заключает трудовое соглашение, процесс обложения страховыми отчислениями иностранных граждан осуществляется по схеме, которая совпадает с положенной для российских сотрудников.

НДФЛ с доходов иностранца из ЕАЭС

Если вы привлекаете к работе по найму иностранцев из стран-участниц ЕАЭС (белорусов, казахов, киргизов, армян), то учитывайте следующие правила:

- С первого дня их работы на территории РФ доходы таких граждан облагаются по ставке НДФЛ 13% (ст. 73 Договора о Евразийском экономическом союзе от 29.05.2014, п. 1 ст. 224 НК РФ).

- По итогам года определяется окончательный налоговый статус физлица в зависимости от времени его нахождения в РФ (Постановление КС РФ от 25.06.2015 № 16-П).

Что касается стандартных вычетов, применяемых при расчете НДФЛ, то сотрудники-иностранцы из ЕАЭС вправе ими воспользоваться только после приобретения статуса налогового резидента РФ (Письмо Минфина от 15.06.2018 № 03-04-05/40970).

Минфин считает, что если в конце года иностранец из ЕАЭС не приобрел статуса налогового резидента РФ, то НДФЛ с его доходов от работы по найму за весь период с начала года следует пересчитать по ставке 30% (Письмо Минфина от 18.02.2020 № 03-04-07/11392). Налоговики с этим не соглашаются ─ ФНС не видит оснований для пересчета налога по итогам года, если статус гражданина из ЕАЭС изменился (Письмо ФНС от 28.11.2016 № БС-4-11/[email protected]).

Минфин в Письме от 25.08.2020 № 03-04-06/74275 уточнил также, что после увольнения сотрудника-иностранца из ЕАЭС не требуется пересчитывать НДФЛ, удержанный по ставке 13%, если после даты увольнения выплаты ему не производятся.

Иностранцы-граждане ЕАЭС могут не получать у налоговиков подтверждение налогового статуса. Работодатель сам определит его на основании копии страниц паспорта с отметками органов пограничного контроля о пересечении границы (Письмо ФНС от 10.06.2015 № ОА-3-17/[email protected]).

Медицинское страхование

После приезда в населенные пункты России, каждый гость страны должен оформить полис ДМС. Благодаря этому можно одновременно решить два главных вопроса:

- Иностранец получает при необходимости экстренную медицинскую помощь.

- Государство без проблем возместит средства, потраченные на лечение гостя страны.

Важно! Контракт по трудоустройству запрещается заключать без предъявления полиса ДМС.

Несмотря на наличие на руках подобного полиса на руках у иностранца, каждый работодатель должен осуществлять дополнительный контроль за сотрудниками. Обеспечивать им положенную помощь.

Отчисления в ПФР

Необходимое пенсионное страхование – обязательно для всех россиян и для приехавших на работу иностранцев. Исключение составляют только те граждане, которые относятся к категории ВСК. Для таких категорий, которые имеют статус ВНЖ и РВП, оплата отчислений в ПФР считается обязательной.

Необходимые суммы работодатель должен отчислять и за тех мигрантов, которые прибыли из безвизовых государств. По трудовому патенту отчисляется 22%. Это размер страховой части. К ней прибавляется еще 10% дополнительных начислений.

Перечисления в ФСС

Речь идет о начислениях, которые страхуют от несчастных случаев. Все сотрудники, которые приезжают из иных стран, которые оформили положенное трудовое соглашение, должны быть застрахованы от разных вероятных несчастных случаев и неприятных ситуаций.

На основании данного правила становится ясно, что с з/п сотрудников требуется отчислять специальные суммы в ФСС. Их размер зависит от риска. Если гражданин планирует трудиться по гражданско-правовому договору, он должен застраховаться самостоятельно. Суммы отчислений прописываются в оформленном ГПД.

Временно пребывающий на территории РФ иностранец

Иностранные граждане, временно пребывающие на территории РФ делятся на две подкатегории:

- временно пребывающие в РФ на основании визы;

- временно пребывающие в РФ в порядке, не требующем получения визы.

Иностранцы, временно пребывающие в РФ на основании визы

Если иностранный гражданин приезжает в Россию работать, ему выдается обыкновенная рабочая виза. По общему правилу такая виза оформляется на срок действия трудового договора или гражданско-правового договора на выполнение работ (оказание услуг), но не более чем на один год.

Работодатели и заказчики работ (услуг), у которых трудятся такие иностранцы, обязаны уведомлять территориальный орган МВД, о заключении и прекращении (расторжении) с ними трудовых договоров или гражданско-правовых договоров на выполнение работ (оказание услуг). Срок уведомления — не позднее трех рабочих дней с даты заключения или прекращения (расторжения) соответствующего договора (абз. 1 п. 8 ст. 13 Закона № 115-ФЗ).

Налог с оплаты труда

Согласно законодательству РФ, перечисления, положенные на обязательное социальное страхование за сотрудников, выплачивает наниматель. С получаемой з/п отчисляется только НДФЛ. Это правило распространяется на все категории сотрудников – россиян и иностранцев.

Мнение эксперта

Соответственно, каждый нанятый иностранец должен перечислять специальный подоходный налог из получаемой з/п. Подобные перечисления выплачиваются, как наемником, так и учредителем хозяйственного сообщества. Во всех ситуациях, вне зависимости от деятельности, сумма перечисления должна быть равна 30%.

Сотрудник ФНС, г. Екатеринбурга, Семенов Иван Степанович.

Таблица тарифов страховых взносов с доходов иностранных работников

Ставки страховых взносов в 2021 году по иностранным сотрудникам представлены в таблице:

| Статус иностранного сотрудника | Взносы на обязательное пенсионное страхование, % | Взносы на обязательное социальное страхование на случай ВНиМ, % | Взносы на обязательное медицинское страхование, % | ||

| С доходов в пределах 1 292 000 руб. | С доходов свыше 1 292 000 руб. | С доходов в пределах 912 000 руб. | С доходов свыше 912 000 руб. | ||

| Граждане из ЕАЭС | 22 | 10 | 2,9 | — | 5,1 |

| Постоянно и временно проживающие граждане | 22 | 10 | 2,9 | — | 5,1 |

| Временно пребывающие граждане | 22 | 10 | 1,8 | — | — |

| Высококвалифицированные специалисты постоянно или временно проживающие | 22 | 10 | 2,9 | — | — |

| Высококвалифицированные специалисты временно пребывающие | — | — | — | — | — |

Таким образом, взносы на выплаты иностранцам (не ВКС), постоянно или временно проживающим в РФ, начисляются так же, как россиянам (Письмо Минфина от 28.01.2020 № 03-15-06/4835).

По иностранцам-ВКС, постоянно или временно проживающим в РФ, взносы на ОПС и ВНиМ уплачиваются по таким же правилам, как за россиян, за исключением взносов на ОМС — их платить не нужно (Письмо Минфина от 04.02.2020 № 03-15-05/6890).

Схема расчета перечислений

Ситуации, связанные с принятием на работу иностранцев, достаточно разнообразны. Под общую схему их привести нельзя. Особенно сильно отличаются размеры положенных страховых отчислений. Сумма перечислений напрямую зависит от общего статуса граждан. Они разделяются на категории:

- Трудовые мигранты, которые приехали из безвизовых стран, из государств СНГ и ЕАЭС. Сюда не относятся ВСК и те, кто документально оформил право проживания.

- Временно живущие в РФ квалифицированные сотрудники.

- Профессионалы, имеющие право жить в России.

- Сотрудники, которые приехали из визовой страны.

Тарифы на отчисления для граждан первой группы полностью совпадают с положенными для россиян. В данной категории равны наемные иностранцы, которые получили ВНЖ. Те, кто не позаботился о наличии РВП или ВНЖ, платят по ФСС меньшие суммы.

Штраф за неуплату

В современном НК РФ установлены объекты налогообложения и плательщики, то есть резиденты и соответственно, нерезиденты. Это говорит о том, что уровень ответственности за нарушение правил касается всех, получающих прибыль от имущества.

Важно! Нарушение подобных правил выражается в несоблюдении установленных сроков и в отказе от перечисления налогов.

По той причине, что нанявший иностранца руководитель предприятия, выступает его налоговым агентом, он должен выполнять положенные функции. Осуществляется перечисление налогов с полученных доходов. Соответственно погашаются назначенные штрафы за нарушения в данной области.

Если гражданин, который считается нерезидентом, не зарегистрировал свои доходы и не перечислил их в казну, на него будет возложена финансовая и административная ответственность. В особо серьезных случаях будет положена уголовная ответственность. Попытка избежать наказания через выезд из России не принесет нужного результата.

Долги по налоговым отчислениям строго проверяются и регулируются законодательством. У России заключено множество официальных соглашений с иными государствами. Они направлены на содействие в международных фискальных, а также стандартных административных разбирательствах. Подобные договора и соглашения регулируют вопросы, напрямую связанные с двойными отчислениями налогов.

НДФЛ с доходов иностранцев, работающих по патенту

Работодатель обязан исчислить НДФЛ в отношении всех доходов иностранца, источником которых он является (п. 2 ст. 226 НК РФ).

Ставка НДФЛ и порядок исчисления налога с доходов иностранцев, работающих в РФ по патенту, определяются по нормам п. 2 ст. 210, п. 1 и п. 3 ст. 224 НК РФ с учетом разъяснений из Письма Минфина от 13.06.2017 № 03-04-05/36673.

Таким образом, для резидентов и нерезидентов применяется единая ставка НДФЛ 13%, но различается порядок расчета налога. При этом иностранным сотрудникам, к доходам которых с первого дня работы в РФ применяется ставка НДФЛ 13%, никакие вычеты по этому налогу не положены. Их можно предоставлять только после того, как иностранный сотрудник приобретет статус налогового резидента РФ.

Напомним, что иностранцы на патенте самостоятельно уплачивают фиксированные авансовые платежи и вправе обратиться работодателю с заявлением об уменьшении суммы НДФЛ на их сумму (п. 6 ст. 227.1 НК РФ).

Популярные вопросы

Современные руководители предприятий, которым требуется устроить на работу граждан иных стран, задают в сети множество разных вопросов. К самым часто встречающимся можно отнести следующие.

Вопрос 1. На каких условиях трудоустраивать в компании граждан Казахстана?

Данные страны установили лояльный безвизовый режим. Жители данных государств могут трудиться по патенту. Недавно был организован специальный ЕАЭС. Казахстан входит в подобный состав. Потому его жители нанимаются на достаточно лояльных условиях.

Вопрос 2. Какие присутствуют особенности трудоустройства и оплаты налогов для белорусов и граждан Киргизии?

С данными республиками у России заключено специальное соглашение относительно создания официального Союзного государственного сообщества. Чтобы взять данных людей на работу, достаточно действовать по стандартной схеме. Сотрудники могут полноценно пользоваться положенными правами, присущими ЕАЭС. Работать можно без официального патента. А получаемая з/п будет снижена только на 13% – НДФЛ.

Ошибки работодателей

Налоговые операции, связанные с трудоустройством, считаются довольно сложными. По этой причине у руководителей возникает множество вопросов, совершаются разные ошибки. Вот самые главные из них.

Ошибка 1. Устраивая беженца на работу не предоставляются особые условия.

Стоит помнить, что данная категория граждан не просто приезжает в страну с целью трудоустройства. Граждане по определенным причинам вынуждены покинуть свои дома, они ищут защиту в городах РФ. Подобной категории работников положено все необходимое социальное обеспечение. Также налоговое обложение их з/п должно быть таким же, как у граждан РФ.

Ошибка 2. Руководители организаций не оформляют страховку на сотрудников сразу после устройств на работу.

Ранее не было обязательного полного социального страхования иностранных сотрудников. Но данное положение поменялось с 2017 года. Сегодня страховке подлежат все без исключения иностранные сотрудники. Длительность трудового соглашения здесь не важна. Страховка оформляется с числа трудоустройства.