Декларацию по прибыли сдают все организации, являющиеся плательщиками налога на прибыль. В эту декларацию вносится большое количество сведений, в частности и о намерениях организации вносить авансовые платежи по вышеуказанному налогу. Сведения о таких авансах вносятся в строку 210 декларации по налогу на прибыль. Из данной статьи Вы сможете почерпнуть следующую информацию о заполнении этой строки:

- В каком порядке вносятся данные в строку 210;

- Какие особенности и нюансы стоит учитывать при заполнении 210 строки;

- Какие ошибки могут быть допущены при заполнении строки 210.

Порядок заполнения строки 210 при ежеквартальном внесении авансовых платежей

Отражение ежеквартальных авансовых взносов по налогу на прибыль в строке 210 отчетного документа происходит следующим образом:

- В первом квартале в поле ставится прочерк;

- Во втором квартале (при заполнении полугодовой декларации) в указанную строку переносят данные из листа 02 строки 180 декларации за предыдущий, то есть первый квартал;

- В третьем квартале (в декларации за 9 месяцев) в строку 210 вносятся сведения из строки 180 полугодовой отчетности;

- В годовой декларации строка 210 заполняется из строки 180 отчетности за 9 месяцев.

Остальные строки 210 в «прибыльной» декларации

Во-первых, строка 210 есть в подразделе 1.2:

Сейчас КБК по авансу в региональный бюджет таков: 182 1 01 01012 02 1000 110.

Подробнее о КБК по налогу на прибыль читайте здесь.

Во-вторых, такую строку содержит 3-е приложение к листу 02:

Данный лист заполняют по операциям, учитываемым в специальном порядке: продаже ОС, цессии, обслуживающим производствам и хозяйствам, доверительному управлению и т. п.

Остальные строки 210 и вовсе специфические. Одна из них — в листе 06, который оформляют негосударственные пенсионные фонды:

И еще две в приложениях к листу 09 — по прибыли контролируемых иностранных компаний:

Эксперты КонсультантПлюс подготовили образец заполнения декларации по налогу на прибыль. Скачать его можно, оформив бесплатный демо-доступ к системе К+:

Порядок заполнения строки 210 при ежемесячном внесении авансовых платежей по налогу на прибыль

При ежемесячном внесении авансовых платежей порядок заполнения строки 210 разнится с предыдущим способом. В этой ситуации он выглядит следующим образом:

- В декларации за первый квартал строка 210 заполняется данными из строки 320 декларации за 9 месяцев предыдущего отчетного периода.

- В декларации за полугодие строка 210 заполняется суммой строк 180 и 290, взятых из декларации за первый квартал.

- Строка 210 декларации за 9 месяцев заполняется суммой строк 180 и 290 предыдущей декларации;

- Годовая декларация по строке 210 заполняется аналогично предыдущим двум, то есть берётся сумма строк 180 и 290 декларации за 9 месяцев.

Стр. 210 декларации по налогу на прибыль при ежемесячной уплате налога

Фирмы, уплачивающие авансы по прибыли ежемесячно, но в рамках квартальной отчетности, ориентируются на показатели исчисленного налога, зафиксированные в декларации прошлых периодов:

| Период декларации | Стр. 210 |

| за I кв. | = стр. 320 ДНнП за 9 мес. прошлого года |

| за полугодие | = стр. 180 + стр. 290 ДНнП за 1 кв. ОГ |

| за 9 мес. | = стр. 180 + стр. 290 ДНнП за полугодие ОГ |

| за год | = стр. 180 + стр. 290 ДНнП за 9 мес. ОГ |

Пример:

с поквартальной налоговой отчетностью по прибыли и ежемесячным перечислением аванса оформляет декларацию. Составляя отчет за 1 кв. 2019, бухгалтер опирается на данные прибыльной декларации за 9 мес. 2018, где:

- в строке 320 фигурирует начисление налога в размере 120 000 руб., рассчитанного по ставке 20% от прибыли в объеме 600 000 руб.,

- а в строках 330 – 18 000 руб., 340 – 102 000 руб., т.е. показатели начислений налога на прибыль по бюджетам.

Сумму налога из строки 320 отчета за 9 мес. 2021г. необходимо перенести в строку 210 ДННП за 1 кв. 2021 г. Поскольку значение строки 210 формируют данные строк 220 и 230, что является дополнительной проверкой правильности занесения данных, то в них должны фигурировать показатели из строк 330 и 340 из декларации за 9 мес. 2021.

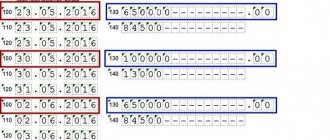

В документе это отразится так:

Порядок заполнения строки 210 при исчислении авансовых платежей из фактической прибыли предприятия

Принцип заполнения строки 210 при расчете авансовых платежей из фактической прибыли организации аналогичен принципу указания в декларации ежеквартальных платежей, однако, небольшое различие все же есть. Поскольку предприятия, ориентирующиеся на прибыль рассчитывают авансовые платежи ежемесячно, и соответственно ежемесячно заполняют декларацию по налогу на прибыль, то выглядит схема внесения сведений в строку 210 в течение года следующим образом.

| Отчётный период | Порядок внесения сведений в строку 210 |

| Январь | В строку ставится прочерк |

| Январь – февраль | В строку вставляются данные строки 180 прошлой декларации |

| Январь – март | Вносятся сведения из строки 180 предыдущей декларации (за период январь-февраль) |

| Январь – апрель | Указываются сведения, перенесённые из декларации январь – март по строке 180 |

| Январь – май | Переносится сумма, указанная в строке 180 предыдущей декларации |

| Январь – июнь | Отмечается значение строки 180 декларации за январь – май |

| Январь – июль | Указываются данные из строки 180 декларации январь – июнь |

| Январь – август | Строка 180 декларации за предыдущие месяцы отчетного периода (январь – июль) переносится в указанную графу |

| Январь – сентябрь | Сведения из строки 180 декларации за январь – август переносятся в строку 210 |

| Январь – октябрь | Указываются данные из строки 180 предыдущей декларации |

| Январь – ноябрь | Из декларации январь-октябрь переносится значение строки 180 |

| Январь – декабрь | Стока 210 заполняется данными строки 180 декларации Январь – ноябрь |

Где находится строка 210

Строка 210 декларации по прибыли относится к листу 2 бланка и находится на его продолжении, то есть на второй странице.

Заполнение всех строк декларации по налогу на прибыль подчиняется единым правилам, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/[email protected] (в ред. приказа ФНС от 11.09.2020 № ЕД-7-3/[email protected]). Обозначим основные из них:

- Строка заполняется слева направо соответствующими значениями показателей, а текстовые поля — заглавными печатными символами. В незаполненных знакоместах проставляем прочерки. Это требование можно проигнорировать и оставить поля просто пустыми, если декларация заполнена на компьютере, а не от руки.

- В пустых строках, для которых вообще нет данных, необходимо поставить прочерки в каждом поле.

На заполнение строки 210 декларации по прибыли влияет способ расчета авансовых платежей, применяемый организацией. Порядок их исчисления определяет ст. 286 НК РФ.

Подробнее о способах расчета авансовых платежей читайте в материале «Порядок расчета и уплаты авансов по налогу на прибыль».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Далее рассмотрим порядок внесения данных в строку 210 декларации по налогу на прибыль в каждом варианте исчисления авансов.

Наиболее часто встречающиеся ошибки в заполнении строки 210

Бухгалтера крупных, средних и мелких предприятий не редко сдают декларации выполненные неидеально. Недочеты бывают разными, но в рамках этой статьи рассмотрим основные ошибки, связанные с заполнением строки 210. Однако, заполнение строки 210 ошибочно только тогда, когда неправильно рассчитаны иные показатели декларации.

Статистика показывает, что зачастую все допущенные ошибки связаны с уплатой ежемесячных авансовых платежей. Дело в том, что при установлении размера показателя, расчёт ведётся на основании двух строк – суммы ежемесячных авансовых платежей и величина начисленных и уплаченных налогов в предыдущем периоде. Зачастую суммировать эти показатели бухгалтера забывают. Так же, ранее упоминалось о том, что доначисленный налог на прибыль, а точнее авансовые платежи, так же должны быть учтены в этой строке. Если по каким-либо причинам отчёт все же содержит такую ошибку, то вероятно, что налоговая оштрафует за нарушение в размере 20% от намеренности непреднамеренно сокрытой суммы. Так же по результатам камеральной проверки ошибочные сведения по строке 210 могут привести к том, что налоговики будут требовать дополнительные сведения, объяснения в виде пояснительной записки, а так же документы подтверждающие размер и своевременность уплаты налоговых авансов.

Какие суммы вносим в строку 210 поквартально и за год

В стр. 210 листа 02 зафиксируйте общую сумму всех начисленных авансовых платежей, которую уже надо было уплатить с начала года. Это и ежемесячные авансы, и доплаты/уменьшения за предыдущие кварталы.

ВНИМАНИЕ! В строке 210 находят отражение начисленные, а не фактически уплаченные авансы.

- Уплата авансов по итогам квартала.

Если авансы ежеквартально. При таком способе в строку 210 данные вносят так:

Таким образом организации, уплачивающие только квартальные авансовые платежи, в декларации за 1 квартал строку 210 не заполняют, а проставляют прочерк, а в остальных кварталах переносят в нее данные из строки 180 Листа 02 за предыдущий квартал.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

2. Уплата авансов ежемесячно из фактической прибыли.

Для организаций, исчисляющих авансы из фактической прибыли, алгоритм заполнения строки 210 аналогичен предыдущему. Нужно только помнить, что при ежеквартальных расчетах отчетным периодом является квартал и декларация сдается ежеквартально, а при расчетах из фактической прибыли отчетным периодом является месяц и декларация сдается ежемесячно.

3. Уплата авансов ежемесяно с доплатой за квартал

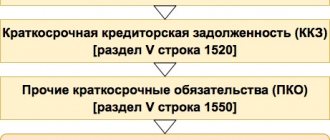

Для организаций, которые исчисляют авансы на основании сумм предыдущих авансов, заполнение строки 210 будет несколько отличаться:

То есть поквартально и за год должны выполняться следующие соотношения:

Расшифруем значения строк отчета

Отразим структуру отчета о финансовых результатах в таблице, а некоторые из строк разберем более подробно.

По строке 2200 отчета о финансовых результатах получаем прибыль от обычных видов деятельности. Это расчетная строка, и она считается путем вычитания себестоимости продаж, коммерческих и управленческих расходов в отчете о финансовых результатах из выручки в отчете о финансовых результатах. Напомним, что выручка в отчете о финансовых результатах считается без НДС.

Строка 2300 отчета о финансовых результатах отражает общую прибыль фирмы до налогообложения. Помимо основных видов деятельности фирма может получать прочий доход и иметь прочий расход. Например, это могут быть операции с займами, кредитами и ценными бумагами (проценты к получению и проценты к уплате в отчете о финансовых результатах выделены отдельно), сдача в аренду или безвозмездное получение. Не следует путать прибыль от продаж в отчете о финансовых результатах и прибыль с учетом всех доходов и расходов!

Строка 2410 отчета о финансовых результатах складывается из налога на прибыль, исчисленного по правилам Налогового кодекса, и суммарного значения отложенных налоговых активов и обязательств.

Показатель текущего налога на прибыль должен быть равен аналогичному показателю в декларации по налогу на прибыль. Обо всех случаях, когда возможны расхождения этих сумм, вы узнаете в готовом решении КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Строка 2400 отчета о финансовых результатах определяется как разность, где уменьшаемое — прибыль до налогообложения (2300), а вычитаемое — налог на прибыль (строка 2410 и строка 2460).

Строка 2500 отчета о финансовых результатах складывается из суммы строк 2400, 2510, 2520 и 2530.