Какие сведения содержат строки 130 и 140 декларации 6-НДФЛ

В строках 130 и 140 раздела 2 формы 6-НДФЛ фиксируют сведения об общем объёме доходов работников фирмы. При этом сумма без учёта удержанных налогов помещается в строке 130, а весь вычтенный из этого дохода налог заносится в строку 140.

В процессе составления отчётности необходимо помнить о том, что сумма дохода сотрудников за месяц, проставленная в строке 130, будет соответствовать сумме реально начисленного дохода только в том случае, если она полностью не облагается налогом. Подробнее этот момент разъясняется в Письме ФНС России от 15.12.2016 № БС-4–11/[email protected]

Если прибыль не выплачивается

Чаще такая ситуация происходит в период разорения или временных трудностей организации. В этом случае работодатель не может выплачивать сотрудникам заработную плату, поэтому:

- факта дохода нет: он не выплачивается физическим лицам, а значит, и не начисляется;

- налоги не нужно исчислять и удерживать.

Другими словами, предприниматель больше не является налоговым агентом, обязанности в формировании документа 6-НДФЛ у него нет.

За владельцем организации остается право подачи нулевой отчетности. Делается это для того, чтобы держать налоговую инспекцию в курсе сложившейся ситуации.

Правила заполнения строк 130 и 140

Следует иметь в виду, что строка 130 — это часть информационных блоков второго раздела формы 6-НДФЛ. Для того чтобы полностью разобраться в правилах расчёта налога на доходы физических лиц и порядке отражения информации в строках 130 и 140, следует обратиться к приказу ФНС РФ № ММВ-7–11/[email protected]

Порядок заполнения строки 130

В поименованном выше приказе представляется подробный порядок внесения данных в строки, а также уточняется, что в строку 130 вносят весь полученный работником доход (до вычета НДФЛ из него). Этот доход выплачивается в день, зафиксированный в строке 100.

Налоговый агент должен вносить в строку 130 обобщённую сумму полученных доходов без вычета удержанного налога

Строка 130, предназначенная для отражения доходов физических лиц, таит в себе ряд сложностей для бухгалтеров при внесении в неё данных. Дело в том, что каждая присутствующая в 6-НДФЛ строка 130 создана с помощью машиночитаемого кода, причём для отражения суммарного дохода сотрудников имеется всего 17 ячеек, в которые должны вноситься показатели в рублях и копейках. Поэтому у крупных компаний может возникнуть ситуация, при которой имеющихся ячеек для отражения суммарного дохода окажется недостаточно.

Строка 130, как и любая присутствующая в 6-НДФЛ строка, закодирована и предназначена для отражения особой информации

Данные для строки 140

Строка 140 второго раздела указывает размер удержанного налога с любой выплаты, существующей в отчёте. Эта строка тоже входит в информационные блоки второго раздела формы 6-НДФЛ с нумерацией от 100 до 140. Чтобы не было путаницы, информация туда должна размещаться в правильной последовательности:

- сначала в строке 100 указывается день получения физлицами доходной выплаты от предприятия (с учётом норм ст. 223 НК РФ);

- затем в строке 130 показывается фактический размер выплаты, полученной в день, указанный по строке 100 (полностью, вместе с НДФЛ);

- далее в строке 110 проставляется день, когда с выплаты, информация по которой внесена в строку 100 и строку 130, должен быть удержан НДФЛ (сообразуясь с требованиями ст. 226 НК РФ);

- после этого в строке 140 необходимо указать размер налога, удержанного с выплаты, по которой заполняется блок;

- в заключение в строке 120 отчёта отражается день, не позднее которого НДФЛ, показанный по строке 140, должен быть перечислен в бюджет.

Получается, что данные строки 140 взаимосвязаны с данными других строк.

Отражение разных видов доходов

В процессе работы нередко возникают ситуации, когда сотрудник получает одновременно разные виды дохода — это может быть:

- выдача части зарплаты;

- оплата больничного листа.

Тогда удержанный с них налог перечисляется в разные даты. В таких случаях информация о событиях вносится в строки 100–140 по отдельности.

Известно, что документ 6-НДФЛ оформляют по принципу нарастающего итога, однако некоторые сведения отчёта должны учитывать данные за предыдущие кварталы. Нужно иметь в виду, что это правило распространяется только на раздел 1 отчёта. Раздел 2 содержит в себе суммы выплат работникам, проходившие исключительно в предыдущие три месяца работы.

Строки 140 в форме 6-НДФЛ оформляют как суммы дохода и выплаты, проходившие только в предыдущий квартал

Какие данные указывать, если налог с выплаты не удерживался

Согласно комментариям ФНС, изложенным в Письме от 01.08.2016 № БС-4–11/[email protected], следует учитывать отсутствие прямого факта удержания налога. Если его не было, по этим выплатам во втором разделе по строке 140 фиксируется 0.

Однако на практике нередко возникает ситуация, когда нужно отразить и частично необлагаемые доходы — такие, как материальная помощь, превышающая 4 000 руб., или, например, суточные, превышающие установленные нормативы.

В этом случае в строку 020 нужно внести данные по общей сумме начисленных доходов. Далее:

- в строке 030 проставляется необлагаемая часть доходов;

- в строке 130 фиксируется вся полученная работником сумма (включая исчисленный налог);

- в строке 140 отражается сумма НДФЛ, удержанного с облагаемой части доходов.

Строка 130 6-НДФЛ начислено или выплата: образец заполнения

Заполняется строка 130 6-НДФЛ с вычетами или без лучше всего видно на каком-нибудь примере. Поэтому давайте обратимся к цифрам, и на их основе заполним образец.

В зарплатных отчетах за 2 квартал учтите изменения, которые вступили в силу в 2021 году. Эксперты журнала «Зарплата» обобщили все изменения по 6-НДФЛ. Читайте, как инспекторы сравнивают показатели отчетов между собой. Если проверите их сами, избежите уточненок и сможете пояснить любую цифру из отчета. Все главные изменения по зарплате посмотрите в удобной презентации и специальном сервисе.

В августе 2021 года выдача зарплаты в компании совпала с круглой датой у ее начальника отдела кадров Петрова П.А.. Руководство организации решило воспользоваться таким удивительным совпадением и заранее издало приказ о выделении подарка в денежной форме юбиляру в размере 15 000 рублей. Таким образом, Петров П.А. получил:

- Оплату труда – 45 000 рублей;

- Подарок к празднику 15 000 рублей.

Отметим, что доходы за отработанный месяц выдаются в начале следующего (8 числа), а август входит в отчет 6-НДФЛ за 9 месяцев. Посмотрим, как в этой ситуации ведут себя строки 130, 140 и другие.

Строчка формы

Что вписываем

Объяснение позиций

Датой получения дохода для зарплаты — последний день месяца. В августе отдали июльскую выплату, поэтому вбиваем 31 июля.

Дата удержания НДФЛ совпадает с днем передачи денег на руки

Дата перечисления налога – следующий день после передачи денег

Особенности проверки правильности заполнения

Проверить правильность заполнения отчёта проще всего по специальной методике ФНС России, которая в Письме от 10 марта 2016 г. № БС-4–11/[email protected] уточнила обновлённые контрольные соотношения.

Соотношения больше не требуют равенства между суммой налога из раздела 2 с суммой налога из раздела 1. Теперь получается, что сумма всех строк 140 раздела 2 необязательно должна совпадать со строкой 70 раздела 1.

Хотя до недавнего времени считалось, что общая сумма строк 140, отражающая размер удержанного налога, должна быть равна сумме строки 070 из предыдущего раздела. И если показатели не совпадали — это признавалось нарушением.

Видео: об особенностях заполнения формы 6-НДФЛ

https://youtube.com/watch?v=Veox_B0rgbE

Подготовка и сдача расчёта 6-НДФЛ — сложное и ответственное дело. В случае даже самой небольшой неточности может возникнуть вполне реальный интерес к процессу исчисления и удержания НДФЛ в компании со стороны надзорных органов. Чтобы миновать подобных неприятностей, нужно соблюдать все правила заполнения отчёта.

- Автор: ozakone

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!

6-НДФЛ строка 130: что туда входит, как заполнить

Компании и предприниматели, которые выплачивают доходы физлицам, обязаны ежеквартально заполнять отчет по форме 6-НДФЛ. Чаще всего вопросы возникают при заполнении раздела 2 отчета. В статье вы узнаете зачем в разделе 2 расчета по форме 6-НДФЛ нужна строка 130, что туда входит и как ее заполнить.

Убедитесь, что ваша программа справилась с этими выплатами в 6?НДФЛузнайте, какие контрольные точки проверить в отчете >>

Надо ли учитывать НДФЛ в строке 130 расчета 6-НДФЛ

Форма 6-НДФЛ состоит из титульного листа и двух разделов. В разделе 1 формы нужно указать обобщенные данные о доходах и удержанном НДФЛ. В разделе 2 расчета суммы полученных доходов и удержанного налога нужно разнести по датам.

Подробнее о том, как составить и сдать расчет по форме 6-НДФЛ, рассказали эксперты Системы Главбух.

Правила заполнения 6-НДФЛ отчетности приведены в Приложении 2 к приказу ФНС от 14.10.2015 № ММВ-7-11/450. В них говорится, как заполнить в 6-НДФЛ строку 130.

В 6-НДФЛ по строке 130 отражается сумма фактически полученного дохода. Согласно правилам, здесь должна быть обобщенная сумма начислений. То есть сумма, из которой еще не удерживали НДФЛ. А дату, по состоянию на которую доход считается полученным, указывают в 100-м поле.

О том, как заполнить строки 110, 120, 130, 140 раздела 2 формы 6-НДФЛ, рассказали эксперты Системы Главбух.

В порядке четко сказано, что налоговые агенты – компании или ИП – должны указывать в строке 130 расчета 6-НДФЛ сумму дохода работника без вычитания суммы удержанного налога.

То есть в этой строке надо отражать выплаты с разбивкой по датам включая НДФЛ.

Надо ли учитывать вычеты в строке 130 расчета 6-НДФЛ

На практике может возникнуть вопрос — как заполнять строку, если сотруднику положены вычеты. Допустим, положенные работнику вычеты снижают налоговую базу до нуля. Некоторые бухгалтеры считают, что в таком случае в 6-НДФЛ не заполняется строка 130. Но это не так.

Размер и условия применения стандартных налоговых вычетов по НДФЛ, перечислили в таблице эксперты Системы Главбух.

В такой ситуации с вычетами блок 100-140 раздела 2 все равно нужно заполнить. Никаких исключений для таких ситуаций нет. Начисленную зарплату нужно отразить по 020-й, а вычеты – по 030-й строке раздела 1.

Подробнее о том, как заполнить расчет 6-НДФЛ в разных ситуациях, рассказали эксперты Системы Главбух.

Даже если у работника ничего не удержали, этот показатель надо привести. При заполнении строки 130 в 6-НДФЛ показывают начисленную зарплату без уменьшения на вычеты, а в 140-й – НДФЛ (в данном случае «0»).

Пример:

Что входит в строку 130 формы 6-НДФЛ

В ООО «Заря» на 0,5 ставки с окладом 12 000 руб. работает бухгалтер Иванова. Зарплата Ивановой за июль 2021 года составила 6000 рублей, столько же — вычет на ребенка-инвалида как единственному родителю. Зарплату выдали 6 августа 2021 года. В разделе 2 отчета за третий квартал строка 130 заполнена, как и 100-120. Какую сумму писать в строке 130 смотрите на образце.

Дорогой коллега, мы открыли экстренную горячую линию для бизнеса

— Хотим поддержать бухгалтеров в то время, когда правила работы меняются ежедневно, а разъяснений по ним нет. Задавайте вопросы нашим экспертам — по льготам, выплатам сотрудникам, отсрочке по аренде.

Дорогой коллега, я лично проконтролирую, чтобы вы получили ответ на свой вопрос в течение 10 минут. Пишите. Это бесплатно

Светлана Чуприкова,

руководитель экстренной электронной поддежки

Задайте свой вопрос эксперту

Ваша бесплатная программа обучения работе в кризис

«Учет и управление компанией в условиях пандемии COVID-19»

Учиться бесплатно

Дорогой коллега, сегодня «Главбух» за полцены и антикризисный курс в подарок!

Узнать больше

По вопросам подписки на журнал «Главбух» звоните 8 (800) 505-87-17

.

Строка 130 формы 6-НДФЛ при отсутствии дохода у физлиц

Если работодатель в отчетный период не производил выплаты физическим лицам, он может сдать нулевой отчет. А если выплат не было с начала отчетного года, налоговый агент может вообще не отчитываться по декларации 6-НДФЛ.

Среди причин, по которым в организации не производятся выплаты в пользу физических лиц, наиболее часто встречаются:

- реорганизация предприятия или его ликвидация,

- административный отпуск без оплаты для всех сотрудников,

- сокращение штата.

Однако налоговая может быть не в курсе, что выплаты физическим лицам на конкретном предприятии больше не производятся. Инспекторы проверяют факт перечисления налога, ждут декларацию 6-НДФЛ (которая не приходит, так как по закону при отсутствии выплат форма может не сдаваться), а в результате выставляют предприятию штраф и блокируют расчетный счет.

Чтобы избежать подобной ситуации, нужно известить налоговиков об отсутствии необходимости сдавать 6 НДФЛ: передать нулевую форму в установленные для сдачи отчетности сроки либо обратиться в налоговую с письмом, в котором обозначить право организации не сдавать 6-НДФЛ.

Такое письмо составляется в произвольной форме. В нем необходимо сослаться на абз. 3 п. 2 ст. 230 НК РФ и Письмо ФНС № БС-4-11/4901 от 23.03.2016. Образец письма можно увидеть здесь.

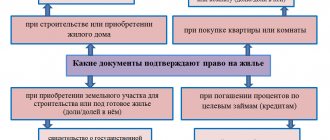

Заполнение строки при не облагаемом доходе

Существует две группы прибыли, которые или не облагаются налогом, или облагаются частично.

Полностью освобождены от удержания такие средства:

- государственные пособия;

- выплаты за причиненный вред сотруднику.

Частично вычитается налог такой прибыли:

- материальная помощь свыше 4000 рублей;

- суточные сверх нормы.

Те средства, которые полностью не подлежат налогообложению, не должны быть вписаны в декларацию, т.е. не отображаются в строке 130.

При частичном вычете графа заполняется следующим образом:

- в строке 20 прописывается общая сумма прибыли;

- в поле 30 указывается только совокупность не налогооблагаемая;

- в ячейке 130 информируют обо всей сумме, которую сотрудник получил;

- строка 140 отвечает за данные по удержанию налога.

От грамотного заполнения всех строк, зависит правильность и подлинность, предоставленной в налоговый орган, декларации.

Строка 130 отвечает за данные, касающиеся общей суммы дохода, которую получили все работники организации за полный период отчетности. Значение указывается с учетом подоходного сбора, который рассчитан на момент заполнения документа, но еще не удержан.

Строка 130 в форме 6-НДФЛ: доход с НДФЛ или без

Как заполняется строка 130 6-НДФЛ: с НДФЛ или без, разъясняется в Приложении 2 к Приказу ФНС № ММВ-7-11/ от 14.10.15 г. По нормам п. 4.2 Порядка заполнения разд. 2 в стр. 130 указывается информация о фактически полученных гражданами доходах, включая удержанный компанией-работодателем НДФЛ.

В 130 строке 6-НДФЛ нужно ставить сумму начисленной зарплаты, а не выплаченной. Информация берется по зарплатным сведениям, с учетом величины НДФЛ. А фактическая дата получения персоналом вознаграждения, то есть выдачи средств, приводится по стр. 100 разд. 2. При необходимости выполняется разбивка.

Как правильно отразить выплаты при увольнении в 6-ндфл

Несмотря на большое количество различных пояснений, данных Минфином РФ, часто возникают вопросы по заполнению, особенно если требуется отразить информацию об уволившемся сотруднике или о выплатах по больничной документации. Рассмотрим эти вопросы подробнее. Расчет при увольнении в 6-НДФЛ (зарплата и дата получения дохода, компенсация отпуска) В отношении уволившегося специалиста в 6-НДФЛ попадает информация по выплаченной ко дню прекращения рабочих отношений зарплате и компенсации за отпуск.

Особое внимание уделяется заполнению граф 100, 110 и 120 из 2-го раздела отчетной формы:

- дата выплаты доходной части;

- дата удержания налогового отчисления;

- дата перечисления выплаты.

Если отпускная компенсация и зарплата за текущий месяц выданы одним днем, то эти суммы можно указать в общем блоке.