Новые коды вычетов

В справках 2-НДФЛ, сдаваемых в 2021 году, а разделе 3 отражаются коды и суммы доходов, а также следующие вычеты НДФЛ:

- выплаты, которые не облагаются НДФЛ в пределах лимита (суточные, матвыгода и т.п.);

- профессиональные вычеты;

- суммы, уменьшающие налоговую базу в соответствии со статьями 213.1, 214, 214.1 Налогового кодекса РФ.

В разделе 3 справки 2-НДФЛ налоговые вычеты показывают напротив соответствующих доходов. Если к одному виду доходов допускается применить несколько вычетов, первый вычет отражают напротив дохода в графах «Код вычета» и «Сумма вычета», второй – строкой ниже и т. д. При этом поля «Месяц», «Код дохода» и «Сумма дохода» напротив второго и следующих вычетов не заполняют. В разделе 4 — показывают стандартные, социальные, инвестиционные и имущественные вычеты на приобретение (строительство) жилья.

Вычеты по НДФЛ для матери-одиночки в 2019 году

Каждая мать одиночка должна знать, какие вычеты по НДФЛ (2017) она вправе получать. Женщине должна выплачиваться компенсация в двойном размере, если все условия согласно закону выполнены. Налоговый вычет в двойном размере полагается матери – одиночке или отцу – и тогда, когда один родитель отказался от вычета, чтобы его получал другой.

Одиночкам

На двойной вычет вправе рассчитывать следующие лица с официальной работой, налогообложение которых составляет 13%:

- родитель (родной или приемный), воспитывающий ребенка один;

- иной законный представитель, занимающийся воспитанием один.

Единственным является родитель, не состоящий в законном браке, который имеет одну из нижеследующих бумаг:

- документ о смерти супруга;

- справка о том, что отец записан только со слов матери;

- о рождении, где отец не указан вообще;

- судебный акт о признании родителя безвестно отсутствующим.

В отношении одиночек опекунов или попечителей в наличии должна быть бумага от органов о том, что второго лица нет.

Если ни один из вышеуказанных документов не был предоставлен, то рассчитывать на двойной вычет по НДФЛ бессмысленно, даже если второй родитель:

- не платит алименты;

- разведен или не является супругом;

- лишен своих прав по закону.

Если мать или отец-одиночка вступает в законный брак, со второго месяца налоговый вычет на ребенка не будет рассчитываться в двойном размере.

Отказ для второго родителя

Один из законных представителей, имеющий право на вычет, может отказаться от него. Тот, в отношении которого произведен отказ, будет иметь двойной вычет, а не стандартный. Однако отказ вправе оформить только родной родитель. На других законных представителей оно не распространяется.

При отказе соблюдают условия:

- лицо является налогоплательщиком;

- оба законных представителя имеют доходы, за которые взимается подоходный налог;

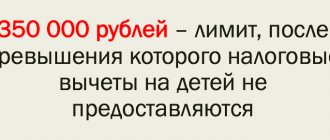

- доход с января не больше суммы, равной 350 тыс. руб. в год.

Второму законному представителю следует предоставить заявление об отказе вместе с документом с работы о доходах. Вторую бумагу придется подавать каждый месяц.

В случае если к какому-либо месяцу доход станет больше 350 тыс. руб., то компенсация в двойном размере будет получена только за первые 4 месяца. Стандартную сумму первый законный представитель начнет получать с мая, пока сумма по доходу не перерастет 350 тыс. руб. за год. Если это произойдет, право утратится.

Также следует учитывать другой параметр, который касается возраста детей. И мать одиночка, и при отказе 1-го родителя для 2-го вычеты по НДФЛ в 2021 году полагаются до достижения детьми 18-летнего возраста. Но если дети являются аспирантами, интернами, студентами-очниками или ординаторами, то они полагаются до 24-х лет.

Сумма

Матери или отцу одиночке в 2021 году, а также иному законному представителю:

- за первого ребенка полагается сумма в размере 1 400 руб.;

- второго – 1 400 руб.;

- третьего и следующего – 3 000 руб.;

- несовершеннолетнего, являющегося инвалидом, студента-очника, аспиранта, интерна или ординатора до 24-х лет – 12 000 тыс. руб.

Другим законным представителям (кроме усыновителей) на детей в 2019 году полагается:

- за первого ребенка – 1 400 руб.;

- второго – 1 400 руб.;

- третьего и следующих – 3 000 руб.;

- несовершеннолетнего инвалида, а также студента-очника и прочих категорий, указанных выше до 24-х лет – 6 000 руб.

Варианты

Особенности имеются при получении компенсации. Если ее по НДФЛ матери получают у работодателя, они должны оформить заявление (используя образец) и предоставить его руководителю с приложением следующих бумаг:

- документ на ребенка;

- о супружестве;

- справка об инвалидности из медицинского учреждения, когда основанием служит инвалидность;

- из образовательной организации, где он проходит обучение;

- бумага, согласно которой выплачиваются алименты;

- расписка об обеспечении.

В отношении лиц, трудящихся на двух и более работах, следует указать, что они могут обратиться только к одному работодателю на свой выбор.

Вычет в ИФНС обычно планируют получать тогда, когда официальным работодателем он не предоставлен. Для этого пишут заявление (используя образец, который имеется в налоговой инспекции), а вместе с ним подают:

- 3-НДФЛ за тот год, в течение которого вычет отсутствовал или был меньше положенной суммы;

- копии бумаг, где подтверждается данное право;

- справку, подтверждающую доходы за прошлый налоговый период.

Документы в инспекции проверяют, на что уходит 90 дней. После осуществления проверки деньги для матерей и иных категорий лиц перечисляют в течение 30-ти дней.

Заявление

В числе прочих документов родителю требуется оформить заявление, чтобы получить вычет. Налогоплательщику следует запомнить, что налоговые льготы в автоматическом режиме не предоставляются.

Тот, кто хочет получать компенсации, должен быть юридически грамотным и проявлять инициативу. То же касается и вычета, рассматриваемого в рамках статьи. Лицо, претендующее на компенсацию, пишет заявление.

Из текста должно быть понятно, по какому вопросу обращается заявитель. При этом можно прописывать год, за который хотят получить вычет, или не указывать его.

Первый вариант используется, если ребенок должен достигнуть совершеннолетия или 24-х лет.

Второй применяется, когда ему еще далеко до 18-ти или 24-х лет (если компенсация выплачивается до этого возраста по основаниям, указанным выше). Второй вариант оформляется чаще.

Заявление пишется в свободной форме, но желательно использовать образец. В нем должны содержаться следующие пункты:

- шапка;

- название;

- причина, в связи с чем обращаются (просьба);

- перечень бумаг;

- дата и подпись.

Иные льготы

Помимо двойной компенсации, матери-одиночки имеют и другие льготы, установленные государством. Им не могут отказать в работе на том основании, что есть дети. Если компания планирует сокращение штата, женщину нельзя уволить, если им не исполнилось 14 лет.

Женщинам запрещено работать ночью, в выходные и праздничные дни, если детям еще не исполнилось 5 лет. Если руководитель нарушит хотя бы одно из данных условий, он будет оштрафован.

Вычеты по НДФЛ для матери-одиночки в 2021 году Ссылка на основную публикацию

Источник: https://SemyaiZakon.ru/mat-odinochka/vychety-po-ndfl.html

Таблицы вычетов 2021 года: коды и размеры

Каждый вычет по НДФЛ определен в установленной НК РФ сумме. При этом каждому вычету соответствует свой код. Далее в таблице приведены коды и размеры вычетов для справок 2-НДФЛ на 2021 год. Таблица сформирована на основании приложения 1 к приказу ФНС России от 10 сентября 2015 № ММВ-7-11/387 (в редакции приказа ФНС России от 22 ноября 2021 № ММВ-7-11/63).

| Код налогового вычета | Размер вычета | Категории налогоплательщиков, на которые распространяется вычет | Основание |

| Стандартные налоговые вычеты | |||

| 104 | 500 руб. | Герои Советского Союза, Герои России, лица, награжденные орденом Славы трех степеней | абз. 2 подп. 2 п. 1 ст. 218 НК РФ |

| Лица вольнонаемного состава СА и ВМФ СССР, ОВД и госбезопасности СССР, занимавшие штатные должности в учреждениях действующей армии в период ВОВ | абз. 3 подп. 2 п. 1 ст. 218 НК РФ | ||

| за каждый месяц | Лица, находившиеся в период ВОВ в городах, участие в обороне которых засчитывается им в выслугу лет для назначения льготной пенсии | абз. 3 подп. 2 п. 1 ст. 218 НК РФ | |

| Участники ВОВ, боевых операций по защите СССР, проходившие службу в учреждениях, входящих в состав армии, и бывшие партизаны | абз. 4 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, находившиеся в Ленинграде в период его блокады с 08.09.1941 по 27.01.1944, независимо от срока пребывания | абз. 5 подп. 2 п. 1 ст. 218 НК РФ | ||

| Бывшие узники концлагерей, гетто, созданных фашистской Германией и ее союзниками в период ВОВ | абз. 6 подп. 2 п. 1 ст. 218 НК РФ | ||

| Инвалиды с детства, а также инвалиды I и II групп | абз. 7 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, получившие болезни, связанные с радиационной нагрузкой, вызванной последствиями радиационных аварий, учений, испытаний | абз. 8 подп. 2 п. 1 ст. 218 НК РФ | ||

| Медперсонал, получивший сверхнормативные дозы радиационного облучения при оказании медпомощи с 26.04.1986 по 30.06.1986 | абз. 9 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, отдавшие костный мозг для спасения жизни людей | абз. 10 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, получившие профессиональные заболевания, связанные с радиационным воздействием на работах в зоне отчуждения ЧАЭС | абз. 11 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, эвакуированные, а также выехавшие добровольно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на ПО «Маяк» и загрязнения реки Теча | абз. 13 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, принимавшие участие в ликвидации последствий аварии на ПО «Маяк» (1957–1958 годы) и загрязнения реки Теча в 1949–1956 годах | абз. 12 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, эвакуированные (добровольно выехавшие) из зоны отчуждения ЧАЭС | абз. 14 подп. 2 п. 1 ст. 218 НК РФ | ||

| Родители и супруги военнослужащих, погибших вследствие увечья, полученного при защите СССР, России, при исполнении иных военных обязанностей | абз. 15 подп. 2 п. 1 ст. 218 НК РФ | ||

| Родители и супруги госслужащих, погибших при исполнении служебных обязанностей | абз. 15 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, уволенные с военной службы (призывавшиеся на военные сборы), выполнявшие военный долг в странах, в которых велись боевые действия | абз. 16 подп. 2 п. 1 ст. 218 НК РФ | ||

| Граждане, принимавшие участие в соответствии с решениями органов государственной власти РФ в боевых действиях на территории Российской Федерации | абз. 16 подп. 2 п. 1 ст. 218 НК РФ | ||

| 105 | 3000 руб. | Лица, ставшие инвалидами, получившие заболевания: | абз. 2, 3 и 8 подп. 1 п. 1 ст. 218 НК РФ |

| – связанные с радиационным воздействием катастрофы на ЧАЭС; | |||

| за каждый месяц | – связанные с работами по ликвидации аварии на ЧАЭС; | ||

| – вследствие аварии на ПО «Маяк» в 1957 году и сбросов радиоактивных отходов в реку Теча; | |||

| – связанные с участием в работах по ликвидации аварии на ПО «Маяк»; | |||

| – связанные с проживанием на территориях, подвергшихся загрязнению вследствие аварии на ПО «Маяк» | |||

| Лица, принимавшие участие в 1986–1987 годах в работах по ликвидации аварии на ЧАЭС | абз. 4 и 5 подп. 1 п. 1 ст. 218 НК РФ | ||

| Военнослужащие, проходившие в 1986–1987 годах военную службу в зоне отчуждения ЧАЭС | абз. 6 подп. 1 п. 1 ст. 218 НК РФ | ||

| Военнослужащие, принимавшие участие в 1988–1990 годах в работах по объекту «Укрытие» | абз. 7 подп. 1 п. 1 ст. 218 НК РФ | ||

| Лица, непосредственно участвовавшие в работах по сборке ядерного оружия (до 31.12.1961), ядерных испытаниях, работах по захоронению радиоактивных веществ | абз. 9–13 подп. 1 п. 1 ст. 218 НК РФ | ||

| Инвалиды ВОВ | абз. 14 подп. 1 п. 1 ст. 218 НК РФ | ||

| Инвалиды: | абз. 15 подп. 1 п. 1 ст. 218 НК РФ | ||

| а) из числа военнослужащих, ставших инвалидами I, II и III групп из-за увечья, полученного: | |||

| – при защите СССР, России; | |||

| – вследствие заболевания, связанного с пребыванием на фронте; | |||

| – при исполнении иных обязанностей военной службы; | |||

| б) из числа бывших партизан, а также других категорий инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих | |||

| На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1–2, 6–7, 11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 126 | 1400 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | – усыновителю | ||

| 130 | – каждому из опекунов, попечителей (если их несколько); | ||

| – каждому из приемных родителей (если их двое); | |||

| – супругу (супруге) приемного родителя (если здоровый ребенок состоит на их обеспечении) | |||

| На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 3, 6, 8, 11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 127 | 1400 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | |||

| – усыновителю | |||

| 131 | – каждому из опекунов, попечителей (если их несколько); | ||

| – каждому из приемных родителей (если их двое); | |||

| – супругу (супруге) приемного родителя (если здоровый ребенок состоит на их обеспечении) | |||

| На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 4, 6, 9, 11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 128 | 3000 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | – усыновителю | ||

| 132 | – каждому из опекунов, попечителей (если их несколько); | ||

| – каждому из приемных родителей (если их двое); | |||

| – супругу (супруге) приемного родителя (если здоровый ребенок состоит на их обеспечении) | |||

| На ребенка-инвалида в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I–II группы: | абз. 1, 5, 10–11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 129 | 12 000 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | – усыновителю | ||

| 133 | 6000 руб. | – опекуну, попечителю; | |

| – приемному родителю; | |||

| за каждый месяц | – супругу (супруге) приемного родителя | ||

| Двойной вычет на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет: | абз. 1–2, 6–7, 11–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 134 | 2800 руб. | – единственному родителю, усыновителю | |

| 135 | за каждый месяц | – единственному опекуну, попечителю, приемному родителю | |

| Двойной вычет на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет: | абз. 1, 3, 6, 8, 11–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 136 | 2800 руб. | – единственному родителю, усыновителю | |

| 137 | за каждый месяц | – единственному опекуну, попечителю, приемному родителю | |

| Двойной вычет на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет: | абз. 1, 4, 6, 9, 11–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 138 | 6000 руб. | – единственному родителю, усыновителю | |

| 139 | за каждый месяц | – опекуну, попечителю, приемному родителю | |

| Двойной вычет на каждого ребенка-инвалида в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I–II группы: | абз. 1, 5, 10–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 140 | 24 000 руб. | – единственному родителю, усыновителю | |

| за каждый месяц | |||

| 141 | 12 000 руб. | – единственному приемному родителю (опекуну, попечителю) | |

| за каждый месяц | |||

| Двойной вычет на первого ребенка до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1–2, 6–7, 11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 142 | 2800 руб. | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 143 | за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Двойной вычет на второго ребенка до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 3, 6, 8, 11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 144 | 2800 руб. | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 145 | за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Двойной вычет на третьего ребенка и каждого следующего в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 4, 6, 9, 11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 146 | 6000 руб. | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 147 | за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Двойной вычет на ребенка-инвалида в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I–II группы | абз. 1, 5, 10–11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 148 | 24 000 руб. за каждый месяц | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 149 | 12 000 руб. за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Имущественные налоговые вычеты | |||

| 311 | Сумма фактически произведенных и документально подтвержденных расходов на новое строительство или приобретение жилья и земельных участков (кроме уплаченных процентов по целевым займам (кредитам)) | Лица, которые приобрели (построили): | подп. 3 п. 1 ст. 220 НК РФ |

| – жилье (долю); | |||

| – земельные участки (долю) для индивидуального жилищного строительства; | |||

| – земельные участки (долю), на которых расположено приобретенное жилье | |||

| 312 | Сумма уплаченных процентов: | Лица, которые приобрели (построили): | подп. 4 п. 1 ст. 220 НК РФ |

| – жилье (долю); | |||

| – по целевым кредитам (займам), полученным у российских организаций (предпринимателей) на новое строительство или приобретение жилья и земельных участков в России, | – земельные участки (долю) для индивидуального жилищного строительства; | ||

| – земельные участки (долю), на которых расположено приобретенное жилье | |||

| – по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство или приобретение жилья и земельных участков в России | |||

| Социальные налоговые вычеты | |||

| 320 | В сумме расходов на обучение брата (сестры) до 24 лет в образовательных учреждениях по очной форме (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | подп. 2 п. 1 ст. 219 НК РФ | |

| 321 | В сумме расходов на обучение детей в образовательных учреждениях по очной форме (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | Лица, которые оплатили обучение, а именно: | подп. 2 п. 1 ст. 219 НК РФ |

| – родитель за детей в возрасте до 24 лет; | |||

| – опекун (попечитель) за подопечных или бывших подопечных в возрасте до 24 лет | |||

| 324 | В сумме фактически произведенных расходов на медицинские услуги и в стоимости лекарственных препаратов (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | Гражданин, купивший медицинские услуги или лекарственные препараты в свою пользу или в пользу супруга (супруги), родителей, детей (в т. ч. усыновленных) в возрасте до 18 лет, подопечных до 18 лет | подп. 3 п. 1 ст. 219 НК РФ |

| 325 | В сумме фактически произведенных расходов на добровольное личное страхование (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | Гражданин, заключивший договор в свою пользу или в пользу супруга (супруги), родителей, детей (в т. ч. усыновленных) в возрасте до 18 лет, подопечных до 18 лет | подп. 3 п. 1 ст. 219 НК РФ |

| 326 | В сумме расходов по дорогостоящему лечению в медицинских организациях и у предпринимателей | подп. 3 п. 1 ст. 219 НК РФ | |

| 327 | В сумме фактически произведенных расходов (вычет может предоставить работодатель при условии, что он удерживал взносы по договорам из выплат в пользу сотрудника и перечислял в соответствующие фонды) | Гражданин, уплативший в свою пользу и (или) в пользу супруга (в т. ч. в пользу вдовы, вдовца), родителей (в т. ч. усыновителей), детей-инвалидов (в т. ч. усыновленных, находящихся под опекой (попечительством)) пенсионные (страховые) взносы по договорам: | подп. 4 п. 1 ст. 219 НК РФ |

| – негосударственного пенсионного обеспечения, заключенным гражданином с негосударственными пенсионными фондами; | |||

| – добровольного пенсионного страхования, заключенным им со страховыми организациями | |||

| 328 | В сумме уплаченных дополнительных страховых взносов на накопительную пенсию (в размере фактически произведенных расходов с учетом ограничений, установленных п. 2 ст. 219 НК РФ) | Гражданин, уплативший дополнительные страховые взносы на накопительную пенсию в соответствии с Законом от 30 апреля 2008 г. № 56-ФЗ | подп. 5 п. 1 ст. 219 НК РФ |

| Профессиональные налоговые вычеты | |||

| 403 | В сумме фактически произведенных и документально подтвержденных расходов | Лица, получившие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера | п. 2 ст. 221 НК РФ |

| 404 | В сумме фактически произведенных и документально подтвержденных расходов | Лица, получившие: | п. 3 ст. 221 НК РФ |

| – авторские вознаграждения; | |||

| – вознаграждения за создание, издание, исполнение, иное использование произведений науки, литературы и искусства; | |||

| – вознаграждения за открытия, изобретения и промышленные образцы | |||

| 405 | В пределах нормативов затрат | Лица, получившие: | п. 3 ст. 221 НК РФ |

| – авторские вознаграждения; | |||

| – вознаграждения за создание, издание, исполнение, иное использование произведений науки, литературы и искусства; | |||

| – вознаграждения за открытия, изобретения и промышленные образцы | |||

| Доходы, освобождаемые от налогообложения | |||

| 501 | Вычет из стоимости подарка в сумме, не превышающей 4000 руб. за отчетный год | Гражданин, получивший подарок от организации или предпринимателя | абз. 1–2 п. 28 ст. 217 НК РФ |

| 502 | Вычет из стоимости призов в сумме, не превышающей 4000 руб. за отчетный год | Лица, получившие призы в денежной и натуральной формах на конкурсах и соревнованиях, проводимых по решениям: | абз. 1, 3 п. 28 ст. 217 НК РФ |

| – Правительства РФ; | |||

| – законодательных (представительных) органов государственной власти; | |||

| – представительных органов местного самоуправления | |||

| 503 | Вычет из суммы материальной помощи в размере, не превышающем 4000 руб. за отчетный год | Сотрудники (бывшие сотрудники, уволившиеся в связи с выходом на пенсию по инвалидности или по возрасту), которые получили материальную помощь от работодателя | абз. 1, 4 п. 28 ст. 217 НК РФ |

| 504 | Вычет из суммы возмещения в размере, не превышающем 4000 руб. за отчетный год | Сотрудники (для себя, супруга (супруги), родителей, детей), бывшие сотрудники (пенсионеры по возрасту), инвалиды, которым организация возместила (оплатила) стоимость приобретенных ими (для них) медикаментов, назначенных лечащим врачом | абз. 1, 5 п. 28 ст. 217 НК РФ |

| 505 | Вычет из стоимости выигрышей и призов в сумме, не превышающей 4000 руб. за отчетный год | Лица, получившие выигрыши и призы на конкурсах, играх и других мероприятиях, в целях рекламы товаров (работ, услуг) | абз. 1, 6 п. 28 ст. 217 НК РФ |

| 506 | Вычет из суммы материальной помощи в размере, не превышающем 4000 руб. за отчетный год | Инвалиды, получившие материальную помощь от общественных организаций инвалидов | абз. 1, 7 п. 28 ст. 217 НК РФ |

| 507 | Вычет из стоимости подарков и помощи в сумме, не превышающей 10 000 руб. за отчетный год | Если помощь (в денежной и натуральной формах), а также подарки предоставлены: | п. 33 ст. 217 НК РФ |

| – ветеранам ВОВ; | |||

| – инвалидам ВОВ; | |||

| – вдовам военнослужащих, погибших в период войны с Финляндией, ВОВ, войны с Японией; | |||

| – вдовам умерших инвалидов ВОВ; | |||

| – бывшим узникам нацистских концлагерей, тюрем и гетто; | |||

| – бывшим несовершеннолетним узникам нацистских концлагерей, тюрем, гетто и других мест принудительного содержания, созданных фашистами в период Второй мировой войны | |||

| 508 | Не более 50 000 руб. на каждого ребенка | Сотрудники (родители, усыновители, опекуны), которым работодатель оказал единовременную материальную помощь при рождении (усыновлении (удочерении)) ребенка | абз. 6 п. 8 ст. 217 НК РФ |

| 509 | 4300 руб. за каждый месяц в течение срока действия трудового договора | Сотрудники, получившие в качестве оплаты труда сельхозпродукцию собственного производства (работы, услуги, имущественные права) от сельхозпроизводителей, | п. 43 ст. 217 НК РФ |

| крестьянских (фермерских) хозяйств. При одновременном соблюдении условий: | |||

| – общая сумма этого дохода за месяц не превышает 4300 руб.; | |||

| – она составляет не более 50 процентов от суммы вознаграждения за месяц; | |||

| – выручка от реализации товаров (работ, услуг) сельхозпроизводителя (крестьянского (фермерского) хозяйства) не превышает 100 млн руб. | |||

| 510 | Дополнительные страховые взносы, уплаченные работодателем на накопительную часть трудовой пенсии (не более 12 000 руб.) | Гражданин, в пользу которого работодатель уплачивал дополнительные страховые взносы на накопительную часть трудовой пенсии в соответствии с Законом от 30 апреля 2008 г. № 56-ФЗ | п. 39 ст. 217 НК РФ |

| Суммы, уменьшающие налоговую базу по доходам от долевого участия в организации в виде дивидендов | |||

| 601 | В сумме, не превышающей налоговую базу по доходам в виде дивидендов | Российские компании (налоговые агенты), выплачивающие дивиденды своим акционерам, участникам (форма 2-НДФЛ) | п. 1 ст. 214 НК РФ |

| Акционеры (участники), получающие доходы от иностранных компаний из государств, с которыми у России есть соглашения об избежании двойного налогообложения (форма 3-НДФЛ) | |||

| Суммы, уменьшающие налоговую базу по операциям с ценными бумагами и финансовыми инструментами срочных сделок | |||

| 201 | Расходы на приобретение, реализацию, хранение и погашение ценных бумаг, обращающихся на организованном рынке ценных бумаг | п. 1, 3, 7, 10 ст. 214.1 НК РФ | |

| 202 | Расходы на приобретение, реализацию, хранение и погашение ценных бумаг, не обращающихся на организованном рынке ценных бумаг | п. 1, 3, 7, 10 ст. 214.1 НК РФ | |

| 203 | Расходы на приобретение, реализацию, хранение и погашение ценных бумаг, не обращающихся на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на рынке | п. 1, 3, 7, 10 ст. 214.1 НК РФ | |

| 205 | Сумма убытка по операциям с ценными бумагами, которые обращаются на организованном рынке ценных бумаг, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги; | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы | |||

| 206 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги; | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы | |||

| 207 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги, | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы | |||

| 208 | Сумма убытка по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги; | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы. | |||

| Это убыток, который: | |||

| – получен по результатам этих операций, совершенных в налоговом периоде, после уменьшения налоговой базы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке; | |||

| – уменьшает налоговую базу по операциям с ценными бумагами, которые обращаются на организованном рынке ценных бумаг | |||

| 209 | Сумма убытка по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| 210 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| Суммы, уменьшающие налоговую базу по операциям РЕПО | |||

| 211 | Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО | ст. 214.3, абз. 1 п. 1 ст. 282 НК РФ | |

| 213 | Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО | ст. 214.3, абз. 1 п. 1 ст. 282 НК РФ | |

| Суммы, уменьшающие налоговую базу по операциям займа ценными бумагами | |||

| 215 | Расходы в виде процентов, уплаченных в отчетном году по совокупности договоров займа | ст. 214.4 НК РФ | |

| 216 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, согласно абзацу 6 пункта 5 статьи 214.4 Налогового кодекса РФ | ст. 214.4 НК РФ | |

| 217 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, согласно абзацу 6 пункта 5 статьи 214.4 Налогового кодекса РФ | ст. 214.4 НК РФ | |

| 218 | Процентный (купонный) расход, который признает плательщик при открытии короткой позиции по ценным бумагам, обращающимся на рынке ценных бумаг | п. 14 ст. 214.3 НК РФ | |

| 219 | Процентный (купонный) расход, который признает плательщик при открытии короткой позиции по ценным бумагам, не обращающимся на рынке ценных бумаг | п. 14 ст. 214.3 НК РФ | |

| 220 | Сумма расхода по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке | п. 2 ст. 302 НК РФ | |

| 222 | Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости обращающихся ценных бумаг, являющихся объектом операций РЕПО, к общей стоимости ценных бумаг, которые являются объектом РЕПО | ст. 214.3 НК РФ | |

| 223 | Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, не обращающимися на рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости не обращающихся ценных бумаг, являющихся объектом операций РЕПО, к общей стоимости ценных бумаг, которые являются объектом РЕПО | ст. 214.3 НК РФ | |

| 224 | Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на рынке ценных бумаг, на который уменьшают финансовый результат, полученный по операциям с ценными бумагами, не обращающимися на рынке ценных бумаг, если на момент их приобретения они относились к обращающимся ценным бумагам | п. 12 ст. 214.1 НК РФ | |

| 225 | Расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 226 | Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 227 | Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 228 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 229 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 230 | Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО, учитываемых на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 231 | Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 232 | Расходы в виде процентов, уплаченных в налоговом периоде по совокупности договоров займа, учитываемых на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 233 | Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 234 | Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, не обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 235 | Суммы расходов по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 236 | Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающая финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемая на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 237 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации | ст. 214.4 НК РФ | |

| 238 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации | ст. 214.4 НК РФ | |

| 239 | Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО | ст. 214.4 НК РФ | |

| 240 | Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО | ст. 214.4 НК РФ | |

| 241 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающего налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке ценных бумаг, учитываемые на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 250 | Сумма убытка по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете | ст. 214.9 НК РФ | |

| 251 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, после уменьшения финансового результата по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, уменьшающая финансовый результат по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.9 НК РФ | |

| 252 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете | ст. 214.9 НК РФ | |

| 618 | Вычет в сумме положительного финансового результата от реализации (погашения) ценных бумаг, обращающихся на рынке ценных бумаг и находившихся в собственности более трех лет. К таким ценным бумагам относятся: | ст. 219.1 НК РФ | |

| 1) ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже; | |||

| 2) инвестиционные паи открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании | |||

| 620 | Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 Налогового кодекса РФ |

Читать также

08.12.2017

Льготы матери-одиночке: правила получения налогового вычета по НДФЛ в 2021 году

Льготный статус матери-одиночки подтверждается соответствующим удостоверением, которое является именным и имеет ограниченный срок действия, то есть требует периодического продления.

Получить такой документ можно не только после рождения малыша, но и через несколько лет (уже в судебном порядке).

Оформленное удостоверение гарантирует, что мать-одиночка (при соблюдении важных требований) сможет получить двойной вычет по НДФЛ в 2021 году.

Законодательное регулирование вопроса

Прежде чем приступать к оформлению льгот и других преференций, предстоит определить, кто может претендовать на оформление льготного статуса. Так, согласно Постановлению Пленума Верховного Суда от 1995 года № 81, рассчитывать на звание матери-одиночки могут женщины в следующих ситуациях:

- малыш родился вне официального брака и сведений об отце мать не предоставила;

- ребенок появился на свет позднее, чем через 300 дней после развода супругов и бывший муж отказался добровольно признать свое отцовство;

- дитя родилось в официальном браке, но имеется решение суда, подтверждающее отсутствие родственных связей.

Это ограниченный список обстоятельств и не следует путать понятие «одиночка» с родителем, воспитывающим малыша самостоятельно. Развод, смерть второго супруга, отсутствие информации о месте нахождении папы – не являются основанием для получения льгот.

На государственном и локальном уровнях закреплены разные виды преференций для родителей со статусом «одиночка». Причем, одинаковыми правами обладают и мать, и отец. Среди доступного ассортимента есть денежные выплаты, а также привилегии, оформляемые в материальном виде. К их числу относится и получение налогового вычета.

Подробнее в статье: «Мать-одиночка льготы и пособия в 2019 году».

Так, ст. 218 Налогового Кодекса Российской Федерации закреплено право некоторых категорий населения на возврат части денежных средств, уплаченных в счет подоходного налога. Такая возможность доступна для всех родителей малышей, которые официально трудоустроены. Сумма возврата и обстоятельства его получения будут зависеть от индивидуальных особенностей.

Кроме того, нормами Постановления Пленума Верховного Суда РФ от 2009 года № 1012 была обусловлена необходимость и основания предоставления двойного размера налогового вычета матерям-одиночкам.

Это обусловлено тем, что в полных семьях получить часть денег с налогообложения могут и мать, и отец. А отец ребенка, воспитываемого матерью со статусом одиночки, на компенсацию рассчитывать не может.

Поэтому его часть финансовых средств может быть получена женщиной на нужды малыша.

Порядок оформления

Получение вычета по НДФЛ матери-одиночке – это одна из льгот, которая оформляется не в органах социальной защиты населения. Приступать к ее получению можно сразу после вручения удостоверения льготника. От того, когда женщина обратиться за преференциями, будет зависеть скорость предоставления денежных средств.

Куда обращаться

Обязанность оформления возврата денежных средств ложится на плечи работодателя, поэтому инициировать льготы нужно непосредственно на предприятии. Сделать это можно в любой момент, начиная от дня подписания контракта и заканчивая его расторжением.

По резолюции руководства фирмы бухгалтерия занимается оформлением обязательных документов и их передачей в ФНС. После удовлетворительного решения по обращению с женщины начинает взиматься меньшая сумма отчислений.

Документы

Действующим законодательством не утвержден единый список требуемых документов, поэтому он может несколько отличаться в зависимости от требований фирмы. Так, среди обязательных и универсальных бумаг находятся:

- паспорт сотрудницы;

- удостоверение льготника;

- свидетельства о рождении всех детей;

- справка № 25 (предоставляемая органами ЗАГСа при оформлении статуса одинокой мамы).

В целом, проходить ежегодно процедуру инициации компенсации не нужно, но некоторые документы подлежат обновлению. Так, например, если за календарный год в паспорт женщины вносились изменения, то должны быть предоставлены актуальные ксерокопии страниц. Это же касается и свидетельств о рождении малышей, которые родились за прошедший год.

Кроме того, обязательно нужно обновлять справку № 25, поскольку ее действие прекращается в случае признания мужчиной отцовства или же усыновления малыша новым супругом.

Сумма начислений

Как уже отмечалось выше, сумма отчислений будет целиком и полностью зависеть от сопутствующих обстоятельств. Так, за основу может приниматься сумма средств в 2800 рублей или же 6 тысяч рублей.

Но обязательно нужно учитывать, что начиная с начала календарного года будет суммироваться общий объем прибыли по заработной плате. И с того момента, когда цифра превысит 350 тысяч рублей, предоставление льгот останавливается.

Возможные трудности

На практике случаются ситуации, когда получить справедливый размер компенсации женщине не удается. И самый первый – это неофициальное трудоустройство.

Если между служащим и работодателем не заключался трудовой договор и сведения о работе не вносились в трудовую книжку, то получить денежные средства не получится.

Это связано с тем, что с дохода женщины не делаются налоговые отчисления государству.

Второй вариант – это оплата зарплаты «в конверте», то есть, когда на банковскую карточку приходит фиксированная сумма дохода (как правило, в размере МРОТ), а вторая часть – передается лично в руки. Вычет по НДФЛ будет считаться только с официальной прибыли, поэтому на ту часть, что «в конверте» полагаться не стоит.

Не редки ситуации, когда спор возникает касательно выплат в период судебного разбирательства по установлению отцовства. Согласно требованиям законодательства, пока решение суда о признании мужчины папой малыша не вступит в юридическую силу, родительница должна получать двойной размер вычета.

Нормативно-правовые акты, регулирующие вопрос

Источник: https://posobie.net/lgoty/dvojnoj-nalogovyj-vychet-materyam-odinochkam-na-rebenka-po-ndfl.html