Расходы на заграничную командировку отличаются от расходов при командировках по территории России. Как правильно оформить авансовый отчет по командировке за границу с образцом 2020 разбираем в данной консультации.

Также смотрите:

- Нюансы организации и оформления командировки

- Как правильно оформить командировку

Что нужно знать про отчет о командировке

По возвращении из командировки, в том числе зарубежной, работник обязан отчитаться по ней и сдать в бухгалтерию авансовый отчет.

Форма авансового отчета может быть утверждена локальным актом компании. Или по старинке используют отчет по форме АО-1.

Независимо от формы нужно соблюдать срок сдачи отчета – 3 рабочих дня по завершении командировки.

К авансовому отчету по командировке за границу работник прилагает все документы, подтверждающие расходы. А именно:

- проездные билеты и посадочные талоны (если билеты электронные, необходимо их распечатать);

- квитанции за пользование постельным бельем;

- счета и чеки гостиницы (договор найма жилого помещения), квитанции;

- квитанции сборов (комиссия агента за покупку билета, квитанция за провоз багажа и т. п.);

- документы, подтверждающие уплату визовых или консульских сборов;

- другие подтверждающие документы.

СОВЕТ

Для удобства оформления и проведения авансового отчета подтверждающие документы можно наклеить на чистые листы А4 с полем для подшива документов слева.

Если работодатель приобретает билеты и заказывает гостиницу через агентство или напрямую у исполнителя, к отчету надо приложить документы на поездку и проживание (посадочный талон или ваучер, счет гостиницы или справку о проживании).

Учитываем командировочные расходы

Как признаются основные расходы по командировке для целей налогообложения, для наглядности мы покажем в таблице.

| Вид расходов | Налог на прибыль | НДФЛ | Страховые взносы в ПФР, ФСС, ФОМС и ТФОМС | |

| Суточные в размерах, предусмотренных локальным нормативным актом, коллективным договором | Полностью учитываются в расходах | Не удерживается с сумм, не превышающих: (или) 700 руб. в сутки — для командировок по России; (или) 2500 руб. в сутки — для загранкомандировок. Если суточные выплачивались в большем размере, то сверхнормативные суммы облагаются НДФЛ | Не начисляются | |

| Суточные за день приезда из загранкомандировки в Россию должны выплачиваться по норме, установленной для командировок по России (в рублях). И даже если в положении о командировках, принятом в вашей фирме, прописано, что суточные за последний день командировки выплачиваются в той же сумме, что и за все дни загранкомандировки (например, 2500 руб.), НДФЛ не будут облагаться лишь 700 руб. Если суточные выплачивались в валюте, то, чтобы для целей исчисления НДФЛ сравнить сумму суточных с установленным рублевым нормативом, нужно пересчитать их в рубли по официальному курсу валюты, действовавшему на дату выплаты суточных (а не на дату утверждения авансового отчета) | ||||

| Расходы на проезд: — к месту командировки и обратно (в том числе бизнес- классом или в вагонах СВ); — к аэропорту, вокзалу, пристани (в том числе на такси) и обратно | Учитываются в расходах без ограничений | Не удерживается | Не начисляются | |

| Расходы по найму жилого помещения — при наличии подтверждающих документов | Учитываются в расходах без ограничений | Не удерживается со всей суммы «гостиничной» оплаты. Если подтверждающих документов нет, то НДФЛ облагаются суммы свыше: (или) 700 руб. в сутки — для командировок по России; (или) 2500 руб. в сутки — для загранкомандировок | Не начисляются. Если подтверждающих документов нет, то возмещаемая сотруднику сумма не облагается взносами в пределах норм, установленных в локальном нормативном акте. Если такие нормы вы не установили, то срочно дополните свое положение о командировках порядком возмещения работникам неподтвержденных расходов, чтобы избежать уплаты взносов | |

| Не учитываются для целей налогообложения прибыли расходы на обслуживание в барах, ресторанах, в номере, а также плата за пользование рекреационно- оздоровительными объектами (например, фитнес-залом, сауной и т.д.) | ||||

| Расходы на оформление и выдачу виз, загранпаспортов, ваучеров, приглашений и т.п. | Учитываются в расходах без ограничений | Не удерживается | Не начисляются | |

| Оплата услуг связи | ||||

| Оплата услуг VIP-залов (залов повышенной комфортности) аэропортов | ||||

| Обосновать расходы на оплату VIP-залов можно, например, так: обслуживание в VIP-зале обеспечивает доступ к телефонной и иным видам связи, а также доступ в Интернет, что позволяет командированному сотруднику оперативно решать производственные задачи, требующие его участия | ||||

Пересчет валюты

Рассмотрим ситуацию, когда работник получил аванс на командировку в рублях, а расходы были понесены в валюте.

Работник может самостоятельно обменять рубли на валюту в обменном пункте на территории РФ или уже будучи в командировке за границей. В этом случае курс берут на дату покупки работником валюты, если к авансовому отчету он приложил справку из обменного пункта.

Часто бывает так, что сотрудник не может подтвердить факт покупки валюты. Например, из-за утери справки из банка о совершенном обмене. Также может быть, что при обмене валюты на территории другой страны обменный пункт не выдал сотруднику документ о конвертации.

В этом случае для пересчета берут официальный курс ЦБ на дату утверждения авансового отчета руководителем компании. Эту позицию подтверждают письма ФНС от 21.03.2011 № КЕ-4-3/4408 и Минфина от 31.03.2011 № 03-03-06/1/193.

Пример пересчета суточных, выданных в валюте, смотрите в нашей статье «Налоги и взносы с суточных за границей: примеры расчета».

Аванс выдан в той же иностранной валюте, в которой оплачены расходы

Это наиболее простая ситуация с точки зрения составления авансового отчета. В форме N АО-1 надо лишь зафиксировать суммы в иностранной валюте из документов и пересчитать их в рубли. По какому курсу это надо делать — мы уже разбирались выше. Рассмотрим пример, когда организация определяет рублевую сумму командировочных расходов, оплаченных авансом, по курсу на дату выдачи аванса.

Пример. Заполнение отчета по зарубежной командировке, когда подотчетная сумма выдана и потрачена в евро

Условие

ООО «Мажор» отправляет заместителя директора Звездочкина С.И. в командировку для проведения переговоров с французской компанией. Срок командировки — с 02.09.2010 по 14.09.2010. Проездные билеты были приобретены организацией по безналичному расчету.

Нормы суточных в ООО «Мажор», в том числе и для заграничных командировок, организация установила в рублях (чтобы не превысить не облагаемый НДФЛ норматив).

Норматив суточных для Франции — 2100 руб. в сутки.

Норматив суточных для России — 500 руб. в сутки.

Из кассы ООО «Мажор» заместителю директора Звездочкину С.И. 01.09.2010 на командировочные расходы выдано 2000 евро (для оплаты наличных расходов) и 25 700 руб. (суточные). Курс ЦБ на 01.09.2010 — 39,01 руб/евро.

14.09.2010 Звездочкин оплатил услуги гостиницы в размере 2340 евро.

Он составил авансовый отчет 15.09.2010. В этот же день директор утвердил его.

Курс ЦБ на 15.09.2010 — 39,53 руб/евро.

И в тот же день работнику было выдано из кассы 340 евро (в качестве погашения перерасхода).

Решение

Сумма расходов в рублях (суточные) — 25 700 руб.:

— за дни, проведенные во Франции, — 25 200 руб. (2100 руб. x 12 сут.);

— за дни командировки, проведенные в России, — 500 руб. (1 день — день приезда в Россию из Франции — 14.09.2010).

Общая сумма командировочных расходов в иностранной валюте — 2340 евро. Эта сумма больше аванса, выданного работнику.

Часть суммы командировочных расходов в пределах выданного аванса (2000 евро) надо пересчитать в рубли по курсу на дату выдачи аванса (на 01.09.2010 — 39,01 руб/евро). А оставшуюся часть (340 евро) надо пересчитать в рубли по курсу ЦБ на дату утверждения авансового отчета (39,53 руб/евро).

В итоге сумма валютных командировочных расходов в рублях составит 91 460,20 руб.

(2000 евро x 39,01 руб/евро + 340 евро x 39,53 руб/евро).

В бухучете будут сделаны следующие записи.

| Содержание операции | Дт | Кт | Сумма |

| На дату выдачи аванса (01.09.2010) | |||

| Выдана из кассы под отчет валюта на командировочные расходы (2000 евро x 39,01 руб/евро) | 71 «Расчеты с подотчетными лицами» | 50, субсчет 2 «Касса в евро» | 78 020,00 |

| Выданы из кассы под отчет рубли в качестве суточных | 71 «Расчеты с подотчетными лицами» | 50, субсчет 1 «Касса в рублях» | 25 700,00 |

| На дату утверждения авансового отчета (15.09.2010) | |||

| Отражены командировочные расходы (78 020 руб. + 340 евро x 39,53 руб/евро) | 26 «Общехозяйственные расходы» | 71 «Расчеты с подотчетными лицами» | 91 460,20 |

| Отражены суточные | 26 «Общехозяйственные расходы» | 71 «Расчеты с подотчетными лицами» | 25 700,00 |

| НДФЛ с суточных удерживать не надо, поскольку они не превышают необлагаемые нормы (2100 руб/сут. < норматива 2500 руб/сут., 500 руб/сут. < норматива 700 руб/сут.). Страховыми взносами суточные тоже не облагаются | |||

| Отражена выдача работнику перерасхода в евро (340 евро x 39,53 руб/евро) | 50, субсчет 2 «Касса в евро» | 71 «Расчеты с подотчетными лицами» | 13 440,20 |

Оборотная сторона формы N АО-1

| Номер по по- рядку | Документ, подтверж- дающий производст- венные расходы | Наименова- ние документа (расхода) | Сумма расхода | Дебет счета, суб- счета | ||||

| по отчету | принятая к учету | |||||||

| дата | номер | в руб. коп. | в валюте (в евро) | в руб. коп. | в валюте | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | 14.09.2010 | 85646 | счет из гостиницы | 91 460,20 | 2 340 | 91 460,20 | 2 340 | 26 |

| 2 | 15.09.2010 | а/о N 63 | суточные зарубежн. | 25 200,00 | 25 200,00 | 26 | ||

| 3 | 15.09.2010 | а/о N 63 | суточные российск. | 500,00 | 500,00 | 26 | ||

| Итого: | 117 160,20 | 2 340 | 117 160,20 | 2 340 | ||||

Авансовый отчет

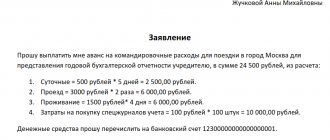

Посмотреть, как правильно заполнять авансовый отчет по загранкомандировке, можно здесь:

По общему правилу работник должен самостоятельно заполнить авансовый отчет.

В авансовом отчете важно указать все расходы, произведенные работником во время служебной командировки за границу.

Если сотрудник понёс какие-то расходы, которые не предусмотрены организационно-распорядительным документом компании, необходимо приложить к отчету служебную записку с положительной резолюцией руководителя.

В заграничной командировке могут возникнуть непредвиденные расходы – такси, химчистка одежды, расходы на сотовую связь или Интернет, покупка ноутбука и т. д. и т. п. Каждую ситуацию нужно рассматривать отдельно.

О специфике работы, находясь постоянно в зарубежных командировках, вы можете узнать из нашей статьи «Работа, связанная с командировками за границу: что нужно знать».

Валютный авансовый отчет, если выдана корпоративная карточка

На авансовый отчет возложены две задачи: произвести расчеты с работником и отразить командировочные расходы в учете. При этом для выполнения каждой из этих задач применяются разные правила валютных пересчетов. Зависят эти правила в том числе от способа выдачи и валюты аванса, валюты установленных размеров командировочных расходов и валюты фактически произведенных расходов.

Перечисление аванса на корпоративную карту набирает популярность: во-первых, безналичные расчеты удобны, во-вторых, в отношении расходов по найму можно ориентироваться на фактические траты работника без соблюдения ряда ограничений Положения N 176.

Разберемся, как при таком способе выдачи аванса верно произвести валютные пересчеты, а также для удобства внедрить их в форму авансового отчета. В итоге предложим оптимальный образец заполнения авансового отчета с пошаговыми пояснениями.

Ситуация. Производственная организация ООО «Злато» (г. Гомель) направляет в командировку по вопросу заключения договора на поставку сырья заместителя директора Чикунова Ивана Александровича (приказ N 154 от 09.09.2019).

Место командировки — г. Москва. Срок командировки — с 10.09.2019 по 13.09.2019 (на 4 дня). Даты начала и окончания командировки являются соответственно датами прибытия в г. Москву и убытия из него.

Авиаперелет к месту командировки и обратно оплачен организацией в безналичном порядке.

Для обеспечения работника авансом выдана корпоративная карточка, открытая к счету организации в долларах США, на который зачислено 680 долл. США.

Работник вернулся из командировки 13.09.2019. Авансовый отчет представил 16.09.2019. К нему приложен счет гостиницы «Орион» N 1196/7 от 13.09.2019 (заселение — 10.09.2019, выселение — 13.09.2019) на сумму 18535 росс. руб.

В выписке банка по счету, к которому выдана указанная корпоративная карточка, значится следующая информация:

— снятие наличных:

транзакция 10.09.2019 — 7500 росс. руб.;

списание со счета 12.09.2019 — 120,04 долл. США (по обменному курсу — 62,4766 росс. руб. за 1 долл. США (условно));

— оплата счета гостиницы за проживание:

транзакция 13.09.2019 — 18535 росс. руб.;

списание со счета 16.09.2019 — 297,15 долл. США (по обменному курсу — 62,3753 росс. руб. за 1 долл. США (условно)).

Для расчетов с работником организация использует курс, установленный международной платежной системой на дату совершения каждой операции, — обменный курс.

Официальный курс белорусского рубля:

— на 12.09.2019 — 2,0845 руб. за 1 долл. США;

— на 16.09.2019 — 2,0511 руб. за 1 долл. США.

Алгоритм заполнения авансового отчета

Для целей РАСЧЕТОВ С РАБОТНИКОМ

Шаг 1. Отражение подлежащих возмещению командировочных расходов в ВАЛЮТЕ СОВЕРШЕННЫХ ОПЕРАЦИЙ.

Расходы, подлежащие возмещению на основании подтверждающих документов, отражают в авансовом отчете в валюте этих документов <*>. Суточные не предполагают представления таких документов <*>, поэтому логично отразить их в валюте установленных размеров (далее — валюта норм).

При выдаче работнику корпоративной карточки расходы по найму отражаются в фактических суммах на основании подтверждающих документов, а не в размерах, установленных приложением 2 к Положению N 176 <*>.

В нашем случае возмещению подлежат:

— суточные — 120 долл. США (30 долл. США x 4 дня);

— расходы по найму — 18535 росс. руб.

Расходы на авиаперелет в место командировки и обратно работнику не отражаются, поскольку оплачены организацией по безналу <*>.

Шаг 2. Пересчет командировочных расходов, отраженных в авансовом отчете, в ВАЛЮТУ АВАНСА.

Поскольку суточные изначально отражены в валюте норм, которая соответствует валюте аванса (валюте счета, к которому выдана корпоративная карточка), то в их отношении производить пересчет нет необходимости <*>.

Расходы по найму произведены в росс. руб., а валюта аванса — долл. США, поэтому их нужно пересчитать. При пересчете в качестве курса пересчета могут применяться на выбор <*>:

— обменный курс на дату совершения каждой операции;

— курс Нацбанка на дату авансового отчета.

Поскольку на дату составления отчета (на 16.09.2019) в организации имеется выписка по счету, к которому выдана корпоративная карточка, и она содержит нужную информацию, можно применить для пересчета обменный курс.

Соответственно сумма расходов по найму, пересчитанная в валюту аванса, составит 297,15 долл. США (18535 росс. руб. / 62,3753).

Сумма командировочных расходов в валюте аванса составит 417,15 долл. США (120 долл. США + 297,15 долл. США).

Шаг 3. Определение ЗАДОЛЖЕННОСТИ по авансовому отчету.

При выдаче работнику корпоративной карты с зачисленными денежными средствами фактической передачи ему этих сумм не происходит, поскольку эти средства до момента их списания остаются на счете организации. Соответственно денежные средства считаются полученными под отчет по мере их списания со счета, то есть признаются выданным авансом на даты их списания со счета.

В рассматриваемой ситуации сумма полученного работником аванса составит 417,19 долл. США (120,04 долл. США + 297,15 долл. США).

Разница между суммой аванса и суммой возмещаемых командировочных расходов — 0,04 долл. США (417,19 долл. США — 417,15 долл. США). Эта задолженность работника отражается в авансовом отчете в валюте:

СправочноВозвратить задолженность работник должен в течение 15 рабочих дней со дня возвращения из командировки, исключая день прибытия, в нашем случае — не позднее 04.10.2019 <*>. При этом возврат работником 0,04 долл. США (суммы, меньшей установленного номинала банкноты доллара США) производится в белорусских рублях по официальному курсу к соответствующей иностранной валюте на дату составления авансового отчета <*>. На дату возврата задолженность работника по выданному авансу подлежит переоценке <*>. Курсовые разницы, возникающие при переоценке задолженности, отражаются на счете 91 «Прочие доходы и расходы» в составе доходов (расходов) по финансовой деятельности <*>.

Для целей УЧЕТА РАСХОДОВ

Шаг 4. Пересчет командировочных расходов, отраженных в валюте аванса, в БЕЛОРУССКИЕ рубли <*>.