Налоговиками разработана новая форма расчета, заменяющая прежние расчеты 4-ФСС и РСВ-1, применять ее нужно, начиная с отчетности за 1 квартал 2021 года. Форма и инструкция по заполнению расчета утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551. Кроме того, для уплаты страховых взносов теперь используются новые КБК.

Подробнее о новой форме, а также о порядке ее заполнения с примером — в этой статье.

Порядок сдачи Расчета страховых взносов в 2021 году

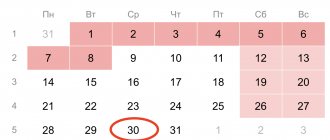

Организации и ИП с работниками должны представлять новый единый расчет в ИФНС ежеквартально. Последний день подачи расчета – 30 число месяца, следующего за отчетным периодом (п.7 ст. 431 НК РФ). Первый отчет по новой форме нужно сдать не позднее 2 мая 2021 года, в связи с переносом дат из-за майских праздников.

При средней численности более 25 человек единый расчет должен сдаваться только в электронной форме, остальные могут подавать его на бумаге. Обратите внимание, что теперь дата сдачи расчета по взносам с 2021 г. одинакова для всех страхователей, независимо от способа представления ими расчета.

Важно: расчет считается непредставленным, если пенсионные взносы по каждому сотруднику в сумме не совпадают с итоговой величиной взносов ПФР. После получения из ИФНС уведомления об этом, у страхователя есть 5 дней на устранение ошибки, иначе штрафа не избежать.

Как придется отчитываться в ПФР

В ПФР компании будут сдавать два расчета: форму СЗВ-М (ежемесячные сведения о застрахованных лицах), а также новый отчет о стаже каждого сотрудника компании, на вознаграждения которым начисляются страховые взносы. Форма СЗВ-М останется. Ее компании и ИП должны будут сдавать в том же порядке, что и сейчас. Сдвинутся только сроки сдачи сведений. В 2021 году отчет СЗВ-М нужно было представлять в ПФР не позднее 10-го числа месяца, следующего за отчетным. В 2021 году отчет СЗВ-М в подразделения ПФР нужно будет сдавать в срок, не позднее 15-го числа месяца, следующего за отчетным. То есть времени на заполнение отчетов будет на пять дней больше (новая редакция п. 2.2 ст. 11 Федерального закона от 1 апреля 1996 г. № 27-ФЗ). К примеру, отчет СЗВ-М за январь 2021 года нужно будет сдать не позднее 15 февраля. Если не подать СЗВ-М вовремя или исказить в ней сведения, компанию оштрафуют – на 500 рублей за каждого работника в отчете.

Форма СЗВ-К «Сведения о трудовом стаже застрахованного лица за период до регистрации в системе обязательного пенсионного страхования» утверждена постановлением Правления Пенсионного фонда РФ от 31 июля 2006 года № 192п. Срок подачи СЗВ-К устанавливает территориальное отделение ПФР в своем письменном запросе. Как правило, это четыре недели с даты получения письма-запроса. Официально сроки СЗВ-К нигде не установлены.

В форму СЗВ-К включают сведения о:

- трудовой деятельности (место и период работы);

- других периодах, которые засчитываются в пенсионный стаж (больничные, отпуск по уходу за ребенком до 1,5 лет);

- территориальных и особых условиях, дающих право на досрочную пенсию;

- трудовом стаже;

- выслуге лет;

- профессии и должности.

Обратите внимание

За последние пару лет внебюджетные фонды начали осваивать методы своих коллег-налоговиков при проведении ревизий, однако именно проверки страховых взносов с 2021 года выйдут на новый уровень и будут проводиться чаще и строже.

Если не подать форму СЗВ-К или допустить в ней неточность, штрафов нет. Но если организация не подаст или исказит сведения о стаже, и пенсия окажется завышенной, чиновники ПФР могут обратиться в суд с иском о возмещении материального ущерба. С 2021 года страхователи будут представлять в ПФР сведения о стаже каждого работающего у них человека. Отчет будет ежегодным. Подать в фонд форму придется не позднее 1 марта года, следующего за отчетным. Указанный годовой отчет на 25 человек и более потребуется сдавать в ПФР в электронной форме по телекоммуникационным каналам связи. Сведения на меньшее количество застрахованных лиц можно будет представлять в бумажном виде.

Как заполнить Расчет страховых взносов в 2021 году

Расчет состоит из титульного листа и трех разделов. В свою очередь, разделы 1 и 2 включают в себя приложения: в разделе 1 их 10, в разделе 2 приложение всего одно. В обязательном порядке все страхователи сдают следующие части Расчета:

- Титульный лист,

- Раздел 1, содержащий сводные данные о страховых взносах к уплате в бюджет,

- Подраздел 1.1 приложения № 1 раздела 1 – расчет пенсионных взносов,

- Подраздел 1.2 приложения № 1 раздела 1 – расчет взносов ОМС,

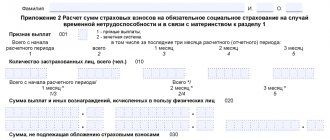

- Приложение № 2 раздела 1 – расчет взносов по соцстрахованию на случай временной нетрудоспособности и в связи с материнством,

- Раздел 3 – персонифицированные сведения о застрахованных лицах.

Остальные подразделы и приложения представляются, если есть данные для их заполнения.

Расчет заполняется в рублях с копейками. В незаполненных ячейках проставляются прочерки. Все слова в строках Расчета пишутся заглавными буквами. Подробный построчный порядок заполнения Расчета утвержден приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551.

Как рассчитать страховые взносы в 2021 году, рассмотрим на следующем примере.

В ООО «Альфа» в 1 квартале 2021 года начислены страховые взносы с выплат 1 сотруднику, он же является руководителем. Организация работает на УСН и применяет основной тариф страховых взносов.

Облагаемые взносами выплаты Михайлову И.П. составили по 30 000 рублей ежемесячно. На них в январе-марте начислено страховых взносов за каждый месяц:

ПФР (22%) – по 6600,00 руб., ОМС (5,1%) – по 1530,00 рублей, соцстрах (2,9%)– по 870,00 рублей.

Общая сумма выплат в ООО «Альфа» за 1 квартал: 90 000 рублей.

Общая сумма взносов ООО «Альфа» за 1 квартал: ПФР (22%) – 19 800,00 руб., ОМС (5,1%) – 4590,00 рублей, соцстрах (2,9%)– 2610,00 рублей.

Заполнять разделы расчета страховых взносов в 2021 году, пример которого мы рассматриваем, будет более удобно в следующей последовательности:

- Вначале заполним персонифицированные сведения раздела 3. Этот раздел заполняется на всех застрахованных лиц и включает сведения за 3 последних месяца. В нашем случае сведения заполняются на одного сотрудника, но если застрахованных лиц больше, то количество сведений в Расчете должно соответствовать их численности.

- Следующим шагом будет заполнение подраздела 1.1 приложения 1 раздела 1 по пенсионным взносам: суммируем и переносим сюда данные персучета из раздела 3. Помните, что все показатели персонифицированных сведений в сумме должны совпадать с показателями подраздела 1.1. Наш пример упрощенный и сотрудник всего один, поэтому мы просто переносим его показатели из раздела 3.

- Далее заполним подраздел 1.2 приложения 1 раздела 1 по взносам на ОМС. Показатели страховых взносов на медстрахование отражаются только в этом разделе Расчета.

- Страховые взносы в части соцстрахования рассчитываются в приложении 2 раздела 1. Если в расчетном периоде имели место расходы по соцстрахованию (больничные, пособия), то следует отразить это в приложении 3 к разделу 1, а значит должна быть заполнена строка 070 приложения 2 раздела 1. В нашем примере таких расходов не было, поэтому приложение 3 не заполняем.

- Заполнив разделы по каждому виду взносов, последним заполняем сводный раздел 1. Здесь указывается сумма страховых взносов к уплате в бюджет. Обратите внимание, что КБК, указываемые по строкам 020, 040, 060, 080 и 100, на 2021 год пока не утверждены, поэтому в нашем примере указаны коды 2021 года, в которых первые 3 цифры заменены на 182, что означает уплату в ФНС.

- В заключение пронумеруем все заполненные листы Расчета и укажем их число в специальной строке Титульного листа. Под каждым разделом поставим подпись руководителя и дату.

Новые КБК

Страховые взносы до 2021 года нужно было перечислять отдельными платежными поручениями в каждый внебюджетный фонд: ПФР, ФФОМС и ФСС (ч. 4 ст. 16 Федерального закона от 24 июля 2009 г. № 212-ФЗ). С 2017 года администратором пенсионных, медицинских и взносов на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») становится ФНС.

Поэтому с платежей за январь 2021 года в платежных поручениях в качестве получателя нужно указывать Федеральную налоговую службу. В связи с этим должны быть утверждены и новые коды бюджетной классификации (КБК) для уплаты взносов (ст. 6 Бюджетного кодекса РФ, п. 1 ст. 30 НК РФ). Поскольку администратором по взносам «на травматизм» остался ФСС РФ, направлять платежные поручения необходимо в адрес Фонда на соответствующий КБК (п. 1.1 ст. 22 Закона № 125-ФЗ). КБК по этим взносам с 2021 года измениться не должен.

Читайте также «КБК 2021. Будьте осторожны»

К тому же, будьте внимательны, если в расчете по страховым взносам данные о совокупной сумме на пенсионное страхование не будут совпадать с суммой взносов, начисленных по каждому физлицу, расчет будет считаться непредставленным. А налоговики должны будут направить страхователю уведомление о выявленном несоответствии показателей. В пятидневный срок со дня его получения страхователь обязан подать скорректированный расчет. При этом датой его представления будет дата первоначальной сдачи отчетности (п. 7 ст. 431 НК РФ).

Суммы страховых взносов

Несмотря на то, что теперь этим занимается другое ведомство, тарифы с прошлого года сохраняются в неизменном виде. За образец можно брать предыдущую отчетность и составлять текущую.

Тарифы 2021 года

Калькулятор расчета страховых взносов в ПФР позволит правильно вычислить необходимую сумму уплаты взносов в ПФР за себя и работников исходя из тарифа. При отсутствии права на получение пониженных процентных ставок, необходимо совершать расчет уплаты страховых взносов в ПФР в полном объеме.

Тариф выглядит таким образом:

- 22% при отсутствии превышения предельной базы;

- 10% в случае превышения.

От величины выплат не зависит лишь обязательный медицинский налог, который в любом случае составляет 5.1%. Касательно пониженных тарифов – они также остались неизменны. Ключевая проблема заключается не в тарификации.

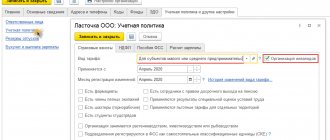

Бухгалтерские системы помогут посчитать суммы к уплате и не допустить ошибок

Бухгалтеры могут выполнять расчет страховых взносов в ПФР по старой модели, что не является верным решение, так как данным вопросом занимается другое ведомство. В целом, процедура выполняется по старым правилам, однако имеются некоторые изменения, без учета которых может быть совершена ошибка. Это относится только к расчету страховых взносов в ПФР в 2021 году. Исключением выступает лишь травматизм.

При отсутствии информации относительно нововведений, установленных для расчетов на 2021 год, следует обратиться в ФНС за получением примеров и подробного разъяснения.

Сегодня с подобной проблемой сталкиваются многие и сотрудники разработали шаблоны, примеры и формулы для того чтобы выполнить расчет страховых взносов в ПФР в 2021 и точной суммы в процентах. Для этих целей рекомендовано использовать специальный калькулятор.

Срок подачи сведений

Единая схема действует по всей территории РФ, что значительно упрощает процедуру. Главное соблюдать сроки подачи сведений в ПФР. Клиенты обязаны предоставлять данные по отчетному периоду:

- 1 месяц;

- квартал;

- 9 месяцев.

Образец расчета страховых взносов в ПФР позволит досконально разобраться с вопросом и решить проблему по заполнению отчетности, выплатах и составлению документации

Получить его можно в электронном виде посредством запроса, однако лучше иметь образец в бумажном варианте. Калькулятор расчета страховым взносов ИП в ПФР поможет быстро получить необходимые для уплаты цифры и прочие данные. Следует лишь правильно заполнить все поля и программа выдаст итоговые цифры. Особе внимание следует уделить именно правильному заполнению полей, так как в противном случае калькулятор может выдать неверную информацию, что может привести к серьезным последствиям.

Пример расчета на калькуляторе

Пример расчета страховых взносов в ПФР 2021 года поможет грамотно выполнить заполнение декларации. Ознакомиться с примером могут все граждане, которые обязаны совершать подобные выплаты:

Для этого необходимо посетить отделение ФНС/сделать запрос в онлайн режиме и ждать ответа на электронную почту. Кроме того, можно воспользоваться порталом ГосУслуги, на котором имеется актуальная информация, последние новости и прочие данные, отслеживать которые рекомендуется.

Расчет уплаты страховых взносов в ПФР (сумму) позволит выполнить специальный калькулятор. Принцип расчета, как было сказано выше, не претерпел изменений, что значительно упрощает операцию по выведению необходимых к уплате цифр и процентов. Уточнять все нюансы (суммы, уплаты, пример) рекомендовано только в компетентных органах, так как в противном случае вся ответственность остается на плательщике. Кроме того, калькулятор расчета страховых взносов в 2021 может упростить процесс заполнения декларации.

Образец заполнения отчета

Приказом ФНС от 2021 года установлена процедура заполнения, ознакомиться с которой могут все желающие.

Скачать

Образец бланка отчетности в ПФР на 2021 год.zip

Рассчитать страховые взносы в ПФР необходимо в двух разделах с титульным листом. Помимо прочего, оба раздела имеют приложения, для первого – 10, во втором всего одно. Каждый страхователь должен подать следующие данные в обязательном порядке:

- Титульный лист.

- Первый раздел.

- Подраздел 1.1.

- Подраздел 1.2.

- Приложение 2.

Образец правильного заполнения страховых взносов в ПФР позволит без труда разобраться с подобным вопросом. Калькулятор позволит получить требуемые цифры (сумму уплаты). Обязательно следует заполнять расчет страхового взноса в ПФР в рублях с учетом копеек. Пример, с которым следует ознакомиться, запрашивается в соответствующих структурах. Не следует доверять источникам, не имеющим никакого отношения к ФНС. Расчет страховых взносов в ПФР в 2017 является актуальной темой, так как в будущем возможны изменения. Необходимо следить за новостями самостоятельно, так как уведомления могут прийти с запозданием.

Изменения по страховым взносам в 2021 году

| Изменение | Документ |

| Новый отчет о стаже застрахованных лиц | Федеральный закон от 1 апреля 1996 года № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» в редакции от 3 июля 2021 года |

| Изменился срок подачи формы СЗВ-М | |

| Введен запрет на представление данных персонифицированного учета «на бумаге» | |

| Определен срок давности по привлечению к ответственности | |

| Утверждена единая форма расчета по взносам | Налоговый кодекс Российской Федерации (часть вторая) от 5 августа 2000 года № 117-ФЗ с изменениями и дополнениями, вступающими в силу с 1 января 2021 года |

| Установлены новые сроки сдачи единой формы по взносам | |

| С суммы суточных, превышающих лимиты теперь нужно платить взносы | |

| Теперь из-за ошибки расчета итоговой суммы взносов по работникам отчет не будет принят | |

| Контроль сдачи отчетности и полноты уплаты взносов передан от ФСС в ФНС России | Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 года № 146-ФЗ в редакции от 3 июля 2016 года |

| Из-за изменения контролирующего ведомства изменились КБК по взносам |