Восстановление НДС при реорганизации

Если правопреемник работает на общем режиме и получает при реорганизации ТРУ, которые ранее реорганизованная компания учла в вычетах по НДС, то восстанавливать ничего не нужно.

Если организация-правопреемник получила от реорганизованной компании ТРУ и будет эти ТРУ использовать либо в другой деятельности, которая не подпадает под налогообложение, или в другой деятельности, которая не подлежит обложению НДС, тогда ей в обязательном порядке нужно восстановить не свой НДС, который был заявлен к вычету, а НДС реорганизованной компании (п. 3.1 ст. 170 НК РФ).

Поэтому при реорганизации правопреемник в первую очередь должен разобраться, был ли заявлен вычет реорганизованной компанией, а также куда будут направляться ТРУ, в какую деятельность — облагаемую или не облагаемую НДС.

Согласно изменениям, восстановление сумм налога правопреемником производится на основании счетов-фактур, выставленных такой организации и прилагаемых к передаточному акту или разделительному балансу, исходя из стоимости указанных в них переданных товаров (работ, услуг), имущественных прав, а в отношении переданных основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН.

Узнать больше

Если счетов-фактур нет, то восстановление сумм налога производится правопреемником на основании бухгалтерской справки-расчета с применением налоговых ставок, действовавших на момент приобретения ТРУ, имущественных прав, основных средств указанной организацией, к стоимости ТРУ, имущественных прав, а в отношении основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки, указанной в передаточном акте или разделительном балансе.

Восстановление НДС в случаях, прямо не предусмотренных НК РФ

Существует ряд спорных ситуаций, связанных с восстановлением НДС. Рассмотрим их.

1. Списание недоамортизированных основных средств.

Порядок списания недоамортизированных основных средств установлен в разд. VI Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н (с учетом последующих изменений).

Согласно пп. 8 п. 1 ст. 265 НК РФ расходы на ликвидацию выводимых из эксплуатации основных средств, включая суммы не доначисленной в соответствии с установленным сроком полезного использования амортизации, а также расходы на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен (расходы на демонтаж, разборку, вывоз разобранного имущества), охрану недр и другие аналогичные работы включаются в состав внереализационных расходов, не связанных с производством и реализацией.

С 1 января 2009 г. расходы в виде сумм недоначисленной амортизации включаются в состав внереализационных расходов только по объектам амортизируемого имущества, по которым амортизация начисляется линейным методом.

Кроме того, с 1 января 2009 г. в аналогичном порядке организация вправе отнести в состав внереализационных расходов расходы на списание нематериальных активов, включая недоамортизированную стоимость, если амортизация начислялась линейным способом.

По мнению Минфина России, изложенному в Письмах от 29.01.2009 N 03-07-11/22, от 22.11.2007 N 03-07-11/579 и от 07.12.2007 N 03-07-11/617, организация должна при списании восстановить сумму НДС, ранее принятую к вычету, в части, приходящейся на остаточную стоимость по данным бухгалтерского учета, без учета переоценки.

Восстановленная сумма НДС на основании пп. 2 п. 3 ст. 170 НК РФ учитывается в составе прочих расходов в соответствии со ст. 264 НК РФ.

Судебные инстанции позицию Минфина не поддерживают (Определения ВАС РФ от 29.01.2010 N ВАС-17594/08, от 05.11.2009 N ВАС-13991/09, Постановления ФАС Западно-Сибирского округа от 15.12.2009 N А45-4004/2009, от 08.06.2009 N Ф04-3363/2009(8255-А45-34, ФАС Московского округа от 19.11.2009 N КА-А40/12329-09).

Рассматривая дело ФАС Московского округа от 19.11.2009 N КА-А40/12329-09, суд принял во внимание Решение ВАС РФ от 23.10.2006 N 10652/06, которым признан недействующим абз. 13 раздела «В целях применения статьи 171 НК РФ» Приложения к Письму ФНС России от 19.10.2005 N ММ-6-03/[email protected]

Указанный абзац содержит разъяснения о том, что суммы налога, принятые налогоплательщиком к вычету в соответствии со ст. ст. 171 и 172 НК РФ по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, приобретенным для осуществления операций, признаваемых объектами налогообложения в соответствии с гл. 21 НК РФ, но не использованным для указанных операций, должны быть восстановлены и уплачены в бюджет.

2. Списание имущества в связи недостачей, выявленной при инвентаризации, пожаром, хищением и т.д.

В Письме Минфина России от 15.05.2008 N 03-07-11/194 говорится следующее.

Выбытие имущества по причинам, не связанным с реализацией, в частности в результате пожара, на основании норм ст. ст. 39 и 146 НК РФ объектом обложения НДС не является. Поэтому суммы налога по такому имуществу вычетам не подлежат.

В связи с этим суммы НДС, ранее принятые к вычету по утраченным в результате пожара товарам, в том числе основным средствам, следует восстановить. При этом по основным средствам восстановлению подлежат суммы налога в размере сумм, пропорциональных остаточной (балансовой) стоимости основных средств без учета переоценки.

Минфину возразил ВАС РФ. В указанном выше Решении ВАС РФ от 23.10.2006 N 10652/06 Суд признал положения, содержащиеся в абз. 13 раздела «В целях применения статья 171 НК РФ» Приложения к Письму ФНС России от 19.10.2005 N ММ-6-03/[email protected], недействующими. При этом Суд исходил из следующего.

Пункт 3 ст. 170 НК РФ предусматривает случаи, при которых суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению.

Недостача товара, обнаруженная в процессе инвентаризации имущества, или имевшее место хищение товара к числу случаев, перечисленных в п. 3 ст. 170 НК РФ, не относятся.

Таким образом, оспариваемый абзац Приложения к названному Письму ФНС России содержит правило, возлагающее на налогоплательщиков обязанность по внесению в бюджет ранее принятых к зачету сумм НДС, не предусмотренную НК РФ.

Интересное разъяснение выпустил Минфин России по вопросу восстановления НДС, уплаченного на таможне при предоставлении иностранным поставщиком скидки после таможенного оформления.

Специалисты финансового ведомства разъяснили, что если предоставление скидки иностранным поставщиком не уменьшает таможенную стоимость ввезенного на территорию РФ товара и, соответственно, сумму НДС, подлежащую уплате таможенному органу, то восстановление сумм НДС, принятых к вычету, в связи с получением такой скидки не производится (Письмо от 04.06.2008 N 03-07-08/141).

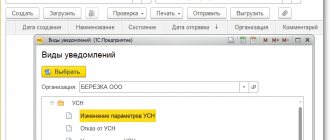

Восстановление НДС при переходе на ЕНВД

Изменения, которые вступят в силу уже с 1 января 2021 года, позволят компаниям и ИП сократить восстанавливаемые суммы НДС. Но для этого им нужно будет внимательно вести раздельный учет.

Так, налогоплательщики, которые после перехода на ЕНВД продолжат платить НДС (по иным видам деятельности), могут восстановить НДС только после того, как начнут использовать соответствующие ТРУ, основные средства или нематериальные активы в деятельности, переведенной на ЕНВД.

Согласно новой редакции пп. 2 п. 3 ст. 170 НК РФ, налог в таком случае восстанавливается в том периоде, когда налогоплательщик стал использовать эти объекты указанным образом.

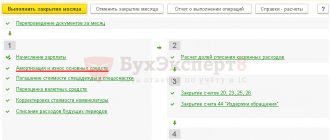

Как изменения коснутся учетной политики

Изменения затронут раздельный учет как облагаемых, так и необлагаемых НДС операций. Поэтому важно посмотреть, что прописано именно у вас, есть ли у вас раздельный учет.

Если вы будете правопреемником или той организацией, которая совмещает «вмененку» с общим режимом налогообложения, то раздельный учет должен быть в обязательном порядке. И его нужно прописать в учетной политике. Важно определить, что такое не облагаемые НДС операции, как считается пропорция по распределению входного НДС и как вести раздельный учет.

Благодаря раздельному учету можно будет определить, в какой именно момент лучше отнести объект в деятельность, облагаемую ЕНВД, чтобы без проблем восстановить НДС в наиболее подходящем периоде.

Восстановление с выданных предоплат

Объемом налога на добавленную стоимость по выданной предоплате потребители могут воспользоваться в вычете при начислении НДС. Для этого нужно выполнить несколько требований:

- обладать счет-фактурой на предоплату, которую выдал продавец;

- сделать пометку в покупной книге;

- оплата должна быть совершена.

Сумма задаточного платежа используется в вычете в том периоде, когда был совершен перевод.

В том налоговом периоде, когда продукция была получена и оприходована на склад, делается восстановление налога в сумме задаточного платежа. После этого можно использовать вычет, основываясь на счете-фактуре на поставку определенной накладной.

Изменения по НДС для экспорта и новый перечень документов для подтверждения нулевой ставки

Эти изменения вступают в силу с 1 апреля 2021 года. Они затронут тех, кто заявляет нулевую ставку и занимается экспортом. Согласно изменениям, меняется перечень документов, которым нужно подтвердить эту нулевую ставку.

При международном почтовом отправлении или для экспресс-грузов в перечень документов добавляется реестр таможенной декларации. Он ведется в электронном виде. В пакет документов, которые собираются для подтверждения нулевой ставки, этот реестр нужно будет включать обязательно. Без него пакет документов будет неполным, и налоговики могут спокойно отказать в применении нулевой ставки.

Подробнее об изменениях рассказывает Елена Строкова, советник государственной гражданской службы РФ 3 класса, эксперт-консультант по налогам и бухгалтерскому учету:

О чём говорится в п. 4 ст. 170 НК РФ?

В п. 4 ст. 170 НК РФ рассматриваются вопросы причисления НДС к той или иной категории, которая зависит от применяемого вида обложения НДС.

Так, этой нормой предусмотрены следующие операции:

- свободные от НДС — производится включение налога в стоимость (п. 2 ст. 170 НК РФ);

- облагаемые НДС — применяется вычет (ст. 172);

- совмещенные — категории НДС используют в пропорции, зависящей от записанной фирмой в учетной политике схемы, которая должна учитывать положения п. 4.1.

Фирма не сможет произвести вычет налога и включить в расходы при отсутствии его учета по категориям налогообложения (письмо Минфина от 11.11.09 № 03-07-11/296). Фирма может не разделять НДС по категориям, если операции, не предусматривающие НДС, составляют 5% от суммарной величины ее расходов (письмо Минфина от 29.12.08 № 03-07-11/387). Тогда весь налог подлежит вычету (ст. 172 НК РФ).

Для обеспечения сопоставимости показателей следует исключить из них НДС. Порядок подсчета расходов НК РФ не приведен, поэтому фирме нужно включить в учетную политику положение об оценке расходов и расчете 5%.

О раздельном учете читайте в статье «Минфин уточнил, как считать пропорцию для раздельного учета «входного» НДС».

Уточнение порядка принятия к вычету НДС по нематериальным активам

Изменения будут действовать с 1 января 2021 года. Нужно обратить внимание на новые редакции п. 6 ст. 171 и п. 1 ст. 172 НК РФ.

В случае создания нематериальных активов вычеты сумм налога, предъявленных налогоплательщику при приобретении ТРУ, имущественных прав либо фактически уплаченных им при ввозе товаров на территорию РФ для создания таких нематериальных активов, можно принять после принятия на учет соответствующих ТРУ, имущественных прав.

Записывайтесь на вебинары и онлайн-курсы по бухгалтерскому и налоговому учету, чтобы быть в курсе важных изменений.

Узнать больше

Восстановление НДС с предоплаты

Если были совершены задаточные платежи, потребитель может воспользоваться вычетом НДС, а продавец – заплатить налог с полученной предоплаты. Основанием для продавца и потребителя на приобретение таких возможностей будет являться счет-фактура, которая оформлена на предоплату.

Счет-фактуру оформляют на сумму оплаты. Когда происходит отгрузка продукции, у потребителя и продавца происходит восстановление сумм.

В тех случаях, когда плательщик налогов не определяет сумму налога к вычету, восстанавливать его не нужно.

Новые льготы по НДС для гражданской авиации в 2021 году

Поправки в гл. 21 НК РФ, которые внес Федеральный закон от 29.09.2019 № 324-ФЗ, расширили льготы по НДС. Они начинают действовать с 1 января 2021 года.

Так, нулевая ставка НДС установлена на ввоз в Россию гражданских воздушных судов, подлежащих регистрации в Госреестре гражданских воздушных судов РФ, и авиадвигателей, запчастей и комплектующих, используемых для строительства, ремонта и модернизации на территории России гражданских воздушных судов (ст. 150 НК РФ).

Также освобождены от НДС ряд операций, связанных с гражданской авиацией:

- по реализации гражданских воздушных судов, зарегистрированных в Госреестре гражданских воздушных судов РФ;

- по передаче в аренду или лизинг гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Госреестре гражданских воздушных судов РФ;

- по реализации авиадвигателей, запчастей и комплектующих, используемых для строительства, ремонта и модернизации в России гражданских воздушных судов.

Когда нужно восстанавливать НДС?

Случаи, когда необходимо произвести восстановление НДС, прописаны в статье 170 НК РФ (п.3).

Например, восстановить НДС нужно, если материалы покупаются в период применения общего режима, а используются после перехода, к примеру, на упрощенку (подп. 2 п. 3 ст. 170 НК РФ). В этом случае компания обязана восстановить НДС в последнем налоговом периоде перед применением спецрежима. Восстановленный НДС нужно «приплюсовать» к исчисленному, отразив его в стр. 080 раздела 3 декларации по НДС за IV квартал года, предшествующего году, в котором вы перешли на «упрощенку».

Все ситуации, при которых следует восстанавливать НДС, мы объединили в таблице.

| Ситуация | Ссылка на НК РФ |

| Имущество, имущественные права, нематериальные активы (НМА) передаются в качестве вклада в уставный капитал другой фирмы | Подпункт 1 пункта 3 статьи 170 НК РФ |

| Товары (работы, услуги), в т.ч. основные средства, НМА в дальнейшем используются в операциях, указанных в п. 2 ст. 170 НК РФ | Подпункт 2 пункта 3 статьи 170 НК РФ |

| Основные средства, НМА и иное имущество, передаются правопреемнику при реорганизации юрлица | Подпункт 2 пункта 3 статьи 170 НК РФ |

| Имущество передается участнику договора простого товарищества при выделении его доли из общего имущества участников договора, или при его разделе | Подпункт 2 пункта 3 статьи 170 НК РФ |

| Покупатель перечисляет оплату, включая частичную в счет будущих поставок товаров (работ, услуг) | Подпункт 3 пункта 3 статьи 170 НК РФ |

| Если цена ранее отгруженных товаров (работ, услуг) меняется в сторон уменьшения | Подпункт 4 пункта 3 статьи 170 НК РФ |

| При получении субсидий из федерального бюджета на возмещение затрат на оплату приобретенных товаров (работ, услуг), с учетом НДС, а также по уплате налога при ввозе товаров на территорию РФ | Подпункт 6 пункта 3 статьи 170 НК РФ |

Восстанавливать НДС надо лишь в вышеперечисленных случаях и этот перечень закрыт. Однако на практике налоговики, зачастую, обязывают компании восстанавливать налог и в других случаях. Например, при ликвидации основного средства до окончания срока его амортизации (письмо Минфина РФ от 18.03.2011 № 03-07-11/61).

Но в подобных ситуациях компания может оспорить действия налоговиков в суде. Арбитражная практика по таким вопросам – в пользу налогоплательщиков.

Другие случаи восстановления

НДС следует восстанавливать еще в нескольких случаях.

1.

Если фирма перечислила аванс продавцу, она может принять к вычету НДС, уплаченный в составе аванса. В момент отгрузки и получения от продавца счета-фактуры фирма принимает к вычету НДС по оприходованному товару. А НДС, зачтенный при уплате аванса, восстанавливает.

Обратите внимание: с 1 октября 2014 года действует правило, согласно которому суммы НДС, принятые к вычету в отношении аванса, следует восстанавливать в размере, относящемся к отгруженным товарам (выполненным работам, оказанным услугам, переданным имущественным правам), в оплату которых подлежат зачету суммы аванса. То есть если продавец отгрузил товар на сумму меньше полученного аванса, покупатель обязан восстановить НДС только в размере той суммы, которая указана в счете-фактуре на отгрузку.

2.

Если фирма перечислила аванс поставщику, приняла к вычету НДС, а затем расторгла договор (и продавец вернул аванс), то налог также следует восстановить. Кроме того, восстановить НДС, по мнению Минфина, придется и в том случае, если заказчик списывает дебиторскую задолженность в виде аванса, перечисленного подрядчику, за так и не выполненные им работы (письма Минфина РФ от 23 января 2015 г. № 03-07-11/69652, от 11 апреля 2014 г. № 03-07-11/16527).

3.

Если после покупки стоимость приобретенных товаров (работ, услуг) уменьшилась, то нужно восстановить НДС в размере разницы между суммами налога со стоимости купленных товаров до и после уменьшения. В этом случае НДС восстанавливают в периоде получения либо первичных документов на изменение стоимости приобретенных товаров, либо корректировочного счета-фактуры (в зависимости от того, что произошло раньше).

4.

Если фирме предоставлены субсидии из федерального бюджета на возмещение затрат по оплате приобретенных товаров (работ, услуг) с учетом налога, а также на возмещение затрат по уплате налога при импорте, то НДС восстанавливают в периоде предоставления субсидий.

5.

Если приобретенный (построенный) объект недвижимости фирма стала использовать в операциях, не облагаемых НДС, то налог восстанавливают в течение 10 лет, начиная с года, в котором началось начисление налоговой амортизации.

Аналогичное правило применяют для реконструированных (модернизированных) объектов недвижимости. В этом случае НДС восстанавливают в течение 10 лет, начиная с года, в котором началось начисление налоговой амортизации с измененной стоимости объекта.

Обратите внимание

С 1 января 2015 года из Налогового кодекса исключена норма о восстановлении НДС по товарам (работам, услугам), которые используются в операциях по ставке 0 % (пп. 5 п. 3 ст. 170 НК РФ утратил силу).

Эта норма предписывала налогоплательщикам восстановить ранее принятый к вычету НДС в случае дальнейшего использования товаров (работ, услуг) в операциях по реализации, облагаемых НДС по нулевой ставке согласно пункту 1 статьи 164 Налогового кодекса. Восстановить налог нужно было в периоде, в котором был отгружен товар (выполнены работы, оказаны услуги). Напомним, что в этой норме среди операций, облагаемых по нулевой ставке НДС, названы реализация товаров на экспорт, услуги по международной перевозке товаров, работы (услуги) по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории, услуги по предоставлению железнодорожного подвижного состава и (или) контейнеров, а также транспортно-экспедиционные услуги, услуги по перевозке пассажиров и багажа и др.

Итоги

В строке 090 раздела 3 декларации по НДС отражаются восстановленные суммы НДС, ранее принятые к вычету при перечислении поставщику аванса и получения от него счета-фактуры. Восстанавливается ранее принятый к вычету НДС с авансов в случае:

- когда произошло изменение условий (или расторжение договора) и возврат ранее перечисленного аванса;

- при получении товаров (выполнения работ, оказания услуг, передачи имущественных прав).

В учете восстановление НДС отражается обратной проводкой: Дт 76/ВА Кт 68/02.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.