Электронное взаимодействие с налоговыми органами получило широкое распространение. Возможность безбумажного обмена приобретает особую значимость в период пандемии. Эксперты 1С рассказывают, каким образом можно представлять документы в ответ на требование ИФНС напрямую из «1С:Бухгалтерии 8» редакции 3.0, используя сервис «1С-Отчетность».

Налоговый орган вправе запрашивать документы (информацию) у налогоплательщика как при проведении его налоговой проверки (ст. 93 НК РФ), так и при проведении налоговой проверки контрагента налогоплательщика – так называемая «встречная проверка». Помимо этого, инспекция ФНС может запрашивать документы и вне проверок, например, информацию по конкретной сделке, в которой налогоплательщик участвовал либо о которой у него есть сведения (ст. 93.1 НК РФ).

Как правило, во всех этих случаях налогоплательщик получает требование о представлении документов (информации), составленное по определенной форме (утв. приказом ФНС России от 07.11.2018 № ММВ-7-2/[email protected] – см. Приложение № 17 к приказу).

Налогоплательщики, представляющие налоговые декларации (расчеты) в налоговый орган в электронной форме, обязаны обеспечить получение документов от налогового органа в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота (ЭДО) (п. 5.1 ст. 23 НК РФ).

Обязанность налогоплательщика считается исполненной при наличии у него:

- договора с оператором ЭДО на оказание услуг по обеспечению электронного документооборота с налоговым органом по месту учета налогоплательщика;

- квалифицированного сертификата ключа проверки электронной подписи.

Таким образом, если организация использует электронный документооборот с налоговым органом, то требования о представлении документов (информации), а также письма, уведомления и другие документы поступают в организацию по телекоммуникационным каналам связи согласно порядку, утвержденному приказом ФНС России от 16.07.2020 № ЕД-7-2/[email protected]

Истребуемые документы можно представить в ИФНС как в бумажном, так и в электронном виде (п. 2 ст. 93 НК РФ). Очевидно, что безбумажный обмен имеет неоспоримые преимущества: скорость, технологичность и безопасность. Рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 можно представлять документы в электронном виде в ответ на требование ИФНС.

Форматы документов при обмене с ФНС

Для обеспечения электронного взаимодействия между налоговым органом и налогоплательщиком приказом ФНС России от 18.01.2017 № ММВ-7-6/[email protected] (далее – приказ № 16) утвержден формат документа, который описывает требования к файлам обмена для передачи данных по ТКС или через личный кабинет налогоплательщика.

Согласно приказу № 16 отправлять документы в налоговый орган можно в форматах:

- xml – для документов, имеющих утвержденный формат;

- tif, jpg, pdf, png – для скан-образов документов, составленных на бумаге.

В настоящее время ФНС России утверждены форматы для следующих документов:

- счет-фактура;

- корректировочный счет-фактура;

- товарная накладная (ТОРГ-12);

- акт приемки-сдачи работ (услуг);

- документ о передаче товара при торговых операциях;

- документ о передаче результатов работ (об оказании услуг);

- акт на передачу прав;

- счет-фактура и документ об отгрузке товаров (выполнении работ), передаче имущественных прав (документ об оказании услуг), включающий в себя счет-фактуру (УПД);

- корректировочный счет-фактура и документ об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающий в себя корректировочный счет-фактуру (УКД);

- книга покупок;

- книга продаж;

- дополнительный лист книги покупок;

- дополнительный лист книги продаж;

- журнал полученных и выставленных счетов-фактур;

- товарно-транспортная накладная (ТТН);

- акт о расхождениях (ТОРГ-2);

- документ об изменении стоимости.

Быстро подготовить и отправить в ИФНС документы в формате xml могут пользователи «1С:Бухгалтерии 8», которые осуществляют электронный обмен документами со своими контрагентами через сервис 1С-ЭДО

или

1С-Такском

.

Ряд документов, имеющих утвержденный формат, не используются при электронном обмене документами с контрагентами. Это книга покупок, книга продаж, дополнительный лист книги покупок, дополнительный лист книги продаж и журнал полученных и выставленных счетов-фактур. При этом указанные документы можно отправлять в ИФНС в xml-формате напрямую из учетных документов «1С:Бухгалтерии 8».

В то же время при электронном документообороте могут использоваться документы, для которых нет утвержденных форматов xml:

- договор;

- дополнение к договору;

- спецификация цены.

Такие документы оформляются и отправляются контрагентам в привычных форматах (doc, pdf и т. д.).

Если организация не осуществляет электронный документооборот со своими контрагентами или для истребуемых документов нет утвержденного формата, такие документы направляются в ИФНС в виде скан-образов. Согласно формату, утв. Приказом № 16, в виде скан-образов можно отправить любые документы, которые запрашивает у налогоплательщика налоговый орган.

Скан-образы документов можно хранить в виде внешних файлов на диске, но гораздо удобнее иметь их под рукой, особенно если их часто запрашивают внешние пользователи (помимо ИФНС, это могут быть кредитные и другие организации). Для этих целей сканированные документы рекомендуется присоединять к документам информационной базы.

Типичные ошибки

Ошибка:

Налогоплательщик получил требование от ИФНС, адресованное другому лицу. Налогоплательщик не дает ответ на требование ФНС.

Комментарий:

Дать ответ на требование ФНС необходимо в любом случае, даже если оно составлено не по форме, не содержит ЭЦП и было адресовано иному лицу. Требуется направить в ИФНС электронное «Уведомление об отказе» в приеме требования.

Ошибка:

Налоговая инспекция в ходе проведения камеральной проверки истребует документы, которые были ранее представлены в налоговый орган. Налогоплательщик не дает ответ на требование ФНС.

Комментарий:

В данном случае оставлять требование налоговой инспекции без ответа нельзя. Необходимо направить извещение о том, что ранее документы уже были переданы (с указанием даты и реквизитов документа).

Получение требования от ФНС и подтверждение его приема

Встроенный в программы 1С сервис 1С-Отчетность

позволяет не только отправлять регламентированную отчетность в контролирующие органы, но и обеспечивает получение от них документов в электронной форме, а также предоставляет удобные инструменты подготовки ответа на требования ФНС, в том числе и на требование о представлении документов (информации).

1С:ИТС

Руководство по использованию сервиса «1С-Отчетность» в программах 1С см. в разделе «Инструкции по учету в программах 1С», в том числе о представлении документов по требованию ФНС.

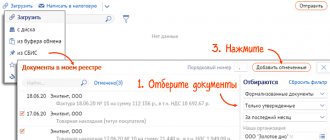

Полученные от ФНС требования отображаются в едином рабочем месте 1С-Отчетность

в разделах

Входящие

и

Новое

(рис. 1). В списке входящих документов вновь пришедшее требование выделяется жирным шрифтом, а его статус установлен в значение

Подтвердите прием

.

Рис. 1. Поступление требования

Если прием требования не будет подтвержден в течение 6 рабочих дней с момента отправки, то налоговый орган вправе заблокировать расчетный счет организации (п. 5.1 ст. 23, пп. 2 п. 3 ст. 76 НК РФ).

Требование считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная электронной подписью налогоплательщика (п. 10 Приказа № 448).

Для подтверждения приема требования из списка Входящие

можно сразу перейти по ссылке

Подтвердите прием.

Либо можно открыть форму требования (рис. 2), чтобы сначала ознакомиться с его содержанием, и только потом подтвердить прием.

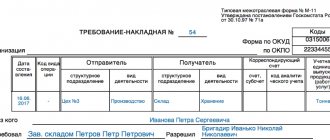

Рис. 2. Форма требования

Суть требования изложена в отдельном pdf-файле, который приложен к электронному требованию и который открывается по ссылке, расположенной под надписью Приложенные файлы

. В pdf-файле по пунктам указаны запрашиваемые документы, а также сроки, в течение которых эти документы необходимо представить.

При наличии оснований налогоплательщик формирует уведомление об отказе в приеме, подписывает его электронной подписью и направляет в налоговый орган. Для этих действий достаточно нажать на кнопку Отказать в приеме

.

Уведомление об отказе формируется только в следующих случаях (п. 17 приказа № 448):

- требование направлено налогоплательщику ошибочно (предназначалось другому адресату);

- требование не соответствует установленному формату;

- в требовании отсутствует (не соответствует) электронная подпись (ЭП) уполномоченного должностного лица налогового органа.

Если оснований для отказа в приеме требования нет, то следует нажать на кнопку Подтвердить прием.

Запрашиваемые документы должны быть отправлены в ИФНС в установленный срок, иначе на налогоплательщика может быть наложен штраф в размере 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Кто обязан отчитываться по налогам в электронной форме

Определенные категории организаций и индивидуальных предпринимателей не вправе выбирать между представлением документов налоговой службе в бумажном виде и в электронной форме. Обязанность по представлению отчетов по налогам в электронной форме несут:

- Организации и предприниматели, выставляющие клиентам счета-фактуры.

- Налоговые агенты по налогу на добавленную стоимость.

- Плательщики НДС.

- Организации и ИП со среднесписочной численностью сотрудников, превышающей 100 человек.

Важно!

Пункт 5.1 ст. 23 НК РФ обязывает налогоплательщиков, которые должны направлять декларации в электронной форме, обеспечивать возможность получения требований от налоговых органов посредством электронных средств связи. Также они несут обязанность по передаче в ФНС квитанций о приеме таких документов в электронной форме (срок составляет 6 дней с момента отправки требования налоговой службой).

Варианты ответа на требование ФНС о предоставлении документов

Далее бухгалтерская служба должна оценить время на предстоящую подготовку документов и по кнопке Подготовить ответ

выбрать один из вариантов (рис. 3):

- Ответ на требование документов (информации)

– чтобы ответить на требование по существу в формализованном виде согласно Приказу № 16;

- Уведомление о невозможности ответить в срок –

чтобы направить уведомление о невозможности представления в установленные сроки документов (информации) в электронной форме (п. 3 ст. 93 НК РФ). Форма и формат такого уведомления утверждены приказом ФНС России от 24.04.2019 № ММВ-7-2/[email protected];

- Реестр документов, подтверждающих льготы по НДС

– чтобы сократить объем запрашиваемых документов при камеральной проверке. Вместо пакета документов, подтверждающих налоговую льготу по НДС, налогоплательщик может направить реестр указанных документов в электронном виде. Рекомендованные форма, формат и порядок заполнения реестра приведены в письме ФНС России от 12.11.2020 № ЕА-4-15/18589.

Рис. 3. Варианты ответа на требование

При выборе варианта Ответ на требование документов (информации)

открывается форма

Ответ на требование о представлении документов

(рис. 4).

Рис. 4. Варианты подбора документов

В зависимости от места хранения документов их подбор в ответ на требование может выполняться в двух режимах:

- путем загрузки с файлов с диска – по кнопке Загрузить с диска

;

- путем выбора документов из информационной базы «1С:Бухгалтерии 8» – по кнопке Выбрать из базы

.

Чтобы подготовить ответ на требование, компании может потребоваться несколько дней. Ответ на требование можно сохранить по кнопке Записать

и продолжить работу с ним в другое время. Открыть ответ на требование для просмотра и редактирования можно как из формы списка требований, так и из карточки требования.

Порядок документооборота, который ведется в электронном виде

Порядок документооборота между налоговой инспекцией и налогоплательщиком, который обязан обеспечивать возможность осуществления электронной переписки с контролирующим органом, выглядит следующим образом:

- Налоговый орган формирует и затем отправляет требование в электронной форме.

- Формируется «Подтверждение даты отправки» – занимается этим оператор электронного документооборота (с ним налогоплательщик обязан заключить договор, после чего приобрести усиленную квалифицированную электронную подпись). В данном подтверждении фиксируется дата направления требования через электронное средство документооборота. Подтверждение далее направляется обеим сторонам документооборота – налогоплательщику (получателю) и налоговой инспекции (отправителю).

- Налогоплательщик получает требование.

- Со стороны налогоплательщика в адрес ИФНС направляется либо «Квитанция о приеме», либо «Уведомление об отказе» – оба извещения являются способом подтверждения факта получения требования. В любом случае необходимо отправить такое подтверждение, даже если ФНС допустила ошибку и отправила документ не по адресу – в противном случае, на основании разъяснений, данных в Письме ФНС РФ от 27.01.2015 № ЕД-4-15/1071, инспекция получает право заблокировать расчетный счет налогоплательщика.

- Налогоплательщик изучает требование и выполняет его в сроки, указанные в данном требовании. Если же получатель с требованием не согласен, оставлять его без ответа нельзя – необходимо обратить в ИФНС, которая прислала документ.

- Если компания или ИП заранее могут сказать, что им не удастся в указанные сроки выполнить требование и выслать требуемые документы, нужно отправить в ИФНС письменное уведомление об отсутствии возможности представить все истребованные бумаги в срок. Уведомление составляется по унифицированной форме, установленной Приказом ФНС РФ от 25.01.2017 № ММВ-7-2/[email protected] Срок на отправку такого уведомления – 1 день, следующий за днем получения требования.

Важно!

Если налоговая инспекция высылает требование о представлении документов во время проведения выездной проверки, она может истребовать любые документы, которые имеют отношение к исчислению и уплате налогов (относящиеся к проверяемому налогу и охватываемому периоду) (п. 12 ст. 89 ТК РФ). Если же речь идет о камеральной проверке, в требование разрешено включать только те документы, которые упоминаются в ст. 88 НК РФ.

Подбор документов для ФНС путем загрузки с диска

По кнопке Загрузить с диска

у пользователя появляется выбор (рис. 5):

- по команде Сканированный документ –

загрузить файлы с изображениями (сканированные документы);

- по команде Документы из другой базы

– загрузить архив с изображениями или xml-файлами, выгруженными из другой базы.

Рис. 5. Варианты загрузки файлов с диска

Загрузка сканированных документов

Команда Загрузить с диска – Сканированный документ

используется в том случае, если сканированные документы не были присоединены к документам информационной базы заранее. При этом открывается стандартный диалог выбора файлов с диска (рис. 6).

Рис. 6. Выбор файла с диска

Выбранные сканированные документы включаются в ответ на требование по кнопке Открыть

. При этом открывается форма

Подготовка документа к отправке

, где выбранные документы следует предварительно обработать следующим образом (рис. 7):

- добавить страницы скан-документа, если документ многостраничный (кнопка Добавить

);

- заполнить поле Наименование, реквизиты или иные признаки документа-источника

. Можно ввести вручную реквизиты документа или выбрать документ из информационной базы, используя кнопку подбора;

- заполнить поле Наименование, реквизиты или иные признаки документа-основания (необязательно)

, если добавляемый документ имеет документ-основание (договор, счет на оплату или иной первичный документ, подтверждающий возникновение договорных отношений между участниками сделки);

- в поле Подпись нотариуса

выбрать файл электронной подписи нотариуса, если электронный документ содержит такую подпись (например, документ, связанный с регистрацией юридического лица (ИП), доверенность и др.).

Рис. 7. Подготовка сканированного документа к отправке

После заполнения обязательного описания документа следует нажать на кнопку Добавить в ответ на требование

(рис. 7).

При этом открывается форма Пункт требования

, где необходимо указать пункт исходного требования из pdf-файла, в ответ на который отправляется сканированный документ (рис. 8).

Рис. 8. Пункт требования

По кнопке ОК

данные о документе будут сохранены в форме ответа на требование.

Загрузка архива документов из другой базы

Если xml-документы или сканированные документы, которые необходимо отправить в ответ на требование ИФНС, находятся в другой информационной базе, то их можно выгрузить из этой базы в специальный архивный файл (файл обмена), а затем загрузить в ту информационную базу, откуда готовится ответ на требование.

Для загрузки документов из другой базы следует нажать на кнопку Загрузить с диска

и выбрать команду

Документы из другой базы

(рис. 9).

Рис. 9. Загрузка документов из другой базы

При этом появляется форма, где по кнопке Загрузить

можно выбрать один из двух вариантов загрузки:

- Загрузка xml-документов 1С-ЭДО или 1С-Такском из другой базы.

- Загрузка сканированных документов из другой базы

.

При выборе первого варианта появляется форма загрузки электронных документов из пакета обмена и открывается стандартный диалог выбора файлов с диска. Архивный файл следует выделить и выбрать по кнопке Открыть

.

В форме загрузки электронных документов отображается список xml-файлов из архивного файла. Необходимые документы следует пометить флагами и добавить в ответ на требование, предварительно указав пункт исходного требования из pdf-файла.

При этом загружаются не только сами xml-документы, но и файлы электронных подписей к ним.

При выборе второго варианта Загрузка сканированных документов из другой базы

появляется форма загрузки сканированных документов из внешнего источника и открывается стандартный диалог выбора файлов с диска. Файл обмена следует выделить и выбрать по кнопке

Открыть

.

В форме загрузки сканированных документов из внешнего источника будет отображен список сканированных документов из файла обмена, которые можно поместить в ответ на требование.

Реквизиты сканированного документа и его изображение можно просмотреть в отдельной форме, которая открывается двойным щелчком мыши.

Необходимые документы следует пометить флагами и добавить в ответ на требование, предварительно указав пункт исходного требования из pdf-файла.

Для редактирования реквизитов и иных признаков документа, а также документа-основания достаточно двойного щелчка мыши по строке документа. При этом открывается форма редактирования документа, как на рисунке 7, где можно выполнить необходимые корректировки.

Как отправлять неформализованные документы

Чиновники ссылаются на пункт 2 статьи 93 Налогового кодекса. В нем сказано: если истребуемые документы составлены в электронном виде по установленным форматам, налогоплательщик вправе направить их в налоговый орган в электронном виде по телекоммуникационным каналам связи. Таким образом, документы могут быть представлены в электронном виде только в том случае, если они составлены в соответствии с установленным форматом.

Свою позицию специалисты ФНС подкрепили разъяснениями Минфина и арбитражной практикой. Так, в письмах финансового ведомства от 07.07.11 № 03-03-06/1/409, от 14.06.11 № 03-02-07/1-190 сказано: если истребуемый документ составлен в электронном виде не по установленным форматам, представление документа производится на бумажном носителе в виде заверенной налогоплательщиком копии с отметкой о подписании документа квалифицированной электронной подписью. Это не означает, что придется просить контрагента заново изготовить документы с собственноручными подписями. Достаточно будет распечатать документ, заверить в обычном порядке и сделать отметку о том, что документ был подписан электронной цифровой подписью (подробнее см. «Чиновники рассказали, как представлять налоговикам электронные документы, составленные не по установленному формату»).

Заметим, что раньше на практике специалисты ФНС допускали отправку неформализованных документов в инспекцию в виде подписанных электронной подписью сканов. То есть электронный неформализованный юридически значимый документ следовало распечатать, заверить в обычном порядке, отсканировать, подписать электронной подписью и прислать в инспекцию через систему для отправки отчетности (см. «Пользователи системы «Контур-Экстерн» могут отправить затребованные инспекцией документы в электронном виде»).

Подбор документов для ФНС путем выбора из информационной базы

По кнопке Выбрать из базы

пользователь может подобрать в ответ на требование документы из текущей информационной базы, то есть из той базы, где настроен ЭДО с ИФНС, и откуда отправляется ответ. При этом у пользователя есть варианты, какие именно документы добавить (рис. 10):

- xml-документы, полученные в результате обмена с контрагентами 1С-ЭДО

и

1С-Такском

– по команде

Электронные документы 1С-ЭДО, 1С-Такском

; - xml-документы книг покупок, книг продаж и журналов счетов-фактур – по команде Книги покупок/продаж, журналы счетов-фактур

;

- другие сканы и xml-документы – по команде Документы из базы

.

Рис. 10. Подбор документов из базы

Для добавления xml-документов, полученных в результате обмена с контрагентами 1С-ЭДО

и

1С-Такском

, доступна специальная форма

Выбор документа-источника

, где бухгалтер может быстро подобрать необходимые документы по виду, сумме, дате, номеру, организации, контрагенту и документу-источнику (рис. 11).

Рис. 11. Подбор электронных документов 1С-ЭДО и 1С-Такском

Для вставки нужного документа в форму ответа на требование следует его выделить в списке и нажать на кнопку Выбрать

. При этом потребуется указать пункт требования из pdf-файла.

При использовании команды Выбрать из базы – Книги покупок/продаж, журналы счетов-фактур

к ответу на требование можно приложить отчеты по НДС в xml-формате:

- книгу покупок;

- книгу продаж;

- журнал полученных и выставленных счетов-фактур;

- дополнительный лист книги покупок;

- дополнительный лист книги продаж.

Для добавления указанных документов в ответ на требование используется специальная форма подбора (рис. 12), где можно применить отбор по периоду, организации и задать любой другой поиск. В списке документов по НДС отображаются дата, номер, тип документа, налоговый период, организация и комментарий.

Рис. 12. Подбор электронных отчетов по НДС

Если документы за выбранный налоговый период в списке отсутствуют, их следует создать по кнопке Сформировать за период

.

Для перемещения документов в ответ на требование их следует выделить в списке, нажать на кнопку Выбрать

, затем указать пункт требования из pdf-файла.

При использовании команды Выбрать из базы – Документы из базы

к ответу на требование можно приложить произвольные документы в xml-формате и сканированные документы, присоединенные к документам информационной базы.

Для подбора документа из базы сначала выбирается его вид (рис. 13).

Рис. 13. Выбор вида документа

Предположим, выбран вид документа Поступление (акт, накладная) –

открывается список документов указанного вида (рис. 14).

Рис. 14. Список документов указанного вида

Документы из списка можно подобрать по дате, номеру, организации, контрагенту, сумме и другим ключевым полям. У документов информационной базы могут быть присоединенные сканы или соответствующие xml-документы – именно они и нужны для включения в ответ на требование. Для этого их следует выделить в списке и нажать на кнопку Выбрать.

Для выбранных документов автоматически формируется описание, и присоединяются вложения – xml-документы или сканы (рис. 15).

Рис. 15. Подготовка документов указанного вида

Из этой же формы можно добавить и недостающие сканированные документы, выбрав их с диска.

По кнопке Добавить в ответ на требование

выбранные документы переносятся в ответ на требование. При этом следует указать номер пункта требования из pdf-файла.

Преимущества электронного формата общения с налоговыми органами

Направление документов в электронном виде освобождает компанию от посещения и затрат на услуги нотариуса, значительно экономит время на оформление документов, избавляет компанию или ИП от посещения налоговой инспекции.

ЭЛЕКТРОННЫЙ СЧЕТ – ФАКТУРА

НУЛЕВАЯ ФИНАНСОВАЯ ОТЧЕТНОСТЬ

Редактирование ответа на требование ФНС о предоставлении документов

В результате подбора документов (тем или иным способом) в форме ответа на требование заполняется табличная часть Представляемые документы

.

Для редактирования табличной части следует выделить строку (строки) и воспользоваться кнопками командной панели, расположенными над табличной частью (рис. 16):

- Изменить

– для редактирования строки документа;

- Удалить текущий элемент

– для удаления строки документа из ответа на требование или целиком пункта требования со всеми строками документов;

- Изменить пункт требования –

для изменения номера пункта требования;

- Переместить текущий элемент…

– для перемещения строки документа вверх или вниз внутри группы пункта требования. Чтобы переместить документ в другой пункт требования, просто перетащите его, удерживая кнопку мыши.

Рис. 16. Готовый ответ

В каких случаях формируется «Уведомление об отказе»

Если налогоплательщик не согласен с требованием, ему необходимо обратить в ИФНС, от которой поступило требование. В перечисленных ниже случаях возникает также необходимость отправки в ответ на требование ФНС «Уведомления об отказе» вместо «Квитанции о приеме»

:

- В требовании не проставлена электронно-цифровая подпись уполномоченного должностного лица ИФНС. Или же ЭЦП не соответствует должностному лицу.

- Требование не отвечает установленному формату.

- Требование не предназначалось налогоплательщику – оно было направлено другому лицу, а к налогоплательщику попало по ошибке.