Критерии отбора компаний на проверку.

В зависимости от предмета «камералки» претендентами на нее могут стать компании, в декларации по НДС которых:

1) обнаружены ошибки и противоречия сведениям из документов, имеющихся в ИФНС (декларации проходят автоматизированную проверку по контрольным соотношениям – Письмо ФНС России от 16.07.2013 № АС-4-2/12705);

2) заявлены налоговые льготы (п. 6 ст. 88 НК РФ). Один из самых частых запросов налоговых органов в ходе камеральной налоговой проверки – истребование документов по льготным операциям, отражаемым в налоговой декларации по НДС в разделе 7 «Операции, не подлежащие налогообложению». (Напомним, что право на запрос документов в рамках «камералки» в части льготных операций может быть реализовано налоговыми органами в ситуации, когда применяемая льгота предназначена только для определенной категории лиц – п. 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33, постановления АС УО от 24.02.2015 № Ф09-579/15 по делу № А71-6132/2014, от 17.02.2015 № Ф09-10024/14 по делу № А60-21098/2014, от 23.05.2014 № Ф09-5197/12 по делу № А60-32962/2011);

3) предъявлена сумма НДС к возмещению (п. 8 ст. 88 НК РФ, Письмо ФНС России от 16.09.2015 № СД-4-15/16337);

4) выявлены противоречия и несоответствия, которые свидетельствуют о занижении суммы НДС к уплате или о завышении суммы НДС к возмещению;

5) не приложены обязательные документы, которые должны представляться одновременно с декларацией (п. 7 ст. 88 НК РФ).

Получив электронное требование либо уведомление из налоговой инспекции, бухгалтер должен отправить в ответ подтверждение. В противном случае у проверяющих появляется законное основание заблокировать банковский счет (п. 1 и 11 ст. 76 НК РФ).

Требование по камеральной проверке налоговики вправе направить в течение трех месяцев со дня представления декларации (расчета), за исключением случаев, когда требование направлено в рамках дополнительных мероприятий налогового контроля (в этом случае налоговики могут направить его и за пределами трехмесячного срока). Компания вправе не исполнять требования налоговиков, направленные за пределами трехмесячного срока камеральной проверки (пп. 11 п. 1 ст. 21, п. 2 ст. 88, п. 1 ст. 93 НК РФ).

Однако компаниям следует иметь в виду, что непредставление пояснений не препятствует продолжению налоговой проверки (п. 5 ст. 88 НК РФ). При обнаружении налоговым органом налоговых правонарушений составляется акт налоговой проверки (п. 1 ст. 100 НК РФ).

Подать пояснения или внести исправления в представленную декларацию компания должна в течение пяти рабочих дней после даты получения требования (п. 3 ст. 88 НК РФ). А на представление документов компании отводится десять рабочих дней после получения запроса на них из ИФНС.

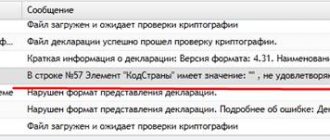

В случае камеральной проверки декларации по НДС пояснения должны быть представлены в электронной форме по утвержденному ФНС формату (п. 3 ст. 88 НК РФ, Письмо ФНС России от 11.01.2018 № АС-4-15/[email protected]). Если не составить пояснения либо представить их не вовремя, то компанию могут оштрафовать на 5 000 руб., а при повторном нарушении в течение года – на 20 000 руб. (ст. 129.1 НК РФ).

Приведем наиболее популярные требования налоговиков в части запроса документов и пояснений по заявленным вычетам НДС.

Перенос вычетов.

Опасаясь углубленных «камералок», многие компании переносят вычет НДС на будущие периоды, чтобы исполнить норматив, несмотря на то что он не является для налогоплательщиков обязательным.

Возможность переноса вычетов предусмотрена п. 1.1 ст. 172 НК РФ. При этом перенести можно только вычеты, которые перечислены в п. 2 ст. 171 НК РФ (абз. 1 п. 1.1 ст. 172 НК РФ). В указанных случаях компания вправе применить вычет НДС в течение трех лет после принятия к учету товаров (работ, услуг). Последнее число квартала, на который попал срок, является крайней датой для вычета НДС (Определение КС РФ от 24.03.2015 № 540-О).

В результате несоответствия счетов-фактур в книге покупок компании, отраженных в базе ИР АСК НДС-2, счетам-фактурам кон-трагента, отраженным в книге продаж, налоговики направляют требования о представлении пояснений.

При переносе вычетов компании нужно иметь в виду, что нельзя переносить:

- вычет с аванса («отработанный» аванс, возврат аванса);

- «командировочные» вычеты;

- вычеты покупателя, исполняющего функции налогового агента;

- вычет по имуществу, полученному в счет вклада в уставный капитал (письма ФНС России от 09.01.2017 № СД-4-3/[email protected], Минфина России от 17.11.2016 № 03-07-08/67622, от 09.10.2015 № 03-07-11/57833, от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290).

Что такое удельный вес вычетов по НДС?

Деятельность любой организации постоянно контролируется органами Федеральной налоговой службы России. Особое вниманиеналоговая инспекция уделяет соответствию предельным значениям многих показателей (а их около сорока), поскольку зачастую именно они свидетельствуют о грубых нарушениях в бухгалтерском учёте.

Однако, наибольшее внимание все же оказывается критериям, связанным с начислением и уплатой НДС, в частности с размером суммы вычитаемой из налоговой базы для окончательного расчёта налога. Указанный вычет не должен превышать предопределенные рамки, которые установлены в процентном соотношении к сумме данного налога. Именно это ограничение называется удельным весом вычета по НДС.

Что такое безопасная доля вычетов по НДС

Безопасная доля вычетов по НДС – это сумма, на которую компания может уменьшить свои налоги. Рассчитывается она так. Величина вычета, поделённая на сумму начисленного НДС, умноженная на 100 %. Где вычет – сумма налога, указанная поставщиками в счетах-фактурах. Полученную сумму нужно сравнить с контрольным значением и принять решение: оставлять текущие данные или переносить часть вычета на следующий квартал, если сумма вышла небезопасной.

Надо понимать, что как такового термина «безопасная доля вычета НДС» в Налоговом кодексе не существует. Но при этом все знают, что сумма вычетов за четыре квартала не должна в среднем превышать 89 % от начисленного за эти же кварталы налога. Более того, Федеральная налоговая служба регулярно обновляет данные по безопасной доле вычета. Эти данные публикуются в виде таблицы, где указан средний процент вычета по регионам, но без привязки к сфере деятельности компании.

При этом пороговые значения вычета довольно серьёзно разнятся по стране. Например, в данных за 2-й квартал 2021 года в Мурманской области безопасным значением признано 193 %, а в Астраханской и Оренбургской областях всего 72 %.

Такую статистику по регионам Федеральная налоговая служба выкладывает четыре раза в год: в начале февраля, в начале мая, в начале августа и в начале ноября. Соответственно, чтобы рассчитать долю вычета за 1-й квартал, нужно ориентироваться на данные от 1 февраля, за второй – от 1 мая и так далее. Найти данные можно на любом проверенном бухгалтерском ресурсе в интернете.

Расхождения по НДС

В 2021 году оснований для направления требования по отчетности НДС у налоговиков стало больше. Раньше кодов недочетов в декларации было всего четыре. Теперь количество увеличили практически вдвое. Сейчас действует девять кодов помарок в декларации по НДС.

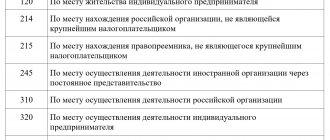

| Код | Разъяснение |

| 0000000001 | Расхождение с отчетностью контрагента |

| 0000000002 | Не соответствие информации по разделам 8 (по книге покупок) и раздела 9 (по книге продаж). |

| 0000000003 | Расхождения между выставленными и полученными счетами-фактурами в разделах 10 и 11 |

| 0000000004 | Ошибка в конкретной графе отчета (номер ошибочной строки декларации указан в скобках) |

| 0000000005 | Неверно указана дата выставления счета-фактуры в разделах 8-12 |

| 0000000006 | Дата заявки на вычет превышает допустимый срок в три года |

| 0000000007 | Дата счета-фактуры, заявленной на вычет по НДС не соответствует периоду деятельности |

| 0000000008 | Некорректно указан код операции в разделах 8-12 декларации (кодификатор приведен в приказе ФНС от 14.03.2016 № ММВ-7-3/[email protected]) |

| 0000000009 | Неверно отражены аннулирующие записи в разделе 9 декларации |

Подробности в статье: Коды ошибок в декларации по НДС.

Как применяется налоговый вычет по НДС

Налог на добавленную стоимость уплачивают организации и предприниматели, ведущие деятельность на ОСН, а также иные категории налогоплательщиков в соответствии с требованиями главы 21 НК РФ.

Налог к уплате рассчитывается по операциям реализации и приравненным к ним.

Сумму рассчитанного налога налогоплательщик вправе уменьшить на налоговый вычет.

Он представляет собой сумму налога, предъявленного налогоплательщику поставщиками товаров (работ, услуг) и указанного в счете-фактуре.

Чтобы применить вычитаемую сумму, необходимо соблюсти следующие условия:

- Приобретенные товары (работы, услуги) приняты на учет.

- Приобретенные товары (работы, услуги) должны использоваться при операциях, облагаемых НДС.

- Поставщик передал корректно оформленный счет-фактуру.

- С момента принятия на учет товаров (работ, услуг) прошло не более трех лет.

Важное о сроках и штрафах

Получив требование от ИФНС, компания должна поторопиться — у нее есть всего 5 рабочих дней не то, чтобы подготовить ответ. Если налогоплательщик не представит пояснения в установленный срок, то его оштрафуют. Суммы наказаний значительны:

- 5 000 рублей — если разъяснения представлены позже срока, либо не представлены вовсе;

- 20 000 рублей — при повторном срыве сроков подачи разъяснений в течение календарного года.

Нередко налоговики направляют компаниям требования о предоставлении пояснений, если в книге покупок отражен «отработанный» аванс с трехгодичным сроком давности.

Например, в налоговой декларации за II квартал 2021 года заявлен «отработанный» аванс за I квартал 2015 года. Несмотря на то, что представители Минфина не видят препятствий по заявленным вычетам со «старой» предоплаты (Письмо от 07.05.2018 № 03-07-11/30585), налоговики просят у компаний пояснений в случае, если между предоплатой и отгрузкой товаров (работ, услуг) прошло более трех лет.

Существует ли «безопасный» размер вычета по НДС?

Как оценить, достаточно ли налога на добавленную стоимость платит организация? Ведь абсолютные цифры в этом плане совершенно неинформативны. Размер налога зависит от совокупности факторов, среди которых вид деятельности, рентабельность, наценка, сезонность и множество других, вплоть до общеэкономической ситуации в стране. Поэтому формулировка вопроса «сколько платить НДС, чтобы налоговики не пожелали приехать с проверкой?» сама по себе некорректна.

Гораздо правильнее задаться вопросом о доле вычетов в общей сумме начисленного НДС, ведь именно на этот показатель обращают внимание налоговики. Официально он называется удельный вес вычетов НДС в исчисленной сумме НДС по налогооблагаемым объектам.

Для Российской Федерации пороговое значение этого показателя составляет

87,39%

Размер этого показателя для России ранее составлял 86,93%

Информацию по безопасной доле вычета по регионам смотрите ниже — именно на эти цифры ориентируется местная налоговая при проверке.

Для Москвы пороговое значение показателя составляет

88,76%

Размер этого показателя для Москвы ранее составлял 88,08%

Расчет удельного веса вычетов НДС

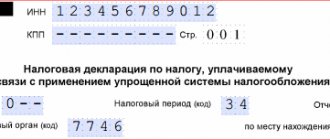

Что означает этот показатель и как рассчитывается? Это ничто иное, как процент вычетов по НДС в сумме начисленного налога. Для его расчета нужны всего два значения, которые можно найти в разделе 3 декларации по НДС. Это строка 190 (НДС к вычету) и строка 118 (НДС начисленный).

Рассчитывается показатель по следующей формуле:

НДС к вычету / НДС начисленный * 100%

Для того чтобы увидеть динамику этого показателя, лучше взять соответствующие данные из четырех последних деклараций.

В результате расчета получится значение в процентах, соответствующее удельному весу вычетов НДС в общем количестве начисленного налога. Другими словами, это значение показывает, какой процент от начисленного НДС компания заявляет к вычету. Именно его будут сравнивать налоговые органы с пороговым показателем для того, чтобы сделать вывод о степени налоговых рисков компании по НДС. Если удельный вес вычетов НДС по данным декларации налогоплательщика больше, то это сразу же привлекает внимание налоговых инспекторов.

Формула для расчета безопасного НДС

Если Вы не знаете, как рассчитать безопасную долю вычетов по НДС стоит разобраться в вопросе подробней и привести пример этой операции. Нужно учитывать, что сотрудники ФНС имеют значительное количество инструментов и показателей для проверки и анализа финансовых данных по каждой конкретной организации и при наличии каких-либо подозрений, будет проводиться детальная оценка хозяйственной деятельности и налоговой документации подтверждающей объемы выплат в федеральный бюджет.

Рассмотрим пример расчета, для Москвы с показателем для региона на уровне 88,1%. Также для проведения расчетов, нам понадобятся точные данные из декларации. Плательщика. В частности нужна строка 190 – НДС к вычету и строка 118 – НДС начисленный. Далее действует следующая схема:

Сумма к вычету / сумма начисленного налога * 100%

Перейдя на конкретный пример с цифрами, рассмотрим компанию в декларации, которой указана общая сумма НДС в объеме 900 000 руб, при этом налоговый вычет за это время составил 850 000 рублей. На примере это будет выглядеть так:

850 000 / 900 000 * 100% = 94,4%

Таким образом, результат превышает безопасное значение в 88,1%. Как следствие возникнут вопросы и претензии к юридическому лицу. Однако, при необходимости можно рассчитать и безопасную долю для последующей уплаты. Для этого применяется следующая схема:

Начисленная сумма*(100% — Безопасная сумма)/100%

В результате, используя цифры из примера, получаем следующие данные:

900 000 * (100% — 88,1%) / 100 = 107 100

Полученная сумма является пороговым значением, которое или ее больший эквивалент необходимо заплатить компании, чтобы исключить какие-либо проверки и претензии со стороны контролирующих служб.

Определить объем безопасного вычета по данной схеме можно при любом объеме НДС, что особенно важно с учетом повышения в 2019 году. Рекомендуем проверять и перепроверять расчеты перед подачей окончательной версии декларации и выплатой приведенных в ней сумм. Это позволит снизить сопутствующие риски и оставаться на хорошем счету в государственной надзорной службе.

Пример расчета безопасного размера вычета по НДС

Предположим, за отчетный период налогоплательщик из Москвы уплатил НДС в сумме 100 000 рублей.

Много это или мало для данной организации, сказать невозможно. Но картина становится более понятной, если рассчитать показатель удельного веса вычетов НДС:

Согласно данным декларации компании, за указанный период сумма исчисленного НДС с учетом восстановленных сумм 1 500 000 рублей Налоговый вычет за тот же период составил 1 400 000 рублей Подставив эти цифры в приведенную выше формулу получаем, что удельный вес вычетов НДС в сумме начисленного налога в рассматриваемом периоде составил 1 400 000 / 1 500 000 = 93,33%. Это больше порогового значения 88,76% для Москвы (на 1 ноября 2021 г.), а значит у налоговой появился повод взять налогоплательщика «на карандаш».

Какова же должна быть сумма НДС в рассмотренном примере для Москвы, чтобы не вызывать повышенного внимания налоговиков?

Рассчитать ее можно по формуле от обратного: НДС начисленный * (100 – НДС безопасный) / 100 = = 1 500 000 * (100 — 88,76) / 100 = 168 600 р.

Исходя из критериев, применяемых в ФНС, компании из нашего примера нужно заплатить как минимум 168 600 рублей НДС, чтобы не выйти из «безопасной» зоны.

Пример #1 расчета налоговой нагрузки

Рассмотрим на примере как влияет входящий НДС на налоговую нагрузку предприятия.

- закупила в 1 квартале 2021 г. товары стоимостной оценкой 3 923 500 руб. (В т.ч. НДС 598 500 руб.)

- Продала за 4 618 200 руб. (в т.ч. НДС 704 471,18 руб.)

- Доп. Расходы (доставка, консультационные услуги и проч.) – 397 300 руб. (в т.ч. подтвержденный НДС 60 605,08руб.).

- НДС к уплате 45 365,10 руб. (704 471,18 – 598 500 – 60 605,08).

- Прибыль до налогообложения: 3 913 728,82 – 3 325 000 – 336 694,92– 45 365,10= 206 668,8 руб.

- Налог на прибыль 41 333,76 руб. ( 206 668,8 × 20%).

- Чистая прибыль составила 165 335,04 (206 668,8–41 333,76)

Рассмотрим типовые проводки

| Дебет | Кредит | Сумма | Расчет | Содержание |

| 41 | 60 | 3 325 000 | Поступили товары от поставщика | |

| 19 | 60 | 598 500 | Входящий НДС | |

| 60 | 51 | 3 923 500 | ТМЦ оплачены поставщику | |

| 68.2 | 19 | 598 500 | НДС предъявлен к вычету | |

| 62 | 90 | 4 618 200 | Продажа ТМЦ | |

| 90.3 | 68.2 | 704 471,18 | Исходящий НДС | |

| 51 | 62 | 4 618 200 | ТМЦ оплачены покупателем | |

| 44 | 76 | 336 694,92 | Доп. Расходы | |

| 19 | 76 | 60 605,08 | Входящий НДС по доп. Расходам | |

| 76 | 51 | 397 300 | Доп. услуги оплачены контрагенту | |

| 68.2 | 19 | 60 605,08 | НДС к вычету | |

| 44 | 68.4 | 41 333,76 | 206 668,8 × 20 % | Прибыль |

| 68.4 | 51 | 41 333,76 | Оплачен налог на прибыль | |

| 90 | 99 | 165 335,04 | 206 668,8 – 41 333,76 | Чистая прибыль |

Рассчитаем удельный вес НДС к возмещению:

659 105,08 (598 500 + 60 605,08) (Нв) ÷ 3 913 728,82 × 100 = 16,84

Рассчитаем налоговую нагрузку на компанию:

45 365,10 (НДС упл) ÷ 3 913 728,82 (Бн) × 100 = 1,16

Пример #2 расчета налоговой нагрузки

Если закупала ТМЦ без НДС, но по более низкой цене. Стоимость ТМЦ 3 000 000 руб. без НДС. Продала за 4 618 200 руб. (в т.ч. НДС 704 471,18 руб.) Доп. Расходы (доставка, консультационные услуги и проч.) – 397 300 руб. (в т.ч. подтвержденный НДС 60 605,08 руб.). НДС к уплате 643 866,10 руб. (704 471,18 – 60 605,08). Прибыль до налогообложения: 3 913 728,82 – 3 000 000 – 336 694,92 – 643 866,10 = – 66 832,2 руб.

То есть организация понесла убытки в размере 66 833,2 руб.

| Дебет | Кредит | Сумма | Расчет | Содержание |

| 41 | 60 | 3000 000 | Поступили товары от поставщика | |

| 60 | 51 | 3 000 000 | ТМЦ оплачены поставщику | |

| 62 | 90 | 4 618 200 | Реализация ТМЦ | |

| 90.3 | 68.2 | 704 471,18 | Учтен исходящий НДС | |

| 51 | 62 | 4 618 200 | ТМЦ оплачены покупателем | |

| 44 | 76 | 336 694,92 | Доп. Расходы | |

| 19 | 76 | 60 605,08 | Учтен входящий НДС по доп. Расходам | |

| 76 | 51 | 397 300 | Доп. услуги оплачены контрагенту | |

| 68.2 | 19 | 60 605,08 | НДС к вычету | |

| 99 | 90 | 66 833,2 | Убытки предприятия |

Удельный вес НДС к вычету

60 605,08 (Нв) ÷ 3 913 728,82× 100 = 1,55

Налоговая нагрузка по НДС в данном случае составит:

643 866,10 (НДС упл) ÷ 3 913 728,82 (Бн) × 100 = 16,45

Сравнивая 2 варианта, можем сделать вывод, что покупка ТМЦ у неплательщика НДС чревата уменьшением чистой прибыли (а в данном случае привела к убыткам) за счет увеличения расходов.

Каковы последствия превышения удельного веса вычетов по НДС для организаций и ИП?

При высоком удельном весе вычета по НДС, приближается к нулю сумма данного налога, что расценивается налоговой, как нарушение установленного критерия.В связи с этим налоговый инспектор может выставить требование о внесении пояснений либо вызвать в территориальный орган ФНС руководителя организации или предпринимателя лично. Так же представители налоговой службы могут нагрянуть с проверкой.

Важно! Превышение процентного соотношения вычета к НДС является одним из показателей, на которые обращает внимание ФНС при составлении списка кандидатов на выездную проверку. Однако, нарушение этого ограничения имеет значимость только в том случае, когда нарушены и другие показатели.

Следует отметить, что не только превышение установленных значений может заинтересовать налоговиков. Подозрительным они могут счесть и слишком низкий удельный вес вычета. Поэтому организации и предприниматели, желающие снизить к себе внимание налоговых органов таким образом, рискуют наоборот привлечь лишний интерес.

Что делать при превышении удельного веса вычета?

В первую очередь, чтобы знать является ли сумма вычета выше необходимой и подготовиться к применению мер к Вашей организации налоговыми органами, нужно рассчитать ее удельный вес. Для расчёта можно использовать декларацию по НДС, а именно её третий раздел. В ней отражены такие строки:

- НДС к вычету – строка 190;

- НДС начисленный – строка 118.

Итак, значение удельного веса находят по следующей формуле:

НДС к вычету : НДС начисленный * 100%.

Чтобы проследить тенденцию желательно расчитывать удельный вес за несколько последних периодов.

При указании вычета по налогу на добавленную стоимость выше среднего значения необходимо подготовиться к тому, что налоговая потребует дать объяснения, направив соответствующеетребование или же вызвав налогоплательщика для дачи пояснений лично. Поэтому заранее следует подготовится, а именно:

- Собрать документы, подтверждающие право на вычет и его размер;

- Подготовить документы представителя организации о его полномочиях.

Может ли доля вычетов по НДС превышать безопасную долю вычетов по НДС на законном основании

Само по себе заявление высокого процента уменьшения налога на добавленную стоимость не является безусловным поводом для включения организации в план камеральных или выездных проверок.

Деятельность компании рассматривается комплексно. В ее отношении проводится тщательный предпроверочный анализ.

Отметим, что иногда на практике налоговые органы просят налогоплательщика пояснить причины высокого удельного веса налоговых вычетов по НДС.

В этот момент важно четко и обоснованно объяснить, почему компанией заявлен высокий процент уменьшения налога на добавленную стоимость.

Если такие причины имеют объективный характер, то есть вероятность, что представление соответствующих пояснений может снизить риск включения налогоплательщика в план выездных налоговых проверок.

Нередко возникает вопрос: может ли доля вычетов по НДС превышать безопасную долю вычетов по НДС на законном основании?

Ответ — конечно, может. Запрета на это нет.

Более того, если после проведения камеральной проверки заявленная сумма налога к возврату будет признана правильной, ИФНС обязана вернуть сумму превышения налогоплательщику.

Такая ситуация может возникнуть, например, если:

- компания закупила большой объем товаров, реализация по которым произойдет только в следующем квартале;

- производственное предприятие приобрело дорогостоящее оборудование;

- заказчик отказался от приобретения крупной партии продукции, а закупка комплектующих для ее производства уже была произведена;

- в иных обоснованных обстоятельствах.

Как правильно составить пояснения при превышенной сумме вычетов по НДС?

На просторах интернета легко можно найти ответ на требование налогового органа о пояснении высокой доли вычета по НДС. Однако, затраченное на поиск шаблона время можно сэкономить, поскольку такой ответ не требует строго соблюдения формы: он может быть составлен в свободной форме. В рамках данной статьи мы предоставим примерный план написания ответа, который даст представление о том, как дать пояснение в ФНС в связи с превышением удельного веса налогового вычета.

Итак, в письменном ответе на требование о пояснении необходимо указать на какое конкретно требование Вы отвечаете.Далее необходимо сообщить, что Вами проводился анализ документов, подтверждающих размер налоговой базы и вычета. В случае, если были выявлены какие-либо неточности, пишете о них. В случае если таковых не было, сообщаете, что таковых не выявлено. Далее пишете о том, считаете ли Вы необходимым предоставления в ФНС уточненной декларации по НДС:

- Выявлены ошибки – есть основания, подкрепляете откорректированной декларацией;

- Недочетов не выявлено – нет оснований.

Далее описываете ситуацию, которая послужила увеличению данного показателя с отсылками к подтверждающим документам и законодательным актам.

В конце сообщаете, что считаете себя законопослушным налогоплательщиком..

Причина 1. Фирма недавно только прошла регистрацию

Организации, чей бизнес только начинается, не имеют достаточного рынка сбыта, а вот расходов у «молодой» компании предостаточно. Например, счета-фактуры на оплату аренды офиса и склада, аванс за электроэнергию, подключение Интернета, телефона, закупка товара на склад для последующей перепродажи и т.д. При таком раскладе затрат у организации много, а вот продажи еще не налажены и не приносят достаточного для покрытия расходов дохода. В пояснениях для инспектора указываем в качестве причины повышения показателя: «В связи с началом предпринимательской деятельности затраты компании превышают ее доход. Для организации работы офиса и склада приобретено необходимое оборудование и мебель, а также оплачены услуги фирм, предоставляющих услуги связи. Внесены авансы для подключения компании к электроэнергии и отоплению. На склад поставлена продукция, реализация которой планируется на следующий квартал». Как приложения предоставляем учредительную документацию, подтверждающую дату регистрации компании, а также все первичные документы с подтверждением перечисленных затрат: счета-фактуры, карточки бухгалтерских счетов, договоры, накладные, акты на предоставление услуг и т.д.

Причина 2. Пополнение склада товаров для последующей перепродажи

Например, руководителем организации издано распоряжение о затоваривании склада продукцией, которая в следующем квартале подорожает в закупке, поэтому купить товар заранее – значит приобрести дополнительную прибыль на разнице в цене. В итоге склад пополнится товарами, а в налоговом учете отразится высокий удельный вес вычетов. В пояснениях указываем: «пополнение склада товарами для последующей его продажи в будущем периоде». Прикладываем документы, подтверждающие достоверность предоставленной информации: карточки бухгалтерских счетов, подтверждающие оприходование и остатки товара на складе, копия договора на приобретение продукции, накладные.

Причина 3. Сезонность бизнеса

Объемы продаж некоторых видов товаров находятся в зависимости от сезонности, например, товары для зимней рыбалки или газонокосилки. Продажи таких товаров практически прекращаются вне предполагаемого для их использования сезона. Однако, расходы, например, на хранение и обслуживание склада, остаются. Поэтому вычеты получаются высокие. В пояснениях указываем: «сезонность товара». Прикладываем документы, подтверждающие наличие расходов и остатков на складе.

Причина 4. Позднее получение счетов-фактур от контрагентов

Принять к вычету счет-фактуру можно только по факту ее получения от контрагента. При получении оригинала счета-фактуры, организация регистрирует ее поступление по почте в специальном журнале. Но, к сожалению, почта не всегда безупречна в качестве предоставляемых услуг, и корреспонденция «задерживается», а иногда и вовсе теряется. Неудивительно, что счета-фактуры поступают бухгалтерии организаций с задержкой. В результате некоторые счета-фактуры мы принимаем к вычету в следующем за их выпиской налоговом периоде. Законом предусматривается возможность заявить счет-фактуру в более поздний срок, достаточно при этом приложить пояснение с обоснованием подобных действий с Вашей стороны. В пояснениях указываем: «принятие к вычету счетов-фактур, выписанных в предыдущем налогом периоде из-за задержки поступления указанной документации в организацию». Прикладываем документы, подтверждающие достоверность предоставленной информации: выписку из журнала регистрации счетов-фактур, копию самого счета-фактуры, выписку из книги покупок об отсутствии проведения указанных счетов-фактур в предыдущий налоговый период.

Причина 5. Небольшая торговая наценка (при перепродаже) или маленькая добавленная стоимость (при производстве)

Рынок устанавливает уровень цен, выше которых организация не может установить цену реализуемых ею товаров. Поэтому, чтобы сохранить свои позиции на рынке, некоторые компании устанавливают на продукцию минимальные наценки и надбавки. При производстве может дополнительно возникнуть ситуация, когда сырье для производства закупается со ставкой НДС 10%, а реализация − 18%. В пояснениях указываем: «маленькая торговая наценка с целью сохранения конкурентоспособности организации». Прикладываем документацию, подтверждающую достоверность предоставленной информации: копии договоров на закупку товаров или сырья, накладные на закупку и отгрузку продукции. Конечно, это только некоторые причины, которые будут приняты инспектором, как пояснение в налоговую о высокой доле вычетов по НДС (образец: причина 1).

Вычет ндс с предоплаты, если ее сумма больше заявленной в договоре

ФНС и Минфин настаивают на том, что принять НДС с предоплаты к вычету можно только в том случае, если условия о перечислении предварительной оплаты содержится в договоре. Подразумевает привычный договор в виде отдельного документа. Если такого договора нет либо в нем отсутствует условие о предоплате, то налоговые органы в вычете отказывают.

Мнение арбитров на этот счет разные — есть решения, в которых наличие договора в виде самостоятельного документа признано необязательным. Ведь если компания перечислила предоплату, значит, она подтвердила факт заключения договора.

Предлагаем ознакомиться Налоговый вычет на ребенка-инвалида в 2019 году, как подать заявление

Однако налоговые органы от требования договора в таком случае не отказались. Правда, теперь они считают допустимым предоставление им копии, а не оригинала документа.

Таким образом, если заявляется НДС с предоплаты, ФНС может запросить договор (копию), в котором должно быть условие о предоплате. Иначе вычеты могут не признать.

Бывает, что в договоре фигурируют одна сумма предоплаты, а по факту покупатель переводит больше. В Минфине признали, что в таком случае принять НДС к вычету можно со всей фактически переведенной суммы предоплаты. Но налоговые органы тем не менее запрашивают в такой ситуации пояснения.

Ответить можно примерно так:

Ответ на требование № ___________ от __________ о вычете с перечисленного поставщику аванса

ООО «Кактус» в ответ на требование пояснений № ____________ от _______ поясняет следующее.

В строке 150 раздела 3 сумма вычета составила 36 000 рублей.

В соответствии с пунктом 9 статьи 172 НК РФ, вычет НДС с аванса может быть произведен при выполнении следующих условий:

Эти условия применительно к рассматриваемой операции исполняются.

Нашей компанией был перечислен аванс в большем размере, чем предусмотрено договором, поэтому в вычету нами была заявлена большая сумма НДС. В соответствии с пояснениями Минфина, данными в письме от 12.02.2020 № 03‑07‑11/8323, такой порядок вычета не противоречит требованиям закона. Правомерность вычета также подтверждается арбитражной практикой (Постановление АС ЗСО от 21.06.2020 № Ф04-2547/2020 по делу № А45-18969/2020).

Сообщаем также, что с суммы фактически перечисленного нами аванса контрагент исчислил НДС и отразил его в книге продаж и налоговой декларации.

Высокая доля налоговых вычетов по НДС. Ответ в налоговую

После сдачи декларации по НДС из налоговой пришло требование дать пояснения по высокой доле вычетов по НДС? Пример объяснения легко найти в открытых источниках, но не стоит тратить время, потому что пояснительную документацию можно предоставить в произвольной форме. Рекомендуется указать, что:

- показатели, указанные в декларации верны, проверены повторно и утверждены в прежних значениях;

- организация не допустила ошибок или неполного отражения информации, и предоставление уточненки не требуется;

- организация предусмотрела мероприятия, чтобы в следующем отчетном периоде повысить указанные показатели и снизить долю налоговых вычетов по НДС.

Рекомендуется расшифровать и приложить к объяснительной записке расчет спорных значений показателей и документацию, подтверждающую информацию, предоставленную в документации. Чтобы объяснить, почему у организации высокий удельный вес налоговых вычетов по НДС, пояснения (образец подходящий найти трудно, потому что причины у каждой организации индивидуальны) следует предоставить с приложением запрашиваемой документации в течение пяти банковских дней. Не предоставив письменных объяснений по запрашиваемым инспекторами вопросам, предприниматель не несет ответственности перед законом. Но своевременный ответ на требование налоговой в добровольном порядке избавит организацию от проблем с необоснованными штрафными санкциями, которые инспекторы на свое усмотрение начислят предприятию по спорным вопросам. К сожалению, в таких ситуациях спорные вопросы решаются не в пользу организации. Конечно, налоговая инспекция оценивает налоговые риски компаний не по одному показателю, поэтому только превышение значений, установленных на основании информации статистики, не станет причиной проверки, но вот основанием для дополнительных требований инспекторов – обязательно. Справедливо заметить, что, работая в рамках указанного показателя, предприниматель не застрахован от проверки со стороны налоговой. Итак, руководителям организации стоит перед сдачей декларации проверить такой показатель, как доля налоговых вычетов по НДС, ведь превысив пороговое значение, спровоцируется живой интерес к компании со стороны проверяющих органов. Хотя, если бизнес компании носит законный и легальный характер, а сделки не имеют отношения к «компаниям-однодневкам», то и бухгалтеру, и директору нечего опасаться и имеется, что предоставить сотрудникам налоговой в качестве возражения на претензии. Например, указать объективные причины высокого удельного веса налоговых вычетов по НДС, образец пояснения рассмотрим.

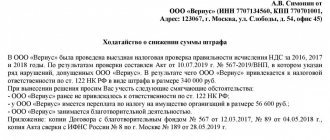

Пример оформления пояснения на требование

Если прочитав вышеуказанные рекомендации, у Вас не сложилось понимание структуры письма, спешим порадовать – далее предоставим несколько примеров ответа на такое требование.

Итак, пример первый. Компания недавно зарегистрирована: реализация ещё слаба, но расходы достаточно большие.

Образец ответа на требование:

В ответ на требование N 0000о проведении анализа налоговой отчетности по НДС за период: 0 – 0 кварталы 0000 года сообщаем, что нами была произведена проверка, по результатам которой выявлено: данные в декларации по НДС за указанный период внесены верно: налоговая база сформирована правильно. Причиной высокого удельного веса является превышение расходов организации над её доходами. Это связано с началом предпринимательской деятельности. Чтобы организовать работу компании потребовалось оплатить аренду офиса, приобрести компьютерную и прочую оргтехнику, а так же оплатить услуги связи и доставки товара на склад. Товар еще не был реализован, его реализация планируется на следующий квартал. В ответ на требование предоставляем подтверждающие документы, указанные в приложении.

Пример второй. Деятельность компании связана с реализацией сезонного товара.

В ответе на требование указываете все то же самое, что и в первом примере, но в качестве причины сообщаете о сезонности реализуемой продукции. Здесь же пишите о том, когда планируете реализацию. Это письмо так же подкрепляете подтверждающими документами.

Вычет НДС при наличии в цепочке недобросовестного контрагента.

Большая часть запросов касается ситуаций, когда поставщик контрагента первого или последующего звеньев не сдает отчетность.

Напомним, что с 19.08.2017 отказ в вычете возможен, если компания злоупотребила правом (ст. 54.1 НК РФ). Налоговики вправе снять вычет, если:

- компания умышленно исказила факты в учете и отчетности;

- заключенная сделка не имеет деловой цели, ее единственной целью является уменьшение налогов;

- исполнитель по сделке фиктивный.

Однако если со стороны налоговиков не представлены доказательства согласованности действий заявителя и спорных контра-гентов, направленных на совершение сделки с целью неуплаты (неполной уплаты), отсутствуют доказательства подконтрольности контрагентов, иных фактов имитации хозяйственных связей и (или) доказательства аффилированности сторон сделки, претензии налоговиков легко оспорить в суде (Постановление АС УО от 30.03.2018 № Ф09-795/18 по делу № А76-8310/2017).

Предлагаем ознакомиться Приказ о привлечении к дисциплинарной ответственности образец