Все налоги и платежи для индивидуальных предпринимателей можно разделить на четыре основные категории:

- Фиксированные страховые платежи «за себя».

- Налоги и страховые взносы с зарплаты работников

. - Налоги в зависимости от выбранной системы налогообложения

. - Дополнительные налоги и платежи (в зависимости от вида деятельности

).

Об изменениях в налоговых системах в 2021 году мы рассказали в этой статье.

Бесплатная консультация по налогам

Страховые взносы ИП «за себя»

Индивидуальный предприниматель должен уплачивать страховые взносы «за себя» (фиксированные платежи) при любой системе налогообложения, даже если он не ведет никакой деятельности и не получает никакой прибыли. Если ИП работает один (без наемных работников), то платить отчисления он должен только «за себя».

В течение 2021 года предпринимателю необходимо произвести 2 платежа:

| На пенсионное страхование | На медицинское страхование | Итого |

| 32 448 руб. | 8 426 руб. | 40 874 руб. |

Также индивидуальным предпринимателям, годовой доход которых за 2021 год будет больше 300 000 рублей, придется дополнительно заплатить 1% от суммы доходов, превысивших эти 300 000 рублей до 1 июля следующего года.

Подробнее смотрите на странице про фиксированные платежи ИП.

Оплата налогов ИП на упрощенке (УСН)

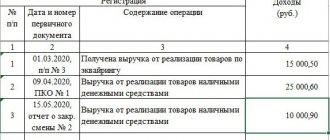

На УСН ИП платит единый налог, заменяющий НДФЛ (налог на доходы) и НДС (налог на добавленную стоимость) — поэтому система называется упрощенной. Налог считают по итогу года. ИП сам выбирает объект налогообложения: «доходы» (все поступления в кассу и на расчетный счет) или «доходы минус расходы».

При объекте налогообложения только по доходам — ставка 6%. ИП обязан перечислять в бюджет авансовые платежи в течение всего года. Такая система позволит уменьшить налог на взносы в Пенсионный фонд за себя и работников. Если они есть, то уменьшение налога возможно в 2 раза.

Пример расчета налога за 1-й квартал. Доход ИП составил 300 000 руб. Страховые взносы — 6000 руб. Сумма аванса будет: (300 000 – 6000) * 6% = 17 640 руб.

Если УСН «доходы минус расходы», то ставка — 15%. Здесь ИП не может уменьшить налог на уплаченные в ПФР взносы за себя и работников, но эти взносы учитываются в составе расходов. Минимальная сумма налогов — 1% от дохода ИП.

Пример расчета авансового платежа «доходы минус расходы». ИП за налоговый период получил доход — 20 000 000, расходы составили 19 000 000. Налог рассчитываем так:

- Налоговая база: 20 000 000 – 19 000 000 = 1 000 000 руб.

- Сумма налога: 1 000 000 * 15% = 150 000 руб.

- Минимальный налог: 20 000 000 * 1% = 200 000 руб.

Так как минимальный налог больше суммы налога по расчетам, то ИП уплатить нужно его. Некоторые регионы снижают ставку с 15% до 3%.

Налоги и взносы с зарплаты работников

Индивидуальный предприниматель может нанимать работников по трудовым и гражданско-правовым договорам (договор подряда, договор на оказание услуг и другие, для разовой работы или работы, не требующей выполнения внутреннего распорядка).

Важно понимать, что нанимая к себе работника, ИП берет на себя дополнительные расходы и обязанности:

- Исчисляет и удерживает НДФЛ с доходов выплачиваемых своим сотрудникам. Один раз в месяц (на следующий день после выплаты заработной платы) индивидуальный предприниматель обязан перечислять НДФЛ в пользу налоговой инспекции, выступая в роли налогового агента.

- Платит страховые взносы. Отчисления за работников платятся каждый месяц, исходя из размера тарифов страховых взносов, умноженных на заработные платы сотрудников.

Более подробно про налоги и страховые платежи за работников.

О том, как узнать о долгах по налогам читайте здесь.

Обратите внимание

, с 2021 года все страховые взносы, как фиксированные, так и за работников, уплачиваются по реквизитам ФНС РФ. Связано это с переходом администрирования страховых взносов в введение Федеральной налоговой службы с 2021 года.

Патентная система (ПСН)

Патентную систему можно применять, если выполняются условия:

- режим введен в регионе осуществления деятельности;

- численность сотрудников (по деятельности на ПСН) не более 15 человек;

- доходы не превышают 60 млн руб. в год.

Конкретные виды деятельности, в отношении которых применяется ПСН, прописаны в законе субъекта РФ. Нельзя применять ПСН при торговле некоторыми подакцизными товарами и товарами, подлежащими обязательной маркировке.

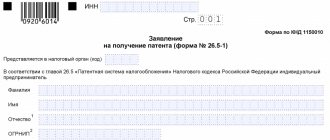

Чтобы перейти на ПСН, за 10 дней до даты перехода нужно подать заявление в налоговую. Патент выдается на любое количество дней, но не менее 1 месяца в пределах одного календарного года.

Для каждого вида деятельности нужно приобретать отдельный патент. Если вы осуществляете «патентные» виды деятельности и деятельность, которую нельзя перевести на патент, придется совмещать ПСН и ОСНО (УСН). Например, если вы торгуете через павильон в ТЦ и через интернет-магазин, то патент можно приобрести только в отношении розничной торговли через павильон. Торговля через интернет-магазин будет облагаться по ОСНО или УСН.

Налоги

- Стоимость патента (заменяет НДФЛ, налог на имущество, НДС).

Ставка — 6% потенциального дохода (потенциально возможного к получению дохода).

Потенциальный доход не зависит от реального дохода. Устанавливается региональным законом в зависимости от вида деятельности.

Пример расчета стоимости патента за год

Розничная торговля с площадью торгового зала 20 м2 в городе Ярославль.

Потенциальный доход за 2021 год = 35 000 (за 1 м2) × 20 (м2) = 700 000 руб.

Стоимость патента за год = 700 000 × 6% × 1,589 (коэффициент-дефлятор на 2021 год) = 66 738 руб.

Если патент действует меньше года, его стоимость рассчитывается пропорционально количеству дней.

Пример расчета стоимости патента за неполный год

Если получать патент не на год, а на 9 месяцев (январь-сентябрь).

Стоимость патента за 9 мес. = 66 738 / 366 × 274 = 49 962,33 руб.

Рассчитать стоимость патента можно с помощью Калькулятора ФНС России.

Стоимость патента нельзя уменьшить на уплаченные страховые взносы. Но есть законопроект, по которому с 2021 года стоимость патента будет уменьшаться на взносы ИП за себя и за работников по аналогии с УСН «Доходы».

Сроки уплаты:

- срок патента до 6 месяцев включительно — уплата до окончания срока патента;

- срок патента от 6 до 12 месяцев включительно — уплата 1/3 не позднее 90 дней, 2/3 не позднее окончания срока патента.

Отчетность по ПСН отсутствует.

- Налог на имущество — только по имуществу, облагаемому по кадастровой стоимости (деловые и торговые центры, офисы, помещения общепита и розничной торговли). Перечень объектов устанавливает субъект РФ.

Особенности

- ИП обязан вести учет доходов в Книге учета доходов ИП на ПСН.

- Нужно платить НДС и сдавать отчетность при добровольном выставлении счетов-фактур с НДС, импорте товаров, покупке у иностранных лиц, аренде государственного имущества.

- Есть возможность не платить налог — налоговые каникулы.

УСН на всякий случай

ПСН применяется не ко всей деятельности, а только к отдельным видам деятельности. Поэтому кроме ПСН всегда есть основной режим. Это ОСНО или УСН. Основной режим будет применяться, если:

- ИП нарушает ограничения для применения ПСН;

- ИП совершает сделки, не относящиеся к патентной деятельности (оптовые продажи при патенте на розничную торговлю);

- если патент получен не на полный календарный год.

Чтобы не оказаться на ОСНО, нужно подать уведомление о переходе на УСН по всей деятельности и заявление на ПСН по отдельным видам деятельности.

Налоги в зависимости от выбранной системы налогообложения

Всего для индивидуальных предпринимателей предусмотрено пять налоговых режимов (один общий и четыре специальных):

- Общая система налогообложения – ОСН;

- Упрощенная система налогообложения – УСН;

- Патентная система налогообложения – ПСН;

- Единый сельскохозяйственный налог – ЕСХН.

- Налог на профессиональный доход – НПД.

Более подробно ознакомиться с каждым действующим в России налоговым режимом вы можете на этой странице.

Налоговые режимы для ИП

В России малый бизнес может выбирать, на какой системе налогообложения ему работать — общей или специальной. У специальных налоговых режимов есть ещё одно название — льготные. Налоговые ставки здесь ниже, чем на общей системе, кроме того, есть возможность дополнительно уменьшать исчисленный налог. Рассмотрим каждый льготный режим подробнее.

Бесплатная консультация по налогам

Упрощённая система налогообложения

Упрощёнку называют самым популярным спецрежимом для индивидуальных предпринимателей. Действительно, УСН позволяет заниматься практически всеми видами предпринимательской деятельности, если соблюдать лимиты по годовому доходу и численности работников.

На УСН есть два объекта налогообложения — «Доходы» и «Доходы минус расходы». На каждом из них действует своя налоговая ставка и порядок расчёта налога.

Большинство ИП без работников выбирают первый вариант — УСН Доходы. Плюсы этого режима не только в низкой налоговой ставке (6% от доходов), но и в возможности без ограничений уменьшить налог на сумму уплаченных за себя страховых взносов.

Например, в 2021 году за себя предприниматель перечислил 42 000 рублей страховых взносов, а исчисленный налог при доходе в 500 000 рублей составил 30 000 рублей. В этом случае налог полностью уменьшается за счёт уплаченных взносов, поэтому перечислять в бюджет ничего не надо.

На другом варианте УСН налоговая ставка выше, но зато облагается налогом только разница между доходами и расходами. Кроме того, во многих регионах стандартная ставка 15% снижается по некоторым видам деятельности до 10% или даже 5%.

Правда, вести учёт на УСН Доходы минус расходы сложнее, чем на УСН Доходы. Разрешается учитывать только затраты из перечня, установленного НК РФ, а все расходы надо правильно оформить документально.

Подготовить декларацию УСН онлайн

Патентная система налогообложения

ПСН могут применять только индивидуальные предприниматели. Этот режим существенно отличается от УСН:

- налогом облагается не реальный, а потенциально возможный доход предпринимателя;

- оформить патент ИП можно только на некоторые виды деятельности;

- патент действует только на территории того муниципального образования, где он выдан.

С 2021 года на ПСН перечисленные страховые взносы могут уменьшать стоимость патента. Но одновременно с этой льготой некоторые регионы существенно увеличили размер дохода, с которого рассчитывается стоимость патента. Узнать, сколько будет стоит патент, можно здесь.

Единый сельхозналог

ЕСХН разработан для поддержки сельхозпроизводителей, рыболовецких производств и тех, кто оказывает им определённые услуги. Работать на этом режиме вправе только некоторые предприниматели, занятые в сельском хозяйстве и рыболовстве.

По своей сути ЕСХН схож с УСН Доходы минус расходы, но ставка здесь не 15%, а только 6%. Однако с 2021 года плательщики сельхозналога должны при реализации своей продукции платить ещё и НДС. Но при небольших доходах от уплаты этого налога можно получить освобождение.

Налог на профессиональный доход

Это новый налоговый режим для ИП, который в 2021 году действует уже по всей территории РФ. Стать плательщиком НПД может предприниматель без работников, годовой доход которого не превышает 2,4 млн рублей. Кроме того, здесь самые жесткие ограничения по видам деятельности. Например, торговлей в привычном понимании заниматься нельзя.

Если ИП перешел на уплату налога на профдоход, то страховые взносы за себя он платить не обязан. Однако в этом случае и рассчитывать на страховую пенсию он не сможет. Доходы плательщика НПД облагаются по разным ставкам, в зависимости от того, кто оплачивает его услуги:

- 4% при получении оплаты от физических лиц;

- 6% при получении оплаты от организаций.

Общая система налогообложения

Если же ИП не выбрал ни один из спецрежимов, то он будет работать на общей системе налогообложения (ОСНО). Здесь самый сложный учёт и высокие налоговые платежи:

- НДФЛ по ставке 13%;

- НДС по ставке от 0% до 20%.

Однако и здесь есть возможности для налоговой оптимизации. Так, от уплаты НДС можно освободиться, если доход предпринимателя не превысил 2 млн рублей за три месяца. А часть уплаченного НДФЛ можно вернуть, если ИП приобрёл жилье. Возврат подоходного налога возможен в пределах 260 000 рублей по расходам на квартиру и до 360 000 рублей по ипотечным процентам.

Дополнительные налоги и платежи ИП

Осуществление некоторых видов деятельности подразумевают уплату дополнительных налогов. К ним относятся:

- Налог за производство и реализацию подакцизных товаров.

- Налог на добычу полезных ископаемых (НДПИ).

- Водный налог за использование водных объектов.

ИП, имеющие специальные разрешения и лицензии, помимо дополнительных налогов должны также осуществлять:

- Регулярные платежи за пользование недрами.

- Сборы за пользование объектами животного мира.

- Сборы за пользование объектами водных биологических ресурсов.

Примечание

: дополнительные налоги, платежи и сборы необходимо платить независимо от системы налогообложения, на которой находится индивидуальный предприниматель.

О том, как оплатить налоги и взносы онлайн, читайте здесь.