Перевозка пассажиров маршрутным такси

При установлении перевозчиком нерегулируемого тарифа, согласно Федеральному закону от 13.07.

2015 N 220-ФЗ, имеет ли право предприятие при осуществлении деятельности по перевозке пассажиров по городским и пригородным маршрутам, в том числе с предоставлением льготного проезда отдельным категориям граждан, применять освобождение от НДС по п. 7 ст.

НК РФ освобождается от налогообложения реализация услуг по перевозке пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного), а также пригородным транспортом, при соблюдении ряда условий.Статьей 19 Федерального закона от 08.11.2007 N 259-ФЗ

«Устав автомобильного транспорта и городского наземного электрического транспорта»

к регулярным перевозки пассажиров и багажа относятся, в том числе перевозки с посадкой и высадкой пассажиров в любом не запрещенном правилами дорожного движения месте по маршруту регулярных перевозок.

Перевозки с посадкой и высадкой пассажиров в любом на запрещенном правилами дорожного движения месте по маршруту регулярных перевозок осуществляются в соответствии с расписаниями, установленными для следования из начального и конечного остановочных пунктов по маршруту регулярных перевозок.

Перевозка пассажиров маршрутным такси как бизнес

Вот комплект документов, которые необходимо при этом иметь у себя на руках:

- Подтверждение регистрации авто в ГИБДД.

- Документы на машину (ПТС, талоны техосмотров).

- Свидетельство регистрации ИП или ООО и его устав, подтверждение постановки на налоговый учет.

- Подтверждение юридического адреса предприятия и его банковские реквизиты.

- ОСАГО на каждое авто.

- Полный комплект документов водителей (права, трудовая книжка, медсправка).

- Договор на техническое обслуживание автомобилей.

- Договор на проведение медосмотров водителей перед выходом на маршрут.

- Выписки из единых госреестров.

- Договор на аренду стоянки или гаража.

- Паспорт директора предприятия.

О процедуре оформления лицензии на перевозку пассажиров в маршрутном такси (стоячих и сидячих), расскажем далее.

При правильной организации дела маршрутный бизнес по перевозке пассажиров может довольно скоро окупиться и начать приносить доход.

Эффективность перевозок пассажиров маршрутными такси (стр. 3 из 4)

9 11 20 18 9 22 На основе этих данных были построены графики, характеризующие работу маршрутных такси.

Это объясняется тем, что на протяженных маршрутах увеличивается коэффициент сменности, то есть число пассажиров, проезжающих на одном месте растет.

Рисунок 7 – Кривая распределения числа плановых остановок Рисунок 8 — Кривая распределения вне плановых остановок Рисунок 9– График сравнения скорости сообщения и технической скорости на различных маршрутах Рисунок 10– График сравнения скорости сообщения и технической скорости на различных маршрутах Из рисунка 9 видно, что скорость сообщения и техническая скорость практически одинаковы.

Правила проезда в маршрутном такси

Периодичность прохождения технического осмотра составляет 1 раз в 6 месяцев. Кроме этого компаний должно проверяться состояние автотранспорта перед каждой рабочей сменой;

- на одном из бортов автомашины должна быть нанесена цветографическая схема в виде черных квадратов, расположенных в шахматном порядке;

- на крыше автомобиля должен быть установлен оранжевый фонарь.

Некоторые региональные законодательные акты, предъявляют требования к цвету машины, используемой в качестве такси.

В большинстве регионов автомобиль должен быть желтого цвета.В салоне легкового такси должно находиться:Бесплатная юридическая консультация:

- подробная информация о тарифах, используемых в компании для расчета стоимости поездки;

- карточка водителя с указанием ФИО, номера водительского удостоверения, контактного телефона;

- контактная информация компании, предоставившей автомашину

Источник: https://advokatssr.ru/perevozka-passazhirov-marshrutnym-taksi-12148/

Пассажирские перевозки и НДС

Здравствуйте, уважаемый автор вопроса! Исходя из содержания представленной Вами темы, ответ разобью на части. Итак:

1) Основные принципы организации работы перевозчиков закреплены Федеральным законом от 13 июля 2015 г. N 220-ФЗ «Об организации регулярных перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации».

Согласно данному закону по маршрутам регулярных перевозок с регулируемым тарифом перевозчики получают право на оказание услуг на основании государственного контракта, заключенного по результатам торгов, проведенных в соответствии с Законом о госзакупках. При этом к контракту выдаются карты маршрутов на каждое транспортное средство.

В случае с нерегулируемыми тарифами — на основании свидетельств и карт маршрутов, выдаваемых на срок не менее пяти лет победителям конкурсов, проводимых согласно региональному законодательству.

В силу положений ГК РФ по договору простого товарищества (по своей сути — договору о совместной деятельности) двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной не противоречащей закону цели. Если перевозчики договорились о стоимости проезда на конкретном маршруте, то она не может быть больше той, что определена высшим исполнительным органом государственной власти субъекта РФ.

2) Стороны договора совместной деятельности (простого товарищества, о котором Вы ведете речь) не образуют новое юридическое лицо (п. 1 ст. 1041 ГК РФ), следовательно, простое товарищество не регистрируется в налоговой инспекции и не является плательщиком налогов (ст. 19 НК РФ).

Таким образом, все налоги (в т. ч. с доходов и имущества, полученных в рамках совместной деятельности) каждый участник простого товарищества платит самостоятельно.

Однако НДС составляет исключение, так как по договору простого товарищества его должен рассчитать и перечислить в бюджет участник, ведущий общие дела (ст. 174.1 НК РФ) либо по договоренности сторон.

Следовательно, в таком случае следует опираться на содержание договора простого товарищества, содержание которого подлежит буквальному толкованию согласно статье 431 ГК РФ и который может потребовать налоговый орган для камеральной проверки представленных Вами отчетов с целью определения правильности уплаченных налогов.

Порядок расчета остальных налогов зависит от того, какую систему налогообложения применяет организация.

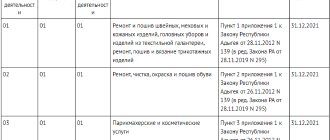

3) Нормами Налогового кодекса РФ предусмотрено, что при оказании транспортных услуг возможно как применение всех установленных ставок, так и освобождение от НДС транспортных услуг.

По большинству транспортных услуг, оказываемых на территории РФ, перевозчик, применяющий ОСНО, обязан начислять НДС по ставке 18%. В случае если перевозчик применяет специальный режим налогообложения и действует на территории РФ, то он не обязан начислять НДС по транспортным услугам (письмо Минфина от 24.11.2016 № 03-07-08/69349). Согласно ст. 346.11 НК РФ не признаются плательщиками НДС лица, применяющие УСН. Таким образом, если организация или ИП находятся на УСН, то они не обязаны начислять и уплачивать НДС по транспортным услугам. При этом глава 26.3 Налогового кодекса РФ предусматривает использование системы ЕНВД по деятельности, связанной с перевозкой грузов и пассажиров. Переход на эту систему налогообложения по указанному виду деятельности возможен при соблюдении (помимо ЕНВД) подпункта 5 пункта 2 статьи 346.26 НК РФ: налогоплательщик должен иметь в собственности не более 20 транспортных средств. При наличии таких условий перевозчик освобождается от начисления НДС при реализации транспортных услуг — п. 4 ст. 346.26 НК РФ . Если же услуги перевозки осуществляются за пределы РФ, НДС уплачивать не нужно: в соответствии с п. 1 ст. 164 Налогового кодекса РФ применяется ставка 0 % НДС при осуществлении перевозки пассажиров и багажа с пунктом отправления/назначения за пределами РФ.

ФНС РФ в письме № СД-4-3/[email protected] от 08.11.16 разъяснила вопрос налогообложения НДС операций по реализации услуг по перевозке пассажиров по маршрутам регулярных перевозок, в том числе в пригородном сообщении, с посадкой и высадкой пассажиров в любом не запрещенном правилами дорожного движения месте. В соответствии пп. 7 п. 2 ст. 149 НК РФ освобождается от налогообложения реализация услуг по перевозке пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного), а также пригородным транспортом, при соблюдении ряда условий. Статьей 19 Федерального закона от 08.11.2007 N 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» к регулярным перевозки пассажиров и багажа относятся, в том числе перевозки с посадкой и высадкой пассажиров в любом не запрещенном правилами дорожного движения месте по маршруту регулярных перевозок. Перевозки с посадкой и высадкой пассажиров в любом на запрещенном правилами дорожного движения месте по маршруту регулярных перевозок осуществляются в соответствии с расписаниями, установленными для следования из начального и конечного остановочных пунктов по маршруту регулярных перевозок.

Таким образом, при оказании услуг по перевозке пассажиров городским пассажирским транспортом общего пользования, а также услуг по перевозке пассажиров автомобильным транспортом в пригородном сообщении, в том числе при оказании услуг по перевозке пассажиров по маршрутам регулярных перевозок с посадкой и высадкой пассажиров в любом не запрещенном правилами дорожного движения месте (за исключением такси, в том числе маршрутного), по единым условиям перевозок пассажиров по единым тарифам за проезд, установленным органами местного самоуправления, в том числе с предоставлением всех льгот на проезд, утвержденных в установленном порядке, применяется указанное выше освобождение от налогообложения НДС.

4) Также обращаю Ваше внимание на письмо Минфина от 02.08.2017 N 03-07-15/49579, в котором разъяснен вопрос налогообложения НДС работ, связанных с осуществлением регулярных перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом по регулируемым тарифам на основании государственного или муниципального контракта.

Удачи! Если возникли дополнительные вопросы или требуется более подробная консультация, обращайтесь на мой эл. адрес. Буду вам благодарна за оценку ответа. Надеюсь, он стал полезен. С уважением,

Налоги для ИП при открытии своего такси в 2019 году

Чтобы начать успешный бизнес, изначально необходимо определиться с видом деятельности, которая будет приносить доход. Одной из рентабельных считается перевозка пассажиров. Услугами такси и другого транспорта пользуются практически все жители нашей страны.

Это незаменимый способ решить проблему с тем, чтобы вовремя добраться до нужного места, когда своя машина сломалась, времени в обрез или в других ситуациях. Но для начала такого бизнеса стоит определить, какой налог для ИП в 2021 году полагается для деятельности такси.

Первый этап бизнеса на такси

Чтобы открыть бизнес на такси, необходимо обязательно получить лицензию. Это первый шаг к перевозкам пассажиров. Лицензию нужно оформить на все машины, которые ИП планирует использовать для такси. Выдачей занимаются ответственные государственные органы, которые в каждом регионе могут называться по-разному.

Платить за лицензию в 2021 году для работы на такси в каждой области также придется по-разному. Единым для всех является срок, на который оформляется этот документ-разрешение на автотранспортные услуги.

Выдается лицензия минимум на 5 лет. То есть те, кто хочет просто попробовать, что такое работа таксиста, не смогут официально всего на месяц-два открыть ИП по перевозке пассажиров.

Чтобы получить лицензию на такси, необходимо предоставить:

Требования к авто и водителю:

- машина после техосмотра;

- водитель получил права не менее 3 лет до подачи заявления на лицензию.

После подачи пакета документов лицензия выдается на протяжении 30 дней.

Какой тип налогообложения можно выбрать?

Предприниматель, который занимается перевозкой пассажиров на службе такси, для налоговой является таким же ИП, как и все другие, но только с определенным кодом ОКВЭД (ОК 029-2014. ред 2), а именно 49.32 с расшифровкой «Деятельность такси». Именно поэтому таксисты, чтобы открыть бизнес, могут выбирать себе тип налогообложения.

Согласно налоговому законодательству ИП имеют право платить налоги согласно таким системам:

- ОСНО — основная, которая предполагает внесение в бюджет страны 13% от своих доходов НДФЛ плюс 18 % от НДС. Это базовый метод начисления и оплаты, но он считается самым трудоемким в процессе начисления, а также при нем платить придется больше.

- ЕНВД – единый налог на вмененный доход. Сумма к оплате при выборе такой системы налогообложения зависит от количества посадочных мест в транспорте, используемом для перевозки, который зарегистрирован на данного ИП. В то же время ЕНВД может платить предприниматель на такси не во всех регионах. Важно: в 2018 г. ЕНВД продлен до 2021 года.

- ПСН – система оплаты налогов, которая действует на основе купленного патента. Она может стать выгодной альтернативой ЕНВД в тех регионах, где для перевозки пассажиров он недоступен. Сумма этого налога, а именно стоимости патента, также зависит от количества машин у ИП на такси.

- УСН – упрощенная система оплаты налогов. Расчет суммы может происходить по двум схемам на выбор предпринимателя и составлять либо 6% от суммы дохода, либо 15% от разницы прибыли и расходов.

Какой тип налогообложения наиболее выгодный

Чтобы правильно выбрать систему налогообложения для индивидуального предпринимателя, который в 2021 году решил открыть бизнес и будет заниматься перевозкой пассажиров на такси, необходимо не только просчитать, сколько он будет платить в госбюджет из своей прибыли, но также учесть документацию для заполнения и отчетности в органы налогового контроля.

ОСНО считается абсолютно непрактичной для предпринимателей- таксистов. Кроме налога на доходы и суммы от НДС необходимо постоянно фиксировать все финансовые операции. То есть каждый приход и расход необходимо будет подтверждать соответствующим образом. Сделать это без бухгалтерского опыта работы практически нереально, что в свою очередь понесет расходы на зарплату.

ЕНВД практикуется многими ИП, которые занимаются перевозкой пассажиров на такси. Но есть некоторые ограничения по возможности перехода на этот тип оплаты налогов:

- не во всех регионах код экономической деятельности «Деятельность такси» относится к тем, которые имеют право перейти на ЕНВД;

- применять ЕНВД может ИП, который использует для совершения своей предпринимательской деятельности не более 20 транспортных средств.

Расчет ЕНВД проводится согласно нормам НК РФ, ст. 346.27. Формула для того, чтобы узнать, сколько необходимо платить, выглядит следующим образом:

Базовая доходность (Вмененный доход)*количество посадочных мест*коэффициент-дефлятор*15%* корректирующий коэффициент, где

- базовая доходность для автотранспортных услуг равна 6000 рублей,

- посадочное место – это место для сидения пассажиров. Их количество установлено в техпаспорте производителя транспорта либо может быть определено ответственными государственными органами технического надзора. Для такси принято считать 4 посадочных места.

Коэффициент –дефлятор на 2021 год равен 1,798. Корректирующий коэффициент устанавливается в регионе регистрации индивидуального предпринимателя и может быть от 0,005 до 1.

То есть, предприниматели, которые оказывают услуги перевозки пассажиров на такси, должны платить от нескольких рублей в месяц, если корректирующий коэффициент на самом низком уровне. Но в то же время ЕНВД имеет также свои проигрышные моменты:

- отчетность сдается ежеквартально;

- необходимо очень аккуратно и грамотно оформлять все финансовые документы, что очень трудно, если ты сам предприниматель и водитель одновременно;

- ЕНВД действует только до 2021 года.

Хотя для тех, кто использует нанятых работников, именно единый налог является оптимальным по системе налогообложения.

ПСН имеет также ряд своих преимуществ. Но в то же время, сколько платить в данном случае также зависит от количества транспорта, который используется для ведения предпринимательской деятельности.

Стоимость патента рассчитывается не просто для одного ИП, а с учетом возможной прибыли на каждую машину.

Кроме этого, если предприниматель использует нанятых сотрудников, то при ПСН их не может быть более 15 человек.

Наиболее оптимальной для предпринимателей- таксистов является УСН. Это связано с такими ее преимуществами:

- оплачивать необходимо всего 6% от дохода либо 15% от разницы между прибылью и расходами, предприниматель сам выбирает в данном случае, сколько платить;

- ведение бухгалтерской документации требует минимальных усилий и временных затрат;

- допускается для всех ИП.

Сопоставляя все системы оплаты налогов необходимо тщательно учитывать все «за» и «против». В случае возникновения вопросов лучше обращаться за консультацией к налоговикам, чтобы позже не проиграть.

Нужно ли ККТ таксистам

Законодательством РФ предусмотрено, что ИП должны использовать в своей работе ККТ. Но для предпринимателей, которые занимаются транспортировкой пассажиров, допускается работа без нее. Хотя это совсем не означает, что нет необходимости оформления документов при получении денег от клиента. Это необходимо учесть для тех, кто планирует открыть ИП.

Предприниматель, который оказывает услуги перевозки пассажиров, обязательно должен выдавать пассажирам бланки строгой отчетности. Пока нет установленной формы для таксистов. Но есть обязательные реквизиты, которые должны присутствовать на документе:

- название, серия и номер данного бланка на оплату услуг такси;

- название клиента;

- дата оформления;

- цена услуги;

- реквизиты уполномоченного лица от ИП.

Печать можно поставить с помощью таксометра, прибора, который проводит все расчеты таксиста и может выдавать чек.

За невыполнения требований о выдаче БСО предусмотрена ответственность:

- лишение права применения права льготных систем налогообложения;

- на водителя налагается штраф 1000 рублей;

- на ИП налагается штраф 10000 рублей.

Поэтому лучше соблюдать все правила, чтобы не уменьшать свои же доходы и не платить лишнего. В целом же предпринимательство в сфере перевозок пассажиров достаточно прибыльный бизнес, которым можно заниматься в 2021 году.

- ipmaster

- Распечатать

Источник: https://ipexperts.ru/biznes/idei/nalogi-dlya-ip-taksi.html

Пассажирские перевозки по госконтрактам освободили от НДС

В соответствии пп. Статьей 19 Федерального закона от Перевозки с посадкой и высадкой пассажиров в любом на запрещенном правилами дорожного движения месте по маршруту регулярных перевозок осуществляются в соответствии с расписаниями, установленными для следования из начального и конечного остановочных пунктов по маршруту регулярных перевозок. Таким образом, при оказании услуг по перевозке пассажиров городским пассажирским транспортом общего пользования, а также услуг по перевозке пассажиров автомобильным транспортом в пригородном сообщении, в том числе при оказании услуг по перевозке пассажиров по маршрутам регулярных перевозок с посадкой и высадкой пассажиров в любом не запрещенном правилами дорожного движения месте за исключением такси, в том числе маршрутного , по единым условиям перевозок пассажиров по единым тарифам за проезд, установленным органами местного самоуправления, в том числе с предоставлением всех льгот на проезд, утвержденных в установленном порядке, применяется указанное выше освобождение от налогообложения НДС. Мой профиль Избранное Клерк. Бизнес Личный блог. ОФД Мнения 8.

В целях ст НК РФ к услугам по перевозке пассажиров городским такси, в том числе маршрутного) в пригородном сообщении при условии.

НДС. Льготы для транспортных компаний

Для компании-производителя важно не просто произвести качественную продукцию, нужно в срок доставить товар до заказчика.

Доставка груза может производиться транспортом самого производителя или с привлечением посредника в качестве перевозчика.

По различным причинам не все производители желают организовывать свой личный автопарк, тем не менее товар требуется доставить заказчику, иногда даже за пределы РФ.

Поэтому производитель товара заключает договор с транспортно-экспедиционной компанией, силами и транспортом которой товар будет доставлен до покупателя.

Учитывая востребованность услуг по доставке и растущий с каждым годом спрос на транспортные услуги, количество компаний, желающих их предоставить, тоже увеличивается.

Как работают транспортно-экспедиционные компании? С НДС и без НДС

Налоговые инспекторы следят за учетом НДС очень строго.

Закон четко определяет, какая ставка НДС у перевозчиков должна быть зафиксирована в налоговом учете. Ставка НДС на транспортные услуги зависит от того, кто является исполнителем и где территориально услуги оказаны. От местонахождения производителя товаров и покупателя груза, доставку которого осуществляет транспортная компания, зависит какая ставка НДС будет применена.

Конкурентоспособность транспортной компании во многом зависит от объявленной цены на предоставляемые ею услуги. Себестоимость таких услуг в том числе складывается, например, из цены на бензин и технический осмотр; расходов, связанных с ремонтом транспорта после возможных ДТП или покупкой новых транспортных средств.

Итак, с одной стороны у транспортных компаний есть стоимость услуги, которую они выставляют заказчику, а с другой – собственные затраты на организацию доставки грузов в определенный заказчиком адрес.

Как оптимизировать НДС в транспортной компании? Все эти затраты могут быть минимизированы компаниями, которые перевозят грузы, когда руководители правильно организуют налоговый учет.

Как меньше платить НДС с оказания транспортных услуг? Грамотный бухгалтер, конечно, посоветует, где взять НДС транспортной компании и подскажет с каких сделок можно учесть вычеты по НДС в транспортных услугах.

И в результате цена предоставляемых транспортной компанией услуг может быть снижена, что позволит ей повысить конкурентоспособность.

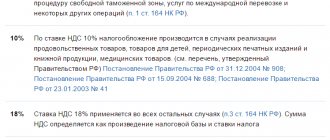

От 0 % до 18%

НК предусматривает разные ставки НДС для каждой категории транспортных услуг. Некоторые перевозчики не начисляют НДС вовсе.

Максимальной ставкой 18% облагаются услуги транспортных компаний, которые работают только на территории России, а предоставляемые ими услуги не попадают в льготные категории.

НДС 10% облагаются услуги по перевозке пассажиров и багажа самолетами внутренних авиалиний. Исключение составляют маршруты в Республику Крым, город Севастополь и обратно.

Особым распоряжением Правительства РФ на эти рейсы действует льгота, и услуги по перевозке облагаются НДС по ставке 0%.

С 1 января 2021 года на внутренние авиаперевозки пассажиров и багажа в Калининградской области Законом также разрешено применять нулевую ставку НДС.

Налогоплательщик, который применил в сделке пониженную ставку НДС 10%, обязательно должен предоставить в налоговую все документы, подтверждающие его на это право.

Услуги по транспортировке международного характера тоже облагаются НДС по нулевой ставке. К ним относятся в целях исчисления НДС перевозки пассажиров за пределы РФ, а также багажа и прочих грузов всеми видами транспорта, если пункт отправления или доставки располагается за пределами РФ.

Например, осуществляет автомобильные перевозки эстонский перевозчик, НДС не начисляется, так как транспорт предоставляет иностранная компания, которое не состоит на налоговом учете в РФ, а пункт назначения находится за пределами России. Ставка НДС 0% распространяется в этом случае и на сопутствующие транспортировке грузов услуги.

То есть, НДС за услугу по перевозке за пределами РФ оплачивать не надо. В целях исчисления НДС перевозки пассажиров за пределы РФ облагаются по ставке 0%.

Нулевой ставкой НДС облагаются и некоторые услуги по перевозке пассажиров. К таким относятся все путешествия в дальние регионы РФ общественным транспортом, а также услуги по доставке груза и людей в пределах пригородов, предоставляемые железнодорожным транспортом.

Услуги по перевозке пассажиров городским общественным автомобильным транспортом также НДС не облагаются, соответственно, не может возникнуть вопроса, как показать выручку от городских перевозок в декларации по НДС.

Если налогоплательщик реализует свое право на ставку по НДС 0%, ему следует предоставить инспекторам обоснования своих действий, иначе придется заплатить в казну стандартные 18%.

Возникает вопрос: если доход полученный от перевозки пассажиров не облагается НДС, как возмещать НДС по этой деятельности, где взять входящий НДС транспортной компании?

Важно помнить, что обойти НДС транспортные услуги в рамках Закона не помогут!

Компенсация недополученных доходов

Государством из бюджета выделяется компенсация, которая покрывает перевозчику часть расходов, связанных с предоставлением услуг по перевозке льготных категорий пассажиров городским общественным автомобильным транспортом.

Облагается ли налогами компенсация недополученных доходов и какой процент НДС? Перевозка пассажиров автомобильным транспортом не облагаются НДС, за исключением такси, в том числе маршрутного.

Перевозка пассажиров маршрутным такси облагается НДС по ставке 18%.

Покупка транспорта

К минимизации расходов, к сожалению, никак нельзя отнести сделки по закупке транспорта у частного лица. Но такие случаи имеют место в деятельности транспортных компаний. Дело в том, что в случае такой сделки у транспортников нет «входного НДС», так как физическое лицо без образования ИП не является плательщиком НДС.

Минимизация расходов при покупке транспорта у физического лица получится только, если вдруг продавец предлагает заниженную цену, а вот НДС в этом случае не играет в оптимизации затрат никакой роли.

Продавец в этом случае не предоставляет ни счет-фактуру, ни кассовый чек, а транспортная компания не может принять НДС к вычету.

Технический осмотр

Для безопасной деятельности по перевозке грузов транспортная компания обязана обеспечить прохождение транспортом государственного технического осмотра.

Услуги по проверке технического состояния транспортных средств предоставляют аккредитованные государством организации.

Услуги по проведению техосмотра не облагаются НДС, поэтому транспортная компания и в этом случае не приобретает право принять НДС к вычету.

Страховое возмещение при ДТП

Дорожно-транспортное происшествие – это неприятное событие для водителей всех задействованных в нем транспортных средств.

Часто в ДТП возможно определить виновника, действия которого и послужили причиной повреждений транспорта.

После процедур оформления и разбирательств ДТП в ГИБДД транспорт отправляется в мастерскую, которая оценивает, во сколько обойдется восстановление транспорта, а вот страховая компания признает ущерб в меньшую сумму, тогда в судебном порядке недостающую сумму взыскивается с виновника.

Полученная со страховой компании по договору добровольного страхования сумма возмещения не облагается НДС, так как не признается оплатой товара или услуги. Таким образом, с суммы страхового возмещения, полученной у страховой компании, НДС платить не потребуется.

В случае же полного уничтожения транспорта по причине аварии транспортная компания списывает поврежденное транспортное средство в пользу страховой компании, а такая передача признается реализацией.

По закону при списании транспортного средства следует сумму НДС восстановить.

Но судебная практика показывает, что транспортная компания имеет все основания в случае полного уничтожения транспортного средства и списания его с баланса НДС не восстанавливать.

Покупка бензина

Не последней по сумме затрат статьей расхода в транспортной компании значится оплата топлива. При покупке бензина или дизельного топлива на автозаправочных станциях водитель транспортной компании получает на руки кассовый чек, подтверждающий оплату топлива.

Чтобы организация произвела вычет НДС, ей по сделке должен быть представлен документ, в котором отдельно выделена и указана сумма НДС с оплаченной суммы.

Привычное для бухгалтерии подтверждение сделки – счет-фактура, если же таковая не предоставлена, то таким подтверждением признается бланк строгой отчётности, например, кассовый чек. Главное условие – это выделенная в чеке сумма НДС.

До 01.01.2018 года торгующие в розницу организации не были обязаны указывать на чеках выделенную сумму НДС. С начала этого года вступила в действие соответствующая поправка в Закон. Теперь в каждом чеке, который получает потребитель, содержится информация о сумме НДС.

В кассовых чеках с АЗС НДС указана отдельной строкой, а значит, такой чек предоставляет налогоплательщику право на возмещение входного НДС из бюджета.

Организация парковки и подъездных путей

Некоторые транспортные компании содержат автопарк, состоящий из многочисленного транспорта. Для стоянки транспорта руководители транспортной компании организовывают специализированную парковку. Для беспрепятственного подъезда к парковке строители прокладывают подъездные пути с асфальтированием или бетонированием.

Налоговые органы принимают от транспортных компаний обоснование в необходимости подобных дорогостоящих строек, так как обустройство парковки непосредственно связано с их деятельностью и увеличит размер прибыли компании (сохранность транспорта, исключение затрат на оплату платных парковок сторонним организациям).

Исключением являются объекты, на финансирование которых были привлечены бюджетные средства.

В случае, если работы по организации парковки и подъездных путей выполнены специализированными организациями, применяющими ОСНО, транспортная компания вправе заявить вычет НДС со стоимости оказанных ими услуг. Конечно, если отчетная документация предоставлена и оформлена строителями в соответствии с необходимыми требованиями.

Заключение

Законом четко установлены все критерии, по которым исчисляется НДС для транспортных услуг. Перевозчик не несет никаких налоговых рисков, связанных с применением неправильной ставки НДС, если будет неукоснительно выполнять требования Закона по оформлению сделок.

В условиях современного рынка иметь дело с партнерами по сделке, которые оказались недобросовестными налогоплательщиками, стало причиной не просто получения требований из налоговой инспекции, а еще и дополнительных проверок инспекторов, отвлекающих от дел бизнеса. Накладно отвлекать собственных работников компании на подготовку оправдательных писем из-за нерадивого партнера, который не заплатил НДС.

Поэтому при выборе транспортной компании производитель продукции стремится сотрудничать с теми представителями рынка, которые, зная права на льготную ставку НДС, выполняют требования закона по налоговому учету сделок, связанных с доставкой грузов.

Источник: https://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/slozhnosti_ischislenija_nds_u_transportnykh_kompanij/71-1-0-2081

Ставка НДС 0: транспортные услуги

Порядок расчетов по налогу на добавленную стоимость установлен гл. НК РФ. В п. 1 ст. 164 НК РФ определено, что по ставке 0 процентов облагаются следующие виды транспортных перевозок:

- Международные перевозки товаров с применением речных, морских и смешанных типов судов, воздушных судов, а также железнодорожного и автомобильного транспорта, если пункт отправления или назначения располагается за пределами российской территории;

- Внутрироссийские перевозки при условии, что пункт отправления или назначения находится в Крыму или г. Севастополе, а также в Калининградской области;

- Перевозка товаров, которые ранее были помещены под процедуру таможенного транзита;

- Транспортировка нефтепродуктов, нефти и газа трубопроводом на территории РФ или за ее пределы;

- Перевозки пассажиров и багажа в следующих ситуациях:

- Когда пункт отправления или назначения находится вне российской территории;

- Ж/д транспортом в пригородном сообщении по России;

- Ж/д транспортом в поездах дальнего следования в пределах российской территории;

- Воздушным транспортом, если пункт отправления или назначения расположен в Крыму, г. Севастополе, в Калининградской области или на территории Дальневосточного ФО, а также вне территории г. Москвы и Московской области.

В том случае, если имела место одна из указанных выше ситуаций, перевозчик оформляет счет-фактуру со ставкой НДС 0%.

Далее потребуется в течение 180 календарных дней с момента проставления таможенной отметки в товаросопроводительных документах подтвердить обоснованность применения данной ставки налога в инспекции ФНС (п. 9 ст. 165 НК РФ). Если налогоплательщик не сможет уложиться в 180-дневный срок, ему придется уплатить НДС в размере 20% от стоимости перевозки.

Если к ближайшему сроку представления отчетности по НДС не был собран полный пакет документов и, как следствие, ставка 0% в этот период не подтверждается (но 180-дневный срок не нарушен), между декларациями по налогу на прибыль и НДС возникнет расхождение. При получении запроса от налоговой потребуется раскрыть причины выявленных разниц.

В пакет подтверждающих документов в соответствии со ст. 165 НК РФ входит:

- Копия контракта;

- Копии всех товаросопроводительных, транспортных документов. В частности CMR, которая является аналогом российской ТТН и содержит сведения о грузе, маршруте и транспортном средстве;

- Копия таможенной декларации с отметками таможенных органов.

Перевозка пассажиров маршрутным такси: правила, начало собственного дела, лицензия

Городской драйв – явление не проходящее. Люди всегда будут куда-то ехать. И среди всех видов автомобильного транспорта наибольший интерес для их перемещений вызывают маршрутки.

Более демократичный, чем такси и более маневренный, чем крупные городские автобусы. Да и стартовых вложений по сравнению с другими видами транспортного бизнеса требуется немного. И сегодня мы расскажем, что надо для начала собственного дела в виде маршрутных перевозок.

Как начать перевозку в 2019

Перевозка пассажиров – официальная предпринимательская деятельность и для старта надо вначале зарегистрироваться в одном из качеств:

- Индивидуальный предприниматель.

- Общество с ограниченной ответственностью.

После этого можно приступать к началу оформления и получения разрешения — лицензии на маршрутные автобусные перевозки, как получить которую мы и расскажем ниже.

О том, что такое маршрутка, и как организовать перевозки таким транспортом, расскажет данное видео:

Необходимые документы

Для оформления лицензии на перевозки пассажиров в количестве более восьми человек надо обратиться в отделение Федеральной транспортной службы. Вот комплект документов, которые необходимо при этом иметь у себя на руках:

- Свидетельство регистрации ИП или ООО и его устав, подтверждение постановки на налоговый учет.

- Выписки из единых госреестров.

- Подтверждение юридического адреса предприятия и его банковские реквизиты.

- Договор на аренду стоянки или гаража.

- Договор на техническое обслуживание автомобилей.

- Договор на проведение медосмотров водителей перед выходом на маршрут.

- Паспорт директора предприятия.

- Полный комплект документов водителей (права, трудовая книжка, медсправка).

- Подтверждение регистрации авто в ГИБДД.

- ОСАГО на каждое авто.

- Документы на машину (ПТС, талоны техосмотров).

О процедуре оформления лицензии на перевозку пассажиров в маршрутном такси (стоячих и сидячих), расскажем далее.

Процедура

При правильной организации дела маршрутный бизнес по перевозке пассажиров может довольно скоро окупиться и начать приносить доход. Кроме комплекта документов для начала маршрутных перевозок понадобятся:

- Микроавтобусы.

- Водители.

- Помещения для гаража и офиса.

Но обо всем по порядку:

- Первое, чем надо озаботиться – это выбор маршрута. Здесь можно вклиниться в уже существующий пассажиропоток и бороться с конкурентами или попробовать освоить новый в борьбе с бюрократией. В общем, без тщательного расчета и некоторого риска не обойтись.

- Затем рассчитать размер необходимых инвестиций и найти их источники.

- Подбор автомобилей. Можно выбрать между дешевыми и простыми в ремонте и обслуживании, но быстро приходящими в негодность «Газелями» и более дорогими и надежными импортными моделями.

- Оформление обязательной страховки и организация техобслуживания и ремонта маршруток.

- Аренда офиса и гаража.

- Набор персонала. Вам понадобится: по два водителя на маршрутку, диспетчер, бухгалтер и механик. Это необходимый минимум.

- После этого можно регистрировать предприятие.

- И последний этап – получение лицензии с использованием уже готового комплекта документов.

Далее мы расскажем про правила пассажирских перевозок детей и взрослых маршрутными автобусами (такси).

О том, как наказывают нерадивых водителей маршруток в Питере, расскажет данное видео:

Правила перевозки пассажиров в маршрутном такси в 2019

Для обеспечения безопасности пассажиров необходимо безальтернативно соблюдать правила по перевозке, которые утверждены постановлением правительства. Можно напомнить наиболее важные из них:

- Остановка маршруток для посадки или высадки пассажиров производится в местах, обозначенных как остановки или по требованию граждан, если это не противоречит дорожным правилам.

- Водитель маршрутки обязан соблюдать ПДД, следовать строго по установленному маршруту, производить посадку и высадку пассажиров.

- Запрещается перевозить количество пассажиров выше установленного.

- Запрещается движение маршрутки при неплотно закрытых дверях.

- Запрещается управление авто водителю, который не обозначен в маршрутном листе.

- Плата за проезд назначается на основании утвержденных тарифов.

- Принимает плату и выдает билеты на проезд водитель маршрутки.

- Водитель обязан следить за техническим состоянием своей машины и содержать ее в чистоте.

Ниже вы найдете бланк маршрутного листа для перевозки детей, который также можете скачать.

Маршрутный лист для перевозки детей (бланк)

маршрутный лист для перевозки детей — 1маршрутный лист для перевозки детей — 2

Затратная часть в 2019

Начало маршрутного бизнеса – дело затратное. Для старта потребуются крупные вложения, величина которых, конечно же, будет зависеть от размаха начинания. То есть от первоначального количества планируемых к выходу на маршрут машин. Но все же структура затрат будет примерно одинакова.

Итак, по убыванию:

- Покупка маршруток. Это будет самая большая трата, даже если вы остановитесь на эконом варианте с «Газелями». Существенно сократить ее можно только арендой авто.

- Зарплата для сотрудников. И если водители получают проценты от поездок, то обслуживающему персоналу (диспетчерской службе, бухгалтерии, механикам) надо платить даже в неудачные дни.

- Оплата страховки.

- Затраты на техобслуживание и ремонт.

- Оплата аренды гаража (стоянки) и офиса.

Ну и стоимость топлива, которую можно сократить переходом на газ.

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Услуги » Консультации по бухучету и налогообложению » НДС » О возникновении НДС для автобусного предприятия, которое занимается пассажирскими перевозками по регулируемым маршрутам и тарифам, если предоставляет временную скидку пассажирам

Распечатать

Автобусное предприятие выполняет пассажирские перевозки, которые не облагаются НДС (пп. 7 п. 2 ст. 149 НК РФ, т.е. по регулируемым маршрутам и по регулируемым тарифам). На период праздников в целях увеличения пассажиропотока была предоставлена скидка на проезд (с 20 рублей до 15 рублей.).

Вопрос

Не теряет ли предприятие при предоставлении скидки право на освобождение от НДС?

Ответ специалиста

Согласно подпункту 7 пункта 2 статьи 149 Налогового кодекса Российской Федерации (далее — Кодекс) не подлежат налогообложению (освобождаются от налогообложения) НДС услуги по перевозке пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного). В целях данной статьи Кодекса услугами, освобождаемыми от налога на добавленную стоимость, признаются услуги по перевозке пассажиров городским пассажирским транспортом общего пользования при соблюдении следующего условия: перевозка пассажиров осуществляется по единым тарифам, установленным органами местного самоуправления, в том числе с предоставлением всех льгот на проезд, утвержденных в установленном порядке.

В случае несоблюдения указанного условия оказываемые услуги услугами по перевозкам пассажиров городским пассажирским транспортом общего пользования, освобождаемыми от НДС на основании пункта 2 статьи 149 Кодекса, не признаются.

{Вопрос: Об НДС при оказании услуг по перевозке пассажиров городским пассажирским транспортом общего пользования. (Письмо Минфина России от 03.09.2018 N 03-07-07/62782) {КонсультантПлюс}}

7) услуг по перевозке пассажиров:

городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного). В целях настоящей статьи к услугам по перевозке пассажиров городским пассажирским транспортом общего пользования относятся услуги по перевозке пассажиров по единым условиям перевозок пассажиров по единым тарифам за проезд, установленным органами местного самоуправления, в том числе с предоставлением всех льгот на проезд, утвержденных в установленном порядке;

(в ред. Федерального закона от 29.12.2000 N 166-ФЗ)

ст. 149, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 25.12.2018) {КонсультантПлюс}

Таким образом, исполнитель в рамках государственного или муниципального контракта фактически оказывает услуги пассажирам по перевозке с применением тарифов, установленных органом исполнительной власти субъекта Российской Федерации или уполномоченным органом местного самоуправления, и предоставлением всех льгот на проезд, утвержденных в установленном порядке этими органами.

<�Письмо> ФНС России от 05.09.2017 N СД-4-3/17592 «О применении освобождения от налогообложения НДС» (вместе с <�Письмом> Минфина России от 02.08.2017 N 03-07-15/49579) {КонсультантПлюс}

В связи свыше изложенным понимаем, что освобождение от НДС применяется только для тарифов установленных и утвержденных органами местного самоуправления, и если тариф в 15 рублей был утвержден органом местного самоуправления, то данная льгота сохраняется.

В данном приказе указаны предельно максимальные тарифы, комментариев про изменении тарифа в меньшую сторону ничего не сказано. Невозможно сделать вывод о применении освобождении от НДС по пп.7 п.2 ст.149 НК РФ при снижении тарифа с 19 руб. до 15 руб. Разъяснений по данному вопросу налоговых органов не найдено.

ПРИКАЗ от 16 октября 2015 г. N 19/1 ПРЕДЕЛЬНЫЕ МАКСИМАЛЬНЫЕ ТАРИФЫ НА ПЕРЕВОЗКИ ПАССАЖИРОВ И БАГАЖА АВТОМОБИЛЬНЫМ ТРАНСПОРТОМ И ГОРОДСКИМ НАЗЕМНЫМ ЭЛЕКТРИЧЕСКИМ ТРАНСПОРТОМ ОБЩЕГО ПОЛЬЗОВАНИЯ В ГОРОДСКОМ СООБЩЕНИИ В ГРАНИЦАХ НАСЕЛЕННЫХ ПУНКТОВ УДМУРТСКОЙ РЕСПУБЛИКИ

Приказ Министерства энергетики и ЖКХ УР от 16.10.2015 N 19/1 «О тарифах на перевозки пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом общего пользования в городском сообщении в границах населенных пунктов Удмуртской Республики» {КонсультантПлюс}

Найден пример о перевозке пассажиров по своим тарифам.

Освобождение от уплаты НДС

Скажем несколько слов об освобождении от уплаты НДС. Оно предусмотрено для перевозок пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного) по единым условиям перевозок пассажиров по единым тарифам за проезд, установленным органами местного самоуправления, в том числе с предоставлением всех льгот на проезд, утвержденных в определенном порядке (пп. 7 п. 2 ст. 149 НК РФ). В нашем случае перевозчик организовал экскурсии по городу по своим собственным правилам, в том числе не по тем тарифам, которые ввели местные органы власти. Значит, льгота по НДС по указанному основанию нашему «экскурсоводу» не светит. Она в общем-то и не нужна, если предприниматель пользуется преимуществами спецрежима. Причем не обязательно «вмененки» или ПСНО, можно уплачивать единый налог при применении УСНО.

Статья: Экскурсия по городу как вариант перевозки пассажиров (Гордеева С.Н.) («Транспортные услуги: бухгалтерский учет и налогообложение», 2015, N 2) {КонсультантПлюс}

Для получения точного ответа рекомендуем Вам обратиться в налоговый орган.

Разъяснение дано в рамках бухгалтером-консультантом ООО НТВП «Кедр-Консультант» Петровой Натальей Борисовной в январе 2019 г.

При подготовке ответа использована СПС КонсультантПлюс.

Данное разъяснение не является официальным и не влечет правовых последствий, предоставлено в соответствии с Регламентом ЛИНИИ КОНСУЛЬТАЦИЙ ().