Размеры платежей

Совокупный обязательный фиксированный платеж по страховым взносам ИП за 2021 г. – 40 874 руб. Он включает взнос на ОПС – 32 448 руб. и взнос на ОМС – 8426 руб. (пп. 1, 2 п. 1 ст. 430 НК РФ).

Срок уплаты фиксированного платежа за 2021 г. – не позднее 31.12.2020. Вы можете уплатить взносы частями в течение года или единовременно. Взносы на ОПС и ОМС перечислите в ИФНС двумя отдельными платежками:

- ;

- Пример платежки с доходов 1 процент в 2020 году.

КБК фиксированного взноса на ОПС – 182 1 02 02140 06 1110 160.

КБК фиксированного взноса на ОМС – 182 1 02 02103 08 1013 160.

| Вид взноса | КБК |

| Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы) | 182 1 0210 160 |

| Страховые взносы на ОМС за себя | 182 1 0213 160 |

Если взнос уплачен на неверный КБК, он «зависнет» в невыясненных платежах. Налоговая его не увидит и может начислить пени на сумму задолженности. Однако это незаконно — ведь ошибка в КБК не является основанием для признания обязанности по уплате взноса неисполненной (Письмо ФНС России от 10.10.2016 № СА-4-7/).

Если вы ошиблись с КБК, составьте заявление на розыск (уточнение) платежа. В заявлении укажите вид страхового взноса, КБК на который он был уплачен и налоговый период (год, за который он платился). К заявлению необходимо приложить документ, подтверждающий уплату этого взноса.

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса ИП снизил на 1 МРОТ размер ежемесячных фиксированных взносов на ОПС (за себя) на весь 2021 год – с 32 448 руб. до 20 318 рублей. Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

КБК 18210202140061110160: расшифровка 2021

Какой налог обозначает этот код? В 2021 г. КБК применяются согласно приказу Минфина РФ от 01.07.2013 № 65н. Коды на 2021 и 2019 годы утверждены приказом № 132н от 08.06.2018.

Обязанность платить не только налоги, но и страховые взносы (СВ) во внебюджетные фонды распространяется на все компании и ИП. Бизнесмены, работающие «в одно лицо», перечисляют в ПФР за себя два вида взносов:

- В установленной твердой сумме (26 545 руб. в 2021 году; 29 354 руб. в 2021 году), размер которой не зависит от дохода в пределах 300 тыс. руб.;

- Дополнительные (в размере 1%) — от дохода свыше 300 тыс. руб.

В связи со сменой администратора (ФНС вместо ПФР) перечисления страхвзносов с 2021 года контролируются налоговыми органами. Это повлекло изменения КБК по соответствующим платежам. Фиксированные отчисления предпринимателей в ПФР с 2021г. осуществляются по КБК 182 1 0210 160. Причем данный код применяется только для взносов за периоды с 01.01.2017г.

СВ, величина которых рассчитывается как 1% от суммы свыше трехсоттысячного уровня доходов, периодически вводят в замешательство предпринимателей – на какой код платить эти взносы? Предполагалось, что с начала 2021 года платежи по фиксированным и дополнительным СВ будут разграничиваться отдельными КБК, но законодатель вскоре изменил свое решение, утвердив на 2021 и последующие годы единый код для обоих видов СВ (приказы от 27.12.2017 № 255н и от 28.02.2018 № 35н). То есть 1% допвзноса ПФР тоже нужно уплачивать на КБК 18210202140061110160.

Утверждение КБК на 2021 год вновь вызвало разночтения в этом вопросе. Дело в том, что Минфин в приказе № 132н от 08.06.2018 в формулировке кода вновь не уточнил информацию о перечислении сумм допвзносов (1%), когда речь идет о превышении порога дохода в 300 тыс. руб.

Согласно приказа № 132н, в 2021 году уплата всех вариантов «пенсионных» страхвзносов ИП (фиксированных и дополнительных) будет сопровождаться тем же кодом 18210202140061110160.

КБК 18210202140060000160

Как расшифровывается в 2021 году КБК 18210202140060000160. Платеж по какому налогу скрывается за этой расшифровкой. Порядок применения этого кода бюджетной классификации.

Юридические и физические лица регулярно сталкиваются с кодами бюджетной классификации, сокращенно КБК, когда необходимо внести в бюджет тот или иной платеж. Это могут быть налоги, взносы, пошлины, проценты по ним, а также штрафы, пени, доплаты и прочие платежи.

Как правило, код налога отличается от шифров пени и штрафов по нему всего двумя цифрами. В этой связи очень удобно использовать шаблоны по тому или иному сбору.

Таким шаблоном является КБК 18210202140060000160. Он расшифровывается, как код для ИП без каких-либо сотрудников, для перечислений взносов на обязательное пенсионное страхование за себя по фиксированному тарифу и иных платежей по этому взносу.

Пользоваться шаблоном не сложно. Главное помнить, что изменяемая часть у него это 14-17 разряд. Подставляя туда нужную комбинацию чисел, можно сделать любой платеж по ОПС.

Например, если ИП хочет внести в бюджет сумму взноса, там 14-17 разряд преобразуется в число 1110. Если речь идет о пени по взносу ОПС – 2110, а если нужно уплатить штраф, то – 3010.

Читать дальше: Газпромбанк страховые компании партнеры по ипотеке

Главное не перепутать, тогда деньги точно дойдут по адресу.

Похожие статьи:

Ставки налогов Размер налоговых ставок определяется субъектами страны. Он находится в непосредственной зависимости от следующих…

От автора: знание основных аспектов налогового законодательства России в сфере недвижимости убережет вас от многих…

Особенности начисления налогаНадо ли платить налог с продажи дачи? Это зависит от того, как долго…

Когда нужно платитьВопрос о налогах, как правило, возникает в трех случаях: при покупке или продаже,…

Под КБК 18210202140060000160 следует понимать группу кодов, используемых ИП при отчислении страховых взносов на пенсионное страхование.

ИП платит страховые взносы и при отсутствии наемных работников, какой налог предприниматель сможет оплатить с КБК18210202140060000160, поможет разобраться расшифровка закодированной в нем информации.

Проанализируем, как выглядит в 2021 расшифровка КБК 18210202140060000160, какой налог перечисляется под каждым кодом этой группы и как заплатить пени и штрафы, связанные с этими налогами. Разберемся, как изменился порядок применения КБК 18210202140060000160 в 2018-2019 г., какой налог ИП сможет оплатить, указав этот код, как будет выглядеть КБК 18210202140060000160 для уплаты пени.

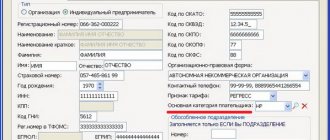

Для ИП расшифровка КБК 18210202140060000160 в 2021 г. выглядит следующим образом:

| с четырнадцатой по семнадцатую | причина платежа | |

| с восемнадцатой по двадцатую | категория дохода госбюджета | — страховые взносы |

| Цифра п/п | Кодирует | Расшифровка КБК 18210202140060000160 |

| с первой по третью | получателя/адресата платежа | — ФНС |

| четвертая | группу денежных поступлений | — доход |

| с пятой по шестую | код налога | — страховые взносы на обязательное социальное страхование |

| с седьмой по одиннадцатую | код статьи бюджета | — ОПС |

| с двенадцатой по тринадцатую | принадлежность бюджета |

— объединяют подгруппу для перечилсения ИП за себя по годам:

— взнос с 2021 — взнос за 2021 — взнос с дохода сверх лимита за 2016 — пени за 2021 — штраф с 2021 — пенни за 2021 — штраф за 2016

Код бюджетной классификации 18210202140060000160 объединяет коды, отличающиеся цифрами в блоке с 14 по 17.

Расшифровка первой цифры из этого блока позволяет определить, к какой категории платежей она относится. В зависимости от комбинации остальных цифр можно понять, за какой период налог, штраф или пени уплачены по КБК 18210202140060000160 (с указанием кода по этому налогу). Результат расшифровки КБК 18210202140060000160 поможет ИП выбрать из группы кодов необходимый вариант.

Критерием для выбора кода из группы служит факт, за какой период он перечисляется. Например, при перечислении налога за 2021 г. следует указать из группы КБК 18210202140060000160, код, содержащий в блоке цифр с 14 по 17 цифры , а в наименовании платежа уточнить, какой взнос перечисляется.

ОСН | УСН | ЕНВД | ЕСХН | ПСН | НПД | | Организации | Предприниматели | с работниками | без работников | Граждане

В наших таблицах вы найдете КБК, необходимые для правильного заполнения поля 104 платежек на перечисление налогов/взносов в 2018 году.

Когда последний раз обновлялись КБК по страховым взносам

Последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2021 году. Но давайте пойдем в хронологическом порядке.

С 2021 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2021 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2021 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2021 года и за периоды после января 2021 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

О подробностях мы рассказывали здесь.

С января 2021 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2021 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2021 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2021 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2021 года.

В 2021 году перечень КБК определяется новым приказом Минфина от 29.11.2019 № 207н, но КБК по взносам он не изменил. Какие КБК поменялись, узнайте здесь.

Все актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

Изменения КБК по пенсионным взносам ИП за себя с 23.04.2018 года

С 01.01.17 г. КБК 18210202140061200160 был отменен, вместо него утвержден код 18210202140061210160, а с 23.04.18 г. коды для всех типов доходов ИП заменены единым КБК, расшифровка которого определяет назначение платежа в виде «Фиксированных взносов на выплату страховой пенсии».

В таблице приведена сравнительная информация по КБК для перечисления взносов по ОПС для ИП в период до и после 23.04.18 г.

| Платеж | КБК до 23.04.18 г. | КБК с 23.04.18 г. |

| С доходом до 300 000 руб. | 182 1 0210 160 | 182 1 0210 160 |

| С доходом свыше 300 000 руб. | 182 1 0210 160 |

КБК по страховым взносам в 2019–2020 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2019-2020 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2021 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2020 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

КБК по страховым взносам

Код бюджетной классификации — это комбинация цифр, характеризующая денежную операцию. Это удобный способ группировать поступления в бюджет от организаций и ИП. 6 июня 2021 года Минфин опубликовал новые коды КБК для пеней и штрафов по доптарифам страховых взносов. КБК с января 2021 года определяются приказом Минфина от 06.06.2019 №86н. КБК по взносам на обязательное социальное страхование указаны в приложении № 1.

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов.

Мы расскажем, как выбрать код для перечисления страховых взносов.