КБК для уплаты пени по налогу на имущество для юридических лиц и организаций

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по налогу на имущество организаций, не входящее в Единую систему газоснабжения | пени | 182 1 06 02010 02 2100 110 |

| проценты | 182 1 06 02010 02 2200 110 | |

| штрафы | 182 1 06 02010 02 3000 110 | |

| Пени, проценты, штрафы по налогу на имущество организаций, входящее в Единую систему газоснабжения | пени | 182 1 06 02020 02 2100 110 |

| проценты | 182 1 06 02020 02 2200 110 | |

| штрафы | 182 1 06 02020 02 3000 110 | |

Для физических лиц

Как определить КБК для оплаты

Ключевой вопрос: что такое Единая система газоснабжения, и относятся ли активы учреждения в данный раздел. Действительно, чтобы выбрать правильный КБК налог на имущество за 2021 год для юридических лиц, необходимо определить, относятся ли ваши имущественные объекты к ЕСГ.

Основной нормативный документ, устанавливающий общие положения о Единой системе газоснабжения, — Федеральный закон от 31.03.1999 № 69-ФЗ. Следовательно, если ваша организация руководствуется в своей деятельности данным нормативом, то, скорее всего, имущество будет отнесено к ЕСГ.

Например, простая общеобразовательная школа, детский сад или же некоммерческая организация по оказанию бытовых услуг населению должны перечислять налог на имущество, КБК 2021 для юридических лиц — 182 1 0600 110. То есть код для имущественных объектов, не входящих в ЕСГ.

А вот газораспределительная станция — уже часть ЕСГ. С активов данной категории компания-собственник будет зачислять платежи в бюджет по КБК налога на имущество в 2021 г. — 182 1 06 02020 02 1000 110.

КБК налога на имущество юридических лиц в 2021 году собраны в таблице:

| Наименование | Основной платеж по обязательствам | КБК пени по налогу на имущество организаций в 2021 году | Проценты по уплате | Штрафы и взыскания |

| Платежи по имущественным объектам, не включаемым в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Платежи по имущественным объектам, включенным с Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК для уплаты налога на имущество для физических лиц

| НАЛОГ | КБК |

| Налог, взимаемый в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 06 01010 03 1000 110 |

| Налог, взимаемый в границах городских округов | 182 1 06 01020 04 1000 110 |

| Налог, взимаемый в границах межселенных территорий | 182 1 06 01030 05 1000 110 |

| Налог, взимаемый в границах поселений | 182 1 06 01030 10 1000 110 |

О системе газоснабжения и почему она влияет на налог

В Приказе ст. 380 НК РФ содержится несколько исключений из него.

Чтобы правильно перечислить налог на имущество, КБК 2021 для юридических лиц вписывают в платежное поручение. Но чтобы выбрать правильный код, нужно разобраться, что такое Единая система газоснабжения (ЕСГ), так как отдельный код установлен для платежей за объекты, включенные в нее.

Понятие ЕСГ содержится в ФЗ-69 от 31.03.1999; закон входит в систему нормативных актов о газоснабжении в РФ. Термин ЕСГ раскрыт в ст. 6 закона. Это целый производственный комплекс из взаимосвязанных вещей, представляющий собой основу газоснабжения в РФ. Об отнесении основных средств организации ЕСГ бухгалтерия или руководство организации должны знать. В любом случае, если компания руководствуется в своей деятельности указанным федеральным законом, то, скорее всего, принадлежащие ей основные средства отнесены к ЕСГ, и нужно выбрать код 182 1 0600 110. Если организация не имеет отношения к газификации страны, например, это продовольственный магазин или парикмахерская, или детский сад, нужно использовать КБК 182 1 0600 110.

КБК для уплаты пени по налогу на имущество для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

| Пени, проценты, штрафы по налогу, взимаемому в городах федерального значения (Москва, Санкт-Петербург, Севастополь) | пени | 182 1 06 01010 03 2100 110 |

| проценты | 182 1 06 01010 03 2200 110 | |

| штрафы | 182 1 06 01010 03 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах городских округов | пени | 182 1 06 01020 04 2100 110 |

| проценты | 182 1 06 01020 04 2200 110 | |

| штрафы | 182 1 06 01020 04 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах межселенных территорий | пени | 182 1 06 01030 05 2100 110 |

| проценты | 182 1 06 01030 05 2200 110 | |

| штрафы | 182 1 06 01030 05 3000 110 | |

| Пени, проценты, штрафы по налогу, взимаемому в границах поселений | пени | 182 1 06 01030 10 2100 110 |

| проценты | 182 1 06 01030 10 2200 110 | |

| штрафы | 182 1 06 01030 10 3000 110 | |

ФАЙЛЫ

КБК налога на имущество организаций в 2020 году

В случае владения любым имуществом, как физические лица, так и юрлица обязаны платить налог. Сумма любого налога, которая должна быть оплачена, как и все штрафы по налогу на имущество определяет контролирующий орган. Именно он направляет всем юридическим лицам подписанное руководителем письмо, содержащее информацию о деталях платежа.

Интересный момент. В том случае, когда организация при оплате сбора не включила в какой-то из пунктов декларации объект, который подлежит льготному налогообложению, налоговики самостоятельно сделают выбор относительно оплаты в пользу максимальной суммы сбора. Как для юридических лиц в 2021 году, так и для физических предусмотрены свои КБК для оплаты сбора за недвижимость в собственности. Весь их перечень представлен в разделе по уплате налога на официальном сайте налоговой службы. Стоит подчеркнуть, что в списке КБК для оплаты сбора физическими лицами количество кодов больше в пять раз, чем для предпринимателей и компаний. Связано это с тем, что существуют различные коды в границах городских округов и за их пределами.

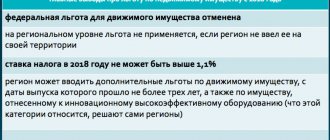

Нововведения и особенности исчисления

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Нововведения 2021 года для физлиц

НК ввел новые правила расчета налога на имущество, действующие с 1 января 2021 года: за налоговую базу берется его кадастровая стоимость. То есть, чем дороже жилье, тем менее выгодно владельцам будет его иметь, ибо придется платить налог, отличающийся от привычного в десятки раз.

Льготы были сохранены, но только для 1 из объектов недвижимости каждого предусмотренного вида.

ВАЖНО! Если ваше имущество содержит объекты, подлежащие льготному налогообложению, а вы не указали их в декларации (не выбрали, какой из объектов будет базой для льготной налоговой ставки), то налоговая сделает выбор сама в пользу наибольшего для исчисления.

КБК для имущественных налогов: отличия для юридических и физических лиц

Решением Управления Федеральной налоговой службы по Санкт-Петербургу от 20 октября 2021 года N 16-13/45434 жалоба Слонова А.В. на указанное выше решение налогового органа оставлена без удовлетворения.

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Обратите внимание, что не имеет значения сама налоговая база – и для налога с балансовой стоимости имущества, и для налога с кадастровой стоимости недвижимого имущества код бюджетной классификации будет одинаковым.

Так, как и любой КБК, код для земельного налога в 2021 году состоит из 20 чисел. Первые три (182) обозначают, кому вы перечисляете деньги (ФНС). Следующие три цифры (106) обозначают сам налог. Самые важные разряды – 12 и 13.

КБК на налог на имущество в 2021 году для юридических лиц зависит от того, каким имуществом распоряжается организация — входит ли такое имущество в единую систему газоснабжения или нет. Для справки – КБК для физических лиц зависит от другого фактора — от месторасположения имущества. Налог на имущество организаций уплачивается ежеквартально (авансовые платежи и оплата самого налога).

Первые два знака -периодичность платежа. Запишите КВ, если перечисляете аванс, и ГД — если налог по итогам года. Следующие две цифры — номер квартала. При уплате годового налога надо поставить 00. Последние 4 знака — год, за который платите налог или аванс. В этом году надо поставить 2021. Например, если компания перечисляет аванс по налогу на имущество за первый квартал, то поставьте КВ.01.2017. При уплате налога за 2021 год в поле следует записать ГД.00.2017.

Данная статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к нашему консультанту совершенно БЕСПЛАТНО! Если ваше имущество содержит объекты, подлежащие льготному налогообложению, а вы не указали их в декларации (не выбрали, какой из объектов будет базой для льготной налоговой ставки), то налоговая сделает выбор сама в пользу наибольшего для исчисления.

Это интересно: Пени по налогу на прибыль кбк 2021

В чем особенность исчислений

В случае владения любым имуществом, как физические лица, так и юрлица обязаны платить налог. Сумма любого налога, которая должна быть оплачена, как и все штрафы по налогу на имущество определяет контролирующий орган. Именно он направляет всем юридическим лицам подписанное руководителем письмо, содержащее информацию о деталях платежа.

Важные моменты

- КБК по налогу на различное имущество юрлиц одинаковый, как при начислении сбора с кадастровой стоимости любой недвижимости, так и с балансовой стоимости активов, относящихся к движимым.

- В случае не внесения в срок оплаты организациям могут быть начислены пени. По этой причине необходимо внимательно заполнять поле КБК, поскольку часто именно он указывается с ошибками, что становится следствием того, что платеж не может быть зачтен в отведенный законом срок уплаты сбора.

- Штраф в обязательном порядке накладывается при не предоставлении в срок декларации по НИО, частичной неуплаты или полной оплаты, но позже указанного законодателем срока.

Определение налоговой базы

Согласно соответствующим статьям Налогового Кодекса Российской Федерации, базой для расчета величины имущественного отчисления для организаций, основная деятельность которых осуществляется в стране посредством организации представительства, является цена имущества, рассчитанная как средняя годичная величина.

Как определить налоговую базу для данного исчисления

Во время расчета финансовой базы для исчисления средств в казу страны во внимание принимают цену имущества:

- по наименованиям, которые должны быть амортизированы, рассчитывается остаток по цене, которая была сформирована изначально согласно правилам, регулирующим процесс бухгалтерского учета, утверждаемым политикой каждой конкретной компании;

- по наименованиям, которые амортизации не подвергаются, цена по окончанию каждого налогового периода рассчитывается для исчисления налогового сбора в виде разницы между стоимостью первичной и размером произошедшего с ними впоследствии эксплуатации износа, которая рассчитывается согласно правилам, установленным для отчислений амортизационного характера.

Вторая категория содержит в себе такие наименования, как:

- объекты благоустройства внешнего характера;

- наименования благоустройства лесного;

- хозяйствования дорожного единицы;

- жилищный фонд представляющие объекты;

- сооружения, использующиеся в сфере обстановки для хождения судов;

- объекты, принимаемые в компаниях некоммерческого характера в роли основных средств.

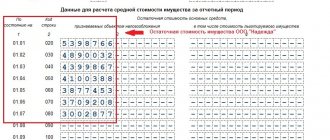

Усредненная цена объектов имущественного характера за каждый двенадцать месяцев рассчитывается по формуле:

А:В=С,

где А — общая величина соединенных между собой остаточной цены объекта на первый день месячного периода и первый день последующего за отчетным месячного срока,

В – количество тридцатидневных сроков в периоде предоставления отчетности, величина которого завышается на единицу (вместо 12 месяцев 13),

С – средняя стоимость имущества за конкретный период предоставления отчетности.

Расчет финансовой базы, касающейся объектов имущества недвижимого характера, находящихся во владении у компаний зарубежных, работающих на территории России без представительств постоянных, а также для наименований этих компаний, которые не задействованы в основной их деятельности, производится по стоимости инвентаризационного характера для каждого объекта. Получить сведения о ней можно обратившись в органы, отвечающие за техническую инвентаризацию.