Что понимается под вкладом в уставный капитал и в какой форме происходит его оплата?

Если вы решили создать хозяйственное общество, потребуется знание гражданского, бухгалтерского и налогового законодательства. О его отдельных важных нормах мы расскажем в нашей статье.

Под вкладом в уставный капитал (ВУК) понимаются вносимые учредителями или участниками хозяйственного общества:

- деньги;

- неденежные средства (доли других хозяйственных обществ, интеллектуальные права, вещи и др.)

В каком порядке оплачивается уставный капитал ООО, узнайте в Типовой ситуации от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы узнать все подробности данной процедуры.

ВУК позволяет:

- обеспечить деятельность общества на первоначальном этапе после создания или поддержать его финансовые способности в процессе работы (при увеличении уставного капитала);

- определить величину задолженности общества перед каждым учредителем, получаемую им после выхода из состава собственников (действительная стоимость доли);

- обеспечить интересы кредиторов общества;

- оценить необходимые условия взаимодействия общества с учредителями (определение степени участия учредителя в принятии управленческих решений исходя из величины ВУК, установление порядка распределения прибыли и др.).

Оплата уставного капитала зависит от вида ВУК:

- денежные ВУК перечисляются на расчетный счет общества или вносятся в его кассу.

- имущественные ВУК передаются обществу по особому алгоритму (об этом расскажем далее).

Чем отличается номинальная доля в уставном капитале от действительной, узнайте из статьи «Для чего нужен и можно ли тратить уставный капитал ООО?».

Этапы внесения имущества в уставной капитал

Процедура внесения ВУК имуществом включает несколько этапов:

- этап 1 — описание в учредительных документах общества возможности внесения ВУК имуществом и порядка осуществления этой процедуры;

- этап 2 — подтверждение учредителем прав на передаваемый имущественный ВУК;

- этап 3 — независимая оценка передаваемого имущества;

- этап 4 — утверждение результатов оценки ВУК учредителями (составление протокола общего собрания собственников или иного аналогичного документа);

- этап 5 — оформление факта передачи имущества в качестве ВУК (подписание акта приема-передачи);

- этап 6 — осуществление учетных процедур ВУК в системе налогового и бухгалтерского учета;

- этап 7 — несение учредителями и оценщиком субсидиарной ответственности за недостоверную сумму оценки имущества.

В последующих разделах остановимся подробнее на отдельных особенностях данной процедуры.

Какую норму ГК РФ учесть в процедуре получения обществом вкладов в уставный капитал имуществом?

Если вы учреждаете хозяйственное общество, при формировании уставного капитала необходимо учесть требования ст. 66.2 ГК РФ — п. 2 этой статьи содержит норму об обязательной оплате деньгами минимальной суммы уставного капитала.

Имущественные вклады допустимы только в оставшейся части уставного капитала, если он превышает минимально разрешенную законом сумму.

Поясним на примере:

В учредительном договоре ООО «ТСК плюс» размер уставного капитала обозначен как 100 000 руб.

Учредитель фирмы намеревался внести в качестве ВУК оборудование. Учитывая нормы ГК РФ и закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ (далее — закон об ООО), он рассчитал денежную и неденежную составляющие уставного капитала:

ВУК = ДВ + НДВ,

100 000 = 10 000 + 90 000,

где:

ДВ— минимальный уставный капитал для ООО (п. 1 ст. 14 закона об ООО);

НДВ — сумма уставного капитала за вычетом вышеуказанного минимального размера.

Учредитель сформировал уставный капитал в следующем порядке:

- 10 000 руб. — перечислил на расчетный счет ООО «ТСК плюс»;

- 90 000 руб. — передал обществу оборудование на эту сумму (после получения акта независимой оценки стоимости этого имущества и утверждения результатов оценки).

Как определить и утвердить стоимость имущества, вносимого в уставный капитал ООО, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Необходимо также уделить особое внимание содержанию такого учредительного документа, как протокол (или решение) о создании общества.

Как показывает судебная практика (например, решение Арбитражного суда Свердловской области от 02.08.2016 по делу № А60-12861/2016), отсутствие в решении о создании общества описания условий формирования уставного капитала может привести к отказу в госрегистрации общества.

По мнению налоговиков и судей, к таким обязательным сведениям относится информация:

- о размере и номинальной стоимости доли учредителя;

- порядке и сроках уплаты уставного капитала.

В такой ситуации уже не будет иметь значение, в какой форме вносится ВУК (имуществом или деньгами) — под вопросом будет возможность существования самого общества.

«Учетный» этап для имущественного вклада

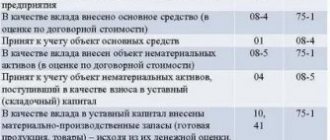

Имущественные ВУК отразите:

- в бухучете — по стоимости, согласованной учредителями (с применением проводки Дт 75 «Расчеты с учредителями» Кт 80 «Уставный капитал»);

- в налоговом учете — по данным налогового учета передающей стороны.

В качестве ВУК может выступать разнообразное имущество (ОС, МПЗ, товары и др.), потому к учету каждого отдельного вида имущественного ВУК необходимо применять соответствующие нормы бухгалтерского и налогового учета.

Рассмотрим на примере особенности передачи учредителем и получения обществом в виде ВУК имущества, отвечающего критериям основного средства:

ООО «Х» получило от ПАО «У» в качестве ВУК бывший в эксплуатации токарный станок.

Исходные данные:

- первоначальная и остаточная стоимость станка, по данным передающей стороны, — 2,5 млн руб. и 1,8 млн руб. соответственно;

- размер ВУК по акту независимого оценщика и учредительным документам — 2 млн руб.;

- допрасходы по передаче станка в качестве ВУК отсутствуют.

В бухучете передающей стороны (ПАО «У») будут сделаны проводки:

| Корреспонденция счетов | Сумма, руб. | Содержание | |

| Дебет | Кредит | ||

| 58 | 76 | 2 000 000 | Отражение задолженности по оплате уставного капитала |

| 01 | 01 | 2 500 000 | Списание первоначальной стоимости ОС, передаваемого в качестве ВУК |

| 02 | 01 | 700 000 (2 500 000 – 1 800 000) | Списание начисленной амортизации токарного станка |

| 76 | 01 | 1 800 000 | Списание остаточной стоимости станка |

| 19 | 68 | 324 000 (1 800 000 × 18%) | Восстановление НДС с остаточной стоимости станка |

| 91 | 19 | 324 000 | Учтен в прочих расходах восстановленный НДС |

В бухучете получающей стороны (ООО «Х»):

- задолженность перед ПАО «У» по ВУК: Дт 75 Кт 80 на сумму 2 млн руб. (подтвержденная независимым оценщиком и утвержденная учредителями стоимость имущественного ВУК).

- стоимость полученного в качестве ВУК станка отражается проводкой: Дт 08 Кт 75 на сумму 2 млн руб. (после ввода станка в эксплуатацию: Дт 01 Кт 08).

Как показать уставный капитал в отчетности, говорится в материале «В каком разделе отражается уставный капитал в бухгалтерском балансе?».

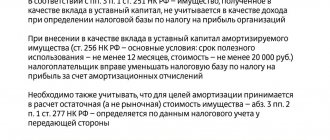

Вклад в уставный капитал. НДС к вычету

Получение имущества в качестве вклада в уставный капитал – особая операция. Учредитель должен восстановить «входной» НДС по переданному имуществу. А получающая сторона вправе этот налог зачесть. Но лишь в том случае, если будут выполнены определенные требования…

Компания получила в качестве вклада в уставный капитал основное средство. Передавая имущество, учредитель не выделил восстановленный НДС отдельной строкой в сопроводительных документах. Бухгалтер фирмы-получателя выделил налог самостоятельно (по расчетной ставке) и поставил его к вычету. В чем ошибка

Делая вклад в уставный капитал другой фирмы, счета-фактуры не составляют. Ведь по кодексу передача имущества в уставный капитал не признается реализацией и не облагается НДС (подп. 4 п. 3 ст. 39, подп. 1 п. 2 ст. 146 НК РФ). Однако законодательство разрешает принимающей стороне принять к вычету налог, который был восстановлен учредителем (п. 11 ст. 171 НК РФ).