Новое в 6-НДФЛ с 2021 года

Последний раз действующую форму 6-НДФЛ мы будем заполнять по итогам 2021 года. С отчетности за 1 квартал 2021 года формы 2-НДФЛ и 6-НДФЛ объединяются в один отчет. Его бланк утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected]

Обновленный 6-НДФЛ включает:

- титульный лист, Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» (заполняется только по итогам года).

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.

С 2021 года из-за введения прогрессивной ставки подоходного налога в 6-НДФЛ нужно будет заполнять разделы 1 и 2 отдельно для каждой ставки налога, если налоговый агент выплачивал доходы, облагаемые по разным ставкам (Письмо ФНС от 01.12.2020 № БС-4-11/[email protected]).

Когда сдавать

Расчет по форме 6-НДФЛ юрлица должны сдавать ежеквартально до последнего числа месяца, идущего за кварталом отчета. Отчет, подаваемый за год, должен быть предоставлен до первого апреля будущего года.

Сдать отчет за 2021 год нужно будет до второго апреля 2021 года (первое число приходится на воскресенье, поэтому крайний срок переносится). Сделать это нужно будет уже по обновленной форме.

Сроки сдачи 6-НДФЛ в 2021 году следующие:

- За 1-ый квартал – до 3 мая текущего года;

- За 2-ой квартал – до 31 июля текущего года;

- За 3-ий квартал – до 31 октября текущего года;

За 4-ый квартал – до первого апреля 2021 года.

О других изменениях в бухгалтерском и налоговом законодательстве вы можете узнать в нашей обзорной статье Изменения в бухгалтерском и налоговом учете в 2021 году.

Похожие статьи

- Код места нахождения (учета) в 6-НДФЛ

- Форма 6-НДФЛ по форме по КНД 1151099

- Утверждена новая форма 6-НДФЛ

- Новая форма 2-НДФЛ с 2021 года

- Срок сдачи 2-НДФЛ (с признаком 2) за 2021 год

Для чего нужен расчет 6-НДФЛ

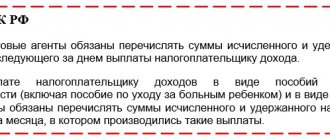

ИП и организации, выплачивающие вознаграждения своим сотрудникам, обязаны исчислить, удержать и уплатить в бюджет подоходный налог (НДФЛ). До 2021 года для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики использовали сведения из двух отчетов: 2-НДФЛ и 6-НДФЛ.

Различаются они:

- Периодичностью представления.

6-НДФЛ сдается ежеквартально, а 2-НДФЛ — раз в год.

- Отсутствием персонификации.

В 6-НДФЛ представлена информация в целом по всем сотрудникам, данных отдельно по каждому работнику в нем нет.

С 2021 года справка 2-НДФЛ как отдельный документ перестанет существовать. Последний раз справки нужно представить в налоговые инспекции по итогам 2021 года. Необходимые сведения о доходах физлиц и суммах подоходного налога налоговики будут узнавать из Приложения № 1 к обновленному расчету 6-НДФЛ.

Когда, куда и как сдается 6-НДФЛ

Если ваша компания в течение года изменила адрес, до конца года нужно представлять в налоговую инспекцию по новому месту учета сразу два отчета 6-НДФЛ с разными кодами ОКТМО:

- В первом расчете, в котором отражаются доходы сотрудников до смены адреса, проставляйте ОКТМО, который использовали ранее.

- Во втором расчете, где отражаются доходы, с которых НДФЛ удержан после смены адреса, нужно указать новый ОКТМО.

При этом в обоих расчетах нужно указывать новый КПП компании (Письма ФНС от 27.12.2016 № БС-4-11/25114, от 28.09.2020 № БС-4-11/[email protected]). В каком из расчетов отразить доход физлиц, нужно определять по дате удержания налога.

Просрочка сдачи

Если руководитель не сдаст отчет 6-НДФЛ во время, ему будет выставлен штраф. Его сумма составляет 1 тысячу рублей. Например, если работодатель просрочил сдачу на 2 месяца, то сумма штрафа составит 2 тысячи рублей.

В том случае, когда компания отправит в налоговую инспекцию бумажный вариант отчета, то организация будет оштрафована на 200 рублей. Об этом идет речь в ст. 119.1 и п.1.2 ст.126 НК.

Если в компании трудится не больше 25 человек, то можно подавать данные о прибыли каждого физического лица, а также суммах рассчитанного, вычитанного и переведенного налога на бумаге.

— Новая форма 6-НДФЛ

Похожие статьи

- Новая форма 6-НДФЛ с 2021 года

- 6 НДФЛ по обособленным подразделениям

- Код налогового периода 6-НДФЛ

- Утверждена новая форма 6-НДФЛ

Бланк расчета 6-НДФЛ

За 2021 год нужно отчитываться на прежнем бланке. Он утвержден Приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected]

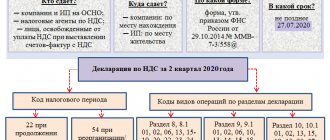

6-НДФЛ состоит из следующих разделов:

- Титульного листа.

Включает основную информацию о работодателе, периоде, за который сдается расчет и ИФНС, в которую он направляется.

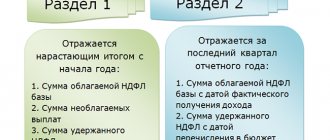

- Раздела 1.

Заполняется нарастающим итогом с начала года, включает информацию обо всех доходах сотрудников за отчетный (налоговый) период.

- Раздела 2.

Способы сдачи 6-НДФЛ

Сдать отчет в ИФНС можно:

- На бумаге.

Подать можно самостоятельно, через представителя или направив по почте заказным письмом с описью вложения.

Будьте внимательны: отчет на бумаге в 2021 году можно сдать, только если численность сотрудников не превышает 10 чел. (Письмо ФНС от 15.11.2019 № БС-4-11/[email protected]).

Если работников больше, отчитаться придется в электронной форме. За сдачу отчета на бумаге при обязанности его представления в электронном формате вас могут оштрафовать.

- В электронной форме.

Порядок представления 6-НДФЛ за 4 квартал 2021 года

Форму 6-НДФЛ можно представить в ФНС:

- самостоятельно — лицо, имеющее право действовать от имени налогоплательщика без доверенности;

- через представителя, действующего на основании доверенности;

- по телекоммуникационным каналам связи, заверив расчет электронной подписью;

- направив письмом с описью вложения через почту РФ.

Бумажный расчет вправе сдавать лишь небольшие компании и ИП, среднесписочная численность которых составляет 24 сотрудника и менее. Если у вас количество работников от 25 человек, направить отчет можно только по ТКС.

Форма 6-НДФЛ направляется в ФНС по:

- месту учета налогоплательщика;

- месту учета обособленного подразделения (ОП) в отношении выплат сотрудникам данного ОП;

- месту своего учета или учета ОП: для крупнейших налогоплательщиков;

- месту регистрации — для ИП;

- месту постановки на учет в качестве плательщика налога, уплачиваемого на спецрежиме, — для ИП на ЕНВД или ПСН.

Куда сдается 6-НДФЛ

6-НДФЛ сдается в ИФНС:

- организациями — по месту их учета;

- ИП — по месту регистрации (кроме спецрежимов ЕНВД и ПСН);

- обособленными подразделениями (ОП) — по месту учета каждой обособки;

В 2021 году компаниям с ОП дано право выбирать налоговую инспекцию для сдачи отчетности, если головная организация и ОП расположены в разных муниципальных образованиях. Для этого нужно уведомить все ИФНС, в которых стоят на учете головная компания и ОП, о таком решении. Форма уведомления утверждена Приказом ФНС от 06.12.2019 № ММВ-7-11/[email protected] Подать ее надо не позднее 1-го числа налогового периода, по которому будете отчитываться по новому порядку.

- крупнейшими налогоплательщиками и их ОП — по месту учета «головы»;

- ИП на ЕНВД и ПСН — по месту постановки на учет в качестве плательщика вмененки или патента.

Актуальный бланк

Расчет 6-НДФЛ заполняется в соответствии с Порядком, утвержденным Приказом ФНС России от 14.10.2015 № ММВ-7-11/. В этом же документе есть электронный формат и порядок заполнения.

Напомним, что в форму расчета и Порядок её заполнения были внесены изменения (см. Приказ ФНС России от 17.01.2018 № ММВ-7-11/). Приказ действует с 26.03.2018 и применяется начиная с представления расчета за 2021 г.

Также см. “Что изменилось в 6-НДФЛ в 2021 году“.

Основные новшества связаны с тем, что с 2021 года введено правило: если до окончания реорганизации юрлицо не сдало 6-НДФЛ, сделать это должен правопреемник. Заполняя расчет, ему важно учесть следующие нюансы:

- в верхней части титульного листа нужно привести свои ИНН и КПП;

- в реквизите “по месту нахождения (учета) (код)” следует указать “215”, крупнейшим налогоплательщикам – “216”;

- в реквизите “налоговый агент” надо привести название реорганизованного лица или его обособленного подразделения;

- в новом реквизите “Форма реорганизации (ликвидация) (код)” необходимо указать одно из значений: 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением, 0 – ликвидация;

- добавлен реквизит “ИНН/КПП реорганизованной организации”;

- подтвердить достоверность и полноту сведений в расчете можно самому.

Есть изменения, не связанные с реорганизацией:

- крупнейшим налогоплательщикам нужно приводить КПП по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика. То есть, в 5-м и 6-м разрядах КПП не может быть “50”;

- юрлица, не являющиеся крупнейшими налогоплательщиками, в реквизите “по месту нахождения (учета) (код)” вместо “212” должны указать “214”;

- на титульном листе кроме названия нужно сообщать и реквизиты документа, подтверждающего полномочия представителя.

Требования к заполнению 6-НДФЛ за 2021 год

Требования к составлению и заполнению отчета 6-НДФЛ приведены в Приказе № ММВ-7-11/[email protected]:

- Сведения вносим слева направо, начиная с первого знакоместа. В пустых клетках ставим прочерк.

- Реквизиты и суммовые показатели заполняем всегда, но если значение по суммовым показателям отсутствует — ставим «0».

- Нумерация страниц сквозная и начинается с титульника.

- При заполнении отчета нельзя использовать корректирующие средства.

- Каждую страницу нужно распечатать на отдельном листе, двусторонняя печать не разрешена.

- Скрепляем листы так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки, используем чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере выставляем шрифт Courier New высотой 16-18 п.

- Отчет заполняем отдельно по каждому ОКТМО.

Заполняем титульный лист 6-НДФЛ

В титульном листе проставьте:

- ИНН и КПП.

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

- Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается уточненка, укажите ее номер: 001, 002 и т. д.

- Период представления.

Для отчета за год ставим код 34. Если отчет сдаете при ликвидации или реорганизации, внесите значение «90». Коды по остальным периодам, в том числе при ликвидации (реорганизации), приведены в Приложении № 1 к Порядку заполнения, утв. Приказом № ММВ-7-11/[email protected] .

- Налоговый период.

Вносится год, в течение которого сдается отчет. При сдаче 6-НДФЛ за периоды 2021 года (в том числе по итогам года) указываем «2020».

- Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

- По месту нахождения учета.

Значение для заполнения этой строки берем из Приложения № 2 к Порядку. Например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

- Налоговый агент.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

- Код ОКТМО.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

- Номер контактного телефона.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений…

Если отчет сдает налоговый агент лично, укажите «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

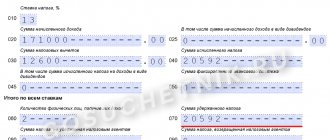

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по декабрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

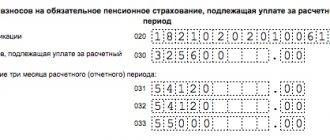

- Строка 020.

Как отразить в 6-НДФЛ зарплату, выплаченную в декабре 2020 года

Выплаченная в конце декабря зарплата за декабрь отражается в 6-НДФЛ в следующем порядке (п. 2 ст. 223, п. 4 и 6 ст. 226 НК РФ, п. 3.1, 3.3, 4.1, 4.2 Порядка заполнения расчета 6-НДФЛ, Письмо ФНС от 01.11.2017 № ГД-4-11/[email protected]):

- В 6-НДФЛ за 2021 год, в декабре которого выплачена зарплата — суммы зарплаты и суммы НДФЛ, исчисленные и удержанные с этой зарплаты, включаются в показатели строк 020, 040, 070 раздела 1. В разделе 2 данная операция не отражается.

- В 6-НДФЛ за 1 квартал 2021 года — в разделе 1 нового бланка (в прежнем бланке это раздел 2) отражается дата фактически полученного дохода (31.12.2020), дата удержания налога и срок перечисления налога (первый рабочий день января 2021 года), суммы зарплаты за декабрь и соответствующие суммы удержанного НДФЛ.

НДФЛ, начисленный с декабрьской зарплаты, который в декабре не был удержан, в строке 80 расчета 6-НДФЛ не отражается (Письма ФНС от 29.11.2016 № БС-4-11/[email protected], от 24.05.2016 № БС-4-11/9194).

Какую структуру имеет отчет

Бланк 6-НДФЛ 2021 включает в себя следующие части:

- Титульная страничка. На этой странице присутствует стока, где нужно вписать код места нахождения. Если отчет заполняется для налогового органа по месту нахождения организации, то следует указывать код «212». А для компаний, сдающих отчет по месту учета подразделения организации, требуется указывать код «220»;

- Раздел 1, в котором необходимо указывать общие данные о настоящем отчете;

- Раздел 2 содержит даты и суммы доходов, которые были фактически получены, а также размеры вычитанных налогов на прибыль сотрудников. В этом разделе находятся строки 100-140. В них фиксируются операции, которые были осуществлены налоговым агентом за данный отчетный период. Что касается финансовых операций, проведенных в предыдущие периоды отчетного года, то они в этой части отчета не указываются.

Форма отчета заполняется с нарастающим итогом, то есть за 1 квартал, дальше за полгода, 9 месяцев и год.

Надо ли сдавать нулевой отчет 6-НДФЛ в 2021 году?

Если у вас в течение отчетного периода не возникали обязанности налогового агента, и доход физлицам ни по трудовым, ни по гражданско-правовым договорам вы не выплачивали, необходимости сдавать форму 6-НДФЛ, даже «нулевую», нет.

Но если у вас есть желание сдать нулевку 6-НДФЛ, ИФНС обязана ее принять.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Формат подачи 6-НДФЛ

До 2021 году включительно сдавать отчет по форме 6-НДФЛ было разрешено в двух форматах:

- на бумажном носителе (если количество наемных работников не превышает 25 человек);

- в электронном виде (если количество наемных работников превышает 25 человек).

Начиная с 2021 года сдать 6-НДФЛ на бумаге смогут только организации и ИП, в которых трудится не более 10 человек. Другим нужно отчитываться по ТКС через операторов ЭДО.

Согласно пояснениям ФНС (письмо ФНС России от 04.05.2016 N БС-4-11/7928), если вы не начисляли и не выплачивали доходы, с которых нужно платить налог, нулевой расчет 6-НДФЛ предоставлять не надо. Однако необходимо в письменном виде пояснить ИФНС причину не предоставления отчета. Иначе существует опасность блокировки расчетного счета. Отказать в приеме нулевого отчета ИФНС не может. Следовательно, вам остается выбирать — отправить в ИНФС нулевую форму 6-НДФЛ или письмо с разъяснением причин неподачи расчета.

Недисциплинированные представители бизнес сообщества, которые сдадут налоговую отчетность с опозданием, будут подвергнуты штрафам. При просрочке до одного месяца штрафные санкции составят 1000 рублей. Плюс еще 1000 рублей за каждый последующий месяц просрочки. Предусмотрено и наказание за ошибки в 6-НДФЛ, за недостоверные данные назначается штраф в размере 500 рублей.

Если расчет не сдан в течение 10 дней с установленной даты, то налоговая инспекция также вправе заблокировать банковский счет налогового агента (п. 3.2 ст. 76 НК РФ).

Доходы, которые не нужно отражать в 6-НДФЛ

6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам. При этом не всякий доход следует отражать в этом отчете:

| Вид дохода | Включать или нет в 6-НДФЛ | Обоснование | Нормативка |

| Денежный приз, выданный работнику в рамках рекламной акции | Нет | С денежных призов, которые организация вручила физлицу в рамках рекламной акции и которые укладываются в сумму 4 000 руб. в год, НДФЛ платить не нужно | п. 28 ст. 217 НК РФ, вопрос 1 из Письма ФНС от 21.07.2017 № БС-4-11/14329 |

| Ежемесячное пособие по уходу за ребенком до 1,5 лет, оплата выходных дней по уходу за ребенком-инвалидом | Нет | Данные виды пособий включены в перечень доходов, полностью освобожденных от НДФЛ | п. 1, 8 ст. 217 НК РФ, письма ФНС от 11.12.2018 № БС-3-11/9358, от 11.04.2019 № БС-4-11/6839 |

| Алименты | Нет | Алименты не являются доходом получателя, с которого требуется уплачивать НДФЛ | п. 5 ст. 217 НК РФ, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216 |

| Материальная помощь при рождении ребенка, выплаченная частями | Нет | С данной выплаты не исчисляют НДФЛ, если выполняется два условия:

| п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, письма Минфина от 27.08.2012 № 03-04-05/6-1006, от 31.10.2013 № 03-04-06/46587, от 22.08.2013 № 03-04-06/34374 |

| Пособие по беременности и родам | Нет | Пособие входит в перечень доходов, полностью освобожденных от НДФЛ | п. 1 ст. 217 НК РФ, Письмо Минфина от 16.09.2014 № 03-04-09/46390, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, вопрос 4 из Письма ФНС от 01.08.2016 № БС-4-11/13984 |

| Сверхлимитные суточные | Да | Сверхнормативные суточные являются облагаемым доходом. Суточные в пределах норм в 6-НДФЛ не включаются, т. к. не облагаются НДФЛ | подп. 6 п. 1 ст. 223, п. 3, 4 и 6 ст. 226 НК РФ, Письмо ФНС от 11.04.2019 № БС-4-11/6839 |

Штрафы за 6-НДФЛ

За нарушения, допущенные при оформлении и представлении 6-НДФЛ могут последовать штрафы:

- За опоздание с представлением расчета.

Штраф составит 1 000 руб. за каждый полный или неполный месяц со дня, установленного для представления расчета, до дня, когда он был представлен (п. 1.2 ст. 126 НК РФ). Сотрудника, ответственного за представление 6-НДФЛ, могут оштрафовать на сумму от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

За опоздание с отчетом налоговики вправе заблокировать счета компании, если расчет не поступит в инспекцию в течение 10 рабочих дней после окончания законодательно установленного срока сдачи (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

- За недостоверные сведения и допущенные ошибки.

Штраф за такое нарушение составляет 500 руб. (п. 1 ст. 126.1 НК РФ). Оштрафовать могут за ошибки в персональных данных налогоплательщика или суммовых показателях (п. 3 Письма ФНС от 09.08.2016 № ГД-4-11/14515).

Если ошибки или неточности не привели к уменьшению НДФЛ, подлежащему перечислению в бюджет, или нарушению прав граждан, налоговики могут снизить размер штрафа (пп. 1 п. 1, п. 4 ст. 112 НК РФ, Письмо ФНС от 09.08.2016 № ГД-4-11/14515).

- За представление бумажного 6-НДФЛ вместо электронного.

Если ваша компания обязана сдавать расчет в электронной форме, но в налоговую инспекцию вы представили его на бумаге, штраф составит 200 руб. (ст. 119.1 НК РФ).

Полезная информация от КонсультантПлюс

Смотрите готовое решение о том, как заполнить форму 6-НДФЛ (это бесплатно).

Как сдается форма отчета 6-НДФЛ

Передавать заполненный отчет в налоговую инспекцию нужно, в крайнем случае, в последний день месяца, который следует за определенным отчетным периодом. Такая процедура сдачи формы 6-НДФЛ относится к 1, 2 и 3 кварталам.

Дела со сдачей годового отчета обстоят немного иначе. Его необходимо доставить в налоговый орган до 1 апреля следующего отчетного года. В этом случае следует обращать внимание на то, на какой день припадает первый день апреля. Если он является выходным, то отчет должен быть доставлен в территориальный налоговый орган до 1 апреля.

Сдача 6-НДФЛ осуществляется в налоговый орган, в котором ведется учет компании. Если в организации есть несколько подразделений, то отчет по форме 6-НДФЛ составляется по каждому подразделению. Так необходимо делать даже в том случае, если все подразделения компании поставлены на учет в одной налоговой инспекции. Каждое подразделение организации обязано заполнять отчет по форме 6-НДФЛ самостоятельно.

6-НДФЛ сроки сдачи

Подводим итоги

- Расчет 6-НДФЛ за 2021 год нужно сдать не позднее 01.03.2021.

- Для отчета за 2021 год используется прежний бланк 6-НДФЛ, утвержденный Приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected] По обновленной форме впервые будем отчитываться за 1 квартал 2021 года (Приказ ФНС от 15.10.2020 № ЕД-7-11/[email protected]).

- Если в 2021 году у вас не возникало обязанностей налогового агента (доход физлицам не начислялся и не выплачивался), нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Кому может потребоваться бланк 6-НДФЛ в формате Excel

Фирмы, доходы от которых получает незначительное количество физических лиц (10 чел. и менее), вправе отчитываться перед налоговиками посредством бумажного отчета 6-НДФЛ. Эту возможность предоставляет п. 2 ст. 230 НК РФ.

В этом случае бесплатными помощниками являются электронные таблицы Excel, с помощью которых можно заполнить 6-НДФЛ.

Бланк 6-НДФЛ в Excel — это шаблон, полностью соответствующий по объему и содержанию требованиям приказа № ММВ-7-11/[email protected], в котором:

- 1-я страница отдана титульным данным налогового агента (его наименованию, ИНН, КПП и др.), отличительным признакам самого расчета (коду отчетного периода, номеру корректировки и т. д.), а также иным показателям организационного характера;

- 2-я страница включает основные разделы отчета (обобщенные показатели и детализацию выплат и НДФЛ по датам и суммам).

Скачать форму 6-НДФЛ, действующую в 2021 году (бланк в Excel) вы можете на нашем сайте по ссылке ниже:

При необходимости подачи уточенного расчета на старом бланке вы можете воспользоваться бланком, действовавшим в период 16.11.2015 по 25.03.2018.