Общие принципы признания затрат

Признание расходов в налоговом учете невозможно без соблюдения двух ключевых требований. Первое — все траты должны быть подтверждены документально. То есть на каждую расходную операцию либо группу таких операций имеется первичный или же учетный документ, в котором закреплены все обязательные реквизиты и факты по операции.

Второе условие заключается в том, что любой вид трат, принимаемый к учету, должен быть экономически обоснован. То есть признать конкретные операции в налоговом учете нельзя, если они нецелесообразны, произведены без какого-либо экономического обоснования, не связаны с осуществляемыми видами деятельности и так далее.

Следовательно, далеко не все виды трат можно отразить в налоговом учете для уменьшения суммы бюджетного платежа по налогу на прибыль организаций. Так, чиновники в НК РФ определили исчерпывающий перечень таковых издержек.

Статья 272. Порядок признания расходов при методе начисления

. Расходы, принимаемые для целей налогообложения с учётом положений настоящей главы, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, если иное не предусмотрено пунктом 1.1 настоящей статьи, и определяются с учётом положений статей 318 — 320 настоящего Кодекса.

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок. В случае, если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

В случае, если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются налогоплательщиком самостоятельно с учётом принципа равномерности признания доходов и расходов.

Расходы налогоплательщика, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика.

1.1. Налогоплательщик признает расходы от осуществления деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, в том налоговом (отчетном) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, но не ранее даты выделения на участке недр нового морского месторождения углеводородного сырья либо в случаях, предусмотренных пунктом 8 статьи 261 настоящего Кодекса, даты принятия налогоплательщиком решения о завершении работ по освоению природных ресурсов либо их части на указанном участке недр или о полном прекращении работ на участке недр в связи с экономической нецелесообразностью, геологической бесперспективностью или по иным причинам.

Если на участке недр выделено более одного нового морского месторождения углеводородного сырья, сумма расходов до даты выделения на участке недр новых морских месторождений углеводородного сырья, относящихся к деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, осуществляемой на каждом новом морском месторождении на этом участке недр, определяется с учётом положений пункта 4 статьи 299.4 настоящего Кодекса.

Указанные в настоящем пункте расходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на даты, соответствующие датам признания аналогичных видов расходов в соответствии с пунктами 2 — 8.1 настоящей статьи, без учёта положений абзаца первого настоящего пункта, а также положений пунктов 7 и 8 статьи 261 настоящего Кодекса.

. Датой осуществления материальных расходов признаётся:

- дата передачи в производство сырья и материалов — в части сырья и материалов, приходящихся на произведенные товары (работы, услуги);

- дата подписания налогоплательщиком акта приемки-передачи услуг (работ) — для услуг (работ) производственного характера.

. Амортизация признаётся в качестве расхода ежемесячно исходя из суммы начисленной амортизации, рассчитываемой в соответствии с порядком, установленным статьями 259, 259.1, 259.2 и 322 настоящего Кодекса.

Расходы в виде капитальных вложений, предусмотренные пунктом 9 статьи 258 настоящего Кодекса, признаются в качестве косвенных расходов того отчетного (налогового) периода, на который в соответствии с настоящей главой приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств, в отношении которых были осуществлены капитальные вложения.

. Расходы на оплату труда признаются в качестве расхода ежемесячно исходя из суммы начисленных в соответствии со статьёй 255 настоящего Кодекса расходов на оплату труда.

. Расходы на ремонт основных средств признаются в качестве расхода в том отчетном периоде, в котором они были осуществлены, вне зависимости от их оплаты с учётом особенностей, предусмотренных статьёй 260 настоящего Кодекса.

5.1. Расходы по стандартизации, осуществленные налогоплательщиком самостоятельно или совместно с другими организациями (в размере, соответствующем его доле расходов), признаются для целей налогообложения в отчетном (налоговом) периоде, следующем за отчетным (налоговым) периодом, в котором стандарты были утверждены в качестве национальных стандартов национальным органом Российской Федерации по стандартизации или зарегистрированы в качестве региональных стандартов в Федеральном информационном фонде технических регламентов и стандартов в порядке, установленном законодательством Российской Федерации о техническом регулировании.

. Расходы по обязательному и добровольному страхованию (негосударственному пенсионному обеспечению) признаются в качестве расхода в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора налогоплательщиком были перечислены (выданы из кассы) денежные средства на оплату страховых (пенсионных) взносов. Если по условиям договора страхования (негосударственного пенсионного обеспечения) предусмотрена уплата страхового (пенсионного) взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде. Если по условиям договора страхования (негосударственного пенсионного обеспечения) предусмотрена уплата страховой премии (пенсионного взноса) в рассрочку, то по договорам, заключенным на срок более одного отчетного периода, расходы по каждому платежу признаются равномерно в течение срока, соответствующего периоду уплаты взносов (году, полугодию, кварталу, месяцу), пропорционально количеству календарных дней действия договора в отчетном периоде.

. Датой осуществления внереализационных и прочих расходов признаётся, если иное не установлено статьями 261, 262, 266 и 267 настоящего Кодекса:

- 1) дата начисления налогов (сборов, страховых взносов) — для расходов в виде сумм налогов (авансовых платежей по налогам), сборов, страховых взносов и иных обязательных платежей;

- 2) дата начисления в соответствии с требованиями настоящей главы — для расходов в виде сумм отчислений в резервы, признаваемые расходом в соответствии с настоящей главой;

- 3) дата расчетов в соответствии с условиями заключённых договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода — для расходов:

- в виде сумм комиссионных сборов;

- в виде расходов на оплату сторонним организациям за выполненные ими работы (предоставленные услуги);

- в виде арендных (лизинговых) платежей за арендуемое (принятое в лизинг) имущество;

- в виде иных подобных расходов;

- в виде сумм выплаченных подъемных;

- в виде компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов;

- в виде процентов, начисляемых на сумму требований конкурсного кредитора в соответствии с законодательством о несостоятельности (банкротстве);

- на командировки;

- на содержание служебного транспорта;

- на представительские расходы;

- на иные подобные расходы;

дата признания должником либо дата вступления в законную силу решения суда — по расходам в виде сумм штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба);

дата признания должником либо дата вступления в законную силу решения суда — по расходам в виде сумм штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба);. По договорам займа или иным аналогичным договорам (включая долговые обязательства, оформленные ценными бумагами), срок действия которых приходится более чем на один отчетный (налоговый) период, в целях настоящей главы расход признаётся осуществленным и включается в состав соответствующих расходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) таких выплат, предусмотренных договором, за исключением расходов, указанных в подпункте 12 пункта 7 настоящей статьи.

В случае, если договором займа или иным аналогичным договором (включая долговые обязательства, оформленные ценными бумагами) предусмотрено, что исполнение обязательства по такому договору зависит от стоимости (или иного значения) базового актива с начислением в период действия договора фиксированной процентной ставки, расходы, начисленные исходя из этой фиксированной ставки, признаются на последнее число каждого месяца соответствующего отчетного (налогового) периода, а расходы, фактически понесенные исходя из сложившейся стоимости (или иного значения) базового актива, признаются на дату исполнения обязательства по этому договору.

В случае прекращения действия договора (погашения долгового обязательства) в течение календарного месяца расход признаётся осуществленным и включается в состав соответствующих расходов на дату прекращения действия договора (погашения долгового обязательства).

Положения настоящего пункта не применяются к расходам в виде процентов, начисляемых на сумму требований конкурсного кредитора в соответствии с законодательством о несостоятельности (банкротстве).

8.1. Расходы по приобретению переданного в лизинг имущества, указанные в подпункте 10 пункта 1 статьи 264 настоящего Кодекса, признаются в качестве расхода в тех отчетных (налоговых) периодах, в которых в соответствии с условиями договора предусмотрены арендные (лизинговые) платежи. При этом указанные расходы учитываются в сумме, пропорциональной сумме арендных (лизинговых) платежей.

. Утратил силу. — Федеральный закон от 20.04.2014 N 81-ФЗ.

. Расходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату признания соответствующего расхода, если иное не установлено настоящим пунктом.

Требования (обязательства), стоимость которых выражена в иностранной валюте, имущество в виде валютных ценностей пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату перехода права собственности на указанное имущество, прекращения (исполнения) требований (обязательств) и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше.

Если при пересчете выраженной в иностранной валюте (условных денежных единицах) стоимости требований (обязательств), подлежащих оплате в рублях, применяется иной курс иностранной валюты, установленный законом или соглашением сторон, пересчет расходов, требований (обязательств) в соответствии с настоящим пунктом производится по такому курсу.

В случае перечисления аванса, задатка расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату перечисления аванса, задатка (в части, приходящейся на аванс, задаток).

Требования, стоимость которых выражена в иностранной валюте, по договору займа на финансирование зарубежного геолого-разведочного проекта (включая задолженность по начисленным процентам) пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату принятия решения по зарубежному геолого-разведочному проекту, определяемую в порядке, установленном пунктом 6 статьи 271 настоящего Кодекса.

Расходы в виде отрицательной курсовой разницы, возникающей в результате пересчета требований по договору займа на финансирование зарубежного геолого-разведочного проекта на дату принятия решения по зарубежному геолого-разведочному проекту, признаются в составе внереализационных расходов одним из следующих способов:

- в случае прекращения обязательств по договору займа на финансирование зарубежного геолого-разведочного проекта в полном объеме без удовлетворения имущественных требований налогоплательщика в связи с окончанием работ на указанном зарубежном геолого-разведочном проекте и признанием такого проекта экономически нецелесообразным и (или) геологически бесперспективным не учитываются для целей налогообложения;

- в случае несоответствия договора займа на финансирование зарубежного геолого-разведочного проекта любому из условий, указанных в пункте 11 статьи 261 настоящего Кодекса, учитываются в полном объеме на дату, когда такое условие было нарушено;

- в иных случаях учитываются равномерно в течение двух лет начиная с месяца, следующего за месяцем, на который приходится дата принятия решения по зарубежному геолого-разведочному проекту.

Начиная со дня, следующего за датой принятия решения по зарубежному геолого-разведочному проекту, пересчет требований, стоимость которых выражена в иностранной валюте, по соответствующему договору займа на финансирование зарубежного геолого-разведочного проекта в рубли производится в общем порядке, установленном абзацами первым — четвертым настоящего пункта.

Ключевая группировка издержек

Все виды издержек, которые несет экономический субъект в ходе осуществления своей деятельности, можно разделить на две большие группы. В первую группу следует относить все расходы, которые связаны с реализацией или же производством. То есть это затраты, которые направлены на осуществление основного вида деятельности.

Вторая группа — это издержки, которые не связаны напрямую с реализацией или производством. Их чаще всего называют внереализационными операциями.

Однако положения НК РФ предусматривают дополнительное дробление трат первой группы. Так, все издержки, связанные с реализацией, производством делятся на прямые и косвенные траты.

Для наглядности определим в блок-схеме, как выглядит действующая классификация расходов в налоговом учете:

Теперь рассмотрим каждую из групп более подробно.

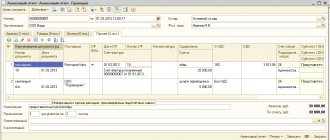

Порядок учета расходов для целей налога на прибыль

Дата публикации: 02.03.2016 12:53 (архив)

Статьей 272 Налогового кодекса Российской Федерации установлен порядок признания расходов при методе начисления.

Расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений статей 318 — 320 Кодекса.

В соответствии со статьей 252 Налогового кодекса Российской Федерации расходами признаются обоснованные и документально подтвержденные затраты, а в случаях, предусмотренных статьей 265 Налогового кодекса Российской Федерации, убытки, осуществленные (понесенные) налогоплательщиком.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы, в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Статьей 11 Налогового кодекса Российской Федерации установлено, что институты, понятия гражданского, семейного и других отраслей законодательства Федерации, используемые в Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом.

В соответствии со статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания.

Таким образом, бухгалтерское законодательство позволяет формировать документ, подтверждающий произведенные расходы, после отчетной даты, но непосредственно после окончания предоставления услуг за месяц.

Статьей 289 Налогового кодекса Российской Федерации установлено, что налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения соответствующие налоговые декларации.

Таким образом, если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации (до 28-го числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе.

Затраты на производство и реализацию

Данный вид издержек характеризуется тем, что организация осуществляет их для обеспечения собственной деятельности. Такие операции неразрывно связаны с ведением бизнеса по основным направлениям. Эти траты компания осуществляет в добровольном порядке, то есть самостоятельно и по доброй воле несет затраты, чтобы обеспечить жизнеспособность компании и получить прибыль.

Производственные затраты определены списком в статье 253 НК РФ, подробное описание расходных операций представлены в ст. 254 — 264 НК РФ. Так, к основным видам издержек данной категории можно отнести траты на:

- Оплату труда основного персонала (должностные оклады, ставки, надбавки, доплаты, премиальные и прочие выплаты).

- Страховые взносы, начисленные на оплату труда основного персонала в рамках действующего законодательства (гл. 34 НК РФ, закон № 125-ФЗ).

- Материальные расходы (в налоговом учете это траты на покупку сырья, материалов, оборудования, ГСМ для производства).

- Амортизационные отчисления (суммы начисленной амортизации по объектам основных средств, используемых в производстве).

Стоит заметить, что завершает данный перечень пункт «прочие издержки», а это значит, что список, закрепленный в НК РФ, не является закрытым. Следовательно, налоговый учет прочих расходов позволяет компании отразить в составе производственных трат любую расходную операцию при условии, что фирма сможет ее обосновать.

Какие расходы можно включить в расчет налоговой базы по налогу на прибыль

Расходы компании, учитываемые при расчете налога на прибыль, подразделяются на две группы: связанные с производством и реализацией и внереализационные расходы.

При расчете налога на прибыль в состав расходов, учитываемых при расчете налоговой базы, можно включить экономически обоснованные и документально подтвержденные затраты. Сделать это можно при условии, что они произведены для выполнения деятельности, которая направлена на получение дохода (п. 1 ст. 252 НК РФ). Если какое-либо из перечисленных условий не выполняется, то такие затраты при расчете налога учесть нельзя.

Понятно, что как и доходы, расходы компании должны быть учтены в денежной форме (п. 3 ст. 274 НК РФ).

Не получится учесть в расходах и затраты, прямо поименованные в статье 270 НК РФ «Расходы, не учитываемые в целях налогообложения». Кроме этого, законодательством установлен перечень расходов, которые учитываются при расчете налога в пределах установленных норм. Например, к таким расходам относятся расходы на рекламу и представительские расходы (п. 16 ст. 255, ст. 264 НК РФ).

Расходы компании, учитываемые при расчете налога на прибыль, подразделяются на две группы (п. 2 ст. 252 НК РФ):

- Расходы, связанные с производством и реализацией (п. 1 ст. 253 НК РФ). В частности, к ним относятся:

- расходы, связанные с производством, хранением и доставкой товаров, выполнением работ, оказанием услуг, покупкой и продажей товаров;

- расходы на содержание и эксплуатацию, ремонт и обслуживание основных средств и другого имущества;

- расходы на освоение природных ресурсов;

- расходы на НИОКР;

- расходы на страхование (обязательное и добровольное);

- прочие расходы.

- Внереализационные расходы.

Расходы компании могут признаваться одним из двух предусмотренных законодательством способов (ст. 272, 273 НК РФ):

- методом начисления;

- кассовым методом.

Напомним, что если организация применяет метод начисления, то доходы следует включать в расчет налоговой базы в периоде их возникновения, а расходы — в периоде, к которому они относятся.

Если же компания применяет кассовый метод, то доходы следует признавать в периоде их получения, а расходы в периоде их оплаты. То есть расходы при кассовом методе нужно признавать в день выплаты денег из кассы, списания с расчетного счета или выбытия имущества (п. 3 ст. 273 НК РФ).

На практике бывает, что расходы компании выражены в иностранной валюте. Такие расходы нужно пересчитать в рубли по курсу Центрального банка на дату их признания в налоговом учете. Расходы организации, выраженные в у.е., нужно пересчитать по курсу, который установлен договором (п. 5 ст. 252 НК РФ).

Пользуйтесь всеми возможностями Контур.Экстерна

Отправить заявку

Прямые затраты и косвенные

Данная группировка издержек предусмотрена для налогоплательщиков налога на прибыль, которые определяют доходы и расходы по методу начисления. Напомним, что те субъекты, которые вправе вести учет доходов и расходов по кассовому методу, выделять косвенные издержки не должны.

При необходимости дробления производственных затрат порядок отнесения операции к конкретному виду должен быть определен налогоплательщиком самостоятельно. То есть компания сама решает, к какому виду расходов отнести конкретный платеж. Такое решение о разделении расходов на прямые и косвенные должно быть закреплено в учетной политике.

Итак, к прямым следует относить затраты по мере реализации товаров, работ, услуг в рамках производства, в которых они непосредственно участвовали. К таковым относят материальные затраты, расходы на заработную плату и страховые взносы основного персонала. Если предприятия в процессе производства (реализации) использует основные фонды, то начисленная амортизация по этим объектам также может быть учтена в составе прямых затрат.

Все остальные виды расходных операций, кроме внереализационных, следует относить к косвенным. Напомним, что косвенные траты признаются при формировании налоговой базы по налогу на прибыль по факту свершения при наличии подтверждающих первичных документов.

Что относится к доходам и расходам предприятия в бухучете

Каждая коммерческая фирма создается с целью извлечения прибыли. Чтобы вывести финансовый результат, необходимо грамотно организовать правильное ведение учета доходов и расходов организации.

Итоги работы компании интересуют не только ее участников, но и инвесторов, а также фискальные органы. При этом налоговый учет и бухучет доходов и расходов несколько отличаются.

В бухучете понятие и алгоритм учета доходов и расходов регламентируют ПБУ 9/99 и ПБУ 10/99 соответственно. При этом перечни прочих доходов и расходов являются открытыми.

Доходом компании является увеличение экономических выгод организации вследствие поступления денежных средств или иных активов, а также погашения обязательств, повлекшего прирост капитала (п. 2 ПБУ 9/99). Доходы бывают 2 видов: от обычных видов деятельности и прочие. Что относится к каждому из них, можно увидеть в таблице:

| Доходы | |

| От обычной деятельности (п. 5 ПБУ 9/99) | Прочие (п.7 ПБУ 9/99) |

| Выручка от продажи ТМЦ и услуг | Поступления от реализации ОС |

| Иные доходы, являющиеся предметом основной деятельности фирмы | Неустойки, пени и штрафные санкции за несоблюдение договорных обязательств |

| Активы, полученные в дар | |

| Доходы от передачи в аренду активов компании | |

| Курсовые разницы | |

| Просроченная кредиторка | |

| Иные доходы | |

Выручка в бухучете отображается при наличии следующих условий (п. 12 ПБУ 9/99):

- Компания имеет право на нее по договору или на основании иного документа.

- Сумму выручки можно определить.

- Право владения на актив перешло от продавца (исполнителя) к покупателю (заказчику).

- Присутствует уверенность, что фирма получит выгоду.

- Издержки, связанные с операцией, могут быть определены.

В случае несоблюдения вышеприведенных условий в бухучете образуется кредиторка.

Расходами компании является снижение экономических выгод компании, полученное в результате выбытия денежных средств или прочих активов предприятия, а также формирования обязательств, приведших к снижению капитала (п. 2 ПБУ 10/99).

В бухучете затраты компании также делятся на 2 вида: прочие и от обычных видов деятельности.

| Расходы | |

| От обычной деятельности (п. 5 ПБУ 10/99) | Прочие (п. 11 ПБУ 10/99) |

| Издержки, сопряженные с производством и сбытом продукции | Отчисления в оценочные резервы |

| Расходы на покупку и продажу товаров | Траты, сопряженные с выбытием ОС |

| Издержки, связанные с выполнением работ | Проценты, перечисляемые фирмой по кредитным договорам |

| Иные траты, которые являются предметом деятельности компании | Издержки, связанные с передачей активов во временное использование |

| Иные расходы | |

П. 16 ПБУ 10/99 приводит следующие факторы для принятия издержек в бухучете:

1. Обоснованность затрат подтверждена определенным договором, нормами НПА или правилами делового оборота.

2. Величина издержек может быть выявлена.

3. Наличие уверенности в том, что по итогам данной хозоперации произойдет снижение экономических выгод компании.

В случае несоблюдения хотя бы одного из вышеперечисленных условий в бухучете признается дебиторка.

Существует 2 метода учета доходов и расходов: кассовый и метод начисления. Первый способ применяется, как правило, при УСН.

Об отличиях в методах учета доходов и расходов узнайте здесь.

ВАЖНО! Кассовый метод в бухгалтерском учете могут применять только организации, применяющие упрощенные способы ведения учета и сдающие упрощенную бухотчетность.

О нюансах учета доходов и расходов кассовым методом в бухгалтерском учете узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Затраты внереализационные

Налоговый учет внереализационных расходов — особенности и принципы применения закреплены в статье 265 НК РФ. Данный вид операций не связан напрямую с осуществлением основных видов деятельности, с производством и реализацией.

В состав затрат данного вида можно отнести:

- банковские комиссии;

- курсовые разницы (отрицательные);

- проценты по кредитам и займам;

- убытки прошлых периодов, выявленные в этом году;

- прочие аналогичные операции.

Нормируемые затраты

Нормируемые расходы в налоговом учете — такие затраты не включены в действующую классификацию, однако тоже имеют место быть. Так, в состав трат данной категории относят те операции, которые можно объединить по общему принципу: для их признания в налоговом учете утверждены нормативы. Иными словами, учесть издержки можно только в определенном размере, но не более нормативного лимита.

Например, представительские траты можно учесть в размере 4 % от расходов на оплату труда за этот же период. Издержки на добровольное страхование персонала — не более 12 % от трат на оплату труда. Некоторые рекламные издержки — до 1 % от выручки по реализации.

Правовые документы

- НК РФ

- статье 253 НК РФ

- 254

- 264 НК РФ

- гл. 34 НК РФ

- закон № 125-ФЗ

- НК РФ

- статье 265 НК РФ

Затраты, расходы, издержки

Существуют такие категории в экономике как затраты, расходы, издержки предприятия. Уже много десятилетий экономисты, бухгалтера, статисты, налоговики спорят о конкретном значении каждой из них, различиях между ними и тождественности.

Рисунок 1.

Определение 1

Затраты – это оценка стоимости в денежном эквиваленте материальных, трудовых, финансовых, информационных, природных и прочих видов ресурсов на производство и реализацию продукции за обозначенный период времени. Затраты характеризуются:

- денежной оценкой ресурсов, то есть обеспечивать принцип измерения ресурсов;

- целевой установкой, то есть должны быть связаны с производством и реализацией продукции в целом или со стадией этого процесса;

- определенным периодом времени, то есть затраты должны относится на продукцию за данный период времени.

Замечание 1

Следует отметить, что если затраты не вовлечены в производственный процесс и не списаны или списаны частично на выпущенную продукцию, то затраты превращаются в запасы сырья или материалов, запасы незавершенного производства, запасы готовой продукции и прочие. Таким образом затратам присуща запасоемкость и они относятся к активам предприятия.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Понятие «расходы» определено в ПБУ и Налоговом кодексе РФ. Согласно ПБУ расходами предприятия признается уменьшение экономических выгод связанное с выбытием активов, в частности денежных средств или иного имущества и возникновение обязательств, которые приводят к уменьшению капитала предприятия. Существуют определенные условия для возможности признания расходов в бухгалтерском учете и отчете о прибылях и убытках.

Согласно Налоговому кодексу РФ, расходы — это обоснованные и подтвержденные документально затраты, понесенные налогоплательщиками. Обоснованными расходами считаются экономически целесообразные затраты, оцененные в денежной форме. Подтвержденными документально расходами считаются затраты, которые подтверждены документами, оформленными в соответствии с требованиями российского законодательства. К расходам относятся любые затраты, произведенные для осуществления хозяйственной деятельности, направленной на получение доходов. Классификация расходов для целей налогового и бухгалтерского учета значительно различается.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Определение 2

Таким образом, расходы — это затраты определенного промежутка времени, подтвержденные документально, экономически обоснованные и перенесшие свою стоимость полностью на реализованную за указанный период продукцию. Расходы, в отличие от затрат, не могут находиться в состоянии запасоемкости, не относятся к активам предприятия. Расходы отражаются при расчете прибыли компании в отчете о прибылях и убытках. «Затраты» шире понятия «расходы», но при определенных условиях данные понятия могут совпадать.

Понятие «издержки» применяется в теории экономики и практике в качестве понятия «затраты» в части производства продукции, работ или услуг. В некоторых источниках понятия «затраты на производство» и «издержки производства» рассматриваются как равнозначные, но это не совсем так. Понятие «издержки» шире определения «затраты». Издержки представляют собой совокупность различных затрат на производство и продажу продукции. К издержкам производства можно отнести затраты материальных, финансовых, трудовых и прочих видов ресурсов на производство и продажу выпущенной продукции. Издержки, также включают особые виды затрат: социальные отчисления, гарантийный ремонт, потери от брака и прочее. Понятия «затраты на производство» и «издержки производства» могут совпадать и рассматриваться как идентичные только при определенных условиях.

Рисунок 2.

Определение 3

В методических рекомендациях по бухгалтерскому учету затрат на производстве и калькуляции себестоимости дано такое определение издержек: «Издержки – совокупность всех затрат экономических ресурсов в денежной форме в процессе кругооборота хозяйственных средств».

Этот же документ определяет классификацию издержек:

- издержки производства, включающие стоимостное выражение потребленных ресурсов в производстве;

- издержки обращения, связанные с приобретением материально-производственных ресурсов и реализацией готовой;.

- экономические издержки, включающие калькулируемые и альтернативные издержки;

- альтернативные издержки, представляющие собой упущенную выгоду от альтернативного использования оборотных средств организации.

- бухгалтерские издержки – затраты в денежном выражении по использованию производственных факторов, в результате использования которых реализуется процесс производства и реализации продукции.

В бухгалтерском учете, согласно ПБУ, расходы организации подразделяются следующим образом:

- расходы по обычным видам деятельности;

- прочие расходы, включая операционные, внереализационные и чрезвычайные расходы.

При формировании расходов по обычным видам деятельности обеспечивается их группировка по элементам, являющаяся единой и обязательной для всех компаний:

- материальные затраты;

- затраты на оплату труда;

- социальные отчисления;

- амортизация;

- прочие затраты.

Состав расходов, которые учитываются в налогообложении, отличается от расходов, признаваемых в бухгалтерском учете. В налоговом учете все расходы подразделяются на следующие категории:

- расходы, связанные с производством и реализацией продукции:

- материальные расходы,

- суммы начисленной амортизации,

- прочие расходы;

расходы на оплату труда,

В Налоговом кодексе РФ обозначен перечень затрат, относящихся к расходам, связанным с производством и реализацией продукции. К прочим расходам, в частности относятся: представительские расходы и расходы на все виды рекламы. Налоговый кодекс РФ предусматривает выделение не пяти, как в бухгалтерском учете, а четырех элементов затрат. Отчисления на социальные нужды, не выделяется в налоговом учете отдельно, а входит в состав «Расходов на оплату труда» и «Прочих расходов» в зависимости от учетной политики организации.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос