С 1 января 2021 года в России перестает действовать система налогообложения в виде единого налога на вмененный доход. В связи с этим всем вмененщикам (независимо от региона и вида деятельности) до конца года необходимо выбрать иной режим налогообложения. Один из возможных вариантов — упрощенная система налогообложения (УСН).

Объектом налогообложения при применении УСН признаются «доходы» или «доходы, уменьшенные на величину расходов» (п. 1 ст. 346.14 НК РФ). Выбор объекта налогообложения осуществляет сам налогоплательщик (за исключением случая, предусмотренного п. 3 ст. 346.14 НК РФ), см. п. 2 ст. 346.14 НК РФ.

Стоимость приобретенных сырья и материалов при применении УСН с объектом «доходы, уменьшенные на величину расходов» включается в состав расходов в момент погашения задолженности перед поставщиком (абз. 1 п. 2, пп. 1 п. 2 ст. 346.17 НК РФ).

Если налогоплательщик в 2021 году совмещал ЕНВД и УСН «доходы» или применял только ЕНВД, то при переходе с 2021 года на УСН «доходы» никаких особенностей по учету сырья и материалов не возникнет, поскольку расходы на их приобретение в налогооблагаемую базу не включаются (п. 1 ст. 346.18 НК РФ).

Если налогоплательщик в 2021 году совмещал ЕНВД и УСН «доходы» или применял только ЕНВД, а с 2021 года будет применять УСН «доходы минус расходы», то:

- расходы на приобретение сырья и материалов, оприходованных и оплаченных в периоде применения УСН «доходы» и / или ЕНВД и списанных после перехода на УСН «доходы минус расходы», не уменьшают налогооблагаемую базу в периоде применения УСН «доходы минус расходы» (пп. 1 п. 2, п. 4 ст. 346.17 НК РФ, письма Минфина России от 18.10.2017 № 03-11-11/68187, от 03.07.2015 № 03-11-06/2/38727);

- расходы на приобретение сырья и материалов, оприходованных, но не оплаченных в периоде применения УСН «доходы» и / или ЕНВД, уменьшают налогооблагаемую базу после перехода на УСН «доходы минус расходы» на дату их оплаты поставщику (пп. 1 п. 2 ст. 346.17 НК РФ, письма Минфина России от 26.05.2014 № 03-11-06/2/24949, от 03.07.2015 № 03-11-06/2/38727).

В программе «1С:Бухгалтерия 8»

применение ЕНВД для организации возможно только совместно с основной системой налогообложения (УСН «доходы», УСН «доходы минус расходы» или ОСН) до 2021 года. Поскольку с 1 января 2021 года система налогообложения в виде ЕНВД применяться не будет, с выходом нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования.

В зависимости от системы налогообложения, применяемой организацией в 2021 году (до отмены ЕНВД), при переходе с 2021 года на систему налогообложения УСН «доходы» или УСН «доходы минус расходы» для автоматического учета переходящих остатков предлагается следующий порядок действий по предварительным настройкам:

| Настройки налогов и отчетов в 2021 году | Способ оценки МПЗ в 2021 году(форма Учетная политика) | Настройки налогов и отчетов в 2021 году | Способ оценки МПЗ в 2021 году(форма Учетная политика) | Порядок действий |

| Упрощенная (доходы) + ЕНВД | По средней | Упрощенная (доходы минус расходы) | По ФИФО | 1. Выбрать систему налогообложения «Упрощенная (доходы минус расходы)» (раздел «Главное — Налоги и отчеты — Система налогообложения»), применить изменения с периода «Январь 2021 г.» После выхода нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования. 2. Сформировать партию для учета остатков материалов по способу «ФИФО». 3. По остаткам материалов создать документ «Ввод остатков» с установленным флажком «Ввод остатков по налоговому учету» (остальные флажки снять), выбрать сформированную партию. |

| Упрощенная (доходы) + ЕНВД | По ФИФО | Упрощенная (доходы минус расходы) | По ФИФО | 1. Выбрать систему налогообложения «Упрощенная (доходы минус расходы)» (раздел «Главное — Налоги и отчеты — Система налогообложения»), применить изменения с периода «Январь 2021 г.». После выхода нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования. 2. По остаткам материалов создать документ «Ввод остатков» с установленным флажком «Ввод остатков по налоговому учету» (остальные флажки снять), выбрать в качестве партии документ, которым было отражено поступление материалов. |

| Упрощенная (доходы минус расходы) + ЕНВД | По ФИФО | Упрощенная (доходы) | По средней | 1. Выбрать систему налогообложения «Упрощенная (доходы)» (раздел «Главное — Налоги и отчеты — Система налогообложения»), применить изменения с периода «Январь 2021 г.». После выхода нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования. 2. При переходе на способ оценки МПЗ «По средней» никаких дополнительных действий не требуется. |

| Упрощенная (доходы минус расходы) + ЕНВД | По ФИФО | Упрощенная (доходы) | По ФИФО | 1. Выбрать систему налогообложения «Упрощенная (доходы)» (раздел «Главное — Налоги и отчеты — Система налогообложения»), применить изменения с периода «Январь 2021 г.». После выхода нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования. 2. Поскольку способ оценки МПЗ «По ФИФО» не меняется, то никаких дополнительных действий не требуется. |

| Упрощенная (доходы минус расходы) + ЕНВД | По ФИФО | Упрощенная (доходы минус расходы) | По ФИФО | Поскольку основная системы налогообложения и способ оценки МПЗ не меняются, то никаких дополнительных действий не требуется. После выхода нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования. |

| Упрощенная (доходы) + ЕНВД | По средней | Упрощенная (доходы) | По средней | Поскольку основная система налогообложения УСН «доходы» и она не меняется, то никаких дополнительных действий не требуется. Способ оценки МПЗ в данном случае не имеет значения. После выхода нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования. |

| Упрощенная (доходы) + ЕНВД | По ФИФО | Упрощенная (доходы) | По ФИФО | |

| Упрощенная (доходы) + ЕНВД | По средней | Упрощенная (доходы) | По ФИФО | |

| Упрощенная (доходы) + ЕНВД | По ФИФО | Упрощенная (доходы) | По средней |

Учет доходов и расходов по ЕНВД в 2021 году осуществляется на счетах 90.01.2 «Выручка по отдельным видам деятельности с особым порядком налогообложения» и 90.02.2 «Себестоимость продаж по отдельным видам деятельности с особым порядком налогообложения». После отмены ЕНВД и перехода на УСН учет доходов и расходов ведется на счетах 90.01.1 «Выручка по деятельности с основной системой налогообложения» и 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

Если в программе в 2021 году организация совмещала УСН и ЕНВД и для автоматического отражения в документах счетов учета доходов и расходов были произведены настройки счетов учета номенклатуры, то их следует удалить.

Пример

ООО «Акварель» ведет розничную торговлю товарами. В 2021 году организация совмещает основную систему налогообложения УСН с объектом «доходы» и ЕНВД для отдельных видов деятельности, способ оценки МПЗ по учетной политике — «По средней».

С 1 января 2021 года в связи с отменой ЕНВД организация перешла на УСН с объектом «доходы, уменьшенные на величину расходов», способ оценки МПЗ — «По ФИФО».

В данном примере рассмотрим хозяйственные операции:

01.01.2021 — Смена объекта налогообложения по УСН на «доходы минус расходы», ЕНВД не применяется.

31.12.2020 — Формирование партии для учета остатков материалов по способу «ФИФО»

31.12.2020 — Ввод остатков материалов для УСН с указанием партии и статуса партии

14.01.2021 — Оплата поставщику стоимости материалов, приобретенных в предыдущем налоговом периоде при применении ЕНВД и УСН с объектом «доходы»

Обратите внимание! Важно соблюдать последовательность ввода операций по учету МПЗ: сначала ввод остатков для УСН, затем остальные операции (в противном случае Книга доходов и расходов может быть заполнена некорректно).

| № | Дата | Операция | Дт | Кт | Сумма | Документ 1С Создать на основании | Пакет документов Входящий Исходящий Внутренний |

| 1 | Настройки программы | ||||||

| 1.1 | 01.01.2021 | Смена объекта налогообложения по УСН на «доходы минус расходы» | — | — | — | Форма «Налоги и отчеты» | Учетная политика |

| 2 | Ввод остатков по материалам, не оплаченным в периоде применения ЕНВД и УСН «доходы» | ||||||

| 2.1 | 31.12.2020 | Определены остатки материалов, не оплаченных поставщикам | — | — | 11 700,00 | Отчет «Оборотно-сальдовая ведомость» Отчет «Задолженность поставщикам» | Отчеты «Оборотно-сальдовая ведомость» Отчет «Задолженность поставщикам» |

| 2.2 | 31.12.2020 | Сформирована партия для учета остатков материалов по способу «ФИФО» | 41.01 | 41.01 | 11 700,00 | Операция | Бухгалтерская справка |

| 2.3 | 31.12.2020 | Введены остатки материалов для учета по УСН | — | — | 11 700,00 | Ввод остатков | |

| 3 | Оплата поставщику материалов, приобретенных в периоде применения ЕНВД и УСН «доходы» | ||||||

| 3.1 | 14.01.2021 | Оплачены поставщику материалы, приобретенные в периоде применения ЕНВД и УСН «доходы» | 60.01 | 51 | 15 600,00 | Списание с расчетного счета | Банковская выписка |

| 4 | Книга доходов и расходов по УСН | ||||||

| 4.1 | 31.03.2021 | Сформирован отчет «Книга доходов и расходов» по УСН | — | — | — | Книга доходов и расходов | Книга доходов и расходов |

Настройки программы

1.1 Смена объекта налогообложения по УСН на «доходы минус расходы»

Форма «Налоги и отчеты» (рис. 1):

- Раздел: Главное

–

Налоги и отчеты

. - В списке налогов слева установите курсор на Система налогообложения

, затем в правой части окна перейдите по ссылке

История изменений

. - По кнопке Создать

добавьте новую запись, в поле

Применяется с

укажите начало нового налогового периода («Январь 2021 г.») и установите переключатель

Система налогообложения

в положение «Упрощенная (доходы минус расходы)», снимите флажок «ЕНВД» (для текущего релиза, при выходе нового релиза в 2021 году этот флажок будет снят автоматически и не доступен для редактирования). - Кнопка Записать и закрыть

.

Рис. 1

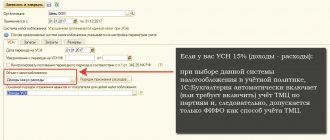

После смены объекта налогообложения автоматически создается новая запись в разделе Главное — Учетная политика

, в которой переключатель

Способ оценки МПЗ

установлен в положение «По ФИФО» и недоступен для изменения (рис. 2).

Рис. 2

Ввод остатков по материалам, не оплаченным в периоде применения ЕВНД и УСН «доходы»

Обратите внимание! Перед вводом остатков закройте 2020-й год и выполните реформацию баланса (обработка «Закрытие месяца»). После ввода остатков повторное закрытие месяца за декабрь не выполняйте.

2.1 Определены остатки материалов, не оплаченных поставщикам

При смене объекта налогообложения с УСН «доходы» на УСН «доходы минус расходы» для ввода остатков по материалам и последующего корректного отражения доходов и расходов необходимо определить статус всех остатков по состоянию на 31 декабря года, предшествующего смене объекта налогообложения, и указать его при вводе остатков в колонке Состояние расхода

:

- Не списано

— поступление актива отражено в учете, затраты на его приобретение оплачены поставщику; - Не списано, не оплачено

— поступление актива отражено в учете, затраты на его приобретение поставщику не оплачены; - Не списано, принято

— поступление актива отражено в учете, затраты на его приобретение признаны в качестве расходов налогового учета по УСН.

Для определения статуса товаров воспользуемся отчетами:

- Оборотно-сальдовая ведомость по счету

для счета 10 (по субсчетам). - Задолженность поставщикам

;

Отчет «Оборотно-сальдовая ведомость по счету» (рис. 1):

- Раздел: Отчеты

–

Оборотно-сальдовая ведомость по счету

. - Установите период — 31 декабря 2021 года, выберите счет на котором ведется учет товаров (в примере 10.06) и сформируйте отчет по кнопке Сформировать

. В примере на 31.12.2020 по счету 10.06 числится: «Бумага А4» — 45 шт. на сумму 15 600,00 руб.;

Рис. 1

Отчет «Задолженность поставщикам» (рис. 2):

- Раздел: Руководителю — Задолженность поставщикам

. - В поле Период

установите 31 декабря 2021 года. - По кнопке Показать настройки

на закладке

Группировка

установите флажки

Поставщик

,

Договор

,

Документ

. - Кнопка Сформировать

. - Двойным щелчком мыши по ячейке с документом или с суммой расшифруйте неоплаченный остаток для сопоставления с остатком материалов по отчету Оборотно-сальдовая ведомость по счету

.

Рис. 2

Проанализировав и сопоставив данные двух отчетов, получим следующую итоговую информацию по состоянию на 31.12.2020:

- материалы в остатке, не оплаченные поставщикам: «Бумага 4А» 45 шт. на общую сумму 11 700,00 руб. (накладная № 12 от 12.12.2020, поставщик ООО «Дельта», дебиторская задолженность 15 600,00 руб.);

2.2 Сформирована партия для учета остатков материалов по способу «ФИФО»

Документ формируется если в 2021 году в настройках программы установлена система налогообложения «Упрощенная (доходы)» и способ оценки МПЗ «По средней». Если способ оценки МПЗ «По ФИФО», то пропустите эту операцию и переходите к операции 2.3.

Документ «Операция» (рис. 3):

- Раздел: Операции — Операции, введенные вручную

. - Кнопка Создать

. Вид документа

— Операция

. - В поле от

укажите дату документа — 31 декабря 2021 года. - Заполните табличную часть по кнопке Добавить

: В колонке

Дебет

укажите счет учета товаров (в примере 10.06), номенклатуру и количество. При заполнении третьего субконто создайте новый документ

Партия

с датой 31 декабря 2021 года (в новом документе укажите только дату, соответствующую дате документа «Операция», остальные поля не заполняйте). Выбирайте этот же документ в следующих строках табличной части при вводе остатков по остальным материалам. Таким образом, остатки товаров будут переведены на партионный учет. - В колонке Кредит

укажите те же данные по товарам, но без партии (счет учета товаров (в примере 10.06), номенклатуру и количество). - В колонке Сумма

укажите сумму остатков по материалам. - Аналогичным образом заполните информацию по остальным материалам в остатке.

.

Рис. 3

2.3 Введены остатки материалов для учета УСН

Документ «Ввод остатков (Материалы)» (рис. 4-5):

- Раздел: Главное

–

Помощник ввода остатков

. - Если по организации ранее вводились начальные остатки на дату начала работы с программой (ссылка Дата ввода остатков

с указанием даты синего цвета), то для документов

Ввод остатков

, формируемых на дату перехода на УСН с объектом «доходы минус расходы», дата устанавливается непосредственно в каждом документе после снятия флажка

Ввод остатков по бухгалтерскому учету

. Если ссылка

Установите дату ввода остатков

красного цвета (т.е. на начало ведения учета в информационной базе документы по вводу остатков не создавались), то перейдите по ней и установите дату до начала ведения учета в программе, а затем в документе

Ввод остатков

после снятия флажка

Ввод остатков по бухгалтерскому учету

установите дату 31.12.2020. - Для создания документа Ввод остатков

выберите двойным щелчком мыши счет в списке (в примере счет 10). В открывшейся форме

Ввод остатков

нажмите кнопку

Создать

, затем кнопку

Режим ввода остатков

. Снимите флажки

Ввод остатков по бухгалтерскому учету

и

Ввод остатков по специальным регистрам

и нажмите кнопку

ОК

. В поле

от

укажите/проверьте дату ввода остатков – 31 декабря 2020 года.

Рис. 4

- По кнопке Добавить

заполните табличную часть документа. В колонке

Партия

во всех строках выбирайте ранее созданный при заполнении документа

Операция

документ

Партия

(рис. 5), (если в 2021 году применялся способ оценки МПЗ «По ФИФО» и соответственно велся партионный учет, то в этой колонке выбирайте документ, которым было отражено поступление материалов). - В колонке Состояние расхода

выберите статус

Не списано, не оплачено

, поскольку ТМЦ не оплачены поставщику в предыдущем налоговом периоде. В примере: материал «Бумага А4» не оплачен поставщику — статус

Не списано, не оплачено

.

выберите документ, которым было отражено поступление ТМЦ.

выберите

Принимаются

.

.

Рис. 5

По кнопке посмотрите результат проведения документа — выполнены записи по регистру «Расходы при УСН» (рис. 6).

Рис. 6

Методы оценки запасов, списываемых в производство. Учет списания материалов в производство

Оценка выбывающих в производство материалов определяет величину издержек производства, а, следовательно, величину балансовой прибыли. Поэтому, избрав один из способов оценки материалов, организация должна ему неизменно следовать в течение отчетного года, а изменение способа оценки должно быть обосновано. Выбранный способ оценки выбывающих материалов закрепляется в учетной политике организации.

В соответствии с п. 73 ПБУ 5/01 «Учет материально-производственных запасов» при отпуске материалов в производство и ином выбытии их оценка производится организацией одним из следующих способов:

а) по себестоимости каждой единицы;

б) по средней себестоимости;

в) по способу ФИФО.

При списании (отпуске) материалов по себестоимости каждой единицы запасов могут применяться два варианта исчисления себестоимости единицы запаса:

— включая все расходы, связанные с приобретением запаса;

— включая только стоимость запаса по договорной цене (упрощенный вариант).

Применение упрощенного варианта допускается при отсутствии возможности непосредственного отнесения транспортно-заготовительных и других расходов, связанных с приобретением запасов, на их себестоимость (например, при централизованной поставке материалов).

В этом случае величина отклонения распределяется пропорционально стоимости списанных (отпущенных) материалов, исчисленной в договорных ценах.

Оценка отпущенных материалов по себестоимости каждой единицы запаса должна применяться организацией в случае, если используемые запасы не смогут обычным образом заменять друг друга или подлежат особому учету (драгоценные металлы, драгоценные камни, радиоактивные вещества и т.п.).

Основным преимуществом метода списания материалов по себестоимости каждой единицы является то, что все материалы списываются по их реальной себестоимости без каких-либо отклонений. Данный метод применим только в тех случаях, когда организация использует сравнительно небольшую номенклатуру материалов, когда можно точно определить, какие именно материалы списаны.

В тех же случаях, когда невозможно точно отследить, материалы из какой именно партии отпущены в производство, целесообразно применять один из двух описанных ниже методов.

При списании (отпуске) материалов, оцениваемых организацией по средней себестоимости, последняя определяется по каждой группе (виду) запасов как частное от деления общей себестоимости группы (вида) запасов на их количество, складывающихся соответственно из себестоимости и количества по остатку на начало месяца и по поступившим запасам в этом месяце.

Метод ФИФО (от англ. First In First Out) основан на допущении, что материалы списываются в производство в той последовательности, в которой они приобретены. Материалы из последующих партий не списываются, пока не израсходована предыдущая. При этом способе материалы, отпущенные в производство, оцениваются по фактической себестоимости материалов, первых по времени приобретения, а остаток материалов на конец месяца оценивается по себестоимости последних по времени приобретения.

В том случае, если первые по времени приобретения партии стоят дешевле, а последующие дороже, применение метода ФИФО приводит к следующему результату — материалы списываются в производство по меньшей стоимости, соответственно, себестоимость продукции ниже и прибыль выше.

Если цены на материалы имеют тенденцию к снижению, то, наоборот, в случае применения метода ФИФО прибыль будет уменьшаться.

Есть два способа определения стоимости материалов, списанных в производство по методу ФИФО:

1. Сначала списываются материалы по стоимости первой приобретенной партии, если количество списанных материалов больше этой партии, списывается вторая и т.д. Остаток материалов определяется вычитанием стоимости списанных материалов из общей стоимости материалов, поступивших за месяц (с учетом остатка на начало месяца).

2. Определяется остаток материалов на конец месяца по цене последних по времени приобретения.

Оплата поставщику материалов, приобретенных в периоде применения ЕНВД и УСН «доходы»

3.1 Оплачены поставщику материалов, приобретенных в периоде применения ЕНВД и УСН «доходы»

Документ «Списание с расчетного счета» (рис. 1):

- Раздел: Банк и касса

–

Банковские выписки

. - Создайте документ по кнопке Списание

или откройте ранее созданный / загруженный через «Клиент-банк» документ. - В поле Вид операции

выберите «Оплата поставщику». - Заполните документ. В примере производится оплата дебиторской задолженности на сумму 15 600 руб.

- Кнопка Провести

.

Рис. 1

По кнопке посмотрите результат проведения документа (рис. 2).

В регистре Книга учета доходов и расходов (раздел I)

(одноименная закладка) отражена сумма оплаты (колонка

Расходы всего

), которая на момент проведения документа включается в расходы по УСН (соответствующей остатку материалов в количестве 45 шт. на сумму 11 700 руб., в т.ч. НДС 1950 руб.).

В регистре Расходы при УСН

(одноименная закладка) на сумму оплаты отражается смена статуса по материалу «Бумага А4»:

- 1-я строка (движение Расход

) и 2-я строка (движение

Приход

) отражают смену статуса —

Не списано, не оплачено

в колонке

Статусы оплаты расходов

меняется на

Не списано, принято

при оплате поставщику (таким образом, для включения в расходы по УСН для данного ТМЦ выполнено два условия: «товар получен и оплачен поставщику).

Рис. 2

Порядок списания материалов на производство.

Пунктом 16 ПБУ 5/01 (а также пунктом 73 Методических указаний по бухгалтерскому учету

материально-производственных запасов, утвержденных приказом Минфина РФ от 28 декабря 2001 г. № 119н) определено, что при отпуске

материалов

в

производство

, предприятие для целей

бухгалтерского учета

может воспользоваться одним из следующих способов (методов):

— по себестоимости каждой единицы;

— по средней себестоимости;

— по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО);

— по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО).

Аналогичный перечень способов предлагается организациям и для целей налогообложения (пункт 8 статьи 255 части второй НК РФ).

Предприятие в данном случае имеет право самостоятельно выбрать, каким методом сырье и материалы будут списываться в производство (да и для других нужд). При этом выбранный способ необходимо зафиксировать в учетной политике организации (и для бухгалтерского учета, и для целей налогообложения).

Следует обратить внимание, что при выборе метода списания материалов предприятие должно иметь в виду следующее:

1) данный метод будет применяться для всех видов сырья и материалов;

2) выбранный метод не будет изменяться в течение длительного периода времени (допущение последовательности применения положений учетной политики).

Рассмотрим порядок применения и отражения в бухгалтерском учете указанных выше способов списания сырья и материалов в производство.

Отпуск материалов по себестоимости каждой единицы

По себестоимости каждой единицы оцениваются материалы, используемые в особом порядке (драгоценные металлы, драгоценные камни и т. п.), а также материально-производственные запасы, которые не могут обычным образом заменять друг друга. Данный метод применяется только в исключительных случаях.

Однако данным методом могут воспользоваться и организации, имеющие небольшую номенклатуру материалов.

Указанный выше метод означает, что предприятие оценивает каждую единицу материалов, списываемых (передаваемых) в производство, по их фактической себестоимости.

При этом следует напомнить, что формирование стоимости материалов на предприятии (независимо от выбранного метода оценки стоимости отпускаемых (списываемых) материалов в производство) может осуществляться двумя путями:

1) все затраты, связанные с приобретением (получением) материалов, отражаются на счете 10 «Материалы» (по каждой партии сырья и материалов);

2) затраты, связанные с приобретением материалов собираются на счете 15 «Заготовление и приобретение материальных ценностей», а на счете 10 отражаются по планово-учетным ценам.

Однако и в первом, и во втором случае стоимость материалов, отраженная на счете 10, будет считаться их фактической себестоимостью, исходя из которой и будет производиться оценка передаваемых в производство материалов.

Пример

Консалтинговая фирма для своих производственных целей (оказание консультационных услуг) в качестве материалов применяет различные канцелярские принадлежности, основную часть которых занимают расходы по приобретению бумаги.

На начало отчетного периода на складе организации числилось 10 пачек бумаги (формата А4), стоимостью 60 рублей каждая. За отчетный период (месяц) было приобретено еще 100 пачек бумаги. Из них 80 пачек формата А4 — по 70 рублей, а 20 пачек формата А3 — по 85 рублей.

За месяц было выдано сотрудникам (в отделы) 90 пачек бумаги (80 пачек — формата А4, 10 пачек — формата А3).

Поскольку в соответствии со своей учетной политикой организация ведет учет списания материалов в производство по себестоимости каждой единицы, то при выдаче бумаги со склада в накладных необходимо четко указывать стоимость этих материалов.

Предположим, что в нашем примере со склада выдано следующее количество бумаги:

формата А4 — 10 пач. х 60 руб.