Регулирование налога на владение земельным участком производится с помощью НК РФ, если говорить точнее, статьей этого свода сведений под номером 31. Отдельные города федеральной значимости дополнительно регулируются собственными законами. Величина представленной разновидности налогового сбора находится в прямой зависимости от множества факторов, представляющих собой характеристики земельного участка. В этом материале мы расскажем важное о земельном налоге и представим список КБК для него.

КБК по земельному налогу

Кто относится к плательщикам

Производить внесение налогового сбора на владение и пользование участками земли обязаны лица из следующих двух категорий:

- физические;

- юридические.

Все они должны обладать участками земли по праву собственности или пользования, длящегося бессрочно, кроме того, наследуемые пожизненно.

Согласно положениям ГК РФ, как собственность искомая земельная территория воспринимается лишь с того момента, как прошла процедуру государственной регистрации. Именно эти бумаги в дальнейшем играют роль основания для взятия с плательщика обсуждаемого налогового отчисления.

Не относятся к плательщикам те компании и граждане, которое пользуются участками не как собственники, а арендаторы, то есть временные владельцы, право которых подкреплено соответствующим бумажным договором. В этом случае они уплачивают хозяину земли арендную плату.

Основные изменения по земельному налогу в 2021 году

Объекты, подлежащие обложению налогом

Снимается сбор с тех территорий, находящихся внутри границ некоторых субъектов страны, или же городов, имеющих значимость на федеральном уровне. Одновременно очень важно, чтобы в искомом субъекте действовал налог, в противном случае его выплата становится не обязательной.

Перечень объектов, подлежащих обложению земельным налогом

Не подлежат обложению налогом наименования из следующего списка.

- Участки земли, которые более не являются объектами оборота ввиду написанных соответственно законов. К ним относятся: территории, причисленные по статусу к заповедникам природным или паркам национального характера;

- участки с обустроенными на них зданиях, служащих работе Вооруженных сил нашей страны или иных воинских представителей, судов;

- площадей, с находящимися на них объектами федеральных организаций;

- участки с размещенными объектами, позволяющими эксплуатировать атомного характера энергию, хранящие радиоактивные, ядерные материалы;

- участки, со стоящими на них наименованиями, согласно разновидностям работы организованы поселения закрытого типа;

- тюрьмы, колонии, в которых организована и ведется деятельность ФС по приведению в действие наказаний;

- кладбищами;

- любыми зданиями, носящими инженерный характер, которые относятся к охране страны и ее границ.

Финансовая база для вычисления величины налога

Расчет налогового отчисления ведется на основании имеющейся финансовой базы, в данном случае в ее роли выступает цена участка земли кадастровая, приближенная к рыночной ее оценке, определенная по правилам, представленным в законодательстве нашей страны, регулирующем земельные отношения.

Чтобы определить цену кадастровую для конкретного участка, необходимо пройти процедуру государственной оценки. Информация по цене участка затем будет занесена в ГКН.

Аббревиатура ГКН расшифровывается как государственный кадастр недвижимости

Это своего рода свод информации, представленной скоплением документов, каждый из которых относятся к конкретной земельной территории. Помимо информации по характеристикам участка земли, он содержит сведения о стоящих на них строениях, особенных условий использования каждого наименования и тому подобную информацию.

Также существует документ под названием кадастровая книга, также содержащая в себе информацию по искомой земле, а именно:

- цену объекта;

- кто проводил оценку;

- дата проведения процедуры;

- границы отреза земли;

- к какой категории относится площадь;

- разновидность использования, разрешенная на искомой территории;

- какие строения расположены на участке.

После того, как процедура регистрации пройдена, объект получает уникальный кадастровый номер, указанный в паспорте участка. В него в дальнейшем станут заносить любую информацию, касающуюся проведенных по нему сделок.

Определение кадастровой цены производится на основе стоимости объекта рыночной, то есть она велика и обновляется постоянно, чтобы соответствовать имеющейся на рынке каждого региона или города федерального значения ситуации.

Существующие ставки по налогу

Устанавливаются искомые величины ставок согласно законодательным актам субъектов страны или же городов, имеющих федеральную значимость, однако запрещено превышение установленных правительством страны границ в 0,3% для:

- земель, эксплуатирующихся в сельском хозяйстве от государства или земель, использующихся для той же цели в пределах населенных пунктов;

- территорий, отданных фонду страны жилищной направленности, на которых расположены инженерные объекты, обеспечивающие должный уровень существования внутри жилых комплексов;

- площади, отданные под индивидуальное хозяйствование, то есть огород, сад, фермерство и для дачи.

По полтора процента снимают с налоговой базы с земельных участков, имеющих прочие характеристики.

При этом власти муниципального образования вправе дифференцировать размер ставок согласно характеристикам каждого земельного участка и категориям владеющих ими граждан.

Так, льготы по обсуждаемому налоговому отчислению положены следующим представителям:

- героям страны;

- носителей ордена Славы;

- людей с инвалидностью третей степени, потерявшие полную способность к труду;

- инвалиды оставшихся двух групп, которым определили состояние до наступления 2004 года, не потерявшие способность к труду;

- ветеранов военных действий;

- лиц, принимавших участие в устранении последствий аварий ЧАЭС, союзе «Маяк», утилизации ядерных отходов на реке «Тече» и ядерных испытаниях полигона в Семипалатинске;

- персон, участвующих в испытаниях оружия ядерной и термоядерной направленности, а также устранения установок на объектах военного характера;

- пострадавших от лучевой болезни лиц.

Чтобы базу уменьшили, нужно предоставить в службу налоговую соответствующие документы, играющие роль подтверждения.

Кто освобождается от уплаты земельного налога?

В данной статье подробно рассмотрим, какие существуют льготы по земельному налогу, кто освобождается от уплаты, а также какие объекты подлежат налогообложению.

Видео – Земельный налог для физических лиц

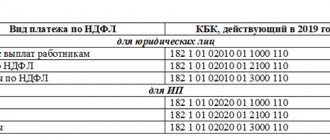

Кбк по земельному налогу в 2021 году для юридических лиц

Земельный налог для юридических лиц – КБК в 2021-2021 годах по нему указываются в соответствии с действующим законодательством. Кто и когда должен уплачивать налог на землю? Какие КБК по земельному налогу указывать в платежке в 2021 году? Ответы на эти и другие вопросы рассмотрим в материале далее.

Основная информация по земельному налогу

Юрлица как плательщики налога

Кбк земельного налога на 2021-2021 годы для организаций

Итоги

Основная информация по земельному налогу

Природные ресурсы, в том числе и земля, представляют собой объект налогообложения. Владельцы земельных наделов — лица, владеющие ими на правах бессрочного пользования, пожизненно унаследованного владения, собственности, — обязаны перечислять в бюджет налог на землю.

Земельный налог носит местный характер и вводится в действие законодательными актами на муниципальном уровне (п. 1 ст. 387 НК РФ). Местные власти также вправе самостоятельно устанавливать сроки уплаты и действующие ставки налога. При этом принятые ими решения не должны ущемлять положение владельцев участков по сравнению с условиями, закрепленными в НК РФ.

Действие земельного налога в городах федерального значения регламентируется НК РФ и законами этих городов (Москвы, Санкт-Петербурга, Севастополя).

Объектами выступают участки земли, которые находятся в рамках территорий муниципальных образований и городов со статусом федерального значения.

Изъятые из оборота, входящие в состав лесного или водного фондов, объекты наследия культуры, а также земли в составе имущества собственников многоквартирных домов налогом не облагаются (п. 2 ст. 389 НК РФ).

Если земля находится в аренде или на правах безвозмездного срочного пользования, пользователи таких территорий плательщиками не признаются (п. 2 ст. 388 НК РФ).

Подробнее об объекте налогообложения можно прочесть в статье «Объект налогообложения земельного налога».

Юрлица как плательщики налога

Обязанности по уплате земельного налога существуют не только у граждан, но и у юрлиц, которые признаются собственниками участков. При этом если физлицам не нужно заботиться о правильных реквизитах для уплаты налога (они оплачивают его по уведомлению, поступающему из ФНС), то организациям на актуальные КБК стоит обратить особое внимание.

Использование льготных систем налогообложения не освобождает юрлиц от обязанности уплачивать налог на землю, которая принадлежит им на праве собственности.

Когда нужно платить налог на землю, читайте в статье «Земельный налог за год – как рассчитать и когда платить?».

Кбк земельного налога на 2021-2021 годы для организаций

Для юрлиц КБК земельного налога в 2021-2021 годах не менялся. Перечисление налога осуществляется с использованием следующих кодов:

- 182 1 0600 110 — для участков внутри границ городов федерального значения;

- 182 1 0600 110 — если речь идет о территории иного городского округа без внутригородского деления;

- 182 1 0600 110 — для территорий, расположенных в границах городских округов с внутригородским делением.

- 182 1 0600 110 — для территорий, расположенных внутри городских районов.

При наличии участков вне городских пределов уплата налога производится по кодам:

- 182 1 0600 110 — по межселенным территориям;

- 182 1 0600 110 — по землям, относящимся к сельским поселениям;

- 182 1 0600 110 — по участкам в пределах городских поселений.

О форме, по которой юрлицо составляет декларацию по земле за 2021 год, читайте в материале «Заполняем декларацию по земельному налогу за 2021 год», а быстро ознакомиться с изменениями, которые внесены в декларацию по земельному налогу с отчета за 2021 год, можно в статье «Новая декларация по налогу на землю: что изменилось и как применять».

Итоги

Правом на ввод налога и установление ставок по нему обладают органы местной власти. Совершать перечисления налога в бюджет собственникам следует по КБК, которые зависят от особенностей территориального положения участка.

Исправить ошибку, допущенную в КБК при перечислении налога, поможет статья «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Источник: https://nalog-nalog.ru/uplata_nalogov/rekvizity_dlya_uplaty_nalogov_vznosov/kbk_po_zemel_nomu_nalogu_dlya_yuridicheskih_lic/

Налоговый период сбора

К периоду обложения по искомому сбору относятся календарные двенадцать месяцев, наступающие с первого дня года и продолжающиеся до конца декабря того же года. Отчет предоставляется в службу налоговую организациями четыре раза:

- через первые три месяца года;

- после полугодия;

- на девять месяцев;

- в год.

Власти муниципальных образований и городов значимости федеральной имеют право на изменение сроков и частоты предоставления отчетности.

Определяется величина налогового отчисления за владение землей, предназначаемая казной страны, как процент от налоговой базы, то есть цены объекта кадастровой.

Для организаций величина налога выплачивается несколько раз в виде авансовых платежей и в конце года в виде остатка, полученного как разница от общей, начисленной за год суммы, и вычтенными из нее авансовыми платежами, ранее уплаченными в казну страны.

Если во время прохождения актуального периода налогового права собственности на конкретный участок земли к владельцу прекращается, то высчитываться величина сбора, полагающегося у плате, будет с использованием специализированного коэффициента, являющегося отношением между количеством месячных сроков, в течение которых участок находился во владении, к двенадцатимесячному периоду за весь срок налоговый.

То есть формула его вычисления будет выглядеть следующим образом:

К = А:В

Где К – коэффициент, А – время нахождения участка во владении на текущий период предоставления отчетности, В – общее количество месяцев в году.

Существует перечень полностью освобожденных от внесения выплаты по искомому сбору организаций. К ним относятся:

- исполнительные структуры Министерства юстиции государства, использующие земельные участки для ведения основной деятельности;

- компании-владельцы автодорог России;

- организации религиозной направленности, для них речь идет об участках, местом расположения которых стали церкви, храмы и прочие строения аналогичной направленности;

- компании для инвалидов, внутри штата, которых не менее 80% целевых представителей с инвалидностью, также касательно земель, использующихся для осуществления деятельности основной направленности;

- компании, капитал уставного характера которых сформирован за счет вливаний со стороны организаций для людей с инвалидностью, при этом в штате численность работников с инвалидностью не менее половины;

- компании, владельцами имущественных объектов которых являются упомянутые союзы для людей с инвалидностью, касательно участков земли, которые используются для целей реабилитационной направленности, оказания помощи людям с инвалидностью характера правового и тому подобное;

- организации, где ведется художественной направленности промысел народный;

- физлица, представители коренных сибирских народностей, в отношении земель, на которых они живут согласно традиционному укладу;

- компании, являющиеся членами особых зон экономического характера, в отношении земель, находящихся у них во владении не менее пяти лет.

Кбк налог на землю для юридических лиц 2021

Итак, если в собственности обычного россиянина имеется земля (участок, доля от земельного участка), то уплата земельного налога для него обязательна. Размер налогового обязательства определяется в индивидуальном порядке в зависимости от категории земель, ставки налога, площади участка и наличия льгот.

В итоге неверно указанный КБК на земельный налог 2021 для юридических лиц или простых граждан в платежке может привести к штрафам и пеням. Причем вернуть деньги или уточнить ошибочный платеж можеть быть довольно проблематично и потребует определенного времени. И нервов.

Срок уплаты земельного налога за 2021 год для юридических лиц

389 НК, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды.

Согласно нормам статьи 201-1 НК при включении в перечень неиспользуемого (неэффективно используемого) имущества земельный налог по таким земельным участкам (их частям) исчисляется исходя из увеличенной (но не более чем в десять раз ) ставки земельного налога. В таком случае

Кбк по земельному налогу в 2021 году для юридических лиц

Объектами выступают участки земли, которые находятся в рамках территорий муниципальных образований и городов со статусом федерального значения.

Изъятые из оборота, входящие в состав лесного или водного фондов, объекты наследия культуры, а также земли в составе имущества собственников многоквартирных домов налогом не облагаются (п. 2 ст. 389 НК РФ).

Если земля находится в аренде или на правах безвозмездного срочного пользования, пользователи таких территорий плательщиками не признаются (п. 2 ст. 388 НК РФ).

Обязанности по уплате земельного налога существуют не только у граждан, но и у юрлиц, которые признаются собственниками участков. При этом если физлицам не нужно заботиться о правильных реквизитах для уплаты налога (они оплачивают его по уведомлению, поступающему из ФНС), то организациям на актуальные КБК стоит обратить особое внимание.

Кбк земельный налог в 2021 году для юридических лиц

В поле 106 нужно указать основание платежа. Для этого используют буквенные значения. Значение ТП используют для перечисления налога за текущий год. Значение ЗД — для перевода налога за прошедший налоговый период при отсутствии требования со стороны налоговиков.

ИП платежки на перечисление земельного налога в 2021 году не заполняют. Они платят налог на основании налогового уведомления, которое приходит из ИФНС по месту жительства. Реквизиты и КБК на перечисление налога уже указаны в уведомлении. Поэтому ничего заполнять не требуется — уплата ИП земельного налога в 2021 году сходна с уплатой налога физлицами.

Кбк земельный налог на 2021 год

Так, как и любой КБК, код для земельного налога в 2021 году состоит из 20 чисел. Первые три (182) обозначают, кому вы перечисляете деньги (ФНС). Следующие три цифры (106) обозначают сам налог. Самые важные разряды – 12 и 13. Они показывают, в какой именно бюджет направляются средства:

В 2021 году все компании – владельцы земельных наделов должны внести в бюджет земельный платеж за 2021 год. Конкретный срок исполнения обязательства устанавливается властями на местном уровне.

При этом он не может приходиться на январь 2021 года. Последним днем может быть 1 февраля или более поздняя дата (ст. 397 НК РФ).

Привязка к 1 февраля сделана потому, что это последняя дата представления в ИФНС «земельной» декларации за отчетный год.

Кбк земельного налога в 2021 году для юридических лиц

- Ошибка в разряде 14-17 приведет к неверному определению причины платежа.

Например, при оплате налога указали «2100», тогда вместо налога сумма зачислится в уплату пени, - Ошибка в других разрядах приведет к тому, что платеж совсем не будет идентифицирован и останется невыясненным.

Все права защищены.

Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Российский Налоговый Курьер». Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Как рассчитать КБК пени по транспортному налогу для юридических лиц в 2021-2021 году

В 2013 году Министерство финансов разработало Приказ № 107н. Согласно ему в платежное поручение вносятся сведения, позволяющие идентифицировать платеж. В пункте пятом указано, что платежные документы должны содержать КБК. Также регулируется вид этого номера, он всегда состоит из 20 цифр, которые обозначают:

Изменение кода происходит вместе с корректировками классификации платежей в казну государства. Несмотря на большое количество изменений для предприятий в налоговом законодательстве в 2021 году, КБК для транспортного налога остался неизменным. Организациям нужно вносить в формуляры:

Кбк по транспортному налогу в 2021 году для юридических лиц

После того, как была подготовлена платежка, указана в ней КБК по налогу в 2021г. возникает вопрос, какое число деклараций необходимо составить. Если есть обособленное подразделение, на которое было зарегистрировано транспортное средство, необходимо будет составлять еще одну декларацию на него.

Заполнение декларации нужно начинать с титульного листа. В нем необходимо отобразить информацию о компании, а также о сроках подачи декларации (п. п. 3.1, 3.2 Порядка). После того, как титульный лист будет сформирован, необходимо будет составить раздел 2. Стоит знать, что количество разделов обязательно должно соответствовать количеству транспортных средств (п. 5.1 Порядка).

На КБК 104309 должны поступать платежи по земельному налогу, за исключением земельного налога на земли населенных пунктов (входят категории земель – сельскохозяйственного назначения, промышленности, особо охраняемых природных территорий, лесного и водного фонда).

Вместе с тем, учитывая, что в 2021 году начисления и уплата налогоплательщиками произведены на КБК 104309, при этом срок окончательного расчета с бюджетом установлен не позднее 10 апреля 2021 года, а также во избежание образования неправомерной недоимки по лицевому счету, которая, в свою очередь, повлечет к административным мерам взыскания, начисление и уплату по Декларации по налогу на транспортные средства, по земельному налогу и налогу на имущество за 2021 год необходимо производить на КБК 104309, за исключением налогоплательщиков с объектами, по которым платежи должны поступать в бюджет местных самоуправлений (4 – й уровень бюджета).

Земельный налог 2021 для юридических лиц: КБК и другие реквизиты

Самостоятельно разобраться с отчислениями в бюджеты и определить КБК по земельному налогу организаций сможет не всякий руководитель малого предприятия. Лучше передать эту работу штатному бухгалтеру, но дешевле будет передать функции по уплате налогов и сдаче отчетности крупной аутсорсинговой компании.

Рекомендуем прочесть: Налог на дачу с 2021 года для физических лиц в снт

В соответствии с КБК, земельный налог организаций также подразделяется в зависимости от вида объекта налогообложения, то есть, от того, где расположен земельный участок.

Коды бюджетной классификации, которые указываются в платежке по земельному налогу, приведены в таблице.

В ней вы также найдете кодировку для штрафов и пени по земельному налогу в 2021 году для юридических лиц в соответствии с КБК:

Коды бюджетной классификации по земельному налогу для юридических лиц

Во время оформления документации платежной, касающейся выплат налогового сбора за владение землей, необходимо использовать коды бюджетной классификации – последовательности цифровые, которые служат для обозначения того или иного вида отчислений в казну страны.

Определить, какой код подходит в конкретном случае можно согласно расположению участка земли, по которому вносят плату.

Посмотрите в нижеследующей таблице, какие кодировки соответствуют каждому типу поселений.

Таблица 1. Коды бюджетной классификации по месту расположения участка

| Месторасположение земельного участка | КБК по земельному налогу |

| В границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 0600 110 |

| В границах городских округов без внутригородского деления | 182 1 0600 110 |

| В границах городских округов с внутригородским делением | 182 1 0600 110 |

| В границах внутригородских районах | 182 1 0600 110 |

| В границах межселенных территорий | 182 1 0600 110 |

| В границах сельских поселений | 182 1 0600 110 |

| В границах городских поселений | 182 1 0600 110 |

Отдельные последовательности цифр предусмотрены для выплаты пеней, начисленных на несвоевременно уплаченный налог на земельный участок. Рассмотрите существующие наименования для каждого поселения в нижеследующей таблице.

Таблица 2. Значения КБК по пене на земельный налог

| Месторасположение земельного участка | КБК по земельному налогу |

| В границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 0600 110 |

| В границах городских округов без внутригородского деления | 182 1 0600 110 |

| В границах городских округов с внутригородским делением | 182 1 0600 110 |

| В границах внутригородских районах | 182 1 0600 110 |

| В границах межселенных территорий | 182 1 0600 110 |

| В границах сельских поселений | 182 1 0600 110 |

| В границах городских поселений | 182 1 0600 110 |

Кроме того, отчисления штрафные иного вида имеют также собственный список кодировок.

Таблица 3. КБК для штрафов по земельному налогу

| Месторасположение земельного участка | КБК по земельному налогу |

| В границах внутригородских муниципальных образований городов федерального значения (Москва, Санкт-Петербург, Севастополь) | 182 1 0600 110 |

| В границах городских округов без внутригородского деления | 182 1 0600 110 |

| В границах городских округов с внутригородским делением | 182 1 0600 110 |

| В границах внутригородских районах | 182 1 0600 110 |

| В границах межселенных территорий | 182 1 0600 110 |

| В границах сельских поселений | 182 1 0600 110 |

| В границах городских поселений | 182 1 0600 110 |

Если вы ошибочно внесли неподходящий код при заполнении платежного документа по земельному налогу, штрафной санкции или процентам по нему, однако верно указали получателя, штраф или пеню вам не начислят, так как платеж в бюджет страны поступил в любом случае. Просто подайте в отделение налоговой службы заявление на уточнение поступления платежа.

КБК: земельный налог 2021 для юридических лиц

Земельный налог 2021 для юридических лиц важно внести по правильному КБК и в срок, причем за 2021 год – к 1 февраля 2021 года. Ошибка в КБК земельного налога может быть критичной. Перечисление попадет в разряд невыясненных платежей и сумма будет считаться неуплаченнойю Поэтому перед оплатой проверьте коды в платежке.

Внимание! Мы подготовили справочник КБК по земельному налогу за 2021 год. В нем вы найдете актуальные коды для уплаты налога, пеней и штрафов. Скачивайте бесплатно:

Сформировать платежку на перечисление земельного налога вы можете в программе БухСофт. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

платежки по земельному налогу

КБК

КБК – это специальные коды, систематизирующие бюджетные доходы и расходы. Налоговые платежи относятся к бюджетным доходам, поэтому, чтобы перечислить налоговую сумму, плательщику нужно знать правильный КБК. Его проставляют в поле 104 платежки.

Структура Кбк земельного налога в 2021 году для юридических лиц включает три части:

- код получателя дохода;

- код вида дохода;

- код подвида дохода.

По налоговым платежам, в том числе за землю, получателем выступает ФНС, ее код 182 – это и есть первые три разряда КБК. Определить все реквизиты своей территориальной инспекции фирма может с помощью сервиса на сайте ФНС:

Остальные части кода означают:

Разряды с 4 по 6 – группа и подгруппа поступлений. В Кбк земельного налога в 2021 году для юридических лиц это «106»;

Разряды с 7 по 11 – статья и подстатья поступлений;

Разряды с 12 по 13 – бюджет по назначению платежа. По земельному налогу 2021 КБК содержит в этих разрядах коды бюджетов:

- 03 – федеральных городов;

- 04 – городских округов без деления;

- 05 – муниципальных межселенных поселений;

- 10 – сельских селений;

- 11 – городских округов с делениями;

- 12 – внутригородских делений;

- 13 – городских селений.

Разряды с 14 по 17 – вид платежа:

- 1000 – налоговый платеж;

- 2100 – налоговые пени;

- 3000 – налоговые штрафы.

Если ошибиться в КБК, платеж не попадет по назначению, после чего налоговики начнут начислять пени. Чтобы обнулить их, фирме придется уточнять платеж. Поэтому рекомендуем свериться в актуальными КБК, приведенными ниже.

Кбк земельного налога в 2021 году для юридических лиц

Перечислять налог на землю юрлицам необходимо в бюджет по месту расположения участка. Все возможные коды по сумме налога и недоимке по нему приведены в таблице 1.

Таблица 1.

Кбк земельного налога в 2021 году для юридических лиц

| Место расположения участка | КБК |

| Федеральные города – Москва, СПб, Севастополь | 182 1 0600 110 |

| Округа городские | 182 1 0600 110 |

| Округа городские с внутригородским делением | 182 1 0600 110 |

| Районы внутригородские | 182 1 0600 110 |

| Территории межселенные | 182 1 0600 110 |

| Поселения сельские | 182 1 0600 110 |

| Поселения городские | 182 1 0600 110 |

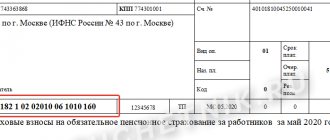

Вот фрагмент платежки с Кбк земельного налога в 2021 году для юридических лиц:

КБК: пени земельного налога в 2021 году для юридических лиц

Налог на землю или авансовое перечисление по нему могут быть внесены по ошибочному КБК. В этом случае до тех пор, пока фирма не уточнит платеж, инспекция будет начислять пени. Все коды для платежей по пеням смотрите в таблице 2.

Таблица 2.

КБК пени земельного налога в 2021 году для юридических лиц

| Место расположения участка | КБК |

| Федеральные города – Москва, СПб, Севастополь | 182 1 0600 110 |

| Округа городские | 182 1 0600 110 |

| Округа городские с внутригородским делением | 182 1 0600 110 |

| Районы внутригородские | 182 1 0600 110 |

| Территории межселенные | 182 1 0600 110 |

| Поселения сельские | 182 1 0600 110 |

| Поселения городские | 182 1 0600 110 |

Пример

Земельный налог 2021: КБК

ООО «Символ» внесло аванс по налогу на землю в бюджет г. Москвы за I квартал в сумме 72 000 рублей по ошибочному КБК и в течение 20 дней уточняло платеж. Ключевая ставка в этот период – 7,25%.

Инспекция успела насчитать пеней на сумму 348 рублей (72 000 руб. х 20 дн. х 7,25% / 300). Через 20 дней она отказала «Символу» в уточнении платежа, и фирме пришлось платить налог повторно и к тому же вносить пени.

В платежках «Символа» указаны КБК:

– 182 1 0600 110

– для суммы 72 000 р.;

– 182 1 0600 110

– для суммы 348 р.

Земельный налог 2021: КБК для штрафов

Штрафы грозят фирмам только за годовую недоимку по налогу на землю, а по срокам авансовых платежей инспекция не штрафует.

Сумма санкции за просрочку по годовому платежу – 20% от величины недоимки, если инспекция не доказала умысел фирмы в нанесении ущерба бюджету.

Если же преднамеренность доказана, то штраф увеличивается до 40% от величины недоимки. Все коды для штрафных платежей смотрите в таблице 3.

Таблица 3.

Земельный налог 2021: КБК для штрафов

| Место расположения участка | КБК |

| Федеральные города – Москва, СПб, Севастополь | 182 1 0600 110 |

| Округа городские | 182 1 0600 110 |

| Округа городские с внутригородским делением | 182 1 0600 110 |

| Районы внутригородские | 182 1 0600 110 |

| Территории межселенные | 182 1 0600 110 |

| Поселения сельские | 182 1 0600 110 |

| Поселения городские | 182 1 0600 110 |

Источник: https://www.BuhSoft.ru/article/1336-kbk-zemelnyy-nalog-dlya-yuridicheskih