Понятие

Чтобы не возникало спорных моментов, куда платить ЕНВД по обособленному подразделению, для начала разберем терминологию.

Обособленное подразделение (далее также ОП) – это дополнительное структурное ответвление, которое создает организация, чтобы расширить сферу своего влияния. Чаще всего речь идет о филиале или представительстве. Но, по большому счету, это может быть вообще один единственный человек, который официально есть в штате компании, но при этом работает на удалении от головного офиса.

Соответствующие положения прописаны в:

- п. 2 ст. 11 НК РФ;

- ст. 55 ГК РФ.

Но чтобы структурное ответвление действительно считалось по закону обособленным подразделением, необходимо соответствие целому ряду условий:

- подразделение не может базироваться по тому же адресу, по которому находится главный офис компании;

- должно быть оборудовано стационарными рабочими местами;

- рабочие места созданы на срок не менее 1 месяца.

Обособленные подразделения имеют право создавать только юридические лица. При этом у ИП никто не отнимает право на расширение своего бизнеса. Они также могут создавать своего рода филиалы, представительства и т. п. Но по закону они не будут считаться ОП.

Для создания обособленного подразделения на ЕНВД фирма должна принять соответствующее положение о нем. Единой формы этого документа нет, его составляют в свободной форме. Но при этом в нем должна быть отражена основная информация об ОП: адрес, название, цели и задачи создания, руководящий состав и т. д.

Также см. «Что нужно знать про положение об обособленном подразделении ООО: образец».

Внутри фирмы на ЕНВД появление обособленного подразделения подтверждает приказ о его создании и о назначении его главы. Причем это могут быть два разных документа или один единственный.

Также см. «Каким должен быть приказ о создании обособленного подразделения в 2021 году».

Ссыль: не залит

Определение понятия «обособленное подразделение»

Обособленными подразделениями фирмы (компании, организации, предприятия) являются подразделения, которые были созданы ей на территории, отличающейся местоположением от места нахождения самой фирмы. При этом обособленные подразделения оборудуются стационарными рабочими местами, которые были созданы на срок не меньше одного месяца.

На основании статьи 55 ГК и статьи 11 НК РФ, обособленными подразделениями компании считаются:

- представительства;

- филиалы;

- единственное стационарное рабочее место служащего вне головного офиса.

Добавим, что обособленные подразделения – не юридические лица, они могут осуществлять деятельность от имени фирмы, которая их основала.

Предприятие назначает руководство обособленного подразделения, которое не вправе осуществлять деятельность без наличия доверенности.

Специфика спецрежима

Единый налог на вмененный доход – это особая форма налогообложения, которую можно применять только в отношении определенного рода деятельности [обособленного подразделения на ЕНВД]. Среди них:

- розничная торговля;

- автотранспортные услуги, в т. ч. ремонт, техобслуживание, мойка и хранение различных средств;

- бытовые услуги;

- ветеринарные клиники;

- компании, занимающиеся размещением наружной рекламы и наклеиванием рекламы на транспортные средства;

- фирмы, сдающие в аренду торговые помещения и земельные участки под торговлю;

- организации гостиничного бизнеса.

Подробнее об этом см. «ЕНВД: виды деятельности в 2021 году».

Действие ЕНВД регулируют в основном местные законы – муниципальные, городские, а также региональные. При этом с 2013 года переход на такую форму налогообложения стал абсолютно добровольным.

Переводим обособленное подразделение на уплату ЕНВД

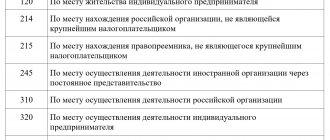

Организации и коммерсанты, изъявившие желание перейти на «вмененку», обязаны встать на учет в качестве плательщиков ЕНВД в налоговом органе (п. 2 ст. 346.28 НК РФ). Для этого они подают заявление:

- либо по месту осуществления предпринимательской деятельности;

- либо по месту нахождения организации (месту жительства индивидуального предпринимателя) — в отношении автотранспортных услуг, развозной и разносной розничной торговли, размещения рекламы с использованием внешних и внутренних поверхностей транспортных средств.

Примечание. Формы заявлений о переходе на уплату ЕНВД утверждены приказом ФНС России от 11.12.2012 № ММВ-7-6/[email protected]

А если головная организация, применяющая систему налогообложения в виде ЕНВД, решила открыть обособленное подразделение? Надо ли в данном случае подавать заявление о переходе этого подразделения на уплату единого налога? Давайте разберемся.

С одной стороны, исходя из нормы пункта 2 статьи 346.28 НК РФ, организация или индивидуальный предприниматель при открытии обособленного подразделения должны вставать на учет в качестве плательщика ЕНВД по каждому месту ведения «вмененной» деятельности.

Напомним, что система налогообложения в виде ЕНВД вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов (п. 1 ст. 346.26 НК РФ). Соответственно на территории каждого такого муниципального образования нормативными правовыми актами устанавливаются разные значения корректирующего коэффициента базовой доходности К2 (п. 3 ст. 346.26 НК РФ). Отсюда следует, что по одному и тому же виду «вмененной» деятельности в разных муниципальных образованиях коэффициент К2 может различаться. Что в свою очередь влияет на конечную сумму единого налога.

Таким образом, ссылаясь на абзац 2 пункта 2 статьи 346.28 НК РФ, специалисты финансового ведомства рекомендуют вставать на учет в качестве «вмененщиков» по каждому месту осуществления деятельности. Такие выводы содержатся в письмах Минфина России от 28.09.2011 № 03-11-06/3/105, от 08.06.2010 № 03-11-11/160, от 25.03.2010 № 03-11-11/76 и от 26.03.2010 № 03-11-04/3/47.

С другой стороны, есть пункт 2 статьи 346.28 НК РФ. Согласно этому пункту постановка на учет организации или индивидуального предпринимателя в качестве «вмененщика», осуществляющих деятельность на территориях нескольких муниципальных образований, где действует несколько налоговых органов, осуществляется в налоговом органе, на подведомственной территории которого расположено место осуществления деятельности, указанное первым в заявлении о постановке на учет в качестве плательщика единого налога.

На это указывает и Минфин России (письмо от 12.10.2010 № 03-11-11/264). При этом налоговые органы все же склонны с этим не соглашаться.

Для того чтобы избежать претензий со стороны контролирующих органов, можно поступить следующим образом. При открытии обособленных подразделений в том же городе, но в разных его районах, дополнительно регистрироваться в качестве «вмененщика» не обязательно. Если же организация или ИП решили открыть обособленное подразделение, например, в другом городском округе, то лучше все-таки встать на учет в качестве плательщика единого налога в налоговых органах, действующих на данных территориях.

Примечание. Такую позицию разделяет и Минфин России (письмо от 24.07.2013 № 03-11-11/29241)

К тому же не стоит забывать о том, что с 1 января 2013 года система налогообложения в виде ЕНВД применяется добровольно. Следовательно, налогоплательщик, имеющий обособленные подразделения как в одном муниципальном образовании, так и в разных, может выбирать различные налоговые режимы в отношении одного и того же вида деятельности. Такой вывод содержится в письме Минфина России от 01.07.2013 № 03-11-06/3/24980.

Куда платить единый налог

Чтобы понимать, куда платить ЕНВД по обособленному подразделению, надо заглянуть в статью 83 (п. 1) Налогового кодекса. В ней прописано, что уплата налога в общем случае происходит по месту налоговой регистрации ОП компании.

Также см. «Как заполнить заявление по форме ЕНВД-1».

Второй вариант – по месту юридического адреса. Но только в том случае, если организация занимается (абзац 3 п. 2 ст. 346.28 НК РФ):

- перевозкой грузов и людей;

- торговлей в развоз и разнос;

- рекламой на ТС.

Есть несколько нюансов, о которых необходимо знать фирме, которая хочет иметь обособленное подразделение на ЕНВД.

- Если обособленное подразделение на ЕНВД занимается перечисленными выше видами деятельности в субъекте РФ, где такой налог существует, но при этом головной офис зарегистрирован там, где «вменёнки» нет, можно забыть о ЕНВД. Законом запрещено так работать.

- Если у организации ОП расположены в разных муниципалитетах, но подчиняются они одной МИФНС, на учет ей вставать нужно именно туда.

- Началом расчета ЕНВД в новом месте считается дата, когда фирма встала там на налоговый учет в качестве спецрежимника.

Если организация решит ликвидировать какое-либо ОП, то это не приводит к необходимости снятия с учета в налоговой инспекции по этому месту, если остальные «обособки» продолжают работать. Сама компания продолжать быть на ЕНВД.

Также см. «Когда отменят ЕНВД».

Читать также

14.11.2017

Куда будет обособленное подразделение уплачивать ЕНВД?

В соответствии с пунктом 1 статьи 83 Налогового кодекса, предприятия, которые имеют обособленные подразделения, имеют обязанность встать на учет в налоговую инспекцию по месту нахождения каждого из них.

Регистрация в качестве налогоплательщика происходит по каждому из мест осуществления деятельности на ЕНВД, а значит, они должны уплачивать вмененный налог на территории каждого из своих обособленных подразделений.

Что касается налоговой отчетности, то на основании пункта 2 статьи 346.28 НК РФ, ее необходимо сдавать в ИФНС в виде декларации по части деятельности, которая ведется на подведомственной ей территории.

Стоит учитывать, что в некоторых случаях отчитываться по ЕНВД и уплачивать налог следует по месту нахождения фирмы (об этом говорится в абзаце 3 пункта 2 статьи 346.28 НК), если деятельность организации на «вмененке» относится к таким видам как:

- размещение рекламы на транспорте;

- грузовые / пассажирские перевозки;

- разносная / развозная торговля.

Плательщиком налога является организация

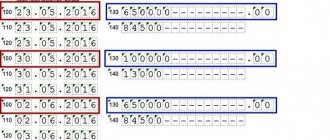

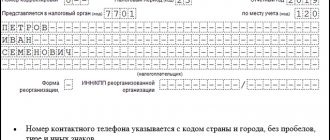

Налоговым периодом по ЕНВД признается квартал (ст. 346.30 Налогового кодекса РФ). Декларации надо представлять не позднее 20-го числа первого месяца следующего налогового периода (п. 3 ст. 346.32 Налогового кодекса РФ).

Некоторые организации представляют декларации по ЕНВД, указывая в них КПП обособленного подразделения с кодом причины постановки на учет 43 или 45. Кроме того, некоторые организации, состоящие на учете в качестве плательщика единого налога на вмененный доход и представившие налоговые декларации по этому налогу по каждому обособленному подразделению, указывают в них его КПП.