Платят ли НДС при упрощенной системе налогообложения

Ответ на этот вопрос дает ст. 346.11 НК РФ, по нормам которой фирмы, работающие на УСН, не признаются плательщиками НДС, за исключением случаев, касающихся:

- ввоза товаров в РФ;

- налога, обозначенного в ст. 174.1 НК РФ (операции по договорам простого товарищества и доверительного управления).

Кроме того, НДС при УСН нужно заплатить «упрощенцам» — налоговым агентам. То же самое придется им сделать и при выставлении ими своим партнерам счетов-фактур, в которых выделен НДС. Ситуации, при которых «упрощенцы» считаются налоговыми агентами, приведены в ст. 161 НК РФ: операции продажи-покупки и аренды госимущества, приобретение товаров, работ, услуг на территории России у иностранных контрагентов, не зарегистрированных в российских налоговых органах.

Подробнее см. в материале «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

О том, как учесть «входной» и «ввозной» НДС при УСН, смотрите в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно.

Как учесть доходы и расходы при переходе с ОСНО на УСН

При учете доходов и расходов юридических лиц в переходный период нужно исходить из того, что меняется принцип их признания.

Практически все компании на ОСНО используют для расчета налога на прибыль метод начисления. Это значит, что доходы и расходы учитывают в том периоде, когда были оформлены документы на отгрузку или списание.

На УСН доходы и расходы нужно признавать «по оплате», т.е. в те даты, когда деньги поступили на счет или были списаны с него. Отсюда вытекают правила учета в переходный период (п. 1 ст. 346.25 НК РФ). Смысл этих правил в том, что каждый доход или расход необходимо учесть только один раз – или до перехода на «упрощенку», или после.

- Авансы, полученные на ОСНО и не «закрытые» отгрузками, нужно включить в базу по УСН на дату перехода.

- Оплаты, полученные после перехода на УСН, не нужно включать в базу по «упрощенке», если отгрузки ранее были использованы для расчета налога на прибыль.

- Если расходы были оплачены на ОСНО, но списаны на «упрощенке», их нужно учесть при расчете базы по УСН

- Если расходы были списаны на ОСНО, а оплачены при УСН, то для расчета «упрощенного» налога их учитывать не нужно.

УСН и НДС: покупка у иностранного лица на территории РФ

заключила договор с зарубежным производителем на покупку материалов, при этом реализация материалов осуществляется на территории РФ. Что будет в этом случае с НДС? Это зависит от того, есть ли у «иностранца» постоянное представительство в РФ. НДС при УСН российской фирме следует платить только в том случае, если такого представительства нет. В этом случае российский покупатель является налоговым агентом, который, в соответствии с пп. 1 и 2 ст. 161 НК РФ, обязан удержать с контрагента-иностранца НДС и уплатить его в бюджет.

Пример

Российская компания на УСН заключила контракт с зарубежным продавцом, не имеющим постоянного представительства в России, на 12000 долларов США с учетом НДС. Выполнение контракта производится на территории РФ. В этом случае российской компании необходимо удержать с «иностранца» НДС при УСН в сумме 2000 долларов и перечислить его в бюджет, а оставшиеся 10 000 долларов уплатить за покупки.

Подытожим: «упрощенец» обязан уплатить НДС, если местом сделки является РФ и зарубежные продавцы не имеют самостоятельной возможности уплатить НДС в связи с тем, что не имеют постоянного представительства в РФ.

О порядке вычета удержанного налоговым агентом НДС читайте в статье «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

Учет доходов и расходов при переходе с ОСНО на УСН

| Выручка начислена / затраты списаны | Деньги получены / перечислены | |

| До перехода | После перехода | |

| До перехода | ОСНО | ОСНО |

| После перехода | УСН | УСН |

Если организация создавала резервы в налоговом учете, то их остатки накануне перехода на УСН можно включить во внереализационные расходы для налога на прибыль (п. 7 ст. 250 НК РФ, пп. 5 п. 4 ст. 271 НК РФ).

Если же с ОСНО на УСН переходит предприниматель, то «переходные» правила будут проще. ИП на ОСНО считают НДФЛ «по оплате» аналогично «упрощенцам». Поэтому порядок учета доходов и расходов будет зависеть от даты поступления или списания средств.

Если деньги пришли на счет или были потрачены до смены налогового режима, то эти доходы и расходы ИП войдут в расчет для ОСНО. Если поступление или расход были после перехода – эти операции будут учтены для УСН.

Выше мы говорили об учете в переходный период как доходов, так и расходов. Но если бизнесмен переходит на УСН с объектом «Доходы», то после начала применения «упрощенки» он не сможет учесть для исчисления налога никакие расходы.

В этом случае нужно постараться списать все расходы, оплаченные на ОСНО, до перехода на УСН. В частности – реализовать до перехода запасы товаров, так как расходы на их закупку можно списать только после продажи.

НДС при работе на УСН: есть ли налог при аренде госимущества

В случае аренды госимущества, согласно п. 3 ст. 161 НК РФ, арендатору придется заплатить НДС при УСН. При этом налоговая база будет соответствовать сумме арендной платы с НДС. Причем необходимость уплаты налога не зависит от того, обозначена плата в договоре с арендодателем с НДС или без него: если цена указана без НДС, «упрощенцу» необходимо будет начислить налог сверх нее и уплатить его в бюджет.

См. также материал «ФНС напомнила, когда не возникает обязанностей агента при аренде казенного имущества».

Датировка полученных внереализационных доходов в налоговом законодательстве

Сообразно уже представленной ранее ст. 271 узаконен следующий порядок датировки внереализационной прибыли:

- По штрафным и иным мерам, а также в форме компенсирования урона — число признания принципалом или вступления в силу судебного решения.

- В отношении прибыли прошлых лет — день ее выявления (прибытия), документальной констатации.

- По профиту в денежных единицах зарубежных стран — пересчет денег в рубли по курсу Центробанка РФ на дату их констатации.

- По части сумм возврата заплаченных ранее взносов, фигурирующих в тратах, — число прибытия денег на счет обязанного лица.

- Для профита от нецелевого использования имущества — день фактического пользования им либо срыва договоренностей по его пользованию.

- При сдаче в аренду объектов собственности — день расплаты по основаниям: договору, иным документам, а также последнее число отчетного периода.

- По профиту от долевого участия в деятельности иных структур — дата прибытия денежной составляющей на счет обязанного лица.

- Для профита в виде положительной курсовой разницы по объектам собственности и обязательствам (цена в валюте), а также переоценивания цены драгметаллов и требований в их выражении сообразно правовому регулированию Центробанка РФ — последнее число настоящего месяца.

- По займу на отчетный период — на конец каждого месяца налогового периода.

П. 4 ст. 271 НК РФ регламентирует также конкретный порядок датировки при возникновении внереализационной прибыли в формате лицензионных платежей за пользование объектами интеллектуальной собственности и в иных случаях.

НДС на упрощенке при покупке госимущества

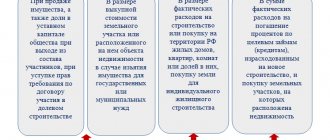

При реализации госимущества налоговая база, согласно п. 3 ст. 161 НК РФ, соответствует сумме дохода от продажи с учетом НДС. При этом уплачивать налог должен не продавец госимущества, а его покупатель, который признается налоговым агентом. Именно он (в данном случае — покупатель-«упрощенец») обязан рассчитать НДС при УСН, удержать его из доходов, подлежащих к оплате, и перечислить в бюджет.

Однако подп. 12 п. 2 ст. 146 НК предоставляет возможность покупателю-«упрощенцу» не удерживать НДС с доходов продавца госимущества, если соблюдаются условия выкупа государственного и муниципального имущества, установленные ст. 3 закона РФ «Об особенностях отчуждения недвижимого имущества, находящегося в государственной собственности…» от 22.07.2008 № 159-ФЗ:

- Арендуемая упрощенцем недвижимость на 01.07.2015 уже находилась у него в аренде не менее 2 лет.

- Задолженность по арендной плате и иным связанным с ней платежам (штрафы, пени) у него отсутствует.

- Недвижимость не входит в утвержденный перечень имущества, предназначенного для сдачи в аренду и свободного от прав третьих лиц.

- На день заключения договора выкупа упрощенец числится в реестре субъектов малого и среднего предпринимательства.

Когда и как можно перейти на УСН

Если вы только планируете открыть своё дело, уведомление о переходе на УСН можно подать сразу при регистрации или в течение 30 дней после. Для этого нужно заполнить форму № 26.2-1.

Действующие ИП и ООО на других режимах налогообложения могут перейти на УСН со следующего года, а подать заявление в ФНС нужно до 31 декабря текущего. Изменить налоговый режим (перейти с УСН на другой и наоборот) можно один раз в год. Доход ООО за 9 месяцев текущего года не должен превышать 112,5 млн рублей (п. 2 ст. 346.12 НК РФ).

Выставление счета-фактуры с НДС вместо документа без НДС

Бывают случаи, когда «упрощенец» по просьбе покупателя выписывает счет-фактуру, в которой он указывает НДС, хотя освобожден от него. Этим он оказывает самому себе же медвежью услугу: в результате придется не только заплатить НДС, выделенный в счете-фактуре, но и сдать декларацию по НДС при УСН.

Рекомендуем ознакомиться с материалами:

- «”Упрощенец” не должен платить НДС, если покупатель по ошибке указал в платежке налог»;

- «Как учитывать входной НДС при УСН?».

Все подробности отражения «входного» НДС в книге учета доходов и расходов при УСН изложены в Готовом решении от КонсультантПлюс. Пробный доступ к К+ бесплатен.

Отчётность на УСН «Доходы» в 2021 году

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год.

Каждый квартал нужно платить налог:

- до 31 марта 2021 года для ООО, до 30 апреля 2021 года для ИП — итоговый расчёт УСН за 2021 год.

- до 26 апреля — за 1 квартал 2021 года,

- до 26 июля — за полугодие 2021 года,

- до 25 октября — за 9 месяцев 2021 года.

Один раз в год сдайте декларацию УСН. За 2021 год ООО отчитываются до 31 марта 2021 года, а ИП — до 30 апреля 2021 года.

Кроме этого заведите книгу учёта доходов. Записывайте туда все доходы бизнеса и страховые взносы, которые заплатили. Эту книгу не нужно сдавать в налоговую, пока она сама не попросит.

Статья «Как вести книгу учёта доходов и расходов».

НДС при УСН в 2020-2021 годах

В 2020-2021 годах новшеств в части НДС при применении УСН нет. При этом нужно помнить о следующем.

1. «Упрощенцы» могут заключить письменное соглашение со своими контрагентами о невыставлении им счетов-фактур.

См. также материал «Согласие на несоставление счетов-фактур может быть электронным».

2. «Упрощенцы» обязаны отражать в декларации по НДС сведения, имеющиеся в выставленных счетах-фактурах.

3. Посредники, не являющиеся налоговыми агентами, работающие на УСН, при поступлении или выписке счетов-фактур обязаны до 20-го числа месяца, следующего за отчетным, направить в ФНС журнал учета счетов-фактур.

Подробнее о журнале учета см. в нашем материале «Журнал учета счетов-фактур: кому он потребуется».

Как учитывать стоимость основных средств и НМА при переходе с ОСНО на УСН «Доходы минус расходы»

Если у компании или ИП на дату перехода были основные средства (ОС) или нематериальные активы (НМА), купленные либо построенные при ОСНО, то нужно определить остаточную стоимость этих объектов.

Остаточная стоимость будет равна разности между стоимостью покупки (строительства) и суммой амортизации, которая была начислена в налоговом учете за все время применения ОСНО.

Дальнейшее списание остаточной стоимости объекта на УСН «Доходы минус расходы» зависит от срока его полезного использования (п. 3 ст. 346.16 НК РФ):

- До 3 лет включительно – списание в течение первого года на УСН.

- От 3 до 15 лет включительно – списание в течение 3 лет:

— 1 год – 50% стоимости;

— 2 год – 30% стоимости;

— 3 год – 20% стоимости.

- Свыше 15 лет – списание в течение 10 лет равными долями.

Если основное средство куплено на условиях отсрочки платежа и не было оплачено на момент перехода, то списывать его стоимость для УСН можно будет только после оплаты (пп. 4 п. 2 ст. 346.17 НК РФ).

При оплате в рассрочку расходы после перехода на УСН можно списать только в пределах сумм, фактически уплаченных продавцу или подрядчику (письмо Минфина РФ от 25.09.2019 № 03-11-11/73807).

Итоги

Организация или ИП на УСН не являются налогоплательщиками НДС, за исключением осуществления операций по импорту товаров и доверительного управления. Однако упрощенцы могут выступать в роли налоговый агентов, выполняя обязанности по удержанию НДС у налогоплательщиков при осуществлении операций, указанных в ст. 161 НК РФ, уплате его в бюджет. Также обязанность по уплате НДС возникает у «упрощенцев» при выставлении счетов-фактур с выделенной суммой налога.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 22.07.2008 N 159-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Можно ли на «упрощенке» работать с НДС?

По общему правилу компании и ИП, применяющие упрощенную систему налогообложения, освобождены от уплаты НДС. Но иногда в интересах бизнеса нужно заплатить налог, чтобы привлечь покупателей. Закон не запрещает это делать — каждый «упрощенщик» вправе выставить счет-фактуру и перечислить НДС в бюджет.

Кроме того, есть операции, при которых работа с НДС — это обязанность организации или предпринимателя на УСН. Совершая такие операции, «упрощенщики» не просто могут, но должны оформлять счета-фактуры и платить налог на добавленную стоимость.

Бесплатно заполнить, проверить и сдать декларацию по НДС через интернет

УСН в 2021 году: расчет налога и льготы

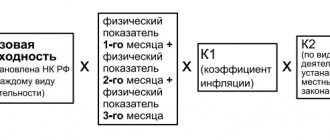

Сумма налога при УСН исчисляется нарастающим итогом с начала налогового периода как произведение налоговой базы и ставки налога (см. таблицу) (ст. 329 Налогового кодекса Республики Беларусь; далее – НК).

Ставки налога при УСН

| Применение УСН | Ставка налога при УСН, % |

| С уплатой НДС | 3 |

| Без уплаты НДС | 5 |

В отношении внереализационных доходов, определяемых как:

| 16 |

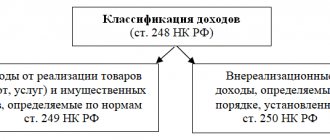

Налоговой базой налога при УСН является денежное выражение валовой выручки. Она определяется как сумма, состоящая:

- из выручки от реализации товаров (работ, услуг), имущественных прав;

- внереализационных доходов (п. 1 ст. 328 НК).

Пример. Расчет налога при УСН с уплатой НДС

Организация применяет УСН с уплатой НДС (отчетный период – месяц). За январь – февраль 2021 г. выручка от реализации товаров составила 660 000 руб. Ставка НДС – 20 %. Сумма налога при УСН по предыдущей декларации – 9 900 руб.

- Сумма НДС, исчисленная от выручки от реализации товаров, составит 110 000 руб. (660 000 × 20 / 120).

- Налоговая база налога при УСН – 550 000 руб. (660 000 – 110 000).

- Сумма налога при УСН за 3 месяца текущего года будет равна 16 500 руб. (550 000 × 3 / 100).

- Сумма налога при УСН, подлежащая уплате за февраль 2021 г., составит 6 600 руб. (16 500 – 9 900).

Расчет суммы налога при УСН производится в декларации (расчете) по налогу при УСН, форма которой установлена в приложении 16 к постановлению МНС Республики Беларусь от 03.01.2019 № 2 «Об исчислении и уплате налогов, сборов (пошлин), иных платежей».

Справочно: декларацию надо представить в налоговый орган не позднее 20-го числа месяца, следующего за истекшим отчетным периодом. Уплатить налог при УСН – не позднее 22-го числа месяца, следующего за истекшим отчетным периодом.

Субъектам хозяйствования, применяющим УСН, в 2021 г. предоставляются налоговые льготы

Справочно: налоговые льготы – предоставляемые отдельным категориям плательщиков согласно актам законодательства преимущества перед другими плательщиками, включая возможность не уплачивать налоги, сборы либо уплачивать их в меньшем размере.

1. На период с 1 января 2019 г. по 31 декабря 2023 г. предусмотрены налоговые льготы субъектам Оршанского района, применяющим УСН, в виде применения пониженных ставок налога при УСН (часть первая подп. 4.1 п. 4 Указа Президента Республики Беларусь от 31.12.2018 № 506 «О развитии Оршанского района Витебской области»; далее – Указ № 506):

- 1 % – в отношении выручки от реализации товаров собственного производства;

- 2 % – в отношении выручки от реализации работ (услуг) собственного производства.

Справочно: субъектами Оршанского района для целей Указа № 506 признаются юридические лица и индивидуальные предприниматели, зарегистрированные в Республике Беларусь с местом нахождения (жительства) в Оршанском районе и осуществляющие на его территории деятельность по производству товаров (работ, услуг) собственного производства, в отношении которых в течение календарного года (его части) действовал сертификат продукции (работ и услуг) собственного производства.

Важно! Пониженные ставки налога при УСН действуют при применении УСН как с уплатой НДС, так и без нее.

Кроме того, субъектам Оршанского района предоставлено право применять УСН в порядке и на условиях, установленных гл. 32 НК, независимо от ограничений, предусмотренных НК в связи:

- с реализацией ювелирных и других бытовых изделий;

- реализацией имущественных прав на средства индивидуализации участников гражданского оборота, товаров (работ, услуг);

- передачей в аренду или иное пользование недвижимого имущества;

- признанием субъектов Оршанского района резидентами действующих в республике парков и свободных (особых) экономических зон, участниками договора простого товарищества (примечание 1 к п. 4 Указа № 506).

2. Научно-технологические парки и их резиденты, уплачивающие отчисления в фонды инновационного развития, освобождаются от уплаты налога при УСН в размере не более 50 % суммы налога, исчисленного за отчетный (налоговый) период. Льготу можно применить при условии, что отчисления в фонд инновационного развития фактически перечислены в этом же отчетном (налоговом) периоде (часть 11 подп. 2.1 п. 2 Указа Президента Республики Беларусь от 03.01.2007 № 1 «Об утверждении Положения о порядке создания субъектов инновационной инфраструктуры», в редакции от 12.03.2018; далее – Указ № 1).

Справочно: если платежное поручение направлено в банк, но на расчетном счете нет денег, то плательщик не может применить льготу по налогам. Свое право на льготу он сможет реализовать только после перечисления денежных средств.

Резюме

Субъекты хозяйствования, применяющие УСН, могут воспользоваться льготами, предоставленными Указом № 506 и Указом № 1.

Елена Горошко, налоговый консультант, аудитор