Заявление в Федеральную налоговую службу (ФНС) является видом официального обращения граждан. В отличие от жалобы, в заявлении не говорится о нарушениях, а содержится запрос на реализацию прав.

Заявление — просьба гражданина о содействии в реализации его конституционных прав и свобод или конституционных прав и свобод других.

Статья 4 Федерального закона «О порядке рассмотрения обращений граждан Российской Федерации»

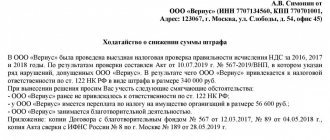

Документация фискальных органов отличается формализмом, поэтому большинство заявлений в ФНС подаются на специальных бланках и заполняются по инструкции.

Общие требования к заявлениям в налоговую

- Информация должна быть точной и достоверной. Тщательно проверяйте вносимые данные, особенно числовые. Зачастую вписываются не наименования, а их коды. Например, для обозначения регионов или видов налоговых операций.

- В правом верхнем углу почти во всех заявлениях необходимо указывать реквизиты своей налоговой инспекции. Выяснить их можно с помощью соответствующего сервиса на сайте nalog.ru. Просто введите свой адрес регистрации и узнайте, где находится ваша налоговая, её режим работы, номера телефонов и так далее.

- В шапке заявления также всегда указываются сведения о заявителе: Ф. И. О., паспортные данные и обязательно ИНН. Если вы не знаете свой идентификационный номер налогоплательщика, воспользуйтесь сервисом «Узнать ИНН».

- Заполняя документы от руки, используйте чёрные чернила и печатные буквы.

- На некоторых заявлениях подпись должна быть заверена. Если вы заполнили заявление дома, не ставьте подпись. Это нужно будет сделать в присутствии налогового инспектора. При отправке почтой потребуется виза нотариуса.

Рассмотрим особенности написания наиболее популярных заявлений.

Сопроводительное письмо к декларации 3-НДФЛ

Декларация 3-НДФЛ сама по себе является заявлением налогоплательщика.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2021 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/[email protected]. вы можете здесь.

Налоговый кодекс не предусматривает дополнительных заявлений при подаче отчета. Но не возбраняется приложить к декларации сопроводительное письмо, которое оформляется в свободной форме. При этом рекомендуется указать:

- наименование инспекции, в которую подается отчет;

- данные заявителя (Ф. И. О., адрес, ИНН);

- период, за который подается декларация;

- реестр подтверждающих доходы или расходы документов;

- дату;

- подпись с расшифровкой.

Такое сопроводительное письмо можно составить при подаче отчета лично, через доверенное лицо или при отправке почтой. При сдаче отчета 3-НДФЛ лично или через представителя следует сделать 2 экземпляра письма и на одном из них получить штамп с отметкой о приеме налоговым органом.

При отправке отчета по почте сопроводительное письмо необходимо включить в почтовую опись, и на ней получить штамп об отправке.

О том, когда следует подать отчет о доходах за прошлый год, читайте в материале «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

А при сдаче декларации через интернет оформлять сопроводительное письмо необходимости нет. В электронном виде будут зафиксированы все прилагаемые документы.

Заявление о получении ИНН

Любой гражданин, будущий или действующий налогоплательщик, должен состоять на учёте в Федеральной налоговой службе. Постановка на учёт осуществляется в течение пяти дней после подачи заявления.

На сайте ФНС существует удобный сервис, позволяющий встать на учёт в налоговом органе не выходя из дома.

Но если вам по каким-то причинам удобнее работать с бумажными документами, для получения ИНН (в том числе повторного) необходимо заполнить форму № 2-2-Учёт, утверждённую приказом ФНС России от 11.08.2011 № ЯК-7-6/[email protected]

Куда и с каким вопросом обращаться

В статье 21 Налогового кодекса сказано, что налогоплательщики вправе обращаться с запросами как в налоговые органы, так и в финансовые. Однако у этих органов разная компетенция. Поэтому прежде всего нужно определить, куда именно надо обращаться.

Налоговые органы согласно пункту 1 статьи 21 НК РФ предоставляют налогоплательщикам бесплатную информацию: