Работодатели должны удерживать налог на доходы физических лиц (НДФЛ) из зарплаты своих сотрудников. Поэтому, если у работника оклад 30 000 ₽, на руки за вычетом НДФЛ 13% он получит только 26 100 ₽, если без всяких сложностей.

Чтобы некоторые группы сотрудников получали больше, придумали налоговые вычеты. Вычет работает так: берут доход сотрудника, уменьшают его на сумму вычета и уже с этой суммы рассчитывают налог. То есть уменьшают налоговую базу, а не сам налог.

Пример

У флориста Кати оклад 30 000 ₽ и вычет 1 400 ₽ на дочку, значит с её оклада удержат:

— в январе: (30 000 — 1 400) × 0,13 = 3 718 ₽

— в феврале: (60 000 — 2 800) × 0,13 — 3 718 = 3 718 ₽ и так далее.

Помните, НДФЛ всегда считается нарастающим итогом с начала года как на примере.

Вычеты по НДФЛ бывают разные: стандартные, имущественные, социальные и профессиональные. Чаще всего сотрудники приходят со стандартными налоговыми вычетами: за себя или за ребёнка.

Стандартные налоговые вычеты уменьшают доходы, которые облагают НДФЛ по ставке 13%. К доходам по другим ставкам и дивидендам стандартные вычеты не применяют. Нерезиденты использовать вычеты тоже не могут. Напомним, нерезидент — это физлицо, которое находится на территории РФ менее 183 дней в течение одного года.

Стандартные вычеты по НДФЛ в 2021 году

Этот вид вычетов распространяется на некоторые категории граждан, перечень которых определен в ст. 218 НК РФ, а также на налогоплательщиков, имеющих детей. В него входят вычеты, как уменьшение ежемесячного налогооблагаемого дохода:

- На 3000 руб. для лиц: ликвидаторов аварии на ЧАЭС, получивших инвалидность или перенесших лучевую болезнь вследствие нахождения на зараженных территориях;

- инвалидов ВОВ и других военных конфликтов.

- участников ВОВ, героев СССР и РФ, кавалеров ордена Славы 3-х степеней;

Вычеты НДФЛ на детей распространяются на родителей (в т.ч. приемных), опекунов, и ежемесячно уменьшают базу:

- по 1400 руб. в месяц на каждого 1-го и 2-го ребенка;

- по 3000 руб. на 3-го и последующих.

На детей-инвалидов до 18 лет или до 24 лет, (если они обучаются очно), вычет предоставляется по 12 000 руб. родителям, по 6000 руб. опекунам.

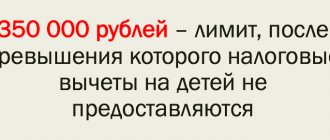

На эти суммы уменьшается ежемесячный доход обоих родителей или, если родитель один, – на удвоенную сумму. Кроме того, один из родителей может отказаться от вычета в пользу другого. Стандартные налоговые вычеты по НДФЛ на детей в 2021 году, как и в прошлом, предоставляется физлицам с начала года и до месяца, когда его доход достигнет 350 000 руб. Важно помнить, дивиденды не учитываются в этой сумме. Право вычета продолжается до наступления ребенку 18 лет, обучающемуся на очной основе – до 24 лет.

Стандартные вычеты по НДФЛ – льготы заявительного характера и предоставляются физлицу на основании личного заявления, предъявленного работодателю и подкрепленного необходимым набором документов.

Документы на вычет за ребёнка

Для начала работнику нужно написать заявление на вычет в свободной форме и приложить к нему подтверждающие документы: свидетельство о рождении или справку из учебного заведения.

Шаблон заявления на вычет

Если сотрудник работает не с начала года или по совместительству трудится в другой организации, попросите у него справку по форме 2-НДФЛ с других мест работы. Она подтвердит, что доход с начала года не превысил 350 000 ₽.

Важно: не предоставляйте сотруднику стандартные налоговые вычеты, которые он не получил у прежнего работодателя или получил не в полном размере.

В некоторых случаях будут нужны и другие документы. Например, у супруга, который не является родителем или опекуном ребенка, попросите заявление матери или отца ребенка о том, что супруг его обеспечивает.

Некоторые документы нужно обновлять каждый год. Общее правило: если документ подтверждает право на вычет только в одном периоде, значит, в следующем его нужно обновить. Например, справку из ВУЗа запрашивайте ежегодно, ведь ситуация в следующем году может измениться.

Социальные вычеты по НДФЛ в 2021 году

Социальными являются вычеты, регулируемые ст. 219 НК РФ и позволяющие уменьшить фактические затраты плательщика на свои нужды. Обстоятельствами, позволяющими вернуть сумму НДФЛ, являются:

- пожертвования религиозным, некоммерческим или благотворительным организациям (в размере реальных затрат, но не выше 25% от суммы полученных доходов, подлежащих налогообложению);

- плата за собственное обучение (в сумме понесенных затрат, но не более лимита в 120 000 руб. за год), а также за обучение на очной основе своих детей, сестер, братьев до 24 лет (в размере не более 50 000 руб. за каждого в пределах установленного лимита);

- понесенные расходы на свое лечение или лечение супруга, родителей, детей до 18 лет (в сумме фактических затрат, но не выше 120 000 руб.). Вычеты по дорогостоящему лечению препаратами, перечисленными в перечне № 201, утв. Правительством РФ от 19.03.2001 предоставляются в объеме реальных расходов. В частности, это касается имплантации зубных протезов. Возврат НДФЛ может быть осуществлен при выполнении условий – если лечение проводилось за счет собственных средств заявителя, а у медучреждения в наличии имеется соответствующая лицензия;

- затраты на страхование (в суммах понесенных расходов, но не превышающих лимит в 120 000 руб.). К ним относятся расходы на негосударственное пенсионное обеспечение (НГПО), добровольное пенсионное страхование (ДПС) и страхование жизни (ДСЖ), заключенное на срок не меньше 5 лет, а также на оплату страховых взносов для накопительной пенсии;

- проведение независимой оценки квалификации (в сумме фактических затрат, но не выше 120 000 руб.).

Договор долевого участия в строительстве: особенности вычета

При получении вычета по приобретению жилья по договору долевого участия (ДДУ) в строительстве есть нюансы. Во-первых, право на вычет по такому имуществу возникает не с момента регистрации права собственности, а с даты подписания акта приема-передачи объекта строительства (Письмо Минфина РФ от 14.12.2017 № 03-04-05/83678). Во-вторых, цена объекта в ДДУ указывается не единой цифрой, а складывается из нескольких статей затрат. К ним могут относится услуги застройщика и возмещение расходов на строительство объекта. На практике налоговые органы отказывали в имущественном вычете по расходам, связанным с оплатой услуг застройщика, то есть учитывали только возмещение затрат на строительство. Однако в Письме ФНС от 27.06.2017 № БС-4-11/12277 указано, что в составе имущественного вычета по ДДУ учитывается вся сумма фактических расходов налогоплательщика в размере цены договора, то есть услуги застройщика также учитываются.

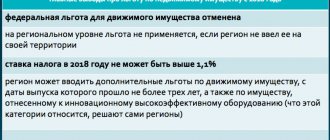

Имущественные вычеты по НДФЛ

Ст. 220 НК РФ определяет условия предоставления вычетов при операциях с движимым или недвижимым имуществом – реализации или покупке.

Можно вернуть сумму удержанного налога:

- при покупке квартиры, комнаты, дома (доли в них) или иного вида недвижимости, а также при строительстве (участии в нем) в размере фактических затрат, но не выше 2 000 000 руб.;

- при использовании заемных ипочтечных средств на покупку жилья в объеме затрат по выплаченным процентам за пользование кредитом, но не выше 3 000 000 руб.

Налоговым законодательством установлена обязанность владельцев недвижимости уплаты налога при ее продаже, если она находилось в их владении менее установленного временного минимума – 5-ти лет. Но, если реализуемая недвижимость получена по наследству, в подарок от родственника или приватизирована, то минимальный срок владения – 3 года. Получить налоговый вычет, если не вышел минимальный срок владения, можно при продаже:

- жилья (в объеме полученного дохода, не превышающего 1 000 000 руб.);

- иного имущества (в сумме дохода, не превышающего 250 000 руб.).

Период и лимит предоставления стандартных вычетов

Стандартные налоговые вычеты лично на гражданина не имеют пределов и предоставляются, пока условия не изменятся, и, следовательно, на них имеют право в течение всего времени работы налогоплательщика. Что касается вычетов на детей, то ими разрешается воспользоваться только лишь до того месяца, пока доход плательщика налога не превысит 350 тыс. руб. При наступлении месяца, в котором заработок будет превышать указанный лимит, вычет автоматически перестает предоставляться.

Налоговым вычетом на детей, можно воспользоваться только до того месяца, в котором налогоплательщиком будет превышен официальный доход 350 000 рублей!

Начинать использовать стандартный вычет на самого себя можно с того месяца, когда представляется документ, по которому он разрешается. Вычет на ребенка начинается с того месяца, когда он родился, был принят в семью или начал обучение, а заканчивается в декабре года, когда ребенок достиг 18 или 24 лет, а если закончил обучение раньше 24 лет – в последнем месяце учебы.

Два вида стандартных вычетов – на себя и на детей – не связаны между собой и предоставляются одновременно при наличии на них права. Кроме того, вычеты на детей также не связаны и предоставляются на каждого конкретного ребенка.

Вычеты, по каким-либо причинам не предоставленные в прошлом году, нельзя переносить на текущий год. Если же ошибка, связанная с не предоставлением вычета в текущем году, была обнаружена также в этом же году, вычет может быть предоставлен с учетом выявленного нарушения. Связано это с тем, что НДФЛ рассчитывается нарастающим итогом с начала года, то есть каждый месяц производится расчет налога с учетом суммарной налоговой базы, предоставленных вычетов и ранее рассчитанных сумм налога.

Профессиональные вычеты по НДФЛ

Подобные вычеты предусмотрены для физических лиц (не предпринимателей!), занимающихся выполнением работ (услуг) по договорам ГПХ, т. е.:

- оказывающих услуги по договорам подряда;

- изобретателям;

- авторам литературных произведений и т.п.

Для того, чтобы воспользоваться вычетом, физлицу следует подать заявление налоговому агенту, выплатившему доход, заявление. Если же это невозможно, то по окончании года в ИФНС необходимо представить налоговую декларацию о доходах (3-НДФЛ). Вычеты, предусмотренные ст. 221 НК РФ определяются в сумме фактических затрат, а при невозможности подтверждения расходов – по нормативам от 20 до 40% к сумме начисленных доходов.

Как и за что можно получить налоговый вычет

Все мы знаем, что экономика Российской Федерации терпит значительные изменения, причем далеко не в лучшую сторону. Имеет место фактор стремительной инфляции, количество безработных растет, увеличение заработной платы не происходит, а посему без финансового стимулирования со стороны правительства такие важные аспекты, как покупка жилья или обучение становятся неразрешимыми. Главное условие для получения льготы одно.

Гражданин должен официально работать и иметь прозрачный доход. В случае получения зарплаты в конверте, работодатель не осуществляет перечисления ЕНВД, а посему прав на вычет попросту нет.

Образование налогового вычета

Согласно действующему налоговому кодексу, практически все получаемые гражданами доходы облагаются налогом по утвержденной ставке, составляющей в 2021 году не менее 13 процентов. Рассмотрим, что именно это за доходы предметнее:

- Заработная плата, получаемая работником в кассе работодателя;

- Практически все финансовые поступления от частного преподавания, а также любого иного вида платных консультаций;

- Налогом облагаются доходы, полученные собственником жилого или нежилого помещения от сдачи его в аренду. Тоже касается движимого имущества, например автомобилей и мотоциклетной техники;

- Человек обязан выплатить налог после реализации недвижимого имущества, находившегося в собственности менее 3 лет с момента его приобретения и т.п.

За что можно получить налоговый вычет: список в 2021 году

Список налоговых вычетов в 2021 году

Если использовать четкое определение, то данный вычет представляет собой сумму, с которой можно не платить налог в 13 процентов. На сегодняшний момент существует пять видов налогового вычета:

- Стандартный вычет в 2021 представляет собой фиксированную сумму, рассчитанную независимо от получаемого человеком дохода и может предоставляться ежемесячно;

- Социальный вычет предоставляется лишь в определенных случаях. Например, если требуются средства на образование, либо на обучение детей. Также, льготу можно получить, если деньги необходимы на лечение, причем не только свое, но и близких родственников. В случае, если решите заняться благотворительностью, также смело рассчитывайте на такой вычет. Не стоит думать, что льгота не имеет пределов суммы. Максимум вычета, причем на лечение и образование не может превышать более 120 000 рублей. Есть, конечно, исключения, но придется представить доказательства, что лечение дорогостоящее.

- Далее идет многим гражданам уже знакомый имущественный вычет. С 2001 года, правительство внесло определенные корректировки в законодательную базу, и теперь счастливые собственники недвижимого имущества могут воспользоваться рассматриваемым видом налогового вычета и вернуть определенную часть затраченных денежных средств.

- Профессиональный вычет, доступен только некоторым категориям граждан, в том числе индивидуальным предпринимателям, платившим налоги по ставке 13 процентов. Также, данный тип вычета может быть доступен адвокатам, учителям, занимающимся частной практикой на основании полученных разрешительных документов. Авторы книг, получающие денежные компенсации за свои произведения и т.п.

Имущественный вычет предоставляется только в том случае, если вы приобрели готовую квартиру, частный дом, либо комнату в коммуналке. А также тем, кто использует банковскую ипотеку, можно вернуть часть уплаченных процентов.

Для того чтобы получить налоговый вычет в 2021 году, заявителю придется представить в налоговую инспекцию основной документ или документы, свидетельствующие о том, на что именно были потрачены денежные средства. Если это приобретение жилья, понадобиться свидетельство о его регистрации в уполномоченном органе. Выплата будет осуществлена исключительно собственнику недвижимого имущества. Также, гражданин может подготовить перечень чеков, подтверждающих денежные затраты на обучение, либо прохождение лечения.

Документы необходимее для оформления льготы

Чтобы получить вычет, следует заранее подготовиться к этому довольно сложному и требующему время процессу. Понадобится значительное количество документов, но достать их особого труда не составит. Рассмотрим основной их список:

- Документ, подтверждающий личность заявителя. Как правило, это действующий паспорт гражданина Российской Федерации с отметкой о прописке по месту жительства;

- Потребуется справка о доходах, взять которую можно в отделе кадров вашей организации;

- Основной договор купли-продажи, где зафиксирован факт передачи недвижимости, либо свидетельство о регистрации;

- Само заявление установленного образца о том, что вы просите предоставить соответствующий вычет.

При отправке документов в налоговую заказным письмом, возврат затягивается. К тому же, если в пакете будет обнаружен недочет или ошибка, вас уведомят об этом через несколько недель, а то и месяцев.

Инвестиционный налоговый вычет по НДФЛ в 2021 году

Этим новым видом вычета государство стимулирует активность граждан в инвестиционной деятельности. Предоставляется он при погашении обращающихся на рынке ценных бумаг, которые находились в собственности плательщика более 3-х лет и с прибыли от которых он уплачивал налог. Вычет может оформляться налоговым агентом или при подаче в ИФНС налоговой декларации за 2021 год.

Ст. 219.1 предусмотрены условия получения ежегодного вычета:

- владение ИИС (индивидуальным инвестсчетом) не меньше 3-х лет;

- средства вкладывались в развитие отечественного рынка ЦБ;

- льготная прибыль не превышает 3 000 000 руб.

Эта норма действует с 01.01.2014, т. е. в 2021 году инвесторы получили право оформить возврат затраченных средств. Инвестиционный вычет исчисляется, учитывая размер внесенных на ИИС средств за год, но в сумме, не превышающей 400 000 руб.

Важно помнить, что физлицо имеет право на владение лишь одним операционным счетом и должен письменно подтвердить этот факт брокеру.

Вычет на себя

Некоторым взрослым положен вычет в 500 ₽ или 3 000 ₽. Размер зависит от того, к какой льготной категории относится работник. Среди них инвалиды, пострадавшие от Чернобыльской катастрофы, участники военных действий, герои России и многие другие. Все категории можно посмотреть в пп. 1 и 2 п. 1 ст. 218 НК РФ.

Чтобы получить вычет, сотрудник приносит заявление и документы, подтверждающие его право на вычет.

Такие вычеты нельзя складывать и использовать одновременно. Если сотрудник имеет право на несколько стандартных вычетов, предоставьте один из них — максимальный. Зато здесь нет лимита доходов — вычеты за себя предоставляйте независимо от размера полученных доходов.