Что значит «отсрочка по уплате налога»?

Правовые нормы, регулирующие вопрос предоставления отсрочки на уплату налога, приводятся в главе 8 НК РФ.

Следует знать о том, что под отсрочкой понимается изменение срока выполнения обязательств перед бюджетом. При этом максимальный срок отсрочки составляет 1 год. При наличии веских обстоятельств добиться получения отсрочки можно как на 3 года, так и на все 5 лет. В обозначенных обстоятельствах необходимое решение должно быть принято на уровне правительства и главы финансового ведомства страны.

Субъекты хозяйствования имеют возможность получить такого рода поддержку со стороны государства как по одному, так и по ряду обязательных платежей, включая:

- подоходный налог физических лиц;

- налог на имущество физических лиц;

- транспортный налог;

- земельный налог.

Что касается юридических лиц, то в их случае такой перечень выглядит следующим образом:

- налог на прибыль;

- НДС;

- ЕНВД.

Важно понимать, что сумма рассрочки либо отсрочки ограничена действующим законодательством. Так, руководствуясь положениями статьи 64 обозначенного выше нормативного документа, необходимо подчеркнуть, что организации могут получить отсрочку на сумму, которая не превышает размер ее чистых активов. Если же на подобное послабление претендует гражданин России, то размер рассрочки не будет превышать стоимостное выражение его недвижимого имущества за исключением ситуации, когда изъять его нет возможности по юридическим соображениям.

Коронавирус: кому и как предусмотрена Отсрочка и Рассрочка налогов

Отсрочку и Рассрочку налогов в отличие от Продления нужно заявить. То есть, если вашей организации не хватило Продления или Отсрочка сейчас налогов крайне необходима, изучите постановление и поймите, как будут расставлены приоритеты по предоставлению Отсрочки.

4.1 Что такое Отсрочка и Рассрочка налогов

Отсрочка налогов — это способ погашения налогов, при котором уплата в полной сумме переносится на поздний срок.

Рассрочка налогов — это способ погашения налогов, при котором уплата производится не в полной сумме, а по частям.

4.2 Общие правила

Отсрочка (рассрочка) предоставляется начиная с календарной даты, установленной для уплаты налога.

Отсрочка (рассрочка) предоставляется один раз.

Отсрочка (рассрочка) возможна по федеральным, региональным и местным налогам, страховым взносам, срок уплаты которых наступил в 2021 году. Правилами не предусмотрено предоставление отсрочки (рассрочки) по уплате пеней и штрафов.

По всем вопросам, которые не урегулированы правилами, нужно руководствоваться общим порядком предоставления отсрочки и рассрочки для лиц, которым причинен ущерб в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы.

4.3 Плановый срок Отсрочки налогов

Сроки предоставления отсрочки и рассрочки отличаются. Отличаются и критерии, которым должны соответствовать лица, заинтересованные в получении отсрочки (рассрочки). В зависимости от выполнения условий:

Отсрочка предоставляется на срок до 1 (одного) года, до 6 (шести) месяцев — без представления обеспечения. Рассрочка предоставляется на срок до 3 (трех) лет, а крупнейшим налогоплательщикам, стратегическим, системообразующим и градообразующим организациям — до 5 (пяти) лет.

4.4 Кому и по каким налогам предоставляется

А. Пострадавшие организации и ИП, осуществляющие виды деятельности —

1. Авиаперевозки, аэропортовая деятельность, автоперевозки 2. Культура, организация досуга и развлечений 3. Физкультурно-оздоровительная деятельность и спорт 4. Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма 5. Гостиничный бизнес 6. Общественное питание 7. Деятельность организаций дополнительного образования, негосударственных образовательных учреждений 8. Деятельность по организации конференций и выставок 9. Деятельность по предоставлению бытовых услуг населению (ремонт, стирка, химчистка, услуги парикмахерских и салонов красоты)

— могут получить отсрочку и рассрочку по всем налогам, кроме:

- акцизов,

- налога на добычу полезных ископаемых,

- налогов, уплачиваемых налоговыми агентами.

Б. Стратегические, Системообразующие и Градообразующие могут получить отсрочку и рассрочку по всем налогам, кроме:

- Акцизов,

- Налога на добычу полезных ископаемых,

- Налогов, уплачиваемых налоговыми агентами,

- НДС,

- Налога на дополнительный доход от добычи углеводородного сырья.

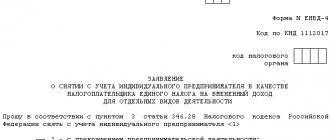

4.5 Как подать заявление

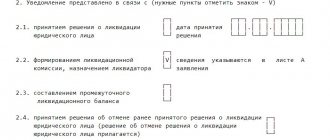

Заявление о предоставлении отсрочки или рассрочки по допоснованию нужно подать до 1 декабря 2021 года. Вместе с ним в инспекцию предоставляют:

- обязательство соблюдать условия, на которых принимается решение об отсрочке или рассрочке, в течение всего периода изменения срока уплаты;

- график погашения задолженности в произвольной форме (ФНС пояснила, что он требуется, если заинтересованное лицо претендует на рассрочку на период более шести месяцев);

- обеспечение исполнения обязанности по уплате налогов, авансовых платежей и страховых взносов, если период отсрочки или рассрочки превышает шесть месяцев. В качестве обеспечения предоставляют в залог недвижимость, кадастровая стоимость которой превышает сумму налогов или страховых взносов, включаемых в график погашения задолженности. Вместо залога может быть предоставлено поручительство или банковская гарантия. Формы заявления и обязательства рекомендованы ФНС.

Банковскую справку о ежемесячных оборотах денежных средств и об остатках денежных средств на счетах; перечень контрагентов — дебиторов; заключение о факте наступления обстоятельств непреодолимой силы; акт оценки причиненного ущерба представлять не нужно (абз. 3 п. 7 правил).

Если заявление подает ООО (ИП) на УСН, то данные он указывает в заявлении без представления обосновывающих документов. Эти данные инспекция проверит после подачи декларации за 2021 год.

Заявление можно подать напрямую или направить по почте заказным письмом с описью вложения. Заявление рассматривается в срок до 30 дней. С момента подачи заявления и до момента принятия решения по нему не применяются меры по взысканию задолженности, а также приостанавливается течение сроков, установленных статьями 46 и 70 Налогового кодекса РФ для направления требований об исполнении налоговых обязательств и принятия решений по их взысканию.

4.6 Как проверяют заявление

Решение о предоставлении отсрочки (рассрочки) принимает налоговый орган:

- Организации — по месту нахождения налогоплательщика,

- ИП — по месту жительства ИП,

- Крупнейшим — налоговый орган по месту их учета в качестве крупнейших налогоплательщиков,

После поступления заявление проверяют условия:

- снижение доходов более чем на 10%;

- снижение доходов от реализации товаров, работ, услуг более чем на 10%;

- снижение доходов от реализации товаров, работ, услуг, облагаемых НДС по нулевой ставке, более чем на 10%. Этот показатель используется в том случае, если объем такой реализации составляет более 50% от общего объема реализации товаров, работ, услуг и имущественных прав;

- получение убытка по налогу на прибыль за отчетные периоды 2020 года, если за 2021 год убытка не было. Наличие убытка определяется по декларации за отчетный период, предшествующий кварталу, в котором подается заявление об отсрочке или рассрочке.

Размер доходов определяют по законодательству о налогах и сборах. Чтобы рассчитать снижение доходов, нужно сравнить показатели квартала, предшествующего кварталу подачи заявления на отсрочку или рассрочку, и показатели аналогичного периода 2019 года. Если налогоплательщик был зарегистрирован только в прошлом году, то сравнивают показатели двух кварталов, предшествующих кварталу, в котором подается заявление. Для организаций на общем режиме размер доходов определяется на основании декларации по налогу на прибыль. Размер доходов от реализации товаров (работ, услуг) устанавливается по данным декларации по НДС за соответствующий налоговый период.

Будет отказ, если организация или ИП не соответствует условиям. Если несоответствие выяснится в результате подачи уточненной налоговой декларации или по итогам мероприятий налогового контроля, то уже принятое решение об отсрочке (рассрочке) отменяется. Кроме этого начисляются пени со дня, установленного для первоначальной уплаты налогов или страховых взносов, по которым такая отсрочка (рассрочка) предоставлялась.

4.7 На какой период могут предоставить Отсрочку

Если меньший срок не указан в заявлении, отсрочку предоставляют на год, девять, шесть или три месяца в зависимости от размера снижения доходов, наличия убытков и категории налогоплательщиков.

| Период отсрочки | Условия предоставления (любое) | ||

| Снижение доходов | Наличие убытков и одновременное снижение доходов | Снижение доходов у стратегических, системообразующих, градообразующих, социальных, крупнейших налогоплательщиков | |

| 12 месяцев | более чем на 50% | Снижение дохода более чем на 30% | более чем на 30% |

| Требований к величине убытков нет | |||

| 9 месяцев | более чем на 30% | Снижение дохода более чем на 20% | более чем на 20% |

| Требований к величине убытков нет | |||

| 6 месяцев | более чем на 20% | Отсрочка по данному основанию не предоставляется | более чем на 10% |

| 3 месяца | в иных случаях | ||

4.8 На какой период могут предоставить Рассрочку

Срок рассрочки выбирает сам налогоплательщик в пределах установленных лимитов:

| Организация | Срок (в зависимости от основания) | |

| Не более 5 лет | Не более 3 лет | |

| Стратегические, системообразующие, градообразующие организации или крупнейшие налогоплательщики | Снижение доходов более чем на 50% | Снижение доходов более чем на 30% |

| Иные организации | Рассрочка на срок более 3 лет не предоставляется | На выбор — снижение доходов более чем на 50% или наличие убытков при одновременном снижении доходов более чем на 30%. |

Подача заявки на отсрочку уплаты налога

Согласно положениям п.16 Порядка, согласно которому вносятся изменения в срок уплаты налогов и сборов, ратифицированного приказом ФНС за №ММВ-7-8/[email protected] от 16.12.2016г. подобное право субъектам хозяйствования и гражданам предоставляется налоговой службой.

Гражданам или хозяйствующим субъектам, желающим получить послабление относительно выполнения обязательств перед бюджетом, следует заявить в налоговую службу по месту их регистрации, предъявив установленный перечень документации, включая:

- заявление с запросом о получении отсрочки;

- сведения из банка об объеме ежемесячных оборотов финансовых ресурсов по каждому из 6 месяцев, которые предшествуют дате представления заявления;

- справки из финансово-кредитных учреждений, показывающие сальдо по всем счетам, открытым на имя заявившего гражданина либо организации;

- список дебиторов заявителя с обозначением цен соглашений и периодов выполнения обязательств по ним с приложением копий указанных соглашений;

- обязательство заявителя о выполнении условий на срок действия отсрочки, согласно которому данное решение принимается, а также график выплат по задолженности;

- сведения, которые позволят подтвердить присутствие оснований для получения послабления от фискальной службы.

Помимо обозначенных выше бумаг заявитель обязан представить гарантию от банка, поручительство либо залоговое обеспечение.

Прежде чем подать обращение, юридическое лицо либо гражданин обязаны убедиться в том, что отсутствуют какие-либо обстоятельства, мешающие получить такое право, включая:

- существование инициированного уголовного дела, имеющего отношение к правонарушениям в фискальной сфере;

- у налоговых служб есть факты, позволяющие сделать вывод о том, что заявитель таким образом пытается сокрыть денежные средства либо имущество, которое подлежит налогообложению;

- за 3 года до подачи такого обращения налоговая инспекция вынесла решение об окончании действия ранее полученной отсрочки.

Получить решение налоговых органов по поступившему обращению заявитель должен в течении 30 дней с того момента, как такое обращение было подано.

Если налоговая приняла положительное решение, то в нем должны содержаться такие сведения, как:

- объем обязательств перед государственной казной;

- список платежей и взносов, по которым такое право получено;

- информацию о процентах, если таковые выплачиваются в установленных законодательством случаях;

- информацию об имуществе, которое выступает в качестве залогового обеспечения, а также о поручительстве либо финансовых гарантиях в случае наличия таковых.

Если же налоговая инспекция вынесла отрицательный вердикт по поступившему заявлению, то в нем должны быть отражены причины такого решения. Следует также помнить о том, что принятое решение может быть оспорено в соответствии с принятым порядком.

Экземпляр вынесенного заключения направляется обратившейся стороне в течение 3 дней.

Образец заявления о рассрочке уплаты налогов

В Межрайонную ИФНС№ 31 России

по Свердловской области

г. Екатеринбург, ул. Мичурина,239.

От ООО «…»

ЗАЯВЛЕНИЕ

О предоставлении рассрочки об уплате налога

В период с 22.01.2014 года по 22.04.2014 года Межрайонной ИФНС России № 31 России по Свердловской области была проведена камеральная налоговая проверка первичной «Налоговой декларации по налогу на добавленную стоимость» ООО. По итогам проверки был составлен акт от 07.05.2014 года, согласно которому со стороны ООО установлено нарушение пп.2 п. 3 ст. 170 Налогового кодекса Российской Федерации в виде не восстановления суммы налога принятой к вычету в размере 8 079 120 рублей, что привело к неуплате налога в размере 8 079 120 рублей. В связи с указанным, было предложено доначислить суммы налога — 8 079 120 рублей и пени за несвоевременную уплату или неуплату – 171 075, 37 рублей.

Произвести единовременную оплату указанной суммы денежных средств не представляется возможным, в связи с чем, просим предоставить нам рассрочку на основании следующего:

В соответствии со ст. 64 Налогового кодекса Российской Федерации: «отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога при наличии оснований, предусмотренных настоящей главой, на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности».

Единовременная уплата налога в размере 8 079 120 рублей и пени за несвоевременную уплату или неуплату в размере 171 075, 37 рублей приведет угрозе возникновения признаков несостоятельности (банкротства) ООО.

В настоящее время, невыполнение обязанности по выплате налога в размере 8 079 120 рублей и пени за несвоевременную уплату или неуплату в размере 171 075, 37 рублей, возможно взыскание с нас этих сумм в принудительном порядке и приведет к аресту всех счетов, что полностью заблокирует деятельность нашей организации и к неспособности выполнения своих обязательств как перед контрагентами, так и перед сотрудниками, что крайне недопустимо так как:

- в штате нашей организации работает сорок четыре человека на постоянной основе, зарплата, получаемая ими в нашей организации, повышает благосостояние семьи каждого работника. Банкротство предприятия приведет к потере нашими сотрудниками рабочего места и стабильного заработка, что негативным образом скажется на достатке его близких, учитывая и то, что в каждой семье есть и несовершеннолетние дети,

- ООО исполняет свои обязательства по многочисленным договорам, имеющих огромную социальную направленность и необходимость для общественных нужд, так как в частности на нас возложена обязанность:

- по содержанию автомобильных дорог общего пользования регионального значения,

- по выполнению работ по подсыпке дорог противогололедным материалом на территории по муниципальному контракту,

- по содержанию автомобильных дорог, инженерных сооружений на них, тротуаров на территории городского округа по договору субподряда,

- содержанию автомобильных дорог общего пользования регионального значения Свердловской области и искусственных сооружений, расположенных на них,

- многие другие, порядка ста действующих договоров.

В связи с изложенным, просим нам предоставить рассрочку по оплате налога в размере 8 079 120 рублей и пени за несвоевременную уплату или неуплату в размере 171 075, 37 рублей.

В свою очередь обязуемся выплатить проценты, начисленные на сумму задолженности, исходя из ставки, равной одной второй ставки рефинансирования Центрального банка Российской Федерации, действовавшей за период рассрочки.

ПОЛЕЗНО: смотрите видео и узнаете, почему любой образец иска, жалобы лучше составлять с нашим адвокатом, пишите вопрос в комментариях ролика, подписывайтесь на канал YouTube

Предоставление нам рассрочки по оплате налога в размере 8 079 120 рублей и пени за несвоевременную уплату или неуплату в размере 171 075, 37 рублей на предложенных условиях, защитит наши интересы, и предоставит нам возможность для дальнейшей работы и развития с периодическим погашением задолженности, что позволит избежать банкротство нашей организации, так как к сожалению, приходится констатировать, что на практике складывается ситуация, что, в случае, когда организация находятся в процедурах банкротства, о восстановлении платежеспособности речь заходит очень и очень редко.

Банкротство организации в большинстве случаев завершается стандартно, ввиду того, что требования кредиторов не могут быть погашены по причине отсутствия денежных средств для погашения задолженности и отсутствия имущества у должника. По окончании процедур банкротства, задолженность перед работниками организации, по налогам и сборам и перед другими кредиторами, признается безнадежной к взысканию и списывается в установленном законом порядке.

На основании изложенного

ПРОСИМ ВАС:

- предоставить рассрочку по оплате налога в размере 8 079 120 рублей и пени за несвоевременную уплату или неуплату в размере 171 075, 37 рублей

Как написать заявление?

Заявка с обращением о предоставлении права на послабление должна быть оформлена в соответствующей форме. При составлении заявления необходимо отразить следующие сведения:

- название и реквизиты адресата;

- наименование самого документа;

- реквизиты и наименование юридического лица либо полное имя заявителя. При этом следует указать ИНН и КПП заинтересованного лица;

- обозначить форму изменения периода выплаты;

- определить вид сбора, в отношении которого необходимо изменить срок выплаты, а также сумму задолженности прописью;

- обозначить существующие основания для получения послабления;

- поставить дату составления заявления и подпись заявителя.

Образец заявления на получение отсрочки по уплате налога

Особые условия получения отсрочки для пострадавших отраслей

Как подать на отсрочку по налогам и в чем заключается упрощенный порядок ее оформления?

Чтобы получить право на отсрочку, необходимо соответствовать хотя бы одному из следующих критериев, помимо отнесения основного ОКВЭД к пострадавшим и присутствия в реестре:

Доходы определяют исходя из правил Налогового кодекса. Сравнивают показатели квартала, предшествующего дате составления заявления, с показателями за аналогичный квартал прошлого года.

Упрощенный порядок получения отсрочки по налогам в связи с коронавирусом заключается в том, что:

- Не являются обязательными некоторые общие условия получения отсрочки.

- Срок отсрочки может быть увеличен до 5 лет по сравнения со сроком общего порядка — 3 года.

- На такую отсрочку не начисляются проценты.

- Не надо представлять некоторые документы: справки из банков об оборотах и остатках, перечень контрагентов и подтверждение наступления оснований для отсрочки.

Причины получения отсрочки

С точки зрения законодательства уважительными причинами для получения такой возможности являются:

- получение юридическим лицом ущерба по обстоятельствам непреодолимой силы;

- отсутствие бюджетного финансирования, за счет которого предполагалось покрыть задолженность;

- наличие угрозы банкротства, которое может быть вызвано по причине выплаты в бюджет обязательных платежей;

- производство товаров либо услуг по сезонному принципу;

- участие в правоотношениях, которые позволяют получить отсрочку по уплате налога.

Послабления по федеральным налогам

В ситуации, когда заинтересованное лицо заявляет на право получения рассрочки по платежам в федеральный бюджет, то такое решение также принимается Федеральной налоговой службой. Однако при подобном решении необходима координация с другими властями.

Когда же мы говорим о выполнении обязательств перед бюджетом субъектов РФ, то ФНС должна вынести коллегиальное решение, которое будет принято с финансовыми структурами тех субъектов федерации, перед которыми такое обязательство образовалось.

Когда принимается решение об отсрочке ЕСН, то вердикт согласовывается с соответствующими внебюджетными фондами. Если задолженность образовалась при перемещении товаров через таможенную границу, то принимается совместное решение с Федеральной таможенной службой.

Как получить отсрочку по налогам в связи с коронавирусом

Для получения отсрочки (рассрочки) нужно не позднее 01.12.2020 подать заявление в свою ИФНС (по местонахождению или по месту жительства). К заявлению надо приложить обязательство о соблюдении условий, на которых будет принято решение об отсрочке (рассрочке).

Если налогоплательщик просит рассрочку, то понадобится еще график погашения налоговой задолженности.

Формы заявления и обязательства приведены в информации ФНС.

Дополнительные документы (например, первичку вроде банковских выписок) предоставлять не нужно.

Заявление с приложениями можно направить в ИФНС в бумажном виде курьером или по почте. Есть и вариант с сервисом «Обратиться в ФНС России». В этом случае нужно приложить сканы заявления, обязательства и графика погашения задолженности (при необходимости).

Документы по обеспечению (об этом далее) можно сдать только на бумажном носителе. На рассмотрение заявки налоговикам отвели 30 рабочих дней с момента ее получения.

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса организаций и ИП отменил большинство налогов (кроме НДС) за 2 квартал 2021 года. Подробнее об этом см. “Кому и какие спишут налоги за 2 квартал 2021: перечень“.