2-НДФЛ — справка о доходах физического лица, которая применяется как для налоговой отчетности, так и для личных целей налогоплательщиков. В ней отражается величина доходов и сумма удержанного НДФЛ за отчетный период. В ИФНС эту форму подают организации и предприниматели, выплачивающие доходы физическим лицам. Справка заполняется по каждому человеку отдельно. Форма справки и порядок её заполнения утвержден Приказом ФНС от 30.11.2015 г. № ММВ-7-11/[email protected] (последняя редакция по Приказу ФНС от 17.01.2018 № ММВ-7-11/[email protected]).

С 2019 года форма изменилась! Читайте в статье:Новая форма 2-НДФЛ с 2021 г. — образец заполнения

Когда нужна форма 2-НДФЛ

Основное назначение 2-НДФЛ — отчетность в ИФНС. Она нужна инспекторам, чтобы проверить, правильно ли налоговый агент (чаще всего работодатель) рассчитал сумму НДФЛ.

Справка подается налоговым агентом в таких случаях:

- Если он выплачивал доход, подлежащий обложению НДФЛ.

- Если он выплачивал доход, с которого невозможно удержать НДФЛ. В этом случае в течение двух месяцев после конца налогового периода об этом нужно сообщить в ИФНС и по итогам налогового периода подать рассматриваемую справку.

Другое назначение 2-НДФЛ — выдача физическим лицам, которым производились выплаты доходов, по их заявлению. Обычно это требуется:

- для заполнения декларации 3-НДФЛ (нужны сведения из 2-НДФЛ);

- для оформления кредита;

- для предоставления на новое место работы с целью получить налоговый вычет (при этом учитываются доходы с начала года, в том числе с прежнего места работы, если оно менялось);

- для других целей.

Работник не обязан указывать в заявлении, зачем ему понадобилась 2-НДФЛ. В любом случае налоговый агент обязан эту справку выдать.

Форма отчета 2-НДФЛ изменена приказом от 17.01.2018 № ММВ-7-11/[email protected] В нашей статье мы даем пример заполнения новой формы.

Вы можете !

Опись документов для налоговой: как правильно заполнить бланк образец

Подать декларацию о доходах можно как лично, так и удаленно. На сегодняшний день существует три возможных способа:

- Прийти в налоговую инспекцию по месту регистрации и подать декларацию лично;

- Отправить её по почте письмом с описью содержимого;

- Подать декларацию через интернет в личном кабинете налогоплательщика на сайте ФНС (для доступа необходима регистрация пользователя в налоговой инспекции).

Также декларацию можно поручить подать родственнику или знакомому. Для этого понадобится заверенная у нотариуса доверенность. А родители могут сделать это за своих детей, предоставив документ, подтверждающий родство.

Существует три возможных ситуации, при которых налогоплательщика могут привлечь к ответственности за несвоевременную подачу налоговой декларации и уплату налога на доходы физических лиц:

- Декларация не подавалась и налог не уплачивался;

- Декларация не подавалась, так как налог перекрывается вычетом;

- Декларация подана вовремя, но налог не уплачен, либо уплачен не своевременно.

Рассмотрим каждую ситуацию подробней.

Служба имеет определенный приказ, который четко оговаривает перечень для каждого случая.

Если налогоплательщик приходит не лично, а отправка осуществляется письмом, то почта должна составить перечень, который будет прилагать к письму (внутренняя опись).

После этого бланк заверяется подписью и печатью.

Опись документов – это бланк с полным перечнем заявлений и прочих подтверждающих бумаг. В налоговую чаще всего подаются для того, чтобы оформить получение на имущественный вычет и возврат НДФЛ. Приказ ФНС четко определяет кто имеет на это право и в каких случаях что нужно предоставить в налоговую.

Стандартно это декларация формы 3 НДФЛ, а далее:

- 1. Если это имущественный вычет – свидетельство о продаже или покупке квартиры, акт передачи имущества.

- 2. В случае налогового возврата – договоры и чеки, которые будут подтверждать затраты на лечение или образование.

- 3. Если это компенсация за лечение родственников, то еще и бумаги, подтверждающие родство.

Опись документов в налоговую — образец этой формы понадобится, если в налоговую представляется целый пакет документов. Существует ли регламент, по которому должна быть составлена опись бумаг, передаваемых налоговикам, или ее можно составить в свободной форме, расскажем в нашей статье. Содержание В нашей стране доходы физлиц облагаются подоходным налогом.

Этому налогу отведена гл. 23 НК РФ. В кодексе также можно найти список вычетов (стандартные, социальные, имущественные и пр.), которые уменьшают доход, учитываемый при расчете налога. Заявляя право на вычет, представляя 3-НДФЛ налоговикам, физическое лицо должно представить подтверждающие документы.

Передаваемые бумаги должны сопровождаться описью.

В НК РФ не приведен конкретный ее бланк.

Есть инспекции, рекомендующие своим налогоплательщикам определенный формат описи. При этом налогоплательщикам позволительно передавать документы с собственным вариантом описи.

Приведем возможный образец описи документов в налоговую на примерах чаще всего заявляемых налогоплательщиками вычетов — имущественном и социальном.

Как же может выглядеть опись документов в налоговую, если физлицо претендует на социальный вычет?

С целью получения такого вычета физлицом должны быть представлены документы, свидетельствующие, что им были понесены соответствующие траты. Так, вычет на учебу ребенка подтверждается комплектом бумаг:

- декларация 3-НДФЛ;

- справка формы 2-НДФЛ;

- копия паспорта;

- копия договора с вузом;

- копия лицензии вуза;

- документы, фиксирующие плату за учебу;

- копия свидетельства о рождении;

- справка из учебного учреждения, выданная ребенку, что он учится очно.

Опись документов в налоговую — образец для передачи приведенных выше документов: № п/п Документ, дающий право на социальный вычет Номер и дата документа Количество страниц 1 Декларация 3-НДФЛ б/н от 10.03.2017 5 2 Справка 2-НДФЛ за 2021г.

№ 6 от 05.03.2017 1 3 Копия паспорта — 3 4 Копия договора на обучение № 32 от 10.08.2016 3 5 Копия лицензии учебного заведения № ОИ-2658 от 12.01.2013 1 6 Выписка из банка От 12.09.2016 1 7 Копия свидетельства о рождении № СИ-126589 от 01.02.1998 1 8 Справка из образовательного учреждения № 26 от 05.03.

2017 1 9 Заявление на возврат социального вычета б/н от 21.03.2017 1 Итого 17 Для подтверждения имущественного вычета, например на покупку квартиры, у физлица должен быть почти такой же комплект бумаг, как при заявлении на социальный вычет, но приложенные документы должны свидетельствовать о расходах, понесенных на покупку недвижимости. Итак, в ИФНС надлежит подать:

- декларацию;

- справку о доходах;

- документы, фиксирующие плату за квартиру;

- договор купли-продажи квартиры и акт приема-передачи.

Физлицо должно заполнить соответствующее заявление на возврат положенных сумм, если оно намеревается вернуть налог из бюджета.

Еще по теме Оформление возврата денежных средств покупателю

Для получения уведомления (впоследствии передаваемого работодателю) заявление на возврат не требуется. Образец описи документов в налоговую в этом случае может быть составлен по типу предыдущего примера.

Опись документов в налоговую — образец этой формы понадобится, если в налоговую представляется целый пакет документов. Существует ли регламент, по которому должна быть составлена опись бумаг, передаваемых налоговикам, или ее можно составить в свободной форме, расскажем в нашей статье.

К примеру, при личной подаче 3-НДФЛ налоговый специалист может проверить на соответствие перечню все документы, которые предоставляются в налоговую.

НДФЛ – налог на доходы, который взимается с граждан в России.

Плательщики НДФЛ – как жители РФ, так и иностранные граждане, если они зарабатывают на российских субъектах. Налоговые агенты являются посредниками между плательщиками и правительством. Налоговые агенты – работодатели (лица юридические, ИП).

Они перечисляют налог с заработной платы физического лица в налоговый орган по месту, где они зарегистрированы. 13% — это основная и чаще всего применяемая ставка налога на доходы гражданина, жителя РФ. Существуют также прочие ставки.

Они зависят от вида дохода и категории плательщика.

Всего, согласно налоговому кодексу, существует 5 ставок налога.

Ежегодно заявитель обязан отправить декларацию 3-НДФЛ за прошлый год в налоговую по месту, где он зарегистрирован.

Он представляет декларацию, если зарабатывает средства как предприниматель, продал недвижимость, сдает в аренду квартиру, получил в подарок имущество, получает дополнительный заработок, с которого налоговый агент не удерживает налог, выиграл в лотерею или же хочет заявить право на получение налогового вычета. Налоговый вычет – это сумма, удерживаемая ежемесячно с заработной платы плательщика.

Что же касается плательщиков, заинтересованных в получении налоговых вычетов, то на них срок, указанный выше, не распространяется. Они могут направить декларацию в любое удобное для них время в течение года.

Налоговая декларация – документ, разработанный Федеральной налоговой службой Российской Федерации (далее по тексту ФНС РФ). К заполнению данного документа существую определенные требования.

Чтобы уменьшить налоговую базу, гражданину требуется представить пакет бумаг, подтверждающих его право на вычет. В этой и подобных ситуациях нужно знать, как составить опись документов. Утвержденная форма для такого перечня не предусмотрена, поэтому предприниматель или представитель организации может воспользоваться собственным бланком.

В чем разница между этими бланками:

- Опись вложения – обобщенный перечень передаваемых бланков.

- Опись документов – конкретный состав пакета с бумагами для передачи.

Как уже отмечалось, опись документов в налоговую не имеет унифицированной формы. Написать ее можно либо на обычном листе, либо на фирменном бланке организации.

Как правило, оформляется она следующим образом:

- Данные адресата. Они указываются в верхнем правом углу страницы. В большинстве случаев прописывается ФИО руководителя местной налоговой инспекции, куда будет предоставляться документация.

- Дата подготовки перечня и регистрационный номер. Эта информация указывается в верхнем левом углу страницы.

- Основной текст. Уместно начинать его с подобных слов: «В соответствии с полученным запросом направляем Вам перечень документов…». Здесь же следует прописать номер запроса от налоговой инспекции, отчетный период, к которому относятся справки, вид налогового режима.Помимо названия бланка, следует вносить количество листов и экземпляров. Отмечается, оригинал или копия предоставлены налогоплательщиком. Если на листе проставлена печать организации, об этом также стоит упомянуть.

- Подпись налогоплательщика. Если перечень составляется организацией, расписывается ее руководитель.

При личной передаче бумаг и бланка описи документов для налоговой у сотрудника инспекции стоит запросить расписку в получении с подписью и печатью.

Некоторые налоговые инспекции предлагают собственный образец. Однако это не обязывает всех налогоплательщиков при проверках использовать именно этот шаблон. Основной критерий – наличие наименований всех справок и договоров, переданных в инспекцию.

Как уже отмечалось, строгих правил по оформлению здесь не предусмотрено. Все же есть некоторые рекомендации, которые стоит учитывать при заполнении бланка. Начнем с того, что в описи должна содержаться достаточно полная информация о документе, которая впоследствии позволила бы его установить.

Стоит включить:

- название;

- дату составления;

- регистрационный номер;

- наименование второй стороны сделки.

Наименования рекомендуется располагать в определенном порядке. Вначале идут бланки, полученные от вышестоящих учреждений, это могут быть постановления или приказы. Далее указывают сметы и так далее.

Согласно главе 23 Налогового кодекса, налоговую базу для НДФЛ можно на размер вычета. Всего представлено 5 основных видов. Причем каждый из них требует документального подтверждения.

Сроки подачи

Все что касается порядка заполнения формы, прописано в приказе ФНС от 30.10.2015 № ММВ‑7–11/[email protected] Также этим документом утвержден формат для направления 2-НДФЛ в электронном виде.

Подписывается справка непосредственно руководителем организации (ИП) либо лицом, которое уполномочено ставить подпись приказом или иным внутренним документом. Таким образом, 2-НДФЛ может подписать главбух или его зам, бухгалтер, ответственный за расчет заработной платы, и так далее.

Сроки подачи справки в общем случае такие:

- 2-НДФЛ с признаком 1 — не позднее 1 апреля,

- 2-НДФЛ с признаком 2 — не позднее 1 марта.

Справка 2-НДФЛ за 2017 год с признаком 1 подается до 2 апреля 2021 года, поскольку 1 апреля приходится на воскресенье.

Общая информация о предоставлении

Он позволяет проверяющим инспекторам получить более полное представление о деятельности и прибыли предприятия. Необходимо учесть, что это не считается обязательным для налогоплательщика, но является его правом.

Рекомендуем прочесть: Код Категории Земель Менялся Ли В 2021

Как проверяют перечень

Для такого отчета, как реестр подтверждающих документов 3 НДФЛ бланк можно найти в отдельном Приложении под номером 3. Оно утверждено приказом Федеральной Налоговой Службы и прикрепляется к основному Регламенту.

Обратите внимание, что реестр прилагаемых документов к 3-НДФЛ, бланк которого мы рассматривали выше, такой описью считать нельзя — она заполняется на специальном почтовом бланке, где проставляется штемпель с датой отправки и подпись сотрудника почты.Еще один вариант — профессиональные вычеты, в частности, по авторским изобретениям, гражданско-правовым договорам и в ряде других случаев, оговоренных в НК. В этом случае не полностью использованные профессиональные вычеты не переносятся на следующий год. Допустим, сумма вычетов, положенных гражданину в 2021 году, оказалась больше его доходов.

Порядок заполнения формы 2-НДФЛ

Справка состоит из заголовка и пяти разделов:

- Заголовок

- Раздела 1 «Данные о налоговом агенте»

- Раздела 2 «Данные о физическом лице — получателе дохода»

- Раздела 3 «Доходы, облагаемые по ставке __%»

- Раздела 4 «Стандартные, социальные и имущественные налоговые вычеты»

- Раздела 5 «Общие суммы дохода и налога»

Заголовок

Пример заполнения заголовка

В заголовке указываются:

Год за которые подается справка, например 2017.

Номер справки — нумерация сквозная и последовательная, без разрывов и повторений. Номера начинаются с 1 и далее в пределах отчетного года. Со следующего года нумерация снова с 1. Для корректирующей или аннулирующей справки ставится номер первичной справки (то есть ранее представленной).

От — дата справки в формате ДД.ММ.ГГГГ, например 09.02.2018. Для корректирующей или аннулирующей справки также текущая дата.

Признак проставляется код:

- Справка представляется в отношении лиц за которых удержан НДФЛ полностью, в том числе по просьбе физлица

- Справка представляется в отношении лиц за которых НДФЛ не удержан

- Справка представляется в отношении лиц за которых удержан НДФЛ полностью правопреемником налогового агента

- Справка представляется в отношении лиц за которых НДФЛ не удержан правопреемником налогового агента

Чаще всего используется код 1.

Номер корректировки — указывается 00 для первичной справки, 01 и т.д. — для корректирующей, 99 — для аннулирующей.

в ИФНС — код налоговой инспекции по учету.

Раздел 1. Данные о налоговом агенте

Пример заполнения раздела 1

Код по ОКТМО — указываются параметры того подразделения, которое выплачивало доходы (если головное — коды головного, если обособленное — коды обособленного подразделения) согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст. Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются.

Если в течение отчетного года сотрудник работал в нескольких подразделениях, расположенных на территориях с разными кодами ОКТМО, то по каждому подразделению нужно оформить свою справку и указать в ней свой код.

Предприниматели на ЕНВД или ПСН ставят код по месту осуществления деятельности.

ИП на других системах налогообложения, а также нотариусы, адвокаты и прочие ставят код по месту жительства.

Правопреемник налогового агента указывает код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

ИНН — 10 знаков для юрлиц, 12 знаков для ИП.

КПП — заполняют только юрлица. Если у организации есть обособленное подразделение, ставится КПП по месту нахождения обособленного подразделения.

Если в течение отчетного года сотрудник работал в нескольких подразделениях, то по каждому подразделению нужно оформить свою справку и указать в ней свой КПП.

Налоговый агент — указывается сокращенное наименование (в случае отсутствия — полное) организации согласно ее учредительным документам. При этом содержательная часть (аббревиатура или название) располагается в начале строки. Примеры: «школа № 25», «ОКБ «Вымпел».

В случае представления Справки правопреемником реорганизованной организации указывается наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

Предприниматели вписывают фамилию, имя, отчество согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Немирович-Данченко Владимир Иванович.

Форма реорганизации (ликвидации) указывается код:

- Ликвидация

- Преобразование

- Слияние

- Разделение

- Присоединение

- Разделение с одновременным присоединением

Если организация не ликвидируется, не преобразуется и т.п., то поле остается пустым.

Поля «Форма реорганизации (ликвидации) (код)» и «ИНН/КПП реорганизованной организации» обязательны для заполнения при заполнении поля «Признак» значением «3» или «4»

ИНН/КПП реорганизованной организации — указывается для реорганизованной организации или обособленного подразделения реорганизованной организации.

Раздел 2. Данные о физическом лице-получателе дохода

Пример заполнения раздела 2

ИНН в Российской Федерации — ИНН физического лица, подтверждающий постановку на учет в ИФНС. При отсутствии ИНН данное поле не заполняется.

ИНН в стране гражданства — указывается при наличии ИНН или его аналог у иностранца. Для граждан РФ поле не заполняется.

Фамилия, Имя, Отчество — указывается согласно документу удостоверяющего личность, указанному ниже. Отчество при наличии. Не допускается сокращений. Для указания ФИО иностранцев можно использовать латинский алфавит.

Статус налогоплательщика — указывается код:

- для резидента РФ

- для нерезидента РФ

- для нерезидента РФ, признаваемого высококвалифицированным специалистом

- для участников Государственной программы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом, не являющихся резидентами РФ

- для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ

- для иностранных граждан, работающих в России по найму на основании патента

Если в течение года физическое лицо меняло гражданство и в определенный период являлось резидентом РФ — ставится 1. Для иностранцев, работающих на основании патента в любом случае ставится 6.

Дата рождения — дата в формате ДД.ММ.ГГГГ, например 01.04.1992.

Гражданство — указывается код по Общероссийскому классификатору стран мира (ОКСМ). Для граждан России — код 643. При отсутствии у физического лица гражданства ставится код страны, выдавшей документ, удостоверяющий личность.

Код документа, удостоверяющего личность — указывается согласно справочнику «Коды видов документов, удостоверяющих личность налогоплательщика» приложения 1 Приказа ФНС № ММВ-7-11/[email protected] Пример: 21— паспорт РФ, 07 — военный билет.

Серия и номер — указываются реквизиты документа: серия и номер документа, знак «№» не ставится.

Адрес места жительства, индекс, район, город и т.д. — заполнение всех полей адреса отменено приказом ФНС от 17.01.2018 № ММВ-7-11/[email protected]

Раздел 3. Доходы, облагаемые по ставке __%

Пример заполнения раздела 3

В разделе 3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной или натуральной форме, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих профессиональных вычетов.

Стандартные, социальные и имущественные налоговые вычеты отражаются в разделе 4.

Доходы за предыдущий год, выплаченные в следующем году, отражаются в справке за предыдущий год. Если доходы выплачены после представления справки за предыдущий год (например, в апреле следующего года), необходимо оформить корректирующую справку.

При оформлении справки с признаком 1 и 3 в данном разделе указываются все доходы: как те, с которых НДФЛ удержан, так и те, с которых НДФЛ не удержан.

При оформлении справки с признаком 2 и 4 в данном разделе указываются доходы, с которых налоговый агент не удержал НДФЛ.

При составлении аннулирующей справки раздел 3 не заполняется.

В заголовке указывается по какой ставке __% исчислены суммы налога. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Какие могут быть ставки НДФЛ:

- 13% — основная ставка для налоговым резидентом РФ. По этой ставке облагаются: заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, дивиденды и т.п. В некоторых случаях по ставке 13% облагаются доходы нерезидентов: от осуществления трудовой деятельности; от осуществления трудовой деятельности в качестве высококвалифицированного специалиста; от осуществления трудовой деятельности участниками Госпрограммы содействия добровольному переселению в РФ соотечественников, проживающих за рубежом; от исполнения трудовых обязанностей членами экипажей судов, плавающих под Российским флагом

- 15% — ставка для нерезидентов РФ получающих дивиденды от российских организаций

- 30% — ставка для прочих доходов физических лиц-нерезидентов

- 35% — ставка налогообложения доходов от выигрышей, призов, процентных доходов по вкладам и в некоторых других случаях

Месяц — указывается в хронологическом порядке номер месяца за который был начислен доход.

Код дохода — указывается соответствующий код доходов, выбираемый из «Кодов видов доходов налогоплательщика».

Сумма дохода — по указанному коду дохода отражается сумма начисленного и фактически полученного дохода.

При оформлении справки с признаком 2 или 4 указывается сумма дохода, с которой не был удержан НДФЛ.

Код вычета — напротив тех видов доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере указывается соответствующий код вычета, выбираемый из «Кодов видов вычетов налогоплательщика».

По доходам, о которых говорится в статьях 214.1, 214.2 и 214.3 НК РФ (доходы по ценным бумагам, вкладам, РЕПО), для одного кода дохода может быть указано несколько кодов вычета. Тогда первый код отражается напротив кода дохода, а остальные — строками ниже без заполнения полей «Месяц», «Код дохода» и «Сумма дохода».

Сумма вычета — заполняется только для доходов, в отношении которых предусмотрены профессиональные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ. Сумма вычета не должна превышать сумму дохода.

Раздел 4. Стандартные, социальные и имущественные налоговые вычеты

Пример заполнения раздела 4

Указанные вычеты предоставляются только с доходов, облагаемых НДФЛ по ставке 13%, и только резидентам России. При составлении аннулирующей справки раздел 4 не заполняется.

Код вычета — указывается соответствующий код стандартного вычета из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/[email protected]). Если вид вычета в справочнике отсутствует, следует указывать код 620 (письмо ФНС России от 11.02.14 № БС-4-11/2189).

Сумма вычета — по указанному коду.

Уведомление, подтверждающее право на социальный налоговый вычет; Уведомление, подтверждающее право на имущественный налоговый вычет — заполняется в случае предоставления социального/имущественного вычета. Указывается номер и дата уведомления, а также код налогового органа, выдавшего уведомление. При наличии нескольких уведомлений, заполняется несколько строк для отражения реквизитов всех уведомлений.

Раздел 5. Общие суммы дохода и налога

Пример заполнения раздела 5

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Данные о начисленных суммах НДФЛ нужно округлять до полных рублей согласно пункту 6 статьи 52 Кодекса — сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля…

При составлении аннулирующей справки раздел 5 не заполняется.

Общая сумма дохода — сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4.

При оформлении справки с признаком 2 и 4 в данном пункте указывается общая сумма доходов, с которых налоговый агент не удержал НДФЛ и которые отражены в разделе 3 справки.

Налоговая база — база, с которой был начислен НДФЛ. Равняется разнице между «Общей суммой дохода», и общей суммы вычетов, отраженных в разделах 3 и 4 справки.

Сумма налога исчисленная — Общая сумма начисленного НДФЛ.

Сумма фиксированных авансовых платежей — на эту сумму уменьшается начисленный НДФЛ.

Сумма налога удержанная — общая сумма удержанного НДФЛ. Для справки с признаком 2 или 4 ставится ноль.

Сумма налога перечисленная — общая сумма перечисленного НДФЛ. Для справки с признаком 2 или 4 ставится ноль.

Сумма налога, излишне удержанная налоговым агентом — не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился. Для справки с признаком 2 или 4 ставится ноль.

Сумма налога, не удержанная налоговым агентом — сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном периоде.

Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи — заполняется при наличии соответствующего уведомления. Указываются номер и дата уведомления, а также код налогового органа, выдавшего уведомление.

Заключительная часть

Пример заполнения подвала

Налоговый агент — указывается код:

- если Справку представляет налоговый агент (правопреемник налогового агента)

- если Справку представляет представитель налогового агента (правопреемника налогового агента)

ФИО — указывается полностью фамилия, имя, отчество (при наличии) лица, представившего справку.

Наименование документа, подтверждающего полномочия представителя — указывается в случае, когда справку сдает представитель.

Образец опись документов в налоговую и бланк на 2021 год

Налоговая декларация по форме 3-НДФЛ заполняется и подаётся физическими лицами и индивидуальными предпринимателями (ИП) в двух случаях: при получении в течение отчетного года дохода, и/или для получения от государства налогового вычета по подоходному налогу.

Подать декларацию о доходах физических лиц в целях декларирования доходов необходимо до 30 апреля года, следующего за тем, в котором были получены доходы. Декларации, заполняемые с целью получения налогового вычета, можно подавать в течение всего года без ограничения сроков.

В декларации подается информация о доходах за предшествующий год. То есть, если гражданин отчитывается за продажу квартиры в 2019 году, то предоставить декларацию в налоговую службу он должен до 30 апреля 2021 года включительно.

https://www.youtube.com/watch?v=https:www.googleadservices.compageadaclk

Срок уплаты налога на доходы, задекларированные по форме 3-НДФЛ – 15 июля того года, в котором подаётся декларация. Таким образом, в текущем году налоги с доходов физлиц должны быть уплачены до 16.07.2020 г.

Ещё раз хотим отметить, что срок подачи налоговой декларации до 30 апреля не распространяется на тех, кому надо получить налоговый вычет. Такая декларация подается в любой момент по окончанию календарного года. Единственное ограничение – возврат вычета возможен только за последние три года.

Если после прочтения данной статьи Вас посетила мысль, что самостоятельно заполнить декларацию 3-НДФЛ по всем правилам (чтобы её с первого раза приняли в налоговой инспекции) не так просто, как кажется на первый взгляд, тогда логично будет обратиться за помощью к специалистам. В большинстве случаев за небольшую плату Вам помогут подготовить все необходимые документы и заполнят декларацию за Вас.

Данная услуга будет особенно актуальной для тех, кто заполняет декларацию с целью получения налогового вычета (при покупке квартиры, за лечение, обучение и т.д.).

Пожалуй, лучший сервис по возврату налогов Вы найдёте на сайте НДФЛка.ру. На нём за каждым клиентом закрепляется персональный консультант, а система имеет интуитивно понятный интерфейс, благодаря которому Вы не потратите много времени на заполнение данных для получения готовой декларации.

Больше информации о сервисе возврата налогов, а также онлайн-калькулятор для расчета суммы налогового вычета находятся на странице Возврат налогов. А ниже Вы можете ознакомиться с видео-инструкцией по заполнению налоговой декларации формы 3-НДФЛ.

Заполнить декларацию и реестр можно как онлайн на сайте ФНС, так и от руки, взяв бланк в налоговом представительстве. В реестр следует включить все документы, предоставляемые в налоговую, — обязательно перепроверьте весь список несколько раз, чтобы избежать неудобных ситуаций.

Вот и все, что касается описи документов для налоговой. Теперь разберемся в других особенностях заполнения документации для налоговой.

Чтобы вернуть себе часть ранее уплаченного подоходного налога, налогоплательщику достаточно подать в ИФНС декларацию о доходах и все документы, подтверждающие право на вычет. О том, какие документы прикладывать к декларации 3-НДФЛ, как подавать их в ИФНС, и нужно ли сопровождать их реестром, мы расскажем в этом материале.

Опись документов к 3-НДФЛ: бланк, образец

Чтобы получить любой налоговый вычет по НДФЛ, физлицо представляет в инспекцию следующие документы:

- Декларацию о своих доходах 3-НДФЛ. С отчетности за 2021 г. действует новый ее бланк, утв. приказом ФНС РФ от 24.12.2014 № ММВ-7-11/671 (с изм. от 25.10.2017);

- заявление на возврат налога, содержащее платежные реквизиты физлица для перечисления ему денежной суммы от ИФНС (прилагается, если в 3-НДФЛ уже рассчитан налог к возврату);

- справка работодателя 2-НДФЛ за соответствующий год.

Какими будут остальные документы для возврата НДФЛ, зависит от вида вычета, на который претендует налогоплательщик. Перечни документов, которыми нужно сопровождать декларации, подаваемые для возврата налога в каждом случае, ФНС РФ приводила в своем письме от 22.11.2012 № ЕД-4-3/19630.

Рассмотрим их подробнее.

Данный вычет могут получить физлица, оплачивавшие лечение медорганизациям, покупавшие лекарства, медикаменты по рецепту, а также платившие взносы по договорам ДМС за себя или родственников.

Для возврата подоходного налога за лечение необходимые документы включают:

- по услугам лечения — копии договора на медуслуги и лицензии медучреждения, если ее реквизиты отсутствуют в договоре; также нужно взять справку из медучреждения по форме № 289 об оплате услуг;

- по приобретенным медикаментам — оригинал рецепта врача с обязательным штампом «Для налоговых органов РФ, ИНН налогоплательщика» и копии платежных документов (чеки, платежки, квитанции и т.п.);

- по страховым взносам ДМС — копию полиса или договора страхования, копию лицензии страховщика (если реквизиты ее отсутствуют в договоре).

Кроме того, документы для 3-НДФЛ при оплате медицинских расходов за членов семьи должны содержать копии документов о родственных связях: «детские» свидетельства о рождении, свидетельство о браке и т.п.

Часть НДФЛ можно вернуть за обучение — собственное или ребенка, а также за учебу братьев и сестер налогоплательщика (пп.2 п. 1 ст. 219 НК РФ). Какие документы подавать на возврат подоходного налога:

- копию договора с учебным заведением и образовательной лицензии, если ее реквизитов нет в договоре,

- копии документов об оплате;

- при оплате за родственников — копии документов о родстве (опеке) и возрасте учащихся, справка об очном обучении (если это не оговорено в договоре).

Еще по теме Образец возражения на иск и правила составления

Чтобы вернуть подоходный налог за обучение, документы за ребенка, братьев, сестер подает налогоплательщик, оплативший обучение.

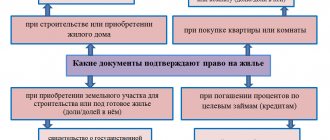

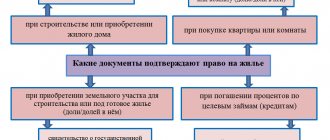

Прилагаемые документы при покупке жилья (пп. 3 п. 1 ст. 220 НК РФ) будут зависеть от того, приобреталось ли оно на этапе строительства, или как готовый объект недвижимости.

При покупке готового объекта документы, прилагаемые к декларации 3-НДФЛ, включают копии:

- договора купли-продажи, акта приемки-передачи жилья;

- подтверждающих оплату документов (чеков, выписок, квитанций, расписок и т.п.);

- выписки из ЕГРН, а для зарегистрированной до 15.07.2016 г. недвижимости — свидетельства о регистрации права собственности.

Документы для подачи декларации 3-НДФЛ при покупке строящегося объекта:

- договор долевого участия в строительстве, или уступки права требования;

- акт приема-передачи;

- платежные документы.

При покупке в ипотеку, нужно сделать к 3-НДФЛ приложение документов:

- банковский ипотечный договор с графиком погашения кредита;

- оригинал справки об уплаченных процентах.

Пенсионерам, купившим квартиру, нужно приложить к 3-НДФЛ еще и копию пенсионного удостоверения, а супруги, оформившие в совместную собственность жилье дешевле 4 млн руб., к документам для декларации 3-НДФЛ прилагают заявление и оригинал соглашения о распределении между ними вычета.

Налогоплательщики, купившие дом с участком, документы к декларации прилагают по аналогии с покупкой квартиры, с той разницей, что документы для возврата подоходного налога будут включать:

- договор покупки земли с жилым домом;

- документы о праве собственности на землю и на жилой дом.

Прилагаемые к декларации документы можно сопроводить реестром, в котором перечисляются их наименования и число листов. Рекомендуется использовать форму из приложения № 3 приказа ФНС РФ от 25.02.2016 № ММВ-7-6/97, но можно составить и произвольный документ. Количество указанных в реестре листов должно совпадать с фактическим их числом и указанным на титуле декларации.

Отсутствие реестра не считается нарушением — в п. 1.16 Порядка заполнения декларации 3-НДФЛ (утв. Приказом ФНС РФ от 24.12.2014 № ММВ-7-11/671) сказано, что это право налогоплательщика, а не обязанность. В таком случае реестр для 3-НДФЛ к приложенным документам заполнят сами налоговики. Новый реестр они приложат и при обнаружении несоответствия указанных налогоплательщиком данных и фактического количества страниц в документах.

Подать декларацию 3-НДФЛ за 2021 год в налоговую инспекцию Вы сможете только по окончанию налогового периода (т. е. с 01.01.2019 года).

Один из немаловажных аспектов заполнения бланка декларации 3-НДФЛ 2021 года — это реестр документов, прилагаемых к ней. Иногда его называют реестром подтверждающих документов. Что же это такое? И что писать в данном дополнении декларации?

Реестр документов, прилагаемых к бланку декларации 3-НДФЛ, — это своеобразный документ, который является описью всех документальных свидетельств, подаваемых вместе с бланком 3-НДФЛ.

В реестр могут входить такие бумаги, как:

- Различного вида свидетельства.

- Документ о регистрации Индивидуального Предпринимателя.

- Справки и чеки из банка или других учреждений, в том числе здравоохранения.

- Договоры о заключении кредитных обязательств.

- Информация о стоимости квартиры.

- Свидетельство о регистрации брака, государственной регистрации имущества.

- Акт приема и передачи недвижимого имущества.

- Выписки со счетов.

- Договор на образование или обучение и повышение квалификации.

Реестр используется для контроля подаваемых бумаг. К примеру, при личной подаче 3-НДФЛ налоговый специалист может проверить на соответствие перечню все документы, которые предоставляются в налоговую.

Реестр документов — это своеобразная гарантия для гражданина в случае утери какого-либо из документов. Ведь если документ был указан в реестре, а потом утерян, то налоговые работники будут нести ответственность за потерю. Если бы реестра не существовало, то доказать факт потери бумаги было бы проблематично.

Заполнение описи

К обычной декларации о доходах физ. лиц предоставлять документы не обязательно. А вот для подачи заявления на вычет реестр документов придется заполнять в обязательном порядке. Ведь вычет предоставляется только вместе с подтверждающими бумагами. Разберемся во всех особенностях документации и реестра для вычетов разных видов.

- Имущественный вычет. Список документов, необходимых для предоставления в налоговую инспекцию бланка 3-НДФЛ, не определен для обычного налогоплательщика. Но согласно письму ФНС РФ, все же существует некоторый реестр документов, которые подтверждают право на вычет имущественного типа.

В этом извещении указаны документы, которые нужно прикрепить к форме декларации 3-НДФЛ. К ним относятся:- Договор о приобретении недвижимого имущества в различной форме (купля или продажа, дарственное, наследство, и другое).

Документы о выплатах денежных средств продавцу.

- Право собственности на недвижимую собственность, свидетельство о регистрации в государственном реестре.

- Договор о передаче или приеме жилого помещения.

- Заявление о перераспределении возмещения между мужем и женой.

- Договор об ипотеке и справка о процентах, которые были выплачены, а также график погашения кредита.

- Справка, заполненная по форме 2-НДФЛ.

- Социальный вычет. Чтобы утвердить право на социальный вычет, могут потребоваться такие документы:

- Свидетельство на получение образования (оригинал и копия).

- Договор на лечение в клинике на внебюджетной основе (его ксерокопия дополнительно).

- Документы, подтверждающие все совершенные перечисления в благотворительные организации.

- Документы о совершенных платежах.

- Различного вида чеки на медпрепараты.

- Разрешение, выданное обучающим заведением (ксерокопия).

- Разрешение, выданное медицинским учреждением (ксерокопия).

- Выписки о получении медицинских рецептов и их реализации.

- Документ, который может подтвердить, что претендент состоит в родстве с человеком, получившим лечение или обучение.

- Справка 2-НДФЛ.

- Если требуется, нужно предоставить документ, подтверждающий информацию об очной форме обучения.

Все перечисленные бумаги подаются вместе с декларацией по форме 3-НДФЛ.

Еще по теме Какие документы нужны для страховки жизни

Образец заполнения справки 2-НДФЛ в 2018 году

2-НДФЛ — новая форма с 17.01.2018 года

и пример заполнения 2-НДФЛ

Вы можете скачать:

- БЛАНК Справки о доходах физического лица 2-НДФЛ (.xls, 54 Кб)

- ПРИМЕР заполнения Справки о доходах физического лица 2-НДФЛ (.xls, 72 Кб)

reestr.jpg

Декларация вместе с документами подается ИФНС по месту постоянной регистрации физлица. Это можно сделать, придя в инспекцию и сдав документы лично, при этом нужно распечатать для себя второй экземпляр декларации, на которой поставят отметку о принятии.

Документы в налоговую на возврат подоходного налога при покупке дома с участком

Оформление документов для возврата подоходного налога и отправка декларации возможно электронно, для чего потребуется наличие у налогоплательщика ЭЦП. Прилагаемые документы, предварительно отсканированные, загружаются в виде файлов и отправляются в ИФНС через «Личный кабинет налогоплательщика» на сайте ФНС.

Для использования третьего метода заполнения отчетности надо иметь личный кабинет на официальном сайте Федеральной налоговой службы. В личном кабинете налогоплательщика имеются все его основные данные: точные фамилия, имя и отчество, адрес регистрации, ИНН, номер, дата и место выдачи паспорта.

При этом стоит отметить тот факт, что при составлении декларации 3-НДФЛ физическому лицу нужно заполнять только те статьи, которые относятся к полученной им прибыли и расходам, а если же говорить о реестре, то в нем перечисляются исключительно те поля, в которых указывается перечень необходимых бумаг.

Реестр документов к 3-НДФЛ

За 2021 год отчетная форма 3-НДФЛ формируется в новом виде, обновленный бланк предлагаем скачать в данной статье. Изменились некоторые разделы, штрихкоды, в статье можно ознакомиться со всеми изменениями, которые внесены в отчет.

В конце реестра достаточно лишь даты и вашей подписи, а в начале: Реестр подтверждающих документов при представлении декларации 3-НДФЛ ИНН _______________________ За год __________ Фамилия _______________________ Имя ___________________________ Отчество _______________________ Самое удобное – скачать реестр подтверждающих документов к 3-НДФЛ на нашем сайте.

- образец новой формы 3-НДФЛ понадобится и тем, кто получил в 2021 году принадлежавшего им на праве собственности имущества, в связи с чем возникла необходимость заплатить в бюджет налог;

- образец бланка 3-НДФЛ по новой форме оформляется гражданами, претендующими на возмещение подоходного налога путем применения (стандартного, социального, имущественного).

- 3-НДФЛ (новая форма) за 2021 год заполняется лицами, которые получают доход и самостоятельно производят расчет и уплату налоговых обязательств по НДФЛ – частные предприниматели, нотариусы и адвокаты, занимающиеся частной практикой;

Рекомендуем прочесть: Требования К Стажу Для Адвоката

Реестр для 3 ндфл 2021 бланк скачать

При этом стоит отметить тот факт, что при составлении декларации 3-НДФЛ физическому лицу нужно заполнять только те статьи, которые относятся к полученной им прибыли и расходам, а если же говорить о реестре, то в нем перечисляются исключительно те поля, в которых указывается перечень необходимых бумаг.

При заполнении самой декларации отмечаются только пункты, в которых прописывается полученная гражданином прибыль или понесенные затраты. На дополнительный реестр документов к 3 НДФЛ бланк 2021 года заполняется по-другому. В нем фиксируются только те графы и строчки, в которых можно указать на имеющиеся бумаги. К ним относятся:

Налоговая декларация — это информация по утверждённой законодателем форме, поданная лицом или его работодателем, о доходах, которые официально были получены за отчётный период. А также о налоговых скидках и льготах, которые на эти доходы распространяются.

Реестр подтверждающих документов при предоставлении декларации 3 НДФЛ, бланк

В последнем случае мы рекомендуем подавать декларацию лично (не по почте) и взять с собой в налоговую инспекцию оригиналы документов. Сотрудники инспекции могут проверить соответствие копий оригиналам и проставить на копиях подтверждающие отметки.

Главная задача, которую выполняет реестр к декларации 3 НДФЛ, это указание бумаг, предоставляющих данные по доходу и расходу денежных средств предпринимателя. Сам документ представляет собой опись справок и прочих бумаг, прикрепляемых к основному отчету.

Коды доходов и коды вычетов

В прошлом году в коды доходов были внесены изменения. Некоторые из них были уточнены, добавились новые, а также исчезли старые коды (например, 1543 и 2791).

Далее перечислим наиболее актуальные коды доходов.

Популярные коды доходов для 2-НДФЛ

| Код | Описание |

| 1010 | дивиденды |

| 2000 | заработная плата |

| 2010 | вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг) |

| 2012 | отпускные |

| 2013 | компенсация за неиспользованный отпуск |

| 2300 | пособие по временной нетрудоспособности |

| 2710 | материальная помощь работникам (кроме матпомощи, выдаваемой в связи со смертью члена семьи, рождением ребенка, стихийным бедствием или иными чрезвычайными обстоятельствами) |

В конце декабря 2021 года список кодов вычетов изменился. В частности, ранее существовали общие коды для родителей, в том числе приемных, а также опекунов, усыновителей и попечителей. Поскольку для разных категорий были установлены новые суммы вычетов, эти коды разделили.

Наиболее популярные коды вычетов — в следующей таблице.

Популярные коды вычетов для 2-НДФЛ

| Код | Описание |

| 126 | стандартный вычет на первого ребенка родителю (в одинарном размере) — 1400 р. |

| 127 | стандартный вычет на второго ребенка родителю (в одинарном размере) — 1400 р. |

| 128 | стандартный вычет на третьего и следующего ребенка родителю (в одинарном размере) |

| 311 | имущественный вычет в размере суммы, потраченной на приобретение (строительство) жилья |

| 327 | социальный вычет по расходам работника на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни |

| 403 | профессиональный вычет по ГПД на выполнение работ (оказание услуг) |

| 501 | вычет из стоимости подарков (до 4000 руб. в год) |

| 503 | вычет из суммы матпомощи (до 4000 руб. в год). |

Как выглядит опись документов к декларации 3-НДФЛ по имущественному вычету

Если плательщик хочет воспользоваться имущественным вычетом, например, по расходам на приобретение квартиры по договору долевого участия (далее — ДДУ), в описи он перечисляет:

Как заполнить декларацию 3-НДФЛ на имущественный вычет, узнайте здесь.

- 2-НДФЛ;

- ДДУ;

- акт приемки-передачи;

- платежные документы;

- заявление на распределение вычета (по совместной или общедолевой собственности);

- заявление на возврат НДФЛ.

Образец, как составить опись документов для налоговой, вам поможет разобраться с этим вопросом. Так, опись по имущественному вычету, совмещенную с заявлением на предоставление вычета, можно скачать на нашем сайте.

Об имущественном вычете и документах для его обоснования см. в публикации «Документы для получения имущественного налогового вычета».

Штрафные санкции

За несвоевременную подачу 2-НДФЛ применяются такие штрафы:

- штраф для организации по пункту 1 статьи 126 Налогового кодекса — 200 рублей за каждую неподанную вовремя справку;

- штраф для должностного лица по части 1 статьи 15.6 КоАП РФ — 300-500 рублей.

За недостоверную информацию, содержащуюся в 2-НДФЛ, например, за указание ИНН другого лица, полагается штраф в размере 500 рублей за каждую ошибочную справку.

Избежать санкций за недостоверные сведения можно стандартным способом: если ошибка выявлена самостоятельно, то до того, как ее обнаружит ИФНС, нужно успеть подать уточненную форму 2-НДФЛ.

Стоит ли подать справку заранее, чтобы осталось время на исправление? Из письма Минфина от 30.06.2016 № 03-04-06/38424 следует, что это не имеет смысла.

Пояснение. Организация подала 2-НДФЛ досрочно, например, в начале февраля. Налоговый орган при проверке формы нашел ошибки. Бухгалтер все исправил и представил уточненную справку до конца срока, но на организацию все равно наложили штраф, поскольку ошибки были обнаружены налоговым органом.

Реестр прилагаемых документов к 3-НДФЛ не заменит опись вложения

Если плательщик решил отправить декларацию и подтверждающие документы по почте, то даже при наличии реестра к 3-НДФЛ, он должен снабдить свое письмо в ИФНС описью вложения. Ведь наличие описи вложения является обязательным требованием, предъявляемым НК РФ к отправлениям, направляемым в налоговые органы по почте (п. 4 ст. 80 НК РФ).

Один из немаловажных аспектов заполнения бланка декларации 3-НДФЛ 2021 года — это реестр документов, прилагаемых к ней. Иногда его называют реестром подтверждающих документов. Что же это такое? И что писать в данном дополнении декларации? На эти и другие вопросы мы постараемся ответить в статье.

Для начала предоставим ссылки для заполнения бланка:

- Пустой бланк 3-НДФЛ 2021 года можно скачать по этой ссылке.

- Программа для его заполнения доступна для скачивания по этой ссылке.

- Бланк-пример в качестве образца можно скачать, если кликнуть здесь.

Целесообразность составления описи

Внимание! Бумаги, которые прилагаются к декларации стандарта 3-НДФЛ для налоговой с убытками на образование обязательно должны включать копии свидетельства или другого документа, который может подтвердить право заведения осуществлять обучающую деятельность. В случае, если лицензии отсутствуют, может быть предоставлен основной устав, где утвержден статус заведения, в котором происходит процесс получения знаний.

Список реестра документов для вычетов

В случае подготовки налоговой декларации 3-НДФЛ с целью получения имущественного вычета в связи с покупкой жилья в общую долевую собственность и решения установить фактические расходы на покупку каждого из собственников, то есть, кто и в каком размере из супругов будет получать вычет, необходимо также приложить соответствующее Соглашение о распределении расходов.

Самое главное, что отмечено: реестр для 3-НДФЛ плательщику составлять не обязательно. Это только его право, но отнюдь не обязанность. Узнать, как должен выглядеть бланк реестра подтверждающих документов к 3-НДФЛ, можно, помимо прочего, на официальном сайте налоговой службы.

Отчетная форма 3 НДФЛ является обязательной для индивидуальных предпринимателей, адвокатов и прочих лиц, у которых есть дополнительная прибыль. В некоторых ситуациях налоговая декларация дополняется различной документацией, для чего требуется составить отдельный реестр для 3 НДФЛ.