Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Освобождение и льготы

Назад

Опубликовано: 28.12.2017

Время на чтение: 4 мин

0

309

С 2021 года в вопросе применения льгот по НДС произошли изменения. Теперь проверка налоговых деклараций ориентируется на возможные риски. Это означает, что результатом выборки операций, по которым будут запрашиваться подтверждающие документы, будет не все имеющиеся в реестре подтверждающие бумаги, а только некоторые из них, наиболее рискоориентированные.

- Что представляет собой реестр документов, подтверждающий применение льгот по НДС?

- Образец заполнения документа

Чтобы проверка законности требования льгот по НДС происходила по этой новой схеме, организации-плательщику необходимо предоставить специальный реестр, данные из которого будут считаться доказательной базой правомерности этого. В противном случае, выборка не будет ограниченной, проверка станет полной и затянется.

Заполняем реестр документов на подтверждение льготы по НДС

«Практическая бухгалтерия», 2021, N 3

Налоговая служба переходит на новую методику проверок деклараций по НДС, в которых заявлены налоговые льготы. Она основана на так называемом риск-ориентированном подходе. Контролю будут подвергаться не все льготные операции, а всего лишь некоторые из них. Но только в том случае, если компания вместе с декларацией представит в инспекцию специальный подтверждающий реестр по установленной форме. В противном случае проверка будет полномасштабной.

Если организация заявляет в декларации по НДС льготы, налоговая инспекция имеет право выслать требования о представлении документов, подтверждающих это право (п. 6 ст. 88 НК РФ). Теперь компании смогут сократить объем истребуемых документов.

Кто может получить льготы по уплате НДС

Начнем со спецрежимов. НК РФ предусматривает следующие варианты:

- упрощенная система (УСН)

- «вмененка» (ЕНВД)

- единый сельхозналог (ЕСХН)

- патентная система (ПСН)

Каждый из этих режимов имеет свои условия для перехода, но в целом критерии можно объединить в следующие группы:

- Организационная форма и состав учредителей. Для ЕНВД и УСН доля организаций в уставном капитале ограничена 25%. А на патентную систему могут перейти только индивидуальные предприниматели.

- Масштаб бизнеса. Лимиты устанавливаются для выручки, численности персонала и стоимости объектов основных средств. Также ограничение предусмотрено и для предприятий, имеющих филиалы.

- Виды деятельности. Для УСН предусмотрены «запретные» сферы, например, банковские услуги или торговля подакцизными товарами. Всеми остальными видами деятельности на «упрощенке» заниматься можно (при соблюдении других ограничений). Для остальных трех спецрежимов, напротив, существуют только «закрытые» списки разрешенных направлений работы.

Суть метода

Подробности внедряемого подхода, а также формы необходимых документов приведены в Письме ФНС России от 26.01.2017 N ЕД-4-15/[email protected], направленном во все территориальные инспекции.

Новая методика проверки касается деклараций, в которых отражены операции, не подлежащие налогообложению в соответствии с п. 2 и 3 ст. 149 Налогового кодекса РФ, а также тех, в которых заявлены НДС-льготы (п. 1 ст. 56 НК РФ).

Уровень налогового риска присваивается информационной системой АСК «НДС-2» с учетом результатов предыдущих проверок.

К факторам, определяющим, будет ли очередная «камералка» выборочной или полномасштабной, помимо прочего, относятся:

- наличие или отсутствие налоговых нарушений;

- продолжительность и регулярность не облагаемых НДС операций;

- представление или непредставление компанией реестра документов, подтверждающих обоснованность применения льготы (рекомендуемая форма есть в Приложении 1 к Письму ФНС России).

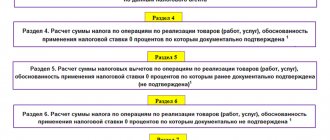

На основании информации об операциях, содержащейся в представленном компанией реестре, налоговая инспекция и должна истребовать документы, подтверждающие обоснованность применения льгот. Их объем определяется для каждого кода операции в соответствии с установленным алгоритмом (см. Приложение 2 на с. 69). Не менее половины таких документов должны подтверждать наиболее крупные суммы.

Образец заполнения документа

Алгоритм заполнения реестра подразумевает последовательное внесение данных в его графы. Так, необходимо:

- указать полное название фирмы, которая подает реестр для подтверждения правомерности получения налоговой льготы по НДС.

- в строку «за квартал» внести тот налоговый период, в который подается налоговая декларация по НДС с внесенными необлагаемыми суммами.

- в графе «код операции» указать кодирование в соответствии с классификатором.

- в графе «вид операции» отразить вид необлагаемой операции, т.е. обозначение направление деятельности, по которой требуется льгота.

- обозначить контрагента, с которым была осуществлена сделка. При этом, указываются наименование организации партнера, ИНН, КПП, сумма.

- в графу «документы, подтверждающие обоснованность» внести все данные договоров и счетов, которые являются основанием проведения операции.

Таким образом, реестр требуется для проведения налоговой проверки по новой системе.

Документы из него запрашиваются налоговым инспектором выборочно, в законодательно указанном количестве, т.е. проверка не затрагивает абсолютно все аспекты льготной деятельности.

Организация, со своей стороны, должна быть готова предоставить необходимые бумаги в налоговую в любой момент по требованию для подтверждения правомерности заявленных льгот по НДС.

Данные в реестре должны быть полными, подлинными и проверяемыми.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам:

- Москва.

- Санкт-Петербург.

- Другие регионы РФ.

zakonguru.com

- 2.1 Порядок определения объема Документов, подлежащих истребованию в разрезе кодов операций

- 3.1 Приложение N 1. Реестр документов, подтверждающих обоснованность применения

О «камералке» декларации по НДС с льготными операциями

Автор: Луговая Н. Н., эксперт информационно-справочной системы «Аюдар Инфо»

Как налоговый орган проверяет обоснованность льгот по НДС? Какой объем документов истребует? Чем руководствуется при этом? Должно быть, читатель догадался, что речь в настоящей консультации пойдет о разъяснениях по проведению камеральных проверок деклараций по НДС, в которых отражены операции, не подлежащие налогообложению (п. 2, 3 ст. 149 НК РФ). ФНС довела их до нижестоящих инспекций Письмом от 26.01.2017 № ЕД-4-15/[email protected] Кстати, напомним: на тему НДС-льгот (со ссылкой на обозначенное письмо ФНС) мы рассуждали в консультации А. М. Рабиновича «Что такое льгота по НДС: конец ли спорам?». Рекомендуем материалы (как дополняющие друг друга) читать в паре.

Кто может претендовать на освобождение от НДС

Как говорит статья 145 НК РФ, для освобождения от выплаты НДС ИП и предприятия должны соответствовать следующим критериям:

- со времени постановки на государственный учет прошло не меньше 3 месяцев;

- без НДС за 3 месяца прибыль компании составила не больше 2 миллионов рублей;

- в продажах не используются товары, подпадающие под акциз или при работе с ними ведется раздельный учет по подакцизным и неподакцизным категориям.

Внимание! Следует учесть, что Министерство финансов считает, что рассчитывать окончательный размер выручки нужно при полном учете продаж товаров как акцизных так и неподакцизных, а также операций, не признаваемых объектами по НДС и не облагаемых данным видом налога.

Рекомендации для льготных операций

Согласно налоговому законодательству (п. 6 ст. 88 НК РФ) ревизоры вправе контролировать льготы, но (!) только те из них, которые подпадают под понятие «налоговая льгота» с учетом п. 1 ст. 56 НК РФ и позиции Пленума ВАС, изложенной в п. 14 Постановления от 30.05.2014 № 33. Это касается, например, столовых школ, организаций инвалидов, коллегий адвокатов и др. (ст. 149 НК РФ) – названные лица не платят НДС с реализации, а инспекторы вправе требовать у них документы и пояснения.

Составляем реестр подтверждающих обоснованность применения льгот документов

В соответствии с Рекомендациями «льготники» представляют пояснения в виде реестра документов, подтверждающих обоснованность применения льготы (приложение 1 к Письму ФНС России № ЕД-4-15/[email protected]).

Порядок истребования таких документов одинаков для всех категорий налогоплательщиков вне зависимости от их принадлежности к группе налогового риска. Напомним, уровень налогового риска присваивается информационной системой АСК «НДС-2»с учетом результатов предыдущих проверок (Письмо ФНС России от 03.06.2016 № ЕД-4-15/[email protected]). Различают три группы:

налогоплательщики с низким налоговым риском – они ведут реальную финансово-хозяйственную деятельность, своевременно и в полном объеме исполняют свои налоговые обязательства перед бюджетом, обладают соответствующими ресурсами (активами), их деятельность может быть проверена плановым выездным налоговым контролем;

налогоплательщики с высоким налоговым риском – они обладают признаками организации, используемой для получения необоснованной налоговой выгоды, в том числе третьими лицами, не имеют достаточных ресурсов (активов) для ведения соответствующей деятельности, не исполняют свои налоговые обязательства (исполняют в минимальном размере);

налогоплательщики со средним налоговым риском – оставшиеся (не включенные в группы с высоким или низким налоговым риском) налогоплательщики.

Пример 1.

Образовательное учреждение оказывает платные услуги образовательного характера, которые в соответствии с пп. 14 п. 2 ст. 149 НК РФ освобождаются от обложения НДС. Облагаемых НДС операций образовательное учреждение не осуществляет.

Доход от оказания образовательных услуг за I квартал отражен в разд. 7 налоговой декларации по НДС по соответствующему коду операции (1010245 – графа 1) в сумме 156 800 000 руб. (графа 2).

В ответ на требование налоговиков о представлении пояснений о льготируемых операциях учреждение представило реестр по рекомендуемой ФНС форме.

Количество перечисленных в реестре документов:

– по основному виду образования – 12;

– по дополнительному образованию – 15;

– по повышению квалификации – 20.

Код операции

В том числе:

Сумма необлагаемых операций в разрезе видов, отраженных в налоговой декларации

Наименование контрагента

ИНН

КПП

Документы, подтверждающие обоснованность применения льгот

вид (группа, направление) необлагаемой операции

Тип документа (договор, платежное поручение и т. д.)

Дата

Сумма операции, руб.

1010245 (реализация услуг в сфере образования)

Документальное подтверждение льгот по НДС

С 2021 года в вопросе применения льгот по НДС произошли изменения. Теперь проверка налоговых деклараций ориентируется на возможные риски. Это означает, что результатом выборки операций, по которым будут запрашиваться подтверждающие документы, будет не все имеющиеся в реестре подтверждающие бумаги, а только некоторые из них, наиболее рискоориентированные.

- 8 –Регионы

- +7 –Москва

- +7 –Санкт-Петербург

Чтобы проверка законности требования льгот по НДС происходила по этой новой схеме, организации-плательщику необходимо предоставить специальный реестр, данные из которого будут считаться доказательной базой правомерности этого. В противном случае, выборка не будет ограниченной, проверка станет полной и затянется.

Что представляет собой реестр документов, подтверждающий применение льгот по НДС?

Льготы по налогу на добавленную стоимость предоставляются при совершении определенных операций. К таким относятся реализация определенной группы товаров (например, медикаментов), перевозка граждан, торговля металлоломом. Детальный перечень групп деятельности, по которым предусмотрено льготирование, отражен в ст. 149 НК РФ.

Когда компания подает в налоговую инспекцию декларацию по НДС и отражает в ней наличие необлагаемых операций, инспекторы вправе потребовать подтверждения.

Данное условие содержится в ст. 88 НК РФ. Доказательствами являются лицензии, договоры, счета.

Реестр документов, подтверждающий право получить льготу по НДС, представляет собой таблицу, в графах которой отражается следующая информация:

- код льготы в соответствии с приказом УВМ УМВД РФ №ММВ-7-3-558 от 29.10.2014г. Данный код является тем же кодом, который указывается в седьмом разделе налоговой декларации по НДС;

- вид операции;

- сумма операции (необлагаемая общая сумма по всем льготным операциям организации);

- вид документа, который подтверждает льготу по НДС. Чаще всего такими документами становятся договор или платежное поручение;

- реквизиты подтверждающих документов: дата и номер, его сумма;

- полное название контрагента, его реквизиты (ИНН и КПП).

Таким образом, организация обязана предоставить налоговому инспектору реестр документов, подтверждающих льготу по НДС. Также к реестру сотрудником организации должны быть приложены все формы типовых договоров, которые были использованы при осуществлении льготных операций с контрагентами.

После этого сотрудниками налоговой будет проведена выборка, по факту которой у плательщика налога запросят конкретные подтверждающие документы из реестра.

Налоговый инспектор вправе потребовать предоставить не более 40% от общего количества перечисленных в реестре документов. При этом, число запрашиваемых бумаг не должно превышать 500. Если по какой-либо операции в реестре имеется менее 30 документов, запрос на предоставление будет касаться их всех.

Образец документа можно скачать по ссылке.

Полная информация про налог при сдаче квартиры в аренду в нашей статье.

Ищите выгодную программу ипотеки для себя? Интересный вариант вы найдете здесь.

Общие условия применения льгот

Условия, установленные для всех фирм и предпринимателей, следующие:

1. Если фирма ведет деятельность, подлежащую лицензированию, и у нее есть возможность использовать льготу, то она обязательно должна иметь лицензию.

Если же такой лицензии нет, то фирма должна платить НДС в обычном порядке. В этом случае права на льготу она не имеет (п. 6 ст. 149 НК РФ).

По мнению налоговых инспекторов, фирма теряет право на льготу со дня, когда истек срок действия лицензии.

Однако судьи решают этот вопрос не так однозначно. Нередко фирма заблаговременно подает необходимые документы в лицензирующий орган. В итоге Высший Арбитражный Суд РФ указал, что, если компания по независящим от нее причинам не получила лицензию, но с учетом социальной важности ее деятельности продолжала оказывать услуги населению, право на льготу она не теряет (Определение от 31 января 2008 г. N 1209/08).

Обратите внимание: если фирма до окончания срока действия лицензии не займется ее переоформлением, права на льготу она лишается (Постановление Апелляционной инстанции Арбитражного суда Пермской области от 18 апреля 2006 г. N А50-48644/2005-А5).

Таким образом, чтобы избежать проблем с налоговиками, советуем заняться переоформлением лицензии, не дожидаясь, когда окончится срок ее действия.

2. Если помимо льготируемой фирма занимается и другой деятельностью, она должна вести раздельный учет операций, облагаемых и не облагаемых НДС.

Какие дополнительные условия установлены для фирм и предпринимателей, читайте в ситуации «Особенности применения основных льгот по НДС».

Что грозит фирме, если она использовала льготу неправомерно? Специальной ответственности за это Налоговый кодекс не устанавливает.

Однако, если при проверке налоговая инспекция обнаружит, что вы использовали льготу неправомерно, она может вас оштрафовать.

Штраф — 20% от неуплаченной суммы налога (ст. 122 НК РФ). Кроме того, вам придется уплатить в бюджет недоплаченный налог, а также пени.

Обратите внимание: даже используя льготы, вы будете обязаны:

— выставлять покупателям счета-фактуры, а также вести книги покупок и продаж, журналы учета полученных и выставленных счетов-фактур;

— сдавать в налоговую инспекцию декларацию по НДС.

Бухгалтеры фирм, использующих льготу, счета-фактуры выставляют без выделения сумм налога. При этом на них делают надпись или ставят штамп «Без налога (НДС)» (п. 5 ст. 168 НК РФ).

Если на счете-фактуре бухгалтер по ошибке не сделал надпись «Без налога (НДС)», а сумму налога выделил отдельной строкой, фирме придется перечислить эту сумму в бюджет. Так установлено в п. 5 ст. 173 Налогового кодекса.

Пример. ООО «Медсервис» оказывает медицинские услуги, которые не облагаются НДС. В счетах-фактурах бухгалтер .

Клиенту были оказаны медицинские услуги на сумму 5900 руб. и выписан счет-фактура.

В выставленном счете-фактуре бухгалтер «Медсервиса» по ошибке указал сумму НДС — 900 руб.

В данной ситуации 900 руб. фирме придется перечислить в бюджет.

В некоторых случаях счета-фактуры выставлять не надо. К операциям, которые счетами-фактурами не оформляют, относят:

— операции по продаже ценных бумаг (за исключением брокерских и посреднических услуг);

— операции (не подлежащие налогообложению согласно ст. 149 НК РФ), которые выполняют банки, страховые организации и негосударственные пенсионные фонды.

Сведения об операциях, освобождаемых от налога, отражают в декларации по НДС в разд. 9 «Операции, не подлежащие налогообложению (освобождаемые от налогообложения)…».

Обратите внимание: каждой льготируемой операции присвоен свой код, который должен быть указан в декларации.