Особенности налоговых вычетов

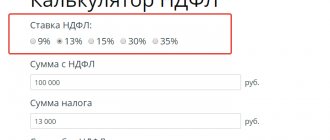

Претендовать на налоговую льготу может только работающий официально человек, являющийся резидентом. Он должен получать зарплату, и выплачивать налог с него в размере 13%.

Налоговым вычетом является сумма, уменьшающая общий доход, образовывая окончательную налоговую базу. Иногда под этим понятием подразумевается возврат части ранее уплаченного налога. К примеру, при приобретении жилой недвижимости, обучении или лечении. При этом вернуть можно не всю сумму, а только те деньги, которые были уплачены в бюджет.

Работодатель ежегодно формирует справку специальной формы на всех сотрудников и отправляет общим отчетом в инспекцию. Кроме того, она может понадобиться самому сотруднику, бухгалтер обязан по заявлению работника в течение трех дней выдать ее. При увольнении человека работодатель также должен выдать этот документ совместно с трудовой книжкой.

Название справки определяет ее содержание. Она содержит информацию за год помесячно.

Утвержденные коды доходов

Для удобства и единого отражения доходов в бухгалтерском и налоговом учете используются определенные шифры. В справке 2 — НДФЛ отдельными ячейками обозначаются шифры, по которым можно определить наименование полученного заработка. Утвержденный законодательством классификатор включает в себя шифры, состоящие из четырех цифр. Все доходы распределены по кодам от 1010 до 4800.

Достаточно часто бухгалтер при отнесении кода может сомневаться в правильности выбранного шифра. Тогда они относят его на шифр 4800. В законодательстве нет штрафных санкций за неверное отнесение доходов в справке 2 — НДФЛ. Тем не менее, это не значит, что кодам не нужно уделять внимания. Разные виды доходов имеют свой индивидуальный шифр. Неправильное их отнесение может привести к искажению налогооблагаемой базы. Соответственно налог будет рассчитан неверно.

Существует несколько основных шифров дохода, которые используются работодателем:

- 2000 — зарплата

- 2012 — отпускные

- 2300 — пособия по нетрудоспособности

- 2400 — прибыль с аренды

- 2760 — материальная помощь от предприятия

- 2720 — подарки

- 2730 — призы

- 4800 — иные доходы

Если в справочнике нет нужного шифра для отнесения дохода, его следует обозначить шифром 4800.

Важно правильно относить доходы по шифрам, это поможет не искажать налогооблагаемую базу, а соответственно верно рассчитать налог. Сейчас практически все бухгалтерии автоматизированы, поэтому проблем с неправильным отнесением встречается редко.

Основные коды вычетов

Кроме кодов дохода Налоговым Кодексом предусмотрены шифры налоговых вычетов, связанных с НДФЛ. Разберем самые распространенные из них.

Стандартные вычеты обозначаются:

- 114 — на первого ребенка

- 115 — на второго ребенка

- 116 — на третьего и последующего отпрыска

- 117 — на детей инвалидов

- 311 — расходы на приобретение или строительство жилой недвижимости

- 312 — расходы на проценты по займам

- 320 — расходы на личное обучение

- 321 — расходы на обучение детей

- 324 — расходы на медицинские услуги

Для предоставления любой из льгот требуется собрать определенный пакет документации и написать соответствующее заявление в бухгалтерии работодателя. Подобными льготами не могут воспользоваться люди, освобожденные от уплаты НДФЛ.

Как в декларации 3 ндфл за 2021 год поставить вычет код 501

- введен социальный вычет по затратам на прохождение независимой оценки своей квалификации на соответствие требованиям к ней (Закон от 03.07.2021 № 251-ФЗ);

- установлен инвестиционный вычет в размере положительного финансового результата от продажи обращающихся на организованном рынке ценных бумаг (Закон от 28.12.2021 № 420-ФЗ);

- регламентированы особенности обложения НДФЛ доходов от продажи недвижимости (Закон от 29.11.2021 № 382-ФЗ).

- стандартные (персональные или детские) или социальные по расходам на лечение, обучение, если человек не воспользовался ими по месту работы;

- социальные (на благотворительность, по взносам в негосударственный пенсионный фонд или дополнительным взносам в ПФР), которые предоставляет только ИФНС;

- инвестиционный (по ценным бумагам), если он не использован в полном размере у налоговых агентов;

- имущественные (по продаже имущества, получению компенсации за недвижимость, покупке жилья и процентам по ипотеке), в отношении части которых сдача декларации в ИФНС является обязательной.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

Предположим, человек получил подарок стоимостью 8000 руб. В справке будет обозначена эта сумма, ниже будет обозначен вычет кодом 501 размером 4000 руб. Таким образом, налог будет исчисляться с суммы 8000 — 4000 = 4000 руб. И составит он 4000 * 13 % = 520 руб.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Код вычета 501 указывает на получение налогоплательщиком подарка от организации или предпринимателя стоимостью, не превышающей ограничение. В статье рассмотрим, когда такой вычет попадает в справку, в каком ее разделе он отражается и какую сумму составляет.

В статье:

- Что значит код вычета 501.

- Кому предоставляется вычет с кодом 501.

- Где в справке 2-НДФЛ отражается код с вычетом 501.

Что означает в справке 2-НДФЛ код вычета 501?

Приказ ФНС России от 10.09.2015 № ММВ-7-11/[email protected] (в редакции приказа ФНС России от 22.11.2016 № ММВ-7-11/[email protected]) содержит полный перечень кодов для вычетов, предоставляемых в рамках гл. 23 НК РФ.

В приложении № 2 этого нормативно-правового акта мы найдем описание кода 501. Выглядит он так:

- вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей.

Обратимся к формулировкам Налогового кодекса РФ. Пункт 28 ст. 217 содержит перечень освобождаемых от налогообложения доходов. К таким доходам относятся подарки от организации или индивидуального предпринимателя, но общей стоимостью в пределах 4 000 рублей за налоговый период, т. е. календарный год.

Несмотря на то, что Налоговый кодекс говорит здесь не о вычетах, а о необлагаемых доходах, именно эту сумму необлагаемого дохода и подразумевает код 501. По этой причине вычет под кодом 501 всегда стоит рядом с доходом под кодом 2720. Сумма вычета не может превышать сумму дохода под кодом 2720.

Заполнить коды вычета бесплатно в 2-НДФЛ вы можете бесплатно в программе «Бухсофт».

Какими документами нужно подтвердить право на код вычета 501?

При передаче подарка от организации или ИП физическому лицу договор дарения может заключаться как в письменной, так и в устной форме. Это следует из норм ст. 574 Гражданского кодекса РФ. Письменная форма договора дарения является обязательной лишь в трех случаях:

- обещание дарения движимого имущества в будущем;

- дарение юридическим лицом движимого имущества стоимостью более 3 000 рублей;

- дарение недвижимости независимо от ее стоимости (в связи с обязательной государственной регистрацией такого договора).

Кроме того, необходим и обязательный первичный учетный документ для отражения операции в бухгалтерском учете налогового агента. Таким документом может стать приказ руководителя о вручении подарков. Подтверждением выдачи подарков может служить и ведомость выдачи подарков или иные подобные документы. Главное требование к таким документам – по ним можно идентифицировать одаряемого (то есть налогоплательщика), а также можно определить стоимость самого подарка.

Обратите внимание, что если одариваемое лицо не подписало ведомость получения подарка или иным образом выразило свой отказ от получения подарка, то налоговой базы с кодом 2720 (а значит и вычета с кодом 501) не возникает.

Право на вычет по коду 501 заложено в самой формулировке п. 28 ст. 217 НК РФ. Если работнику выдан подарок, то сумма до 4 000 рублей налогом на доходы физических лиц не облагается.

Как заполнить налоговые вычеты в декларации 3-НДФЛ

- «предоставить стандартные вычеты»;

- «нет ни 104, ни 105 вычета» (что означает отсутствие у Степанова И. А. права на вычет в 500 или 3 000 руб. в месяц, предоставляемые категориям лиц, указанным в п. 1 ст. 218 НК РФ);

- «количество детей в году не изменялось и составило» — из списка Степанов И. А. выбрал цифру «1», что означает наличие у него единственного ребенка.

Под налоговым вычетом для целей заполнения 3-НДФЛ принято понимать уменьшение полученного физлицом или ИП дохода, с которого уплачивается подоходный налог. Этим же термином обозначается возврат ранее уплаченного НДФЛ в ситуациях, предусмотренных НК РФ (в связи с покупкой имущества, расходами на обучение, лечение и др.).

Это интересно: Что Полагается Малоимущим Семьям Якутск

Нюансы отражения вычета с кодом 501 в справке 2-НДФЛ

Ограничение необлагаемой суммы материальной помощи накладывается на налогоплательщика, то есть на физическое лицо, на один календарный год. После превышения общей стоимости подарков сумму в 4 000 рублей все последующие доходы облагаются налогом. При этом в данном случае сумма необлагаемых доходов считается так:

- в январе сотруднику выдан подарок на 2 000 рублей, вся сумма подарка налогообложению не подлежит;

- в августе сотруднику выдан подарок на 3 000 рублей – в текущем календарном году израсходовано только 2 000 рублей вычета, значит к августовскому подарку можно применить вычет в сумме 2 000 рублей, соответственно НДФЛ удерживается только с 1 000 рублей.

Позиция некоторых чиновников (например, письмо УФНС по г. Москве от 14.03.2018 № 20-14/[email protected]) указывает на то, что если доходы полностью не облагаются налогом, то в справке 2-НДФЛ их можно не отражать (ни сам доход, ни вычет). А если частично доход подлежит налогообложению, в справке надо отражать всю сумму дохода и сумму вычета.

То есть в случае, когда подарок выдан на сумму 2 000 рублей, такой подарок в отчетных формах по налогу можно не показывать вовсе. Но если подарок сотруднику выдан на сумму 7 000 рублей, в отчетной форме необходимо отразить доход с кодом 2720 в сумме 7 000 рублей и вычет с кодом 501 в сумме 4 000 рублей.

Данная позиция касается не только заполнения справки 2-НДФЛ, но и оформления отчетной формы 6-НДФЛ.

Есть и еще один нюанс, касающийся вычета с кодом 501. Это касается случаев, когда невозможно персонифицировать получателей подарка, а также оценить экономическую выгоду получателей подарка. Например, такая ситуация может возникать при вручении подарков в виде подарочных сертификатов или билетов на развлекательные мероприятия. Тогда, как считают чиновники, налогооблагаемой базы не возникает. А раз нет налогооблагаемой базы, то и вычета тоже нет. Данную позицию можно обнаружить в письме Минфина РФ от 08.09.2015 № 03-07-07/51585.

Коды вычетов указывают в справке 2-НДФЛ. Для каждого вычета предусмотрен свой код. Для каких вычетов применяют код вычета 501, читайте в статье.

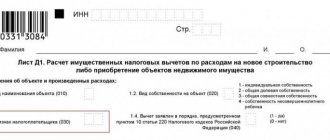

Как заполнить декларацию 3 НДФЛ и получить имущественный налоговый вычет

— совместная собственность. Неважно, кто записан в свидетельстве в качестве собственника, если квартира приобретена в браке, собственность признается совместной в соответствии с Семейным Кодексом РФ (ст. 33, 34 СК РФ). По общему правилу вычет распределяется в равных долях (по 50%), но супруги вправе перераспределить его в любой пропорции, предоставив в налоговую инспекцию Заявление о распределении долей (в произвольной форме).

Для жилья, приобретенного после 1 января 2021 года, ограничение суммарного вычета в 2 000 000 руб. действует в отношении каждого гражданина. То есть и муж может получить вычет с 2 000 000 рублей (260 000 руб.), и жена может получить вычет с 2 000 000 руб. (260 000 руб.).

Это интересно: 212 Статья В 2021 Году

Код вычета в справке 2-НДФЛ

Ежегодно компании отчитываются о доходах своих работников и о суммах удержанных с них налогов. Для этого применяют справку по форме 2-НДФЛ.

В течение года работник может обратиться в бухгалтерию, чтобы получить справку 2-НДФЛ, например, для банка.

При составлении справки по форме 2-НДФЛ используют Порядок, который утвержден приказом ФНС от 30.10.2015 № ММВ-7-11/485. Показатели справок заполняйте на основании сведений из регистров налогового учета по НДФЛ.

Коды вычетов указывают в таблице раздела 3 формы 2-НДФЛ. Каждому вычету соответствует свой код.

Коды доходов и вычетов по НДФЛ в 2021 году: таблица

- Срок сдачи 2-НДФЛ с признаком 1 или 3 – не позднее 1 апреля года, следующего за истекшим календарным годом (ст. 216, п. 2 ст. 230 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

- Срок сдачи 2-НДФЛ с признаком 2 или 4 – в общем случае не позднее 1 марта года, следующего за истекшим календарным годом. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу (ст. 216, п. 5 ст. 226 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

- доходы, которые вы выплатили физлицу в денежной и натуральной форме, а также в виде материальной выгоды;

- налоговые вычеты из этих доходов, предоставленные физлицу (кроме стандартных, социальных и имущественных).

Обратите внимание => Квотирование штрафы за неисполнение