Правовое регулирование

Обязанность заемщика по возврату долга прописана в 810 ст. Гражданского кодекса.

Лицо, получившее деньги, обязано вернуть их своевременно, в установленные соглашением сроки. Если в договоре сроки по какой-либо причине не прописаны, то возврат осуществляется в месячный срок после требования займодавца.

Долг считается погашенным, как только деньги будут переданы займодавцу лично или поступят на его банковский счет.

Законодательно допускается досрочное погашение долга, если он беспроцентный. Деньги, взятые с процентами можно вернуть раньше срока, предупредив сторону-получателя за месяц до планируемого возврата.

Согласно ст. 811 ГК РФ в случае, если долг не уплачен вовремя, на его сумму начисляются проценты за каждый день просрочки. Помимо этого, в соответствии со ст. 395, займодавец вправе потребовать возмещения убытков, понесенных вследствие несвоевременного погашения долговых обязательств, если их размер превышает сумму начисленных процентов.

Что такое досрочное погашение займа

При досрочном погашении займа клиент выплачивает задолженность раньше срока, установленного договором. Благодаря этому заемщик может сократить размер переплаты и выплатить начисленные проценты только за фактический период пользования заемными средствами. В соответствии с поправками в ГК к ст. 809 и 810, клиент имеет полное право на досрочное погашение, что прописывается в договоре или в дополнительном соглашении к нему.

В ФЗ «О МФО» сказано, что компаниям запрещено применять какие-либо штрафные санкции, препятствовать заемщику или начислять пеню, если он изъявил желание досрочно вернуть долг. Однако микрофинансовые организации учитывают и другую норму, в соответствии с которой клиенты должны уведомить об этом кредитора как минимум за 10 дней. Следует учитывать: согласно п. 2 статьи 11 № 353-ФЗ «О потребительском кредите (займе)», можно в течение 14 дней с момента получения денег вернуть долг досрочно, не уведомляя МФО.

Опытные юристы «Альфагрупп»:

- Будут участвовать в переговорах с должником, составят текст претензии на возврат долга (если заемщиком выступает юридическое лицо);

- Оформят и направят исковое заявление в суд, определив подсудность иска. Иск должен быть составлен юридически грамотно, иначе суд отправит его на доработку либо откажет в возбуждении искового производства;

- Соберут и оформят все документы, прилагаемые к исковому заявлению или необходимые на судебном процессе;

- Подготовят доказательную базу, подтверждающую Ваши требования;

- Рассчитают сумму неустойки и возмещения ущерба, которую Вы можете потребовать с должника;

- Представят Ваши интересы на судебном процессе, помогут определиться с тактикой поведения в суде и адекватно реагировать на возражения ответчика;

- Возьмут на себя все процессуальные действия, такие как заявление ходатайств, отводов, возражений и т.д.;

- Проконтролируют исполнительное производство по делу и надлежащую работу судебных приставов.

Юристы «Альфагрупп» знакомы со всеми тонкостями законодательства, регулирующего сферу возврата долгов, поэтому смогут использовать все правовые методы для того, чтобы добиться успешного завершения дела. За юридической помощью лучше обратиться еще в момент заключения договора займа, чтобы специалист мог грамотно составить его текст, а также проанализировать возможные риски при заключении соглашения.

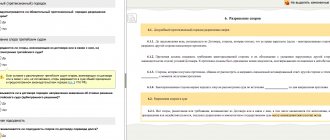

Как написать досудебную претензию заемщику по договору займа?

В содержании претензии гражданина все требования должны быть четко обоснованы и структурированы. Также следует указать обстоятельства, на которых и основаны данные требования к судебной власти. В тексте претензионного обращения рекомендуется указать стоимость, сосредоточить внимание на нарушениях законодательных норм и требований.

Кроме непосредственно составления и отправления требования должнику претензия досудебного урегулирования должна соответствовать следующим правилам:

- Судьи всегда исходят из того, что все претензии (их содержание и объем) должны полностью соответствовать составу требований искового заявления, представленного после на рассмотрение судом. Согласно новому положению исковое заявление может быть отозвано из-за обнаружения разногласий между требованиями, указанными в претензии и в составленном иске. Данная информация зафиксирована в пятом пункте первой части 129 статьи АПК РФ.

- Еще один важный аспект касается того, исковое заявление можно подавать в арбитражный суд лишь после того, как пройдет срок, отведенный на урегулирование конфликта без судебного вмешательства. Известно, что он равен тридцати календарным дням со дня направления претензионного документа. Другие сроки могут устанавливаться в соответствии с российским законодательством. Если время, предназначенное для урегулирования конфликтных ситуаций до суда еще не истекло, заявление или претензия могут быть отклонены судьями уже на стадии принятия иска к производству.

ПОЛЕЗНО: смотрите видео о том, как написать досудебную претензию и советуйтесь с адвокатом через комментарии к ролику по своему вопросу

Гарантии возврата займа по договору

Мы, как профессионалы, не можем дать 100% гарантии того, что Ваши денежные средства можно получить обратно. Ведь в каждой конкретной ситуации есть свои особенности, которые нужно учесть.

- Высокое качество юридических услуг и обслуживание квалифицированными специалистами, знающими свое дело;

- Использование всех возможных законных методов возврата долга, в том числе, и применение нестандартных подходов к делу;

- Индивидуальный подход с учетом особенностей конкретного клиента и фактических обстоятельств;

- Детальное разъяснение всех нюансов Вашей ситуации, для того чтобы Вы могли обоснованно выбрать тактику дальнейших действий.

Стоимость наших услуг

У нас нет фиксированной цены на услуги, и мы не берем деньги вперед. Наш гонорар – это процент от суммы Вашего долга, его размер определяется индивидуально, в зависимости от сложности проблемы и объема необходимой работы.

Мнение эксперта

Кузьмин Иван Тимофеевич

Юрист-консульт с 6-летним опытом. Специализируется в области гражданского права. Член ассоциации юристов.

Платите Вы только в случае успешного завершения дела. Наши юристы лично заинтересованы в том, чтобы Вы получили свои деньги, поэтому будут эффективно работать для достижения результата.

Указанная информация на сайте не является публичной офертой. ООО «АльфаГрупп» вправе отказать в сотрудничестве без объяснения причин.

Организация может получить деньги (имущество) во временное пользование:

– по договору займа (п. 1 ст. 807 ГК РФ); – по кредитному договору (п. 1 ст. 819 ГК РФ).

По общему правилу к кредитному договору применяются правила, которые распространяются на договор займа (п. 2 ст. 819 ГК РФ).

Однако между этими договорами есть существенные различия.

Различия между кредитным договором и договором займа

1. Кредит деньгами может выдать только банк или кредитная организация (п. 1 ст. 819 ГК РФ). Денежный заем можно получить от любого гражданина, предпринимателя или организации (п. 1 ст. 807 ГК РФ).

2. Денежные кредиты организация может получить (вернуть) только в безналичном порядке (п. 2, 3 Положения Банка России от 31 августа 1998 г. № 54-П).

На выдачу (возврат) займов такое ограничение не распространяется (п. 1 ст.

810 ГК РФ). Аналогичное положение действует в отношении уплаты процентов.

За пользование денежным кредитом организация вправе рассчитываться только по безналу (п. 1 ст. 819 ГК РФ, п. 3.3.

Положения Банка России от 26 июня 1998 г. № 39-П).

Проценты по займу можно выплачивать как деньгами, так и имуществом (п. 1 ст.

809 ГК РФ).

3. Договор денежного кредита может быть только процентным (п. 1 ст. 819 ГК РФ). По договору займа деньги могут выдаваться без условия об уплате процентов (п. 1 ст. 809 ГК РФ).

4. Договор товарного кредита признается беспроцентным лишь в том случае, если об этом прямо сказано в его тексте (п. 1 ст. 819 ГК РФ). Договор займа в натуральной форме является таковым по умолчанию (п. 3 ст. 809 ГК РФ).

Формы предоставления займа (кредита)

Заем (кредит), предоставленный организации, может быть денежным или имущественным (заем в натуральной форме, товарный кредит).

Это следует из положений статей 807, 809, 819, 822 Гражданского кодекса РФ.

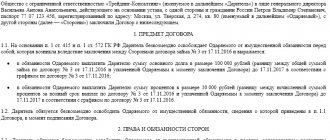

Условия договора займа (кредита)

Независимо от суммы договор займа (кредитного договора), в котором организация выступает в качестве заемщика (кредитора), заключите его в письменной форме (п. 1 ст. 808, ст. 820 ГК РФ). Данное соглашение считается заключенным с момента передачи денег или других вещей по нему (п. 1 ст. 807 ГК РФ).

Размер процентов по займу (кредиту) можно указать в договоре. Если такой оговорки нет, организация должна выплатить заимодавцу проценты по ставке рефинансирования, действующей на дату возврата (всей суммы займа (кредита) или его части).

Мнение эксперта

Кузьмин Иван Тимофеевич

Юрист-консульт с 6-летним опытом. Специализируется в области гражданского права. Член ассоциации юристов.

Порядок уплаты процентов тоже можно предусмотреть в договоре. Но если это условие отсутствует, организация должна выплачивать проценты ежемесячно до полного погашения займа (кредита).

Если заимодавец (кредитор) предоставит беспроцентный заем (кредит), это условие должно быть прямо указано в договоре (исключение – заем, выданный в натуральной форме, по умолчанию он является беспроцентным).

Это следует из положений статьи 809, пункта 2 статьи 819 Гражданского кодекса РФ.

При выдаче займа деньгами заимодавец может перевести сумму займа на банковский счет (в безналичном порядке) или выплатить ее наличными (п. 1 ст. 810 ГК РФ). Получить денежный кредит организация может только в безналичной форме (п. 2 Положения Банка России от 31 августа 1998 г. № 54-П).

Внимание: при получении займа от организаций или предпринимателей наличными деньгами соблюдайте лимит расчетов наличными.

– между организациями; – между организацией и предпринимателем.

Об этом сказано в п. 6 Указания Банка России от 07 октября 2013 г. № 3073-У.

За несоблюдение лимита расчетов наличными предусмотрена административная ответственность по статье 15.1 Кодекса РФ об административных правонарушениях.

Лимит расчетов наличными распространяется только на договоры, которые организация заключает с другими организациями или предпринимателями. Предельный размер наличных расчетов между организациями и гражданами, которые не занимаются предпринимательской деятельностью, не установлен (п.

5 Указания Банка России от 07 октября 2013 г. № 3073-У). Поэтому в качестве займа организация может принять от человека любую наличную сумму.

Ответ на этот вопрос зависит от того, кто является учредителем, предоставившим организации заем: гражданин или другая организация.

Предельный размер наличных расчетов между организациями и гражданами, которые не занимаются предпринимательской деятельностью, не установлен (п. 5 Указания Банка России от 07 октября 2013 г. № 3073-У). Поэтому, если учредителем является гражданин, в качестве займа организация может принять от него любую наличную сумму.

При получении или возврате займа наличными деньгами составьте расходный или приходный кассовый ордер (формы № КО-2 и № КО-1, утвержденные постановлением Госкомстата России от 18 августа 1998 г. № 88).

Уведомление банком службы по финансовому мониторингу

– если организация получила беспроцентный заем;

– если одной из сторон договора займа (кредита) является организация или гражданин, которые имеют регистрацию, местожительство или местонахождение в государстве (на территории), которое не участвует в международном сотрудничестве в сфере противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма;

– одной из сторон договора займа (кредита) является лицо, которое владеет счетом в банке, зарегистрированном в указанном государстве (на указанной территории).

Перечень таких государств (территорий) устанавливает Правительство РФ.

Организация обязана вернуть полученный заем (кредит) в срок и в порядке, предусмотренном договором. Если срок возврата не установлен, организация должна вернуть заем не позднее чем через 30 дней, после того как заимодавец (кредитор) предъявил такое требование.

Беспроцентный заем (кредит) организация вправе вернуть досрочно. Досрочный возврат процентных займов (кредитов) допускается только с согласия заимодавца (кредитора).

Такой порядок установлен статьей 810 и пунктом 2 статьи 819 Гражданского кодекса РФ.

Возвращен денежный заем может быть наличными или в безналичном порядке (п. 1 ст. 810 ГК РФ). Вернуть кредит, полученный деньгами, можно только по безналу (п. 2, 3 Положения Банка России от 31 августа 1998 г. № 54-П).

Выдача и возврат займа (кредита) наличными деньгами

Ситуация: нужно ли применять ККТ при получении и возврате наличных денежных займов (кредитов), а также при уплате процентов по ним?

Выдача и возврат займа (кредита) в натуральной форме

Мнение эксперта

Кузьмин Иван Тимофеевич

Юрист-консульт с 6-летним опытом. Специализируется в области гражданского права. Член ассоциации юристов.

Кроме денег, заимодавец (кредитор) может одолжить организации принадлежащее ему имущество. В данном случае сделка представляет собой заем в натуральной форме или товарный кредит.

С позиций бухучета между договором займа в натуральной форме и договором товарного кредита нет никаких различий. Существуют лишь некоторые правовые особенности.

Например, договор займа вступит в силу в момент передачи вещей (п. 1 ст. 807 ГК РФ). Договор товарного кредита – в день подписания (абз. 1 ст. 822 ГК РФ). Это значит, что с момента подписания договора товарного кредита у сотрудника возникнет обязанность передать оговоренное в нем имущество организации.

В отличие от договора займа в договоре товарного кредита нужно более четко указать признаки передаваемых ценностей (абз. 2 ст.

822 ГК РФ). Кроме того, договор товарного кредита признается беспроцентным лишь в том случае, если об этом прямо сказано в его тексте (п. 1 ст. 819 ГК РФ).

Договор займа в натуральной форме является таковым по умолчанию (п. 3 ст.

809 ГК РФ).

Вернуть заем в натуральной форме (товарный кредит) нужно имуществом – равным количеством других вещей того же рода и качества (п. 1 ст. 807, ст. 822 ГК РФ).

Взыскание по договору займа сегодня осуществляются через суд, хотя раньше долг был делом чести: отдать его было необходимо любой ценой, а большинство займов давались под честное слово.

Сегодня взятие в долг даже небольшой суммы зачастую сопровождается составлением договора о займе, особенно если одной из сторон выступает банк или микрофинансовая организация.

Возврат займа имуществом: налоговые последствия

Правовые нюансы

Согласно статье 409 Гражданского кодекса по соглашению сторон обязательство, в том числе и заем, может быть прекращено предоставлением взамен исполнения отступного. Другими словами, вместо денег заемщик может передать займодавцу товар, основные средства или другое имущество.

При этом размер, сроки и порядок предоставления отступного устанавливаются сторонами. По смыслу статьи 409 ГК РФ, если иное не следует из соглашения об отступном, с предоставлением отступного прекращаются все обязательства по договору, включая и обязательство по уплате неустойки (п. 3 информационного письма Президиума ВАС РФ от 21.12.05 № 102).

Стоимость отступного, указанная в соглашении, может быть выше или ниже прекращаемого обязательства. В такой ситуации крайне важно четко указывать в соглашении на то, погашается обязательство полностью или частично (и в какой именно части). При отсутствии этой информации суды исходят из того, что обязательство прекращается полностью (п. 4 информационного письма Президиума ВАС РФ от 21.12.05 № 102).

Указывая в соглашении об отступном стоимость передаваемого имущества, вовсе не обязательно ориентироваться на стоимость, по которой передаваемое имущество числилось в учете заемщика. Вполне может быть так, что остаточная стоимость передаваемого основного средства меньше стоимости, указанной в соглашении, и при этом стороны решают, что передача этого имущества полностью прекращает обязательство. Возможен и противоположный вариант — остаточная стоимость выше стоимости, указанной в соглашении об отступном.

Однако в случае, когда стоимость имущества, указанная в отступном, отличается от суммы прекращаемого обязательства, у сторон возникают определенные налоговые риски. О них мы расскажем чуть позже.

При передаче возникает реализация

Погашая задолженность по займу передачей имущества, следует понимать, что такая передача расценивается как реализация. Ведь согласно пункту 1 статьи 39 Налогового кодекса реализацией товаров организацией или индивидуальным предпринимателем признается передача на возмездной основе права собственности на товары другому лицу. В данном случае при передаче имущества происходит переход права собственности, значит, возникает реализация. А реализация, как известно, облагается налогами. Если заемщик работает на ОСНО, то возникает обязанность по уплате НДС и налога на прибыль. Соответственно, при передаче отступного заемщик должен будет составить счет-фактуру.

Здесь следует определить, какую сумму нужно включать в налоговую базу по налогам. Итак, налоговая база по НДС при реализации определяется исходя из рыночных цен, то есть цены, указанной сторонами сделки (п. 1 ст. 154 НК РФ, п. 1 ст. 40 НК РФ), без включения в нее налога. Это значит, что при исчислении НДС нужно ориентироваться на стоимость имущества, указанную в соглашении об отступном. Данное мнение поддерживают и чиновники (письмо Минфина России от 27.07.05 № 03-11-04/2/34).

Пример 1

Задолженность по договору займа с учетом начисленных процентов составила 630 000 руб. Заемщик в счет погашаемого обязательства передает автомобиль, стоимость которого указана в соглашении в размере 540 000 руб. (с НДС). В соглашении об отступном предусмотрено полное погашение обязательства.

При передаче автомобиля в качестве отступного у заемщика возникает реализация, облагаемая НДС. Налоговая база по НДС составит 457 627 руб. (540 000 руб. – (540 000 руб. х 18/118%)). Сумма налога — 82 373 руб. (457 627 руб. х 18%).

Также заемщик должен будет отразить доход в налоговом учете, то есть в целях исчисления налога на прибыль. Согласно пункту 1 статьи 249 НК РФ доходом от реализации признаются выручка от реализации товаров. А выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (п. 2 ст. 249 НК РФ). В данном случае доход, включаемый в налогооблагаемую прибыль, составит 457 627 руб. (540 000 руб. – 82 373 руб. (это сумма НДС)). Но при этом остаточную стоимость автомобиля заемщик имеет право отнести в расходную часть (подп. 1 п. 1 ст. 268 НК РФ).

Сторона, получившая отступное (займодавец), сможет принять к вычету сумму НДС, учтенную в стоимости отступного, на основании полученного счета-фактуры.

Отступное для «прикрытия» аванса

Стоит помнить, что при описанном выше способе прекращения обязательства стороны могут столкнуться с налоговыми рисками. Велика вероятность, что налоговики расценят полученный заем как прикрытие аванса под предстоящую поставку товаров. Тогда они, естественно, попытаются взыскать с заемщика налог, пени и штраф за то, что он в свое время не заплатил с аванса НДС. Надо заметить, что некоторые организации действительно используют такую схему ухода от начисления НДС на полученные авансы.

Чтобы минимизировать риски не следует прибегать к такому способу погашения займа слишком часто. Дополнительным аргументом в пользу налогоплательщика будет тот факт, что займодавец, который согласился на такой способ погашения обязательства, не являлся ранее (и стал впоследствии) покупателем фирмы-заемщика. При соблюдении данного условия налоговой инспекции будет сложно доказать наличие схемы.

Рассматриваемая ситуация чревата и другими рисками. Так, ФАС Центрального округа рассматривал похожую ситуацию, правда, там речь шла не об отступном, а о новации (при новации первоначальное обязательство, существовавшее между сторонами, заменяется другим обязательством, предусматривающим иной предмет или иной способ исполнения). В этом деле сумму займа, новированного в договор поставки, судьи квалифицировали как предварительную оплату. Причем, моментом определения налоговой базы в рассматриваемом случае арбитры признали даже не дату заключения договора о новации, а дату получения заемных средств (постановление ФАС Центрального округа от 22.01.09 по делу № А64-7270/07-13). Но, возможно, если бы речь шла об отступном, ситуация разрешилась бы в суде в пользу налогоплательщика.

Если же говорить о разъяснениях чиновников, то они внушают определенный оптимизм. Например, раньше чиновники занимали следующую позицию. При заключении соглашения о новации заемного обязательства в обязательство о поставке товара, полученные заемные денежные средства рассматриваются как авансовые платежи в счет предстоящей поставки товаров, и подлежат включению в налоговую базу по НДС в том налоговом периоде, в котором они получены (письмо Минфина России от 07.09.05 № 03-04-11/221).

Впоследствии же ФНС при согласовании с Минфином выпустило письмо от 28.11.08 № ШС-6-3/[email protected] В нем чиновники отметили, что при заключении соглашения между заемщиком и займодавцем о погашении заемщиком своих обязательств по договору займа посредством отгрузки заимодавцу товаров, денежные средства, полученные заемщиком в соответствии с договором займа, следует рассматривать на дату заключения указанного соглашения как предоплату под предстоящую поставку товаров. То есть теперь официальная позиция налогового и финансового ведомств заключается в том, что обязанность по исчислению НДС возникает не в момент, когда деньги в качестве займа были получены, а в момент, когда стороны заключили соглашение об отступном или новации. Хорошо, если составление этого соглашения и передача имущества происходит в одном квартале. Если же передача имущества происходит в другом квартале, то у заемщика возникают новые налоговые риски.

Но тут можно выдвинуть такой аргумент. До момента предоставления отступного фактически продолжает существовать обязательство по возврату займа. На это обратил внимание Президиум ВАС РФ в пункте 1 упоминавшегося выше информационного № 102, указав, что обязательство (по погашению займа) прекращается с момента предоставления отступного взамен исполнения, а не с момента достижения сторонами соглашения об отступном. Следовательно, считать задолженность по займу предоплатой нельзя. Однако отстаивать такую точку зрения, скорее всего, придется в суде.

Неравноценный «обмен»

Следующие налоговые риски возникают в ситуации, когда стоимость имущества, указанного в соглашении, не совпадает с суммой погашаемого заемного обязательства, и при этом обязательство прекращается полностью.

Если стоимость имущества превышает прекращаемое обязательство, то риски возникают у получающей стороны (займодавца). Чиновники считают, что в данной ситуации организация должна отразить внереализационный доход, с которого необходимо уплатить налог на прибыль. Такой вывод можно увидеть, например, в письмах Минфина России от 03.02.10 № 03-03-06/1/42, УФНС России по г. Москве от 05.12.07 № 19-11/116142.

В обратной ситуации (стоимость имущества меньше суммы прекращающего обязательства) риски возникают у передающей стороны, то есть у заемщика. Инспекторы могут счесть, что у него возник внереализационный доход в сумме превышения. При этом убыток, который получит другая сторона (займодавец), по мнению чиновников, не может учитываться в целях налогообложения. Именно такая картина наблюдается в вышеприведенном примере, когда в счет прекращения заемного обязательства передается автомобиль, стоимостью ниже суммы обязательства.

Пример 2

Воспользуемся условиями примера 1. Во избежание налоговых рисков заемщик должен отразить внереализационный доход в размере 90 000 руб. (630 000 – 540 000). А у займодавца убыток в сумме 90 000 руб. не будет учитываться при налогообложении.

Таким образом, для минимизации указанных рисков при установлении цены отступного лучше всего ориентироваться на сумму прекращаемого обязательства. То есть составить соглашение так, чтобы из него следовало, что стороны договариваются о равноценном «обмене».

Правда, если указанная в соглашении сумма будет существенно отличаться от стоимости имущества по данным учета передающей стороны, то налоговики могут предъявить претензии к получающей стороне. Такие претензии, в частности, рассматривались в постановлении ФАС Северо-Кавказского округа от 24.09.09 № А32-14927/2008-51/113. В этом споре остаточная стоимость передаваемого объекта в разы превышала размер погашаемого обязательства, в связи с чем инспекция доначислила налог на прибыль компании, которая получила отступное. Налоговики сочли, что превышение стоимости считается безвозмездно полученным. Но суды с этим не согласились, так как безвозмездным признается договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления. А в рассматриваемом споре имущество передавалось не безвозмездно.

Кроме того, инспекция помимо налога на прибыль доначислила и налог на имущество, посчитав, что организация, получившая отступное, должна была включить в налоговую базу по налогу на имущество остаточную стоимость имущества (сформированную, между прочим, у передающей стороны). Но и этот вывод суд опроверг.

Зачем нужен договор

После получения денег случиться может что угодно: заемщик не сможет погасить долг или откажется делать это, кредитор решит получить больше денег и тайно изменит условия, не согласовав их со второй стороной.

Чтобы этого не произошло, рекомендуется составлять договор займа, обозначив в нем все условия. Это помогает защитить обе стороны от возможных проблем:

- Кредитор сможет доказать, что заемщик брал у него деньги и обязался вернуть их в определенный срок, уплатив проценты или без них.

- Заемщик сможет доказать, что кредитор сам нарушает условия договора, требуя вернуть большую сумму или увеличивая процентную ставку.

Если договор не был составлен, а условия были согласованы устно, доказать свою правоту каждой стороне будет значительно сложнее. Возможно, это получится только при наличии свидетелей.

- Все паспортные данные обеих стороны: ФИО, адреса, номер паспорта.

- Условия соглашения: сроки, сумму, размер процентной ставки, штрафы за просрочку платежа. Также рекомендуется написать, с какого момента договор вступает в силу: с момента подписания или передачи денег: если сделка не состоится, нечестный кредитор сможет потребовать вернуть деньги, так как договор вступит в силу.

- Подпись обеих сторон и дата составления.

Как оформить мобильный займ, читайте в этой статье.

Мнение эксперта

Кузьмин Иван Тимофеевич

Юрист-консульт с 6-летним опытом. Специализируется в области гражданского права. Член ассоциации юристов.

Договор можно составить по шаблону или самостоятельно в 2 экземплярах. Заверение у нотариуса не обязательно, однако это поможет придать ему дополнительную силу.

Если передача денег происходит не в момент составления документа, стоит дополнительно написать расписку в передаче и получении денег. В случае возникновения проблем эта бумага поможет доказать, когда именно начал действовать договор.

Расписка, акт приема-передачи денег при расчетах между гражданами

Расписка о возврате суммы, так же как и при передаче денег от займодавца должнику, должна быть максимально подробной. В тексте обязательно указываются:

- полные данные участников сделки (Ф. И. О.);

- место жительства (регистрации, пребывания) сторон, паспортные данные;

- размер возвращаемой суммы (при этом следует расписать, что является основным долгом, а что — процентами);

- ссылка на реквизиты договора займа, по которому исполняется обязательство по возврату долга.

Акт приема-передачи составляется как приложение и неотъемлемая часть основного договора займа. Соответственно, преамбула акта излагается так же, как и в самой сделке. Далее идет указание, по поводу чего составлена бумага, с подробным (по примеру расписки) описанием суммы возврата. Подобная форма удобна, когда деньги возвращаются частями, так как в акте можно сразу оговорить график платежей и изложить его в форме таблицы с графой, где будут проставляться подписи займодавца о принятии средств.

Договор нарушен

Если заемщик не может выплатить долг или процент за него, нарушает сроки или вовсе отказывается платить, кредитор может подать в суд и потребовать вернуть сумму в принудительном порядке.

Если кредитор без согласования нарушает условия (увеличивает процент, требует вернуть долг раньше или утверждает, что заем был на большую сумму), заемщик тоже может обратиться в суд. Если сумма долга меньше 50 тысяч рублей, проблемой будет заниматься мировой судья, если больше, необходимо обратиться в районный суд по адресу ответчика.

В заявлении на возврат долга по договору займа необходимо указать:

- Полное наименование суда, в который обращается истец, ФИО и адреса истца и ответчика.

- Причину обращения: возврат денежный средств, данных в долг. В тексте указывают сумму, процентную ставку, сроки, также желательно написать, что ответчик отказался решать вопрос мирным путем.

- Точную просьбу к суду с указанием всех сумм и сроков.

- Список прилагаемых документов.

- Число и подпись.

Статью о том, как оформить займ под залог недвижимости, читайте здесь.

Также Вам может быть полезна статья об оформлении потребительского займа.

Скачать шаблон заявления можно здесь или взять в суде. Вместе с заполненной бумагой необходимо приложить все имеющиеся доказательства своей правоты:

- Договор займа.

- Расписку в передаче или получении денежных средств.

- Показания свидетелей, если они имеются.

- Расчеты точной суммы, которую истец хотел бы получить.

- Квитанцию об оплате пошлины: ее необходимо оплатить до подачи заявления, иначе его не примут.

Сумма пошлины может составлять от 400 рублей до 60 тысяч и зависит от конкретной суммы, на которую претендует истец. Расчет производится также, как и при расчете пошлины при разводе и разделе имущества, и в основном представляет собой некоторый процент.

Что нужно, чтобы вернуть долг по договору?

Казалось бы, что заемщику не выгодно допускать просрочку или отказываться от уплаты долга. Но, несмотря на правовые последствия, граждане не всегда добровольно возвращают деньги по договору займа. Как вернуть долг, если заемщик не идет на компромисс и не отдает взятые денежные средства?

В этом случае остается только обратиться в суд. Главное не пропустить срок исковой давности, который для подобного рода дел составляет три года с того момента, как истец узнал о нарушении своих законных прав.

Для обращения в суд необходимо:

- Составить исковое заявление, отвечающее нормам Гражданско-процессуального кодекса РФ. В нем необходимо детально описать претензии к должнику и доказательства, на которых основываются требования;

- Собрать все документы, подтверждающие факт займа. Не прикладывайте к заявлению оригиналы бумаг, только нотариальные копии;

- Оплатить госпошлину.

Когда обращаться в суд

Любой договор займа имеет определенный срок исковой давности — 3 года с момента дня выплаты.

На протяжении этого времени кредитор может обращаться в суд и требовать удовлетворения. Этот же относится к кредитам по микрозаймам: если заемщик в течение 3 лет не будет выплачивать долг, а организация не подаст в суд за это время, заем аннулируется.

В некоторых случаях срок давности может быть приостановлен: если произошло стихийное бедствие, в стране введено военное положение или заемщик был призван на войну.

Заключение договора займа может значительно облегчить жизнь и заемщику, и кредитору: в случаи каких-либо нарушений каждый имеет право подать в суд. Взыскание долга по договору займа проходит намного быстрее, чем без договора.

Чтобы иметь на руках как можно больше доказательств своей правоты, стоит тщательно продумать текст документа и зафиксировать все тонкости.

Как происходит взыскание долга по договору займа, смотрите комментарии юриста в следующем видео:

Кто и для чего занимает деньги? Если не хватает личных средств на открытие или развитие собственного дела, предприниматель может взять банковскую ссуду. Это стандартный вариант, но есть и другой – занять финансы у стороннего лица или через родственников/знакомых.

При этом, за исключением самых близких людей, вторая сторона редко дает в долг безвозмездно… очевидно, что в случае займа крупной суммы справедливо возместить займодателю хотя бы инфляцию.

Поскольку с физическим лицом как правило регулировать различные ситуации проще, чем с банком (который может и вовсе не выдать кредит), вариант частного кредитования достаточно распространен. Чтобы гарантировать возврат средств и защитить интересы обеих сторон, им нужно заключить договор займа.

Ключевые условия

Законодательством нет строгого бланка для заполнения соглашения займа между гражданами. Но, согласно нормам статьи 423 ГК РФ, в нем должны присутствовать существенные условия. Существенными являются пункты договора, без которых он будет являться недействительным.

Если рассмотреть любой образец договора займа между физическими лицами, то можно выделить следующие обязательные пункты:

- стороны соглашения – заимодавец и заемщик – указываются в самом начале. Здесь прописываются ФИО, паспортные данные, адрес регистрации и постоянного проживания;

- предмет договора – что передается заемщику. Если это договор денежного займа, то прописывается сумма в рублях РФ (даже если деньги передаются в иной валюте, то необходимо пересчитать сумму по текущей ставке ЦБ РФ). Если это имущество, то необходимо детально прописать его признаки (вес, объем, количество и т.д.);

- начисление процентов – договор между гражданами или ИП на сумму менее 100 тысяч, а также соглашение, предметом которого является имущество, а не финансы, по умолчанию считается беспроцентным. Если по договоренности между сторонами оговорен процентный заем, то это следует отразить в договоре;

- порядок и срок возврата – как будет осуществляться возврат основного долга, а также начисленных процентов;

- срок действия договора – до какого момента или числа действует договор. Это условие необходимо для расчета пеней при просрочке возврата, а также для подсчета срока исковой давности при обращении в суд (установлен на три года, но в зависимости от обстоятельств могут признаваться и более длительные сроки);

- ответственность сторон за ненадлежащее исполнение принятых на себя обязательств – данное условие больше касается заемщика. В этом пункте можно прописать пени и штрафы за несвоевременный возврат денег.

- https://dogovor-obrazets.ru/договор/типовой-Договор_займа_денег/

- https://dogovor-urist.ru/договоры/раздел-Договор_займа_денег/

- https://скачать-бланки.рф/dogovor-zayma/

Существенные условия договора займа

К существенным закон относит следующие условия договора займа:

- Предмет договора

- Обязательство заемщика по возврату займа

Это главное, что в обязательном порядке нужно указать в договоре займа.

Кроме того, есть условия договора, на которые следует обратить внимание при его заключении. Этап заключения договора немаловажен, ведь при нарушении права заемщика он должен действовать исходя из содержания заключенного договора.

Как указано выше, одним из важных моментов является наличие в договоре условия о порядке возврата заемных средств. Представляется, что указание конкретного срока возврата долга является более целесообразным, поскольку в этом случае заемщик избавляется от необходимости дополнительно извещать заемщика о возврате долга, и соответственно, не обязан выжидать 30-дневный срок перед обращением в суд.

Еще одно, не менее важное условие договора займа – порядок уплаты процентов за пользование денежными средствами. Этим стоит воспользоваться, поскольку свобода договора позволяет сторонам установить любой размер процентов.

Таким образом, желательно внести в договор займа условия:

- О сроке возврата займа

- О размере и порядке уплаты процентов за пользование займом

- О размере неустойки (пени) за несвоевременное исполнение обязательства по возврату займа

Услуги Юридического по взысканию суммы займа

- Бесплатная консультация юриста во взысканию долгов

- Правовая оценка ситуации клиента и перспективности спора

- Составление досудебной претензии должнику

- Проведение переговоров с должником в порядке досудебного урегулирования спора

- Составление искового заявления о взыскании денежных средств по договору займа, и иных процессуальных документов (ходатайств, заявлений, отзывов, возражений, жалоб и т.д.)

- Подготовка к судебному процессу, помощь в сборе доказательственной базы

- Предъявление иска в суд

- Ведение дела в судах всех инстанций (первая инстанция, обжалование судебного акта в вышестоящих судах

- Помощь юриста на стадии исполнения решения суда