Основания для прощения долга учредителем

Прощение долга

– это твердо и четко выраженное волеизъявление кредитора освободить должника от исполнения обязательств по возвращению заемных средств и/или процентов и пеней по займу.

Возможность прощения задолженности предусмотрена статьей 415 ГК РФ. Однако, имеется оговорка – списание долга не должно затронуть интересы третьих лиц и должника. То есть, если компания-должник возражает против прощения ей долговых обязательств, кредитор не может провести процедуру списания самостоятельно – подобная сделка не носит одностороннего характера.

Причем, если фирма-кредитор отказывается принимать денежные средства в счет погашения долга, должник вправе передать деньги на счет нотариуса или судебного органа.

Понятно, что, поскольку учредитель сам управляет своей компанией, выступающей в роли должника, он не станет препятствовать прощению долга. Однако, в такой ситуации важно подумать об интересах третьих лиц. Например, следует проверить, не пострадают ли интересы кредиторов, перед которыми имеет долговые обязательства сам учредитель.

Кредиторы могут интересоваться возможностью взыскания долгов за счет активов предприятия, в том числе за счет средств займа, который предполагалось простить. Заимодатель может потребовать возврата долга путем:

- уничтожения договора займа от учредителя;

- вручения долговой расписки;

- отправки официального почтового уведомления.

Важно!

Долг может быть прощен учредителем полностью или частично.

Прежде чем заниматься оформлением сделки по прощению долга, кредитор должен уведомить о своем предложении должника в письменной форме. Если тот направит письмо с возражениями, прощение задолженности не может быть осуществлено. Если должник не предпримет никаких действий, которые могут быть расценены как возражения, или даст согласие на проведение сделки, оформление документов может быть начато.

Основания

Этот процесс осуществляется в соответствии с гражданским кодексом Российской Федерации. Нормами гражданского законодательства регламентируется процедура прощения учредителем долга своей компании. В статье указано на возможность кредитора освободить должника от обязательств, но подчеркивается, что должник имеет право не принять такое предложение кредитора, то есть данный вид сделок не носит одностороннего характера. В случае отказа кредитора принять денежные средства в счет уплаты долга, должник может внести финансовые средства на счет суда или нотариуса. Простить долг своей компании учредитель имеет право в случае, если при этом не нарушаются права других лиц. К этой категории лиц относятся, например, кредиторы, перед которыми имеет долговые обязательства учредитель.

Определение ставки в кредитном договоре

Беспроцентные займы, выданные дочерним компаниям, являются рискованными, поскольку кредитор обязан будет уплачивать проценты.

В связи с этим, в договоре займа настоятельно рекомендуется указать процентную ставку – такой подход выгоден организации-заемщику, так как проценты по займу учитываются в целях уменьшения налоговой базы по налогу на прибыль.

В дальнейшем учредитель подписывает соглашение о прощении задолженности. Когда доля в уставном капитале, принадлежащая заимодателю, оказывается больше 50%, сумма не будет включена в налогооблагаемую базу.

Список необходимых документов

Процедура оформления займа между учредителем и хозяйствующим субъектом должна сопровождаться следующей документацией:

- соглашением на предоставление заемных денежных средств

- документацией, удостоверяющей факт поступления обозначенной в договоре суммы денег от займодавца займополучателю

Соглашение на предоставление займа не требует нотариального заверения. Для оформления соглашения нужны следующие документы:

- гражданские паспорта учредителей и руководителя

- уставная документация

- ОГРН, ИНН

- сведения из ЕГРЮЛ

- при наличии залогового имущества понадобится документация на него

Если соглашение заключается между физлицом и хозяйствующим субъектом, то в нем должна быть обозначена следующая информация:

- сумма займа в рублях

- цели предоставления денежных средств

- порядок и параметры его возврата

- начисляемые проценты

- наличие штрафных санкций

В договоре обязательно должен быть обозначен порядок начисления процентов либо факт их отсутствия. На сегодняшний день используются следующие способы погашения задолженности:

- Разовое внесение денежных средств до дня, оговоренного заключенным соглашением. При наличии процентов займополучатель должен внести сумму основного долга и проценты по нему.

- Погашение задолженности осуществляется в соответствии с графиком, определяемым условиями соглашения (1 раз в неделю, месяц, квартал).

- Долг возвращается после предъявления требования от займодавца.

В связи с тем, что денежные средства используются для развития собственного бизнеса, залоговое имущество обычно не оформляется. Для учредителей большое значение имеет порядок расходования денежных средств, предоставленных в долг. Каждый из участников может осуществлять контроль над использованием денег, не входя в состав руководства компании.

Список документов на видео:

Если займополучатель не выполняет условия соглашения, то кредитор может обратиться в суд. В этом случае заемщику придется не только погасить имеющуюся задолженность и проценты по ней, но и возместить судебные издержки, выплатить штрафы кредитору.

Таким образом, процедуры предоставления и получения заемных денежных средств требуют обязательной фиксации в системе бухучета. При наличии процентов за использование займа их начисление оформляется отдельными проводками.

Наверх

Напишите свой вопрос в форму ниже

Как оформить прощение долга учредителем – юридическая процедура

Процедура прощения долга учредителем может быть оформлена несколькими способами:

| Способ оформления сделки по прощению долга | Суть метода |

| Заключение договора, согласно которому предметом сделки будет являться освобождение должника от его долговых обязательств перед учредителем. | Такой документ должен быть передан кредитору заемщиком в момент получения от него заемных средств. В тексте соглашения необходимо ссылаться на статью 415 ГК РФ. Текст договора формируется в произвольной форме, но следует в обязательном порядке обозначить сумму списанного долга, наименование организации, реквизиты сторон договора, реквизиты договора займа, по которому предприятие получило кредит от учредителя. |

| Заключение дополнительного соглашения между должником и учредителем. | Предметом такого соглашения становится отказ учредителя от права взыскания долга с организации-должника. Данный документ не аннулирует задолженность, но позволяет не выплачивать заемные средства без наступления юридических последствий. |

| Оформление договора дарения, сторонами которого становятся учредитель-заимодатель и компания-должник, а предметом – сумма задолженности. | Такой способ возможен исключительно в случае, если учредитель является физическим лицом. Закон запрещает двум юридическим лицам заниматься дарением друг другу активов. Договор дарения может быть заключен:

|

Юридическая процедура

В соответствии с юридическими нормами эта процедура прощения долга учредителем может быть оформлена с помощью разных способов. Рассмотрим их подробнее.

Первый способ – это оформление договора дарения, в котором сторонами оказываются учредитель и сама компания. Предмет договора в данном случае составляет сумма, переданная компании в долг. Этот вариант прощения долговых обязательств возможен только в том случае если учредитель – физическое лицо. Если он находится в статусе юридического лица, то договор дарения с другим юридическим лицом заключить нельзя.

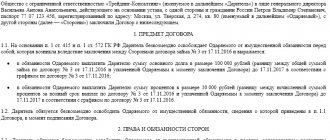

Что же предполагает договор прощения долга учредителем?

Таким образом, при договоре дарения к сделке применимы все правила и ограничения, которые касаются дарственных. Сделка заключается с такими условиями: на добровольной основе, не носит возмездный характер и не предполагает выполнение каких-либо условий. Кредитор не имеет права определять особенные условия для отмены обязательств должника.

Следующий вариант – это заключение дополнительного соглашения, в котором сторонами будут те же участники. Предметом договора выступает отказ заимодателя от права истребования долговых обязательств у компании-заемщика. Это соглашение не позволит аннулировать долг, но даст возможность не выплачивать его, не опасаясь каких-либо юридических последствий. Третий способ – это заключение такого договора, в котором предметом является освобождение заемщика от суммы долговых обязательств (это документ, выданный заемщиком кредитору при получении займа), определенных договором займа.

В этом случае текст договора должен содержать ссылку на ст. 415 Гражданского кодекса Российской Федерации. Факт подписания этого договора прекращает все правоотношения между учредителем и компанией-должником относительно займа. Поскольку это обычная сделка, то есть и общие требования к оформлению. При заключении договора прощения необходимо соблюдать некоторые правила. Договор должен быть составлен в простой письменной форме. Во избежание недоразумений текст договора должен содержать размер долговых обязательств, которые списываются. Как оформить прощение долга учредителем? Этот вопрос интересует многих.

Указывается также заимодатель и должник с перечнем данных, позволяющих провести идентификацию участников данного договора. Документ в обязательном порядке должен содержать реквизиты кредитного договора, в отношении которого заключается сделка о частичном или полном списании долга. Если прощение долга учредителем будет оформляться с помощью уведомления, то в нем указывают срок, в течение которого должник может выразить свои возражения против инициированных кредитором действий. Если должник не проявляет никакой реакции на уведомление кредитора, его бездействие принимается за согласие.

Решением казуистических проблем эта процедура не заканчивается: остаются вопросы налогового и бухгалтерского учета, поскольку компания является субъектом экономических отношений и обязана осуществлять налоговые платежи и вести учетную политику.

Как оформить прощение долга учредителем – бухгалтерский учет

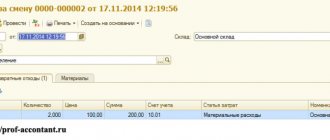

Компания, которой учредитель простил долг, после завершения сделки отражает операции в регистрах бухгалтерского учета:

- ДЕБЕТ 66 КРЕДИТ 91, субсчет «Прочие доходы»

– если заем краткосрочный; - ДЕБЕТ 67 КРЕДИТ 91, субсчет «Прочие доходы»

– если заем долгосрочный; - ДЕБЕТ 68, субсчет «Расчеты по налогу» КРЕДИТ 99

– дополнительная проводка на случай, если сумма списанного долга не относится к налогооблагаемой базе (такая проводка позволяет обновить актив предприятия, представленный не выплаченным налогом на списанные учредителем средства).

Выводы

Дольщик вправе не только предоставить заем своему хозяйственному обществу, но и добровольно простить его. Однако данную процедуру следует оформить надлежащим образом.

Действующее законодательство предусматривает несколько вариантов такого оформления. Сторонам договора займа, подлежащего прощению, необходимо выбрать наиболее подходящий способ. Особое значение имеет корректный бухучет списания долга.

Если доля учредителя-кредитора в компании-заемщике превышает 50%, списанный долг не добавляется в налогооблагаемую базу хозяйственного общества.

Если же доля учредителя-кредитора в компании-заемщике не превышает 50%, списанный долг добавляется в базу налогообложения прибыли хозяйственного общества.

Как оформить прощение долга учредителем – налогообложение

Вернемся к рассмотренным нами бухгалтерским проводкам. Сумма, которая будет внесена в первую проводку – это величина долга перед учредителем. Сумма, указанная во второй проводке – это сумма вычета по налогу, который номинально начислен на задолженность. Если налогоплательщик применяет режим ОСНО (общий режим налогообложения), сумма составит 20% от величины долга. Если учредителю принадлежит менее 50% уставного капитала компании-должника, сумма задолженности отражается исключительно в первой проводке.

В таком случае сумма долга налогом не облагается.

Как оформить прощение долга учредителем – налоговый учет

То, как необходимо вести налоговый учет, будет зависеть от того, какой долей в уставном капитале владеет учредитель, выдавший заем:

| Доля в уставном капитале заимодателя | Налоговый учет |

| Менее 50% или 50% | Списанная задолженность должна быть включена в выручку компании (сумма задолженности включается в налогооблагаемую базу), поскольку долг становится полученным на безвозмездной основе имуществом – это означает, что предприятие увеличило чистые активы. |

| Более 50% | Прощенный долг не будет признан в целях налогообложения доходом предприятия, а потому задолженность не будет облагаться налогом на основании ст. 251 НК РФ. |

Важно!

Какой бы ни была во владении учредителя-заимодателя доля уставного капитала, проценты по займу должны быть включены в налогооблагаемую базу предприятия при списании задолженности заемщика.

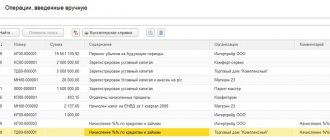

Возврат займа учредителю и прощение долга в 1С: Бухгалтерии предприятия 8

Опубликовано 21.07.2018 13:10 В одной из прошлых статей мы рассмотрели варианты помощи учредителя при необлагоприятной финансовой ситуации в компании (Получение займа от учредителя-физического лица и его отражение в 1С: Бухгалтерии предприятия 8.) Сегодня я хотела бы рассказать вам о возможных вариантах возврата займа, полученного от учредителя.

В данной статье мы детально не рассматриваем интуитивно понятные бухгалтерские проводки по стандартному возврату денежного займа (Дт 66.03, 66.04 – Кт 50, 51).

Остановимся на нюансах процедуры возврата денежного займа:

— наличную выручку нельзя расходовать на возврат займа, ее нужно внести на расчетный счет и затем перечислить сумму возврата безналичным путем;

— указанная в договоре дата возврата денежных средств застрахует компанию от двусмысленного толкования срока действия договора. Иными словами, через 3 года у компании не возникнет необоснованной налоговой выгоды в виде неучтенной в доходах списанной кредиторской задолженности;

— сумма возвращенного займа у заемщика не является расходом, учитываемым в целях налогообложения прибыли;

-при возврате займа в денежной форме у заемщика не возникает обязательств по НДС (операция освобождена от налогообложения НДС).

Помимо возврата займа есть еще один вариант – учредитель может простить долг организации. Это может быть как сумма основного долга, так и сумма начисленных по договору займа процентов.

Рассмотрим, как это отражается в бухгалтерском и налоговом учете у организации на ОСНО.

При прощении долга между организацией и учредителем заключается соответствующее соглашение (в письменном виде).

Прощение долга в этом случае признается безвозмездной передачей имущества и включается во внереализационные доходы.

Отражение у организации-заемщика прощенной учредителем суммы займа (доля учредителя в УК компании 50% и меньше):

Для проверки формируем Анализ счета 66.03.

Но если доля участия учредителя составляет свыше 50%, то такая сделка не включается в доходы организации. В этом случае прощение долга можно оформить, как увеличение чистых активов организации. Напомним, что чистые активы компании – это собственные средства компании, которые останутся после того, как она рассчитается с кредиторами. Другими словами – собственный капитал компании.

Важно: Если величина чистых активов меньше величины уставного капитала, компании может угрожать принудительная ликвидация. Увеличение чистых активов организации не влияет на величину уставного капитала.

Рассмотрим отражение операции увеличения чистых активов компании в 1С: Бухгалтерии предприятия 8 редакции 3.0 (отражение на дату принятия решения учредителя).

Для проверки сформируем Анализ счета 66.03 (заем закрыт).

А также Анализ счета 75.01«Расчеты по вкладам в уставный (складочный) капитал».

В расшифровке «Капитал и резервы» бухгалтерского баланса отражена сумма добавочного капитала счета 83.09 «Добавочный капитал. Другие источники».

Сумма прощенных проценты по договору займа – это в любом случае, независимо от доли участия учредителя, внереализационный доход организации.

Основание: Сумма прощенных процентов по займу не может рассматриваться, как безвозмездно полученное имущество (пп.11 п.1 ст.251 НК РФ). Прощенные проценты учитываются в доходах, как кредиторская задолженность, списанная по иным основаниям.

Важно: Проводки оформляются на дату подписания соглашения о прощении долга.

Отражение у организации-заемщика прощенной учредителем суммы начисленных процентов:

Формируем Анализ счета 66.04.

У организации, применяющей УСНО, при прощении долга по договору займа не включается в налогооблагаемый доход ни сумма основного долга (если доля участия учредителя более 50%), ни проценты, начисленные по договору займа.

Основание: При УСНО к доходам относятся доходы от реализации товаров (работ,услуг) и имущественных прав и внереализационные доходы. К тому же при УСНО доходы определяются кассовым методом (Письмо Минфина РФ от 31.05.2016г. №03-11-06/2/31354).

Важно: Риски при УСНО возникают тогда, когда соглашение о прощении долга не заключено. По истечению срока исковой давности такая кредиторская задолженность должна быть списана в доход (внереализационные доходы организации).

Риски при УСНО возникают и в случае, если прощается не денежный, а имущественный заем. В этом случае имущество не должно продаваться третьим лицам в течение года.

И в заключении, совет для компаний, применяющих любую из рассматриваемых систем налогообложения.

Если у компании два учредителя, желательно, чтобы доли не распределялись в соотношении: 50%+50%. Эта ситуация ставит в тупик саму возможность оказания финансовой, либо имущественной помощи без включения во внереализационные доходы. Вариант: 49%+51% отличается незначительно, но уже дает возможность компании не учитывать заем учредителя (50% и более) в налогооблагаемой базе.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

Типичные ошибки

Ошибка:

Заемщик не предъявлял требований уплаты долга от компании-должника. Должник расценил отсутствие требований как желание простить ему долг.

Комментарий:

Заимодатель имеет право предъявлять требования по уплате долга, но он не обязан делать этого. И тот факт, что должник не получал требований, не означает наличие волеизъявления заемщика о прощении долговых обязательств.

Ошибка:

Учредитель прощает организации долг, заключается договор дарения, в котором заимодатель устанавливает собственные условия для отмены обязательств должника.

Комментарий:

Сделка дарения предполагает отсутствие каких-либо дополнительных условий от лица, которому прощается долг. Также предполагается безвозмездность и добровольное согласие должника на заключение договора дарения.

Каким образом учредитель прощает долг своей фирме?

Прощение долга учредителем по договору займа с принадлежащим ему хозяйственным обществом осуществляется в соответствии с положениями статьи 415 Гражданского Кодекса России. Нормы, которые содержатся в данной статье, позволяют учредителю фирмы простить ее долг перед ним, если после этого не будут нарушены права иных лиц. Например, тех, что являются, в свою очередь, кредиторами учредителя. При том, что возможное взыскание долга может осуществляться за счет его активов (один из которых — заем фирме, который он собирается простить).

Юридически прощение долга в рассматриваемых правоотношениях может быть оформлено несколькими способами:

- Посредством заключения договора дарения (его сторонами будут, таким образом, учредитель фирмы и сама фирма). Предметом договора будет сумма, которая до того момента была передана хозяйствующему субъекту в установленном порядке. Рассматриваемый вариант оформления прощения долга фирмы перед учредителем возможен, только если учредитель является физическим лицом. Если он имеет статус юрлица, то договор дарения с другим юрлицом — фирмой-заемщиком, по закону нельзя будет заключить.

- Посредством заключения дополнительного соглашения (с участием тех же сторон). Предмет данного соглашения — отказ кредитора от права истребования (которое установлено изначальным договором) денежных средств у заемщика. С точки зрения закона данное правоотношение не аннулирует долг, но позволяет фирме не выплатить его без каких-либо правовых последствий.

- Посредством заключения договора, по которому, собственно, осуществляется прощение долга. Его предметом в данном случае может быть освобождение фирмы от обязательств, которые установлены кредитным договором, действующим на момент подписания нового соглашения. При этом, в тексте соглашения может быть приведена ссылка на положения статьи 415 ГК РФ. После подписания данного договора правоотношения между учредителем фирмы и самой фирмой, предмет которых — задолженность одной стороны перед другой, прекращаются.

Полезно будет изучить специфику налогового и бухгалтерского учета суммы прощеного долга фирмой — хозяйствующим субъектом, обязанным уплачивать налоги и осуществлять учетную политику.

Ответы на распространенные вопросы о том, как оформить прощение долга учредителем

Вопрос №1:

Можно ли пользоваться правом на прощение задолженности компании перед учредителем в целях перераспределения денежных средств внутри предприятия?

Ответ:

Да, выдача займа и прощение задолженности выгодно, поскольку деньги будут распределены, а у должника не возникнет дохода, если долг прощается учредителем с менее чем 50% долей уставного капитала. В случае, если доля учредителя-заимодателя превышает 50% уставного капитала, данный способ не является выгодным.

Вопрос №2:

На что обратить внимание при прощении долга компании ее учредителем?

Ответ:

ИФНС РФ настаивает на включении суммы процентов по займу во внереализационные расходы компании-должника в случае прощения задолженности. Учредитель не выплачивал проценты, а сама фирма начисляла их и включала в состав расходов – такая операция не может признаваться безвозмездной передачей имущества с точки зрения законодательства, а потому и льготы по налогообложению не применяются. Сумма долга, который был списан, не включается в затраты в целях налогообложения. Это не обоснованные экономические расходы (согласно утверждению Минфина РФ).

На что обратить внимание?

Необходимо обратить внимание, что специалисты налоговых инспекций настаивают на том, что сумма процентов при прощении долга включается во внереализационные доходы должника, так как организация получила сумму, соответствующую размеру займа. То есть проценты учредитель не выплачивал, а сама организация начисляла и включала в расходы. Считать эту операцию безвозмездной передачей имуществ по закону нельзя, а значит, и льготу по налогообложению применить нельзя. Сумма прощенного долга не включается в налоговые расходы. Это необоснованные экономические затраты, по мнению министерства финансов.