Зачем рассчитывать проценты по займу? Ответственный заемщик должен заранее рассчитывать проценты по своим займам

Как начисляются проценты по займу? Порядок начисления процентов определяет Гражданский кодекс

Как рассчитать проценты с помощью калькулятора При расчете в онлайн-калькуляторе достаточно указать основные условия займа в сервисе

Расчет простых процентов При простой схеме проценты рассчитываются за весь срок по постоянной ставке

Расчет сложных процентов При сложной схеме сумма процентов постепенно увеличивается

Расчет процентов за просрочку Для подсчета неустойки применяется отдельная формула

Расчет процентов при досрочном погашении При досрочном погашении проценты пересчитываются с учетом даты внесения платежа

Вопросы и ответы Ответы на популярные вопросы о процентах по займам

Умение рассчитать проценты по займу — важный элемент финансовой грамотности. Оно помогает еще до заключения договора определить, хватит ли вам денег для выплаты займа. А после получения денег — подсчитать, сколько вам придется отдать. Рассчитать проценты можно по нескольким формулам, которые приведены в этой статье.

Зачем рассчитывать проценты по займу?

По сути, процент по займу – это плата за использование заемных средств. Расчет процентов по займу поможет вам заранее спланировать его погашение. Если вы сразу увидите сумму переплаты, которую вам нужно будет вернуть, то сможете оценить свои силы и определить, стоит ли вам брать заем в такой ситуации. Если сумма к возврату окажется слишком крупной, то от такого предложения стоит отказаться.

Предварительный расчет займа необходим и займодавцу. Так он определит, сколько в итоге получит от заемщика. Займодавец сопоставит полученную сумму с примерными доходами клиента – если она получится слишком большой, то он может изменить условия или отказать в займе.

Возможности калькулятора процентов по займу

Калькулятор процентов по договору займа позволяет получить довольно точные данные. Связано это с тем, что ошибка в подсчетах возможна только при внесении ложной информации. Вы можете практически моментально получить любое решение как с компьютера, так и со смартфона.

С помощью сервиса:

- легко посчитать проценты по займу онлайн на карту или наличными;

- использовать актуальную сумму задолженности и периоды просрочки, чтобы посмотреть суммы переплаты;

- составить наиболее оптимальный график платежей, если только планируете заключать договор.

Теперь вам не нужно тратить время на изучение всех нюансов программ от микрофинансовых организаций.Также вы можете сравните полученные данные из разных МФО, чтобы выбрать то предложение, которое подходит вам наилучшим способом.

Калькулятор займа под проценты онлайн может быть использован и гражданами, которые не хотят тратить время на самостоятельный подсчет всех переплат. Здесь достаточно ввести информацию, чтобы в автоматическом режиме получить результат расчета.

Как начисляются проценты по займу?

При начислении процентов по займу основную роль играют четыре показателя:

- Сумма (тело) займа

- Процентная ставка

- Срок займа

- Периодичность выплат

Все эти условия, а также порядок начисления процентов, должны быть прописаны в договоре займа. Порядок расчета процентов регулирует статья 809 Гражданского кодекса.

Проценты по займу, если иное не указано в договоре, должны начисляться на сумму займа за весь период его фактического использования. При этом они рассчитываются по числу платежей. Если долг погашается одной суммой в конце срока, то переплата считается на конец этого срока.

Если долг погашается частями – например, еженедельными или ежемесячными платежами – то проценты считаются на дату внесения платежа по остатку задолженности. Проценты считаются по календарным дням, поэтому необходимо учитывать число дней в году (365 или 366) и в месяце (31, 30, 28 или 29)

Если периодичность внесения платежей в договоре не указана, то, согласно пункту 2 статьи 809 ГК РФ, проценты начисляются ежемесячно до даты погашения долга.

.

Форма уплаты процентов зависит от формы, в которой выдан заем. Денежные займы могут погашаться только в денежной форме, наличной или безналичной, имущественные – в имущественной. Статья 810 Гражданского кодекса устанавливает: заем считается погашенным в момент передачи всей суммы задолженности, включая проценты, займодавцу.

В отличие от кредита, заем может быть беспроцентным. В этом случае заемщик должен будет вернуть займодавцу ровно ту сумму, которую он получил от него. Чтобы займ считался беспроцентным, необходимо указать в договоре соответствующее условие.

Как учитывать проценты по займу

Проценты по кредитам и займам, взятым на покупку инвестиционного актива, включают в стоимость актива при следующих условиях (п. 9 ПБУ 15/2008):

- расходы по приобретению, сооружению и изготовлению инвестиционного актива признают в бухгалтерском учете;

- расходы по кредитам на приобретение, сооружение и изготовление инвестиционного актива признают в бухгалтерском учете;

- работы по приобретению, сооружению и изготовлению инвестиционного актива должны быть начаты.

В остальных случаях проценты по кредитам и займам включают в состав прочих расходов. Это же правило действует и для дополнительных расходов по займам.

Обратите внимание

Малые предприятия могут учитывать любые расходы по займам как прочие. В том числе и расходы на покупку инвестиционных активов (п. 7 ПБУ 15/2008).

В случае приостановки приобретения (изготовления) инвестиционного актива на срок свыше трех месяцев, проценты по полученным займам прекращают включать в стоимость этого актива с 1-го числа месяца, следующего за месяцем приостановления.

Обратите внимание

Не считается периодом приостановки приобретения, сооружения и (или) изготовления инвестиционного актива срок, в течение которого производится дополнительное согласование технических и (или) организационных вопросов, возникших в процессе приобретения, сооружения и (или) изготовления инвестиционного актива (п. 11 ПБУ 15/2008).

В этот период проценты включают в состав прочих расходов. Если фирма возобновит приобретение (изготовление) инвестиционного актива, то проценты по займам включают в стоимость актива с 1-го числа месяца, следующего за месяцем возобновления.

Как рассчитать проценты с помощью калькулятора?

Самый простой способ рассчитать проценты по займу – воспользоваться онлайн-калькулятором. Такой сервис позволит быстро определить переплату независимо от того, где и как был оформлен заем. Его можно использовать как для микрозаймов в МФК и МКК, так и для займов, оформленных у других людей и организаций.

Для расчета переплат по займу в калькуляторе необходимо указать:

- Срок – в днях или в виде календарного периода

- Сумму займа

- Процентную ставку

- Если есть просроченные платежи – размер неустойки и длительность просрочки

- Порядок погашения долга

На основании полученных данных калькулятор определит размер переплаты и общую сумму к возврату с учетом процентов и штрафов за просрочку. При долгосрочном займе он также может составить график погашения долга, в котором будет отдельно расписан каждый платеж.

Как рассчитать проценты самостоятельно?

Чтобы самостоятельно подсчитать, сколько процентов вам нужно будет уплатить, необходимо знать:

- Размер предоставленного займа

- Размер и тип процентной ставки (ежедневная, месячная или годовая)

- Срок, за который начисляются проценты

- Наличие и размер дополнительных платежей

Формула расчета процентов по договору займа зависит от способа начисления процентов:

- Для большинства займов применяется простая формула. Для расчетов вам потребуются сумма займа, процентная ставка, умноженная на число дней в году, и число дней использования денег

- Сложная формула применяется для растущих (капитализированных) процентов. Для их подсчета нужно умножить изначальную сумму на (1+r)n, где r — ставка, переведенная в десятичную дробь, а n — число платежных периодов.

Рассчитать проценты по кредиту сложнее, чем по займу из-за отличий в способе и порядке начисления. Здесь вы узнаете, как правильно это сделать.

Как рассчитываются простые проценты

По этой формуле начисляются платежи у большинства займов:

Процент = Размер займа × Годовая ставка / Число дней в году × Размер платежного периода

Рассмотрим расчет процентов за пользование займом по этой формуле на нескольких примерах.

Пример 1

Игорь Иванов берет займ в размере 25 000 рублей на 20 дней. Ставка – 1,5% в день. В году 365 дней.

Сначала нужно рассчитать годовую ставку – для этого дневная ставка умножается на количество дней в году:

1,5 × 365 = 547,5

Значит, годовая ставка составляет 547,5%. Далее рассчитаем проценты:

\(\frac{25000 \times 547,5 }{365}\times 20=\frac{136875}{365}\times 20=375\times 20=7500\) рублей — сумма процентов за весь срок

Таким образом, Иванов всего должен выплатить всего 32 500 рублей.

Если в договоре не указан размер ставки, то для расчета процентов берется ставка рефинансирования. Так требует статья 809 Гражданского кодекса РФ. Размер этой ставки устанавливает Центробанк РФ. С 26 марта 2021 года ставка рефинансирования составляет 7,25% годовых.

Пример 2

Любовь Петрова берет займ в размере 20 000 рублей на 15 дней. В году 366 дней. Ставка в договоре не указана.

В этом случае формула не меняется, но для расчета берется ставка рефинансирования:

20 000 × 9,75% = 1 950 1 950 / 366 = 5,33 5.33 × 15 = 79,95

Значит, Петрова всего должна выплатить всего 20 079,95 рублей.

Как отразить в налоговом учете проценты по выданному займу

ОСНО: Налог на прибыль

При налогообложении прибыли проценты, полученные от заемщика, включите в состав внереализационных доходов (п. 6 ст. 250 НК РФ).

Если предоставлен беспроцентный заем, а заемщик и заимодавец являются взаимозависимыми лицами, неполученные доходы в виде процентов организация-заимодавец также должна учесть при расчете налога на прибыль.

Если организация применяет кассовый метод, доходы отразите в день фактического поступления процентов (п. 2 ст. 273 НК РФ).

Если организация применяет метод начисления, налоговую базу нужно увеличить в день начисления процентов по условиям договора. При этом необходимо соблюсти следующие условия:

— если по договору заемщик платит проценты более чем за один отчетный (налоговый) период, начисляйте их в последний день каждого месяца отчетного (налогового) периода в течение всего срока действия договора;

— если исполнение обязательства по договору зависит от стоимости (или иного значения) базового актива, а в период действия договора проценты начисляются по фиксированной ставке, то обратите внимание на следующую особенность. Проценты по фиксированной ставке начисляйте в последний день каждого месяца отчетного (налогового) периода, а проценты, фактически полученные исходя из сложившейся стоимости (иного значения) базового актива, – на дату исполнения обязательства;

— если договор займа прекращен в течение календарного месяца, проценты нужно начислить и включить в состав доходов в последний день действия договора.

Такой порядок установлен пунктом 6 статьи 271 и пунктом 4 статьи 328 Налогового кодекса РФ.

Пример расчета налога на прибыль с процентов по выданному займу

22 июня 2014 года ЗАО «Альфа» выдало менеджеру А.С. Кондратьеву денежный заем в сумме 36 600 руб. под 7 процентов годовых. Срок возврата займа и процентов по нему – 6 августа 2014 года. Сумма процентов по займу составляет 316 руб. (36 600 руб. × 7% : 365 дн. × 45 дн.). Организация рассчитывает налог на прибыль ежеквартально, применяет метод начисления.

Срок действия договора охватывает два отчетных периода. Поэтому сумму процентов за июнь 2014 года бухгалтер «Альфы» рассчитал отдельно: 36 600 руб. × 7% : 365 дн. × 8 дн. = 56 руб.

Эта сумма учитывается при расчете налога на прибыль за первое полугодие 2014 года. При расчете налога на прибыль за девять месяцев налоговая база увеличится на сумму процентов, начисленных за июль и август 2014 года.

За июль: 36 600 руб. × 7% : 365 дн. × 31 дн. = 218 руб.

За август: 36 600 руб. × 7% : 365 дн. × 6 дн. = 42 руб.

Ситуация: как при расчете налога на прибыль (метод начисления) учесть проценты по займу, выданному на срок более одного отчетного периода? Договор расторгли досрочно, а потому размер процентов уменьшается

При расчете налога на прибыль проценты, полученные от заемщика, учитываются в составе внереализационных доходов (п. 6 ст. 250 НК РФ). Если организация применяет метод начисления, налоговую базу необходимо увеличить в день начисления процентов согласно условиям договора.

При этом, если условиями договора предусмотрено, что заемщик платит проценты более чем за один отчетный период, то их следует начислять ежемесячно в течение всего срока действия договора по ставке, действующей на конец каждого месяца. Начисленные проценты увеличивают налоговую базу того отчетного периода, к которому они фактически относятся. Это следует из совокупности положений пункта 6 статьи 271 и пункта 4 статьи 328 Налогового кодекса РФ.

В течение срока действия договора указанный порядок учета процентов не изменяется и в том случае, когда сторонами сделки предусмотрена возможность изменения процентной ставки. Например, ее понижение при досрочном возврате долгового обязательства. Это подтверждает и Минфин России в письме от 23 июня 2010 г. № 03-03-06/1/426.

Однако по факту возникновения такого обстоятельства, то есть на момент расторжения договора (возврата долга), организация вправе пересчитать начисленные за весь период действия договора проценты по новой ставке (п. 6 ст. 271, п. 4 ст. 328 НК РФ). Поскольку процентная ставка снизилась, то в налоговом учете организации образуется излишне начисленная сумма процентов, которая привела к излишней уплате налога на прибыль. Эту сумму можно учесть в составе внереализационных расходов на дату расторжения договора (п. 1 ст. 54, подп. 20 п. 1, подп. 1 п. 2 ст. 265 НК РФ).

Обязанности по корректировке налоговой базы путем подачи уточненных деклараций по налогу на прибыль за прошлые отчетные периоды у организации не образуется.

Аналогичные разъяснения содержатся в письме Минфина России от 25 сентября 2009 г. № 03-03-06/2/179.

По займам в натуральной форме (товарным кредитам) проценты могут быть установлены как в денежной, так и в натуральной форме. Размер процентов в натуральной форме при расчете налога на прибыль определите исходя из договорной стоимости переданного имущества или по его рыночной цене, если она отличается от договорной (п. 5 ст. 274 НК РФ).

НДС

При выдаче займа в денежной форме на сумму процентов по нему начислять НДС не нужно (подп. 15 п. 3 ст. 149 НК РФ). Выставлять счета-фактуры на суммы начисляемых процентов организация, выдавшая денежный заем, также не обязана (подп. 1 п. 3 ст. 169 НК РФ).

Проценты (как в денежной, так и натуральной форме), полученные от заемщика за пользование товарным кредитом, облагаются НДС. Этот налог рассчитайте так:

НДС = (Проценты, полученные от заемщика – Проценты, рассчитанные исходя из ставки рефинансирования, действующей в период, за который начисляются проценты) × 18/118 или 10/110 (в зависимости от вида имущества)

Налог рассчитайте только после фактического получения процентов.

Такой порядок следует из подпункта 3 пункта 1 статьи 162 и пункта 4 статьи 164 Налогового кодекса РФ.

На сумму процентов, облагаемых НДС, составьте счет-фактуру в единственном экземпляре и зарегистрируйте ее в книге продаж (п. 18 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Пример расчета НДС с процентов по займу в натуральной форме, выданному сотруднику. Проценты получены в денежной форме

11 января 2014 года ЗАО «Альфа» выдало менеджеру А.С. Кондратьеву товарный кредит. Предмет договора – 1000 кг извести стоимостью 118 000 руб. (в т. ч. НДС – 18 000 руб.), срок возврата – 26 января 2014 года. По условиям договора за пользование кредитом заемщик должен заплатить «Альфе» сумму в размере 10 процентов годовых. Начисление процентов по договору займа бухгалтер «Альфы» отразил следующим образом.

В январе: Дебет 73-1 Кредит 91-1 – 485 руб. (118 000 руб. × 10% : 365 дн. × 15 дн.) – начислены проценты по займу за январь; Дебет 51 Кредит 73-1 – 485 руб. – получены проценты по займу за январь.

Сумма полученных процентов в части, превышающей ставку рефинансирования, включается в налоговую базу по НДС. Ставка рефинансирования, действующая в январе 2014 года, – 8,25 процента. Сумма процентов, исчисленная по этой ставке, равна: 118 000 руб. × 8,25% : 365 дн. × 15 дн. = 400 руб.

Сумма процентов, превышающая проценты, рассчитанные исходя из ставки рефинансирования, составила: 485 руб. – 400 руб. = 85 руб.

НДС с суммы процентов, превышающей ставку рефинансирования, бухгалтер рассчитал так: 85 руб. × 18/118 = 13 руб.;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 13 руб. – начислен НДС на сумму доходов, превышающих проценты, исчисленные по ставке рефинансирования.

Счет-фактуру на сумму 85 руб. (в т. ч. НДС – 13 руб.), выписанный в одном экземпляре, бухгалтер зарегистрировал в книге продаж.

Пример расчета НДС с процентов по займу в натуральной форме, выданному организации. Проценты получены в денежной форме

11 января 2014 года ЗАО «Альфа» выдало заем в натуральной форме ОАО «Производственная » (плательщик НДС). Предмет договора – 12 000 листов оцинкованного железа на сумму 600 000 руб. (в т. ч. НДС – 91 525 руб.), срок возврата – до 26 января 2014 года. По условиям договора за пользование кредитом заемщик должен заплатить «Альфе» сумму в размере 14 процентов годовых. Начисление процентов по договору займа бухгалтер «Альфы» отразил следующим образом.

В январе: Дебет 76 Кредит 91-1 – 3452 руб. (600 000 руб. × 14% : 365 дн. × 15 дн.) – начислены проценты по займу за январь; Дебет 51 Кредит 76 – 3452 руб. – получены проценты по займу за январь.

Сумма полученных процентов в части, превышающей ставку рефинансирования, включается в налоговую базу по НДС. Ставка рефинансирования, действующая в январе 2014 года, – 8,25 процента. Сумма процентов, рассчитанная по ставке рефинансирования, равна: 600 000 руб. × 8,25% : 365 дн. × 15 дн. = 2034 руб.

Сумма процентов, превышающая проценты, рассчитанные исходя из ставки рефинансирования, составила: 3452 руб. – 2034 руб. = 1418 руб.

НДС с разницы между суммой процентов, рассчитанных исходя из процентной ставки, и суммой процентов, рассчитанных исходя из ставки рефинансирования, составил: 1418 руб. × 18/118 = 216 руб.;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 216 руб. – начислен НДС на сумму доходов, превышающих проценты, исчисленные по ставке рефинансирования.

Счет-фактуру на сумму 1418 руб. (в т. ч. НДС – 216 руб.), выписанный в одном экземпляре, бухгалтер зарегистрировал в книге продаж.

Пример расчета НДС с процентов по займу в натуральной форме, выданному сотруднику. Проценты получены в натуральной форме

ЗАО «Альфа» выдало менеджеру А.С. Кондратьеву товарный кредит. 11 января 2014 года заемщику передано 500 листов оцинкованного железа на сумму 29 500 руб. Стоимость одного листа – 59 руб./лист (совпадает с балансовой стоимостью).

Проценты за пользование товарным кредитом установлены в натуральной форме (50 листов оцинкованного железа такого же качества). По условиям договора Кондратьев обязан заплатить проценты при возврате основного долга. 26 января 2014 года задолженность перед организацией была погашена вместе с процентами. Начисление процентов по договору товарного кредита бухгалтер «Альфы» отразил в учете так:

Дебет 73-1 Кредит 91-1 – 2950 руб. (59 руб./лист × 50 листов) – начислены проценты по договору товарного кредита; Дебет 10 Кредит 73-1 – 2950 руб. – получены материалы в качестве платы за пользование товарным кредитом.

Сумма полученных процентов в части, превышающей ставку рефинансирования, включается в налоговую базу по НДС. Ставка рефинансирования, действующая в январе 2014 года, – 8,25 процента. Сумма процентов, рассчитанная по ставке рефинансирования, равна: 29 500 руб. × 8,25% : 365 дн. × 15 дн. = 100 руб.

Сумма процентов, превышающая проценты, рассчитанные исходя из ставки рефинансирования, составила: 2950 руб. – 100 руб. = 2850 руб.

НДС с разницы между суммой процентов, начисленных исходя из условий договора, и суммой процентов, начисленных исходя из ставки рефинансирования, бухгалтер рассчитал так: 2850 руб. × 18/118 = 435 руб.;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 435 руб. – начислен НДС на сумму доходов, превышающих проценты, исчисленные по ставке рефинансирования.

Счет-фактуру на 2850 руб. (в т. ч. НДС – 435 руб.), выписанный в одном экземпляре, бухгалтер зарегистрировал в книге продаж.

Пример расчета НДС с процентов по займу в натуральной форме, выданному организации. Проценты получены в натуральной форме

ЗАО «Альфа» выдало ОАО «Производственная фирма Мастер» заем в натуральной форме. 11 января 2014 года заемщику передано 500 листов оцинкованного железа на сумму 29 500 руб. (в т. ч. НДС – 4500 руб.). Стоимость одного листа без НДС – 50 руб./лист, с НДС – 59 руб./лист.

Проценты за пользование товарным кредитом установлены в натуральной форме (50 листов оцинкованного железа такого же качества). По условиям договора «Мастер» обязуется заплатить проценты при возврате основного долга. 26 января 2014 года задолженность перед организацией была погашена вместе с процентами. Начисление процентов по договору товарного кредита бухгалтер «Альфы» отразил в учете так:

Дебет 76 Кредит 91-1 – 2950 руб. (59 руб./лист × 50 листов) – начислены проценты по договору займа; Дебет 10 Кредит 76 – 2500 руб. (50 руб./лист × 50 листов) – получены материалы в качестве платы за пользование займом; Дебет 19 Кредит 76 – 450 руб. (2950 руб. – 2500 руб.) – отражен «входной» НДС со стоимости материалов, полученных в уплату процентов за пользование займом.

Сумма полученных процентов в части, превышающей ставку рефинансирования, включается в налоговую базу по НДС. Ставка рефинансирования, действующая в январе 2014 года, – 8,25 процента. Сумма процентов, рассчитанная по ставке рефинансирования, равна: 29 500 руб. × 8,25% : 365 дн. × 15 дн. = 100 руб.

Сумма процентов, превышающая проценты, рассчитанные исходя из ставки рефинансирования, составила: 2950 руб. – 100 руб. = 2850 руб.

НДС с разницы между суммой процентов, начисленных исходя из условий договора, и суммой процентов, начисленных исходя из ставки рефинансирования, бухгалтер рассчитал так: 2850 руб. × 18/118 = 435 руб.;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 435 руб. – начислен НДС на сумму доходов, превышающих проценты, исчисленные по ставке рефинансирования.

Счет-фактуру на 2850 руб. (в т. ч. НДС – 435 руб.), выписанный в одном экземпляре, бухгалтер зарегистрировал в книге продаж.

Ситуация: как учесть при расчете налога на прибыль НДС, который начислили с разницы между процентами, рассчитанными исходя из условий договора, и ставкой рефинансирования?

Сумму НДС, начисленную с разницы между процентами, рассчитанными по договору, и ставкой рефинансирования, можно учесть в уменьшение налогооблагаемой прибыли.

Организация вправе учесть в составе прочих расходов суммы налогов, начисленных по требованию законодательства (подп. 1 п. 1 ст. 264 НК РФ). Исключение – обязательные платежи, перечисленные в статье 270 Налогового кодекса РФ.

Пунктом 19 статьи 270 Налогового кодекса РФ установлено, что при расчете налога на прибыль не учитываются налоги, предъявленные покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Однако начисление процентов по договору займа не связано с покупкой товаров (работ, услуг, имущественных прав). Следовательно, положения пункта 19 статьи 270 Налогового кодекса РФ на отношения по договору займа (начисление процентов по договору займа) не распространяются.

Поскольку никаких других ограничений Налоговый кодекс РФ не содержит, сумму НДС, начисленную с разницы между процентами, рассчитанными по договору, и ставкой рефинансирования, можно учесть в уменьшение налогооблагаемой прибыли (подп. 1 п. 1 ст. 264, п. 1 ст. 252 НК РФ). При применении метода начисления сделайте это сразу после того, как НДС будет начислен в бюджет (подп. 1 п. 7 ст. 272 НК РФ). При использовании кассового метода – после уплаты налога (подп. 3 п. 3 ст. 273 НК РФ).

Однако не исключено, что следование данной точке зрения может привести к конфликту с проверяющими. Арбитражная практика по данному вопросу не сложилась.

Если организация примет решение не учитывать начисленный налог в уменьшение налогооблагаемой прибыли, в бухучете возникнет постоянная разница и соответствующее ей постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02). Его начисление отразите проводкой:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – отражено постоянное налоговое обязательство.

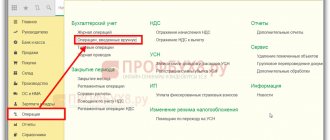

УСН

Независимо от объекта налогообложения при расчете единого налога проценты по договору займа включите в состав доходов (абз. 3 п. 1 ст. 346.15 НК РФ). Сделайте это только после того, как проценты будут фактически получены от заемщика (п. 1 ст. 346.17 НК РФ).

Пример расчета единого налога при упрощенке с процентов по выданному займу

22 июня 2014 года ЗАО «Альфа» выдало менеджеру А.С. Кондратьеву денежный заем в сумме 40 000 руб. под 7 процентов годовых. Срок возврата займа и процентов по нему – 6 августа 2014 года. Сумма процентов по займу составляет 345 руб. (40 000 руб. × 7% : 365 дн. × 45 дн.). По условиям договора проценты выплачиваются вместе с возвратом основного долга. В учете «Альфы» сделаны следующие проводки:

22 июня: Дебет 73-1 Кредит 50 – 40 000 руб. – выдан заем. Дебет 73-1 Кредит 91-1 – 61 руб. (40 000 руб. × 7% : 365 дн. × 8 дн.) – начислены проценты за июнь.

31 июля: Дебет 73-1 Кредит 91-1 – 238 руб. (40 000 руб. × 7% : 365 дн. × 31 дн.) – начислены проценты за июль.

6 августа: Дебет 73-1 Кредит 91-1 – 46 руб. (40 000 руб. × 7% : 365 дн. × 6 дн.) – начислены проценты за август; Дебет 50 Кредит 73-1 – 40 000 руб. – возвращен заем; Дебет 50 Кредит 73-1 – 345 руб. – получены проценты.

Сумму уплаченных процентов бухгалтер «Альфы» отразил в книге учета доходов и расходов за девять месяцев.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому ни деньги (имущество), выданные заемщику, ни проценты, полученные по займу, на налоговую базу по ЕНВД не повлияют.

Ситуация: нужно ли начислить налог на прибыль на сумму процентов по выданному займу, если организация переведена на уплату ЕНВД?

Ответ: да, нужно.

Операции, связанные с предоставлением займов, выходят за рамки деятельности, с которой организация может заплатить ЕНВД (п. 2 ст. 346.26 НК РФ, письмо Минфина России от 14 мая 2008 г. № 03-11-05/122). Учет доходов и расходов по таким операциям нужно вести обособленно (п. 7 ст. 346.26 НК РФ). Проценты по займу, полученные от заемщика, включите во внереализационные доходы. Сумма этого дохода должна быть учтена при расчете налога на прибыль (п. 6 ст. 250 НК РФ).

ОСНО и ЕНВД

Операции, связанные с предоставлением займов (в т. ч. получение процентов), учитывайте по правилам общей системы налогообложения. Так как они не относятся к видам деятельности, по которым применяется ЕНВД (п. 2 ст. 346.26 НК РФ).

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, выдавшая заем, у нее могут возникнуть обязанности налогового агента по НДФЛ (п. 1 ст. 226 НК РФ). Дело в том, что при выдаче займа сотруднику (или другому гражданину) у последнего может возникнуть материальная выгода в случаях:

— предоставления ему беспроцентного займа; — предоставления займа под проценты, если процентная ставка ниже ставки рефинансирования.

Об этом сказано в подпункте 1 пункта 1 статьи 212 Налогового кодекса РФ.

С суммы материальной выгоды, полученной заемщиком (гражданином) от экономии на процентах, нужно рассчитать НДФЛ (п. 1 ст. 210 НК РФ).

На сумму материальной выгоды не нужно начислять:

— взносы на обязательное пенсионное (социальное, медицинское) страхование (ч. 1 ст. 1, ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

— взносы на страхование от несчастных случаев (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ, письмо ФСС России от 14 августа 2001 г. № 02-10/05-5360).

Вопросы и ответы

С какого времени начинают начисляться проценты?

Договор займа, если в нем не указано иное, считается реальным – вступает в силу после передачи суммы заемщику. Проценты по нему начисляются со дня, следующего за днем выдачи, по день погашения включительно – это устанавливает пункт 3.14 Положения ЦБ №236-П от 4 августа 2003 года.

Облагаются ли проценты по займу НДС?

Нет, проценты по займам относятся к видам платежей, которые не облагаются НДС. Это устанавливает пункт 3 статьи 149 Налогового кодекса.

Можно ли приостановить начисление процентов по займу?

Да, договор займа может предусматривать предоставление отсрочки для погашения всего долга или для его части – тела или процентов. Для ее получения обычно необходимо выполнить определенные условия. Наличие отсрочки платежи и порядок ее предоставления, как и другие условия, должны быть прописаны в договоре.

Какие займы всегда являются беспроцентными?

Займ будет считаться беспроцентным по умолчанию, если:

- Он оформлен между двумя физическими лицами на сумму до 5 000 рублей и без договора

- Он выдан в имущественной форме

Во всех остальных случаях условие беспроцентности необходимо прописывать в договоре. Иначе заем будет считаться выданным под проценты по ставке рефинансирования (если не указана иная).

Какой способ начисления процентов лучше?

Все зависит от его условий и характеристик заемщика. Если сумма нужна небольшая, то стоит оформить заем с погашением одним платежом в конце срока. Большие займы лучше брать на длительный период с погашением по частям. Выберите график платежей, который будет для вас наиболее комфортным – раз в месяц, раз в неделю или раз в две недели.