С начала 2021 года ставка НДС вырастет с 18% до 20%. Это станет неприятным «новогодним подарком» для бизнесменов, которые платят НДС. Коснется рост ставки и тех, кто освобожден от этого налога, например, работает на «упрощенке», но состоит с плательщиками НДС в договорных отношениях.

Внедрение любых изменений связано с переходным периодом. Расскажем, на что нужно обратить внимание налогоплательщикам в связи с приближением 1 января 2021 года.

Из этой статьи вы узнаете:

- Кого коснется рост ставки НДС

- Когда нужно вносить изменения в договоры

- Кто заплатит за повышение ставки

- Что говорят чиновники об изменении цены договора при росте ставки НДС

- Что решит суд, если партнеры по сделке не договорятся

- Как начислять НДС в переходном периоде

- Когда нужен корректировочный счет-фактура

Кого коснется и не коснется рост ставки НДС

Закон от 03.08.18 № 303-ФЗ вносит изменения в ставку НДС, указанную в п. 3 ст. 164 НК РФ. С 1 января 2021 года ставка по налогу увеличится с 18 до 20%.

Рост НДС затронет не всех налогоплательщиков: существует льготный перечень товаров, их продавцы останутся работать на ставке 10%.

Для кого ставки останутся прежними

Продавцы «льготных» видов товаров, использующие ставку 10%.

Это касается товаров и услуг, перечисленных в п. 2 ст. 164 НК РФ:

- продовольствие, кроме деликатесов;

- детская одежда и обувь, кроме спортивной;

- книги и периодика, кроме рекламных и эротических изданий;

- медицинские товары;

- услуги по внутренним воздушным перевозкам.

Экспортеры и другие бизнесмены, использующие ставку 0%.

Перечень дан в п. 1 ст. 164 НК РФ:

- международные перевозки;

- снабжение иностранных дипломатических представительств в РФ;

- транспортировка газа, нефти и нефтепродуктов;

- таможенная переработка;

- международные поставки электроэнергии.

Для кого ставки изменятся

Налогоплательщики на общем налоговом режиме

, которые работают на внутреннем рынке и продают товары, не входящие в льготный перечень. Для них ставка вырастет на 2 процента — с 18% до 20%.

С 15,25% до 16,67% вырастет расчетная ставка, применяемая в особых случаях:

- Продажа целого предприятия как имущественного комплекса (п. 4 ст. 158 НК РФ);

- Оказание организациями-нерезидентами электронных услуг для физических лиц резидентов РФ (п. 5 ст. 174.2 НК РФ):

- размещение рекламы;

- услуги электронных торговых площадок;

- предоставление доменных имен, услуги хостинга, администрирование и поддержка сайтов;

- поиск, хранение и обработка информации через интернет;

- предоставление прав на использование книг, аудиовизуальных произведений и другой информации, представленной в электронном виде.

| Наталья Танцюра, руководитель практики «Разрешение споров», Объединенная Консалтинговая Группа рассказывает, как рост ставки повлияет на бизнес: |

Прежде всего, изменение ставки НДС коснется среднего и малого бизнеса, поскольку изменение цены на продукцию монополистов не повлияет на спрос. Снижение же спроса на продукцию малого и среднего бизнеса «уберет» многих игроков, которые пока неустойчивы. Чтобы избежать этого, предприниматели будут планировать различные маневры в виде сохранения цен на прежнем уровне в ущерб себе, различных бонусов и премий покупателям.

Повышение ставки затронет и те компании, которые НДС не платят (УСН или патент) — так как из-за повышения цен поставщиками им придется также повышать цены.

В целом, повышение НДС приведет к замедлению бизнес-процессов и экономического роста многих компаний, в том числе и крупных.

Реальность будет такова, что расходы на «увеличение налога» лягут на конечного потребителя.

Хорошим решением для малого бизнеса станет переход на УСН.

Многие будут экономить и незаконным способом: сокращать работников, которые устроены официально, либо выплачивать зарплату в конвертах.

Компании, которые работают на госзаказах, будут вынуждены отказываться от договоров, поскольку также работают с компаниями-упрощенцами. И повышение НДС ляжет на плечи компаний на УСН, их рентабельность существенно снизится, что приведет к задолженностям по текущим обязательствам и в дальнейшем – к банкротствам.

При этой всей тенденции будет наблюдаться снижение покупательской способности населения.

Сколько будет НДС в 2021 году и что изменится для налогоплательщиков

С какого числа ожидается повышение НДС до 20 % мы разобрали: государственные и коммерческие предприятия должны перейти на новый налог ровно в полночь с 31.12.18 на 01.01.19. А вот как это будет проходить, многим не совсем понятно.

Уточним, повышенная надбавка будет применяться не ко всем товарным группам. Изменение НДС с 2021 года затронет только основной налог. При этом, согласно ст. 164 НК РФ, льготные ставки в 0 % и 10 % останутся неизменными. Социально значимые продукты, лекарственные препараты и другие важные составляющие потребительской корзины не подорожают.

Увеличение ставки НДС с 2021 г. повлияет на стоимость оказанных услуг, реализуемых изделий, а также имущественных прав, к которым не применяются льготные надбавки.

Новшества затронут также услуги и изделия, цены на которые устанавливают государственные органы. В том числе, это приведет к повышению коммунальных платежей. Данную информацию Министерство Финансов РФ подтвердило в письме № 03-07-11/53970, опубликованном первого августа 2021.

По мнению руководства страны, нововведения позволят увеличить федеральный бюджет на 600 млрд. руб. в год. Эти деньги планируют потратить на развитие обслуживающих структур, освоение новых экономических секторов, финансирование необходимых социальных программ. Об этом было сказано в письмах № 03-07-14/54365 и № 03-13-14/54406, подписанных еще в начале августа 2021 г.

Можно предположить, что новшества отразятся не только на стоимости товаров и услуг, но и на оформлении финансовой отчетности. Скорее всего, корректировки внесут в книгу продаж и установленную форму декларации. Документы, в которых не отображается налоговая ставка останутся без доработок. Подробнее об основных нововведениях мы узнаем только в 1 квартале 2021 г.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса! Получай первым горячие новости и лайфхаки!

Когда нужно вносить изменения в договоры

Договоры купли-продажи, подряда и оказания услуг часто заключают на длительный срок, поэтому они захватывают 2021 и 2021 год. В таком случае у бизнесменов возникает вопрос — нужно ли вносить изменения, и если да, то какие?

Изменения не нужны, если:

Пример:

Цена товара за единицу — 1 000 рублей без НДС. Итоговая сумма к оплате определяется на основании действующей на дату отгрузки ставки налога:

- до 01.01.2019: 1 000 + 1 000 × 18% = 1 180 рублей;

- с 01.01.2019: 1 000 + 1 000 × 20% = 1 200 рублей.

- Товар поставляется по льготным ставкам 10% или 0%;

- Цена на каждую поставку согласуется отдельно;

- Цена установлена без налога, и формулировка «без НДС» прописана в тексте договора;

- Условия договора предусматривают «автоматическую» корректировку цены при изменении ставки НДС. Цена пересчитывается аналогично предыдущему варианту. Разница в том, что итоговая сумма в договоре указана с учетом налога.

Во всех остальных случаях в договор нужно внести дополнительное соглашение, чтобы разделить отгрузки 2021 и 2021 года. Это поможет избежать споров о стоимости товаров с контрагентами.

Главным образом, это относится к уже действующим договорам, которые были подписаны до принятия решения о росте ставки НДС — в первом полугодии 2021 года и ранее. Договоры, заключенные позже, в большинстве случаев включают этот раздел. Если бизнесмен забудет об этом соглашении — можно дополнить договор. Главное, чтобы соглашение было датировано 2021 годом.

При заключении договора купли-продажи на товар, ценой 1 000 рублей за единицу, включите в договор соглашение со ссылкой на новую редакцию ст. 164 НК РФ:

Цена единицы товара без учета НДС составляет 1 000 руб. НДС начисляется дополнительно по ставкам, установленным п. 3 ст. 164 НК РФ, а именно: до 31.12.2018 включительно налог рассчитывается по ставке 18%, начиная с 01.01.2019 — по ставке 20%

НДС 20% и его изменение в длящемся договоре

Все мы знаем, что с 01.01.2019 года ставка НДС была повышена до 20%. В связи с этим многие компании, особенно те, у кого много различных длящихся договоров, по уши зарылись в дополнительных соглашениях об увеличении стоимости по договору на 2%.

Давно уже всеми нами читаны-перечитаны разъяснения ФНС по поводу необходимости заключать дополнительные соглашения при смене ставки НДС. Еще раз укажу выдержку из К+, вдруг кто не видел:

«Оплата НДС с 2021 года.

Ситуация 1. НДС не включен в цену договора и начисляется дополнительно («Стоимость составляет 100 руб., кроме того, НДС»).

Допсоглашение нужно только в том случае, если продавец согласен уменьшить цену товаров, работ или услуг из-за повышения ставки НДС.

Ситуация 2. НДС не выделен в цене договора («Стоимость составляет 100 руб.»).

В этой ситуации налог по умолчанию включен в цену договора. Продавец из данной цены самостоятельно выделяет сумму НДС. Исключение — из условий договора или обстоятельств, предшествующих его заключению, следует, что налог не учтен в цене договора. Такова позиция Пленума ВАС РФ, на актуальность которой весной указал Минфин.

Допсоглашение нужно, если вы решили пересмотреть порядок определения цены или изменить ее.

Ситуация 3. НДС включен в цену договора («Стоимость составляет 100 руб., включая НДС», «Стоимость составляет 100 руб., в том числе НДС 18%»).

Общая стоимость товаров не меняется, а затраты из-за повышения ставки несет продавец. Допсоглашение нужно, если покупатель согласен взять эти затраты на себя и увеличить цену договора. Заключать допсоглашение только для того, чтобы поменять ставку в договоре с 18% на 20%, не обязательно.»

Так вот, к чему я это. На днях решал одну интересную рабочую задачу, о которой, собственно, и хочу поведать.

В рамках компании нужно было подготовить дополнительные соглашения о повышении стоимости по договору на 2% (НДС), поскольку в соответствии с п. 1 ст. 452 ГК РФ, соглашение об изменении договора должно совершаться в той же форме, что и основной договор. Если договор был совершен в письменной форме, то заключение письменного дополнительного соглашения, в том числе на повышение арендной платы, неизбежно. Но так ли это?

Поскольку договоров у компании 980, столько же требовалось и соглашений. Можно было бы создать макрос и просто наштамповать допников, но я пошел другим путем.

Сделаю оговорку, большая часть «подопытных» договоров – аренда, где-то недвижимость (регистрация не требуется), где-то очень даже движимость, стоимость договора определена как цена договора + «в том числе НДС». Во всех договорах аренды есть право арендодателя по согласованию с арендатором изменять размер стоимости аренды по договору не чаще одного раза в год. Тоже самое можно применить, если в договоре вообще не оговорен порядок изменения стоимости арендной платы. (ч. 3 ст. ст. 614 ГК РФ).

Пользуясь правом изменения арендной платы, выставляем счета на новую сумму, увеличив размер оплаты на 2% (НДС). И, собственно, на этом все… Контрагент оплачивает эту сумму, тем самым соглашаясь на повышение, не подписывая никакое дополнительное соглашение. При этом собственники-арендодатели не теряют 2%, арендаторы не погружаются в рутинную работу по подготовке дополнительных соглашений.

А как же п. 1 ст. 452 ГК РФ, спросите Вы, обязательный письменный порядок? Ответ прост – в соответствии с п. 5 Информационного письма Президиума ВАС РФ от 05.05.1997 N 14 договор в письменной форме может считаться измененным, если в ответ на письменное предложение внести изменения в договор совершены соответствующие конклюдентные действия.

Вот такие пироги.

Кто заплатит за повышение ставки

Кто должен платить дополнительные 2%? Продавец или покупатель? Зависит от условий заключенного договора.

Когда за повышение платит покупатель

Если условия договора предусматривают корректировку цены при увеличении НДС — разницу в 2% платит покупатель. В этом случае ему придется смириться с ростом цены, так как условия сделки не дадут оспорить этот факт.

Если цена товара составляла 1 000 рублей без НДС и 1 180 рублей с НДС, то с 01.01.2019 она будет равняться 1 200 рублей с НДС.

В итоге покупатель заплатит больше на 20 рублей или на 1,7% (20 рублей / 1 180 рублей).

Когда за повышение платит продавец

Если цена в договоре указана с учетом НДС и не предусматривает корректировку, изменить ее можно только по соглашению сторон. В этом случае покупатель, руководствуясь принципом свободы договора (ст. 421 ГК РФ), не обязан идти навстречу продавцу и может не согласиться на увеличение стоимости.

Тогда продавец, начиная с 01.01.2019, будет обязан выделить из общей цены продажи НДС по ставке 20%.

Если итоговая цена единицы товара 1 180 рублей, то цена без НДС после 01.01.2019 будет равна 1 180 рублей / 120 × 100 = 983,33 рубля.

Продавец потеряет 16,67 руб. (1 000 рублей — 983,33 рубля) или 1,67% от стоимости.

Как стороны сделки могут договориться

Когда покупатель платит НДС, продавец может попытаться договориться с ним, сославшись на то, что «дополнительные» 20 рублей можно поставить к вычету по декларации и уменьшить сумму к уплате в бюджет. В итоге покупатель практически ничего не потеряет. Разница в том, что заплатить поставщику надо будет сразу, а экономия на НДС возникнет по итогам налогового периода (квартала).

Если же покупатель работает на одном из специальных налоговых режимов и не платит НДС, то он учитывает всю сумму в качестве затрат и теряет 1,7% «безвозвратно». В таком случае продавец может предложить компромисс — поделить разницу пополам. То есть при цене 1 000 рублей без НДС увеличить итоговую сумму не на 20, а на 10 рублей — до 1 190 рублей.

| Шведчикова Ольга Анатольевна, заместитель генерального директора по экономике ООО «Маркет Лайн» рассказывает, как скажется рост НДС на бизнесе, который платит налог по ставке 10%. |

— Как повышение НДС отразится на вашем бизнесе?

— 98% продаж у нас идет со ставкой НДС 10%, таким образом, к доначислению сумма будет минимальной, но вычеты по полученным работам и услугам вырастут. Таким образом, сумма НДС для перечисления в бюджет снизится, также снизится процент налоговой нагрузки.

— Какие последствия в вашем сегмента вы ожидаете/прогнозируете?

— В связи со снижением процента налоговой нагрузки участятся запросы из ИФНС с обоснованием показателя. На финансовые результаты и движение денежных средств значительного влияния не прогнозируется.

— Поменяется ли что-то еще с увеличением НДС (к примеру, декларация по налогу, форма книг продаж и покупок)?

— Да, думаю, что форма декларации будет откорректирована, книги покупок и книги продаж также, добавятся поля для отражения всех ставок: 10%, 18%, 20% — в переходный период это необходимо.

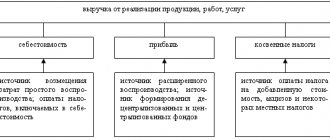

Общий подход

С 1 января 2021 года действует Закон от 03.08.2018 № 303-ФЗ (далее – Закон № 303-ФЗ) с изменениями в Налоговый кодекс РФ. Он потребовал своего рода переходного периода по НДС с 18 на 20% в отношении товаров (работ, услуг), имущественных прав, указанных в п. 3 ст. 164 НК РФ.

ФНС исходит из того, что:

- ставка 20% применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2021 года (п. 4 ст. 5 Закона № 303-ФЗ);

- исключений по договорам, заключенным до вступления в силу Закона № 303-ФЗ и имеющим длящийся характер с переходом на 2021 и последующие годы, этим ФЗ не предусмотрено.

Следовательно, в отношении реализации и т. п. ставка НДС 20% действует независимо от даты и условий заключения договоров.

При этом на основании п. 1 ст. 168 НК РФ продавец дополнительно к цене отгрузки начиная с 01.01.2019 обязан предъявить к оплате покупателю сумму налога, исчисленную по ставке 20 процентов.

В этой связи вносить изменения в договор в части изменения размера ставки НДС не нужно. Хотя его стороны могут уточнить порядок расчетов и стоимость реализации в связи с повышением ставки НДС.

Также см. «Дополнительное соглашение к договору об изменении ставки НДС с 2021 года: образец».

Повышение ставки НДС не меняет для плательщика порядок и момент определения налоговой базы по НДС.

Что говорят чиновники об изменении цены договора при росте ставки НДС

Государственные органы дают разъяснения, которые вряд ли обрадуют продавцов.

Минфин в информационном письме от 28.08.2018 № 24-03-07/61247 указал, что рост ставки НДС не должен привести к изменению цены по государственным контрактам. Поэтому продавцам, работающим по госконтрактам, в большинстве случаев придется компенсировать повышение ставки НДС за свой счет. Исключение — крупные сделки, объемы которых превышают лимиты, установленные постановлением Правительства РФ от 19.12.2013 № 1186:

- 10 млрд рублей для федеральных нужд;

- 1 млрд рублей для нужд субъектов РФ;

- 500 млн рублей для муниципальных нужд.

По всем остальным категориям договоров ФНС РФ в своем письме от 23.10.2018 № СД-4-3/[email protected] приходит к аналогичному выводу. По мнению чиновников, между ростом ставки НДС и необходимостью внести изменения в договор нет связи.

Однако в этом же письме специалисты ФНС указывают, что за сторонами остается право изменить условия по договоренности. Если договориться не удалось, остается рассчитывать только на суд.

Что решит суд, если партнеры по сделке не договорятся

Перспективы судебного разбирательства неоднозначны. Пункт 2 ст. 422 ГК РФ определяет, что условия договора не меняются при изменении законодательства.

Исключение — прямое указание в законе на то, что обязательства по ранее заключенным договорам подлежат корректировке. Однако закон № 303-ФЗ не содержит подобных положений.

Можно сослаться на ст. 451 ГК РФ о корректировке договора в связи с существенными изменениями условий сделки и посчитать таковым рост ставки НДС. В этом случае продавцу придется доказывать, что он понесет значительный ущерб, знание о котором препятствовало бы заключению договора. Однако потери продавца нельзя считать существенными — они составляют менее 2% от суммы сделки.

Новая арбитражная практика по этому вопросу еще не сформировалась, судебные разбирательства начнутся со следующего года. В «зеркальной» ситуации, после снижения ставки НДС с 20% до 18% в 2004 году, суды указывали, что изменить договор можно только по соглашению сторон.

Постановление ФАС Уральского округа от 08.07.2008 г. по делу N Ф09-4928/08-С5 — лизингополучатель просил уменьшить цену по договору, так как ставка НДС снизилась на 2%. Суд отказал, сославшись на то, что лизинговый платеж можно пересчитать только по договоренности сторон.

Такой же позиции придерживается и Высший Арбитражный Суд РФ (п. 17 Постановления Пленума ВАС РФ от 30.05.2014 № 33.)

Таким образом, шансов выиграть дело в такой ситуации практически нет, а изменять договор в одностороннем порядке недопустимо. Расторгнуть договор можно только если в нем прописано изменение налоговых ставок как одно из условий досрочного расторжения.

Изменение с 01.01.2019 стоимости товаров, отгруженных до 01.01.2019

В связи с повышением НДС в переходный период 2021 и 2021 годов велика вероятность изменения их цены. Вот какие действия нужно предпринять в этом случае.

Если товары (работы, услуги), имущественные права отгружены (переданы) до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяют налоговую ставку, действовавшую на дату отгрузки (передачи).

В связи с этим, в графе 7 корректировочного счета-фактуры приводят ту ставку НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный документ.

Как начислять НДС в переходном периоде

Рассмотрим «переходные» случаи уплаты налога с точки зрения обеих сторон сделки. Речь идет о ситуации, когда аванс перечислен в одном периоде, а отгрузка произведена в следующем. Рассмотрим именно аванс, так как если оплата поступает после отгрузки, ее период не влияет на начисление НДС.

Основной критерий определения ставки — период оплаты аванса или реализации (приобретения) товара.

Как начислять НДС в переходном периоде

Если аванс относится к отгрузке 2021 года, то:

- покупателю выгоднее платить аванс в 2021 году, чтобы возместить на 2 процентных пункта больше;

- продавцу выгоднее получать аванс в 2021 году, чтобы заплатить на 2 процентных пункта меньше налога.

После отгрузки обеим сторонам сделки придется заплатить налог сполна, но в текущем периоде можно получить небольшую экономию.

Как начислять НДС при возврате товара

В 2021 году покупатель может захотеть вернуть товар, купленный в 2018 году. Когда товар уже был принят к учету, его можно вернуть, только если продать обратно продавцу с выставлением счета-фактуры «на общих основаниях». Тогда ситуация будет «зеркальной» по сравнению с рассмотренной выше. Если стороны не договорились об изменении цены, то «страдает» покупатель, который теперь продает товар и вынужден начислить дополнительный НДС при обратной отгрузке.

Как приспособить договор с контрагентом к увеличению ставки

В первичном договоре между поставщиком и покупателем, если он заключен в 2021 году или ранее, будет прописана ставка 18% для всех правоотношений. Задача сторон — переделать (или грамотно использовать без изменений — иногда это возможно) договор так, чтобы он, не нарушая их интересов, обеспечивал применение ставки 20% в рассмотренных выше случаях. По мнению Минфина, дата заключения договора при отгрузках 2021 года значения не имеет. В любом случае с 01.01.2019 нужно применять ставку 20% (письмо Минфина от 07.09.2018 № 03-07-11/64045).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Договоры между плательщиками НДС бывают двух основных типов:

- Те, где стоимость товара к оплате указывается отдельно от НДС (и ставка не конкретизируется — со ссылкой на применение ставки, определенной законом).

В этом случае поставщику и покупателю в принципе не нужно ни о чем друг с другом отдельно договариваться. В договоре (и создаваемых в соответствии с ним документах, например в счетах-фактурах) указывается ставка, установленная законодательством (и в порядке, предусмотренном законодательством).Таким образом, если, к примеру, отгрузка товара происходит в 2019 году, а предоплата произведена в 2018-м, предполагается автоматическое увеличение итоговой суммы к оплате на 2%. Контрагент должен будет доплатить их, а продавец — выставить отгрузочный счет-фактуру со ставкой 20%.

- Те, где стоимость товара к оплате включает НДС (в определенном размере).

В данном случае договор придется переделывать.Это можно сделать разными способами, например:

- прекратить действие старого договора и заключить новый;

составить дополнительное соглашение к старому.

Инициировать изменение (перезаключение) договора поставщик может, направив контрагенту письмо о повышении НДС до 20 процентов.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Ознакомимся подробнее с его спецификой, а также образцом письма контрагенту об изменении ставки НДС.

Когда нужен корректировочный счет-фактура

Если стороны согласовали увеличение цены — разницу доплачивает покупатель. Когда доплата производится в 2021 году, ее следует учесть с использованием корректировочного счета-фактуры, который составляется в дополнение к первоначальному счету-фактуре на аванс.

Корректировочный счет содержит сведения об изменении суммы налога и общей суммы отгрузки по сравнению с первоначальным счетом-фактурой. В письме ФНС от 23.10.2018 № СД-4-3/[email protected] приведены примеры корректировочного счета-фактуры.

Корректировочный счет-фактура

Случается, что по каким-то причинам счет-фактура, выставленный в 2018 году, не был учтен вовремя. В этом случае чтобы определить период, за который применяется вычет, важна дата получения документа.

Счет-фактура, относящийся к 4 кварталу 2021 года, будет получен уже в 2021 году. Этот документ включает НДС по ставке 18%. В зависимости от даты поступления счета-фактуры вычет применяется в следующем порядке:

- Если он поступил раньше срока, установленного для представления декларации по НДС за 4 квартал 2021 года (т. е. до 25.01.19) — включите вычет по счету-фактуре в эту декларацию (п. 1.1 ст. 172 НК РФ);

- Если он поступил после 25 января — учитывайте вычет в декларации за 1 квартал 2021 года. Так как отгрузка была в предыдущем периоде, оснований для увеличения вычета нет — примите к вычету НДС по ставке 18%.

На дату написания статьи (ноябрь 2021 года) изменения в форму декларации по НДС не внесены. Но уже есть проект приказа ФНС, опубликованный на Едином портале проектов нормативных правовых актов. В соответствии с проектом, в раздел 3 будут добавлены строки, отражающие увеличенные налоговые ставки. В декларации за 1 квартал 2021 года вследствие переходной ситуации будут задействованы старые и новые строки.

Проект новой формы декларации по НДС

Повышение ставки налога

Закон № 303-ФЗ изменил ставки НДС. С 1 января 2019 года они будут таковы:

- основная ставка — 20% (старая ставка —18%);

- ставка для льготных групп товаров — 10% (без изменений);

- расчетная ставка 20/120 (старая ставка — 18/118) или 16,67%;

- расчетная ставка для льготных групп товаров — 10/100 или 9,09% (без изменений).

Ставки НДС в 2018 году

Расчетная ставка применяется в таких случаях:

- при уплате НДС с аванса;

- при реализации предприятия как имущественного комплекса;

- при приобретении у иностранных организаций электронных услуг.

Изменение ставки НДС влияет на уже заключенные договоры, которые будут действовать в следующем году. Как именно — это зависит от конкретной формулировки в договоре. Обычно указывают один из пяти вариантов:

- Стоимость договора XX рублей, включая НДС.

- Стоимость договора XX рублей, включая все принимаемые налоги.

- Стоимость договора XX рублей, включая НДС NN рублей.

- Стоимость договора XX рублей, кроме того НДС по ставке 18%.

- Стоимость договора XX рублей, кроме того НДС по действующей ставке.

Иначе говоря, в договоре чаще всего фиксируется сумма или ставка налога, как в пунктах 1-4. И только лишь в пункте 5 ни ставка налога, ни его сумма не зафиксирована.

Последний вариант в данной ситуации является предпочтительным для поставщика, поскольку позволяет ему не потерять 2% от суммы договора без согласования новых условий и подписания дополнительного соглашения. Если реализация по этому договору состоится в декабре, то НДС будет рассчитываться по ставке 18%. Если же сделка пройдет в январе, налог будет исчислен по ставке 20%. В любом случае требование закона будет соблюдено, а поставщик останется при своем.

В чем сложности

Работать с новой ставкой НДС нужно будет сразу же, то есть каких-либо переходных периодов не предусмотрено. Поэтому многим организации и ИП столкнутся с некоторыми трудностями. В частности, они возникнут при таких обстоятельствах:

- Когда сложно определить момент операции, то есть она имеет длящийся характер. Примером может служить выполнение работ по строительству.

- Когда операция проводится в нескольких периодах по одному договору.

- Когда оказание услуг или поставка товара приходится на один период, а выставление счета-фактуры — на другой.

Дабы снять некоторые вопросы, ФНС выпустила письмо от 23 октября 2018 года № СД-4-3/[email protected], в котором пояснила, какую ставку НДС указывать:

- при возврате в 2021 году товара, который был реализован в 2018;

- при исправлении счета-фактуры по товарам, отгруженным до 1 января;

- при изменении стоимости таких товаров, например, при предоставлении ретроскидки.

Правило такое: ставка НДС указывается на дату реализации. То есть если при покупке товара действовала ставка 18%, она и будет указываться при возврате в 2019 году. То же самое справедливо и при исправлении счета-фактуры и изменении стоимости товара после его реализации.

Законы, которые изменили правила по НДС

Кто будет оплачивать 2%

Итак, из 5 приведенных выше вариантов написания положений о цене и НДС в договорах только в одном поставщик защищен от повышения ставки. Формулировка составлена таким образом, что накладывает на покупателя обязанность уплатить НДС по ставке 20% в полном объеме. В остальных приведенных выше примерах сторонам придется обговаривать, за чей счет будет оплачиваться повышение ставки налога:

- либо покупатель доплачивает 2% к цене;

- либо продавец платит эту разницу из собственных средств.

Хотя НДС по факту удерживается с покупателей, не каждый из них согласится платить на 2% больше. Если покупатель откажется увеличивать цену договора из-за роста ставки НДС в 2021 году, поставщику придется:

- либо отказываться от сделки;

- либо компенсировать эту разницу и собственных средств.

Причем списать эти затраты в расходы не получится — об этом говорится в письме ФНС от 31 октября 2018 года. Налоговики напоминают, что НДС, являясь косвенным налогом, должен быть полностью предъявлен покупателю.

Что делать поставщику, если покупатель не соглашается производить доплату? Эксперты рекомендуют — нужно произвести отгрузку и указать в документах НДС 20%. В итоге у поставщика образуется дебиторская задолженность, которую можно будет списать в установленном порядке. Сделать это можно будет спустя 3 года (истечение срок исковой давности) после проведения всех необходимых процедур — инвентаризации, издания локального акта на списание дебиторской задолженности и так далее.

Еще один вариант поставщику не потерять 2% от стоимости — уменьшить количество поставляемого товара. В таком случае при реализации составляется счет-фактура, в котором указывается ставка НДС 20%. При этом счет-фактуру на аванс менять не нужно.

Еще одна рекомендации экспертов заключалась в том, чтобы разделить товары на составные части. Смысл в следующем: если не удается осуществить реализацию до конца года, можно оформить отгрузку отдельных составных частей продукции. Например, если это мебель, то сначала отгружается корпуса (это нужно сделать до конца года), затем — фурнитура, крепления и прочие составляющие. При этом будет считаться, что реализация состоялась в 2018 году.

Однако против последнего варианта выступило Министерство финансов — в своем письме от 29 октября специалисты ведомства заявили, что в таком случае реализация будет считаться произведенной на дату отгрузки последний партии составляющих частей товара.

Как действовать, если покупатель согласился доплатить разницу? Это будет зависеть от того, когда поступит доплата:

- Если они придет в 2021 году за товары, которые будут реализованы в 2021 году (то есть доплачивается аванс), то это расценивается как увеличение стоимости продукции. Соответственно, с поступившей суммы нужно будет начислить НДС по расчетной ставке 18/118.

- Если эта сумма поступит в 2019 году, то она считается уже непосредственно доплатой налога. В таком случае следует оформить корректировочный счет-фактуру.

Что еще изменили законом № 303-ФЗ

Прочие изменения, кроме ставки НДС, внесенные законом 303-ФЗ