Для кого доступен переход на ЕСХН

Налоговое право предусматривает применение спецрежима для коммерческих структур, соответствующих следующим параметрам:

- юридические лица или ИП, занимающиеся воспроизводством и реализацией продукции, относимой к разряду сельскохозяйственной;

- доля реализации сельхозпродуктов в валовой выручке составляет не менее 70% (для всех видов продукции).

Исходя их функционала и организационно-правовой формы субъекта бизнеса, к плательщикам ЕСХН относятся:

- ООО и ИП, имеющие коды ОКВЭД сельхозпроизводителей;

- потребительские кооперативы сельскохозяйственной направленности (перерабатывающие, сбытовые, животноводческие, садоводческие);

- артели, занимающие ловлей и переработкой рыбных и иных водных биоресурсов.

Важно: для отнесения к разряду сельхозпроизводителей необходимо комплексное наличие трех факторов – продукция должна производиться, перерабатываться и реализовываться претендентом на применение ЕСХН. Отсутствие одной составляющей дает основание отказать налогоплательщику в переходе на сельхозналог.

Рыболовецкие хозяйства в российских моногородах и поселках, где этот вид деятельности является градообразующим, для использования льготного режима должны соответствовать дополнительным критериям:

- количество работников рыбохозяйственных предприятий (включая проживающих с ними членов семьи) должно составлять не меньше половины общего числа жителей города/поселка;

- списочная численность работников, участвующих в рыбохозяйственной деятельности ограничена – не более 300 человек в год;

- рыболовство должно осуществляться при помощи собственных или арендованных (зафрахтованных) промысловых судов.

Обратите внимание: для рыболовецких предприятий (ИП) сохраняется требование использования ЕСХН при объеме реализации сельхозпродукции (улова рыбы), составляющем 70% от валового дохода.

Кто может стать плательщиком ЕСХН

Как я уже сказала, что перейти на ЕСХН могут и юрлица, и ИП. Но для этого надо соответствовать определенным критериям. Каким именно?

Налогоплательщиком по этому спецрежиму может быть только сельскохозяйственный товаропроизводитель. Кто это такой?

Согласно НК РФ, с/х товаропроизводителем признаются:

- юрлица и ИП, занимающиеся производством с/х продукции, ее переработкой (подразумевается как первичная так и последующая (то есть уже промышленная) переработка) и реализацией этой продукции. Здесь важно, чтобы доходы по этой деятельности были равны как минимум 70% от всех доходов налогоплательщика.

- с/х потребительские кооперативы (садоводческие, огороднические, животноводческие, а также перерабатывающие с/х продукцию, сбывающие ее или работающие в сфере снабжения с/х). При этом критерий по доле доходов в 70% здесь также сохраняется!

- рыбохозяйства, рыбохозяйственные организации и ИП, если: средняя численность работников за налоговый период не больше 300 человек;

- если доля «профильных» доходов (реализация улова и рыной продукции) составляет как минимум все те же 70% от общих доходов;

- если они занимаются рыболовством на судах, которые находятся в их собственности или используются по договору фрахтования.

Что же считается с/х продукцией? В это понятие включают:

- продукты растениеводства (причем не только сельского, но и лесного хозяйства);

- продукты животноводства (в т. ч. выращивание / доращивание рыб и иных биологических водных ресурсов);

- улов водных биологических ресурсов, рыбная и иная продукция из них.

Подведем итог. Чтобы применять ЕСХН, надо отвечать следующим критериям:

- Заниматься производством / переработкой / реализацией с/х продукции.

- Доля доходов от этой деятельности должна быть равна как минимум 70% от всех доходов.

- Для рыбохозяйств есть дополнительные ограничения в виде численности работников (до 300 человек) и наличию собственных и арендованных судов.

ЕСХН не вправе применять:

- Те, кто производит подакцизные товары;

- Те, кто работает в игорном бизнесе;

- Казенные и бюджетные учреждения.

Запрет на использование единого сельхозналога

В отдельных случаях налоговое законодательство не допускает применение льготного режима даже при соблюдении вышеприведенных условий. Не разрешено использовать ЕСХН сельхозпроизводителям, которые, помимо основной деятельности, выполняют следующие работы:

- производят товары, облагаемые акцизными сборами (табачные изделия, алкоголь);

- занимаются игорным бизнесом.

Кроме того, запрещено переходить на уплату ЕСХН сельскохозяйственным организациям, входящим в бюджетную структуру.

Что делать после регистрации крестьянского (фермерского) хозяйства

После регистрации КФХ, если забыли подать уведомление на спецрежим, можно его подать в течение 30 дней.

Уведомления из фондов (ФСС, ПФР) должны прийти сами, но если не пришлют — нужно будет их получить.

Аренда или приобретение земельного участка для нужд КФХ может быть осуществлена как до, так и после регистрации.

Также узнайте о государственной поддержке, льготах, налоговых каникулах в вашем регионе для фермерских хозяйств.

Крестьянско-фермерские хозяйства имеют ряд существенных отличий от других субъектов предпринимательской деятельности не только по причине особенной структуры и иных законодательных требований, но и благодаря возможности использования специальной формы налогообложения. Единый сельскохозяйственный налог отличается большей простотой в подаче отчетности и выплате регулярных платежей на полученную прибыль.

Как известно, переход на ЕСХН происходит не автоматически – для этого, создавая само КФХ, нужно подать специальное заявление в налоговую структуру и получить подтверждение этого органа.

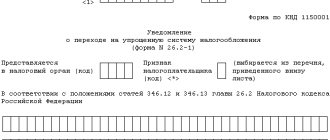

Процедура перехода на ЕСХН

Если организация или ИП соответствует всем критериям, соответствующим статусу сельхозпроизводителя, то налогоплательщик вправе заявить фискальным органам о своем намерении использовать льготный спецрежим.

Обратите внимание: переход на ЕСХН не носит обязательный характер и выполняется налогоплательщикам на добровольных началах.

Когда надо заявить о применении ЕСХН

Единый сельхозналог рассчитывается по итогам налогового периода – календарного года. По этой причине заявить о переходе на ЕСХН при использовании иных методик налогообложения можно до начала нового отчетного периода.

Предельными сроками подачи заявления в налоговый орган являются:

- для действующих ООО/ИП – 31 декабря;

- для новых субъектов хозяйственной деятельности – на протяжении 30 дней с момента регистрации.

Помните: нарушение сроков уведомления о переходе на ЕСХН является основанием для непризнания налогоплательщика субъектом спецрежима и начисления всех налогов по прежней схеме налогообложения.

Специфика применяемых систем налогообложения и отчетности КФХ

Деятельность фермерского хозяйства, его налогообложение регулируется в России Налоговым кодексом, а также ФЗ N 74 «О крестьянском хозяйстве» от 11.06.2003 в редакциях 2021г. При подаче документов на регистрацию хозяйства глава КФХ может сразу заявить о режиме налогообложения (см. → ). КФХ (как предприниматель) имеет право работать по одной из систем на выбор:

- ОСНО;

- ЕСХН.

В таком случае с момента регистрации вступит в силу избранный режим налогообложения. По умолчанию КФХ переходит на ОСНО. При прошествии месячного срока после регистрации, если КФХ не заявит о переходе на ЕСХН либо УСН, перейти на один из этих режимов хозяйство сможет лишь со следующего года. Заявление ему нужно будет подать налоговикам до 31 декабря.

Следует принять во внимание, что КФХ исчисляет по закону, помимо налогов, страховые взносы (в ПФР, ФСС, ФФОМС) независимо от применяемого спецрежима. Поскольку участниками КФХ являются не только члены хозяйства, но и нанятые работники, то фиксированные страховые платежи глава хозяйства (ИП) перечисляет за себя, членов хозяйства и в то же время оплачивает обязательное страхование за всех работающих по найму. Порядок платежей по взносам для глав фермерских хозяйств определяет ФЗ 212 от 24.07.2009, ст.14

Если в КФХ трудятся наемные работники, при любом спецрежиме необходимо сдавать следующую отчетность.

| Отчетные формы | Сроки сдачи | Кому сдавать отчетность |

| 2-НДФЛ (о доходах работника); 6-НДФЛ (сведения о произведенных налоговым агентом удержаниях по всем работникам); КНД 1110018 (информация о среднесписочной численности наемных работников) | Ежегодно до 01.04; ежеквартально (в текущем году: до 4 мая, 1 августа, 31 октября, годовая — вместе с формой 2-НДФЛ до 01.04.2017); ежегодно: для созданных на протяжении года хозяйств — до 20 числа месяца, идущего после того, в котором создавались, вновь зарегистрированные плательщики эти сведения в год открытия не подают | Налоговой службе |

| Персонифицированный учет и форма РСВ-1; СЭВ-М (данные о застрахованных работниках) | Ежеквартально (на бумажном носителе сдается, если работников до 25 человек, в 2021 году: до 16 мая, 15 августа, 15 ноября, за год — до 15.02.2017); ежемесячно (до 10 числа) | ПФР |

| Сведения, подтверждающие основную деятельность; | Ежегодно (до 15.04); ежеквартально: на бумажном носителе при числе работников до 25 подается до 20 числа месяца, идущего за отчетным периодом, в остальных случаях сдается электронный вариант до 25-го после отчетного периода | ФСС |

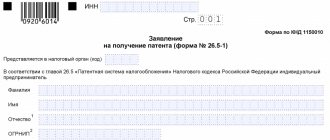

Как составить уведомление о применении ЕСХН

ФАЙЛЫ

Заявление-уведомление об использовании единого сельхозналога составляется налогоплательщиком по форме № 26.1-1 самостоятельно.

Для отметок налогового органа предусмотрен отдельный блок, в котором инспектор указывает дату поступления документа и регистрационный номер.

В головной части уведомления заявитель указывает обязательные сведения:

- наименование субъекта;

- ИНН и КПП налогоплательщика, уведомляющего о переходе на ЕСХН;

- номер (код) налоговой инспекции по месту нахождения/регистрации заявителя;

- признак налогоплательщика.

Составление уведомления не доставляет проблем заявителю, однако следует обратить внимание на следующие нюансы:

- признак заявителя выбирается в зависимости от времени подачи уведомления;

- если уведомление передается в контролирующий орган вместе с основным пакетом документов на регистрацию, то следует указать цифру «1»;

- при передаче заявления в течение месяца (30 дней) после регистрации – цифра «2»;

- при переходе с другого налогового режима – цифра «3».

Вновь созданные ИП и организации, указывающие в качестве признака заявителя «1» или «2», подписывают уведомление, заверяют печатью и передают в налоговую инспекцию.

Для плательщиков, ранее применяющих другую схему налогообложения и планирующих перейти на ЕСХН с 1 января следующего календарного года, необходимо представление сведений о доле валовой выручки, относящейся к реализации сельскохозяйственной продукции. В этом же поле указывается период, за который рассчитанная доля составляет не менее 70%.

Уведомление о применении ЕСХН может быть передано непосредственно в фискальный орган (руководителем организации, предпринимателем или доверенным лицом), отправлено по почте или по телекоммуникационным каналам связи.

Имейте в виду: если заявление №26.1-1 передается уполномоченным лицом, то необходимо наличие доверенности, заверенной в нотариальной конторе.

Общие правила и особенности налогообложение деятельности КФХ

ЕСХН = фиксированная процентная ставка * (сумма прибыли — величина расходов).

Налоговые платежи оплачиваются по итогам полугодия и за год. Кроме этого, применяется упрощенный учет в бухгалтерии по «кассовому» методу. Главой КФХ ведется учетная книга по расходам и прибыли, которая у налоговиков не заверяется. Ежегодно сдается:

- декларация на ЕСХН по месту регистрации до 31.03 следующего за отчетным года;

- до 1 марта представляется форма РСВ-2 (для ПФР).

Преимуществ у ЕСХН достаточно. Единый спецрежим позволяет, к примеру, списывать основные средства при вводе их в эксплуатацию, включать в прибыль авансовые платежи. Но при этом глава хозяйства не сможет воспользоваться отсрочкой по платежам и обязан будет заплатить земельный налог. Читайте более подробно про использование ЕСХН в статье: → применение ЕСХН для КФХ, порядок уплаты, формула расчета.

Для перехода на единый спецрежим следует подать в установленные сроки соответствующее заявление. Заявителем могут выступить только те из хозяйств, кто занимается производством, реализацией, переработкой исключительно сельхозпродукции с долей этого вида дохода не менее 70% от общей прибыли. Причем производство и продажа продукции сельского хозяйства в этом случае выступают как обязательное требование. К примеру, если хозяйство занимается только переработкой продукции без производства, то в переходе на ЕСХН ему могут отказать.

Крестьянское хозяйство, состоящее из 3 человек, занимается выращиванием, переработкой и реализацией овощей и фруктов. Прибыль хозяйства составляет 800 тыс. руб., затраты – 600 тыс. руб. Исходя из этих данных, сначала высчитывается база налога (основывается на разнице прибыли и расходов): 800000—600000=200000 руб.

После этого исчисляется ЕСХН к уплате в бюджет. Для расчетов используется действующая ставка 6%. В итоге получается следующее: 200000 * 6%=12 тыс. руб. Это и есть сумма единого налога, которую нужно будет заплатить.

| Основные составляющие подсчета | Расчетные данные и калькуляция |

| Данные для калькуляции | Налоговая ставка для ЕСХН (6%); расходы (600 тыс. руб.), прибыль (800 тыс. руб.) |

| База налога | Рассчитывается по формуле: сумма прибыль – сумма расходов; 800000—600000=200 тыс. руб. |

| ЕСХН к уплате | Расчет по формуле: база налога * фиксированная ставка (6%); 200000 * 6%=12 тыс. руб. |

Для того, чтобы использовать ЕСХН следует составить заявление установленного образца и передать его в налоговую инспекцию в сроки, оговоренные в законе.

Глава КФХ платит единый сбор по утвержденной ставке – 6,0%.

С 1 января 2021года в законодательстве появилось новшество, по которому ИП и организации становятся плательщиками НДС, согласно действующему общему порядку (п.12 ст.9 ФЗ от 27.11.2017 № 335-ФЗ).

Этот же закон предусматривает ряд условий, позволяющих получить право на освобождение по НДС ИП и организаций, работающих на ЕСХН.

Условия получения права не быть плательщиком налога по добавленной стоимости:

Если в течение одного календарного года были оформлены два действия:

– переход на специальный режим ЕСХН;

– освобождение от обязанностей по уплате НДС.

Если за 2021 год от своей деятельности КФХ на ЕСХН получено дохода менее 100,0 миллионов рублей

Важно! На последующие годы также прописана ограничивающая сумма, которая уменьшается на 10 млн. руб

в каждом последующем годовом периоде, так в 2021г. она составит – 70 млн. руб., в 2021г. – 80 млн. руб., за 2021г. – 90 млн. руб.).

Звонок в один клик

Преимуществ у ЕСХН достаточно. Единый спецрежим позволяет, к примеру, списывать основные средства при вводе их в эксплуатацию, включать в прибыль авансовые платежи. Но при этом глава хозяйства не сможет воспользоваться отсрочкой по платежам и обязан будет заплатить земельный налог. Читайте более подробно про использование ЕСХН в статье: → применение ЕСХН для КФХ, порядок уплаты, формула расчета.

Начало работы по ЕСХН

ИП и фирмы, работающие по общей или упрощенной системе налогообложения, переходят на ЕСХН, начиная с 1 января года, следующего за годом подачи уведомления. Те же, кто получил статус ИП или юридического лица и сразу заявил о намерении применять ЕСХН, используют этот режим с начала производственной деятельности.

Когда теряется право на применение ЕСХН

Утрата статуса сельхозпроизводителя и, соответственно, права на применение льготного аграрного спецрежима, возможна в следующих случаях:

- уменьшение обязательного 70%-ного барьера доли реализованной с/х продукции в валовом доходе;

- нарушение требований к сельхозпроизводителям, имеющим право применять спецрежим;

- прекращение деятельности, дающей право на применение ЕСХН;

- переход на другую форму налогообложения.

Поскольку налоговым периодом для сельхозналога признается календарный год, все решения относительно утраты права на использование ЕСХН принимаются после 31 декабря. При отказе от дальнейшего применения специального режима (вне зависимости от обстоятельств) субъект хозяйственной деятельности обязан оповестить об этом фискальную службу следующим образом:

- при нарушении критериев плательщика ЕСХН – путем подачи заявления об утрате права на спецналог по форме № 26.1-2;

- при желании использовать общую или упрощенную системы налогообложения – по форме № 26.1-3;

- при прерывании деятельности, относящейся к сельскому хозяйству – по форме № 26.1-7.

Сведения по приведенным формам должны быть переданы в налоговый орган на протяжении ограниченного периода – с 1 по 15 января нового календарного года.

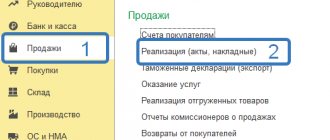

Бухгалтерский и налоговый учет ЕСХН

Налогообложение КФХ ЕСХН зачастую не связано с большими трудностями. Крестьянско-фермерские хозяйства, функционирующие в качестве юридического лица, в обязательном порядке должны организовать правомерное ведение бухгалтерского и налогового учета.

Крестьянско-фермерские хозяйства, осуществляющие деятельность как индивидуальные предприниматели, должны вести книгу полученных доходов и понесенных расходов.

Расходы компаний, применяющих спецрежимы (за исключением тех, кто работает на ЕНВД), жестко ограничены налоговым правом, в связи с тем, что позволяют организациям уменьшать налоговую базу при исчислении данного бюджетного платежа. Вследствие этого, каждый вид затрат организации или предпринимателя на ЕСХН должен быть включен в перечень расходов, указанных в ст. 346 НК РФ и быть документально подтвержденным и экономически обоснованным.

Похожие статьи

- Налоговая база ЕСХН

- Переход на ЕСХН

- Начислен ЕСХН проводка

- Какие есть преимущества у ЕСХН

- Отчетным периодом по ЕСХН признается

Перерасчет налогов при утрате права на спецрежим

После завершения отчетного года налогоплательщик, который нарушил требования, предъявляемые к сельхозпроизводителям, обязан произвести перерасчет налоговых платежей.

Вместо уплачиваемого в течение года ЕСХН, организации или ИП придется рассчитать и заплатить в бюджет основные виды налогов:

- налог на имущество (при наличии основных средств);

- НДС;

- налог на доходы (НДФЛ);

- налог на прибыль.

Все декларации по доначисленным налогам должны быть поданы в срок до 31 января, в этот же период необходимо погасить все бюджетные обязательства.

Одновременно с формированием и представлением в ФНС деклараций по общей системе налогообложения, бывший сельхозпроизводитель обязан составить уточненный расчет по ЕСХН (авансовым платежам) за 1 полугодие. Уплаченные суммы будут признаны переплатой по сельхозналогу.

Вернуться к применению ЕСХН можно по прошествии одного года после утраты права на его применение (либо добровольного отказа).

Заявление на ЕСХН при создании КФХ

Единый сельскохозяйственный налог (ЕСХН), Специальный налоговый режим для Платить ее нужно как при регистрации ИП — в размере рублей при личной Для создания и отправки заявления в электронном виде требуется . Официальный интернет-портал государственных услуг, г.

Общей системой налогообложения предусмотрены для уплаты индивидуальным предпринимателем следующие налоги и пошлины: Как видно из вышеперечисленного, большинство налогов и взносов связано с ведением бизнеса в определённых сферах. Поэтому многие Крестьянские фермерские хозяйства уплачивают лишь некоторые из перечисленных видов налогов НДФЛ, налог на добавленную стоимость.

Что платить Если участниками хозяйства было принято решение о регистрации организации , то становится возможным применение одной из следующих систем: Общая СН При нахождении на ОСН необходимо уплачивать имущественный, земельный и транспортный налоги если это необходимо , налог на добавленную стоимость, НДФЛ в качестве налогового агента. С упомянутой льготой можно ознакомиться в п. Пояснения имеются и к выплатам по НДФЛ. На протяжении пяти лет с момента регистрации хозяйства его члены, в том числе и глава, освобождаются по данным обязательствам.

Эта льгота сохранится и в случае, если он в течение этого времени перейдет на режим налогообложения в виде уплаты ЕСХН, а затем опять вернется на общий режим Лагутина Л.

ЕСХН могут применять организации и ИП, которые признаются сельскохозяйственными производителями в соответствии с гл. Подробнее о том, что такое ЕСХН и как он рассчитывается, мы рассказывали в отдельной консультации. Что понимается под КФХ? КФХ — это объединение граждан, связанных родством или свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции , основанную на их личном участии п. КФХ может состоять даже из одного лица п. Если КФХ создается гражданами, они заключают между собой соответствующее соглашение п. КФХ ведет свою деятельность без образования юридического лица.

Единый сельскохозяйственный налог Последний раз обновлено: На уплату единого сельскохозяйственного налога ЕСХН могут быть переведены только организации и индивидуальные предприниматели, которые являются сельскохозяйственными товаропроизводителями. Сельскохозяйственные товаропроизводители Сельскохозяйственными товаропроизводителями признаются организации, отвечающие критериям, приведенным в статье

ВИДЕО ПО ТЕМЕ: Упрощенка, вмененка и патент, как выбрать систему налогообложения