Основные элементы расходов по обычным видам деятельности

Обратите внимание на таблицу расходов по обычным видам деятельности.

| Чем занимается организация | Какие расходы считаются по обычным видам деятельности |

| Предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды | Осуществление которых связано с этой деятельностью |

| Предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности | |

| Участие в уставных капиталах других организаций |

Если названные в таблице расходы не являются предметом деятельности организации, то их относят к прочим расходам.

Также см. «Что включают в себя прочие расходы в бухгалтерском учете».

Также по обычным видам деятельности являются расходы в виде возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, в форме амортизационных отчислений.

Доходы от обычных видов деятельности

Правила записи доходов в бухгалтерском учете российских организаций закреплены в ПБУ 9/99. Бухгалтерское положение утверждено приказом №32н от 06.05.99 г. Оно предписывает компаниям признавать поступления доходами от обычной деятельности или относить их к прочим перечислениям. При этом доходами от обычных видов деятельности организации признаются поступления в качестве выручки за продукцию или оплаты в счет оказанных услуг.

Особенности признания выручки для организаций разных видов деятельности

Если фирма занимается сдачей объектов в аренду, в том числе в лизинг, ее выручкой будет арендная плата или лизинговый платеж. Для организаций, бизнес которых основан на участии в уставных капиталах или предоставлении прав за вознаграждение, к доходам от обычных видов деятельности относят выручку от указанной деятельности.

Правила оценки выручки для целей начисления

На счетах учета выручка отражается следующим образом:

- в сумме полных поступлений за отгруженный товар, выполненную работу

- в размере поступлений и дебиторских долгов при частичной оплате

- в объеме дебиторской задолженности, когда дана отсрочка платежа заказчику

- по стоимости ценностей, передаваемых в обмен на товары и работы

Если договоренности изменились и в цену продукции или работы по ранее заключенному контракту внесены поправки, требуется откорректировать и первоначальную величину выручки. Доходы от прочих видов деятельности учитываются аналогично, но на других счетах учета, согласно инструкции к плану счетов и ПБУ «Доходы организации».

Пример

На расчетный счет организации, занимающейся продажей сантехники, поступила выручка по договору реализации партии унитазов в размере 250 000 руб., а в кассу – плата за сдачу в аренду подсобного помещения рядом со складом в размере 18 000 руб.

Так как оптово-розничная торговля является основной деятельностью фирмы, сумма в 250 тыс. руб. будет отражена проводкой:

Дебет 51 «Расчетный счет» Кредит 90 «Выручка».

Сдача в аренду относится к прочим операциям, и не классифицируется как основная деятельность компании, поэтому поступление 18 тыс. руб. бухгалтером будет записано так:

Дебет 50 «Касса» Кредит 91.1 «Прочие доходы».

Учет сумм расходов по обычным видам деятельности

Рассматриваемые расходы принимают к бухгалтерскому учету в денежной сумме, равной оплате:

- в денежной и иной форме;

- величине кредиторской задолженности (с учетом п. 3 ПБУ 10/99).

Если оплата покрывает лишь часть признаваемых расходов, то расходы, принимаемые к учету – это сумма оплаты и кредиторской задолженности (в части, не покрытой оплатой).

Величину оплаты и/или кредиторской задолженности определяют исходя из цены и условий, установленных договором между организацией и поставщиком (подрядчиком) или иным контрагентом.

Если цена не предусмотрена в договоре и не может быть установлена исходя из его условий, для определения величины оплаты или кредиторской задолженности принимают цену, по которой в сравнимых обстоятельствах обычно организация определяет расходы в отношении:

- аналогичных материально-производственных запасов и иных ценностей, работ, услуг;

- предоставления во временное пользование (временное владение и пользование) аналогичных активов.

При оплате приобретаемых МПЗ и иных ценностей, работ, услуг на условиях коммерческого кредита в виде отсрочки/рассрочки платежа, расходы принимают к учету в полной сумме кредиторской задолженности.

Также см. «Учет материально производственных запасов».

Сумму оплаты и/или кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не деньгами, определяют стоимостью товаров (ценностей), переданных или подлежащих передаче организацией – исходя из цены, по которой в сравнимых обстоятельствах обычно компания определяет стоимость аналогичных товаров (ценностей).

При невозможности установить стоимость товаров (ценностей), переданных или подлежащих передаче организацией, величину оплаты и/или кредиторской задолженности по договорам, предусматривающим неденежный расчет, определяют стоимостью продукции (товаров), полученной организацией – исходя из цены, по которой в сравнимых обстоятельствах приобретается аналогичная продукция (товары).

Особенности:

- в случае изменения обязательства по договору первоначальную величину оплаты и/или кредиторской задолженности корректируют исходя из стоимости актива, подлежащего выбытию – исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов;

- сумму оплаты и/или кредиторской задолженности определяют с учетом всех предоставленных организации согласно договору скидок (накидок).

Также см. «Какой срок давности по кредиторской задолженности».

Правила группировки расходов по обычным видам деятельности

Дальнейшее формирование расходов по обычным видам деятельности идёт на:

- расходы, связанные с приобретением сырья, материалов, товаров и иных МПЗ;

- расходы, возникающие непосредственно в процессе переработки (доработки) МПЗ для целей производства продукции/выполнения работ/оказания услуг и их продажи, а также продажи (перепродажи) товаров (расходы по содержанию и эксплуатации ОС и иных внеоборотных активов, а также по поддержанию их в исправном состоянии, коммерческие расходы, управленческие расходы и др.).

При формировании расходов по обычным видам деятельности необходима их группировка по следующим элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Для управления в бухгалтерском учете организуют учет расходов по статьям затрат. Их перечень организация устанавливает самостоятельно.

РОССИЙСКИЕ ПРАВИЛА КЛАССИФИКАЦИИ РАСХОДОВ.

Бухгалтерский учет расходов регламентируется ПБУ 10/99 «Расходы организации». Согласно п. 4 ПБУ 10/99 расходы предприятия в зависимости от их характера, условий осуществления и направлений деятельности делятся на два вида:

- расходы по обычным видам деятельности;

- прочие расходы.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Данными расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг. Расходами по обычным видам деятельности является и возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемых в виде амортизационных отчислений.

Пунктом 8 ПБУ 10/99 определена группировка расходов по обычным видам деятельности по следующим элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Прочими расходами считаются расходы, отличные от расходов по обычным видам деятельности. К прочим расходам относятся расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности предприятия[1].

Прочими расходами считаются:

- расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов предприятия;

- расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

- проценты, уплачиваемые предприятием за предоставление ему в пользование денежных средств (кредитов, займов);

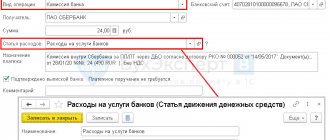

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

- штрафы, пени, неустойки за нарушение условий договоров;

- возмещение причиненных предприятием убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

- курсовые разницы;

- сумма уценки активов;

- перечисление средств (взносов, выплат и т. д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

- прочие расходы.

Прочими расходами также являются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т. п.).

Раскрывая порядок признания расходов в отчете о финансовых результатах, Минфин в п. 19 ПБУ 10/99 указывает, что данное признание осуществляется с учетом связи между произведенными расходами и поступлениями (то есть должно быть обеспечено соответствие доходов и расходов). Как видно из классификации, представленной выше, и перечень расходов по обычным видам деятельности, и перечень прочих расходов открытые. Все это в совокупности приводит вот к чему: при установлении связи между произведенными расходами и поступлениями бухгалтеры руководствуются профессиональным суждением, что возможна «миграция» расходов из одного вида в другой и что может возникнуть несовпадение мнений по отдельным вопросам классификации расходов. Для иллюстрации обратимся к паре примеров.

Всегда ли материальные затраты, затраты на оплату труда, отчисления в страховые фонды, амортизационные отчисления относятся к расходам по обычным видам деятельности? Нет, не всегда, например, начисленную амортизацию по непроизводственному объекту рекомендуют списывать в дебет счета 91‑2 «Прочие расходы», потому что вся «социалка», как не имеющая отношения к производственной деятельности, списывается в прочие расходы. Причем данная практика действует, несмотря на прямое указание в ПБУ 10/99 относить амортизационные отчисления к расходам по обычным видам деятельности. Аналогично заработная плата, начисленная сотруднику, чья деятельность связана со сдачей имущества в аренду, списывается в дебет счета 91‑2, потому что арендная плата зачисляется в состав прочих доходов (в кредит счета 91‑1 «Прочие доходы»).

Выборочный анализ бухгалтерской отчетности унитарных предприятий за 2021 год, находящейся в открытом доступе, показал, что в расшифровке прочих расходов фигурируют следующие (из числа тех, что могли бы быть учтены при иных обстоятельствах в составе расходов по обычным видам деятельности) расходы:

- налоги за счет собственных средств;

- материальная помощь и другие выплаты работникам и пенсионерам.

Промежуточный вывод: такие элементы затрат, как затраты на оплату труда, отчисления на социальные нужды, амортизация, допустимо относить в прочие расходы, если этим достигается соответствие доходов и расходов.

Следующий пример. Бюджетные средства согласно п. 8 ПБУ 13/2000 списываются со счета учета целевого финансирования как увеличение финансовых результатов (в кредит счета 91-1). Вместе с тем расходы, на финансирование которых предоставлена субсидия, чаще всего списываются как расходы по обычным видам деятельности (в дебет счетов 20, 23, 25, 26…) на том основании, например, что выплачена заработная плата производственным рабочим, начислена амортизация по производственным средствам. Формально при таком подходе к учету (при котором субсидия отражается в составе прочих доходов, а субсидируемые расходы в составе себестоимости) нарушается связь между доходами и расходами. Однако данный способ отражения, при котором превалирует характер расходов над источником их покрытия, является наиболее распространенным. При выборочной проверке бухгалтерской отчетности унитарных предприятий за 2021 год автор не обнаружил, чтобы в составе прочих расходов раскрывались расходы, финансируемые за счет государственной помощи. Правда, это не означает, что их там нет, поскольку предприятия расшифровывают не все свои затраты, и зачастую строка «Прочие» занимает весомую долю в разделе «Прочие расходы».

Последующий анализ расходов по обычным видам деятельности

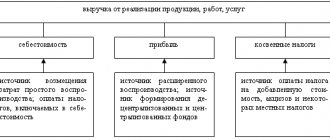

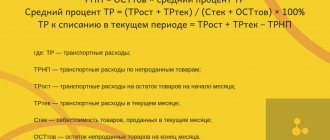

Для формирования финансового результата от обычных видов деятельности определяют себестоимость проданных товаров, продукции, работ, услуг. Она формируется на базе:

- расходов по обычным видам деятельности, признанных в отчетном году и в предыдущие отчетные периоды;

- переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды;

- корректировок, зависящих от особенностей производства и продаж.

При этом коммерческие и управленческие расходы можно признавать в себестоимости проданного полностью в отчетном году их признания в качестве расходов по обычным видам деятельности.

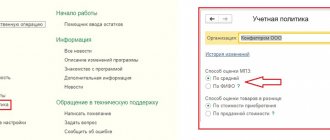

Правила учета затрат на производство продукции/продажу товаров/выполнение работ/оказание услуг в разрезе элементов и статей, исчисления себестоимости устанавливают отдельные нормативные акты и Методическими указаниями по бухучету (например, если МПЗ – то приказ Минфина от 28.12.2001 № 119н).

Также см. «Как признают расходы в бухгалтерском учете».

Читать также

17.09.2019