Основные аспекты

Любой гражданин вправе вернуть часть расходов, понесённых на оплату услуг или имущественной сделки.

Что это такое

Под налоговым вычетом понимается снижение налоговой нагрузки на определённую сумму. Деньги возвращаются не прямым переводов, а посредством уменьшения величины налога (пункт 3 статьи 210 Налогового Кодекса Российской Федерации). Именно к этому способу возврата чаще всего подталкивают налогоплательщиков в ФНС. Однако же доступен вариант перечисления необходимой суммы на карту или счёт в банке.

Плательщик должен получать в РФ прибыль, и отчислять с неё 13% налог, за исключением доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх. Неработающие официально граждане его не уплачивают, а потому под вычет не подпадают.

Важно! Не могут претендовать на компенсацию те бизнесмены, которые работают на особых налоговых режимах.

За какие расходы положена компенсация

В НК предусмотрено несколько типов компенсаций:

- имущественные (при продаже недвижимости, которая была в собственности меньше минимального срока владения, указанного в ст. 217.1 НК РФ; при продаже иного имущества (кроме ценных бумаг), которое было в собственности меньше трех лет; при приобретении жилья (долей в нем), земельного участка, предназначенного для строительства жилья или на котором уже построено жилье; вычет при изъятии для государственных или муниципальных нужд земельного участка и (или) расположенного на нем иного объекта недвижимости);

- профессиональные (индивидуальным предпринимателям; нотариусам, адвокатам и иным лицам, занимающимся частной практикой; налогоплательщикам, выполняющим работы (оказывающим услуги) по гражданско-правовым договорам; налогоплательщикам, получающим авторские вознаграждения);

- стандартные («на себя» некоторым категориям физлиц; на детей родителям и их супругам, усыновителям, приемным родителям и их супругам, опекунам и попечителям);

- социальные (расходы на благотворительность, обучение, лечение, добровольное личное страхование, добровольные взносы на пенсионное обеспечение (страхование), добровольное страхование жизни, дополнительные взносы на накопительную часть пенсии, прохождение независимой оценки своей квалификации, дорогостоящее лечение, обучение своих детей);

- возврат за убыточные манипуляции с ценными бумагами, ущерб от членства в инвестиционных союзах и заключенных сделок;

- инвестиционные (вычеты на прибыль, полученную в налоговом периоде от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ, находившихся в собственности более трех лет; вычеты по индивидуальному инвестиционному счету предоставляются либо в размере фактически внесенных на этот счет средств в налоговом периоде).

Возврат производится посредством уменьшения подоходного налога.

Внимание! Возможность получения компенсации предусмотрена в НК в ст. 219-222. Деньги за издержки возмещаются только, если гражданин официально трудоустроен. Скачать для просмотра и печати:

Статья 219 Налогового кодекса РФ “Социальные налоговые вычеты”

Статья 220 Налогового кодекса РФ “Имущественные налоговые вычеты”

Статья 221 Налогового кодекса РФ “Профессиональные налоговые вычеты”

Статья 222 Налогового кодекса РФ “Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов”

Что представляет собой налоговый вычет?

Налоговым вычетом называется сумма денег, на величину которой снижается финансовая база, нужная для расчета размера отчисления в бюджет страны.

Согласно НК РФ, существует шесть разновидностей компенсаций от государства:

- профессиональные;

- имущественные;

- стандартные;

- социальные;

- применяемые во время перемещения ущерба на последующие периоды налогообложения, полученного от проведенных с ценными бумагами действий и действий с денежными инструментами по сделкам срочного характера, приводящимися на рынке организованного типа;

- применяемые при перемещении ущерба от членства в союзе инвестиционного характера, на последующие периоды.

Кто может претендовать на вычет

Право на компенсации имеют юридические и физические лица, которые:

- являются резидентами РФ;

- находятся в пределах страны не меньше 183 дней в году.

Исключением являются те физлица, чья работа вынуждено ведётся на территории других государств (например, военные).

Условия и порядок получения вычета

Процедура состоит из следующих этапов (согл. ст. НК):

- Плательщик собирает все необходимые документы, составляет заявление и подаёт его в налоговую;

- Если ФНС одобрит запрос на предоставление компенсации, нужно выбрать способ перечисления средств.

Базовый перечень документов состоит из:

- заявления;

- бланков 3-НДФЛ и 2-НДФЛ;

- платёжные квитанции (чеки об оплате покупки, выписки из банков и пр.);

Список дополнительных бумаг определяется исходя из основания для возврата.

В сделках с недвижимостью нужно:

- соглашение купли-продажи;

- акт приёма-передачи;

- договор о кредитовании.

В случае с оплатой обучения требуется:

- договор с образовательным учреждением;

- свидетельство о получении аккредитации организацией;

- справка о прохождении учёбы (берётся в деканате).

Внимание! Для вычета за лечение потребуется диагноз врача. Скачать для просмотра и печати:

Статья 78 Налогового кодекса РФ “Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа”

За сколько лет можно получить налоговый вычет

Заявку по некоторым вычетам можно подавать не только в отчётный период, но и позднее. Запросить компенсацию можно не позднее трёх лет с момента, когда была совершена покупка или оплата услуг.

Размеры месячных выплат, предоставляемых после оформления вычета, не должны превышать 13% от ежемесячной оплаты труда. При этом если подоходный налог, взимаемый за год с заработка гражданина, меньше чем сумма, подлежащая возврату, то период освобождения от сбора будет растянут на несколько лет.

Вычет, который был получен до 01.01.2001, не учитывается

Резюмируя, хотелось бы отметить, что до 2001 года предоставление вычета происходило исходя из закона Российской Федерации «О подоходном налоге с физических лиц». Этот закон больше не является действительным, так как утратил силу с 01.01.2001. В связи с этим, если гражданин воспользовался правом на имущественный вычет до 01.01.2001, то фактически получается так, что он не использовал свое право на вычет. Если гражданин приобрел другую недвижимость (после 01.01.2001), то он вправе вновь осуществить получение вычета.

Пример: Гражданка Полежайкина О.В. в 1998 году приобрела недвижимость. На протяжении двух последующих лет она предоставляла всю необходимую документацию в налоговые органы и получала вычет по имуществу. Шесть лет назад гражданка Полежайкина О.В. приобрела вновь недвижимость. Из-за того, что Полежайкина О.В. получила вычет до 01.01.2001, при приобретении жилья шесть лет назад она вправе использовать вычет заново.

Пример: В 1999 году гражданин Богатырев Н.Е. приобрел недвижимость. В последующие четыре года он периодически получал вычет. Два года назад гражданин Богатырев Н.Е. приобрел второй объект недвижимости. Из-за того, что какие-то выплаты осуществлялись после 01.10.2001, то получение вычета для гражданина Богатырева Н.Е. по объекту недвижимости, который был приобретен два года назад не представляется возможным.

Если налоговый вычет был получен до 01.01.2001, то его можно получить повторно сейчас из-за упразднения закона

Сколько раз можно воспользоваться компенсацией

Конкретного ограничения по количеству заявок, поданных на получение вычета, не установлено. Вместо этого налоговики используют именно предельные планки расходов, понесённых на сделки или услуги, с которых можно вернуть средства. Внимание! Запрос на вычет с последующим снижением налоговой базы следует подавать именно в отчётный период.

Для оформления такого типа вычета следует обращаться к текущему нанимателю, который передаст все документы в ФНС. В дальнейшем именно работодатель перестанет на определённый период изымать 13% для уплаты налога, переводя эту сумму работнику.

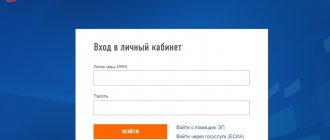

В случае же с переводом средств на карту или счёт, тогда запрос на вычет необходимо подавать уже после окончания календарного года. Подать прошение вместе с документами можно не только в отделении налоговой, но и на официальном портале госучреждения. Для этого необходимо иметь доступ к личному кабинету плательщика.

Как получают вычет

Получение вычета возможно посредством двух основных методов.

- По окончанию периода в 12 месяцев можно получить всю полагающуюся сумму на счет пластиковой карты, сберкнижку и т.д. В этом случае вы самостоятельно занимаетесь оформлением нужных бумаг, посещая отделение налоговой службы, к которой относитесь по месту жительства, или же просто загрузив электронные копии в личный кабинет на официальном ресурсе налоговой службы в сети.

- Не выплачивать налог на доход физических лиц в течение некоторого временного периода. В данной ситуации обращаться придется в начале в налоговую службу, а затем к работодателю. В первом месте вы получаете официально подтверждение права на претензии на вычет, во втором их представляете, и из выплачиваемой вам заработной платы перестают на определенный период времени отнимать 13% по ставке налога на доход физических лиц.

Обратите внимание! За 12 месяцев получение вычета не может быть произведено в большем размере, чем 13% от оплаты труда. Задекларировать вычет можно в течение 36 месяцев с произведения затрат, по их окончанию данное право налогоплательщик теряет.

Количество подоходных налогов

Претендовать на компенсации можно ежегодно. Исключением из правила являются вычет за покупку недвижимости. Возврат за подобные траты можно запросить лишь раз в жизни, и только в пределах установленной суммы в 2 000 000 рублей.

Поскольку траты на образование и обучение относят к 120 000 рублей, суммарно все соцвычеты не должны превышать данную планку. К этой части относят расходы на обучение и лечение.

Оплата обучения

Вернуть средства можно за оплату обучения в ВУЗе за гражданина до 24 лет. Деньги будут возмещены лицу, которое платит за учёбу.

Также кроме выплат за получение высшего образования, плательщик может вернуть средства, потраченные на оплату:

- детсадов;

- частных школ и пр.

Вычет за обучение составляет до 50 000 рублей за ребёнка и 13% от 120 000 рублей — за самого плательщика.

Важно! Компенсацию можно получить и за прохождение курсов повышения квалификации.

За лечение

В перечень расходов на лечебные услуги входят не только процедуры и медикаменты, но и обследования и анализы. Главное — соблюдать 2 условия:

- тратить деньги следует только на процедуры и лекарства, которые прописаны в назначении лечащего врача;

- оплачивать лечение супруга/супруги либо детей младше 18 лет.

Вычет при покупке квартиры

Вернуть часть средств можно за все основные типы жилых объектов:

- квартиры;

- дачного дома;

- комнаты и т. д.

Сюда же входят земли, на которых будут вестись строительные работы.

Конкретного количества раз, когда можно получить компенсацию, в законе не установлено. Зато действует предельная стоимость сделки, с которой можно производится возврат.

Размер покупки ограничен в 2 000 000 рублей. Если сделка превысила эту сумму, вычет от этого не увеличится. Однако данная планка действует в отношении одной покупки — т. е. вычет будет доступен позднее, если первый объект был приобретён менее чем за 2 000 000 рублей.

Максимальная сумма возврата также ограничивается. Поскольку ставка подоходного налога составляет 13%, то с 2 000 000 рублей можно вернуть максимум 260 000 рублей.

Но эта планка действует, когда жилплощадь покупается без привлечения заёмных средств. Если же недвижимость приобретается по ипотечной программе, максимальная величина повышается до 3 000 000 рублей. Компенсация также высчитывается на основании ставки подоходного налога.

Вычет при продаже при продаже жилья в отличие от вычета в случае покупки предоставляется в течение жизни в неограниченном количестве, но только 1 раз в году. То есть за год можно продать сколько угодно объектов недвижимости, но полученная сумма вычета не может быть более 1 миллиона рублей по одной сделке либо всем сделкам.

Внимание! Вычет не будет одобрен, если сделка была совершена между лицами, тесно связанными друг с другом — супругами, детьми, родителями, братьями или сёстрами и пр.

Отметим, что в случае совместной покупки недвижимости (например, супружеской парой), каждый из покупателей имеет право на получение выплаты.

Сколько раз можно возвращать проценты по ипотеке

С 2014 года вступили в силу поправки и по вычету за %-ты по кредитам. Такой возврат был отделён от основного вычета по расходам за покупку недвижимости (уст. в Письме ФНС РФ № БС-4-11/8666). Благодаря нововведениям можно получать компенсацию и за покупку, и за уплаченные проценты (согл. Письму МинФина РФ № 03-04-05/24331).

Максимальная сумма, которую можно вернуть за уплату начисленных процентов, составляет 390 000 рублей, т. е. 13% от 3 000 000 рублей. Для получения компенсации потребуется выписка из кредитной истории, в которой отражена выплата процентов.

Скачать для просмотра и печати:

Письмо ФНС России от 21.05.2015 № БС-4-11/8666 “О предоставлении имущественного налогового вычета”

Письмо МинФина России № 03-04-05/24331 от 27 апреля 2016 года

Лимиты вычета по недвижимому имуществу, которое было куплено до 01.01.2014

Если гражданин купил недвижимость до 2014 года и получил (или получение только предполагается) по нему вычет, то для данного лица в силе предыдущие правила, которые дают возможность получить вычет только на один объект жилья. Количество средств не должно превышать 2 миллиона (максимум 260 тысяч к возвращению). Также если гражданин получил вычет меньше максимальной суммы, то дополнительно получить его при приобретении другой недвижимости не представляется возможным.

Вычет по процентам кредита для недвижимости, которое было приобретено до 01.01.2014, не имел ограничений по сумме (представлялось возможным возвратить 13 процентов от всех процентов, которые были уплачены по ипотеке), однако его получение было возможно лишь по тому же объекту недвижимости, по которому осуществлялся главный вычет. Это обусловлено тем, что пять лет назад не существовало разделения имущественного вычета и вычета по процентам. Данные типы вычета были объединены.

Если недвижимость была куплена до 1.01.2014, он может получить вычет только на один объект

Стоит отметить, что если гражданин приобрел недвижимость до 01.01.2014 и осуществил вычет по затраченным средствам на приобретение, то он имеет возможность получить вычет по процентам кредита на другой объект недвижимости, который был куплен до 01.01.2014. В дальнейшем в статье этот вопрос будет рассмотрен более детально.

Примеры

Первый пример. В 2013 году супружеская пара Николай и Валерия приобрели квартиру на сумму в полтора млн. рублей по наличному расчету. Квартиру они оформили на двоих. Налоговый вычет каждому лицу был назначен по тринадцать процентов. Спустя четыре года Николай и Валерия решили продать квартиру и приобрести другую за четыре млн. рублей, однако Николай и Валерия уже покупали не за наличный расчет, а в ипотеку. В данном случае не представляется возможным получение налогового вычета, потому что они уже получили его за предыдущий объект недвижимости, который был приобретен до 01.01.2014. Но у них есть возможность получить вычет по ипотеке, так как новый объект недвижимости был приобретен в ипотеку после 01.01.2014.

Второй пример. В 2011 году Марк приобрел недвижимость за два с половиной миллиона. Покупка совершалась за наличный расчет. Несмотря на то, что тринадцать процентов, помноженные на два с половиной миллиона в итоге дают триста двадцать пять тысяч, Марк получил всего двести шестьдесят тысяч, потому что данная сумма является максимальной к выдаче. Три года назад Марк продал данную недвижимость и приобрел другую за четыре миллиона, однако в этот раз он взял ипотеку. В этот раз вычет для Марка не предусмотрен. Однако для Марка предусмотрен вычет по процентам ипотеки, потому что недвижимость он приобрел после 01.01.2014.

Если человек уже получил имущественный налоговый вычет по недвижимости, купленной до 1.01.2014, он может позже получить вычет по процентам ипотеки

Можно ли дополучить вычет, если воспользоваться им ранее

Да, можно, если максимальная сумма возврата не была исчерпана. Поэтому расчёт следует проводить именно на основании размеров компенсации.

Пример

Плательщик приобрёл в 2021 году студию за 1 000 000 рублей, а затем оформил вычет в размере 130 000 рублей (т. е. 13% от суммы покупки). В 2021 году была куплена уже 2-комнатная квартира за 2 000 000 рублей, и компенсация по данной сделке составит уже 260 000 рублей (13% от расходов на приобретение).

Но при расчёте следует учитывать именно издержки за предыдущую покупку, помня о том, что вернуть деньги можно, если обе покупки уложились в лимит в 2 000 000 рублей. В итоге формула такова:

2 000 000 рублей — 1 000 000 рублей (оставшаяся сумма, с которой можно запросить возврат) X 13% = 130 000 рублей.

Узнаем год, когда возникло право на возвращение НДФЛ

Каким образом узнать год, когда возникло право на возвращение НДФЛ, исходя из того, что покупка недвижимости может происходить не быстро?

Примеры:

Объект недвижимости был приобретен по договору в 2013 году, однако документы получили только год спустя.

Начали строить дом в 2012 году, недвижимость была сдана только в 2015.

Важно! Фактором, который определяет дату вычета, будет являться вид соглашения, на основании которого покупалась недвижимость.

Может быть два типа.

| Тип | Описание |

| Договор купли-продажи | При таких обстоятельствах дату вычета можно узнать из свидетельства о регистрации собственности. Например: недвижимость по договору была приобретена в 2013 году, однако документы получили только год спустя. Соответственно, год получения вычета – 2014. В случае если данный объект недвижимости стоит меньше, чем два миллиона рублей, то в дальнейшем с остаточных средств можно получить вычет, если приобретать новый объект недвижимости. |

| Договор участия в долевом строительстве | В данных обстоятельствах стоит взглянуть на дату Акта приема и передачи. Пример: процесс строительства недвижимости начался в 2012 году, а объект был сдан спустя два года, документы (св-во о регистрации) были получены еще спустя год. Из этого следует, что дата получения вычета – 2014 год. |

Когда можно получить вычет, зависит от типа соглашения

Добро налогом не облагается

Денежная помощь различным благотворительным или другим некоммерческим организациям налогом не облагается. Но такая норма имеет ограничение.

Помощь на благотворительные, образовательные, религиозные, а также другие некоммерческие организации в области науки, культуры, спорта, дошкольного обучения не должна превышать 25% от дохода в отчетном периоде.

Для льготы необходимо предоставить:

- Справки о доходах.

- Документы, подтверждающие платежи.

- Копии договоров на взносы и пожертвования и учредительных документов организации, получившей помощь.

Перечень документов и порядок получения вычета

1. Как получить вычет через налоговую инспекцию

Вам необходимо предоставить в налоговую инспекцию по месту жительства по окончании налогового периода (п. 7 ст. 220 НК РФ):

- заявление;

- декларацию по форме 3-НДФЛ;

- справку 2-НДФЛ о суммах начисленных и удержанных налогов за соответствующий год (выдается работодателем);

- необходимый пакет документов.

Полный перечень документов, которые необходимо представить в налоговый орган для получения вычета на покупку жилья, перечислен в пп. 6 п. 3 ст. 220 НК РФ.

Среди них:

- договор о приобретении имущества и документы, подтверждающие право собственности (поскольку с 2021 года прекращена выдача свидетельства о государственной регистрации права собственности, вместо него возможно в качестве подтверждающего документа представить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним);

- в случае приобретения прав на объект долевого строительства (квартиру или комнату в строящемся доме) — договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами;

- документы, подтверждающие произведенные расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- иные документы в зависимости от ситуации. Например, свидетельство о рождении ребенка — при приобретении родителями недвижимого имущества в собственность своих детей в возрасте до 18 лет;

- свидетельство о браке (если имущество приобретено в общую собственность) и т.п.

При приобретении земельных участков или доли в них, предоставленных для индивидуального жилищного строительства, имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на жилой дом. Это регламентировано пп. 2 п. 3 ст. 220 НК РФ.

Для получения налогового вычета на погашение процентов по целевым кредитам на приобретение жилья дополнительно к вышеуказанным документам необходимо предоставить (п. 4 ст. 220 НК РФ):

- договора займа (кредита);

- документы, подтверждающие факт уплаты денежных средств налогоплательщиком в погашение процентов.

Налоговые льготы на детей

Рассмотрим порядок действий для их получения.

- Необходимо написать заявление на имя работодателя.

- Предоставить документы на право налоговых вычетов. При этом необходимо знать, что единственному родителю предоставляются дополнительные льготы в двойном размере.

- Отнести два заявления директору или секретарю. Одно, заверенное подписью и печатью, оставляем себе. В случае если по каким-либо причинам налоги взимаются в полном объеме, данный экземпляр заявления будет основанием для обращения в трудовую инспекцию или суд.

Законодательная база

Основным нормативно-правовым документом, контролирующим вопросы налогообложения и предоставления возможности использовать налоговый вычет, является Налоговый Кодекс РФ (документ).

Информация по праву и порядку пользования данного рода компенсацией, фиксируется в следующих частях НК РФ:

- Статья 78 – содержит пошаговую инструкции, которой нужно следовать при получении вычета. Как пример, пункт 7 данной статьи указывает сроки подачи документов, позволяющие пользоваться налоговым вычетом;

- Статья 219 – определяет категории всех возможных налоговых вычетов, которыми могут воспользоваться российские граждане, а также фиксируются нюансы получения данных выплат.

Помимо этого, алгоритм проведения вычета, информация по налоговому агенту, а также нюансы получения налогового вычета определятся Федеральным законом от 18.04.2018 № 85-ФЗ «О внесении изменений в Федеральный закон «Об основных гарантиях прав ребенка в Российской Федерации».

Причины отказа

Не всем и всегда налоговая одобряет заявление на вычет. Откажут частично возместить расходы, если вы соответствуете одной из категорий:

- купившие объект недвижимости у родни;

- купившие жилье за счет государственной субсидии или премии от начальства;

- налогоплательщики по иным схемам;

- студенты;

- пенсионеры, оставившие работу более 3-х лет назад;

- сироты до 24 лет;

- не имеющие официальную работу;

- не налогоплательщики.

Также могут отказать если вы неправильно заполнили документы, не предоставили доказательства трат, нарушили сроки обращения.

Узнайте об оформлении налогового вычета за обучение ребенка. Когда можно получить налоговый вычет по ипотеке? Информация здесь.

Как получить налоговый вычет за лечение? Подробности в этой статье.

Возврат НДФЛ при покупке квартиры, если был уже использован вычет

Существуют случаи, когда лицо вправе претендовать на возврат НДФЛ, и когда не вправе.

Можно претендовать на возврат НДФЛ, если:

- купили/построили квартиру, дом, комнату, долю в жилье;

- купили земельный участок с жилым домом или участок для строительства;

- купили дом со статусом неоконченного строительства;

- оплачиваются или уже оплачены проценты по ипотечному кредиту;

- оплатили строительные и отделочные материалы;

- оплатили работы/услуги для стройки и отделки;

- заплатили за проектно-сметную документацию;

- оплатили подключение к инженерным сетям, коммуникациям.

Случаи, когда нельзя вернуть расходы:

- купили квартиру, дом или земельный участок у взаимозависимых лиц — близких родственников, своего начальника или других людей, способных повлиять на результат сделки;

- если уже использовали возврат по расходам на покупку жилья.